Какой налоговый и отчетный период по налогу на прибыль (коды)?

Содержание:

- Налог на прибыль Расчет

- Основное назначение

- Роль налоговой нагрузки в оценке налогоплательщика

- Что такое авансовые платежи

- Расчет налога на прибыль организаций, подача отчетности

- Что значит выражение «период налоговых выплат»

- Производственные расходы

- Помесячная уплата авансов

- Методы признания расходов в НУ

- Коды периодов в декларации по налогу на прибыль

- Что определяет величину нагрузки по НДС

- Определение и показатели

- Указание в отчете по налогу на прибыль кодов периодов

- Не все затраты — расход по прибыли

- Налоговые периоды и изменение статуса организации

- Отчеты по прибыли

- Представление о налоговой нагрузке

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Основное назначение

Для обозначения конкретного отрезка времени, за который была составлена форма фискальной отчетности, предусмотрена специальная кодификация. Шифр представляет собой двузначное число, например, налоговый период: 22, 34, 50.

Такая кодификация является очень удобной группировкой отчетности по времени ее формирования. Например, этот шифр позволяет быстро определить, за какой отрезок времени налогоплательщик произвел расчет и исчислил налог в бюджет.

Для каждого вида или кода налоговой отчетности (КНД) предусмотрен индивидуальный порядок кодификации. Рассмотрим, как определяются шифры по основным видам отчетов в ФНС.

Категория и статус налогоплательщика не имеет значения для определения кодировки. То есть ФНС утверждает шифры индивидуально для каждой формы или бланка отчета, независимо от вида плательщика сборов, взносов и налогов. То есть эту кодировку применяют и юридические лица, и индивидуальные предприниматели, и частные практики, и простые граждане.

Роль налоговой нагрузки в оценке налогоплательщика

Определение налоговой нагрузки в отношении работы с налогоплательщиками введено ФНС РФ и содержится в двух основных ее документах:

- Приказе ФНС РФ от 30.05.2007 № ММ-3-06/333@, посвященном совокупной налоговой нагрузке, рассчитываемой как доля всех причитающихся к уплате налогов в бухгалтерской (без НДС) сумме выручки от реализации.

- Письме ФНС РФ от 17.07.2013 № АС-4-2/12722, рассматривающем налоговую нагрузку более детально (в разрезе конкретных налогов и определенных налоговых режимов с вариантами их расчета).

Обратите внимание! В настоящее время письмо ФНС от 17.07.2013 № АС-4-2/12722 не действует. Оно было отменено письмом ФНС от 25.07.2017 № ЕД-4-15/14490@

В то же время приводимый в нем принцип расчета налоговой нагрузки контролеры могут использовать и сейчас. Поэтому мы все же расскажем о нем детально далее.

Оба документа ФНС посвящены вопросам проверки и анализа отчетности, представляемой налогоплательщиками, с целью выявления в ней ошибок или преднамеренных искажений, в результате которых происходит отбор кандидатов на дополнительные проверочные мероприятия. При этом в первый из них регулярно вносятся результаты обработки фактических данных этой отчетности, позволяющие судить об усредненных значениях уровня налоговой нагрузки и показателях рентабельности отраслей.

Несмотря на явную ориентированность на налоговые органы, в обоих этих документах содержится информация, представляющая собой вполне определенную ценность и для налогоплательщика, поскольку позволяет ему при применении этой информации самостоятельно делать следующее:

- Оценивать отклонение показателей своего бизнеса от средних данных по стране и по отрасли.

- Рассчитывать те показатели составляемой отчетности, которые важны для ИФНС при оценке кандидатов на выездную налоговую проверку.

- Подготавливать убедительные аргументы в поддержку правильности своей позиции в отношении организации учета и расчета налогов.

- Делать прогнозные расчеты налоговых платежей с учетом перспектив развития своей деятельности.

- Сопоставлять варианты доступных систем налогообложения с целью снижения налогового бремени.

Что такое авансовые платежи

Под этим понятием подразумеваются налоговые выплаты, осуществляемые предприятием на протяжении отчетного года. Их можно оплачивать по трем вариантам.

каждый месяц поквартально плюс по результатам первого квартала, 6 и 9 месяцев, Так работают те компании, которые отказались от двух других вариантов. В этом случае, по окончании трехмесячного цикла, считаются средние доходы за предыдущие 4 квартала подряд. Если получаемая в итоге сумма ниже 10 миллионов рублей, то компания вправе не оплачивать ежемесячные авансовые платежи

Специального разрешения от налоговой службы для этого не требуется.

Внимание! Компания обязана каждый месяц платить авансовые платежи, если сумма доходов за предыдущие 12 месяцев выше 10 млн. рублей

Производить их выплату нужно не позже 28 числа каждого месяца.

оплачивать авансовые платежи можно только по квартальным итогам, без ежемесячных выплат. Например, так имеют право работать предприятия, которые предыдущие 4 квартала не получали доходы выше 10 миллионов рублей за каждый квартал. Ну и кроме них по этой схеме оплачивают авансовые платежи НКО, государственные организации, простые товарищества и некоторые другие.

в третьем варианте авансовые платежи необходимо оплачивать в конце каждого месяца, по результатам фактической прибыли. Если компания хочет вносить авансовые платежи именно таким образом, то она обязана заранее сообщить об этом в налоговые органы до 31 декабря текущего года. Если никаких препятствий для этого не будет обнаружено, то с началом нового налогового периода фирма сможет перейти на данную систему уплаты.

Расчет налога на прибыль организаций, подача отчетности

Налоговый Кодекс скрупулезно описывает нормы расчета всех налоговых сборов, в том числе и рассматриваемого в данной статье. По этим нормам организация, отчитывающаяся по прибыли должна рассчитать налог, изымаемый с бухгалтерской прибыли, который не является окончательной суммой сбора. Для правильного расчета необходимо определиться с бухгалтерской прибылью, которая подразделяется на два типа:

- Балансовая прибыль. Финансы, фигурирующие в отчетности предоставляемой компанией, фирмой, согласно рассчитанного баланса.

- Бухгалтерская прибыль. Данные, которые вносятся бухгалтерским учетом по счетам организации.

Сумма налога, необходимого к уплате берется из расчета разницы между прибылью бухгалтерской и учтенной по балансу.

Рассчитав необходимые цифры, нужно оформить все это документально для подачи в налоговую службу. Декларация по доходам заполняется квалифицированными работниками компании, знающими все особенности оформления и подсчета:

- периоды, за которые необходимо подавать отчетные документы, берутся следующие – квартал, полугодие, девять месяцев, год;

- за каждый подотчетный период вносится авансовый платеж;

- результирующую отчетность за весь налоговый год необходимо подать не позднее конца марта года, следующего за отчетным;

- несвоевременная подача данных в налоговую службу влечет за собой штрафные санкции в размере не менее пяти процентов от рассчитанной суммы налога;

- обычно декларация состоит из заполненного титульного листа, дополнительных листов и приложений;

- заполнение нулевой декларации подразумевает внесение данных об организации и отметку о неполучении прибыли за истекший период.

Если организация в течение отчетного периода не получила финансовой прибыли, не было проведено никаких операций с расчетным счетом, не было поступлений денежных средств по учетным кассовым аппаратам – декларация подается в упрощенном виде. Многие графы при этом остаются незаполненными.

Что значит выражение «период налоговых выплат»

Период налоговых выплат — это временной промежуток по окончании налогового периода, когда в законодательно определенные сроки налогоплательщики производят налоговые платежи в бюджет. Обычно употребляется выражение «срок уплаты налога» — он, как и длительность налогового периода, определяется нормами НК РФ.

Предельные сроки уплаты, как правило, из года в год остаются неизменными, и налогоплательщик заранее к ним готовится, чтобы оплатить свои налоговые обязательства в срок и в полном объеме. Однако под давлением обстоятельств коррекции все-таки производятся. Например, для такого налога, как НДС, законодателями неоднократно за последние годы изменялся срок и порядок уплаты. Еще несколько лет назад ежеквартально рассчитываемые суммы НДС уплачивались плательщиками этого налога не позднее 20-го числа месяца, следующего за отчетным кварталом. Сейчас срок уплаты отодвинули до 25-го числа, а сумма НДС, подлежащая уплате по окончании квартала, делится на 3 части и уплачивается в течение 3 месяцев равными долями.

Разобраться со всеми нюансами налогового и отчетного периодов по НДС, а также узнать особенности уплаты его в бюджет, поможет материал «Сколько составляет налоговый и отчетный период по НДС в 2021 году?».

Производственные расходы

Итак, I классификационная группа затрат— это расходы по основной деятельности. К ним относятся следующие:

- Материальные расходы. Это расходы на покупку всех видов сырья, материалов, комплектующих, инвентаря, работ и услуг производственного характера и др.

Об особенностях и нюансах учета этих расходов подробно рассказывается в этой статье.

- Расходы на оплату труда. И это не только зарплата, а гораздо более широкий спектр начислений в пользу работников: премии, различные доплаты и компенсации, оплата по среднему заработку за законно неотработанные периоды, увольнительные и т. п.

Общим вопросам «зарплатных» расходов посвящена данная статья.

Другие наши материалы помогут вам верно учесть в расходах:

премии;

Нюансы учета см. здесь и здесь;

отпускные;

О них мы писали здесь.

надбавки к зарплате;

О них читайте эту публикацию.

и другие расходы.

- Суммы начисленной амортизации. Определиться с ее методом и верно рассчитать суммы вам помогут наши статьи:

- «Какой выбрать метод начисления амортизации в налоговом учете?»;

- «Линейный метод начисления амортизации основных средств (пример, формула)»;

- «Практический пример применения нелинейного метода начисления амортизации»;

- «Суть и особенности применения ускоренного метода начисления амортизации».

- Прочие расходы. Это все иные расходы, помимо перечисленных выше. Например, на аренду, командировки и т. п.

Основные вопросы их учета ищите в данной статье.

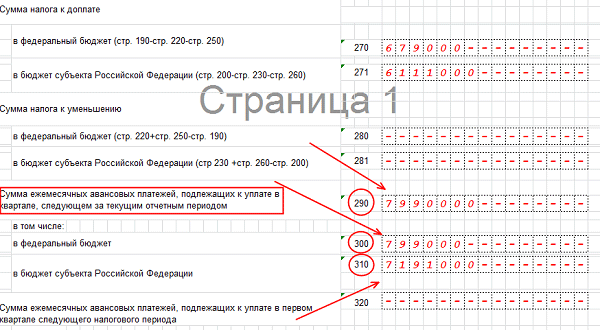

Помесячная уплата авансов

Для юридических лиц, которые не имеют права на поквартальную уплату, доступны 2 варианта расчёта ежемесячных платежей:

- исходя из прибыли за прошлый квартал с доплатой по итогам периода;

- исходя из фактической прибыли.

По умолчанию будет применяться первый способ. Чтобы исчислять авансовые платежи, исходя из фактической прибыли, нужно не позднее конца года подать в ИФНС уведомление в свободной форме.

Суть первого способа в следующем. В текущем квартале нужно уплатить столько аванса, сколько было начислено за предыдущий. Эта сумма делится на три части и уплачивается в каждом месяце квартала. Когда он закончится, следует рассчитать сумму налога, исходя из того, сколько было получено прибыли, и произвести доплату.

Приведём пример. Пусть начисление налога за IV квартал прошлого года составило 30 000 рублей. В январе, феврале и марте текущего года компания должна была уплатить по 10 000 рублей. При этом за I квартал она заработала 160 000 рублей. Налог к уплате составляет 160 000 х 20% = 32 000 рублей. Однако 30 000 из них уже уплачено, поэтому нужно доплатить только 2 000 рублей.

При способе уплаты, исходя из фактической прибыли, сумма аванса рассчитывается по окончании каждого месяца нарастающим итогом с начала года. То есть в феврале считается и платится налог за январь, в марте — за январь + февраль с учётом уплаченного ранее и так далее.

Например, налогооблагаемый доход организации составил:

- за январь — 90 000 рублей;

- за февраль — 150 000 рублей;

- за март — 120 000 рублей.

По итогам каждого месяца следует уплатить:

- в феврале за январь: 90 000 * 20% = 18 000 рублей;

- в марте за январь и февраль: (90 000 + 150 000) * 20% — 18 000 = 30 000 рублей;

- в апреле — за январь, февраль и март: (90 000 + 150 000 + 120 000) * 20% — (18 000 + 30 000) = 24 000 рублей.

Методы признания расходов в НУ

Важно не только правильно классифицировать расходы, но и определить верную дату их включения в налоговую базу. А эта дата зависит от того, какой метод учета доходов и расходов вы выбрали

Всего таких методов 2:

- метод начисления, когда расходы признаются в периоде их несения независимо от периода оплаты;

- кассовый метод — по оплате.

У каждого из них свои особенности, достоинства и недостатки. Кроме того, есть совершенно четкое ограничение на применение кассового метода признания доходов и расходов.

Выбрать оптимальный метод вам помогут такие стать и данной рубрики, как:

- «Метод начисления и кассовый метод: основные отличия»;

- «Какой порядок (условия) признания доходов и расходов кассовым методом?».

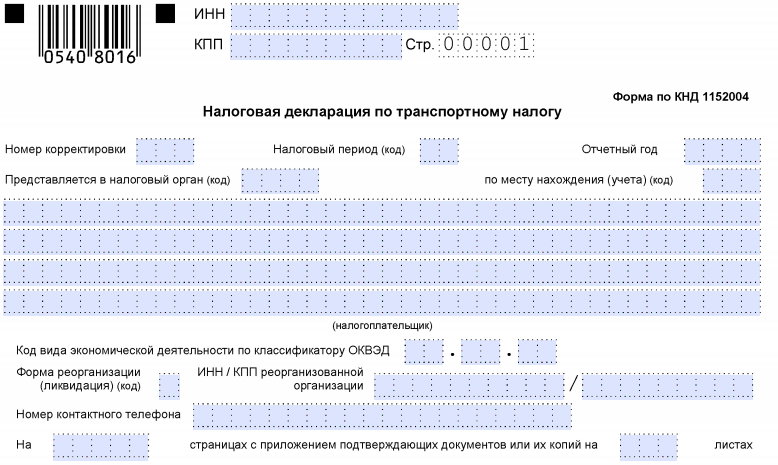

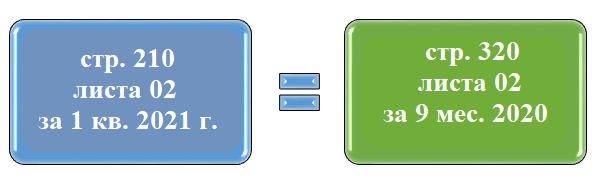

Коды периодов в декларации по налогу на прибыль

Периоды налогового и отчетного значения подлежат отражению в декларации, которая отражает суммы, подлежащие внесению в бюджеты разного уровня.

Сведения прописываются на титульном листе. Периоды подлежат кодированию, что должно в полной мере отвечать Приложению 1 к Порядку формирования декларации. Они утверждены Приказом, разработанным фискальной службой в 2016 году.

| Кодовое обозначение | Название |

| С 13 до 16 | Отражается в декларации, которая подается относительно консолидированной группы налогоплательщиков. Применяются для обозначения отчета по квартальному периоду, за полгода, 9 месяцев, и год |

| 21, 31, 33 и 34 | Применяются для отражения отрезков отчетного типа, то есть первого квартала, полугодия, 9 месяцев и года |

| С 35 по 46 | Эти значения используются для указания на отчеты, подаваемые по месяцам. По одной цифре каждому месяцу |

| 50 | Отражает последний период для компании, которая реорганизуется |

| С 57 по 68 | Данные значения используются ответственными участниками КГН, которые оплачивают каждый месяц авансы по сборам |

Указанные данные нужно учитывать при заполнении отчетности.

Что определяет величину нагрузки по НДС

Непосредственное влияние на величину налоговой нагрузки по НДС имеют показатели, входящие в формулу ее расчета:

- Начисленный к уплате налог. Чем он больше, тем выше налоговая нагрузка.

- Объем налоговой базы. Его увеличение при том же значении налога приведет к снижению налоговой нагрузки.

Сумма налога, начисляемого к уплате по декларации, представляет собой результат суммирования итогов разделов 3–6 декларации. Итоги эти учитывают с разными знаками. В разделе 3, состоящем из операций, облагаемых по ставкам, отличным от ставки 0%, результат чаще всего получается в пользу бюджета (к уплате), а в разделах 4–6, отражающих операции, облагаемые по ставке 0%, он складывается в пользу налогоплательщика (к возмещению из бюджета). За счет этого у налогоплательщиков с большой долей операций по ставке 0% (экспорт) часты ситуации отсутствия НДС к уплате, вследствие чего налоговая нагрузка по нему будет равна нулю. Это обстоятельство, безусловно, вызывает интерес налоговых органов, но в то же время для налогоплательщика имеет под собой вполне реальную почву для пояснений, подаваемых в ИФНС.

На величину налога, определяемую по результатам раздела 3 декларации (рынок РФ), окажут влияние такие показатели:

- Объем налоговой базы, ставки, применяемые к ней, и, соответственно, значение налога, рассчитываемого от этой базы. Чем объемнее база и выше ставка, тем больше налог.

- Величина налоговых вычетов, напрямую снижающих сумму налога, рассчитанного к уплате от его базы: по документам поставки, по закрытым поставкой авансам, которые перечислялись поставщикам, по СМР, по налогу, уплаченному на таможне или при ввозе из государств Таможенного союза, по авансам покупателей, которые закрылись отгрузкой, по оплаченному НДС налогового агента.

- Наличие необлагаемых операций, при которых НДС, полученный от поставщиков, включается в затраты, что в результате распределения сумм налога на облагаемые и необлагаемые операции приведет к уменьшению прямой суммы вычета, связанной с облагаемыми операциями.

На налог, рассчитываемый с включением операций по ставке 0%, дополнительно оказывают влияние:

- Момент определения налоговой базы, который может выходить за пределы расчетного периода и приводить к более позднему учету в декларации связанных с ним вычетов.

- Особенности формулы распределения вычетов, которую разрабатывает сам налогоплательщик, между операциями, подлежащими обложению по разным ставкам (в т.ч. по ставке 0%) и необлагаемыми. В этой формуле учитывают не только остатки вычета, приходящегося на неподтвержденную ставку 0% на начало налогового периода, но и его аналогичные остатки на конец налогового периода. При этом в нее не попадают суммы налога по авансам обоих направлений, по СМР, по НДС налогового агента, принимаемые в вычеты в полной сумме в период появления права на вычет по ним.

О существующих методиках распределения вычетов читайте в материале «Как осуществляется раздельный учет НДС при экспорте?».

Значение налоговой базы, образующей знаменатель формулы расчета, определяется:

- Объемами реализации, увеличение которых вызывает увеличение налоговой базы.

- Наличием необлагаемых операций, снижающих объем налоговой базы.

- Наличием операций по ставке 0%, влияние которых за счет несоответствия периодов подтверждения этой ставки и реальной отгрузки по ней приводит к отклонению значения налоговой базы, определяемой по декларации, от объема реально осуществленной за рассматриваемый период отгрузки. Влияние, соответственно, может иметь место как в сторону увеличения, так и в сторону уменьшения базы.

- Наличием СМР, приводящих к росту базы.

- Наличием поступивших от покупателей авансов, которые приводят к увеличению базы.

Если в знаменателе формулы будет присутствовать какой-либо иной показатель, то влияние его на значение налоговой нагрузки будет аналогичным: при его увеличении величина нагрузки снизится.

Рассчитать налоговую нагрузку можно с помощью калькулятора на сайте ФНС, о котором мы рассказывали здесь.

Пробный бесплатный доступ к системе на 2 дня.

Определение и показатели

Даты начала и окончания налоговых периодов для создаваемых или закрываемых предприятий могут быть изменены. Корректировке подлежат интервалы и в случае реорганизационных мероприятий. Если юридическое лицо ликвидируется или находится в процессе реорганизации, налоговый период для него в последнем году осуществления деятельности будет начинаться 1 января и заканчиваться последним днем существования компании. Аналогичный подход к определению периода выведения налоговой базы используется в отношении прекращающих коммерческую деятельность физических лиц. Об окончании деятельности свидетельствует наличие факта государственной регистрации завершения функционирования.

При реорганизации может быть создан новый субъект предпринимательства. Для него налоговый период начинается не с первых чисел января, а со дня регистрации в государственных органах и постановки на учет в ФНС. Последний день периода будет таким же, как и у других предприятий.

ВАЖНО! Отдельное правило определения налогового периода предусмотрено для субъектов, прошедших регистрацию в декабре и официально прекративших свою деятельность в этом месяце в течение одного года. Для них налоговый период будет равен сроку работы юридического или физического лица

В случае с квартальными интервалами при создании нового субъекта предпринимательства налоговым будет период со дня образования компании или ИП и по день окончания квартала. Если до конца квартального срока после регистрации юридического лица осталось меньше 10 дней, то оставшиеся от текущего периода дни прибавляются к следующему квартальному отрезку времени.

Прекращение деятельности при поквартальной периодичности начисления налогов создает основания для изменения срока формирования налогооблагаемой базы – итоги должны быть подведены в диапазоне с первого дня квартала по день регистрации прекращения коммерческой деятельности.

Если налоговый период обозначен месячным интервалом, то вновь создаваемые организации должны брать в расчет время со дня открытия бизнеса и по последний день месяца в календарном исчислении. При появлении в единых государственных реестрах информации о прекращении деятельности отдельным субъектом предпринимательства налоговый период при месячной норме будет установлен с первого дня текущего месяца до последнего числа работы предприятия или ИП.

ЗАПОМНИТЕ! Общие правила определения границ налогового периода не распространяются на налоги, которые рассчитываются в связи с применением патентной схемы налогообложения и режима работы с налогом на вмененный вид дохода.

Для иностранных организаций начало налогового периода регулируется датой представления в органы ФНС заявления о статусе налогового резидента с иностранным капиталом. Если в уведомлении будет указано начало работы 1 января, то и налоговый период будет отсчитываться с этого дня. Если заявление подано в течение календарного года и в нем упомянуто, что даты начала деятельности в качестве резидента и подачи документа совпадают, то отсчет времени ведется со дня представления документа.

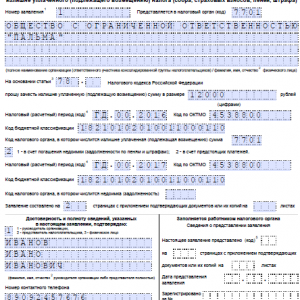

Налоговый период в расчетной документации указывается в специально отведенном поле. Для обозначения этого показателя предусмотрено 10 ячеек:

- восемь из них предназначены для символьных значений;

- две из них используются для постановки разделительных знаков в форме точек.

Указание показателя налогового периода позволяет идентифицировать расчетный временной диапазон, дату, до которой надо произвести платеж по налогу или сбору. Схема обозначения периода в документе:

- Первые два символа определяют периодичность осуществления платежей: месячные (МС), квартальные (КВ), полугодовые (ПЛ), годовые (ГВ).

- В ячейке третьего символа проставляется разделительный знак – точка.

- Четвертая и пятая ячейка нужны для обозначения порядкового номера периода.

- Шестым символом является разделительный знак.

- Оставшиеся числовые значения указывают на год, за который начислено и уплачивается налоговое обязательство.

Указание в отчете по налогу на прибыль кодов периодов

На титульном листе налогового отчета по прибыли необходимо отразить код, который соответствует тому периоду, за который подается документ.

Каждому периоду присвоен свой код, а обозначения этих кодировок можно найти в приложении № 1 к Порядку заполнения декларации (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/600@).

Разберем, какие же коды применяют различные налогоплательщики, когда отчитываются по прибыли.

Коды 13, 14, 15, 16 предусмотрены для обозначения I квартала, полугодия, 9 месяцев и года, если налоговый отчет подается по консолидированной группе.

Коды 21, 31, 33, 34 соответствуют I кварталу, полугодию, 9 месяцам и году для всех плательщиков, отчитывающихся по налогу ежеквартально.

Коды с 35 по 46 обозначают месяцы для тех налогоплательщиков, кто отчитывается ежемесячно.

Код 50 ставится, если предприятие ликвидируется или реорганизуется и сдает окончательную декларацию.

Коды с 57 по 68 необходимы для указания каждого месяца ответственными участниками консолидированной группы, рассчитывающими и вносящими в бюджет авансы помесячно, исходя из прибыли по факту.

Не все затраты — расход по прибыли

Чтобы учесть расходы в уменьшение доходов, и, соответственно, прибыли, они должны отвечать определенным требованиям. Эти требования установлены ст. 252 НК РФ.

Так, расходы должны быть:

- Обоснованы, то есть экономически оправданы и оценены в денежной форме.

Внимание! Обоснованность и целесообразность затрат налогоплательщик оценивает самостоятельно. При этом все произведенные расходы изначально предполагаются обоснованными

Доказать их необоснованность должны налоговые органы. Оценка обоснованности затрат должна проводиться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности (определение КС РФ от 04.06.2007 № 320-О-П, письмо Минфина России от 06.02.2015 № 03-03-06/1/4993).

- Подтверждены документами, оформленными:

- либо в соответствии с российским законодательством,

- либо в соответствии с обычаями делового оборота, применяемыми в том государстве, где расход был понесен.

Подтвердить расходы можно в том числе документами, косвенно подтверждающими произведенные затраты (например, таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

См. «Первичный документ: требования к форме и последствия ее нарушения».

- Произведены для осуществления деятельности, направленной на получение дохода.

Внимание! Значение имеет лишь цель и направленность такой деятельности, а не ее результат (определение КС РФ от 04.06.2007 № 320-О-П). Проще говоря, расходы нельзя признать необоснованными только из-за того, что они не дали положительного эффекта, и можно учесть независимо от наличия или отсутствия доходов от реализации в соответствующем налоговом периоде (письмо Минфина России от 05.09.2012 № 03-03-06/4/96)

Кроме того, затраты не должны быть указаны в ст. 270 НК РФ в качестве неучитываемых при налогообложении. Например, к таким расходам относятся пени, штрафы, санкции, перечисляемые в бюджет, взносы в уставные капиталы других организаций, выданные займы, безвозмездно переданное имущество и др.

Налоговые периоды и изменение статуса организации

Закон разъясняет особенности установления налоговых периодов в случае создания, реорганизации или ликвидации организации. Эти события могут происходить в любое время, отнюдь не всегда с начала периода, «разбивая» его. Поэтому, чтобы не было разногласий при вычислении налогового периода, НК РФ приняты определенные принципы, действующие в таких ситуациях.

- Организация создана после начала календарного года. В этом случае первый налоговый период будет завершен с окончанием года – он будет немного короче, чем следующий, на время от начала года до даты регистрации организации.

- Организация создана в конце года. Если дата регистрации близка к концу последнего квартала (с 1 декабря по 31 декабря текущего года), то налоговый период для нее продлевается на время ее создания до конца года, то есть конец налогового периода совпадет с концом следующего года.

- Организация ликвидирована или реорганизована в течение года. Ее последним налоговым периодом будет время с начала года до даты ликвидации. Если организация просуществовала меньше года, то и налоговый период закончится вместе с ее существованием, пусть и не в отчетную дату.

- Организация создана в течение года и ликвидирована (реорганизована) до его окончания. Если организация просуществовала меньше года, то и налоговый период закончится вместе с ее существованием, пусть и не в отчетную дату.

- Организация создана в конце года, а ликвидирована (реорганизована) до окончания следующего. Налоговый период будет представлять собой промежуток от создания до окончания деятельности в прежней форме.

ВАЖНО! Данные принципы будут действовать для налогов с годичным налоговым периодом. Для налоговых периодов в квартал и месяц при изменении статуса организации следует согласовать налоговый период в ФНС по месту регистрации

Отчеты по прибыли

Кодификация «прибыльной» отчетности несколько отличается от ежеквартальных форм. Так, декларация по прибыли заполняется нарастающим итогом с начала года.

Определяйте шифры следующим образом:

- за первый квартал указывайте 21;

- налоговый период код 31 — это отчет за 1 полугодие;

- налоговый период 33 — это какой квартал? Это не квартал в прибыльной отчетности, это информация за первые 9 месяцев отчетного года;

- налоговый период код 34 — годовая информация с января по декабрь.

Если компания сдает отчеты по прибыли ежемесячно, то в таком случае применяется совершенно другая кодификация. Например, 35 — это первый месяц года, 36 — второй, 37 — третий и так далее.

Налоговый период 50 используется в отчете, если компания находилась в стадии реорганизации или в стадии ликвидации. То есть шифр 50 используйте для отражения последнего фискального срока при реорганизации (ликвидации) организации.

Представление о налоговой нагрузке

Налоговая нагрузка (или налоговое бремя) — достаточно широкое понятие и рассматривается в двух аспектах:

- Как абсолютная величина: конкретная сумма налоговых платежей, подлежащих уплате. Такой показатель может представлять интерес для непосредственных плательщиков этих налогов.

- Как относительная величина: доля (процентное содержание) налогов, подлежащих уплате, в какой-то определенной базе. Этот показатель возможно применить существенно более широко: для всякого рода расчетов, анализа и прогнозов.

Базой расчета относительной величины может быть любой из экономических показателей, с которым хотят сравнить суммы налоговых платежей, оценивая степень влияния их на доходность и рентабельность рассматриваемого объекта за определенный период. Например, с:

- Выручкой (с НДС или без НДС).

- Доходами от реализации, внереализационными или их общей суммой (по данным бухгалтерского или налогового учета).

- Налоговой базой для расчета конкретного налога.

- Прибылью (бухгалтерской или налоговой), затратами (себестоимостью, коммерческими или управленческими расходами).

- Планируемыми суммами выручки, доходов, расходов, налоговой базы или прибыли.

Показатель налоговой нагрузки, рассчитываемый в процентах, служит одним из критериев как для анализа сформировавшихся за период фактических показателей, так и для составления прогнозов на самых различных уровнях: от конкретного налогоплательщика до страны в целом.

Доля налогов может определяться не только по отношению к их общей сумме, но и применительно к отдельным налогам, и рассчитываться как за один налоговый (или отчетный) период, так и за несколько периодов. В случае расчета за несколько периодов данные, участвующие в расчете, суммируются.

Если налоги к уплате отсутствуют, то общая (совокупная) налоговая нагрузка будет равна нулю. Это же справедливо и при расчете нагрузки по отдельным налогам.

О том, как рассчитывают совокупную налоговую нагрузку, читайте в статье «Расчет налоговой нагрузки в 2020-2021 годах (формула)».

Если вам нужно посчитать налоговую нарузку по УСН, поможет Готовое решение от КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.