Расчет дисконтированного периода окупаемости инвестиций онлайн калькулятором

Содержание:

- Загрузка изображений в компьютер

- Простой и дисконтированный период окупаемости

- Расчет чистого дисконтированного дохода

- Преимущества и недостатки дисконтированного срока окупаемости

- Требования к системе, Поддерживаемые камеры, Поддерживаемые изображения

- Часто задаваемы вопросы

- Сравнение дисконтированного и обычного срока окупаемости

- Обследование перед составлением смет перед реконструкцией

- Как рассчитать простым способом

- В помощь студентам и аспирантам

- Как рассчитать DPP

- Окупаемость бизнеса: способы расчета срока окупаемости проекта

- Что такое дисконтированный срок окупаемости (DPP)

Загрузка изображений в компьютер

Загрузка изображений в компьютер

Загрузите изображения, сохраненные на установленной в камеру карте памяти.

Изображения можно загрузить с помощью программы для связи с камерой «EOS Utility».Подробные инструкции по загрузке изображений в компьютер см. в «EOS Utility Инструкция по эксплуатации» (электронное руководство в формате PDF).

Загрузка изображений с помощью программы «EOS Utility»

Изображения можно также загрузить в компьютер с помощью устройства чтения карт памяти, выпускаемого сторонними производителями.

Установите карту памяти в устройство чтения карт памяти.

Предварительно запустите программу DPP.

Откройте значок съемного диска в области дерева папок и перетащите папку в папку .

Папка копируется в компьютер.

Все изображения хранятся в папках, вложенных в папку .

Если на карте памяти хранится много изображений, копиро-вание их в компьютер может занять некоторое время.

Загрузка изображений с помощью устройства чтения карт памяти

Простой и дисконтированный период окупаемости

Период окупаемости вложений (Payback Period, PP) представляет собой наименьший срок, через который инвестированные средства вернутся и станут приносить прибыль. Для краткосрочных проектов нередко применяют простой метод, который заключается в том, что за основу берется значение периода, при котором чистый денежный поток начинания (без учета налогов и операционных затрат) превысит объем инвестированных средств.

Период окупаемости вложений (Payback Period, PP) представляет собой наименьший срок, через который инвестированные средства вернутся и станут приносить прибыль. Для краткосрочных проектов нередко применяют простой метод, который заключается в том, что за основу берется значение периода, при котором чистый денежный поток начинания (без учета налогов и операционных затрат) превысит объем инвестированных средств.

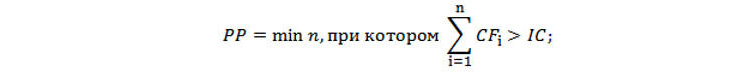

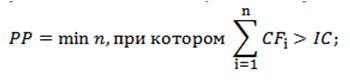

Срок окупаемости инвестиций выражается такой формулой:

где:

- IC – вложения на начальной фазе инвестиционного проекта;

- CFi – поток денег в период времени i, состоящий из чистой прибыли и начисленной амортизации.

Например, инвестор вложил одним платежом в пятилетний проект 4000 тысяч рублей. Доход он получает ежегодно по 1200 тысяч рублей с учетом амортизации. Исходя из приведенных выше условий, можно рассчитать, когда окупится вложение.

Объем дохода за первые три года 3600 (1200 + 1200 + 1200) не покрывает начального вложения, однако сумма за четыре года (4800 тысяч рублей) превышает инвестицию, значит, инициатива окупится меньше, чем за 4 года. Можно более точно рассчитать эту величину, если допустить, что в течение года приток денег происходит равномерно:

Остаток = (1 – (4800 – 4000 / 1200) = 0,33, то есть 4 месяца.

Следовательно, срок окупаемости инвестиций в нашем случае составит 3 года и 4 месяца. Казалось бы, все просто и очень наглядно. Однако не следует забывать, что наше начинание рассчитано на пятилетний срок внедрения, а в условиях снижения покупательной способности денег, такой срок приведет к серьезной погрешности. Кроме того, в простом способе не учтены потоки денежных средств, которые генерируются после наступления периода окупаемости.

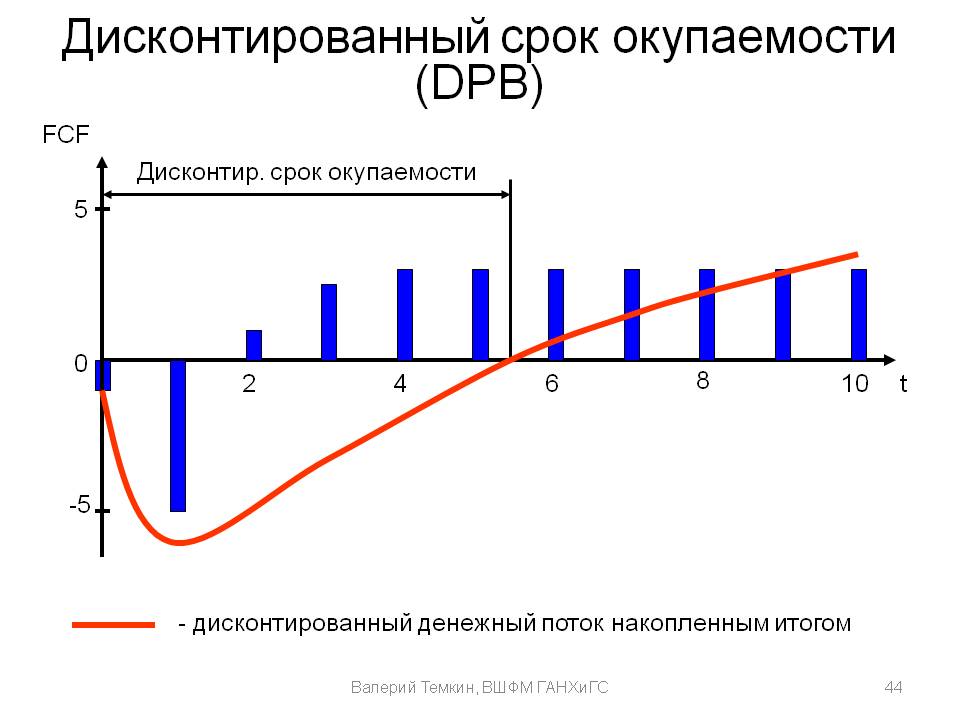

Чтобы получить более точный прогноз, используют дисконтированный срок окупаемости (Discounted Payback Period, DPP). Этот критерий можно рассматривать как временной отрезок, в течение которого инвестор получит такой же доход, приведенный к текущему периоду, как и в случае вложения финансового капитала в альтернативный актив.

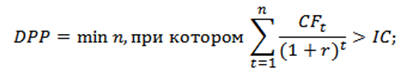

Показатель можно вычислить, используя такую формулу:

где:

- DPP – период окупаемости дисконтированный;

- CF – поток денег, который генерируется вложением;

- IC – затраты на начальном этапе;

- n – длительность реализации инициативы (в годах);

- r – барьерная ставка (ставка дисконтирования).

Из формулы можно увидеть, что дисконтированный срок окупаемости рассчитывается путем умножения ожидаемых денежных потоков на понижающий коэффициент, который зависит от установленной нормы дисконта. Дисконтируемый показатель окупаемости всегда оказывается выше, чем полученный простым методом.

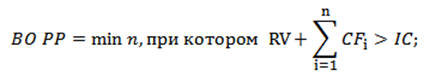

Нередко возникают ситуации, когда после окончания инвестиционного проекта остается значительное количество активов (автотранспорта, сооружений, зданий, оборудования, материалов), которые можно реализовать по остаточной стоимости, увеличивая входящий поток денег. В таких случаях используют расчет периода возврата денег с учетом ликвидационной стоимости (Bail-Out Payback Period, BOPP). Его формула такова:

где RV – стоимость ликвидационная активов проекта.

При этом способе расчета к входящим потокам от основной деятельности приплюсовывается стоимость активов ликвидационная, рассчитанная на конец жизненного цикла инициативы. Чаще всего такие проекты имеют меньший период окупаемости, чем стандартные.

В нестабильных экономиках с быстро меняющимися условиями ставка дисконтирования может меняться в процессе цикла жизни начинания. Причиной этого чаще всего служит высокий уровень инфляции, а также изменение стоимости ресурсов, которые можно привлечь.

DPP позволяет учесть динамику стоимости денег, а также использовать для разных периодов разные нормы дисконта. В то же время, он имеет свои недостатки. К ним можно отнести невозможность учета потоков средств после достижения точки безубыточности, а также некорректные результаты при расчетах потоков с различными знаками (отрицательных и положительных).

Определение показателя DPP при оценке инвестиционного предложения позволяет снизить риски потерь инвестированных денег и в общем оценить ликвидность инициативы. Вместе с тем, по одному этому критерию делать далеко идущие выводы не следует, лучше всего оценить предложенный проект по ряду показателей и сделать вывод по всему комплексу полученных данных.

Расчет чистого дисконтированного дохода

Показатель чистого дисконтированного дохода (ЧДД) по-английски называется Net present value, поэтому общепринято сокращенно его называть NPV. Существует ещё альтернативное его наименование – Чистая приведенная стоимость.

NPV определяет сумму приведенных к нынешнему дню дисконтированных значений платежей, которые являются разностью между притоками и оттоками. Если говорить простым языком, то данный показатель определяет, какую сумму прибыли планирует получить инвестор за вычетом всех оттоков после того, как окупится первоначальный вклад.

В программе Excel имеется функция, которая специально предназначена для вычисления NPV. Она относится к финансовой категории операторов и называется ЧПС. Синтаксис у этой функции следующий:

Аргумент «Ставка» представляет собой установленную величину ставки дисконтирования на один период.

Аргумент «Значение» указывает величину выплат или поступлений. В первом случае он имеет отрицательный знак, а во втором – положительный. Данного вида аргументов в функции может быть от 1 до 254. Они могут выступать, как в виде чисел, так и представлять собой ссылки на ячейки, в которых эти числа содержатся, впрочем, как и аргумент «Ставка».

Проблема состоит в том, что функция хотя и называется ЧПС, но расчет NPV она проводит не совсем корректно. Связано это с тем, что она не учитывает первоначальную инвестицию, которая по правилам относится не к текущему, а к нулевому периоду. Поэтому в Экселе формулу вычисления NPV правильнее было бы записать так:

Естественно, первоначальная инвестиция, как и любой вид вложения, будет со знаком «-».

Пример вычисления NPV

Давайте рассмотрим применение данной функции для определения величины NPV на конкретном примере.

- Выделяем ячейку, в которой будет выведен результат расчета NPV. Кликаем по значку «Вставить функцию», размещенному около строки формул.

Запускается окошко Мастера функций. Переходим в категорию «Финансовые» или «Полный алфавитный перечень». Выбираем в нем запись «ЧПС» и жмем на кнопку «OK».

После этого будет открыто окно аргументов данного оператора. Оно имеет число полей равное количеству аргументов функции. Обязательными для заполнения является поле «Ставка» и хотя бы одно из полей «Значение».

В поле «Ставка» нужно указать текущую ставку дисконтирования. Её величину можно вбить вручную, но в нашем случае её значение размещается в ячейке на листе, поэтому указываем адрес этой ячейки.

В поле «Значение1» нужно указать координаты диапазона, содержащего фактические и предполагаемые в будущем денежные потоки, исключая первоначальный платеж. Это тоже можно сделать вручную, но гораздо проще установить курсор в соответствующее поле и с зажатой левой кнопкой мыши выделить соответствующий диапазон на листе.

Так как в нашем случае денежные потоки размещены на листе цельным массивом, то вносить данные в остальные поля не нужно. Просто жмем на кнопку «OK».

Расчет функции отобразился в ячейке, которую мы выделили в первом пункте инструкции. Но, как мы помним, у нас неучтенной осталась первоначальная инвестиция. Для того, чтобы завершить расчет NPV, выделяем ячейку, содержащую функцию ЧПС. В строке формул появляется её значение.

После символа «=» дописываем сумму первоначального платежа со знаком «-», а после неё ставим знак «+», который должен находиться перед оператором ЧПС.

Можно также вместо числа указать адрес ячейки на листе, в которой содержится первоначальный взнос.

Для того чтобы совершить расчет и вывести результат в ячейку, жмем на кнопку Enter.

Результат выведен и в нашем случае чистый дисконтированный доход равен 41160,77 рублей. Именно эту сумму инвестор после вычета всех вложений, а также с учетом дисконтной ставки, может рассчитывать получить в виде прибыли. Теперь, зная данный показатель, он может решать, стоит ему вкладывать деньги в проект или нет.

Урок: Финансовые функции в Excel

Как видим, при наличии всех входящих данных, выполнить расчет NPV при помощи инструментов Эксель довольно просто. Единственное неудобство составляет то, что функция, предназначенная для решения данной задачи, не учитывает первоначальный платеж. Но и эту проблему решить несложно, просто подставив соответствующее значение в итоговый расчет.

Опишите, что у вас не получилось.

Наши специалисты постараются ответить максимально быстро.

Преимущества и недостатки дисконтированного срока окупаемости

Среди положительных качеств такого способа нахождения периода возврата инвестиций следует отметить более точные результаты, по сравнению с традиционным способом оценки периода возврата. Применение дисконта дает возможность произвести необходимые корректировки и, тем самым, повышает актуальность полученного результата.

Несмотря на то, что ДСО является более точным, чем традиционный, он дает достаточно грубую оценку привлекательности инвестиционного проекта и позволяет приблизительно оценить вероятные риски. Однако в странах с не отличающей стабильностью экономической, политической и налоговой системой применение данного показателя является одним из самых распространенных способов минимизации финансовых рисков.

Инвестиции

К тому же особое влияние имеет спрос на произведенное за счет вложений благо. Иными словами, если темпы потребления нефтепродуктов превышают скорость пополнения их запасов, то в среднесрочной и долгосрочной перспективе инвестиции от разработки новых месторождений смогу с лихвой окупиться. Иная картина складывается в сфере информационных технологий, где высокий уровень конкуренции и постоянно повышающийся уровень программного обеспечения требует от финансовых вливаний более быстрого возврата капитала.

В иных условиях применение дисконтированного срока возврата при оценке эффективности проекта считается недостаточным. К примеру, данный параметр не учитывает направленность и объем вложений. Иными словами, на результат расчетов не влияет, каким образом распределялся финансовый поток. Этот факт также имеет немалое значение на оценку эффективности предприятия. Однако им можно пренебречь при реализации краткосрочных проектов.

Отдельно стоит упомянуть, что дисконтированный срок окупаемости не позволяет определить размер финансовых потоков после достижения точки возврата инвестиций. Формула определения ДСО актуальна только на промежутке времени от вливания инвестиций до получения дохода, способного перекрыть размер инвестиций.

Требования к системе, Поддерживаемые камеры, Поддерживаемые изображения

Требования к системе поддерживаемые камеры, Данные изображения

Требования к системе

EOS-1D X Mark II, EOS-1D X, EOS-1D C, EOS-1D Mark IV, EOS-1Ds Mark III, EOS-1D Mark III, EOS-1D Mark II N, EOS-1Ds Mark II, EOS-1D Mark II, EOS 5DS/EOS 5DS R, EOS 5D Mark IV, EOS 5D Mark III, EOS 5D Mark II, EOS 5D, EOS 6D, EOS 7D Mark II, EOS 7D, EOS 80D, EOS 70D, EOS 60D/EOS 60Da, EOS 50D, EOS 40D, EOS 30D, EOS 20D/EOS 20Da, EOS 77D, EOS 760D, EOS 800D, EOS 750D, EOS 700D, EOS 100D, EOS 1300D, EOS 1200D, EOS 650D, EOS 600D, EOS 550D, EOS 500D, EOS 450D, EOS 1000D, EOS 1100D, EOS 400D, EOS 350D, EOS M6, EOS M5, EOS M3, EOS M2, EOS M, EOS M10, PowerShot G3 X

PowerShot G1 X Mark II

PowerShot SX60 HS

, PowerShot G7 X Mark II

и PowerShot G9 X Mark II

Для изображений RAW невозможно использовать функции, которых нет

в камере (например, функцию Auto Lighting Optimizer (Автокоррекция

яркости)), а также такие функции, как цифровой оптимизатор объектива.

Однако стили изображения, за исключением некоторых функций, могут

использоваться, даже если они отсутствуют в камере.

онная система) Mac OS X 10.10 – 10.12

Компьютер с одной из указанных выше операци-

онных систем (модернизированные компьютеры

Core 2 Duo 2,0 ГГц или выше (рекомендуются

процессоры серии Core i или более поздней серии)

ОЗУ (память) ОЗУ 2,0 ГБ и более (рекомендуется 4,0 ГБ и более)

Жесткий диск Установка: мин. 300 МБ свободного пространства

Для работы: мин. 600 МБ свободного пространства

Разрешение: XGA (1024 x 768) или выше

(рекомендуется 1600 x 1200 и выше)

Цвета: 16 бит (65536 цветов) и выше

Изображения в формате Canon RAW,

снятые поддерживаемыми камерами .CR2

JPEG Изображения JPEG, отвечающие

стандарту Exif 2.2, 2.21 или 2.3

Видеозаписи, снятые поддерживае-

Часто задаваемы вопросы

Мы подготовили ряд вопросов, которые чаще всего задают начинающие инвесторы и предприниматели.

Откуда берутся значения прибыли?

Денежные потоки в примерах указаны произвольно. Задачей было продемонстрировать, как можно рассчитать NPV проекта. Для расчета значений предполагаемой прибыли существует несколько методик: по средней стоимости вложений, по величине первоначальных инвестиций, с учетом остаточной стоимости имущества. Каждый способ нужно объяснять отдельно.

За сколько берется первый год проекта?

Показатель будет равен 0. Второй год проект – 1 и далее по аналогии.

Может ли R = 0?

Ставка дисконтирования не может быть нулевой. Даже при привлечении собственных средств на них будет влиять показатель инфляции. Например, в 2021 году в России он составляет 3,98%. Чем больше займёт процесс реализации проекта, тем сильнее обесцениваются привлеченные средства.

Сравнение дисконтированного и обычного срока окупаемости

Срок отдачи капитала в традиционном понимание считается наиболее простым параметром. Для его расчета не используются дополнительные коэффициенты, а сам он отображает период, за который чистый доход перекроет объем капитала без оглядки на изменения экономической среды и прочих условий. Как ни странно, его преимущество считается его же недостатком.

Срок окупаемости инвестиций

Иными словами, традиционный срок возврата может быть сильно занижен за счет того, что при его расчетах инвестиционный проект рассматривается изолированно, без учета влияния каких бы то ни было факторов. В некоторых ситуациях отсутствие влияния внешней среды на проект может стать одним из факторов потенциального провала проекта и впустую потраченных средств.

Дисконтированный период окупаемости дает более четкое представление о периоде возврата средств за счет того, что в формулах его нахождения присутствует показатель дисконта, за счет которого стоимость капитала корректируется и приводится к актуальному значению.

Проще говоря за годы реализации инвестиционного проекта капитал может потерять часть своей стоимости, например, за счет увеличения инфляции или иных общеэкономических факторов. Применение дополнительного показателя позволяет учесть эту особенность и внести корректировки в расчеты, отчего полученный результат становится более точным.

Инвестирование

Стоит отметить, что оба этих показателя применяются в равном соотношении, но с одним отличием. ДСО используется в проектах с большим периодом возврата, в то время как его традиционный аналог более подходит для кратковременных вложений. На коротком промежутке времени погрешность вычисления не имеет большого влияния. В связи с этим нельзя четко ответить – какой из данных параметров является лучше, а какой хуже.

Обследование перед составлением смет перед реконструкцией

Цель реконструкции – проведение работ на существующем объекте, замена или восстановление несущих конструкций и элементов здания, изменение параметров площади и объема, высотности и этажности. Чтобы спроектировать нужные архитектурные и планировочные решения, определить перечень работ и расходов на их проведение, собственник организует обследование участка и объекта.

Кто выполняет обследование здания

Для комплексного обследования объекта создается комиссия. В зависимости от содержания технического задания и особенностей здания, в комиссию включаются:

- представители проектной и подрядной организации;

- эксперты, архитекторы, инженеры, техники;

- специалисты узкопрофильных сфер (теплоснабжение, электроэнергетика и т.д.).

Как правило, на стадии обследования сметчики не нужны, так как комиссия только определяет фактическое состояние объекта и перечень предстоящих работ. Сметы и расчеты будут оформляться, когда в остальных разделах проекта уже будут выбраны определенные решения, сформирован перечень работ и материалов.

Для составления смет обследование проводится с использованием высокоточного оборудования

Что обследуется для составления смет

С целью проектирования реконструкции обследуется все здание и его помещения, состояние участка и подземных коммуникаций. Даже если планируется изменение только в части объекта, это может сопровождаться работами по всему зданию и участка, необходимость возводить ограждения, обеспечивать защиту существующих конструкций и сетей. Комиссия будет проводить обследования по следующим направлениям:

- определение фактического состояния конструкций объекта, их нормативного и реального износа;

- проверка работоспособности инженерного оборудования, обязательных систем;

- выявление дефектов, поломок, повреждений, недостатков, требующих проведения ремонтных работ;

- проведение испытаний и лабораторных тестов (например, для определения качества воды, давления в трубопроводах, надлежащих показателей тока в сети);

- изыскания на участке, подземных коммуникациях и сетях.

Точный перечень обследований и проверок зависит от видов работ при реконструкции, особенностей объекта.

Основные способы и методы обследования для подготовки смет

Чтобы получить объективные данные для проектирования и оформления смет используются следующие методы и варианты обследований:

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Либо

РР = К0 / ПЧсг

Принимаем во внимание, что РР — срок окупаемости выраженный в годах. К0 — сумма вложенных средств

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг

А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

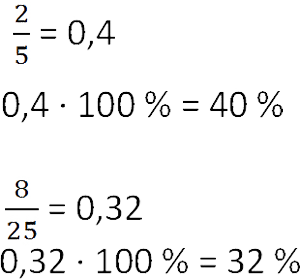

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

В помощь студентам и аспирантам

Расчет чистого дисконтированного дохода NPV , также называемого ЧДД, несложен, но трудоемок, если считать его вручную.

Мы уже рассматривали пример расчета NPV и IRR по формулам. Там же были приведены ф ормулы всех перечисленных показателей и их расчеты ручным методом .

Теперь поговорим, как рассчитать ЧДД, ВНД (ИРР), срок окупаемости простой и дисконтированный без особых усилий с помощью таблиц Ms Excel . Итак, можно прописать формулы в таблице в экселе для расчета NPV. Что мы и сделаем.

Здесь вы можете бесплатно скачать таблицу Excel для расчета NPV, внутренней нормы доходности ( IRR), сроков окупаемости простого и дисконтированного. Мы приведем таблицу для расчета NPV за 25 лет или меньший срок, в таблицу только стоит вставить значения предполагаемого размера инвестиций, размер ставки дисконтирования и величину годовых денежных потоков. И NPV рассчитается автоматически.

Вот эта таблица . Пароль к файлу : goodstudents.ru

Задачу расчета основных показателей эффективности инвестиционного проекта именно с помощью таблиц эксель часто задают преподаватели. В этих ситуациях, либо когда вы ходите быстро рассчитать необходимые вам значения показателей, вы можете использовать шаблон расчета в приведенной таблице.

Теперь давайте поговорим, как воспользоваться данной таблицей для расчета ЧДД, ВНД, срока окупаемости . В ней уже приведен пример расчета NPV.

Пример

Если вам нужно рассчитать NPV за 5 лет. Вам известна ставка дисконтирования 30% (т.е. 0,3). Известны денежные потоки по годам:

Размер инвестиций 500 т.р.

В таблице экселя исправим значение ставки дисконтирования на 0,3 (2я строка сверху), исправим значение инвестиций (5я строка, 3й столбец) на 500.

Сотрем денежные потоки и их итог за 25 лет. (также сотрем строки чистых денежных потоков с 6го по 25й год и значение NPV для лишних лет). Вставим известные нам значения за 5 лет. Получим следующие данные.

Годы

Сумма инвестиций, тыс. руб

Денежные потоки, тыс. руб(CF)

Чистые денежные потоки, тыс. руб.

Чистый дисконтировнный доход, тыс. руб. (NPV)

Итого

500,00

1350,00

562,09

62,09

Как видите нам не пришлось считать NPV самостоятельно, таблица эксель посчитала данный показатель за нас.

Теперь давайте разберемся как посчитать IRR с помощью экселя на конкретном примере. В Ms Excel есть функция, которая называется «подбор параметра». В 2003 экселе эта функция расположена в сервис- > подбор параметра.

Мы уже говорили ранее, что IRR – это такая ставка дисконтирования, при которой NPV равен нулю.

Нажимаем в экселе сервис- > подбор параметра, открывается окошко,

Мы знаем, что ЧДД =0, выбираем значение ячейки с ЧДД за 5й год, присваиваем ему значение 0, изменяя значение ячейки, в которой расположена ставка дисконтирования. После расчета получим.

Итак, NPV равен нулю при ставке дисконтирования равной 35,02%. Т.е. ВНД внутренняя норма доходности ( IRR ) =35,02%.

Теперь рассчитаем значение срока окупаемости простого и дисконтированного с помощью данной таблицы Эксель.

Срок окупаемости простой:

Мы видим по таблице, что у нас инвестиции 500 т.р. За 2 года мы получим доход 300 т.р. За 3 года получим 600 т.р. Значит срок окупаемости простой будет более 2 и менее 3х лет.

В ячейке F32 (32 строка файла экселя) нажимаем F2 и исправляем, вместо «1+» у нас будет «2+», меняем 1 на 2, и преобразуем формулу следующим образом, вместо « =1+(-(D5-C5)/D6)» у нас будет «=2+(-((D5+D6)-C5)/D7)», другими словами, мы к 2м полным годам прибавили долг по инвестициям на конец второго года, деленный на денежный поток за третий год. Получим 2,66 года.

Срок окупаемости дисконтированный пример расчета:

NPV переходит с минуса на плюс с 4го на 5й год, значит срок окупаемости с учетом дисконтирования будет более 4х и менее 5 лет.

В ячейке F3 3 (33 строка файла экселя) нажимаем F2 и исправляем, вместо «2+» у нас будет «4+», меняем 2 на 4, и преобразуем формулу следующим образом, вместо «=2+(-F6/E7)» у нас будет «=4+(-F8/E9))», другими словами, мы к четырем полным годам прибавили отношение последнего отрицательного NPV к чистому денежному потоку в следующем году ( 4+-( -45,64 /107,73) .

Получим 4 , 42 года – срок окупаемости с учетом дисконта.

Данный пример предназначен для практических занятий. к.э.н., доцент Одинцова Е.В.

Как рассчитать DPP

При расчёте срока окупаемости необходимо сопоставить предполагаемые затраты с планируемой прибылью, то есть решить задачу дисконтирования.

Под дисконтированием понимается приведение потоков платежей, выполненных в разные периоды времени к стоимости на текущий момент. Решение этой задачи позволит узнать, сколько будут стоить потраченные 10 рублей через год. Соответственно можно представить, какую сумму денег нужно вложить в бизнес-проект для получения дохода в будущем и за какое время.

Для понимания анализируемой методики необходимо учитывать, что стоимостное выражение вложенных денег изменяется во времени.

Окупаемость бизнеса: способы расчета срока окупаемости проекта

Дисконтированный срок окупаемости

На практике же доход поступает совсем не равными частями. Более того, ценность денег во времени меняется. Например, 100 рублей сегодня – это не те же 100 рублей через 5 лет. Фактор времени в простом сроке окупаемости не учитывается. Для расчета срока окупаемости с учетом изменения стоимости денег во времени и используется дисконтированный способ расчета. Формула для расчета дисконтированного срока окупаемости выглядит следующим образом:DPP = ∑ni=1 CFi / (1+r)i > IC , где DPP (Discounted Pay-Back Period) — дисконтированный срок окупаемости, выраженный в годах/ месяцах; CF (Cash Flow) – ожидаемые денежные поступления в конкретный период; IC (Invest Capital) – сумма первоначальных инвестиций; r – процентная ставка; n – количество лет (месяцев) окупаемости.

Дисконтированный метод расчета основывается на приведении стоимости будущих доходов к сегодняшнему времени, то есть, сколько будут стоит будущие доходы в «сегодняшних деньгах». Делается это для того, чтобы снизить неопределенность. Ведь стоимость денег в будущем может измениться существенно, поэтому легче рассчитать будущие доходы на основе уже известных факторов.

Пример № 4

Рассмотрим дисконтированный способ расчета окупаемости инвестиций на уже знакомом примере. Ставку дисконтирования примем за 10%.

| Период (год) | 1 | 2 | 3 | 4 | 5 | |

| Инвестиции, тыс. руб. | -900 | |||||

| Денежный поток, тыс. руб. | 300 | 300 | 300 | 300 | 300 | |

| Дисконт | (1+0,1)=1,1 | (1+0,1)2=1,21 | (1+0,1)3=1,33 | (1+0,1)4=1,46 | (1+0,1)5=1,61 | |

| Дисконтированный денежный поток | 272,73 | 247,93 | 225,39 | 204,9 | 186,28 | |

| Дисконтированный денежный поток нарастающим итогом, тыс. руб. | -900 | -627,27 | -379,34 | -153,94 | 50,96 | 237,24 |

Именно коэффициент дисконтирования (k) позволяет учитывать влияние времени на величину дохода.

k = 1 / (1+r)n

, где r — процентная ставка, n — порядковый номер года от начала проекта.

Дисконтированный срок окупаемости магазина составит 4 года, а сумма всех поступлений за 4 года: 950, 96 тыс. руб

. Именно за этот период сумма дисконтированных доходов покроет сумму первоначальных вложений.

Важно отметить, что дисконтированный срок окупаемости всегда больше простого, так как уменьшение ценности денег во времени требует большего срока окупаемости (в рассмотренных примерах 4 года против 3-х лет). Также дисконтированный срок окупаемости более приближен к реальной жизни

А теперь рассмотрим более реалистичный пример.

Планируется открытие точки формата «кофе с собой». Необходимо рассчитать срок окупаемости.

Для начала рассчитываем инвестиции

на запуск бизнеса:

- проведение ремонта – 20 тыс. руб.,

- покупка кофемашины, мебели и сопутствующего оснащения – 100 тыс. руб.

Таким образом, общий объем инвестиций

: 120 тыс. руб.

В ежемесячные расходы

работы бизнеса входит:

- аренда помещения (2 кв. м.) – 12 тыс. руб.,

- оплата труда (посменная работа 2-х сотрудников) – 60 тыс. руб.,

- ежемесячное пополнение запаса ингредиентов (кофейные зерна, сливки, молоко и т. д.) и сопутствующих товаров для реализации (пирожные и т. д.) = 30 тыс. руб.

Итого ежемесячные расходы

= 102 тыс. руб.

Теперь прикинем ожидаемый ежемесячный доход

. Предполагается, что средний чек: 200 руб. Среднее количество покупателей в день: 25 чел.

Ожидаемая выручка точки за месяц

= 200 руб. х 25 чел. х 30 дней (месяц) = 150 тыс. руб.

Рассчитаем простой срок окупаемости по формуле: Срок окупаемости = Вложения / (Доход — Расходы)

= 120 тыс. руб. / (150 тыс. руб. — 102 тыс. руб.) = 2,5 месяца

Таким образом, точка по продаже кофе с собой с учетом ежемесячных расходов окупится примерно за 2,5 месяца.

Срок окупаемости — это показатель, на который ориентируются инвесторы перед принятием решения о целесообразности вложений в проект. Срок окупаемости позволяет инвестору сравнить альтернативные проекты и выбирать тот, который в большей мере соответствует его ожиданиям. Считается, что, чем меньше срок окупаемости, тем лучше проект. Однако стоит заметить, что срок окупаемости зависит от специфики бизнеса и даже от региона работы. Например, бизнес по ногтевому сервису может окупиться уже через несколько месяцев, а для ювелирного магазина (бизнеса, который требует значительных вложений) срок окупаемости может составить несколько лет. Поэтому рекомендуется проводить более детальный анализ и внимательно подходить к принятию решения для исключения возможных просчетов.

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

Вычисление требуемого параметра осуществляется по формуле:

Где:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

Где:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

Величина R является расчетной:

Где:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

Где:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.