Как вернуть или зачесть переплату по налогу на прибыль?

Содержание:

Основание

Ситуаций, которые приводят к тому, что государство должно налогоплательщику, а не наоборот, различают несколько видов:

- если в бюджет по налогу поступила большая, чем надо, сумма (ст. 78 НК РФ);

- если решение по ранее взысканному налогу отменено в суде (ст. 79 НК РФ);

- если гражданину положен налоговый вычет (ст. 219 НК РФ);

- если суд постановил вернуть ранее уплаченную госпошлину (ст. 333.40 НК РФ);

- если есть право на иные налоговые возвраты, например, акцизов (ст. 203 НК РФ) или возмещение НДС (ст. 176 НК РФ).

В каждом из этих случаев действует своя статья Налогового Кодекса, поэтому и порядок возврата имеет свои особенности. В целом данное право заложено в основе налогового законодательства по правам налогоплательщика: ст. 21 п. 5 НК РФ, где также есть указание на своевременность исполнения такой процедуры.

Распорядиться переплаченным налогом можно не только путём возврата, но и сделать зачет в счёт предстоящих платежей. Но и тут есть свои особенности, так как все налоги разделены на несколько уровней:

- федеральные (НДФЛ, НДС, НДПИ, водный налог, УСН, ЕНВД, ЕСХН, ПСН);

- региональные (на транспорт);

- местные (на имущество и землю).

Есть правило, по которому зачёт делается только между налогами одного уровня. Например, если за коммерсантом числится переплата УСН, то он может направить её в предстоящую уплату других налогов того же федерального уровня, того же УСН в будущем, но он не может заплатить с её помощью за своё личное имущество или транспорт.

Почему появляется переплата

Уплата налога при применении такой системы налогообложения, как упрощенка, осуществляется по кварталам. И при этом применяется метод нарастающего итога. То есть каждый последующий произведенный расчет будет включать в себя дополнительные сведения о формировании налоговой базы. Наиболее актуальными эти данные являются за последний квартал. Целесообразным будет проведение последнего расчета сразу за 4 периода отчетного года. Исходя из результатов, полученных за 3 первых квартала, производится уплата авансовых платежей по УСН и при этом отчетность в налоговый орган не подается. Окончательная сумма налога, подлежащая уплате при УСН, отражается в декларации, представляемой в налоговую по завершении года. Но откуда же берется переплата по налогу? Возникать она может с суммы платежей, уплаченных в течение года, которая может превышать всю сумму налога, начисленную за налоговый период. То есть, получается, что УСН к уплате по итогам года не просто не начисляется, а перекрывает все платежи, уплаченные в течение года. Это может произойти из-за того, что в 4 квартале в компании могут возникнуть дополнительные расходы, учитываемые в налогооблагаемой базе.За счет этих расходов существенно снижается объем базы, а уже по итогам года возникает переплата.

Наиболее распространенные ситуации

При формировании декларации по УСН может возникнуть ряд ситуаций, которые приводят к переплате, наиболее распространены следующие:

- Предприниматель работает по системе «Доходы», в течение года осуществлял авансовые платежи исходя их полученных им доходов. В декабре осуществил платежи в ПФР, оказалось, что они больше, что получился налог к доплате.

- Уплата страховых взносов осуществлялась в течение года, однако размер авансовых платежей за все 9 месяцев превысила сумму налога по итогам учетного периода. Например, если ИП вел учет по УСН «Доходы за вычетом расходов», в 4-м квартале оказалось, что величина затрат больше, чем доходы.

- При осуществлении расчетов и оплаты в платежном поручении или же при калькуляции авансовой выплаты была допущена ошибка, которая привела к переплате.

Сроки оплаты по итогам 12 месяцев для налогоплательщиков, работающих на упрощенной системе налогообложения, для ООО – не позднее 31 марта, а для ИП до 30 апреля следующего года за отчетным. Что делать, если по налогу уже имеется переплата? На самом деле причина ее возникновения не особо важна, главное порядок действий, если такой факт свершился.

Разберем пример УСН «Доходы»:

ИП Васечкин работает без работников, за год он получил следующие доходы:

| Период | Авансовый платеж | Сумма доходов нарастающим итогом | Исчисленный налог | Страховые взносы |

| 1 квартал | 729 | 185 000 | 11100 | 10371 |

| 6 месяцев | 18989 | 511 666 | 30700 | 11711 |

| 9 месяцев | -12358 | 684 166 | 41050 | 28692 |

| Год | 19990 | 1 154 166 | 69250 | 41900 |

Если рассмотреть данные таблицы, то мы увидим, что общая сумма авансовых платежей должна была составить 27350, однако фактически необходимо заплатить 39708 (если сложить 3 авансовых платежа 729+18989+19990). Вы, наверное, ожидали бы, что переплата в размере 12358 рублей будет учитываться при дальнейших платежах? Нет, а как быть?

При этом у вас могут назреть очевидные, казалось бы, решения. Не доплатить переплату или уменьшить на эту сумму величину годового платежа. Оба этих способа будут неправильными. Так как в первом случае вам могут вменить пени и штрафы, так как сумму авансового платежа в декларации не соответствует оплаченному в ФНС. А по второму случаю – у вас попросту не сойдутся контрольные суммы по декларации, в итоге ее вернут или к вам придут гости с проверкой.

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

- Зачесть её в счёт будущих платежей или существующего долга.

- Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

Переплатой можно покрыть задолженность по налогам, штрафам, пеням, либо направить её в счёт будущих платежей.

До 1 октября 2021 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный

Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например

, ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

- Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

- Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057. Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

Как вернуть переплату на банковский счёт

Шаг 1. Напишитезаявление по форме КНД 1150058 . Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде

Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги.

Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты

Если долгов нет, налоговая вернет сумму переплаты полностью.

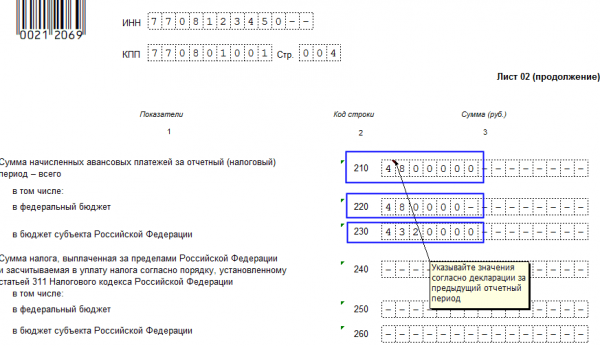

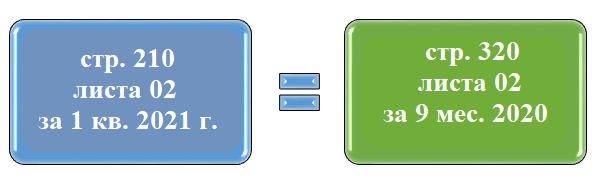

Переплата по налогу на прибыль

78 НК РФ, согласно п. 1 которой зачет излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

По общему правилу Налоговый кодекс не запрещает зачесть налоги в уплату соответствующих видов налогов между федеральным бюджетом, региональным и местным бюджетами. Приказ Минфина России от 05.09.2008 N 92н <2> предусматривает проведение межрегионального зачета — производимого налоговыми органами, находящимися на территориях различных субъектов РФ.

<2> «Об утверждении Порядка учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации».

Зачет суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика по этому или иным налогам осуществляется на основании его письменного заявления по решению налогового органа, которое должно быть принято в течение 10 дней со дня получения заявления налогоплательщика (п. 4 ст. 78 НК РФ). Налоговый орган не вправе самостоятельно (без указанного заявления) производить зачет.

К сведению. Пункт 11 Информационного письма Президиума ВАС РФ от 22.12.2005 N 98 гласит: срок на зачет суммы излишне уплаченного налога начинает исчисляться со дня подачи заявления о зачете, но не ранее чем с момента завершения камеральной налоговой проверки по соответствующему налоговому периоду либо с момента, когда такая проверка должна быть завершена согласно ст. 88 НК РФ.

Пунктом 2 ст. 57 НК РФ определено, что при уплате налога с нарушением срока налогоплательщику начисляются пени в порядке и на условиях, предусмотренных НК РФ. Пеней признается установленная денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению предписанными законодательством о налогах и сборах сроки (п. 1 ст. 75 НК РФ).

Конституционный Суд в Определении от 04.07.2002 N 202-О указал, что пеня является дополнительным платежом, направленным на компенсацию потерь государственной казны в результате недополучения налоговых сумм в срок при задержке уплаты налога.

Таким образом, если налог зачисляется в бюджеты разных субъектов и решение о зачете суммы излишне уплаченного налога в счет предстоящих платежей по этому налогу принято налоговым органом в назначенные ст. 78 НК РФ сроки, но после установленного срока уплаты налога, то со дня, следующего за установленным днем уплаты налога, до дня принятия такого решения налоговым органом будут начислены пени на сумму образовавшейся недоимки.

Например, 20.01.2011 организация по каналу электронной связи отправила в налоговый орган заявление о зачете суммы переплаты по налогу на прибыль в счет уплаты НДС. Решение о зачете принято налоговым органом 31.01.2011, за период с 21.01.2011 по 31.01.2011 организации начислены пени. Заявление о зачете было подано 20 января, то есть в последний день установленного срока уплаты НДС (до возникновения недоимки по этому налогу). Налоговый орган не нарушил срок для принятия решения (в течение 10 дней) о зачете сумм излишне уплаченного налога на прибыль организаций в счет уплаты НДС и пени за просрочку исполнения обязанности уплаты налога начислил правильно. Такое мнение высказал Минфин в Письме от 25.07.2011 N 03-02-07/1-260. Здесь же он уточнил, что НК РФ не предусмотрен пересчет сумм пеней, начисленных до момента принятия налоговым органом решения о зачете сумм излишне уплаченного налога, в рассматриваемых обстоятельствах (аналогичное мнение высказано финансистами в Письме от 02.08.2011 N 03-02-07/1-273).

Однако арбитры по данному вопросу высказывают иное мнение. Например, ФАС ПО в Постановлении от 15.05.2008 N А57-14501/07-17, признавая начисление налоговым органом пени неправомерным, исходил из наличия переплаты по налогу в более ранние периоды в сумме, достаточной для покрытия образовавшейся недоимки по другим налогам. Кроме того, налогоплательщик направил заявление о зачете сумм переплаты одного налога в уплату другого до наступления срока уплаты последнего, следовательно, своевременно исполнил обязанность по уплате вышеуказанного налога.

Как зачесть переплату по налогу на прибыль

В реальной жизни без ошибок не живет ни один бухгалтер — это обычная плата за профессионализм. Сначала ошибки — потом опыт. Переплата в бюджет — весьма распространенная проблема. Для начала разберемся, в каких случаях она возникает. Теоретически может быть несколько вариантов:

- ошибка бухгалтера, например, в сумме указан лишний ноль;

- сумма дважды перечислена в бюджет, например, из-за ошибки банка;

- фактическая хозяйственная деятельность организации в течение отчетного года не соответствовала планируемой, например, получены убытки, а не доход, но авансовые платежи перечислены в бюджет.

В первую очередь нужно решить, что делать: возвращать излишне уплаченную в бюджет сумму на счет организации или проводить зачет в счет уплаты недоимки или будущих платежей.

Возможные варианты действий

Процедура возврата и зачета регулируется статьей 78 НК РФ. Для удобства представим ее в виде схемы.

Поэтапно всю процедуру можно представить таким образом:

- Устанавливаем факт излишней уплаты в бюджет.

- Проверяем, есть ли недоимка по любому из налогов, пени или штрафы, в счет которых инспекция может зачесть излишне уплаченные суммы.

- Проверяем, не нужно ли одновременно уточнить декларацию.

- Определяем наши предпочтения, доступно два варианта: возврат или зачет средств.

- Проводим сверку по платежам в бюджет.

- Готовим необходимые заявления.

- Отправляем в инспекцию необходимый пакет документов.

Как выявить

Прежде чем приступить к заполнению заявления на возврат или зачет налогов, необходимо выявить, существует ли эта заветная сумма или это просто бухгалтерская описка в учете. Итак, как выявить переплаченную сумму по налогам.

Шаг № 1. Проверяем свою бухгалтерию.

Конечно, в первую очередь необходимо проверить правильность регистрации операций в бухгалтерском учете организации. Вполне возможно, что ошибка закралась не в платежном поручении, а в том, как бухгалтер составил проводку

Особое внимание следует обратить на порядок регистрации проводок в специализированных программах по ведению бухучета

Что проверить? Бухгалтерские счета и аналитику по ним (КБК, субсчет, КОСГУ, вид платежа и прочее). Пересортица по КБК или типу операции (пеня, налог, штраф) — это самые распространенные ошибки в бухгалтерских программах.

После проверки обязательно сформируйте оборотно-сальдовую ведомость и карточку счета за интересующий вас период. Это необходимо, чтобы проверить, исправлены ошибки или нет.

Шаг № 2. Сверяемся с банком.

В банковской выписке можно выверить получателя налога, КБК и другие реквизиты оплаты, именно по этим показателям сверьте данные бухгалтерского учета. Обнаруженные ошибки исправьте в учете. При ошибке банка обратитесь в территориальное отделение для решения проблемы. Стоит отметить, что банковские ошибки — это единичные случаи.

Шаг № 3. Сверка с ФНС по налогам и взносам.

Итак, если внутренний контроль и сверка с банковской организацией не дали результатов, то следует обратиться в ФНС. Для этого достаточно обратиться в ближайшее территориальное отделение инспекции.

Если же учреждение осуществляет обмен документацией с ФНС по защищенным интернет-каналам, то можно запросить выписку в электронном формате. Также можно получить информацию в личном кабинете на официальном сайте ФНС.

По итогам сверки с ФНС определяем переплаченную сумму по налогам. Теперь решаем, что выбрать: зачесть или оформить возврат налогов.

Как зачесть

По общим правилам, любой федеральный налог, в том числе на прибыль, можно зачесть в счет будущих платежей по любому другому федеральному платежу или штрафов и пеней в федеральный бюджет.

При этом имеющаяся недоимка погашается инспекцией самостоятельно и не требует участия организации.

Однако за последней сохраняется право подать обращение на зачет переплаты по налогам, заявление для этого подается в инспекцию по месту учета организации в бумажном или электронном виде.

| Произведен зачет суммы по прибыли в счет уплаты НДС | 68-НДС | 68-пр | 20 000 р. | Решение, бухгалтерская справка |

Вступление в силу решения суда, изменившего налоговые обязательства

Предметом налогового спора зачастую является пересмотр налоговых обязательств того или иного налогоплательщика. В этом случае является ли отправной точкой для исчисления трехлетнего срока дата вступления в силу судебного акта, где сделан вывод об отсутствии у налогоплательщика обязанности по уплате конкретного налога? Все зависит от обстоятельств возникшего спора.

Так, в деле № А28-11542/2018 была рассмотрена следующая спорная ситуация. Изначально организация, применяющая УСНО (с объектом налогообложения «доходы»), уплатила за 2013 – 2015 годы налог в общей сумме 3,2 млн руб. Но в июле 2018 года она подала «уточненки» по УСНО за указанные периоды, в которых отразила отсутствие дохода и налог к уплате 0 руб. Одновременно она направила заявление о возврате переплаты по «упрощенному» налогу в вышеуказанном размере.

ИНФС отказала ей в возврате переплаты. Суды тоже. Руководствуясь нормами ст. 21, 45, НК РФ, Определением КС РФ № 173-О, п. 79 Постановления № 57 и Постановлением Президиума ВАС РФ № 12882/08, арбитры пришли к выводу, что организация обратилась в суд за пределами трехлетнего срока с момента, когда она узнала или должна было узнать о факте излишней уплаты налога.

Здесь необходимо пояснить истинные причины отказа. Дело в том, что организация была создана в результате реорганизации ООО (правопредшественник) в форме выделения. В отношении ООО была проведена выездная проверка, результатом которой стало доначисление налогов по общей системе налогообложения.

ООО предприняло попытку оспорить результаты проверки в суде. Но вступившимв законную силу Решением Арбитражного суда Кировской области от 18.07.2018 по делу № А28-16408/2017 был подтвержден факт создания ООО схемы дробления бизнеса путем осуществления реорганизации в форме выделения новых предприятий, применяющих УСНО (то есть бизнес раздробили специально, чтобы перевести на УСНО). При этом суды сочли правомерными действия налоговиков, включивших доходы, полученные правопреемниками (в том числе организацией), в налоговую базу ООО, на том основании, что именно оно, а не лица, с участием которых общество учло операции не в соответствии с их действительным экономическим смыслом, осуществляло спорную деятельность и получило данные доходы. (Это обстоятельство и стало основанием для подачи организацией «уточненок» по УСНО за 2013 – 2015 годы.)

Организация, ссылаясь на указанные обстоятельства, настаивала, что до принятия окончательного решения по спору о дроблении бизнеса и доначислениях она не могла знать о наличии у нее переплаты по УСНО.

Однако суды пришли к выводу: дата вступления в силу судебного акта по делу № А28-16408/2017 не влияет на исчисление срока давности.Организация (будучи правопреемником) производила уплату «упрощенного» налога,осознавая ошибочность и необоснованность такой уплаты (вследствие применения налоговой схемы). Арбитры подчеркнули, что организация не представила доказательств своей неосведомленности об излишней уплате в бюджет спорной суммы налогов до момента принятия решения по делу № А28-16408/2017, а также доказательств наличия объективных препятствий для реализации права на возврат излишне уплаченного налога в судебном порядке в установленный срок (Постановление АС ВВО от 09.08.2019 № Ф01-3573/2019).

* * *

Казалось бы, процедура возврата налоговой переплаты достаточно четко регламентирована налоговыми нормами. Между тем они не в состоянии учесть все многообразие ситуаций, возникающих на практике. Это приводит к спорам с налоговиками, которые нередко разрешаются только в судебном порядке.

Правоприменительная практика по данному вопросу в равной степени как обширна, так и неоднозначна. Мы рассказали об общих тенденциях в разрешении подобных споров. Но все мы понимаем, что исход конкретного спора напрямую зависит от присущих только ему обстоятельств.

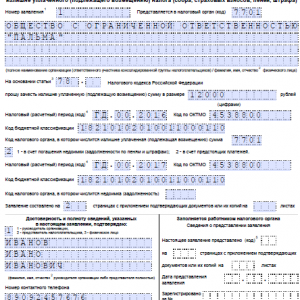

Как заполнить заявление о зачете излишне уплаченного налога

Первым этап в оформлении будет внесение информации о самой компании или физическом лице. Здесь после шапки с идентификационными номерами плательщики указываются все регистрационные данные лица, как это прописано в уставных документах или паспорте.

Стоит отметить, что форма заявления заполняется только заглавными печатными буквами. Чернила при этом могут быть только чёрного цвета.

Дополнительно следует указать код основного реквизита, по которому указываться основания для перезачисления установленных излишне уплаченных средств. В эти поля должны быть вписаны статьи налогового кодекса, дающие основания для назначения перераспределения средств.

Далее нужно указать точную сумму налога до копеек, которая была переплачена и отметить период, за который была внесена излишняя сумма средств, чем требовалось. Левая часть справки налогоплательщиком не заполняется. Она будет оформлена только после получения бумаги сотрудником службы.

Первая половина

Кроме этого, на первой странице бланка заявления о зачете указываются данные о лице в виде налоговой службы, где находятся излишние зачисленные средства по налогу физического или юридического лица. Коды установки периода, за который нужно провести зачет налоговой суммы, заполняются по определённому правилу.

Здесь следует отметить, что вносится информация о периоде, который может быть :

- Месяцем;

- Кварталом;

- Полугодием;

- Годом.

Согласно этому указываются цифры по исчислению:

- Месяц 1-12;

- Квартал 1-4;

- Полугодие 1-2

- Год 1.

После этого отмечается полная дата отправки средств по налогу, которые были признаны переплатой и подлежат зачету. Представленные в следующих пунктах справки коды можно уточнить на официальном портале налоговой службы. Они отличаются в зависимости от места расположения физического либо юридического лица.

Сам код налогового органа следует перед заполнением уточнить у операторов службы. Следует определить, в каком именно учреждении располагаются излишне уплаченные суммы налога. Именно в него будет направляться запрос согласно представленному заявлению на перечисление излишних средств на будущий период оплаты.

Вторая половина

В этой части первой страницы заявления, следует заполнить информацию, в случае, если лицо совершает свои действия через доверенного представителя. В первом пункте отмечается ответственное лицо, которое подтверждает полноту и правильность заполненных в документе данных.

Ниже под эти пунктом отмечает полное ФИО этого лица построчно. Обычно здесь вносятся данные руководителя либо официального представителя организации действующего по доверенности, которая должна быть нотариально заверена.

В конце этого пункта прикрепляются сведения документа, на основании которого действует представитель. Обычно это номер доверенности, который регистрируется нотариусом и отправляется в установленную базу регистрационных номеров.

Также необходимо указать в соответствующем поле заявления о зачете номера контактных телефонов для связи. Это необходимо для того, чтобы проверяющий мог при необходимости уточнения данных связаться с ответственным лицом по городскому или мобильному номеру.

Последняя часть заявления о зачете налога используется для заполнения не ответственным лицом, а проверяющим. Эти пункты оформляются самим работником налоговой службы при получении заявления и его обработки.

|

Зачет в счет будущих платежей:

|

Зачет в счет недоимки:

|

Основные ошибки при заполнении заявления

Основной ошибкой, которую допускает большинство пользователей, является наличие исправлений в документе. Это категорически запрещено. Если в результате проверки будут обнаружены правки в самом документе информации, он будет возвращён обратно заявителю.

Пробелы в документе также недопустимы. Все поля подлежат строго указанному внесению данных. Под многие пункты выделено то количество клеток на запись, сколько она должна иметь цифр или других символов.

Неточные сведения, также являются результатам частых возвратов документов для внесения изменений. После того как такой бланк заявления направляется на проверку в налоговые органы он подлежит сверке и регистрации.

Сверка позволяет определить точность всех указанных в нем данных .Если в результате обнаружится ошибка в записанных номерах или кодах, это приведёт к возврату заполненного образца отправителю. Все реквизиты можно проверить на сайте налоговой службы. Для этого выведена отдельная глава, где перечислены все справочные и правовые данные о каждом отделении ФНС в стране. Перед заполнением стоит обратиться к официальному ресурсу и ещё раз проверить всю необходимую информацию.