Нетипичные ситуации: корректировочный счет-фактура в 1с: бухгалтерии (правила отражения у покупателя)

Содержание:

- Чем один документ отличается от другого?

- Что представляет собой корректировочный счет-фактура

- Объединение организаций в ЗГУ (ЗУП) 3.1 при реорганизации (слияние, присоединение)

- Поступление товаров, выполнение работ, оказание услуг до получения ЭСФ

- В каких случаях требуется исправление счета-фактуры

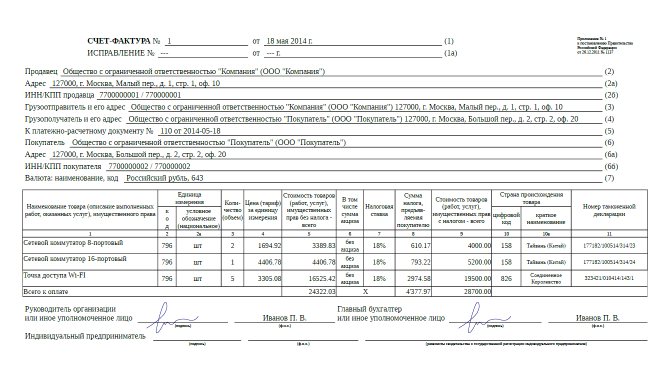

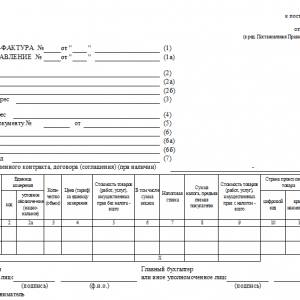

- Оформление исправленного счета-фактуры – образец

- Какие ошибки встречаются при составлении?

- Будни автоматизации или «мне нужна программка для 3D упаковки» Промо

- Порядок внесения исправлений в счет-фактуру после окончания налогового периода

- Как выписывается документ?

Чем один документ отличается от другого?

При обнаружении неверных сведений в счете-фактуре у сотрудников бухгалтерии могут возникнуть сомнения, что нужно – корректировка или исправление, какой из документов оформить. Ключевые признаки, которые помогут определиться с выбором, представлены в таблице 1.

Таблица 1 – В чем разница между корректировочным и исправленным счетом-фактурой?

| Корректировочный счет-фактура | Исправленный счет-фактура | |

| Основные причины выставления бланка | Изменения в тарифах, ценах и объемах поставок (скидки, ретроскидки, недостача или излишки товара, брак). | Арифметически неверные расчеты, технические ошибки, опечатки в ИНН, наименовании товаров и услуг, сторон сделки, ставке и сумме налога. |

| Обязательность соглашения между контрагентами | Выставление происходит только после задокументированного письменного согласия покупателя, что подтверждается соответствующим договором. | Нет необходимости в подтверждении со стороны покупателя. |

| Сроки | Не позднее, чем через 5 календарных дней после заключения соглашения об изменениях. | Строгие сроки не определены. Право на выставление сохраняется в течение 3-х лет, когда НДС может быть вычтен. |

| Нормативный акт, регламентирующий оформление | Приложение №2 к Постановлению Правительства РФ №1137 от 26.12.2011 г. | П. 7 Правил заполнения счетов-фактур, п. 6 Правил заполнения корректировочных счетов-фактур. |

| Вид бланка | Особый формат для корректировочного счета-фактуры. |

Обычный бланк счета-фактуры. |

| Номер и дата | Нет необходимости в отдельной нумерации – номер присваивается по стандартной очередности оформления порядковых номеров. | Проставляется номер и дата первичного документа. |

| Заполнение граф | Из первоначального бланка в корректировочный переносятся название (графа 1) и единицы измерения (графа 2) тех товаров, работ или услуг, по которым произошло изменение объемов или цен. Далее в соответствующие пункты вносят изменившиеся данные и разницу между новыми и первичными показателями. | Выставляется новый экземпляр: в строке 1 он содержит номер и дату первоначального, а в пункте 1а – порядковый номер и число произведённых исправлений. Остальные поля остаются неизменными. |

Подробнее об особенностях заполнения корректировочного счета-фактуры по образцу читайте тут, а более детально о сроках выставления корректировочных счетов-фактур узнайте в этом материале.

- Скачать бланк корректировочной счета-фактуры

- Скачать образец корректировочной счета-фактуры

- Скачать бланк исправительной счета-фактуры

- Скачать образец исправительной счета-фактуры

Таким образом, корректировочный и исправленный счета-фактуры – различные понятия с позиции изменения обязательств по НДС. Знание их отличий и грамотное применение документов позволит предприятию избежать конфликтов с проверяющими инстанциями, вовремя устранив все критичные несоответствия.

Что представляет собой корректировочный счет-фактура

Корректировочный счет-фактура — это не дубликат первоначального счета-фактуры с исправленными значениями, а абсолютно самостоятельный документ со своим набором реквизитов. Причем их больше, чем в простом счете-фактуре.

Законодатели определили, что корректировочный счет-фактура должен содержать следующие сведения

():

1) наименование «корректировочный счет-фактура», порядковый номер и дату составления корректировочного счета-фактуры;

2) порядковый номер и дату составления счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

3) наименования, адреса и идентификационные номера налогоплательщика и покупателя;

4) наименование товаров (описание выполненных работ, оказанных услуг), имущественных прав и единицу измерения (при возможности ее указания), по которым осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

5) количество (объем) товаров (работ, услуг) по счету-фактуре исходя из принятых по нему единиц измерения (при возможности их указания) до и после уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

6) наименование валюты;

7) цену (тариф) за единицу измерения (при возможности ее указания) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога до и после изменения цены (тарифа);

8) стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре без налога до и после внесенных изменений;

9) сумму акциза по подакцизным товарам;

10) налоговую ставку;

11) сумму налога, определяемую исходя из применяемых налоговых ставок до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

12) стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре с учетом суммы налога до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

13) разницу между показателями счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, и показателями, исчисленными после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Продавец должен выставить покупателю корректировочный счет-фактуру не позднее пяти календарных дней, считая со дня составления документов, на основании которых производится изменение стоимости по ранее выставленному счету-фактуры.

В соответствии с

форма корректировочного счета-фактуры и порядок его заполнения устанавливаются Правительством РФ. На момент подготовки настоящей статьи соответствующие изменения в Постановление Правительства РФ

не внесены.

Объединение организаций в ЗГУ (ЗУП) 3.1 при реорганизации (слияние, присоединение)

Несколько организаций(А, Б, В …) в одной базе, которые объединяются в новую организацию(Н) слиянием. Перевод в новую организацию должен быть без увольнения/приема, с сохранением данных для среднего заработка. 1С в почему-то не предоставила такой возможности. Есть обработка «Перевод к другому работодателю», но этим «документом не предполагается полноценное оформление переводов сотрудников в связи с реорганизацией (слиянием, присоединением, выделением, разделением, преобразованием) предприятия». На просторах интернета натолкнулся на идею что можно осуществлять перевод между организациями, являющимися филиалами и головной организацией. Четкого алгоритма действий тоже не нашел, поэтому пришлось экспериментировать. Чтобы облегчить другим работу, решил опубликовать алгоритм действий к которому я пришел.

Поступление товаров, выполнение работ, оказание услуг до получения ЭСФ

Ситуация, когда сначала поступают товары, выполняются работы, оказываются услуги, а затем от поставщика поступает ЭСФ, наиболее распространена на практике.

В соответствии со

в общем случае ЭСФ может быть выписан в течение 15 календарных дней после даты совершения оборота.

Если месторасположение поставщика и покупателя позволяет оперативно доставить товары, то они могут быть получены до выписки ЭСФ.

Поступление товаров, работ, услуг оформляется документом Поступление ТМЗ и услуг. Документ оформляется датой поступления. Так как ЭСФ от поставщика на момент оформления документа не получен, в документе будут отсутствовать сведения о счете-фактуре.

Важно!

В данной ситуации НДС подлежит отнесению в зачет по дате выписки ЭСФ. Подробнее о том, как отразить это в конфигурации в статье .

При получении от поставщика электронного счета-фактуры по данной операции, на основании документа Электронный счет-фактура создается документ Счет-фактура (полученный).

Документ Счет-фактура (полученный) заполняется автоматически на основании сведений, указанных в ЭСФ. Для корректного отражения сведений о поставщике, товаре (работе, услуги), единице измерения, в ЭСФ необходимо

.

Так как НДС по данной операции относится в зачет не по дате поступления ТРУ, а по дате выписки ЭСФ поставщиком, в системе на основании документа Поступления ТМЗ и услуг создается документ Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС с видом Регистрация оборота. Дата документа должна соответствовать дате выписки ЭСФ поставщиком по данной операции.

К документу Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС регистрируется ранее созданный документ Счет-фактура (полученный).

Таким образом, будет сформирована цепочка документов: Поступление ТМЗ и услуг – Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС– Счет-фактура (полученный) – Электронный счет-фактура.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Оформление исправленного счета-фактуры – образец

Особенной формы для исправленного бланка не предусмотрено. Утвержденное Постановление Правительства РФ №1137 допускает исправлять счета-фактуры путем оформления ранее выписанного документа с учетом некоторых нюансов (форма 2):

Особенной формы для исправленного бланка не предусмотрено. Утвержденное Постановление Правительства РФ №1137 допускает исправлять счета-фактуры путем оформления ранее выписанного документа с учетом некоторых нюансов (форма 2):

- пункт №1 содержит реквизиты некорректно составленного счета-фактуры;

- пункт №1а включает в себя порядковый номер исправлений для конкретной организации.

В остальные строки бланка исправленного счета-фактуры вписывается информация из первоначального документа с требуемыми поправками.

Ранее исправить некорректный документ можно было путем перечеркивания ошибочных сведений, заверенных датой и подписью представителя компании и написанием фразы «исправленному верить».

Исправленный счет-фактура может быть необходим при исправлении ранее выписанных бланков на аванс, реализацию.

Как отразить исправленный счет-фактуру в книге покупок и продаж

Если исправление счета-фактуры происходит в том же квартале, что и выписка исходного бланка, то:

- Продавцом в книге продаж регистрируется исправленный счет-фактура, а также повторяется запись об ошибочном документе (но все суммы указываются со знаком «минус»).

- Покупатель в книге покупок отражает идентичные действия, если регистрация исходного документа уже произошла. Если данные о некорректном счете-фактуре не показаны, регистрируется только правильный бланк.

В случае составления исправленного документа в другом квартале:

- Продавцом отражаются реквизиты исправительного счет-фактуры в дополнительный лист книги продаж за тот период, когда составлен неверный документ. В этом же листе фиксируется счет-фактура с ошибками, его числовые значения являются отрицательными.

- Покупателем осуществляются аналогичные действия в книге покупок. Если покупателем первоначально не были отражены реквизиты документа с ошибками, то регистрация происходит только в том квартале, когда получен правильный документ.

Скачать пример 2017 – 2018

Вопросы и ответы по теме исправления счета-фактуры

Вопрос 1: В книгу продаж внесены сведения об исправленном счете-фактуре за тот квартал, за который продавец уже сдал декларацию по НДС. Нужно ли подавать уточненку по НДС?

Ответ: Необходимо подготовить уточненную декларацию за тот квартал, к которому относятся исправления, если в результате исправления изменили на итоговые данные по книге продаж. Причем при увеличении НДС после исправления, его нужно доплатить вместе с подачей уточненной декларации, а также посчитать пени.

Вопрос 2: Как продавцу отразить в декларации по НДС исправленный счет-фактуру, если он составлен после подачи декларации по НДС?

Ответ: Если исправление привело к уменьшению НДС, то данные об аннулированном и исправленном бланках нужно перенести из доп.листа книги продаж в приложение 1 к разделу 9 уточненной декларации за квартал, к которому относится исправление. Если сумма налога не уменьшилась, то продавец на свое усмотрение может отразить данные об исправленном счете-фактуре в прил.1 к разд.9 или не делать этого.

Вопрос 3: Как отразить в декларации ИСФ, если он составлен до подачи декларации за этот квартал?

Ответ: В этом случае данные об аннулированном и исправленном бланке вносят в раздел 9.

Вопрос 4: Как покупателю отразить в декларации исправленный счет-фактуру, если он получен до подачи декларации по НДС?

Ответ: Показатели исходного и исправленного бланка вносят в раздел 8.

Вопрос 5: Как покупателю внести в декларацию ИСФ, если он получен после сдачи декларации?

Ответ: Показатели исходного аннулированного документа переносятся из доп.листа книги покупок в первое приложение 1 разделу 8 уточненки за квартал, к которому относится исправление, а данные об исправленном – переносятся из книги покупок текущего квартала в разд.8 декларации за этот квартал.

Вопрос 6: Продавец вместо ставки НДС 10% указал в счете-фактуре 18%, нужно ли составлять исправленный документ?

Ответ: Да, нужно готовить ИСФ, так как исходный бланк не позволит покупателю принять к вычету правильную сумму НДС.

Вопрос 7: Нужно ли составлять ИСФ, если в указании адреса продавца допущены орфографические ошибки?

Ответ: В этом случае составлять исправленный счет-фактуру не обязательно, так как подобные ошибки не помешают ФНС идентифицировать продавца по иным реквизитам.

Вопрос 8: Продавец не поставил в табличной части код единицы измерения, указав только краткое наименование, нужно ли вносить исправление?

Ответ: Нет, не обязательно, так как отсутствие кода не помешает точно идентифицировать покупателя, продавца, название товара, стоимость и НДС.

Какие ошибки встречаются при составлении?

Несмотря на четко прописанную процедуру ведения, ошибки при составлении счет-фактур – дело не редкое. Некоторые из них не препятствуют получению вычета по налогу, к другим стоит отнестись со всей серьезностью.

Разберемся, какие из неточностей являются серьезными, а какие – вполне допустимы.

- Ошибка в наименовании покупателя и цена в счет-фактуре. Неверно указанная стоимость товаров и услуг, ошибки по сумме НДС и наименованиям товаров (не говоря уже об арифметических ошибках) станут основанием налоговиков для отказа в вычете (письма Министерства финансов РФ от 30.05.2013 №03-07-09/19826, от 18.09.2014 №03-07-09/46708 и от 14.08.2015 №03-03-06/1/47252).

- Неправильная валюта. Если 7 строка “Валюта: наименование, код” будет содержать неверные сведения, то идентификация стоимости товаров (работ, услуг) и суммы НДС будет затруднена, а такие счет-фактуры требуется исправлять (письмо от 11.03.2012 №03-07-08/68).

- Использование факсимиле. При оформлении счет-фактуры нужно забыть о факсимиле, потому что такие документы не являются основанием для вычета НДС (письма от 17.09.2009 №03-07-09/48 и №03-07-09/31, от 01.06.2010 №03-07-09/33).

Некоторые неточности в книге счет-фактур не должны мешать возврату НДС и нарушать ваше спокойное общение с налоговым инспектором.

Нумерация. Как исправить счет-фактуру на аванс? Завершенные и авансовые счет-фактуры нумеруют в хронологическом порядке (письма Министерства финансов России от 10.08.2012 №03-07-11/284 и от 16.10.2012 №03-07-11/427)

При использовании ежедневной нумерации счетов вычет должен быть принят в обычном порядке (письмо от 11.10.2013 №03-07-09/42466).

Важно! Неуказание отдельных сведений в счет-фактуре не предусматривает никаких дополнительных символов. Проставление прочерков законодательство отдельно не регламентирует (Письмо УМНС РФ по г

Москве от 09.01.2004 №24-11/1046).

Ошибка в адресе. При заполнении строки 2а следует полностью указывать все сведения об адресе плательщика налога (письмо от 17.02.2015 №16-15/013654). Ни сокращения, ни знаки препинания (письмо Минфина РФ от 09.11.2011 №03-07-09/41), ни даже ошибки при указании адресов не являются основанием для отказа в принятии налога на прибыль и других налогов (письма от 07.06.2010 №03-07-09/36, от 08.08.2014 №03-07-09/39449 и от 02.04.2015 №03-07-09/18318).

КПП. Отсутствие кода причины постановки, которые указываются в строках 2б и 6б вашей счет-фактуры, не влияет на решение о вычете по НДС (письмо от 26.08.2015 №03-07-09/49050).Тем более, что крупным налогоплательщикам присваивают сразу два КПП – по фактическому и юридическому адресам. В этом случае при заполнении счет-фактур необходимо указывать КПП из уведомления о постановке на учет в качестве крупнейшего налогоплательщика (письма от 20.08.2015 №03-07-09/49236 и ФНС РФ от 07.09.2015 №ГД-4-3/15640).

Будни автоматизации или «мне нужна программка для 3D упаковки» Промо

Автоматизация отечественных предприятий, которой приходиться заниматься, это нужная и высокооплачиваемая, но довольно нервная работа. Выручает юмор. Например, при общении с требовательным клиентом можно вспомнить анекдот: «Держась руками за стену, на ногах еле стоит мужик. К нему пристает ребенок: «Ну, папа, пожалуйста, сделай мне кораблик!», папа отвечает: «Ага! — Сейчас все брошу и пойду делать тебе кораблик!». Про один такой сделанный для клиента «кораблик» и хочется рассказать. Надеюсь, совместное погружение в теплое ламповое (то есть клиентоориентированное) программирование доставит Вам положительные эмоции, да и задача попалась интересная. Поплыли?

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

- норма пункта 1 статьи 54 НК РФ не применяется в отношении тех ошибок, которые допущены из-за неправильного отражения налоговых вычетов. Это связано с тем, что на налоговые вычеты налогоплательщик уменьшает сумму налога, уже исчисленную с налоговой базы (п. 1 ст. 171 НК РФ, письмо Минфина России от 25.08.2010 № 03-07-11/363);

- перерасчет налоговой базы по НДС в периоде обнаружения ошибки, допущенной в предыдущих налоговых периодах, Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137) не предусмотрен.

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Как выписывается документ?

У налогоплательщика возникает необходимость оформить корректировку в нескольких случаях.

При возврате товара от покупателя

Корректировка возможна лишь в том случае, если возврату подлежит часть продукции ещё не принятая покупателем на учёт. В этом случае в КСФ отражается недопоставка товара, которая фиксируется в графе 3 строке Б. В следствие этого уменьшается общая стоимость, от которой рассчитывается сумма налога.

- Скачать бланк корректировочного счета-фактуры при частичном возврате товара

- Скачать образец корректировочного счета-фактуры при частичном возврате товара

При возврате всего объёма товара, который ещё не был оприходован, продавец учитывает НДС на основании своего отгрузочного счёта-фактуры на эту поставку. Если продукция до возврата уже была оприходована, покупатель должен выставить обычный СФ на поставку.

- Скачать бланк счета-фактуры при полном возврате товара

- Скачать образец счета-фактуры при полном возврате товара

При увеличении или уменьшении цен или объемов поставки

Увеличение или уменьшение общей стоимости поставки влечёт изменение налоговой базы и суммы НДС, поэтому выставление корректировочного счёта-фактуры обязательно. Порядок оформления следующий:

Проставляем номер и дату КСФ

В следующей строке нужно указать порядковый номер и дату счёта-фактуры, к которому относится корректировка.

Важно! Все СФ имеют общую нумерацию. Первоначальному счёту-фактуре и корректировочному будут присвоены разные порядковые номера.

Разрешается для удобства проставлять буквенное обозначение через косую черту.

Вносим данные, идентифицирующие участников сделки в соответствии с требованиями ст

169 НК РФ.: наименование, адрес, ИНН/КПП. Строки 2, 2а, 2б предназначены для реквизитов продавца. В строки 3, 3ф, 3б вписываем сведения о покупателе.

В поле 4 указываем валюту, в которой осуществляется сделка.

Строка 5 предназначена для идентификатора государственного контракта. Для обычных договоров её заполнять не нужно.

В графе 1 таблицы перечисляем наименования, которых касается корректировка.

Если корректировка относится к количеству, в графе 3 строке А для каждого товара указываем показатели до изменения, т.е. из первоначального счёта-фактуры, в строке Б – после уточнения. Если количественные показатели не менялись, цифры будут одинаковые.

Если поменялась цена за единицу товара, это отразится в графе 4. Строка А укажет первоначальную величину, Б – цену после корректировки. Если изменения не касаются цены, значения останутся одинаковыми.

Графа 5 строка А покажет стоимость товаров (работ, услуг) без учёта налога из выставленного ранее счёта-фактуры, Б – изменённое значение. Если в результате корректировки стоимость увеличилась, разницу значений Б – А указываем в строке В (увеличение). При снижении стоимости величину А – Б вписываем в строку Г (уменьшение).

Если корректировка относится к подакцизным товарам, в графе 6 в соответствующие строки нужно внести сумму акциза до и после увеличения или уменьшения.

В графу 7 вписываем налоговую ставку. Если она не менялась, в строках А и Б отразится одинаковое значение.

Графа 8 показывает сумму налога: строка А – до изменения, Б – скорректированный показатель. Значение, на которое увеличился или уменьшился размер НДС вносим в строки В и Г соответственно.

Аналогично заполняем графу 9: в строке А – общая стоимость, включая налог, взятая из первоначального СФ, Б – после уточнения. Итоговое значение указываем в строке В (увеличение) или Г (уменьшение).

Таблица содержит две итоговые строчки. В первой из них в графе 5 указываем сумму значений во всех строках В, т.е. увеличение цены всех наименований товаров. Затем складываем значения строк Г (уменьшение цен) и вписываем во вторую итоговую строку. Аналогично подводим итоги по сумме налога в графе 8 и по общей стоимости с учётом НДС в графе 9.

Более детально об особенностях заполнения корректировочного счета-фактуры по образцу читайте тут.

Заверение СФ подписями, включая корректировочные, регламентируется ст. 169 НК РФ. Бумажный вариант составляется в двух экземплярах и заверяется подписями руководителя и главного бухгалтера или уполномоченными лицами.

Индивидуальный предприниматель (доверенное им лицо) лично подписывает документ. При электронном документообороте между участниками сделки, который осуществляется через аккредитованного оператора, счёт-фактура заверяется одной усиленной квалифицированной электронной подписью.