Отчётность ип на усн без работников в 2021 году

Содержание:

- Налоги для УСН

- Налоговая база на УСН Доходы минус Расходы

- Налоги и обязательные платежи ИП 2021

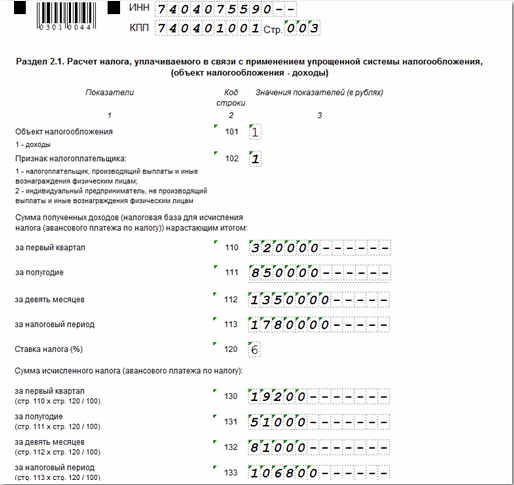

- Пример расчета УСН доходы для ООО

- Типичные ошибки

- Уменьшение УСН на сумму уплаченных страховых взносов для ИП

- Все налоги ИП на УСН “Доходы” 6%

- Сроки сдачи отчетности в 2021 году для ИП на УСН

- Как уменьшать налоговые платежи на УСН ИП с работниками

- Как уменьшить налог на УСН для ИП без работников

- Финансовые показатели для расчета налога доходы минус расходы

- Требования к оформлению декларации

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

Налоговая база на УСН Доходы минус Расходы

Конечно, при первом знакомстве с УСН Доходы минус Расходы может создаться впечатление, что более выгодной системы налогообложения в РФ просто не существует (при условии минимально возможной ставки 5%). Тем не менее, анализировать возможность применения в вашем конкретном случае этого варианта УСН надо не только арифметически.

Если с налоговой ставкой этого режима все достаточно ясно, то с другим элементом налогообложения, т.е. налоговой базой, возникает очень много вопросов. В отличие от УСН Доходы, где налоговая база складывается только из полученных доходов, налоговой базой на УСН Доходы минус Расходы являются доходы, уменьшенные на величину расходов, и для ее расчета

По своей сути, расчет единого налога на УСН Доходы минус расходы гораздо ближе к расчету налога на прибыль, чем к варианту УСН Доходы. Не случайно глава 26.2 НК РФ, посвященная применению упрощенной системы, несколько раз отсылает к положениям, регулирующим начисление налога на прибыль.

Основной риск для налогоплательщика здесь заключается в непризнании налоговой инспекцией расходов, заявленных им в декларации по УСН. Если налоговики не согласятся с формированием налоговой базы, то кроме недоимки, т.е. доначисления налога, будет рассчитана пеня и наложен штраф по ст. 122 НК (20% от неуплаченной суммы налога).

✐ Пример ▼

В декларации по УСН ООО «Дельфин» заявило полученные доходы в сумме 2 876 634 руб. и произведенные расходы на сумму 2 246 504 руб. Налоговая база, по мнению налогоплательщика, составила 630 130 руб., а сумма налога по ставке 15% равна 94 520 руб.

Учет произведенных расходов производился по данным КУДиР, а к декларации, по требованию налогового органа, были приложены копии документов, подтверждающих факт хозяйственных операций и оплаты расходов. В расходах указаны (в рублях):

- закупка сырья и материалов – 743 000

- закупка товаров, предназначенных для перепродажи – 953 000

- зарплата и страховые взносы на обязательное страхование – 231 504

- аренда офиса – 96 000

- аренда производственного помещения – 127 000

- бухгалтерские услуги сторонней организации – 53 000

- услуги связи – 17 000

- холодильник для офиса – 26 000.

По результатам камеральной проверки декларации, налоговая инспекция приняла к уменьшению налоговой базы следующие расходы:

- закупка сырья и материалов – 600 000, т.к. материалы на сумму 143 000 руб. не были приняты от поставщика

- закупка товаров, предназначенных для перепродажи – 753 000, т.к. не все закупленные товары были реализованы покупателю

- зарплата и страховые взносы на обязательное страхование – 231 504

- аренда офиса – 96 000

- аренда производственного помещения – 127 000

- услуги связи – 17 000.

Затраты на приобретение холодильника для офиса в сумме 26 000 руб. не были приняты, как не имеющие отношения к предпринимательской деятельности организации. Также экономически необоснованными были признаны затраты на стороннее бухгалтерское обслуживание в сумме 53 000 руб., т.к. в штате имелся бухгалтер, обладающий достаточной квалификацией, в обязанности которого входило полное бухгалтерское обслуживание организации. Итого, расходы были признаны в сумме 1 824 504 руб., налоговая база составила 1 052 130 руб., а сумма налога к уплате – 157 819 руб.

Начислена недоимка по налогу в сумме 63 299 руб. и штраф по ст. НК РФ (неполная уплата сумм налога в результате занижения налоговой базы), в размере 20% от неуплаченной суммы налога, т.е. 12 660 руб.

Примечание: к этой сумме необходимо еще добавить пени по несвоевременной оплате недоначисленных сумм авансовых платежей, что потребует указания доходов и расходов поквартально.

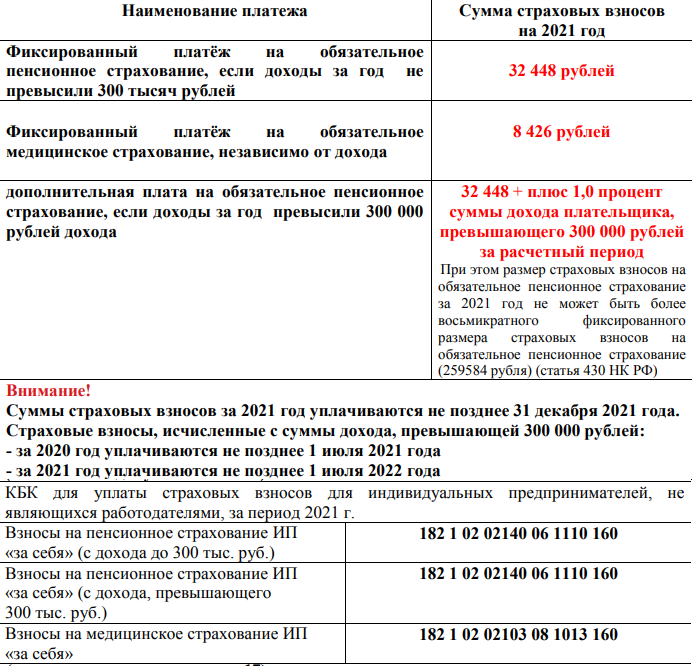

Налоги и обязательные платежи ИП 2021

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

Предприниматели могут выбрать одну из пяти систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%. Но от уплаты этого налога можно получить освобождение, если доход за три месяца не превысил 2 млн рублей.

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете объект «Доходы», то налог ИП на УСН в 2021 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Кроме того, с 2019 на этом режиме надо перечислять НДС, от уплаты которого можно освободиться, если доходы не превышают 80 млн рублей в год. Применять ЕСХН вправе только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством, а также те, кто оказывает им определенные услуги.

- ПСН или патентная система налогообложения. Это единственный налоговый режим, предназначенный только для ИП. Особенность ПСН в том, что налогом облагается не реальный, а рассчитанный государством доход. Виды деятельности ограничены услугами и розницей, но разрешено также мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход — новый режим, который начинался в качестве эксперимента, но с 2021 года действует во всех регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход (исключение — НПД, где взносы платят добровольно).

В 2021 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Пример расчета УСН доходы для ООО

| Месяц | Доход, руб | Доход, нарастающим итогом, руб | 6%, нарастающим итогом | Платежи в фонды, руб | Авансовый платеж по УСН, руб | УСН за год всего |

| Январь | 280000,00 | 911000,00 | 54660,00 | 9467,00 | 27330,00 | 118860,00 |

| Февраль | 311000,00 | 9466,50 | ||||

| Март | 320000,00 | 9466,50 | ||||

| Апрель | 500000,00 | 2521000,00 | 151260,00 | 10400,00 | 64330,00 | |

| Май | 540000,00 | 10400,00 | ||||

| Июнь | 570000,00 | 10400,00 | ||||

| Июль | 206000,00 | 3141000,00 | 188460,00 | 11366,00 | 3100,00 | |

| Август | 205000,00 | 11367,00 | ||||

| Сентябрь | 209000,00 | 11367,00 | ||||

| Октябрь | 260000,00 | 3962000,00 | 237720,00 | 13183,00 | 24100,00 | |

| Ноябрь | 280000,00 | 13183,00 | ||||

| Декабрь | 281000,00 | 13184,00 |

За 1 квартал

За 1-й квартал фирма должна уплатить авансовый платеж.

Ее доход за этот период составил 911 тысяч руб.

Сумма перечисленных взносов за работников 28400 руб:

- 9 467 в январе.

- 9 466,50 в феврале.

- 9 466,50 в марте.

Сумма налога будет равна: 911 000 х 6%=54 660 руб.

50% от налога: 27 330 руб. Поскольку сумма взносов превышает половину размера рассчитанного налога, к вычету принимается 50% от него.

Сумма к уплате: 54 660-27 330=27 330 руб.

За 6 месяцев

По завершению полугодия фирма снова перечисляет авансовый платеж.

Доход за 2-й квартал — 1610 тысяч руб.

Сумма перечисленных взносов за работников: 31 200 руб:

- 10 400 в апреле.

- 10 400 в мае.

- 10 400 в июне.

Сумма налога будет равна: (911 000+161 0000) х 6%=151260 руб.

Сумма взносов работников накопительно: 59 600 руб.

50% от налога: 75 630 руб. Накопительная сумма взносов меньше, чем 50% налога, поэтому она принимается в полном размере.

Сумма к уплате: 151 260-59 600-27 330=64 330 руб.

За 9 месяцев

Следующий авансовый платеж фирма определяет по прошествии 9 месяцев.

Доход за 3 квартал — 620 тысяч руб.

Сумма перечисленных взносов за работников: 34100 руб.:

- 11 366 в июле.

- 11 367 в августе.

- 11 367 в сентябре.

Сумма налога будет равна: (911 000+1 610 000+620 000) х 6%=188 460 руб.

Сумма взносов работников накопительно: 93 700 руб.

50% от налога: 94 230 руб. Накопительная сумма взносов меньше, чем 50% налога, поэтому она принимается в полном размере.

Сумма к уплате: 188 460-93 700-27 330-64 330=3 100 руб.

За год

По завершении года фирма оформляет декларацию и уплачивает оставшуюся часть налога.

Доход за 4 квартал — 821 тысяч руб.

Сумма взносов работников: 39550 руб.:

- 13 183 в октябре.

- 13 183 в ноябре.

- 13 184 в декабре.

Общая сумма налога за год:

(911000+1610000+620000+821000)х6%=237720 руб.

Сумма взносов работников накопительно: 133250 руб.

50% от налога: 118860 руб. Поскольку взносы превышают половину размера рассчитанного налога, к вычету принимается 50% от него.

Сумма к уплате: 237720-118860-27330-64330-3100=24100 руб.

Типичные ошибки

В процессе исчисления налогов и взносов, начинающий ИП на УСН может совершать некоторые ошибки, которые могут обернуться для него дополнительными финансовыми затратами.

Ошибка 1. ИП Картунков реализовал оптовую партию товара на сумму 23000 рублей ООО «Омега», сопроводив операцию чеком. Руководство общества потребовало от Кортункова предоставить счет –фактуру, на что ничего не подозревающий предприниматель согласился. При очередной камеральной проверке выяснилось, что у ИП имеется налоговая задолженность по НДС.

Решение 1. ИП, которые выбрали УСН, полностью освобождаются от уплаты НДС. Ситуация с задолженностью по налогу на добавленную стоимость произошла только потому, что Картунков оформил счет-фактуру, где выделили сумму НДС. При использовании подобных документов, кроме сдачи основной отчетности, предпринимателю было нужно подготовить декларацию по НДФЛ и уплатить налог. Чтобы таких ситуаций не возникало, нельзя составлять счет-фактуру. Но если клиент все-таки настаивает о формировании подобного документа, то НДС выделять нельзя.

Ошибка 2. ИП Картунков воспользовался банковским кредитом и уплатил с него налог.

Решение 2. Не все поступления нужно учитывать в качестве дохода. Например, выручка, полученная в результате заключения договора кредита или займа, добровольная финансовая помощь одного из учредителей, доля которого составляет более 50% не облагаются налогом. Кроме того, операции по внесению данных средств даже не отражаются в книге учета доходов и расходов.

Ошибка 3. ИП Картунков получил оплату по договору поставки в долларах. После того, как средства были конвертированы и зачислены на основной рублевый расчетный счет, образовалась положительная курсовая разница

Однако предприниматель не обратил на этом внимание и не уплатил налог. В ходе камеральной проверки были выявлены нарушения по недостачи исполнения налоговых обязательств, а на сумму недостачи были начислены пени

Решение 3. При поступлении на расчетный счет ИП на УСН конвертированной валюты, положительную курсовую разницу нужно учитывать в составе доходов и уплачивать с нее доходы. Курсовая разница возникает в связи с ее продажей или изменением курса валют. Причина ее образования напрямую влияет на санкции в отношении предпринимателя.

Если валюту с валютного счета не переводили и она находится там при повышении курса валют, то предприниматель не несет никакой ответственности. А вот если он продал валюту, а на курсовую разницу не начислил налог, тогда стоит ожидать санкций от налоговой службы. Чтобы определить курсовую разницу, необходимо использовать формулу: (К1 – К2) * Ов, где К1 – курс валюты на период ее приобретения, а К2 – курс валюты на день продажи, Ов – совокупный объем приобретенной валюты.

Уменьшение УСН на сумму уплаченных страховых взносов для ИП

Если ИП выбрал вариант УСН Доходы, то он вправе уменьшить рассчитанные авансовые платежи или годовой налог на сумму уплаченных страховых взносов. На варианте УСН Доходы минус расходы уплаченные взносы учитываются в расходах, но не уменьшают напрямую рассчитанный налог. Сумма, на которую можно уменьшить налог, зависит от того, есть ли у ИП работники.

Уменьшение налога УСН 6% для ИП без работников

Чтобы иметь возможность уменьшить авансовый платеж или налог по итогам года, надо вовремя платить страховые взносы. Сумма фиксированных страховых взносов в 2017 году составляет минимум 27 990 рублей. ИП без работников может уменьшать рассчитанную к уплате сумму налога без ограничений.

Пример расчета УСН 6% за 2017 год для ИП без работников:

ИП Сергеева работает одна, доход, полученный в 1 квартале, равен 150 000 рублей. В марте она уплатила за себя часть страховых взносов в сумме 7 000 рублей. Расчет авансового платежа за 1 квартал: (150 000 * 6%) – 7 000 = 9 000 – 7 000 = 2 000 рублей.

Доход во 2 квартале — 220 000 рублей, итого за полугодие общая сумма полученного дохода равна 370 000 рублей. Вторую часть страховых взносов за себя в сумме 7 000 рублей ИП Сергеева уплатила в апреле. Рассчитывая авансовый платеж за полугодие, его уменьшают на уплаченные взносы и на авансовый платеж по итогам первого квартала. Получаем, что авансовый платеж за полугодие равен: (370 000 * 6%) – 7 000 – 7 000 — 2 000 = 6 200 руб.

В третьем квартале был получен доход в 179 000 рублей, при этом страховые взносы в сумме 8 000 рублей уплачены в сентябре. Авансовый платеж за девять месяцев считаем по нарастающей с начала года: (150 000 + 220 000 + 179 000 = 549 000 рублей). Умножаем налоговую базу на 6%, получаем 32 940 рублей.

Рассчитанный платеж можно уменьшить на все выплаченные страховые взносы (7 000 + 7 000 + 8 000 = 22 000 рублей) и на перечисленные авансовые платежи (2 000 + 6 200 = 8 200 рублей). По итогам девяти месяцев сумма авансового платежа к уплате равна: (32 940 – 22 000 – 8 200 = 2 740 рублей). До конца года ИП Сергеева заработала еще 243 000 рублей, то есть, общий доход за год равен 792 000 рублей. В декабре она доплатила за себя оставшуюся сумму страховых взносов 10 910 рубля.

Рассчитаем налог за год: 792 000 * 6% = 47 520 рублей. Учтем, что в течение года уплачены страховые взносы (7 000 + 7 000 + 8 000 + 10 910 = 32 910 рублей) и авансовые платежи (2 000 + 6 200 + 2 740 = 10 940 рублей). Подсчитаем оставшуюся сумму налога по итогам года: 47 520 – 32 910 – 10 940 = 3 670 рублей. Уплатить налог за 2017 год надо до 30 апреля 2018 года.

Уменьшение налога УСН 6% для ИП с работниками

Предприниматели-работодатели тоже могут уменьшать авансовые платежи и налог по итогам года за счет вовремя уплаченных страховых взносов, однако уменьшить налоговые платежи можно не более, чем на 50%.

При этом учитывают не только страховые взносы ИП за себя, но и суммы страховых взносов, уплаченные за работников. Расчет УСН 6% в для ИП с работниками аналогичен указанному выше, но уменьшать авансовый платеж или налог по итогам года можно только наполовину.

Если у вас возникают вопросы по уплате налога на УСН и оформлении отчетности, рекомендуем получить бесплатную консультацию у специалистов 1С:БО

Все налоги ИП на УСН “Доходы” 6%

Каждый индивидуальный предприниматель обязан уплачивать налоги от доходов в бюджет. УСН считается самым простым налоговым режимом. Существует две ставки по взносу, размер которых зависит от метода определения налоговой базы:

- для тех, кто уплачивает налоги со всех поступлений ставка равна 6%;

- если предприниматель из доходов вычитает затраты, то применяется налоговая ставка 15%.

Выгоднее и удобнее для начинающего предпринимателя выбрать первый вариант и уплачивать 6% от всех поступлений. Индивидуальные предприниматели могут не вести бухгалтерский учет. Кроме того, они освобождаются от уплаты таких налогов, как:

- НДФЛ;

- НДС;

- имущественного налога.

Для исчисления налога, каждый предприниматель обязан вести книгу учета поступлений и затрат. Данная норма обусловлена статьей 346,2 НК РФ. Документ имеет единую форму, утвержденную Приказом Министерства Финансов РФ. В нем отражаются реквизиты бумаг, на основании которых произведены расходы и доходы. В качестве затрат также учитываются и уплаченные страховые взносы.

Страховые взносы ИП на УСН 6%

ИП, находящийся на УСН, кроме налогов, обязан уплачивать страховые взносы даже в том случае, если у него нет работников. Платежи осуществляются за себя. Предусмотрен особый порядок исчисления платежей в ПФ РФ, ФСС и ФОМС.

| Взносы | Сумма доходов | Порядок начисления | Порядок уплаты |

| Пенсионные | До 300 тыс.руб. | 36455 руб. | До конца текущего отчетного периода или раз в квартал |

| От 300 тыс.руб. | 36455 + 1% от суммы доходов, превышающих 300 тыс.руб. | До конца текущего отчетного периода или раз в квартал, а сумму превышения дохода до 1 июля следующего года | |

| На медицинское страхование | До 300 тыс.руб. | 8763 руб. | До конца текущего отчетного периода или раз в квартал |

| От 300 тыс.руб. | 8763 + 1% от суммы дохода, превышающей 300 тыс.руб. | До конца текущего отчетного периода или раз в квартал, а сумму превышения дохода до 1 июля следующего года |

Если ИП существует не полный год, то фиксированная сумма страховых взносов уменьшается пропорционально дням с момента регистрации предпринимательской деятельности.

Пример 1.

ИП Картунков зарегистрировано 1.04.2020 года. В декабре 2020 г. предприниматель рассчитывает размер страховых взносов. Его доход менее 300 тыс.рублей.

Фиксированный размер взносов на пенсионное страхование в 2020 году был равен 32448 руб. В связи с тем, что ИП существует не полный год, предприниматель уплачивает уменьшенную сумму взносов (32448 / 366) * 275 = 24380,33 руб., где

- 366 – число дней в 2020 году;

- 275 – число дней существования ИП;

- 24830,33 руб. – сумма взносов на пенсионное страхование.

Далее рассчитаем размер взносов на медицинское страхования. В 2020 году фиксированная сумма была равна 8642 руб: 8642 / 366 * 275 = 6493,31 руб. Совокупный размер страховых взносов ИП Картунков в 2020 году составит 6493,31 + 24830,33 = 31323,64 руб.

Сроки сдачи отчетности в 2021 году для ИП на УСН

Напоминаем, что сроки сдачи бухгалтерской отчетности для ИП не установлены, т.к. собственно бухгалтерский учет предприниматели не ведут. Сведем сроки сдачи отчетности для ИП с работниками на УСН в 2021 году в налоговый календарь:

|

Орган |

Отчет |

Период |

Срок сдачи |

|---|---|---|---|

|

ИФНС |

декларация по УСН |

год |

не позднее 30 апреля |

|

ИФНС |

2-НДФЛ |

год |

не позднее 1 марта |

|

ИФНС |

6-НДФЛ |

квартал |

не позднее конца месяца, следующего за кварталом |

| ИФНС |

единый расчет по взносам (новая форма) |

квартал | не позднее 30 числа месяца, следующего за кварталом |

|

ПФР |

СЗВ-М и СЗВ-ТД |

месяц |

не позднее 15 числа месяца, следующего за отчетным |

|

ФСС |

4-ФСС |

квартал |

не позднее 20 числа месяца, следующего за кварталом |

|

ФСС |

вид деятельности* |

год |

не позднее 15 апреля |

*ИП с работниками сдают в ФСС справку для подтверждения основного вида деятельности, только если они изменили ОКВЭД основной деятельности. Ежегодная сдача отчета не обязательна.

Итак, мы разобрались, какие отчеты сдает ИП на УСН в 2021 году с работниками. Список обширный, причем сдавать эту отчетность придется в полном объеме, даже если работник всего один.

Как уменьшать налоговые платежи на УСН ИП с работниками

Если предприниматель нанимает работников, то авансовые платежи и сам налог можно уменьшить на сумму взносов, но не более, чем на 50%. При этом разрешено учитывать взносы, уплаченные не только за себя, но и за работников.

В общем случае ставка страховых взносов за работника составляет 30% от зарплаты и других платежей:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование – 2,9%.

Кроме того, надо уплатить взносы в ФСС, тариф которых, в зависимости от класса профессионального риска вида деятельности ИП, составляет от 0,2% до 8,5%.

Обратите внимание: с апреля 2020 года работодатели, которые признаются субъектами МСП, платят за работников взносы по сниженным тарифам, если выплаты превышают МРОТ.

✐ Пример ▼

За 2021 год ИП с работником заработал 1 780 450 рублей. Отразим получение доходов и уплаты взносов за себя и за работника в этой таблице.

|

Отчётный (налоговый) период |

Доход нарастающим итогом |

Уплаченные взносы нарастающим итогом |

|---|---|---|

|

Первый квартал |

335 000 |

18 000 |

|

Полугодие |

820 200 |

36 000 |

|

Девять месяцев |

1 340 250 |

54 000 |

|

Календарный год |

1 780 450 |

78 790 |

Рассчитанный налог с учётом авансовых платежей в этом примере составит 1 780 450 * 6% = 106 827 рублей, а взносов за ИП и за работника уплачено на сумму 78 790. С учётом ограничения в 50% рассчитанный налог можно уменьшить только до (106 827/2) 53413,5 рублей, хотя уплаченные взносы больше этой суммы. Как видим, финансовая нагрузка ИП-работодателя на УСН выше не только за счёт взносов за работников, но и из-за ограничения налоговой льготы.

Если у вас еще остались вопросы или вы хотите получить совет от профессионала, мы можем предложить бесплатную консультацию по налогообложению от 1С:

Как уменьшить налог на УСН для ИП без работников

Сначала рассмотрим уменьшение налога УСН на сумму страховых взносов в 2021 году для ИП без работников. Покажем, как уменьшить рассчитанные налоговые платежи на конкретном примере.

✐ Пример ▼

Предприниматель, выбравший УСН Доходы, самостоятельно оказывает бытовые услуги населению. За 2021 год им был получен доход в 937 000 рублей. Какие налоги и взносы он должен заплатить при таких доходах?

Сумма налога для ИП на УСН 6% составит (937 000 * 6%) 56 220 рублей. Кроме того, предприниматель должен платить за себя страховые взносы. Расчёт страховых взносов в 2021 году для УСН производится так: минимальный фиксированный взнос в размере 40 874 рублей плюс дополнительный взнос (1% от суммы дохода свыше 300 000 рублей) 6 370 рублей, всего 47 244 рублей.

На первый взгляд, можно предположить, что общая сумма для уплаты в бюджет будет равна 47 244 рублей взносов плюс 56 220 рублей налога и авансовых платежей. Итого, 103 464 рублей. На самом деле, это не так.

Упрощёнка 6 процентов для предпринимателя без работников позволяет уменьшать налог, который был начислен. В результате ИП заплатит в бюджет вместе со взносами всего 56 220 рублей, только делать это надо правильно.

Хотя для уплаты взносов за себя установлен один срок (не позднее 31 декабря), но чтобы сразу уменьшать рассчитанные 6 процентов для ИП, взносы стоит платить частями каждый квартал. В таблице отражены суммы доходов и уплаченных взносов по отчётным периодам нарастающим итогом, как это установлено статьёй 346.21 НК РФ.

|

Отчётный (налоговый) период |

Доход нарастающим итогом |

Уплаченные взносы нарастающим итогом |

|---|---|---|

|

Первый квартал |

135 000 |

8 000 |

|

Полугодие |

418 000 |

24 000 |

|

Девять месяцев |

614 000 |

35 000 |

|

Календарный год |

937 000 |

47 244 |

*Примечание: дополнительный 1%-ный взнос можно уплатить и позже, до 1 июля 2022 года, но предприниматель перечислил всю сумму в текущем году.

Теперь, на примере этих данных, посмотрим, как происходит начисление и уменьшение авансовых платежей и налога по итогам года за счёт уплаченных взносов.

- За первый квартал: 135 000 * 6% = 8 100 минус уплаченные взносы 8 000, к оплате остаётся 100 руб.

- За полугодие рассчитанный платеж составит 418 000 * 6% = 25 080 р. Отнимаем взносы, уплаченные за полугодие, и уплаченный аванс за первый квартал: 25 080 — 24 000 — 100 = 980 руб. останется доплатить в бюджет.

- За девять месяцев рассчитанный налог составит 614 000 * 6% = 36 840 р. Уменьшаем на уплаченные взносы и авансы: 36 840 — 35 000 — 100 — 980 = 760 руб.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 937 000 * 6% = 56 220 — 47 244 — 100 — 980 — 760 = 7 136 руб.

Ещё раз проверим правильность расчетов. Всего было уплачено:

- авансовые платежи по итогам отчётных периодов: (100 + 980 + 760) 1 840;

- оставшийся налог по итогам года 7 136;

- взносы за весь год 47 244.

Получаем, что действительно все платежи в бюджет составили сумму 56 220 рублей, а не 103 464 рублей, как могло показаться на первый взгляд.

А каким был бы расчёт, если бы авансовые платежи на УСН по итогам отчётных периодов не уменьшались, потому что предприниматель заплатил взносы за себя одной суммой в конце года – 30 декабря?

В этом случае авансовые платежи вносятся каждый отчётный период в полном размере, т.е. вместо 1 840 рублей по итогам девяти месяцев ИП перечислит 36 840 рублей. Оставшийся налог (56 220 — 36 840) = 19 380 уменьшается на разово уплаченную сумму взносов 47 244 рублей, в результате возникает переплата налога на 27 846 рубля. Переплату можно вернуть или зачесть в счёт будущих платежей, но сначала надо сдать годовую декларацию, а потом обратиться с заявлением в ИФНС.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Финансовые показатели для расчета налога доходы минус расходы

Для того, чтобы правильно и достоверно рассчитать налог УСН с объектом налогообложения «доходы минус расходы», надо иметь ввиду следующие данные:

- налоговая база за расчетный период;

- аванс, приходящийся на налоговую базу;

- аванс к оплате по итогам отчетного периода.

Следует помнить, что высчитывать налоговую базу надо по результатам следующих отчетных периодов: один квартал, 6 месяцев и 9 месяцев.

Приведем пример

В качестве субъекта налогообложения в рассматриваемом примере возьмем компанию «Три двери». За рассчитываемый период берем 2015 год. Чуть ниже показаны помесячные доходы фирмы. Нам необходимо вычислить сумму авансовых платежей и размер налога к оплате по каждому отчетному периоду: первого квартала, полугодия и девяти месяцев. При этом, имеем ввиду, что у компании «Три двери» нет неперенесенных убытков.

Итак, предположим, что за 2015 год организация получила такие доходы за минусом расходов:

Январь — 20 тыс. руб.

Февраль — 30 тыс. руб.

Март — 40 тыс. руб.

Апрель — 60 тыс. руб.

Май — 70 тыс. руб.

Июнь — 80 тыс. руб.

Июль — 90 тыс. руб.

Август — 100 тыс. руб.

Сентябрь — 110 тыс. руб.

Октябрь — 120 тыс. руб.

Ноябрь — 130 тыс. руб.

Декабрь — 140 тыс. руб.

Исходя из этих данных, считаем налоговую базу, как полагается, нарастающим итогом. Нехитрые подсчеты дают следующий результат:

Первый квартал — 90 тыс. руб.;Шесть месяцев — 300 тыс. руб.;Девять месяцев — 600 тыс. руб.;Год — 990 тыс. руб.

Теперь надо посчитать размер авансового платежа для перечисления в казну за первый квартал. Для этого умножаем налоговую базу за первый же квартал на налоговую ставку. Итого получаем: 90 тыс. руб. * 15% = 13 500 рублей.

Следующий этап: вычисляем размер авансовой выплаты за полгода. Для этого высчитываем налоговую базу с начала года до его половины нарастающим итогом и опять же умножаем на ставку налога:

300 тыс. руб. * 15% = 45 тыс. рублей

Следует помнить, что эту сумму компания «Три двери» может уменьшить на авансовый платеж, выплаченный в бюджет за первый квартал. То есть:

45 тыс. руб. – 13 500 руб. = 31 500 рублей – именно столько фирма должна перечислить в качестве авансового платежа за полгода.

Переходим к высчитыванию авансового платежа за три квартала. Опять же складываем доходы за девять месяцев и умножаем на ставку налога. Получаем:

600 тыс. руб. * 15% = 90 тыс. руб.

Не забываем о том, что этот результат нужно уменьшит на авансовые платежи, уже выплаченные за первый квартал и полгода. В итоге к оплате за девять месяцев, авансовый платеж составит:

90 тыс. руб. – 13 500 руб. – 31 500 руб. = 45 тыс. руб.

Ну и конечный расчет – это сумма к оплате по годовым итогам. Считаем ее все по той же схеме:

990 тыс. руб. * 15% = 148 500 руб. — размер налога по результатам налоговой базы за все двенадцать месяцев. Далее:

148 500 руб. – 13 500 руб. – 31 500 руб. – 45 тыс. руб. = 58 500 тыс. руб.

Таким образом, именно 58 500 тыс. рублей нужно будет оплатить по налогам за весь год.

Внимание! В некоторых случаях размер налога по итогам налогового периода при «упрощенке» доходы минус расходы, может быть меньше или больше суммы начисленных авансовых платежей. Следует помнить о том, что если он больше, то данный налог в казну нужно обязательно доплачивать

Также бывает, что в конце года обнаруживается налоговая переплата. Есть два пути для решения этой проблемы: налог либо засчитывается в счет будущих платежей, либо возвращается на счета налогоплательщика.

Требования к оформлению декларации

Порядок заполнения декларации для УСН утверждён приложением № 3 к Приказу ФНС России от 26.02.2016 № ММВ-7-3/99@. В целом, это стандартные требования к формам налоговой отчётности:

- используются только заглавные печатные символы;

- при ручном заполнении допускаются чернила чёрного, фиолетового или синего цвета;

- при использовании компьютера разрешён только шрифт Courier New высотой 16 — 18 пунктов, а числовые показатели выравниваются по последнему правому знакоместу;

- если декларация заполнена от руки, в пустых полях проставляется прочерк, при заполнении на компьютере прочерки необязательны;

- стоимостные показатели округляются и указываются в полных рублях;

- в заполненной декларации не должно быть ошибок, помарок, зачеркиваний;

- каждая страница распечатывается на одном листе, двусторонняя печать не допускается;

- страницы не надо скреплять или сшивать;

- применяется сквозная нумерация, начиная с титульного листа, при этом нумеруются только заполненные страницы.

Свою декларацию вы можете самостоятельно сформировать в специализированном онлайн-сервисе.

Сдать декларацию по УСН можно почтовым отправлением, в электронном виде при наличии ЭЦП или на бумажном носителе при личном визите в инспекцию. Мы рекомендуем последний вариант. В этом случае у вас на руках остаётся второй экземпляр декларации со штампом ИФНС. Он может понадобиться при открытии расчётного счёта или для подтверждения доходов предпринимателя.