Нужна ли онлайн-касса для ип без работников в 2021 году?

Содержание:

- Штрафы, связанные с использованием ККТ

- Какие ИП могут работать без ККТ в 2021 году

- Требования к кассовому чеку и бланку строгой отчетности.

- Онлайн-касса для ИП в 2021 году: кому нужно применять

- Порядок обслуживания касс

- Регистрация кассового аппарата для ИП поэтапно

- Ответственность за нарушение законов о ККТ

- Отсрочка заканчивается, но не для всех

- Субъекты из отдалённых местностей

- Пошаговая инструкция по переходу ИП на онлайн-кассы с 1 июля 2021 года

- Штрафные санкции

- Кто должен перейти на онлайн-кассы

- Возмещение установки кассового оборудования

- Кассовый аппарат в законе

Штрафы, связанные с использованием ККТ

Налоговая служба тщательно отслеживает деятельность ИП на соответствие закону, а именно – Налоговому кодексу. Даже неумышленные ошибки в использовании контрольно-кассовых аппаратов могут повлечь штраф.

Самый серьезный штраф грозит тем, кто не поставил ККТ, хотя обязан был это сделать. В первый раз за не применение ККТ ИП грозит штраф 25-50 % выручки (но минимум – 10 000 рублей). Повторное обнаружение данного нарушения может грозить предпринимателю остановкой его деятельности на срок до двух лет. Чем больше доход – тем выше штраф.

Справка! Если штраф не оплачен в течение месяца, налоговые органы подают в суд.

Другие штрафы:

- Неподходящий фискальный накопитель, неправильная регистрация кассового аппарата – штраф в размере от 1500 до 3000 рублей*;

- Предоставление документов и данных последнего крайнего срока – от 1500 до 3000 рублей;

- За невыдачу кассового чека клиенту или покупателю – 2000 рублей за каждый обнаруженный случай.

Штраф

Вышеперечисленные штрафы существуют и для ООО, правда, для юридических лиц размер штрафов в разы выше. Есть ряд штрафов по ККТ и для их изготовителей.

ИП может избежать штрафа, если обнаружит ошибку раньше налоговых органов, сообщит об этом в ИФНС и оперативно устранит ее. В ряде случаев, когда предприниматель не виноват в ошибке с ККТ, он может доказать свою невиновность через суд и ему возместят расходы (уплаченный штраф, возможные экспертизы и так далее).

Какие ИП могут работать без ККТ в 2021 году

Но есть и исключительные случаи, при которых ИП могут выбрать, использовать ККТ или нет. В частности, освобождаются от ее использования предприниматели, осуществляющие расчеты с контрагентами путем безналичного перевода на расчетный счет организаций или ИП.

Независимо от применяемого режима налогообложения, ККТ не требуется при видах деятельности:

- реализация газет в киосках;

- выдача билетов кондукторами в общественном транспорте;

- сезонная реализация овощей и фруктов на развалах;

- аренда квартир и автомобилей собственником;

- розничная реализация театральных билетов;

- розничная реализация с лотков мороженого;

- торговля квасом, безалкогольными соками в розлив;

- розничная торговля с лотков продовольственной и непродовольственной продукцией (за исключением некоторых товаров из списка в Постановлении Правительства РФ от 14.04.2017 N 698-р);

- услуги по ремонту обуви, изготовлению ключей;

- услуги сиделок и нянь;

- прием сырья;

- работа поселковых аптек, библиотек.

Требования к кассовому чеку и бланку строгой отчетности.

Уточнены отдельные реквизиты, которые должны быть включены в кассовый чек и БСО. В частности, предусмотрено, что цена товаров, работ, услуг обязательно должна указываться в валюте РФ. При указании формы расчета должно быть отражено, происходит оплата в наличном или в безналичном порядке. Кроме того, кассовый чек или БСО должны содержать QR-код. При осуществлении расчетов, упомянутых в п. 5.1 ст. 1.2 Закона № 54-ФЗ, кассовый чек должен содержать сведения о месте (адресе) установки автоматического устройства для расчетов, с применением которого был осуществлен расчет.

Нельзя оставить без внимания изменения в требованиях к кассовому чеку (БСО), вступающие в силу с 01.07.2019. Согласно п. 6.1, который дополнит ст. 4.7 Закона № 54-ФЗ, кассовый чек или БСО, сформированные при осуществлении расчетов между организациями с использованием наличных денег и (или) с предъявлением электронных средств платежа, наряду с реквизитами, указанными в п. 1 ст. 4.7 Закона № 54-ФЗ, должен содержать следующие реквизиты:

-

наименование покупателя (клиента) (наименование организации, фамилия, имя, отчество (при наличии) индивидуального предпринимателя);

-

ИНН покупателя (клиента);

-

сведения о стране происхождения товара (при осуществлении расчетов за товар);

-

сумма акциза (если применимо);

-

регистрационный номер таможенной декларации (при осуществлении расчетов за товар) (если применимо).

* * *

Кратко сформулируем основные выводы:

-

уточнено и расширено понятие «расчеты»;

-

установлены случаи, когда может быть сформирован один кассовый чек (БСО) вместо нескольких, а также определено, когда и как следует выдавать чеки при безналичной оплате;

-

уточнены случаи, когда учреждения вправе не применять ККТ;

-

установлено, что ККТ не нужно применять при осуществлении расчетов в безналичном порядке между организациями, за исключением расчетов с использованием электронного средства платежа.

-

предусмотрена возможность неприменения ККТ при использовании торговых автоматов по продаже бахил, работающих не на электрической энергии;

-

с 01.07.2019 кассовый чек должен быть дополнен новыми реквизитами.

Федеральный закон от 22.05.2003 № 54-ФЗ «О применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Федеральный закон от 03.07.2018 № 192-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Онлайн-касса для ИП в 2021 году: кому нужно применять

В 2019 году завершился полномасштабный переход на применение кассовых аппаратов современного поколения (онлайн-кассы). Последняя редакция закона о ККТ от 22.05.2003 № 54-ФЗ предусматривает для большинства компаний и ИП обязательное применение онлайн-касс при осуществлении расчетов с покупателями (заказчиками).

Об отсрочке онлайн-касс для ИП читайте здесь.

В законе № 54-ФЗ предусмотрены разные режимы применения ККТ: некоторые налогоплательщики могут не применять онлайн-кассы, а другие субъекты — эксплуатировать их в автономном режиме

При решении вопроса о том, кто обязан применять современные ККТ, нужно принимать во внимание множество факторов:

- виды деятельности;

- осуществления коммерческой деятельности;

- применяемую систему налогообложения;

- некоторыы другие нюансы.

Как со всем этим разобраться предпринимателю? Как понять, нужна ли онлайн-касса для ИП на ЕНВД в 2021 году? Как сориентироваться, требуется ли онлайн-касса для ИП на патенте в 2021 году?

Если вы сомневаетесь в том, нужно ли вам применять онлайн-кассу, изучите авторитетное мнение экспертов КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите к Готовому решению.

Порядок обслуживания касс

Новый акт о кассах отменил обязательность периодической проверки и обслуживания новых аппаратов в специализированных мастерских.

После приобретения онлайн-кассы, собственник сам принимает решение о вызове специалиста с целью проведения профилактики, либо проведении ремонта. Ожидается, что такие функции все также будут выполнять центры техобслуживания.

Также новый закон отменил обязательность центров, при выполнении работ по ремонту или обслуживанию касс, в обязательном порядке вставать на учет в ФНС. Планируется, что благодаря этому в отрасль придут новые специалисты и фирмы.

В связи с отменой обязательного обслуживания, владельцы ККТ теперь имеют возможность выбрать:

- Оформить с центром обслуживания долгосрочный договор;

- Привлекать специалистов центра только при возникновении неисправности кассового аппарата;

- Нанимать мастеров, которые не работают в центрах обслуживания ККТ, но имеют все необходимые знания для ремонта кассового аппарата;

- Если в компании множество новых аппаратов, то можно включить в свой штат отдельного специалиста, который будет заниматься ремонтом и обслуживанием касс.

Вам будет интересно:

Авансовый отчет: что можно принять к учету, образец заполнения, основные проводки

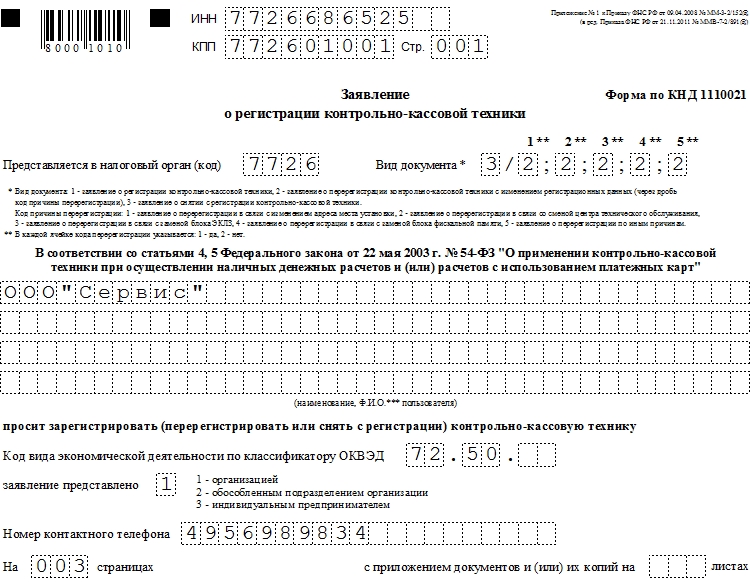

Регистрация кассового аппарата для ИП поэтапно

- Индивидуальный предприниматель (или его представитель) приходит в налоговую инспекцию со всеми необходимыми документами для регистрации ККМ или подает заявление посредством личного кабинета ККТ, прикрепив необходимые документы.

- Не позже 1 рабочего дня, после подачи заявления на регистрацию, пользователь ККТ должен записать в фискальный накопитель, который он получил в ФНС, регистрационный номер ККТ, полное наименование организации или фамилию, имя, отчество ИП и иные сведения, необходимые для формирования отчета о регистрации. Формирует отчет о регистрации и передает в налоговый орган сведения, содержащиеся в сформированном отчете о регистрации на бумажном носителе, через кабинет контрольно-кассовой техники либо через оператора фискальных данных в срок не позднее рабочего дня, следующего за днем получения от налогового органа регистрационного номера.

- Представленные пользователем в заявлении о регистрации контрольно-кассовой техники сведения вносятся налоговым органом в журнал учета и карточку регистрации контрольно-кассовой техники.

- При регистрации контрольно-кассовой техники налоговым органом осуществляются аутентификация пользователя и аутентификация фискального накопителя, используемого в контрольно-кассовой технике, и проверка достоверности вносимых сведений и сформированного фискального признака, на основании которых пользователю предоставляется карточка регистрации контрольно-кассовой техники.

- По завершении фискализации инспектор регистрирует кассовый аппарат в Книге учета ККМ.

- Индивидуальный предприниматель получает карточку регистрации ККМ вместе с оригиналами документов, которые подавались при регистрации кассы (технический паспорт и договор с ОФД). Срок регистрации ККМ в ИФНС составляет 5 рабочих дней с момента поступления заявления на регистрацию (согласно пп. 7 и 11 ст. 4.2 Закона от 22.05.2003 № 54-ФЗ).

- Несмотря на то, что кассовый аппарат зарегистрирован в ИФНС, работать на таком кассовом аппарате нельзя до тех пор, пока не будет запущена онлайн-передача данных. Произвести этот финальный шаг несложно. Вам необходимо зайти в личный кабинет на сайте ОФД, с которым у вас заключен договор. Ввести логин и пароль. Открыть вкладку ККТ, выбрать «Подключить ККТ». Откроется окно «Регистрация ККТ». Необходимо будет заполнить все указанные поля. Информация для заполнения берется из карточки регистрации. Затем необходимо нажать поле «Сохранить» и получить оповещение от ОФД об успешной регистрации.

Ответственность за нарушение законов о ККТ

Ответственность за нарушение законодательства о применении онлайн-касс регламентируется Кодексом Российской Федерации об административных правонарушениях от 30.12.2001 № 195-ФЗ (в редакции от 29.05.2019).

Статья 14.5. Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники:

2. Неприменение контрольно-кассовой техники в установленных законодательством Российской Федерации о применении контрольно-кассовой техники случаях –влечет наложение административного штрафа на должностных лиц в размере от одной четвертой до одной второй размера суммы расчета, осуществленного без применения контрольно-кассовой техники, но не менее десяти тысяч рублей; на юридических лиц – от трех четвертых до одного размера суммы расчета, осуществленного с использованием наличных денежных средств и (или) электронных средств платежа без применения контрольно-кассовой техники, но не менее тридцати тысяч рублей.

3. Повторное совершение административного правонарушения, предусмотренного частью 2 настоящей статьи, в случае, если сумма расчетов, осуществленных без применения контрольно-кассовой техники, составила, в том числе в совокупности, один миллион рублей и более, –

влечет в отношении должностных лиц дисквалификацию на срок от одного года до двух лет; в отношении индивидуальных предпринимателей и юридических лиц – административное приостановление деятельности на срок до девяноста суток.

4. Применение контрольно-кассовой техники, которая не соответствует установленным требованиям, либо применение контрольно-кассовой техники с нарушением установленных законодательством Российской Федерации о применении контрольно-кассовой техники порядка регистрации контрольно-кассовой техники, порядка, сроков и условий ее перерегистрации, порядка и условий ее применения –

влечет предупреждение или наложение административного штрафа на должностных лиц в размере от полутора тысяч до трех тысяч рублей; на юридических лиц – предупреждение или наложение административного штрафа в размере от пяти тысяч до десяти тысяч рублей.

5. Непредставление организацией или индивидуальным предпринимателем информации и документов по запросам налоговых органов или представление таких информации и документов с нарушением сроков, установленных законодательством Российской Федерации о применении контрольно-кассовой техники, –

влечет предупреждение или наложение административного штрафа на должностных лиц в размере от полутора тысяч до трех тысяч рублей; на юридических лиц – предупреждение или наложение административного штрафа в размере от пяти тысяч до десяти тысяч рублей.

6. Ненаправление организацией или индивидуальным предпринимателем при применении контрольно-кассовой техники покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию в случаях, предусмотренных законодательством Российской Федерации о применении контрольно-кассовой техники, –

влечет предупреждение или наложение административного штрафа на должностных лиц в размере двух тысяч рублей; на юридических лиц – предупреждение или наложение административного штрафа в размере десяти тысяч рублей.

Отсрочка заканчивается, но не для всех

Для некоторых категорий налогоплательщиков законодатели ранее отложили переход на онлайн-кассы. Речь идет, конечно, о налогоплательщиках, объемы доходов у которых сравнительно невелики и для которых расход на приобретение данных ККТ и постановку их на учет является существенным.

Это индивидуальные предприниматели, применяющие ПСНО, а также организации и ИП, являющиеся плательщиками ЕНВД. В соответствии с п. 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ (в редакции Федерального закона от 03.07.2018 № 192-ФЗ) им было разрешено до 01.07.2019 осуществлять расчеты без применения ККТ при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)) в порядке, установленном Федеральным законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона № 290-ФЗ, то есть до 15.07.2016).

Иначе говоря, до указанной даты такие налогоплательщики вправе были не применять ККТ при выполнении названного условия из п. 2.1 ст. 2 Федерального закона № 54-ФЗ в упомянутой редакции. Эта норма предусматривала, что подтверждающий документ выдается в момент оплаты товара (работы, услуги) и должен содержать следующие сведения:

-

наименование документа;

-

порядковый номер документа, дату его выдачи;

-

наименование организации (фамилия, имя, отчество индивидуального предпринимателя);

-

ИНН, присвоенный организации (индивидуальному предпринимателю), выдавшей (выдавшему) документ;

-

наименование и количество оплачиваемых приобретенных товаров (выполненных работ, оказанных услуг);

-

сумму оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты, в рублях;

-

должность, фамилию и инициалы лица, выдавшего документ, и его личную подпись.

Правда, в полной мере послаблением могли воспользоваться «вмененщики» и предприниматели на патенте – кроме тех, кто занимается розничной торговлей или оказанием услуг общественного питания (пп. 6 – 9 п. 2 ст. 346.26, пп. 45 – 48 НК РФ). На юридических лиц, работающих в этих сферах деятельности, данное послабление вовсе не распространялось, а ИП могли им воспользоваться только при отсутствии работников, с которыми заключены трудовые договоры.

Аналогичное послабление было сделано для организаций и индивидуальных предпринимателей, выполняющих работы (оказывающих услуги) для населения (п. 8 ст. 7 Федерального закона № 290-ФЗ). Оно также не касалось организаций и индивидуальных предпринимателей, имеющих работников, с которыми заключены трудовые договоры, и оказывающих услуги общественного питания.

Это послабление позволяло при оказании услуг населению не применять ККТ при условии выдачи соответствующих БСО в порядке, установленном п. 2 ст. 2 Федерального закона № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона № 290-ФЗ, то есть до 15.07.2016), до 01.07.2019 (данный порядок предусмотрен Постановлением Правительства РФ от 06.05.2008 № 359).

Наконец, организации и индивидуальные предприниматели, осуществляющие торговлю с использованием торговых автоматов, не имеющие работников, с которыми заключены трудовые договоры, тоже были вправе не применять контрольно-кассовую технику до 01.07.2019 (п. 11.1 ст. 7 Федерального закона № 290-ФЗ).

С указанной даты налогоплательщики перечисленных категорий должны применять ККТ в общем порядке, – за исключением индивидуальных предпринимателей, не имеющих работников, с которыми заключены трудовые договоры, независимо от режима налогообложения. Они при реализации товаров собственного производства, выполнении работ, оказании услуг вправе не применять ККТ при расчетах за такие товары, работы, услуги до 01.07.2021 (ст. 2 нового закона).

Эти индивидуальные предприниматели в случае заключения трудового договора с работником обязаны в течение 30 календарных дней с даты заключения такого договора зарегистрировать ККТ.

Субъекты из отдалённых местностей

Компании и предприниматели из отдалённых населённых пунктов вправе не применять кассовую технику при любых расчётах. Однако вместо чека они обязаны по требованию покупателя выдать документ, содержащий определённые реквизиты, которые прописаны в статье 4.7 закона 54-ФЗ (пункт 1, абзац 4-12). Это документ должен иметь порядковый номер и быть подписан тем лицом, кто его составил.

Список местностей, на которые распространяется это правило, утверждают органы региональной власти и размещают на своем официальном сайте.

Помимо отдалённых и труднодоступных местностей, существуют территории, удалённые от сетей связи. Компаниям и предпринимателям, которые ведут там деятельность, использовать технику нового образца нужно. А вот подключать её к интернету для передачи фискальной информации необязательно.

Список таких населённых пунктов также утверждают региональные власти — они должны удовлетворять определённым критериям. Те же правила распространяются на территории военных объектов, объектов ФСБ, государственной охраны и внешней разведки.

Пошаговая инструкция по переходу ИП на онлайн-кассы с 1 июля 2021 года

Шаг 1. Определиться с моделью ККТ

Касса должна числиться в реестре ФНС. Налоговики постоянно актуализируют реестр, действующую версию всегда можно найти на сайте ведомства.

Важно! Рекомендации от «КонсультантПлюс»: Выбор того или иного типа ККТ зависит: 1) от вида деятельности организации (ИП): — если вы принимаете деньги от покупателей (например, за проданные товары) или выплачиваете деньги клиентам (например, за принятый от населения металлолом), то купите ККТ, которая формирует кассовые чеки в бумажном виде; — если вы оказываете услуги населению и применяете БСО, купите автоматизированную систему для БСО, которая включена в реестр ККТ в качестве такой системы, либо используйте любую моделью ККТ…Подробные рекомендации по выбору ККТ от экспертов смотрите в К+. Пробный доступ можно получить бесплатно

Шаг 2. Подобрать фискальный накопитель к ККТ

Это как раз тот элемент кассы, которых записывает, хранит и защищает попадающие в ККТ данные, а также обеспечивает обмен информацией с налоговой. Накопители различаются по срокам действия: бывают на 36 или 13 месяцев. А возможность использования того или иного вида ФН зависит от применяемого налогового режима (ОСНО, спецрежимы), вида товаров (подакцизные, маркируемые или нет) и некоторых других факторов. Подробнее смотрите .

Фискальный накопитель тоже должен числиться в специальном реестре ФНС.

Шаг 3. Решить с каким оператором фискальных данных заключить договор

Оператор фискальных данных (ОФД) — это специализированная организация, имеющая разрешение на обработку фискальных данных, которая обрабатывает фискальные документы, полученные от пользователя ККТ в электронной форме, сохраняет их в некорректируемом виде и в электронной форме передает в налоговые органы.

Перечень действующих ОФД также нужно смотреть на сайте ФНС.

Нужно ли заключать договор с ЦТО и получать знак «Сервисное обслуживание», узнайте из готового решения от «КонсультантПлюс», получив бесплатный пробный доступ к системе.

Шаг 4. Зарегистрировать ККТ в налоговой

В этом вам помогут наши статьи:

- «Порядок регистрации ККТ в налоговой (нюансы)»;

- «Какие документы нужны для регистрации онлайн-кассы»;

- «Образец заявления на регистрацию онлайн-касс в 2021 году» и др.

Шаг 5. Начать использовать кассовый аппарат при расчетах за ТРУ не позднее 1 июля

Какие документы надо оформлять при использовании кассового аппарата? Как открыть и закрыть смену? Нужно ли вести кассовую книгу и другую кассовую первичку и регистры по кассе? Ответы на эти вопросы есть в готовом решении от «КонсультантПлюс». Смотреть материалы системы можно бесплатно, оформив пробный доступ.

Пробный бесплатный доступ к системе на 2 дня.

Штрафные санкции

Внимание! С 15 июля 2016 года введена обновленная редакция штрафов за ККТ (смотрите ст. 14.5 КоАП РФ)

Наличие кассового аппарата требует от индивидуального предпринимателя ведения строгой отчетности по его использованию и соблюдения кассовой дисциплины. В частности, нужно в обязательном порядке вести журнал кассира-операциониста, журнал вызова технических специалистов, писать акты о снятии показаний счетчиков, возврате денежных сумм и т.д.

Поскольку эксплуатация кассовых аппаратов строго регламентирована, законом предусмотрены и наказания за неправильное их использование. Контролируют ИП по этой части представители налоговых органов.

В случае выявления каких-либо нарушений они могут наложить административное взыскание и назначить штраф в сумме 1500-2000 рублей.

В частности, индивидуальный предприниматель может быть оштрафован за следующие правонарушения: нарушение норм регистрации и неправильное использование кассы, отсутствие ККМ в случае необходимости, а также применение кассового аппарата, не соответствующего требованиям закона.

Ниже приведена таблица основных штрафов, которые могут быть связаны с применением или неприменением ККТ.

| Нарушение | Ответственное лицо | Ответственность |

|---|---|---|

| Неприменение ККТ в случаях, когда это необходимо (ч.2 ст. 14.5 КоАП РФ) | Должностное | штраф от 0,25 до 0,5 от суммы расчета, осуществленного без ККТ (но не менее 10 000 руб.) |

| Юридическое/ИП | штраф от 0,75 до 1 от суммы расчета, осуществленного без ККТ (но не менее 30 000 руб.) | |

| Повторное нарушение предыдущего пункта, если сумма расчетов, осуществленных без применения ККТ, составила 1 и более млн. рублей (ч.3 ст. 14.5 КоАП РФ) | Должностное | дисквалификация на срок от 1 года до 2 лет |

| Юридическое/ИП | приостановление деятельности на срок до 90 суток | |

| Применение ККТ, не соответствующей установленным требованиям; нарушение порядка регистрации ККТ; порядка, сроков и условий ее перерегистрации, порядка и условий ее применения (ч.4 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф от 1 500 до 3 000 руб. |

| Юридическое/ИП | предупреждение или штраф от 5 000 до 10 000 руб. | |

| Непредставление информации и документов по запросам налоговых органов, а также представление информации и документов с нарушением сроков о применении ККТ (ч.5 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф от 1 500 до 3 000 руб. |

| Юридическое/ИП | предупреждение или штраф в размере от 5 000 до 10 000 руб. | |

| Ненаправление покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию (ч.6 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф 2 000 руб. |

| Юридическое/ИП | предупреждение или штраф 10 000 руб. |

Таким образом, работать с использованием контрольно-кассовых аппаратов обязаны все предприниматели, имеющие дело с наличностью. В некоторых случаях кассовые аппараты можно заменить бланками строгой отчетности и другими документами, подтверждающими оплату. Если же индивидуальный предприниматель использует кассу, то он должен строжайшим образом соблюдать все нормы и правила, установленные законом для ее эксплуатации.

Кто должен перейти на онлайн-кассы

Переход на онлайн-кассы проходит в несколько этапов и затрагивает:

Названные категории обязаны передавать копии чеков в ОФД и выдавать их клиентам.

Предприниматели, которые используют бланки строгой отчетности (БСО), тоже попадают под нововведения.

Форма бланков строгой отчетности меняется. С 1 июля 2021 года все БСО должны быть напечатаны при помощи специальной автоматизированной системы. Эта система — разновидность онлайн-кассы и она тоже передаёт данные онлайн. Об изменениях бланков строгой отчётности недавно писал Владимир Смыков.

Сроки перехода на онлайн-кассы: 2017—2018 гг.

| 1 февраля 2021 года | Владельцы вновь регистрируемых ККТ Начинается переход на онлайн-кассы и прекращается замена ЭКЛЗ и регистрация касс по старому порядку. |

| 31 марта 2021 года | Все организации и ИП, которые продают алкоголь! Исключение: организации и ИП на ЕНВД и ИП на ПСН, которые торгуют слабоалкогольными напитками Продавцы подакцизного алкоголя обязаны применять онлайн-кассы с 1 апреля 2021 года. Продавцы пива, сидра и других слабоалкогольных напитков переходят на онлайн-ККТ в зависимости от выбранной системы налогообложения. |

| 1 июля 2021 года | Организации и ИП на ОСН, УСН и ЕСХН После этой даты нельзя использовать кассы с ЭКЛЗ, все ККТ должны работать с фискальным накопителем. |

| 1 июля 2021 года |

|

| 1 июля 2021 года |

|

Очень часто предприниматели задают вопрос: «Если компания работает на двух системах налогообложения УСН и ЕНВД, когда переходить на новые правила?»

С 1 июля 2021 года налогоплательщики на УСН должны применять онлайн-кассу. Параллельные режимы налогообложения не играют никакой роли. Кроме того, по каждому режиму пробивается отдельный чек.

Кто освобожден от онлайн-касс

От работы с кассами, как и раньше, освобождены: представители малого бизнеса, оказывающие услуги по ремонту обуви, продавцы на необорудованных рынках, торговцы продукции с цистерн и тележек, газетные киоски, люди, сдающие в аренду собственное жилье, организации с безналичной оплатой, кредитные организации и компании, занятые на рынке ценных бумаг, кондукторы и предприятия общественного питания в образовательных учреждениях.

Религиозные объединения, торговцы предметов народного промысла и почтовых марок тоже могут продолжить работу без ККТ.

Предприниматели в труднодоступных и отдаленных местностях могут работать без кассы. Правда, перечень таких областей определяют руководители на местах.

Возмещение установки кассового оборудования

Кроме финансовых затрат, использование онлайн кассы для ИП без сотрудников влечёт существенные преимущества для работы. Отсутствует необходимость в проведении бесконечных проверок органами налоговой инспекции. Систематизирование расчётных операций переводит работу проверяющих инстанций в электронное поле. После проведения услуги или продажи товара посредством фискального регистратора, сведения в режиме онлайн направляются оператору фискальных данных, которые переправляет их в налоговую. Автоматизируется ведение журнала расчётов, который заполняется самой программой в электронном режиме. Осуществляя деятельность через онлайн кассу, бизнесмен видит движение денежных средств и товаров, может анализировать и программировать ведение хозяйства.

Важно! С целью помочь представителям малого бизнеса в покупке онлайн кассы для ИП без сотрудников, законодатель установил порядок возмещения расходов, которые понесены при приобретении и установке контрольно-кассовых регистраторов.

В соответствии со ст. 346.43 Налогового кодекса РФ и федерального закона – 349, для индивидуальных предпринимателей, работающих на системах налогообложения с фиксацией прибыли, существует возможность отнести покупку кассовых аппаратов к затратам, что позволит уменьшить базу налоговых отчислений. Для категорий, которые осуществляют деятельность на общем налоге или патентной системе, установлено покрытие расходов на сумму до 18000 рублей. Для этого необходимо подать соответствующее заявление в налоговую инспекцию, приложить документы на технику и чек. Указанная сумма не позволит приобрести высокотехнологичный прибор фирмы «АТОЛ», но для мелкого бизнеса такие ККР не требуются. Покупка и регистрация фискального накопителя в сумму компенсации налогов не входит.

Также существует множество ресурсов, на которых представлена возможность покупки онлайн кассы в рассрочку. Кроме брендовых магазинов «Меркурий» и «АТОЛ», процессом продажи кассовых аппаратов занимается компания МТС. Кассовые аппараты МТС продаются на всей территории России, их цена – 10900 рублей, что позволяет компенсировать затраты на покупку через налоговую инспекцию. МТС проводит также обучение по работе с ККР.

Индивидуальные предприниматели, работающие без привлечения труда наёмного персонала, имеющие отсрочку по установке кассовых аппаратов до 01.07.2019, распределяются на три вида:

- Осуществляющие деятельность в сфере торговли, находящиеся на ЕНВД или ПСН.

- Функционирующие в области общественного питания, состоящие на любой системе налогообложения.

- Оказывающие услуги населению без выделения формы подачи налоговой отчётности.

Под льготы в применении 54-ФЗ подпадают практически все субъекты малого бизнеса. Главным условием является осуществление деятельности в сферах торговли, общепита и оказания услуг населению. Указанная отсрочка не применяется к некоторым индивидуальным предпринимателям, работающим на системе ПСН, общей и упрощённой системах налогообложения в торговле. Однако при торговле почтовыми марками и лотерейными билетами, такие бизнесмены должны поставить контрольно-кассовый регистратор с 01.07.2018.

Исключением из общего правила являются расчёты между индивидуальным предпринимателем и обществом ограниченной ответственностью. В соответствии с действующим законодательством, если ООО направило денежные средства ИП по безналичному расчёту, то ККР в таких расчётах не применяется. В случае направления сумм по безналу на расчётный счёт индивидуального предпринимателя от юридического лица, иной хозяйствующей организационно-правовой формы (общество с дополнительной ответственностью, открытое акционерное общество и другие) операция проводится с использованием фискального регистратора.

Кассовый аппарат в законе

Как гласит закон, все индивидуальные предприниматели, которые производят продажу товаров или оказание услуг за наличные денежные средства или путем приема оплаты через банковские карты, обязаны иметь и использовать при расчетах с клиентами контрольно-кассовые машины. Это правило распространяется в основном на тех представителей бизнеса, которые ведут свою деятельность с населением, поскольку именно граждане расплачиваются за товары и услуги при помощи налички или банковских карт.

Отсутствие кассового аппарата у предпринимателя возможно в том случае, если финансовые операции он проводит с помощью безналичных перечислений на расчетные банковские счета юридических лиц или других ИП.