Какую отчетность сдает ооо на усн в 2020-2021 годах

Содержание:

- Календарь бухгалтера для ИП

- Состав отчетности ИП на УСН

- Минимальный налог на УСН Доходы минус Расходы

- Виды налоговой отчётности и сроки подачи отчётности

- Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

- Как составить ликвидационный баланс при УСН ↑

- Две формы упрощенки

- Составление бухгалтерской отчетность при УСН

- Состав бухгалтерской отчетности при УСН

- Приложение №4: Как посчитать земельный налог?

Календарь бухгалтера для ИП

Если ИП для контроля своей деятельности пользуется интернет-бухгалтерией, то для него не будет новостью существование электронного автоматического календаря, предлагаемого онлайн-сервисами. Календарь бухгалтера содержит федеральный перечень налогов и отчётов. Он служит напоминанием обо всех необходимых выплатах и взносах в течение года. Однако даже работа с онлайн-бухгалтерами не освобождает от необходимости ведения собственного календаря.

Составленный собственноручно график платежей и сдачи отчётности поможет избежать ряда проблем (он будет под рукой даже в случае каких-либо сбоев в программах)

Календарь бухгалтера состоит из 4 частей:

- Календарь бухгалтера по установленным календарным датам.

- Календарь событий (срок представления отчётности или перечисления платежа рассчитывается в зависимости от наступления определённого события).

- Тематический календарь.

- Правила переноса сроков платежей.

Календарь будет отличаться в зависимости от налогового режима. Однако в нём должны отражаться даты сдачи отчётности и уплаты взносов.

Таблица: даты сдачи отчётности в разных системах налогообложения

| Наименование системы налогообложения и вида отчётности | Когда сдаётся |

| Декларация на упрощённой системе | Направляется в налоговые органы по завершении календарного года. Срок сдачи для ИП — до 30 апреля года, следующего за отчётным. Для УСН «доходы» и УСН «доходы минус расходы» предусмотрена одна и та же форма декларации, но в каждом из этих случаев заполняется свой раздел. Если деятельность не велась, то необходимо представить нулевую декларацию (с нулевыми показателями в отчёте). За несдачу подобного отчёта предусмотрен штраф в размере 1 тыс. руб. При закрытии ИП декларация подаётся за неполный год (т. е. до момента закрытия ИП). |

| Декларации на общей системе | На ОСНО предполагаются следующие виды отчётности:

|

| Декларация на «вменёнке» | Подаётся каждый квартал. Срок сдачи — не позднее 20 числа месяца, следующего за окончанием квартала. На «вменёнке» не важны фактические доходы и расходы. Налог к уплате есть всегда, когда есть физические показатели деятельности. Нулевой отчётности в данной системе не бывает. Если деятельность убыточна и ИП решил её приостановить, тогда необходимо сняться с учёта как плательщик ЕНВД. |

| Декларация на патенте | На данной системе декларация не предусмотрена. На ПСН предприниматели обязаны вести только книгу учёта доходов и расходов. |

| Декларации при совмещении режимов налогообложения | В данном случае следует сдавать каждый из отчётов. |

Помимо сдачи отчётности, ИП должны уплачивать страховые взносы в налоговую инспекцию.

В обязанности каждого предпринимателя вменена уплата страховых взносов

Взносы делятся на два вида:

- за сотрудников (если есть хоть один трудоустроенный);

- «за себя».

За работников взносы уплачиваются ежемесячно не позднее 15 числа следующего месяца.

Если последний день срока уплаты совпал с выходным или праздничным днём, срок передвигается на ближайший к нему следующий рабочий день

Взносы «за себя» бывают следующими:

- взносы на ОПС (пенсионное страхование);

- взносы на ОМС (медицинское страхование).

Для ИП, которые получили за год более 300 тыс. р. дохода, помимо фиксированного взноса, нужно уплатить 1% взноса дополнительного (он начисляется на доход, превышающий отмеченную сумму). Срок уплаты такого взноса — до 1 апреля следующего года.

Состав отчетности ИП на УСН

Предпринимателям на спецрежиме вести учет и формировать отчетность гораздо легче, чем ИП на общей системе налогообложения. Необходимо сдавать:

- налоговую отчетность;

- статистическую отчетность;

- отчетность за наемных работников (если они есть).

Если ИП обязан уплачивать водный, транспортный или земельный налоги, то подавать отчеты по этим платежам не нужно. Бухгалтерскую отчетность ИП на УСН не сдают, поскольку предприниматели не обязаны вести бухучет. При этом закон требует вести Книгу учета доходов и расходов, куда следует вносить данные о полученных средствах и расходах на ведение бизнеса (в зависимости от варианта УСН).

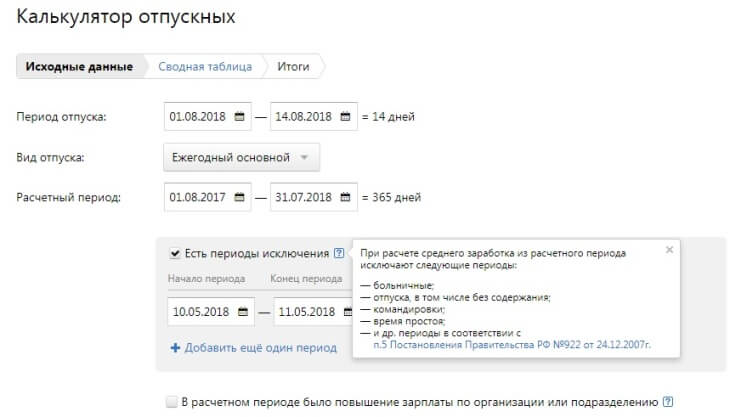

В таблице ниже представлена информация об отчетности ИП на УСН и сроках подачи документов в контролирующие органы.

| Наименование отчета | Куда сдавать | Срок подачи |

| Налоговая отчетность | ||

| Декларация по УСН.

В зависимости от вида УСН («Доходы» или «Доходы минус расходы») отображает сведения о полученных дохода или доходах за вычетом расходов. В некоторых случаях можно применять льготную ставку налогообложения |

В ФНС | До 30 апреля за прошедший год |

| Отчетность за работников (если у ИП они есть) | ||

| Форма 6-НДФЛ данные об удержанных суммах налогов на доходы физических лиц. | В ФНС | до 30 апреля за I квартал;

до 30 июля за II квартал; до 30 октября за III квартал; до 1 марта за прошедший год. |

| Единый расчет по страховым взносам (ЕРСВ) отчет о взносах на обязательное пенсионное и медицинское страхование | В ФНС | до 30 апреля за I квартал;

до 30 июля за II квартал; до 30 октября за III квартал; до 30 января за год. |

| Формы СЗВ-СТАЖ и ОДВ-1 данные о страховом стаже сотрудников | В ПФР | До 1 марта за прошедший год.

Если сотрудник выходит на пенсию, то в течение 3 дней с момента его обращения к работодателю |

| Форма СЗВ-М данные о сотрудниках, работающих на предприятии | В ПФР | До 15 числа каждого месяца за предыдущий месяц |

| Форма СЗВ-ТД данные о сотрудниках предприятия при их приеме на работу или увольнении, а также при смене квалификации работника | В ПФР | На следующий рабочий день после приема или увольнения сотрудника.

До 15 числа следующего месяца после смены квалификации работника |

| Расчет 4-ФСС указываются отчисления на обязательное страхование на случай травматизма | В ФСС | При подаче в бумажном виде:

При подаче в электронном виде до 25 числа этих же месяцев |

| Статистическая отчетность | ||

| 1-предприниматель обязателен в 2021 году.

Выборочно Росстат проводит сбор сведений от разных предприятий |

Росстат | До 1 апреля 2021 года

Сроки других проверок указываются на сайте Росстата rosstat.gov.ru |

Последний срок подачи документов указан в том виде, как он есть в законе без учета праздничных и выходных дней. Поэтому если дата выпадает на нерабочий день, то сдать отчетность ИП УСН сможет также в следующий за ним будний день.

Минимальный налог на УСН Доходы минус Расходы

Согласно ст. 346.18 НК РФ, налогоплательщик, применяющий объект налогообложения УСН Доходы минус расходы, должен уплатить минимальный налог, если сумма налога, рассчитанная обычным порядком (в том числе и при применении дифференцированной налоговой ставки), меньше, чем сумма минимального налога, т.е. 1% от доходов.

Обратите внимание: налоговой базой для расчета минимального налога будут не доходы, уменьшенные на величину расходов, а полученные доходы. При этом минимальный налог рассчитывается только для варианта УСН Доходы минус Расходы. Минимальный налог рассчитывают и уплачивают только по итогам налогового периода (календарного года), по итогам отчетных периодов (1 квартал, полугодие и 9 месяцев) минимальный налог не считают и не выплачивают

Минимальный налог рассчитывают и уплачивают только по итогам налогового периода (календарного года), по итогам отчетных периодов (1 квартал, полугодие и 9 месяцев) минимальный налог не считают и не выплачивают.

✐ Пример ▼

Организация, работающая на УСН Доходы минус расходы и применяющая налоговую ставку 15%, получила следующие итоги 2021 года:

- доходы 10 млн рублей;

- расходы 9,5 млн рублей.

Налоговая база для расчета единого налога обычным порядком составила 500 тыс. руб. (10 000 000 руб. минус 9 500 000 руб.), а сумма единого налога по итогам года равна 75 тыс. руб. (500 000*15% = 75 000).

Минимальный налог составит 100 000 руб. (доходы 10 000 000 *1%), заплатить надо большую из этих сумм, т.е. 100 000 рублей. При этом учитываются все авансовые платежи, если они были уплачены.

Если вы не успели вовремя заплатить налоги или взносы, то помимо самого налога, придется также заплатить неустойку в виде пени, рассчитать которую можно с помощью нашего калькулятора:

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям :

Что мы имеем в сухом остатке после такого подробного знакомства с УСН Доходы минус расходы? Однозначно — этот налоговый режим является самым выгодным для российского налогоплательщика в случае, если налог рассчитывается на базе полученных доходов. Но здесь нельзя упускать из виду два момента:

1. Самостоятельный учет и отчетность для руководителя бизнеса или ИП будет значительно сложнее (в сравнении с УСН Доходы), в связи с большим количеством нюансов признания расходов. Возможно, придется закладывать расходы на бухгалтера или специализированный сервис, впрочем, эти суммы даже для малого бизнеса можно признать несущественными.

2. Серьезная бюрократическая помеха в виде повышенного внимания налоговых органов к заявленным расходам. С этой проблемой тоже можно справиться, если соблюдать следующие правила:

- осознанный выбор контрагентов. Достаточно один раз разработать внутреннее положение о порядке проверки партнеров и соблюдать его;

- документальное оформление расходов должно вестись согласно правилам учета. Каждый расход подтверждается дважды – документом об оплате и об осуществлении хозяйственной операции;

- быть готовым обосновать произведенные расходы деловой целью, т.е. направленностью на получение прибыли;

- помнить, что не все произведенные расходы можно учесть, даже если они были продиктованы предпринимательской необходимостью.

Собственно, внимания контролирующих органов ни одному бизнесмену и так не избежать, даже если он просто зарегистрировал ИП и не ведет деятельность. Нашей задачей было ознакомить вас с теми условиями, которые необходимо соблюдать при работе на УСН Доходы минус расходы, чтобы они не стали для вас в дальнейшем неприятным сюрпризом. Ну а кто предупрежден – тот вооружен!

Виды налоговой отчётности и сроки подачи отчётности

Календарь сдачи деклараций и платежей по налогам зависит от режима налогообложения, на котором вы работаете. Напомню, что существуют:

- ОСНО – обшая система налогообложения,

- УСН – упрощённая система налогообложения,

- ЕНВД – единый налог на вменённый доход,

- ПСН – патентная система налогообложения,

- ЕСХН – единый сельскохозяйственный налог.

Давайте рассмотрим отдельно виды подаваемых деклараций и сроки сдачи в 2019 году при каждом режиме для ИП и для ООО (статья будет обновляться каждый год). Учтите, что если крайний срок сдачи выпадает на выходной, то он переносится на ближайший рабочий день.

ИП на УСН (6% или 15%)

Годовая декларация по УСН – ежегодно, не позднее 30 апреля.

Ежеквартально сдавать отчёты не нужно, но существует обязанность уплаты авансовых платежей по УСН за каждый квартал (не позднее 25 числа месяца, следующего за квартальным периодом).

ИП на ОСНО

- Декларация по НДС – ежеквартально, не позднее 25 числа месяца, следующего за расчётным кварталом (25 апреля, 25 июля, 25 октября). Сдаётся только в электронном виде.

- 3-НДФЛ – ежегодно, не позднее 30 апреля.

- Декларация 4-НДФЛ. Для вновь зарегистрированных ИП данный документ необходимо подать не позднее 5 дней по истечении месяца с момента появления у ИП первого дохода. Также 4-НДФЛ подаётся в случае значительного (более чем на 50 процентов) увеличения или уменьшения дохода предпринимателя в налоговом периоде.

ИП на ЕНВД

Ежеквартальная декларация по ЕНВД – не позднее 20 числа месяца, следующего за расчётным кварталом (20 января, 20 апреля, 20 июля, 20 октября).

Оплату налогов необходимо осуществлять ежеквартально не позднее 25 числа месяца, следующего за расчётным кварталом.

ИП на ПСН

Отчётность не сдаётся.

Есть обязанность заверения в налоговой инспекции книги учёта доходов и расходов. Это необходимо сделать не позднее 30 апреля года, следующего за годом, когда ИП применял патент.

ИП на ЕСХН

Годовая декларация по ЕСХН – до 31 марта.

На режиме ЕСХН необходимо уплачивать авансовые платежи за отчётный период (полугодие). Оплата осуществляется не позднее 25 числа месяца, следующего за отчётным периодом.

ИП на любом режиме с сотрудниками:

При наличии работников ИП на любом режиме дополнительно сдают в ИФНС:

- Сведения о среднесписочной численности сотрудников – до 20 января.

- Справка 2-НДФЛ – ежегодно, до 1 апреля (справка готовится отдельно по каждому работнику).

- 6-НДФЛ — ежеквартально, до конца месяца, следующего за отчётным периодом.

- Расчёт по страховым взносам — 1 раз в квартал, не позднее 30 числа месяца, идущего за отчётным кварталом. Это новый вид отчётности, появившийся в 2017 году после того, как все страховые взносы стала курировать налоговая инспекция.

Теперь поговорим об обязанностях юридических лиц. Не забывайте, что если указанные ниже даты попадают на выходные, то срок переносится на ближайший рабочий день.

Общие виды отчётностей для ООО на УСН, ОСНО и ЕНВД

- Сведения о среднесписочной численности сотрудников – до 20 января.

- Декларация по транспортному налогу (при наличии транспортных средств) – до 1 февраля.

- Декларация по земельному налогу (при наличии земельного участка) – до 1 февраля.

- Справка 2-НДФЛ – ежегодно, до 1 апреля.

- Ежеквартальный расчёт по 6-НДФЛ – до конца месяца, следующего за расчётным кварталом.

- Расчёт по страховым взносам — ежеквартально, до 30 числа следующего месяца.

- Бухгалтерская отчётность – до 31 марта.

Дополнительно к вышеперечисленным отчётам ООО должны сдавать:

ООО на УСН (6% или 15%)

Годовая декларация по УСН – ежегодно, до 31 марта.

Каждый квартал платятся авансовые платежи: не позднее 25 числа месяца, следующего за расчётным кварталом.

ООО на ОСНО

- По налогу на прибыль – до 28 марта.

- По налогу на имущество (при наличии имущества) – до 30 марта.

- Ежеквартальная декларация по НДС – не позднее 25 числа месяца, следующего за расчётным кварталом (25 апреля, 25 июля, 25 октября).

- Ежеквартальная декларация по налогу на прибыль – не позднее 28 числа месяца, следующего за расчётным кварталом (28 апреля, 28 июля, 28 октября).

- Ежеквартальная декларация по налогу на имущество (при наличии имущества) – до конца месяца, следующего за расчётным кварталом.

ООО на ЕНВД

Ежеквартальная декларация по ЕНВД – не позднее 20 числа месяца, следующего за расчётным кварталом (20 января, 20 апреля, 20 июля, 20 октября).

Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

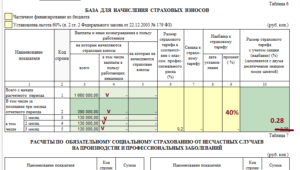

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

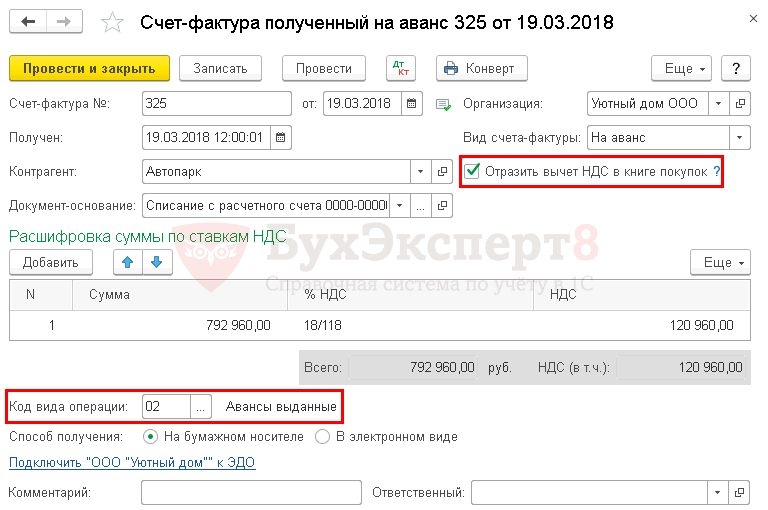

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

Как составить ликвидационный баланс при УСН ↑

Ликвидационный баланс обычно составляется, если организация прекращает свое существование, независимо от применяемой системы налогообложения.

Промежуточный баланс должен быть подготовлен не ранее, чем через 2 месяца после первичной публикации объявления о ликвидации предприятия.

В этом документе отображаются данные об имуществе должника, о кредиторской задолженности и результатах рассмотрения заявленных требований.

Так как унифицированной формы окончательного ликвидационного баланса нет, то организации могут использовать за основу обычный бланк бухгалтерского баланса (приложение №1 к приказу Минфина).

Две формы упрощенки

Выше уже упоминалось, ведение бухгалтерского учета при УСН различается по тому, что рассматривается в качестве базу для налогоисчисления.

Упрощенная система налогообложения — 6%. Налогооблагаемой базой являются все денежные средства, заработанные предпринимателем или юрлицом, проще говоря, выручка. Ставка налога, как вы уже поняли — 6%. Необходимо помнить, что местные законы регионов РФ могут уменьшить ставку до 1%.

Еще налог возможно уменьшить на размер страховых взносов.

- Физическое лицо — ИП, не имеющее дополнительных сотрудников в штате может снизить налог на полную сумму;

- ООО и физлица с сотрудниками — лишь на половину.

Обязательство разрешается уменьшать в том же отчетном периоде, когда были уплачены взносы.

На упрощенке “Доходы минус расходы”, налоговое обязательство высчитывается с суммы разницы, образованной между поступлениями и расходами предприятия. Размер ставки при таком варианте — 15%, но законом может быть установлена от 5 до 15%.

Важное правило! Налог при применении упрощенной формы бухгалтерского учета “доходы минус расходы” является обязательным к выплате даже в случае получения убытка предприятием. Даже такой расклад вынуждает фирму уплатить 1% с суммы заработанных поступлений

Выбирая объект для налогоисчисления обратите внимание на ставку налога, установленную для вашего региона. Например, Москва установила 10% для организаций, действующих в области спорта, животноводства, социальных услуг

При упрощенном порядке ведения бухучета “Доходы минус расходы” возможно уменьшить налогооблагаемую базу за счет списания установленных законом издержек. Полный перечень которых можно изучить в статье 346.16 Налогового кодекса России.

Очень важно на каждый расход иметь пакет правильно оформленных документов, подтверждающих оплату и получение товара или сервиса. При неспособности налогоплательщика подтвердить учтенные расходы, ему придется уплатить доначисленную сумму обязательства и штраф

Упрощенные способы ведения бухгалтерского учета можно совместить с некоторыми другими типами налогообложения. Выучить легко: патент и ЕНВД — да; ЕСХН и ОСНО — нет. Учитывать издержки и поступления необходимо в той системе, к какой они относятся.

Составление бухгалтерской отчетность при УСН

При такой системе ведение бухгалтерского учета менее обременительно, чем при использовании общего режима.

Упрощенцами сегодня используется один объект налогообложения:

- доход;

- доход, из которого вычли расходы.

Выбирается он в зависимости от специфики определенного вида деятельности

В каждом случае имеются свои нюансы, на них также стоит обратить внимание

Составление отчетности является важной процедурой, она заключается в предоставлении контролирующим органам документов определенного образца. При нарушении норм и требований на предприятие или ИП налагается штраф

Для предотвращения подобных проблем следует внимательно ознакомиться с действующим законодательством.

Коммерческие предприятия должны вести первичную документацию, обязательно ведение учета основных средств, нематериальных активов. Бухгалтерский учет позволяет определить, возможно ли применение данной системы налогообложения для определенного субъекта.

Доходы, учитываемые в УСН:

- выручка за реализацию продукции, сбыт товаров, предоставление услуг, продажу имущества;

- авансовые платежи клиентов, доходы от аренды и др.

Эти доходы учитываются кассовым методом. Датой выручки считается день прихода средств на банковский счет или в кассу.

Налогообложению не подлежат:

- взносы, сделанные в уставный фонд предприятия;

- залог;

- заемные средства организации и др.

Если предприятием используется система «доходы минус расходы», то налоговая ставка составляет 15%.

К расходам относят:

- финансы, потраченные на оплату труда;

- амортизация основных средств;

- социальные нужды и др.

Состав бухгалтерской отчетности при УСН

Стандартно бухгалтерская отчетность при УСН состоит из:

- Бухгалтерский баланс – форма №1.

- Отчет о прибылях и убытках – форма №2.

- Отчет об изменениях капитала – форма №3.

- Отчет о движении денежных средств – форма №4

- Пояснительная записка

- Аудиторское заключение (для организаций, подлежащих обязательному аудиту).

Но для малых предприятий предусмотрена упрощенная процедура сдачи отчетности. При ее составлении можно ограничиться только балансом и отчетом о прибылях и убытках. Кстати, формы, которые используют, когда составляется бухгалтерская отчетность при УСН для этой категории, несколько отличаются по содержанию. Все показатели представляют в очень обобщенном виде. Поэтому строк в бухгалтерском балансе для малых предприятий значительно меньше, нежели в стандартной форме. Та же картина наблюдается и при составлении отчета о прибылях и убытках. Остальные формы бухгалтерской отчетности организации, имеющие в своем штате до 100 человек и с годовым оборотом менее 60 млн. рублей не предоставляют. ИП на УСН (и не только), вообще, освобождены от бухгалтерского учета.

В любом случае, для организаций на упрощенной налоговой системе нужна упрощенная бухгалтерская программа. Такая, чтобы не выпиливать из бревна зубочистку, а чтобы изначально она была рассчитана на удобство для предприятий на упрощенке. Без программы вести бухучет невозможно, но выбор широк, есть масса устаревших программ, есть подающие надежду, есть самые настоящие программы из будущего. Из всего многообразия всё больше любопытства и интереса бухгалтерское и предпринимательское сообщество от Камчатки до Калининграда проявляет к онлайн-бухгалтерии Контур Бухгалтерия, которая стала уже самой популярной в России. Она создана специально для организаций и ведения бухгалтерского, налогового учета, зарплатного участка, формирования и отправки отчетности онлайн. Понять, почему её выбирают, очень просто – после регистрации сразу же можно работать (без обучения на курсах!..), можно, например, загрузить базы данных 1С, первые полмесяца в онлайн-бухгалтерии можно работать бесплатно (ограничение только одно – нельзя передавать онлайн отчетность в контролирующие органы – цифровая подпись же не выпущена) :

Приложение №4: Как посчитать земельный налог?

Если на балансе вашей фирмы числиться земельное имущество, за него придется платить налог. Как рассчитать сумму платежа, рассмотрим на примере.

ООО «Строй-Ко» в марте 2016 года приобрело в собственность земельный участок с заявленной стоимостью 1500000 рублей. Процентная ставка действующая в регионе составляет 1,5%. Произведем расчет:

1500000 * 1,5% * 10/12 = 18750 рублей, где 10/12 коэффициент, показывающий срок владения земельным участком (с марта 2016 года составляет 10 месяцев)

Значит компания «Строй-Ко» за год оплатит 18750 рублей. Если вы владеете земельным участком более года, то вместо коэффициента 10/12 умножайте на коэффициент 1.