Какие отчеты сдает ип на усн с работниками в 2021 году

Содержание:

- Какие отчеты нужно сдавать ИП на общем режиме

- Краткая информация о налоговых режимах ИП

- Что такое система налогообложения?

- Налоги для УСН

- Отчетность ИП за работников

- ИП без наемных сотрудников платит в ПФР, но не отчитывается

- ЕСХН

- Надо ли на ПСН сдавать нулевые декларации

- Отчетность ИП на УСН без работников в 2021 году — виды и список налогов к уплате ?

- ИП чист перед налоговиками

- Зарплатные отчеты для ИП: когда сдаются и что в них входит

Какие отчеты нужно сдавать ИП на общем режиме

Общий режим налогообложения предполагает уплату следующих налогов:

- на добавленную стоимость;

- прибыль — для организаций,

- доходы физических лиц — для индивидуальных предпринимателей, адвокатов, нотариусов и прочих физических лиц, прошедших соответствующую регистрацию в налоговом органе.

Сдать налоговикам следует декларации, касающиеся исчисления указанных налогов. Таким образом, основная отчетность ИП на ОСНО включает декларацию по НДС и декларацию по форме 3-НДФЛ. Разберем каждую из них более подробно.

Отчеты по основному налогу — НДФЛ

Декларация 3-НДФЛ сдается раз в год. Для отчетности за 2020 год данная форма претерпела не значительные изменения (утв. приказом ФНС от 28.08.2020 № ЕД-7-11/615@). Подробнее об изменениях в формуляре читайте здесь.

Учитите, при заполнении 3-НДФЛ нужно учитывать пояснения, которые дала ФНС в письме от 14.01.2021 № БС-4-11/148@. Подробности мы рассказывали здесь.

Последний срок, установленный для отправки декларации в налоговую инспекцию, — 30 апреля года, следующего за отчетным.

Независимо от того, получал предприниматель какие-то доходы за отчетный год или нет, отчитаться по НДФЛ придется. То есть 3-НДФЛ сдается и с нулевыми показателями.

ВНИМАНИЕ! С 2020 года предприниматели рассчитывают авансы исходя из фактически полученных, а не предполагаемых доходов

Декларация по НДС

Бланк декларации по НДС единый для организаций и для предпринимателей. Он утвержден приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (в ред. от приказа ФНС от 19.08.2020 № ЕД-7-3-591@).

Декларация включает титульный лист и 12 разделов. Однако все сразу их заполнять и сдавать не нужно. Представлению налоговикам подлежат лишь те, для которых имеются данные для заполнения. Правильно зполнить формуляр вам поможет материал Декларация по НДС для ИП на ОСНО.

В случае передачи нулевого отчета предпринимателю предстоит оформить только титульник и раздел 1. Порядок заполнения нулевки см. здесь.

Декларация сдается ежеквартально, поскольку налоговым периодом для НДС выступает квартал. Отправить отчет налоговикам необходимо в срок до 25-го числа месяца, следующего за отчетным кварталом.

ВАЖНО! Отправка декларации по НДС общережимниками в инспекцию осуществляется исключительно в электронном виде. Бумажная декларация у таких налогоплательщиков считается непредставленной

Краткая информация о налоговых режимах ИП

Перед тем как разобраться в порядке и сроках сдачи нулевой отчетности, кратко напомним о том, какие вообще существуют системы налогообложения для ИП. Тем более, что с 2021 года в этой теме есть определенные изменения.

Основная система налогообложения, на которой могут работать все без исключения предприниматели, так и называется – основная или общая (ОСНО). Она применяется по умолчанию, для перехода на нее не надо писать заявлений или как-то сообщать о своем выборе.

При этом ОСНО – это система с самой высокой налоговой нагрузкой и сложной отчетностью. Неслучайно большинство индивидуальных предпринимателей выбирает льготные налоговые режимы, которые позволяют платить меньше налогов. Для перехода на них надо вовремя подать соответствующее уведомление или заявление.

Еще одно отличие льготных режимов от ОСНО – минимум или даже полное отсутствие отчетности.

- Упрощенная система налогообложения. Сдается одна декларация в год, в течение года надо вести книгу учета доходов и расходов.

- Единый сельхозналог. Одна годовая декларация и книга учета доходов и расходов.

- Патентная система налогообложения. Деклараций нет, в книге учитываются только доходы.

- Налог на профессиональный доход. Нет ни деклараций, ни книги учета. Налог рассчитывает ФНС на основании данных о доходах, заявленных в личном кабинете.

До 2021 года для индивидуальных предпринимателей действовал еще один льготный режим – ЕНВД. Однако нулевой отчет для вмененки в принципе не был предусмотрен, потому что расчет налога велся на основании предполагаемых, а не реальных доходов ИП.

Как видим, два из четырех льготных режимов не предполагают сдачи деклараций, они обязательны только на ОСНО, УСН и ЕСХН. Однако нулевая отчетность ИП – это не только налоговые декларации. Если у предпринимателя есть работники, в некоторых случаях он должен сдавать нулевую отчетность по ним.

Обратите внимание: ИП без работников обязан платить страховые взносы за себя, даже если деятельности он не ведет. При этом никакой отчетности по взносам за себя не установлено, просто сохраняйте квитанции об их оплате

Дальше мы разберемся в том, как и когда сдать нулевую отчетность ИП в виде деклараций и некоторых отчетов работодателей. Что касается бухгалтерской отчетности, то индивидуальные предприниматели ее не ведут и не сдают.

Что такое система налогообложения?

Под системой налогообложения понимают порядок взимания налогов, то есть тех денежных отчислений, которые каждое лицо, получающее доход, отдаёт государству. Налоги платят не только предприниматели, но и обычные граждане, чей доход состоит только из зарплаты. При грамотном планировании налоговая нагрузка бизнесмена может быть ниже, чем подоходный налог наемного работника.

Ну и коль мы говорим о системе налогообложения, то надо понимать ее основные элементы. Согласно ст. 17 НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

- объект налогообложения – прибыль, доход или иная характеристика, при появлении которой возникает обязанность платить налог;

- налоговая база – денежное выражение объекта налогообложения;

- налоговый период – период времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате;

- налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

На сегодняшний день в России можно работать в рамках следующих налоговых режимов (систем налогообложения):

- ОСНО – общая система налогообложения;

- УСН – упрощённая система налогообложения в двух разных вариантах: УСН Доходы и УСН Доходы минус расходы;

- ЕНВД – единый налог на вмененный доход (отменяется с 2021 года);

- ЕСХН – единый сельскохозяйственный налог;

- Патентная система налогообложения (только для налогообложения ИП)

- НПД — налог на профессиональный доход (доступен ИП и физическим лицам без регистрации ИП).

Как видим, есть из чего выбрать.

Примечание: Есть еще одна редко используемая система налогообложения — при выполнении соглашений о разделе продукции, которая применяется при добыче полезных ископаемых, но мы не будем рассматривать ее в рамках этой статьи.

Давайте ознакомимся с главными элементами российских налоговых режимов. Учтем, что на ОСНО платят несколько разных налогов: НДС, налог на имущество организаций или физических лиц, плюс ИП на ОСНО платят налог на доходы физических лиц, а организации — налог на прибыль.

| Элемент | УСН | ЕНВД | ЕСХН | ПСН | ОСНО |

|---|---|---|---|---|---|

| Объект налогообложения | Доходы (для УСН Доходы) или доходы, уменьшенные на расходы (для УСН Доходы минус расходы | Вмененный доход налогоплательщика | Доходы, уменьшенные на величину расходов | Потенциально возможный к получению годовой доход |

Для налога на прибыль — прибыль, то есть доходы, уменьшенные на величину расходов. Для НДФЛ — доход, полученный физлицом. Для НДС – доход от реализации товаров, работ, услуг. Для налога на имущество организаций и физлиц – недвижимое имущество. |

| Налоговая база | Денежное выражение доходов (для УСН Доходы) или денежное выражение доходов, уменьшенных на расходы (для УСН Доходы минус расходы) | Денежная величина вмененного дохода | Денежное выражение доходов, уменьшенных на величину расходов | Денежное выражение потенциально возможного к получению годового дохода |

Для налога на прибыль — денежное выражение прибыли. Для НДФЛ – денежное выражение дохода или стоимость имущества, полученного в натуральной форме. Для НДС – выручка от реализации товаров, работ, услуг. Для налога на имущество организаций – среднегодовая стоимость имущества. Для налога на имущество физлиц- инвентаризационная стоимость имущества. |

| Налоговый период | Календарный год | Квартал | Календарный год | Календарный год либо срок, на который выдан патент |

Для налога на прибыль — календарный год. Для НДФЛ – календарный год. Для НДС – квартал. Для налога на имущество организаций и физлиц – календарный год. |

| Налоговые ставки | по регионам от 1% до 6% (для УСН Доходы) или от 5% до 15% (для УСН Доходы минус расходы) | 15% величины вмененного дохода | 6% от разницы между доходами и расходами | 6% потенциально возможного к получению годового дохода |

Для налога на прибыль – 20% в общем случае, и от 0% до 30% для отдельных категорий плательщиков. Для НДФЛ – от 13% до 30%. Для НДС – 0%, 10%, 20% и расчетные ставки в виде 10/110 или 20/120. Для налога на имущество организаций – до 2,2% Для налога на имущество физлиц – до 2%. |

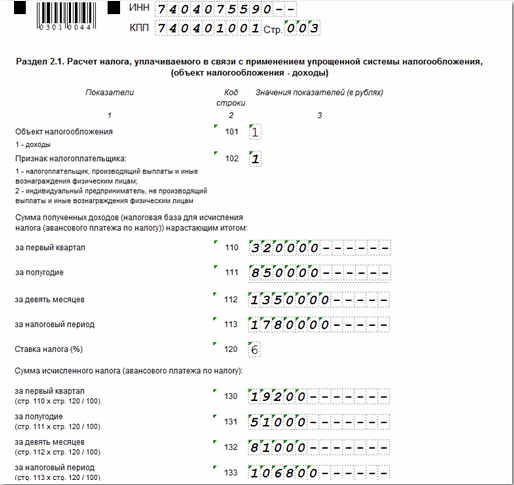

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

Отчетность ИП за работников

Пакет документов, которые требуются для отчетности, зависит от наличия наемной силы – работником. ИП без работников в данном случае намного проще, поскольку единственное, что от него требуется – это вовремя сдать налоговую декларацию в зависимости от вида налогообложения. Для подтверждения всей информации, указанной в декларации ИП необходимо иметь прошитую и пронумерованную книгу доходов и расходов.

ИП с работниками имеет более сложную систему ведения отчетности. Помимо отчетности в налоговую службу, путем предоставления соответственной виду налогообложения декларации, существует еще два вида отчетности.

Для начала, рассмотрим какие особенные документы необходимо подать ИП в налоговую службу при условии наличия у него наемных работников кроме декларации. Прежде всего, необходимо подать Бланк отчетности для ИП по среднесписочной численности работников ИП. В этом документе указываются имя ИП, его идентификационный код, количество работников, которые состоят с ИП в трудовых отношениях. Руководитель в лице ИП подписывает такой бланк, указывая дату, состоянием на какую было подсчитано такое количество работников. Подать этот документ необходимо до 20 января каждого года.

Вместе с бланком, еще одним обязательным для подачи в пенсионный фонд документом является справка государственного образца 2-НДФЛ. Такой документ заполняется на каждого работника, который состоит в трудовых отношениях с ИП. в нем предоставляют информацию об имени, гражданстве, адресе проживания, общей сумме дохода и налогов работника. Подавать такое заявление необходимо вместе с реестром сведений о доходах физического лица. Этот документ является справкой из налоговой службы. Подать справку и реестр необходимо до 1 апреля каждого года.

Одним из видов отчетности ИП, имеющего работников, является подача документации Пенсионный фонд. До 20 числа второго месяца следующего за отчетным квартала необходимо подать в пенсионную службу форму государственного образца РСВ – 1. В ней ИП указывает все налоги, уплаченные за каждого наемного работника в фонд пенсионного страхования.

Следующим органом, в который ИП обязан сдавать отчетность является Фонд социального страхования. До 25 числа следующего месяца после завершения квартала необходимо подать в Фонд социального страхования форму государственного образца 4 – ФСС. В ней ИП указывает все суммы взносов за квартал, уплаченные на каждого работника в фонд страхования

ИП без наемных сотрудников платит в ПФР, но не отчитывается

ИП отчетность в ПФР как таковую не предоставляет по взносам за самих себя (нет наемных работников). Бизнесмены должны просто уплатить фиксированный взнос до конца текущего года в следующих размерах: если величина доходов (не прибыли!) у предпринимателя (индивидуального) не превышает триста тысяч рублей, то по действующему законодательству он должен взять МРОТ, действующий на начало года, и умножить на тариф взноса, установленный Пенсионным Фондом, увеличенный в двенадцать раз.

Если же сумма превышает 300 тыс. рублей в год, то нужно доплатить один процент от суммы, превышающей вышеуказанную цифру, в срок до первого апреля следующего года. По состоянию на начало 2015 года пенсионное страхование ИП с доходом менее 300 тыс. рублей в год обойдется минимум в 18,6 тыс. руб. Нужно помнить, что наличие убытков у предпринимателя в расчет не берется, то есть он должен сделать перечисления в ПФ в любом случае.

ЕСХН

Единый сельхозналог платят предприниматели, занятые в сфере сельского хозяйства и рыболовства. Если после регистрации было подано заявление о переходе на этот режим, то нулевая отчётность для ИП состоит из годовой декларации ЕСХН.

Патентная система налогообложения

Отчётность ИП на патенте – это только книга учёта доходов, деклараций на ПСН нет. Расчёт налога производится сразу при оформлении патента, а его стоимость указывается в выданном документе.

В отношении ПСН есть один спорный нюанс. С одной стороны, нулевая отчётность ИП на патенте вообще не подаётся, ведь в статье 346.52 НК РФ чётко указано, что налоговая декларация для патентной системы не предусмотрена.

С другой стороны, если при регистрации ИП указал также коды ОКВЭД, не подходящие для патентной деятельности, есть вероятность, что налоговая инспекция потребует по ним отчитаться. Например, если предприниматель выбрал коды ОКВЭД, соответствующие оптовой торговле, то патент на такой бизнес нельзя получить в принципе. Ведь патентные виды деятельности ограничены розницей, общепитом, бытовыми услугами.

Если же уведомление не было подано, вполне возможно, что отчётность ИП на патенте должна включать в себя нулевые декларации общей системы налогообложения: по НДС и 3-НДФЛ. Рекомендуем уточнять этот вопрос в своей налоговой инспекции.

Налог на профессиональный доход

Работать на НПД могут не только самозанятые, но и индивидуальные предприниматели. Никаких деклараций и книг учёта на этом режиме нет, даже если ИП получает доходы от деятельности. Налог рассчитывает налоговая служба, на основании сведений в личном кабинете. При отсутствии выручки налог начисляться не будет.

Основная система налогообложения

Если предприниматель не сообщил о переходе на льготный режим, то он признаётся плательщиком общей системы налогообложения. Нулевая отчётность ИП на ОСНО включает в себя две декларации: по НДС и по НДФЛ.

Единая упрощённая декларация

Существует ещё одна форма налоговой отчётности, которую можно сдавать по разным налогам. Это единая упрощённая декларация, но подать её могут только предприниматели, которые не проводили никаких операций по расчётному счёту, в том числе, расходных.

В принципе, нулевая отчётность ИП на УСН и ЕСХН может быть заменена подачей единой упрощённой декларации. Однако срок сдачи ЕУД за прошедший год уже истёк, поэтому и отчитаться по ней сейчас не получится.

Надо ли на ПСН сдавать нулевые декларации

Но как быть, если ИП на ПСН осуществляет только те виды деятельности, на которые получен патент? Зачем ему сдавать декларации по УСН или ОСНО, если он не ведет больше никакой бизнес?

К сожалению, ФНС не дает на это прямой ответ, в результате чего и возникают спорные моменты. Некоторые инспекции требуют от ИП на патенте сдавать нулевые декларации, а за несданную отчетность штрафуют и блокируют расчетный счет. Правы они или нет?

Получить ответ на такой вопрос может сам предприниматель, обратившись в свою налоговую инспекцию с письменным запросом. Нам в данный момент известно только про письмо Минфина РФ от 30.11.2011 N 03-11-11/297, где ведомство отвечает на вопрос ИП на ЕНВД.

Принцип расчета налога на вмененке похож на ПСН: в обоих случаях налог рассчитывается на основании возможного дохода по определенному виду деятельности. Поэтому, с некоторой натяжкой, можно применять этот подход и к патенту.

Так вот, Минфин считает, что если индивидуальный предприниматель осуществляет только виды деятельности, переведенные на уплату ЕВНД, то он не обязан подавать декларацию по НДФЛ.

Увы, но многие ИФНС ориентируются на те коды ОКВЭД, которые предприниматель заявил при регистрации. И если среди них есть только те, на которые получен патент, то с большой вероятностью, требовать нулевую отчетность от ИП не будут. Но если кодов ОКВЭД заявлено несколько, да еще и некоторые из них не вписываются в рамки ПСН, то безопаснее по ним отчитаться, сдав нулевую отчетность.

Как это выглядит на практике? Например, предприниматель хочет получить патент на парикмахерские и косметические услуги. Этому виду деятельности соответствует код ОКВЭД 96.02, который ИП указал в заявлении Р21001. Другие коды не заявлены, поэтому ИФНС не может требовать деклараций вне ПСН.

Но если, кроме 96.02 предприниматель впишет в заявление другие коды, то налоговая инспекция будет ждать по ним отчета. Ведь это общая практика – сдача нулевых деклараций при отсутствии деятельности.

Следующий вопрос – по какой форме сдавать нулевую декларацию? Если ИП не подавал уведомление о переходе на УСН, то считается, что другие заявленные виды деятельности он совмещает с ОСНО. А на этом режиме предприниматели сдают две декларации: по НДС и НДФЛ.

Если же после регистрации ИП не только оформил патент, но и подал уведомление о переходе на упрощенку, то он должен сдавать декларацию по УСН. При отсутствии другой деятельности, кроме патентной, она будет нулевой.

Что касается единой упрощенной декларации, то она может подаваться, если ИП не только не получал доходов, но и не проводил операции по расчетному счету. Кроме того, сдача ЕУД не может заменить нулевую 3-НДФЛ. единую упрощенную декларацию можно сдать только вместо нулевой по НДС или по УСН.

Какой же вывод можно сделать? Если предприниматель указал при регистрации несколько кодов ОКВЭД, и только по некоторым он получил патент, то надо сдавать нулевые отчеты в рамках УСН или ОСНО. И поскольку нулевая декларация по упрощенке сдается всего раз в год, и она довольно простая, предпринимателю лучше после регистрации перейти на УСН и совмещать этот режим с ПСН.

Бесплатное бухгалтерское обслуживание от 1С

Отчетность ИП на УСН без работников в 2021 году — виды и список налогов к уплате ?

Нормами действующего законодательства предусмотрена обязанность предпринимателя предоставлять налоговую декларацию в инспекцию по месту проживания по завершении налогового периода — за прошедший календарный год.

Предоставление декларации в налоговую инспекцию возможно осуществить одним из способов:

- самостоятельно,

- через лицо по заверенной нотариусом доверенности,

- по почте России,

- электронно посредством ЭЦП.

Если предпринимательская деятельность не ведется, то чтобы не было проблем в будущем со стороны госорганов необходимо официально закрыть свое предприятие. В нашем выпуске мы уже писали пошаговую инструкцию как закрыть ИП.

Кроме сдачи декларации коммерсант обязан предоставить в инспекцию по налогам и сборам Книгу по учету доходов и расходов (КУДИР), в которой в хронологическом порядке зафиксированы все финансовые операции в ходе ведения коммерческой деятельности. Она может быть оформлена как в письменном, так и в электронном виде.

В письменном виде страницы КУДИР необходимо пронумеровать и прошить. Отсутствие Книги учета влечет за собой начисление штрафов и пеней.

2.1. Виды отчетности ИП

Отчетность для коммерсантов условно можно классифицировать на несколько видов в зависимости от выбора налоговой системы, условий организации бизнеса (с работниками или без), условий взаиморасчетов с контрагентами и наличия дополнительных объектов налогообложения:

- Отчетность по выбранной системе налогообложения;

- Отчетность по кассе — при оформлении наличных расчетов;

- Отчетность за наемных сотрудников;

- Отчетность по прочим налогам и сборам.

За налоговый период отчетность ИП предоставляется по форме и формату деклараций, утвержденных приказом налоговых органов. (Приказ от 22.02.2016 № ММВ-7-3/99)

2.2. Какие налоги платит ИП на УСН в 2021 году без работников

После регистрации физического лица индивидуальным предпринимателем действующее законодательство вменяет ему обязанность по уплате обязательных страховых взносов не зависимо от того, ведется коммерческая деятельность или нет.

Обязательные платежи коммерсанта «за себя» включают выплаты:

- в Пенсионный фонд РФ;

- В Фонд обязательного медицинского страхования.

Данные платежи обеспечивают социальное обеспечение коммерсанта в качестве работодателя в своих интересах.

Несвоевременная оплата или отказ от внесения платежей влечет за собой начисление штрафов, пеней и взыскание сумм задолженности в судебном порядке.

2.3. Фиксированные платежи ИП на УСН в 2021 году (в ПФР, ФОМС)

В 2021 г. коммерсанты на упрощёнке обязаны внести платежи в ПФР согласно расчету по установленным законодательством нормам.

Порядок вычисления страховых платежей следующий:

Отчисления в ПФР — 32 448 руб. (не зависит от размера МРОТ);

Отчисления в ФОМС — 8 426 руб. (не зависит от размера МРОТ)

Итого страховые выплаты ИП на себя за 2021 г. будут:

32 448 руб. + 8 426 руб. = 40 874 руб. рублей

Окончательный срок выплат по взносам — 31 декаря. Оплату можно производить как частями, так и одной суммой сразу.

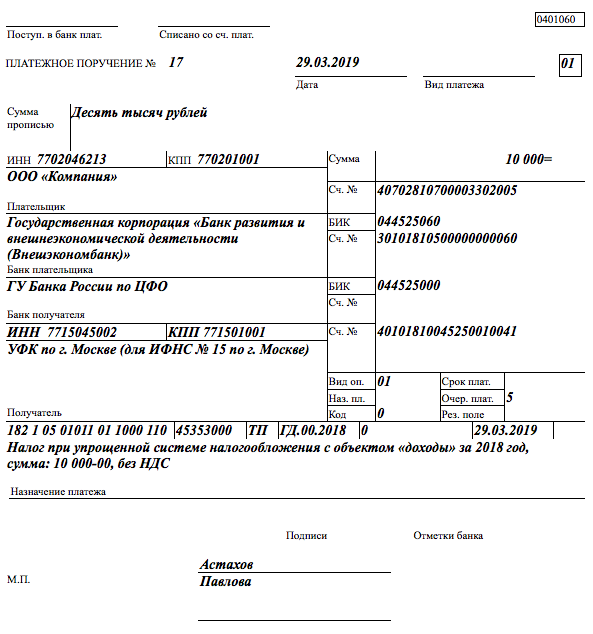

2.4. КБК УСН 6 процентов в 2021 году по страховым отчислениям ИП «на себя»

С 2017 года в ПФР новый КБК (Коды бюджетной классификации) необходимо оплачивать одной платежкой (на страховую и на накопительную):

| Название взноса | КБК |

| Фиксированные страховые выплаты на пенсионное обеспечение предпринимателя за себя | 182 1 02 02140 06 1110 160 |

| Фиксированные страховые выплаты на пенсионное обеспечение предпринимателя за себя с доходов свыше 300 тыс. руб. | 182 1 02 02140 06 1110 160 |

| Фиксированные страховые выплаты на медицинское обеспечение предпринимателя за себя | 182 1 02 02103 08 1013 160 |

Коды бюджетной классификации, как правило, меняются почти каждый год, поэтому необходимо регулярно следить за их изменениями (обновлениями).(Проверить актуальные КБК можно через сайт «ФНС» — service.nalog.ru/payment/payment.html)

Какую сдает отчетность ИП на УСН с работниками — сроки сдачи + виды налогов к уплате

ИП чист перед налоговиками

Выбранный режим налогообложения диктует количество и сроки как самих налоговых платежей, так и подачи сведений о них.

К СВЕДЕНИЮ! Сроки уплаты налогов и сроки налоговых отчетов – это законодательно разные даты, далеко не всегда они могут совпадать.

Самый объемный «пакет» отчетов в течение года нужно сдавать бизнесменам, придерживающимся общего режима налоговых сборов. Используя другие режимы, можно снизить свое налоговое бремя и упростить общение с контролирующими инстанциями.

Какую отчетность по налогам и взносам и в какие сроки сдают ИП на УСН?

Законы РФ предлагают предпринимателям выбор из 5 вариантов уплаты налогов.

- Общая система – ОСН.

- «Упрощенка» – УСН.

- «Вмененка» – ЕНВД.

- Сельскохозяйственная система – ЕСХН.

- Патентная система – ПСН.

ВАЖНО! Если налицо совмещение различных систем, то каждая из них должна сопровождаться собственным отдельным учетом

Декларации по разным режимам

Каждая налоговая система предусматривает свой вид декларации, подаваемый в ФНС в тот или иной срок срок.

- На ОСН подается 3 вида налоговых деклараций:

- 3-НДФЛ – подводит итоги года; сдать нужно до начала мая следующего за отчетным года;

- 4-НДФЛ – регистрирует доходы; подается не позднее 5 суток после окончания месяца, отмеченного первым доходом;

- НДС – ежеквартальный отчет; сдается до 20 числа месяца, открывающего новый квартал.

- УСН предусматривает соответствующую декларацию, сдаваемую ежегодно до 30 апреля наступившего за отчетным года. Если деятельность не велась, должен быть сдан «нулевой» отчет.

- ЕНВД требует ежеквартальной декларации, дедлайн которой – 20 число начала следующего квартала.

- ЕСХН предлагает отчитываться по итогам года, сдав отчетность на месяц раньше, чем УСН (до 31 марта).

- ПСН не предполагает налоговой декларации.

Не забудьте про КУДИР!

Книгу учета доходов и расходов необходимо вести всем предпринимателям, кроме работающих по «вмененке» (они должны регистрировать значимые физические показатели). Отсутствие этой книги может быть чревато штрафом.

Книгу учета доходов и расходов необходимо вести всем предпринимателям, кроме работающих по «вмененке» (они должны регистрировать значимые физические показатели). Отсутствие этой книги может быть чревато штрафом.

КУДИР должна быть прошита и пронумерована, ИП хранит ее у себя. Заверять ее нет необходимости с 2013 года.

Предприниматели, «сидящие» на ЕСХН, могут вести КУДИР как в бумажном, так и электронном виде:

- бумажный носитель должен быть заверен подписью и печатью налоговиков перед началом ведения;

- электронный учет надо аналогично заверять ежегодно до начала апреля следующего года.

Что еще сдавать в ФНС?

Какие документы и когда надо предоставить в ФНС, смотрите в таблице 1.

Табл. 1

| № | Информация | Периодичность | Сроки |

|---|---|---|---|

| 1 | Списочное количество работников | По итогам года | До 20.01 следующего года |

| 2 | Справки 2-НДФЛ | По итогам года | До начала апреля следующего года |

| 3 | Приложение к справкам 2-НДФЛ (реестр доходов физлиц) | См. п.2 | См. п.2 |

| 4 | Отчет 6-НДФЛ (введен в 2016 г.) | Ежеквартально | До конца 1 месяца следующего квартала |

Зарплатные отчеты для ИП: когда сдаются и что в них входит

Индивидуальный предприниматель может затеять бизнес и самостоятельно вести все дела. Однако часто случается, что человек в одиночку перестает справляться с работой и ему приходится нанимать людей по трудовым договорам или договорам гражданско-правового характера. В этом случае ИП начинает выступать в роли работодателя, что связано с выплатой заработной платы, расчетом и удержанием НДФЛ, начислением страховых взносов со всех выплат, произведенных в пользу наемных работников. В подобных ситуациях состав отчетности ИП на ОСН значительно расширяется. Что она в себя включает, расскажем далее.

Отчеты в налоговую инспекцию

Отчетность, предназначенная для сдачи ИП-работодателем в налоговые органы, будет состоять:

Из расчета 6-НДФЛ, введенного в оборот приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Он содержит общие сведения о начисленных работникам доходах и суммах НДФЛ, рассчитанных и удержанных с таких доходов. Отчетными периодами являются: 1 квартал, полугодие, 9 месяцев и год. Оформить и сдать расчет за первые три перечисленных периода нужно до последнего числа месяца, следующего за отчетным периодом. Годовой должен сдаваться до 1 марта следующего года, квартальные — не позднее последнего дня месяца, следующего за соответствующим периодом.

ВНИМАНИЕ! До конца 2020 года совместно с 6-НДФл ИП должен был сдавать справки 2-НДФЛ. Но с 2021 года они отменены

Сведения из справок с 1-го квартала включаются в 6-НДФЛ. Подробности см. здесь.

Единого расчета по страховым взносам, утвержденного приказом ФНС от 18.09.2019 № ММВ-7-11/470@ в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/751@. Отчет содержит информацию о выплатах в пользу работников и рассчитанных взносах на ОПС, ОМС, ВНиМ. Он очень объемный и состоит из титульного листа, трех разделов, десяти приложений к разделу 1 и одного приложения к разделу 2. Но сдавать необходимо только те части, в которые вносятся данные. Расчет сдается по итогам 1 квартала, полугодия, 9 месяцев и года. Последний срок подачи — 30-е число месяца, следующего за отчетным периодом.

Отчетность в Пенсионный фонд

Основные отчеты, которые ждет Пенсионный фонд от работодателей, и ИП в том числе, это:

- Ежемесячная СЗВ-М— направляется в ПФР по окончании каждого месяца до 15-го числа следующего. Бланк этого отчета утвержден постановлением Правления ПФР от 01.02.2016 № 83п. Он содержит информацию о лицах, с которыми у работодателя были заключены договоры (трудовые и гражданско-правовые). Здесь приводятся Ф.И.О., СНИЛС, ИНН по каждому работнику.

- Ежегодная СЗВ-СТАЖ совместно с формой ОДВ-1 — сдается по окончании года до 1 марта следующего. За 2020 год нужно отчитаться по форме, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п. Отчет предназначен для представления сведений о стаже застрахованных лиц. Он также должен быть сдан предпринимателем при выходе его работников на пенсию.

- С 2020 года — форма СЗВ-ТД (утв. постановлением Правления ПФР от 25.12.2019 № 730п). Подробнее о ней читайте здесь.

Помимо перечисленных существуют еще такие отчеты, как СЗВ-КОРР, СЗВ-ИСХ, ДСВ-3 и СЗВ-К, которые подаются при обнаружении ошибок или при представлении дополнительных сведений.

Отчет в Фонд соцстрахования

Вся отчетность, которую надлежит передать в Фонд соцстраха предпринимателям, использующим наемный труд, состоит из одной-единственной формы 4-ФСС по страховым взносам от несчастных случаев на производстве и профзаболеваний. Бланк указанного отчета был закреплен приказом ФСС РФ от 26.09.2016 № 381 и отредактирован приказом от 07.06.2017 № 275.

ВАЖНО! С отчетности за квартал 2021 года ожидаются поправки в форму 4-ФСС в связи с переходом всех регионов на прямые выплаты. и указаний по ее заполнению можно посмотреть на Федеральном портале проектов НПА. А разъяснения наших экспертов здесь

Форма включает титульник и 6 таблиц, но обязательно нужно сдавать лишь титульный лист и таблицы 1, 2, 5. В них содержатся сведения:

- о выплатах, образующих базу для начисления взносов НС и ПЗ;

- выплатах, с которых взносы не начисляются;

- тарифах взносов, присваиваемых Фондом соцстрахования на основании видов деятельности, включенных в выписку из ЕГРИП;

- величине исчисленных взносов;

- прохождении работниками предпринимателя медосмотров и проведении у ИП специальной оценки условий труда.

Таблицы 1.1, 3 и 4 оформляются и сдаются лишь при наличии данных.

Представляется отчет по итогам отчетных периодов: 1 квартала, полугодия, 9 месяцев, года. Сроки для сдачи отчета зависят от формы представления. Если отчет сдается на бумаге, то отчитаться надо до 20-го числа месяца, следующего за отчетным периодом; если отчет передается электронным способом — то до 25-го числа.