Кбк страховых взносов от несчастных случаев в 2020 — 2021 годах

Содержание:

Отчет по отпускам для табеля

Долго искала отчет для кадровиков для табеля по отпускам — чтобы учитывались отпуска без сохранения заработной платы, подходящего для себя не нашла, поэтому сделала свой…Надеюсь данный отчет будет полезен.

Отчет по отпускам, в том числе доп.отпускам и отпускам без сохранения з.п. Учитываются переходящие отпуска, — в этом случае в колонке «К.» — количество дней будет столько, сколько дней выпадает на месяц, для которого строем отчет. Например если отпуск с 25.04. по 06.05. а отчет мы строим на апрель — то в «К.» попадет 5 дней. Если отчет строим за май — то в «К.» попадает 6 дней.

1 стартмани

Изменения по страховым взносам в 2021 году

Кроме страховых взносов за сотрудников ИП должны уплачивать фиксированные взносы за себя. Сделать это можно единовременно или разбить сумму на квартальные платежи. Страховые взносы индивидуальных предпринимателей с 2018 года не зависят от МРОТ. ИП в 2021 году в общей сложности должен заплатить в фонды 40 874 рублей, в том числе:

- в ПФР — 32 448 рублей;

- в ФФОМС — 8 426 рублей.

Если в отчетном году предприниматель получит доход более 300 000 рублей, ему необходимо доплатить в ПФР 1 % от суммы превышения, но в сумме с фиксированным взносом в ПФР не более 259 584 рублей — восьмикратного фиксированного размера (ст. 430 НК РФ). Например, в 2020 году доход ИП составит 370 000 рублей, значит, помимо фиксированного платежа предприниматель обязан перечислить 700 рублей ((370 000 — 300 000) × 1 %).

Тут есть и хорошие новости. ФНС наконец официально разрешила упрощенцам на «доходы минус расходы» учитывать расходы при расчете дополнительной части пенсионных взносов. Раньше при доходе 1 000 000 рублей и расходе 900 000 рублей предприниматель заплатил бы еще 7 000 рублей в ПФР — (1 000 000 — 300 000) × 1 %. Теперь этого делать не придется, так как с лимитом в 300 000 рублей будут сравнивать разницу между доходами и расходами, а не просто доходы. Такие же правила уже давно действуют для ИП на ОСНО.

Взносы на обязательное социальное страхование по НС и ПЗ — это платеж в бюджет, который перечисляет работодатель. Плательщиками взносов выступают любые коммерческие и некоммерческие организации, бюджетные учреждения и индивидуальные предприниматели, трудоустроившие работников по трудовому или гражданско-правовому соглашению. При этом не имеет значения, какова организационная форма, отраслевая принадлежность или система налогообложения страхователя. Вид экономической деятельности влияет лишь на тариф, по которому будут уплачиваться взносы от несчастных случаев и профессиональных заболеваний. Точная ставка по травматизму по ОКВЭД определяется проще всего.

Соцвзнос от НС и ПЗ уплачивается со следующих видов начислений:

- заработная плата;

- доплаты и надбавки к зарплате — компенсационные и стимулирующие выплаты;

- премии;

- единовременные вознаграждения;

- компенсация неиспользованного отпуска;

- перечисление за сотрудника денежных средств на оплату товаров, работ или услуг.

Законом установлены выплаты, на которые не начисляются взносы на травматизм. К ним относятся различные государственные пособия (декретные, временная нетрудоспособность), компенсации при увольнении, начисления за выполнение служащим обязанностей, которые прописаны в трудовом законодательстве. Не начисляются также соцвзносы и на выплату компенсаций по новому трудоустройству гражданина в случае его сокращения.

Рассматриваемые отчисления делают при условии, что с сотрудником заключен:

- трудовой контракт (всегда);

- гражданско-правовой договор (когда оговаривает такое условие).

Работодатель отчисляет страховые взносы на травматизм в 2021 году независимо от наличия или отсутствия у подчиненных гражданства нашей страны.

В рамках рассматриваемых отношений страховщиком выступает Фонд соцстраха, а страхователем:

- юридические лица (независимо от типа собственности);

- владелец собственного бизнеса;

- физическое лицо, подписавшее трудовое соглашение с другим человеком.

Отчисления в ФСС по травмам идут с разных видов поступлений: зарплат, надбавок, премий, компенсаций за невостребованный отпуск, а также при выдаче зарплаты продукцией. Исключение из объект обложения по травмам составляют:

- государственные пособия;

- выплаты, положенные при ликвидации предприятия или сокращении персонала;

- средства, получаемые за трудовую деятельность в особо тяжелых или опасных для здоровья условиях;

- материальная помощь, оказываемая при возникновении форс-мажора;

- плата за прохождение обучения или курсов повышения квалификации и др.

После перехода с 2017 года основного объема страховых взносов под контроль налоговых органов отчисления на травматизм оказались единственным платежом, продолжающим уплачиваться во внебюджетный фонд. Порядок начисления страховых взносов на травматизм в 2021-2022 годах всё так же регулирует закон «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Базой для их начисления являются суммы вознаграждений, начисляемых работодателями в пользу наемных работников (п. 1 ст. 20.1 закона № 125-ФЗ). Однако ряд таких выплат расценивается как не облагаемые взносами (ст. 20.2 закона № 125-ФЗ). К числу последних относятся госпособия, компенсационные выплаты, матпомощь и некоторые другие.

Решение о выделении подразделений страхователя в СКЕ

Предприятие не может просто так объявить самостоятельной классификационной единицей свое структурное подразделение (независимо от того, имеет оно статус обособленного или нет).

Согласно п. 9 Порядка № 55 решение о выделении подразделений страхователя в СКЕ принимает территориальный орган ФСС после согласования с фондом.

Территориальный орган ФСС в течение 7 рабочих дней со дня представления страхователем полного перечня документов, установленного п. 8 Порядка № 55, направляет их на согласование в фонд. Последний в течение 20 рабочих дней с даты поступления документов рассматривает их на предмет соответствия требованиям, указанным в п. 7 данного порядка, и о результатах информирует территориальный орган ФСС по месту регистрации страхователя.

По результатам рассмотрения территориальный орган ФСС в двухнедельный срок уведомляет страхователя о действующих с начала текущего года размерах страхового тарифа, соответствующих классам профессионального риска, по каждой СКЕ.

Страховые взносы от несчастных случаев 2021 – тарифы в ФСС

Страховые взносы – обязательные платежи, которые предприятие перечисляет на специальный счет ежемесячно. Это денежная компенсация в защиту интересов работника, травмировавшегося на производстве. Независимо от того, что платежи регулярные и вносятся на каждого работника индивидуально, денежные средства выплачиваются после наступления страхового случая.

Как устроена российская система обязательного пенсионного страхования

В ФСС тарифы в 2021 году от несчастных случаев остаются такие же, как и в предыдущем, но само администрирование претерпело некоторые изменения. Далее разберемся с особенностями начисления страховых взносов!

Кто выступает плательщиком?

Кто выступает плательщиком?

Плательщиками взносов на случай травматизма выступают юридические лица (предприятия всех форм собственности) и индивидуальные предприниматели за своих работников. Начисляется на сумму заработной платы.

За сотрудников, с которыми заключается договор ГПХ, где не прописаны условия страхования, работодатель вносить средства не обязан.

К перечню выплат не относится:

- единовременная материальная помощь;

- выплаты больничных листов;

- выходные пособия;

- суммы, которые выплачиваются при причиненном вреде на производстве;

- некоторые другие выплаты определены законодательством.

Детально о суммах выплат, на которые не начисляются взносы по травматизму, можно узнать, прочитав ФЗ №125.

Отчисления на травматизм делают на такие виды поступлений:

- зарплата;

- премиальные;

- компенсация за отпуск;

- надбавки.

На целевые государственные выплаты, расходы на повышение квалификации персонала, выплаты при ликвидации предприятия отчисления не производятся.

Фсс тарифы 2021 от несчастных случаев

Фсс тарифы 2021 от несчастных случаев

Чтобы предпринимателю узнать, какую ставку по травматизму ему необходимо вносить, нужно знать основной вид деятельности организации. Всего существует 32 класса, которые включают в себя перечень видов, сгруппированных согласно классам профессионального риска. Для каждого присвоен индивидуальный код ОКВЭД.

С 01.01.2021 действует приказ №851Н. Он определяет новые правила классификации. Вид деятельности подтверждается ежегодно. Для того чтобы органы ФСС назначили тариф, по которому будет рассчитана ставка травматизма, нужно до 15 апреля текущего года направить подтверждающие документы:

- справку утвержденной формы;

- подтверждающее заявление;

- расшифровку баланса для предприятий за предыдущий период. ИП не обязаны предоставлять отчетность.

Формы заявления и справки можно посмотреть в приложениях к приказу №55 Минздравсоцразвития.

В ФСС тарифы 2021 года от несчастных случаев колеблются от 0,2 до 8,5.

Если налогоплательщик не предоставит документы, тогда ФСС самостоятельно присвоит класс профессионального риска, при этом выбирается наибольшая ставка – 8,5. Поэтому документы нужно подавать вовремя, ведь оспорить тариф, согласно новым правилам, действующим с этого года, будет невозможно.

Налоги для пенсионеров в 2021 году

Методика расчета

Методика расчета

Страховые взносы от несчастного случая в 2021 рассчитываются бухгалтером ежемесячно путем умножения базы по взносам на тарифную ставку.

База взноса – это количество денег, которое получил работник за отчетный месяц. Сюда может входить не только заработная плата, но и другие денежные вознаграждения, рассмотренные выше. Рассчитывается как разница между выплатами по трудовому договору и не облагаемыми взносами.

Пример. Предприятие «Красный луч» занимается добычей кобальтовой руды – 07.29.22. Это 32 класс риска.

Для этой группы присвоен тариф 8,5, так как это опасный вид деятельности, травмы, полученные на работе, могут иметь серьезные последствии, тянущие за собой большие финансовые траты.

Фонд зарплаты работников в марте 2021 года – 2,4 млн. руб. Отдельным работникам была выплачена материальная помощь в размере 17 тыс. рублей. Исходя из этого:

- база взноса=2400000-17000=2383000 руб.;

- сумма отчислений=2383000*8,5%=202555 руб.

Полученная сумма отчисляется компанией на специальный счет в ФСС.

Льготные ставки

Льготные ставки

В 2021 году продолжают действовать пониженные ставки для некоторых видов деятельности:

- предприятия, которые относятся к категории льготных – благотворительность, строительство, сфера образования, здравоохранения и др., если они в год получают доход в размере не больше 79 млн. руб.;

- фармперсонал аптек;

- предприятие, которое ведет финансовую деятельность в определенных законом свободных экономических зонах;

- IT-компании;

Таких категорий большое количество. Ставка колеблется от 0 до 2%. Полный перечень приведен в ст. 427 НК РФ.

Отчетность по страховым взносам в 2020 году

Расчет по страховым взносам

По результатам расчета взносов на ОПС, ОМС, ОСС страхователь представляет отчет Расчет по страховым взносам (РСВ) (п. 7 ст. 431 НК РФ).

Начиная с отчетности за I квартал 2020 года в регламентированный отчет внесены изменения приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

Отличия действующей в 2020 году формы отчетности по взносам от отчета 2019 года:

1. В соответствии с требованиями Федерального закона от 29.09.2019 № 325-ФЗ представлять РСВ только в электронной форме обязаны работодатели, у которых численность физлиц, в пользу которых в отчетном периоде осуществлялись выплаты, составляет более 10 человек.

2. Обособленное подразделение, самостоятельно производящее выплаты в пользу физлиц, представляет расчет по страховым взносам в инспекцию по месту своего учета. Если обособленное подразделение закрылось или прекращены его полномочия по начислению выплат физлицам, но требуется представить уточненный расчета, то его подает головная организация. При этом на Титульном листе заполняются специальные поля: «Код — 9», обозначающий лишение полномочий или закрытие обособленного подразделения, и ИНН/КПП такого подразделения.

3. При отсутствии выплат физлицам следует заполнять новую графу 001 Раздела 1:

-

- если выплаты осуществлялись, то в графе 001 указывается код 1;

- если выплат не было — код 2. При отсутствии выплат отчет может содержать только Титульный лист и Раздел 1.

4. Для отражения расходов физлица, возникших в рамках исполнения авторского договора, договора об отчуждении исключительного права на результаты интеллектуальной деятельности или лицензионного договора, предназначены новые строки: 045 подраздела 1.1 и строка 045 подраздела 1.2 Приложения 1 к Разделу 1. Вознаграждения по таким договорам облагаются взносами на ОПС и ОМС (взносами на ОСС не облагаются). При определении базы для расчета взносов начисленное физлицу вознаграждение уменьшается на документально подтвержденные расходы (п. 8 ст. 421 НК РФ) или фиксированную сумму вычета, если оправдательные документы отсутствуют (п. 9 ст. 421 НК РФ).

Следовательно, в строках 045 в подразделах 1.1 и 1.2 отражается либо величина расходов, подтвержденных документально, либо сумма вычета.

5. Приложение 2 к Разделу 1, отражающее сведения о расчете взносов на ОСС, дополнено следующими полями и строками:

-

- поле 001 «код тарифа плательщика». Коды устанавливаются в соответствии с основанием применения пониженных тарифов взносов;

- строка 015 «Количество физических лиц, с выплат которым исчислены страховые взносы» (в отличие от строки 010 «Количество застрахованных лиц»).

6. Форма РСВ образца 2020 года больше не содержит:

-

- лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем». Это не означает освобождение от обязанности платить взносы и отчитываться по ним для граждан без статуса ИП, но выплачивающих вознаграждения другим физлицам. Теперь они должны заполнять отдельный лист с данными о себе — только Ф.И.О. в специальных полях на Титульном листе;

- Приложения 6 и 8 к Разделу 1 (для плательщиков на УСН и ИП на ПСН, чтобы подтвердить свое право на пониженные тарифы взносов). С 01.01.2019 такие пониженные тарифы не действуют.

7. Добавлен специальный подраздел для организаций — производителей анимационной продукции — Приложение 5 к Разделу 1.

8. Изменилось содержание Раздела 3:

-

- исключены строки 010-050, в которых указывались: номер корректировки, расчетный (отчетный) период, календарный год, номер, дата;

- исключены строки, в которых указывается признак застрахованного лица по каждому виду обязательного страхования (ОПС, ОМС, ОСС);

- добавлено поле — «Признак аннулирования сведений о застрахованном лице» со значением «1», который используется, когда необходимо аннулировать или скорректировать ранее представленные по застрахованному физлицу сведения;

- в подразделе 3.2.2 добавлена графа «Код застрахованного лица». Коды соответствуют условиям труда, установленным по итогам спецоценки;

- исключены сведения о сумме за 3 месяца расчетного (отчетного) периода. Эти сведения отражаются только помесячно.

9. Обновлен перечень кодов для плательщиков, применяющих пониженные тарифы.

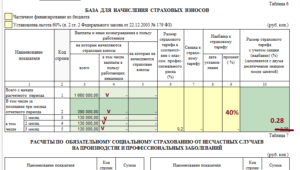

Форма 4-ФСС

По результатам расчета взносов на ОСС НС и ПЗ страхователь представляет отчет по форме 4-ФСС, утв. приказом ФСС РФ от 26.09.2016 № 381 в редакции приказа ФСС РФ от 07.06.2017 № 275. Данные по СКЕ включаются в состав отчета 4-ФСС в целом по страхователю отдельной таблицей (рис. 5).

Рис. 5. Отчет по СКЕ в составе 4-ФСС

ОСНО и ЕНВД

Взносы на страхование от несчастных случаев и профзаболеваний, начисленные с доходов сотрудников, которые заняты в деятельности организации на общей системе налогообложения, включите в расходы, уменьшающие базу по налогу на прибыль (подп. 45 п. 1 ст. 264 НК РФ).

Взносы с доходов сотрудников, занятых в деятельности организации, облагаемой ЕНВД, при расчете налога на прибыль не учитывайте.

Взносы с доходов сотрудников, одновременно занятых в двух видах деятельности, необходимо распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ). Подробнее об этом см. Как учесть при расчете налога на прибыль расходы, если организация совмещает общую систему налогообложения и ЕНВД.

Пример распределения взносов на страхование от несчастных случаев и профзаболеваний. Организация применяет общую систему налогообложения и платит ЕНВД

ООО «Торговая фирма «Гермес»» занимается розничной и оптовой торговлей. Первый вид деятельности облагается ЕНВД, второй подпадает под общую систему налогообложения.

Организация рассчитывает налог на прибыль методом начисления и ведет обособленный учет доходов и расходов, относящихся к деятельности, облагаемой ЕНВД.

В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально доходам за каждый месяц отчетного (налогового) периода.

Основная деятельность организации относится к 1-му классу профессионального риска. Поэтому тариф взносов на страхование от несчастных случаев и профзаболеваний составляет 0,2 процента.

В феврале организация начислила в пользу своих сотрудников вознаграждения по трудовым договорам на сумму 300 000 руб., в том числе:

- сотрудникам, занятым в деятельности организации на общей системе налогообложения, – 150 000 руб.;

- сотрудникам, занятым в деятельности организации, облагаемой ЕНВД, – 100 000 руб.;

- сотрудникам, занятым в двух видах деятельности организации, – 50 000 руб.

Взносы на страхование от несчастных случаев и профзаболеваний за февраль составили 600 руб. (300 000 руб. × 0,2%).

Доходы «Гермеса» за февраль составили 2 000 000 руб., в том числе:

- розничная торговля – 1 000 000 руб.;

- оптовая торговля – 1 000 000 руб. (без НДС).

Доля доходов от деятельности организации на общей системе налогообложения в общей сумме доходов составляет 0,5 процента (1 000 000 руб. : 2 000 000 руб.).

Взносы, которые относятся к деятельности организации на общей системе налогообложения, составляют 300 руб. (150 000 руб. × 0,2%).

Взносы по сотрудникам, занятым в двух видах деятельности организации, составили 100 руб. (50 000 руб. × 0,2%). Из них на деятельность организации на общей системе налогообложения приходится 50 руб. (100 руб. × 0,5%).

При расчете налога на прибыль в феврале бухгалтер «Гермеса» включил в состав расходов взносы на страхование от несчастных случаев и профзаболеваний в сумме 350 руб. (300 руб. + 50 руб.).

Функции и управление

Отчисления в Фонд социального страхования формируют достаточную денежную сумму, которая может использоваться в различных целях. Денежные средства плательщиков могут быть направлены для оказания финансовой помощи граждан. ФСС Российской Федерации разрешает множество задач.

Среди обязательных функций ФСС — обеспечение льготных категорий граждан путевками на санаторно-курортное лечение, а также обеспечение мероприятий, направленных на сокращение травматизма на производстве.

Процедура управления ФСС осуществляется при непосредственном участии Правительства РФ и общероссийских профсоюзных объединений. Председатель и заместитель фонда назначаются Правительством РФ.

Председатель фонда имеет пять заместителей, которые в случае необходимости должны разрешать возложенные на них задачи. Среди основных функций, которые должен выполнять председатель ФСС следует отметить:

- руководство деятельностью фонда;

- утверждение финансовых отчетов об использовании средств;

- внесение проектов бюджета;

- распределение обязанностей между заместителями;

- издание приказов, соответствующих компетенции председателя;

- определение направлений международного сотрудничества.

Сотрудничая с Министерством труда и социального развития, председатель ФСС может заниматься разработками предложений по улучшению систем социального страхования. В обязанности председателя ФСС также включены функции по открытию и закрытию банковских счетов центрального отделения и региональных исполнительных органов. При необходимости может приниматься решение о списании имеющихся остатков в пользу центральных отраслевых отделений фонда.

В случае необходимости разрешения конкретных вопросов представитель правления может инициировать заседание. При условии отсутствия председателя Фонда социального страхования инициировать заседание правления может один из его заместителей.

На заседаниях такого типа чаще всего рассматриваются вопросы, касающиеся совершенствования программ социального страхования. Здесь же производится разработка проектов бюджета Фонда и размеров тарифа страховых взносов

Отдельное внимание при этом уделяется контрольно-ревизионной деятельности организации

Региональные отделения фонда проводят регистрацию страхователей. Для более плотного взаимодействия с центральными исполнительными органами региональные отделения должны периодические предоставлять отчеты о своей деятельности.

Фонд социального страхования обеспечивает начисление выплат определенным категориям граждан в случае наступления страхового случая. Деятельность такой внебюджетной организации регулируется целой совокупностью нормативных актов. ФСС выполняет множество различных функций по обеспечению минимизации производственного травматизма. Средства фонда формируются за счет регулярных взносов плательщиков, в качестве которых могут выступать предприниматели, инвесторы, организации-работодатели. Сбережения такой организации не являются частью регионального бюджета.

Блог

До 15 апреля ежегодно предприятиям следует подавать в Фонд социального страхования заявление для подтверждения основного вида деятельности за прошедший год, с тем, чтобы подтвердить ставку взносов от несчастных случаев и профзаболеваний. К данному заявлению следует приложить справку-расчет по размеру выручки по всем производимым видам деятельности предприятия. Если предприятие не подает в установленный срок данное подтверждение, то Фонд социального страхования выбирает из всех заявленных видов деятельности, которые отражены были при открытии предприятия в заявлении на государственную регистрацию, тот вид деятельности по ОКВЭД, по которому установлена самая

Связанный курс

Бухгалтерский учет на малом предприятии. УпрощенкаУзнать подробнее большая по величине ставка и устанавливает на весь следующий год эту ставку. Даже не смотря на то, что по факту этот вид деятельности занимает меньшую долю в общем объеме выручки предприятия или даже совсем не осуществляется, то есть выручки по нему предприятие не имеет. Все возможные виды деятельности предприятия можно увидеть в выписке из ЕГРЮЛ (или ЕГРИП). Вот из этого перечня сотрудники ФСС и будут выбирать самый «травмоопасный» вид деятельности.

Рекомендуем сдать данное подтверждение не позднее 15 апреля, в противном случае весь год придется платить взносы от несчастных случаев и профессиональных заболеваний в увеличенном размере, т.к. после 15 апреля повлиять на установленный размер ставки будет невозможно.

Чисто из практики можем подсказать, что «возможность» исправить ошибочный ОКВЭД в ФСС (фонде социального страхования) Вы имеете до июня. Позже данные отправляются в Москву и исправить уже ничего нельзя))

Формы: заявление в ФСС и справка-расчет.

Энциклопедия ПрофиРоста, 10.07.2020

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих, Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета, компенсации сотрудникам

Что нового

Что нового по страховым взносам на травматизм в 2021 году? Изменений практически нет. Законодатели просто сохранили тарифы страховым взносов и ввели новые данные для расчета скидок и надбавок. Более масштабные изменения имели место в 2021 году. Напомним, что тогда менялось:

| Изменение | |

| Расширение прав Фонда социального страхования | С 2021 года ФСС наделен следующими правами: • требовать от страхователей объяснений по взносам; • вести контроль над поступлением денежных средств; • рассчитывать размеры страховых взносов и др. |

| Установлен порядок взыскания | Основной закон – 1998-го года № 125-ФЗ – дополнен новыми статьями, которые регулируют способы взыскания недоимки, отсрочки, начисление пеней и др. |

| Конкретизирован порядок расчета | Определены на законодательном уровне сроки, а также расчетный и отчетный периоды |

| Ужесточен контроль над уплатой взносов | Закон № 125-ФЗ дополнен нормами о проведении камеральных проверок, оформлении результатов ревизий и т. д. |

Также см. «Возмещение расходов на спецодежду за счет взносов: что изменилось».

Заключение

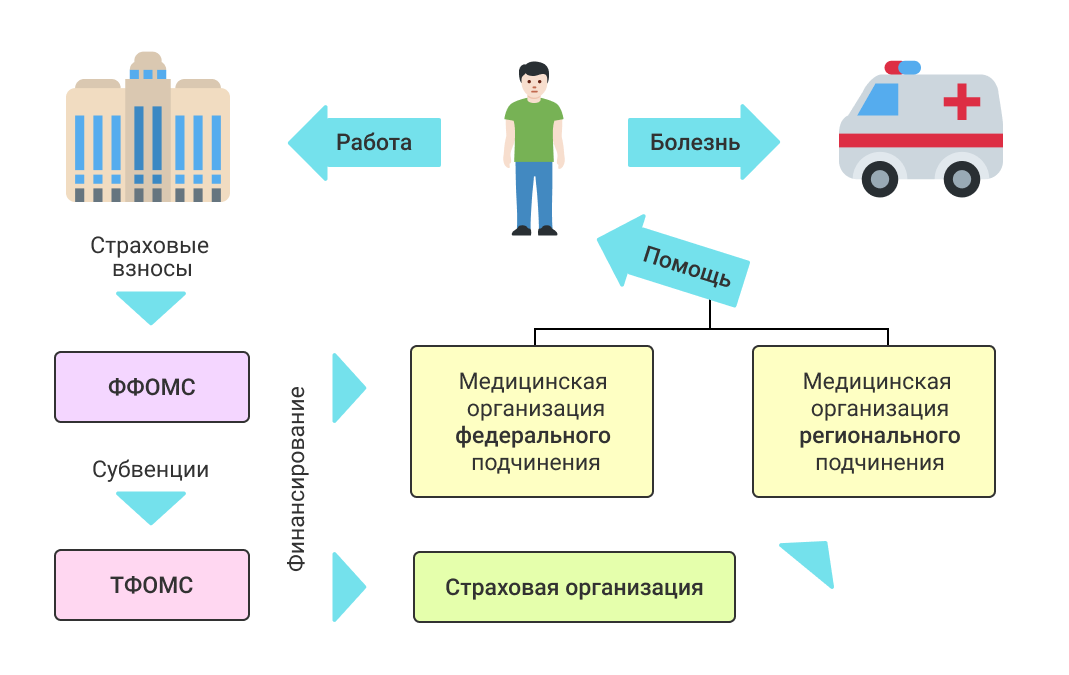

Итак, страхование от несчастных случаев, а также заболеваний, которые могут возникнуть вследствие выполнения работником своих трудовых обязанностей, является государственной формой защиты граждан, нанятых по трудовым договорам или прочим соглашениям, как того допускает законодательство. Такой вид страхования предусматривает наличие трех субъектов, которыми выступает страховая организация, работодатель и работник. Кроме обязательной формы может применяться также и добровольная, когда сотрудник самостоятельно изъявляет желание предусмотреть возможные риски, связанные с его профессиональной деятельностью.

Советуем почитать:

Статистика производственного травматизма и НС в России за 2014-2017 гг.

Рейтинг: 0/5 (0 голосов)