Страховые взносы

Содержание:

- ТОП-5 вопросов про страховые взносы ИП

- Страховые взносы ИП в 2020 году: размер, сроки уплаты, КБК, отчётность

- Сотрудник переведен из одного подразделения иностранной компании в другое.

- Расчёт налоговых платежей на УСН Доходы

- Пенсионные страховые взносы ИП в 2020 году

- Страховые взносы «за себя»

- Если годовой доход ИП превысил 300 000 рублей

- За что платят в ПФР

- Как считать взносы, если год отработан неполностью (пример)

- Амнистия по взносам в ПФР

ТОП-5 вопросов про страховые взносы ИП

Сначала ответим на самые популярные вопросы про взносы ИП, а потом перейдем к конкретике и примерам расчетов.

1. Можно ли не платить страховые взносы ИП за себя в случае, если деятельность не ведется или бизнес не приносит доход?

Нет, нельзя. На обязанность платить страховые взносы за себя не влияет отсутствие деятельности, убытки в бизнесе, параллельная работа по найму и другие причины. Есть только несколько случаев, при которых взносы временно не начисляются.

Это военная служба по призыву, уход за ребенком до полутора лет, инвалидом, пожилым человеком старше 80 лет. В этот же перечень включены достаточно редкие ситуации, такие как проживание за границей с супругом-дипломатическим работником или с супругом-контрактником, если его служба проходит в местности, где нет возможности вести бизнес.

Если вы нашли здесь свой случай, и при этом действительно не ведете бизнес, сообщите в налоговую инспекцию о временном приостановлении уплаты взносов за себя. А еще надо подать документы, указанные в постановлении Правительства РФ № 1015 от 02.10.2014. Например, для подтверждения отпуска по уходу за ребенком – свидетельство о его рождении.

2. Фиксированные платежи ИП и страховые взносы – это одно и то же?

Если открыть главу 34 НК РФ, то понятия «фиксированные платежи ИП» мы там не найдем. Есть другое, которое звучит как «фиксированный размер страховых взносов». То есть, по смыслу это одно и тоже, просто первое прочтение короткое и употребляется чаще.

На практике под фиксированными взносами понимают обязательный платеж, установленный для всех предпринимателей. А кроме того, есть еще дополнительный взнос, который составляет 1% от суммы годового дохода свыше 300 000 рублей.

3. Есть ли какие-то льготы по уплате взносов для пенсионеров, инвалидов, многодетных и других подобных категорий?

К сожалению, никаких льгот по уплате страховых взносов закон не предусматривает. Государство считает, что если человек занялся индивидуальной предпринимательской деятельностью, то должен делать это на общих основаниях. А еще чиновники предполагают, что отмена страховых взносов для отдельных категорий приведет к перерегистрации предпринимательской деятельности на таких льготников. В итоге в бюджет будет поступать меньше.

Человек, вышедший на пенсию, должен продолжать перечислять страховые взносы за себя, если он зарегистрирован, как ИП. Предполагается, что в этом случае пенсия должна быть выше. Об этом сказано, например, в письме Минфина от 6 февраля 2018 г. N 03-15-05/6878: «…если гражданин — пенсионер, уплачиваемые страховые взносы влияют на перерасчет получаемой пенсии».

О страховых взносах ИП за себя для пострадавших отраслей в 2020 году читайте здесь.

4. Почему многие предприниматели платят взносы частями, а не одной суммой в конце года?

Действительно, заплатить страховые взносы за себя можно одной суммой в самом конце года. А дополнительный взнос (1% от суммы дохода свыше 300 000 рублей в год) можно перечислить еще позже — до 1 июля следующего года.

Однако если ИП платит взносы, разбив общую сумму на части, он сразу уменьшает исчисленный налог к уплате. Как именно, покажем в примерах ниже. Да и платить небольшими суммами в течение года проще, чем перечислить сразу несколько десятков тысяч рублей в конце года.

5. Надо ли платить страховые взносы, если ИП закрыто? Ведь задолженность по ним могут просто списать?

Сейчас при закрытии ИП Пенсионный фонд уже не требует погашения задолженности по страховым взносам. То есть, индивидуальный предприниматель может сняться с учета и закрыть бизнес, даже если у него есть долги по налогам и взносам. Однако в этом случае долг с ИП переходит на физическое лицо, которое было зарегистрировано в этом качестве.

С 2017 года сбором страховых взносов занимается ФНС, а у этого ведомства большой опыт по взысканию долгов в бюджет. Страховые взносы ИП за себя в случае закрытия все равно придется заплатить, но уже через суд и с начислением пени.

Рассчитывать на налоговую амнистию здесь не стоит, потому что списывались только суммы взносов, неправомерно начисленные Пенсионным фондом (за несданную вовремя декларацию ПФР требовал страховые взносы в максимально возможном размере, независимо от реального дохода ИП). А правильно рассчитанные суммы взносов никогда никому не прощались.

Страховые взносы ИП в 2020 году: размер, сроки уплаты, КБК, отчётность

Главным нормативным документом, регулирующим страховые взносы, служит Налоговый Кодекс, а точнее, его 34-я статья.

В РФ установлено 2 вида взносов:

- фиксированные (предприниматель платит за себя);

- с ФОТ работников (оплачивает работодатель).

Познакомимся с ними поближе.

За себя

Так называют страховые взносы на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС), которые предприниматель оплачивает ежегодно сам за себя.

Платежи на ОПС и ОМС носят обязательный характер. А вот отчисления в Фонд соцстраха для ИП без работников – дело сугубо добровольное. При желании предприниматель может заключить договор с Фондом соцстраха и проводить отчисления по установленным для него тарифам. В этом случае становятся доступными все «плюшки» от ФСС: оплачиваемый больничный лист, пособие при рождении ребёнка и т. п.

Размер обязательных платежей на ОПС и ОМС – фиксированный, устанавливается законодательно на каждый новый календарный год и не меняется на всём его протяжении.

Считать самим сумму для уплаты за год при доходе, не превышающем лимит в 300 тыс. руб., не придётся. Налоговое ведомство доводит эти сведения до налогоплательщиков путём рассылки информационных писем. Кроме того, найти нужные цифры можно на сайте ФНС, в СМИ и на специализированных интернет-порталах.

Я тоже для сведения привожу эти данные за текущий 2020 г. и 2 предыдущих года:

| Год | Величина взноса (руб.) при годовом доходе, не превышающем 300 тыс. руб. | |

| ОПС | ОМС | |

| 2018 | 26 545 | 5 840 |

| 2019 | 29 354 | 6 884 |

| 2020 | 32 448 | 8 426 |

| 2020 для пострадавших отраслей из-за пандемии | 20 318 |

Если проанализировать динамику по годам, то станет очевидным их ежегодный рост. Поэтому, если открыли ИП, но деятельности нет, и в дальнейшем вы не планируете заниматься предпринимательством, подайте заявление на закрытие, чтобы сэкономить на страховых отчислениях. Уверена, сорок с лишним тысяч рублей ни для кого не лишние!

При доходе свыше 300 тыс. руб. придётся самостоятельно рассчитать и оплатить дополнительно к фиксированным платежам взнос в размере 1% с суммы превышения.

По общему правилу делать это можно:

- ежемесячно;

- ежеквартально;

- единовременно.

Выгоднее платить ежемесячно или ежеквартально, т.к. фактически уплаченные страховые суммы уменьшают налог. Подробнее читайте ниже.

В платёжном документе (неважно каким он будет: поручение, квитанция или списание с карты) обязательно нужно указывать код бюджетной классификации (КБК):

| Наименование | КБК |

| Платёж | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штраф | 182 1 02 02140 06 3010 160 |

А теперь конкретно по срокам! Заплатить фиксированные платежи необходимо не позднее 31 декабря отчётного года, т. е. за 2020 г. последним днём, когда деньги могут поступить на счета налоговой без просрочки будет 31.12.2020 г. По доп.взносу разрешается рассчитываться до 01 июля года, следующего за отчётным. Например, страховые взносы ИП 2020 г. – до 01.07.2021 г.

За работников

Предприниматели-работодатели уплачивают страховые взносы, исчисляемые в % от начисленной зарплаты своих сотрудников (ФОТ).

Их перечень гораздо шире, и все они носят обязательный характер.

| Вид | Ставка в % (основная категория плательщика) | Примечание |

| ОПС | 22 | Ставка 10% после превышения налогооблагаемой базы предельного размера. Предусмотрены пониженные тарифы |

| ОМС | 5,1 | Предусмотрены пониженные тарифы |

| На временную нетрудоспособность и в связи с материнством | 2,9 | Предусмотрены пониженные тарифы |

| На травматизм | от 0,2 до 8,5 (зависит от вида деятельности) | При наличии определённых оснований могут применяться понижающие/повышающие коэффициенты |

Отчитались и уплатили по-старому? Сдайте уточнёнки!

Оплачиваются взносы ежемесячно, до 15 числа месяца, следующего за месяцем начисления.

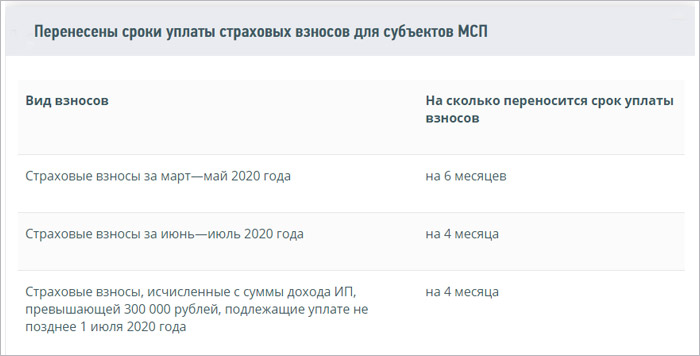

Важно! В рамках всё той же поддержки перенесены сроки уплаты страховых взносов:

Коды бюджетной классификации здесь другие:

| Наименование платежа | КБК |

| Взносы на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 1010 160 |

| Пени на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 2110 160 |

| Штрафы на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 3010 160 |

| Взносы на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 1011 160 |

| Пени на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 2011 160 |

| Штрафы на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 3011 160 |

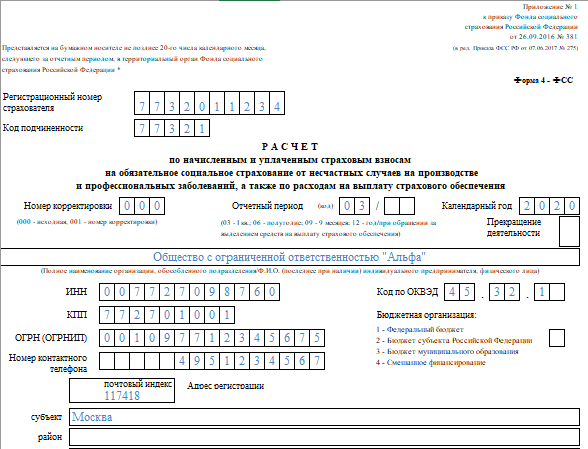

Представляется ежеквартальный отчёт «Расчёт по страховым взносам». Сроки его подачи – до 30 числа месяца, следующего за отчётным кварталом. Способ подачи зависит от количества сотрудников.

При штате до 10 чел. расчёт можно сдавать:

- электронно;

- на бумажном носителе.

Свыше 10 чел. – только в электронном виде.

Сотрудник переведен из одного подразделения иностранной компании в другое.

Ситуация: как рассчитать страховые взносы, если в течение года сотрудника перевели из одного подразделения иностранной организации (представительства) в другое подразделение (филиал) этой же организации?

Страховые взносы считайте с учетом доходов, начисленных до перевода, нарастающим итогом с начала года. То есть определять расчетную базу с нуля с даты перевода не нужно.

В рассматриваемой ситуации руководствуйтесь общим правилом. Когда сотрудника переводят из одного подразделения организации в другое, трудовой договор с ним не расторгается: в него лишь вносят изменения, связанные с переменой места работы (ст. 72.1 ТК РФ). Поэтому все выплаты, начисленные сотруднику на основании одного и того же трудового договора с начала текущего года, включают в единую расчетную базу по страховым взносам (ч. 2 ст. 8 Закона от 24 июля 2009 г. № 212-ФЗ).

Естественно, кроме тех, которые есть в списке необлагаемых – в статье 9 Закона от 24 июля 2009 г. № 212-ФЗ.

Если до перевода сумма выплат в пользу сотрудника превысила предельную величину для начисления взносов (в 2016 году – 718 000 руб. для взносов в ФСС России и 796 000 руб. для взносов в Пенсионный фонд РФ), то выплаты, начисленные после перевода, страховыми взносами не облагаются или облагаются по пониженным тарифам.

Такой порядок установлен частями 1–3 статьи 8 Закона от 24 июля 2009 г. № 212-ФЗ.

Аналогичные разъяснения были даны в письмах Минтруда России от 26 февраля 2013 г. № 17-3/326 и ФСС России от 18 декабря 2012 г. № 15-03-11/08-16893. Правда, речь в них шла о российских организациях. Но иностранные организации, работающие в России, определяют расчетную базу по страховым взносам в том же порядке.

Ведь на сотрудников иностранных организаций, действующих в России, распространяются нормы российского трудового права (ч. 5 ст. 11 ТК РФ). Работодателем для сотрудников подразделений, в том числе филиалов и представительств, является непосредственно сама иностранная организация (ст. 20 ТК РФ). Представительства и филиалы работодателем быть не могут, поскольку они не признаются юридическими лицами (ст. 55 ГК РФ). Положения пункта 1 статьи 2 Закона от 24 июля 2009 г. № 212-ФЗ, которые приравнивают к иностранным организациям их филиалы и представительства, в рассматриваемой ситуации значения не имеют. Поэтому, даже если фактически сотрудник работает в филиале или представительстве иностранной организации, трудовой договор, на основании которого ему начисляются те или иные выплаты, заключается от имени самой иностранной организации (ст. 57, 67 ТК РФ).

Пример определения облагаемой базы по страховым взносам. Сотрудник переведен из представительства иностранной компании в филиал иностранной компании

А.С. Кондратьев с января по сентябрь 2016 года включительно работал в представительстве иностранной компании в России. В октябре он был переведен в филиал этой же иностранной компании.

Организация платит страховые взносы по общим тарифам.

За период работы в представительстве (январь–сентябрь) Кондратьев получил доход в сумме 835 000 руб. Необлагаемых выплат не было.

На обязательное пенсионное страхование бухгалтер начислил взносы по тарифу 22 процента с выплат до 796 000 руб. включительно. Разница между полученными доходами и предельной суммой 796 000 руб. (39 000 руб.) облагается пенсионными взносами по тарифу 10 процентов.

На обязательное социальное страхование бухгалтер начислил взносы по тарифу 2,9 процента с выплат до 718 000 руб. включительно. Разница между полученными доходами и предельной суммой 718 000 руб. (117 000 руб.) взносами в ФСС России не облагается.

На обязательное медицинское страхование бухгалтер начислил взносы по тарифу 5,1 процента со всей суммы выплат 835 000 руб.

Сумма начисленных взносов за период работы в представительстве составила:

– на обязательное пенсионное страхование – 179 020 руб. (796 000 руб. × 22%) + (39 000 руб. × 10%); – на социальное страхование – 20 822 руб. (718 000 руб. × 2,9%); – на медицинское страхование – 42 585 руб. (835 000 руб. × 5,1%).

В октябре доход Кондратьева, полученный в филиале, составил 50 000 руб.

Поскольку предельная величина доходов по филиалу и представительству общая, с доходов, полученных в филиале, бухгалтер начислил только пенсионные и медицинские взносы по тарифам:

50 000 руб. × 10% = 5000 руб. (в Пенсионный фонд РФ);

50 000 руб. × 5,1% = 2550 руб. (в ФФОМС).

Страховые взносы в ФСС России с выплат, начисленных в филиале, бухгалтер не начислял.

Расчёт налоговых платежей на УСН Доходы

Для примера возьмем типичного предпринимателя, который сам оказывает бытовые услуги, например, пошив и ремонт одежды на дому. Расходы у него небольшие, потому что ткань и фурнитуру оплачивает заказчик, на аренду деньги тоже тратить не надо.

Доход в течение года нестабильный, есть круг постоянных заказчиков, которые заказывают вещи от случая к случаю. Тем не менее, за 2021 год доход от пошива и ремонта одежды составил 740 000 рублей. Посмотрим, сколько налогов и взносов надо с этого оборота заплатить, если ИП работает на УСН Доходы.

Для расчёта мы не будем использовать академическую формулу, потому что она сложна для новичков в учёте, при желании с ней можно ознакомиться здесь. Но тот вариант, который предложим мы, проще понять на практике, а все платежи будут точно такими же, как и по правилам учёта.

Итак, в течение года получено доходов:

- в 1 квартале – 183 000 рублей;

- во 2 квартале – 119 000 рублей;

- в 3 квартале – 152 000 рублей;

- в 4 квартале – 286 000 рублей.

Авансовый платеж за 1 квартал составил (183 000 * 6%) 10 980 рублей, однако в марте ИП заплатил за себя часть страховых взносов в таком же размере. Авансовый платеж полностью уменьшается на уплаченные взносы, поэтому ничего в бюджет перечислять не надо.

Аванс за второй квартал равен (119 000 * 6%) 7 140 рублей, при этом в мае уплачено взносов за себя на 7 000 рублей. Получаем, что авансовый платеж составит всего 140 рублей.

В третьем квартале рассчитанный авансовый платеж (152 000 * 6%) 9 120 рублей, при этом 9 020 рублей уплачено в качестве взносов в сентябре. Перечислить в бюджет в качестве аванса надо 100 рублей.

В последнем квартале предприниматель доплатил обязательные взносы с учётом уже оплаченных:

- всего фиксированная сумма взносов 40 874 рублей;

- оплачено взносов поквартально (10 980 + 7 000 + 9 020) = 27 000 рублей;

- доплатил в декабре 13 874 рубля.

Полная сумма единого налога за год равна (740 000 * 6%) 44 400 рублей, при этом из этой суммы вычитается 240 рублей авансовых платежей и 40 874 рубля фиксированных взносов. Получаем, что сумма налога к доплате по итогам года равна: 44 400 – 240 – 40 874 = 3 286 рублей.

А вот если бы ИП не платил взносы поквартально, то сначала он бы заплатил все рассчитанные авансовые платежи (10 980 + 7 140 + 9 120) на сумму 27 240 рублей. Потом в декабре были бы оплачены взносы разовой суммой 40 874 рубля. При этом рассчитанный остаток налога к уплате составил бы (44 400 – 27 240) 17 160 рублей. Эта рассчитанная сумма уменьшается на уплаченные взносы (17 160 – 40 874<0), т.е. ничего в бюджет платить не надо. Однако в этом случае образовалась переплата налога в размере 23 714 рублей. Переплату можно вернуть или зачесть после сдачи годовой декларации и подачи заявления в ИФНС.

Что касается дополнительного страхового взноса в размере (740 000 – 300 000) * 1%) 4 400 рублей, то ИП вправе заплатить его в следующем году – до 1 июля 2022 года. При этом дополнительный взнос будет уменьшать авансовый платёж, уплаченный за 1 или 2 квартал 2022 года.

Пенсионные страховые взносы ИП в 2020 году

Как сказано выше, размер пенсионных страховых взносов в 2020 году не зависит от фактического дохода ИП, а определяется размером МРОТ на начало года, тарифом страхового взноса, количеством месяцев, за которые производится оплата. С 2018 года МРОТ не влияет на размер пенсионных страховых взносов .

В 2019 году ИП заплатит за себя на обязательное пенсионное страхование на 2 809 рублей больше по сравнению с 2018 годом – 29 354 рубля.

В 2020 году на пенсионное страхование ИП заплатит за себя на 3094 рублей больше, чем в предыдущем 2019 году. Размер фиксированных пенсионных взносов в 2020 году составит 32 448 рублей.

Пенсионные страховые взносы при доходе свыше 300 000 рублей

В соответствии с п.1 ст. 430 НК РФ, в случае, если годовой доход ИП превысил 300 000 рублей, он должен заплатить дополнительно к рассмотренным выше фиксированным страховым взносам 1% от суммы, превысившей 300 000 рублей.

Например, за 2019 год ИП заработал 867 500 рублей. Эта сумма превышает величину 300 000 рублей. Поэтому ИП должен перечислить дополнительные страховые взносы. Сумма превышения составила 567 500 рублей (867 500 — 300 000). Размер дополнительного страхового взноса составляет 5 675 рублей (567 500 * 1%).

Таким образом, приведенный в данном примере ИП должен заплатить за 2019 год пенсионные страховые взносы на общую сумму 35 029 рублей (5 675 + 29 354).

Срок уплаты дополнительного взноса на пенсионное страхование в 2020 году за период 2018 и 2019 года увеличен по сравнению с прошлыми годами. Так, в 2017 году этот платеж необходимо было осуществить до 1 апреля, то в 2019 и 2020 годах крайний срок оплаты взноса на пенсионное страхование 1% свыше 300 000 рублей наступает соответственно 1 июля 2019 года и 1 июля 2020 года.

Максимальная сумма пенсионных страховых взносов

В соответствии с п. 1 ст. 430 НК РФ существует максимальный размер пенсионных страховых взносов, перечислять взносы сверх которого не требуется.

Согласно п.1 ст. 430 НК РФ, сумма страховых взносов ИП в 2019 году не может быть более размера, определяемого по формуле: МРОТ на начало года * 8 * 12 * тариф страховых взносов на пенсионное страхование.

Размер страховых взносов ИП за себя в 2017 году составлял 187 200 рублей (7500 * 8 * 12 * 26%). Если, согласно расчетам ИП, получилась большая сумма, то достаточно перечислить за 2017 год только 187 200 рублей.

В 2019 и 2020 годах для определения максимального размера страховых взносов на обязательное пенсионное страхование также применяется восьмикратное ограничение, но только уже не к МРОТ, как в прошлые годы, а к фиксированной сумме: в 2019 году 29 354 рубля, а в 2020 году 32 448 рублей.

В 2019 году предельный размер фиксированных страховых взносов на пенсионное страхование не зависит от МРОТ на 2019 год, а рассчитывается от фиксированного размера установленного НК РФ на 2019 год: 29 354 рублей х 8 = 234 832 рубля.

В 2020 году производится аналогичный расчет для определения предельного размера фиксированных страховых взносов на пенсионное страхование: 32 448 рублей х 8 = 259 584 рубля.

Страховые взносы «за себя»

Базовые понятия о взносах

Взносы состоят из двух частей:

- Фиксированные страховые взносы ИП — платят подавляющее большинство предпринимателей — на ОПС (пенсионное страхование) и на ОМС (медицинское).

- 1% «с превышения» — платят только с доходов свыше 300 000 р. в год, зачисляется на ОПС.

Максимальный страховой взнос на ОПС за год не может превышать 8-кратного размера фиксированного взноса на ОПС.

Взносы на ОПС формируют будущую пенсию ИП, добавляют ему стаж и баллы для выхода на пенсию.

Размер взносов в 2021, 2022 и 2023 гг

В 2021 году размер страховых взносов не индексируется и оставлен как в 2020 году. А с 2022 года взносы снова повышаются. Точные размеры смотрите в табличке.

| Взносы на обязательное пенсионное страхование (ОПС) | Взносы на обязательное медицинское страхование (ФФОМС) | Всего взносов | |

|---|---|---|---|

| 2020 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2021 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2022 | 34 445 + 1% макс. 275 560 | 8 766 | 43 211 + 1% |

| 2023 | 36 723 + 1% макс. 293 824 | 9 119 | 45 842 + 1% |

Пример:

В 2021 году ИП заработал 2 млн рублей. Рассчитаем страховые взносы.

-

Фиксированная часть: 40874 р.

-

1% с превышения: (2 000 000 р. — 300 000) x 1 % = 17 000 р.

Сумма страховых взносов всего: 57 874 .

Доход для расчета 1% с превышения

Расчет дохода напрямую зависит от применяемой системы налогообложения:

- УСН 6% — облагается полностью полученный доход (с учетом максимальной суммы взноса).

- УСН 15% — облагается полученный доход за минусом расходов.

- ЕНВД — облагается только вмененный доход.

- Патент — облагается только потенциально возможный доход.

- ОСНО — берутся доходы за минусом расходов как для НДФЛ.

- ЕСХН — берете реальный доход без учета расходов.

Совмещаете несколько налоговых режимов — указанные доходы придется сложить.

Льготные периоды

ИП, который не ведет деятельность, может уменьшить или не платить взносы, если:

- служил в армии по призыву;

- был в декретном отпуске до 1,5 лет;

- ухаживал за инвалидом (период ухода устанавливается решением ПФР);

- уехал с супругом военнослужащим или с супругом, работающим в определенной организации (консульства, ООН, ЮНЕСКО и т.д.) и там нет возможности работать.

Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

Льгота для уменьшения страховых взносов ИП действует только в случае, если за льготный период деятельность не ведется и сдается «нулевая» декларация.

Оплата страховых взносов

Взносы для ИП без работников платятся в налоговую инспекцию:

- фиксированные — не позже 31 декабря соответствующего года (а если он выпадает на официальный нерабочий, то не позже первого рабочего)

- 1% — не позже 1 июля следующего года (аналогичное правило с нерабочим днём)

ИП вправе заплатить взносы в течение года частями, или разово всю сумму.

Пример:

Взносы за 2021 год уплачиваются:

- фиксированные — до 31 декабря 2021 года включительно

- 1% — не позже 1 июля 2021.

Актуальные КБК можно посмотреть на сайте налоговой инспекции. Платежное поручение на уплату налогов можно заполнить через сайт ФНС

Если ИП работает неполный год

Если человек в середине года зарегистрировался как ИП или, наоборот, снялся с регистрации, либо присутствовали льготные периоды — взносы рассчитываются только за время деятельности как ИП. За каждый полный месяц — в размере 1/12 тарифа. В неполных месяцах — пропорционально отработанному количеству календарных дней.

Пример:

Дата регистрации ИП — 23 октября 2020. Доходы — 400 000 р.

Фиксированный платеж на пенсионное страхование:

- 32 448/12 = 2 704

- (2 704 х 2 мес. + 2 704 х 9 дн. / 31 дн.) = 6 193,03

Фиксированный платеж на медстрахование:

(8 426 / 12 мес х 2 мес + 8 426 х 9 дн. / 366 дн.) = 1 611,53

1% с превышения

(400 000 — 300 000) x 1% = 1 000

Итого за 2020: 6 193,03 + 1 611,53 + 1 000 = 8 804,56

Добровольное страхование

Предприниматель может застраховаться добровольно в фонде социального страхования. Тогда у него появится право на больничные выплаты и материнские пособия. Если кто-то в 2021 году планирует уйти в декрет, то для получения пособий следовало зарегистрироваться в фонде и уплатить до 31 декабря 2020 годовой взнос 4 221, 24 р.

Размеры больничных и декретных пособий будут считаться по минимальной ставке исходя из МРОТ на день наступления страхового случая.

Отчетность за себя

По обязательным личным взносам никакой отчетности не существует. Не отчитывается ИП и по добровольным взносам в ФСС.

Если годовой доход ИП превысил 300 000 рублей

В 2021 году для ИП, чей доход годовой доход превысил 300 000 рублей, пенсионные взносы в фиксированном размере составляют 32 448 рублей плюс 1% от суммы годового дохода ИП, превышающего 300 000 рублей.Пример. Как рассчитать фиксированные взносы ИП, годовой доход которого больше 300 000 руб. ИП Попова заработала в 2021 году 370 000 руб. Фиксированный взнос на пенсионное страхование за 2021 год – 32 448 руб. Дополнительный пенсионный взнос с доходов свыше 300 000 руб. Попова посчитала так:

- (370 000 руб. – 300 000 руб.) × 1% = 700 руб.

- Общая сумма пенсионных взносов – 33 148 руб. (32 448 руб. + 700 руб.).

- Фиксированный взнос на медицинское страхование за 2021 год – 8 426 руб. Его размер не зависит от величины годового дохода ИП.

- Поэтому общая сумма взносов ИП Поповой на ОПС и ОМС по итогам 2020 года составит 41 574 руб. (33 148 руб. + 8 426 руб.).

За что платят в ПФР

Обязанность делать отчисления в пенсионный фонд для ИП имеет двойную структуру.

Во-первых, индивидуальный предприниматель должен раз в год перечислять фиксированную сумму страхового взноса за себя. Данный платеж носит обязательный характер и ИП должен его перечислять независимо от того, осуществляется им деятельность или нет. Прекращение платежей возможно только в случае ликвидации статуса индивидуального предпринимателя.

Во-вторых, при наличии у предпринимателя наемных работников на нем, как и на любом другом работодателе, лежит обязанность уплаты за них страховых взносов. Такие пенсионные отчисления для ИП носят обязательный характер. Если предприниматель игнорирует эту обязанность, он может быть привлечен к установленной законодательством ответственности.

Когда платить пенсионный взнос

Немаловажное значение имеет срок выплаты ИП в Пенсионный фонд, так как в противном случае со стороны ПФР возможно применение санкций, от штрафа до наложения ареста на операции по расчетному счету. Поэтому важно соблюдать сроки, когда необходимые суммы взносов должны быть перечислены

С одной стороны это удобно, так как у предпринимателя появляется возможность маневрировать свободными денежными средствами и перечислять взносы частями, что тоже не запрещено законом, однако на практике нередки ситуации, когда об этой обязанности забывают, и в результате предпринимателя поджидают неприятности, описанные выше.

Оплата ИП в Пенсионный фонд за сотрудников производится ежемесячно до пятнадцатого числа месяца, следующего за месяцем выплаты денежных средств. Например, за работника, получившего заработную плату 20 января, взнос необходимо уплатить до 15 февраля.

Внесение взноса осуществляется в два этапа:

независимо от того, получил ИП прибыль или нет, он обязан к последнему календарному дню года перечислить на счет ПФР платеж, который рассчитывается по формуле:

ПФР = МРОТ х 26% х 12.

Размер МРОТ на 2018 год составляет 9849 рублей.

вторая часть платежа определяется в зависимости от объема выручки субъекта хозяйственной деятельности. Если за год предприниматель провел по счету больше, чем 300 тысяч рублей, он должен будет заплатить 1% с той суммы, которая превышает указанный лимит.

Однако суммарный платеж за 2016-2017 гг. в Пенсионный фонд имеет верхнюю планку, ограничивающую его размер, – он не должен превышать 8-кратного размера первого платежа. То есть по состоянию на 2016 год максимальный размер второго платежа составлял 8 х 18 610,80 = 148 886,40 рублей, на 2017 год – 154 851,84 рубля.

Далее обязанность Пенсионного фонда – распределить денежные средства на лицевые счета работников. Но для этого предприниматель обязан в установленные сроки сдавать отчетность ИП.

Как считать взносы, если год отработан неполностью (пример)

Расчет страховых взносов производится за неполный год, если в текущем году ИП зарегистрировался или снялся с учета.

В пп. 3, 4 ст. 430 НК РФ предусмотрено, что ИП, начинающий профессиональную деятельность, определяет фиксированный размер страховых взносов, подлежащих уплате за год, пропорционально количеству месяцев, начиная с месяца регистрации его в качестве индивидуального предпринимателя, а за неполный месяц деятельности — пропорционально количеству календарных дней.

При прекращении деятельности (снятия с налогового учета) расчет осуществляется в аналогичном порядке, пропорционально количеству месяцев, по месяц утраты регистрации физического лица в качестве индивидуального предпринимателя, а за неполный месяц деятельности — пропорционально количеству календарных дней этого месяца.

Примеры

- Начало предпринимательской деятельности приходится на 20 июля 2021 года (дата регистрации ИП в ИФНС).

Расчет фиксированных взносов нужно сделать за 5 полных месяцев (с августа по декабрь-2021) и 12 календарных дней июля (с 20 по 31 июля 2021 года).

Сумма страховых взносов, подлежащих уплате в 2021 году, при условии что доход за 2021 год не превысил 300 000 руб., составит:

- на ОПС: 14 566,71 руб. (32 448 / 12 мес. × 5 мес. + 32 448 / 12 мес. × 12 дней / 31 день);

- на ОМС: 3 782,64 руб. (8 426 / 12 мес. × 5 мес. + 8 426 / 12 мес. × 12 дней / 31 день).

- Начало предпринимательской деятельности приходится на 20 июля 2021 года (дата регистрации ИП в ИФНС), а ее окончание на 5 декабря 2021 года.

Расчет фиксированных взносов нужно сделать за 4 полных месяца (с августа по ноябрь), 12 календарных дней июля (с 20 по 31 июля) и 5 дней декабря 2021 года.

Сумма страховых взносов, подлежащих уплате в 2021 году, при условии, что доход за 2021 год не превысил 300 000 руб., составит:

- на ОПС: 12 298,84 руб. (32 448 / 12 мес. × 4 мес. + 32 448 / 12 мес. × 12 дней / 31 день + 32 448 / 12 мес. × 5 дней / 31 день);

- на ОМС: 3 193,73 руб. (8 426 / 12 мес. × 4 мес. + 8 426 / 12 мес. × 12 дней / 31 день + 8 426 / 12 мес. × 5 дней / 31 день).

Также для расчета страховых взносов «за себя» индивидуальный предприниматель может воспользоваться калькулятором, размещенным на нашем сайте.

Образцы платежек на уплату взносов вы найдете в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ. Это бесплатно.

Амнистия по взносам в ПФР

Под налоговой амнистией для индивидуальных предпринимателей подразумевается легальный способ избавиться от накопленных долгов за прошлые отчетные периоды.

Правило актуально для ИП, которые:

- продолжают предпринимательскую деятельность на текущий момент;

- прекратили работать в качестве индивидуальных предпринимателей, но при этом осталась задолженность по обязательным страховым и налоговым взносам на определенную дату.

Установленная амнистия затрагивает исключительно ту задолженность индивидуальных предпринимателей, которая числится за ними по состоянию на:

- 1 января 2015 г. – по налоговым сборам;

- 1 января 2017 г. – по остальным взносам.

Из этого следует, что имеющиеся долговые обязательства по перечисленным сборам индивидуальных предпринимателей, сформировавшихся после установленных сроков, должны быть выплачены в полном объеме. Правило актуально не только к тем ИП, которые прекратили свое существование, но и действующим.

Процедура амнистии была инициирована в 2018 году. Законодательством РФ разработан специальный механизм, с помощью которого осуществляется списание задолженности. Обязанность по аннулированию долгов возложена на специалистов налоговой службы по месту регистрации индивидуальных предпринимателей. Какие-либо действия от предпринимателей законодательство не требует.

На сегодняшний день период проведения амнистии не ограничивается по времени, из-за чего налоговый орган указывает на то, что процедура может затянуться на неопределенный период. По этой причине, если индивидуальные предприниматели заинтересованы в списании имеющихся долговых обязательств за максимально короткий срок, возникает необходимость принимать в этом активное участие.

Внимание! Для списания задолженности за короткий период рекомендуется самостоятельно инициировать процедуры сверки с уполномоченными контроллерами от налоговой службы по месту своей регистрации.

В завершении отметим, что каждый ИП оплачивает фиксированный взнос в ПФР и дополнительно 1% с дохода, превышающего 300 тыс. руб. Рассчитать можно с помощью калькулятора на сайте ФНС.

При отсутствии сотрудников сдача отчетности не предусматривается в ПФР. Попадая под амнистию можно избавиться от части долговых обязательств.