Налог на доходы физических лиц (ндфл)

Содержание:

- Куда идут деньги с НДФЛ?

- Как налоговая может узнать, что я не плачу налог на доход физического лица?

- Особенности обложения иностранных граждан и лиц без гражданства

- Иностранные граждане и лица без гражданства, постоянно проживающие в РФ (более 183 дней в календарном году)

- Дeкларации о доходах

- Порядок исчисления и уплаты налога

- Зачет сумм налога, уплаченных за пределами РФ

- Иностранные граждане и лица без гражданства, проживающие в РФ менее 183 дней в календарном году

- Соглашения об избежании двойного налогообложения

- Налоговые вычеты (на детей, лечение, обучение)

- Общая характеристика НДФЛ. Налогоплательщики и их классификация

- Обязанности работодателей и других организаций по удержанию налога

- НДФЛ и ИП

- Особенности получения и кто выдает 2-НДФЛ

- НДФЛ для военнослужащих и героев

- Что такое НДФЛ

- Изменения в документе 2-НДФЛ

- Зачем необходим документ

- Налоговые вычеты

- Исчисление и уплата налога

- Как отчитаться и оплатить НДФЛ?

Куда идут деньги с НДФЛ?

Все деньги, собранные в виде НДФЛ, отправляются в общий бюджет Российской Федерации, откуда 85% суммы переводится в региональный бюджет, а 15% — в местный (грубо говоря, областной и городской).

Далее областные и городские (муниципальные) власти распределяют полученные средства на различные проекты, то есть, придумывают, как потратить полученные от граждан деньги. Как правило, они уходят на образование, здравоохранение, ремонт дорог, улучшение условий ЖКХ, строительство социальных объектов и т.п. Но, как Вы понимаете, это лишь теория, которая не всегда совпадает с действительностью

Тем не менее, важно понимать, что Вы, говоря простыми словами, «скидываетесь» на улучшение условий жизни в Вашем городе и Вашей области

Как налоговая может узнать, что я не плачу налог на доход физического лица?

От банка. Налоговая может запросить выписку по счету, и увидеть, что там ходят весьма немаленькие суммы, а налог вы платите с з/п в 8 000 рублей. И вроде как других доходов у вас нет.

От третьих лиц. Доносы мы не берем в расчет, хотя они могут иметь место быть. Гораздо более интересные ситуации – это “случайные утечки информации”. Например, вы продали ноутбук. Никаких договоров, никаких чеков. Вы просто передали человеку ноутбук, а он вам скинул на карту 40 000 рублей. Но покупатель оказался добросовестным налогоплательщиком… И при следующей перепродаже решил заплатить налоги, приложив квитанцию о том самом переводе на вашу карту в качестве обозначения налоговой базы при покупке и дальнейшей продаже ноутбука. И тут-то налоговая узнает, что вами налог не был уплачен. А все так хорошо начиналось…

Еще одна ситуация – сдача квартиры в аренду. Например, с прошлыми арендаторами вы разошлись не на самой приятной ситуации. И тут они пишут обращение в налоговую, что за прошлый год уплатили вам почти 400 000 рублей за аренду жилья (и прилагают квитанции о переводах вам на карту и договор аренды жилья). А вы-то ничего никуда не сдавали… И налоги не платили…

Потенциальный нарушитель обнаружен! Теперь нужно разбираться и “привлекать”…

Несмотря на то, что вы до определенного момента не обязаны сообщать о том, откуда у вас взялись те или иные суммы денег, внештатные ситуации вполне могут привлечь внимание банка или иных лиц. Если вы постоянно получаете какие-то непонятные доходы на карту, то есть определенные риски

Если вы постоянно получаете какие-то непонятные доходы на карту, то есть определенные риски.

Во-первых, вашу карту может заблокировать банк. Все операции в банках проверяются финмониторингом. Любые “непонятные” операции могут привести к блокировке карты до выяснения обстоятельств. Это не прихоть банка, а требование российского законодательства и центрального банка.

В данном случае разбирательство может закончится на уровне банка. Вам придется объяснить источники ваших доходов. Если история об этом умолчит, банк может заблокировать вам счет, а процесс вывода с него денег будет нудным и сложным.

Во-вторых, налоговая оштрафует и доначислит налоги. Такие ситуации в последнее время происходят все чаще. Вам придется объяснять причины возникновения на ваших счетах тех или иных сумм денег уже налоговой. Если налоговая сможет доказать, что деньги получены в качестве дохода от какой-либо деятельности, которая подлежит налогообложению, а налоги за нее не уплачены, то вас обвинят в предпринимательской деятельности и уклонении от уплаты налогов.

Особенности обложения иностранных граждан и лиц без гражданства

Иностранные граждане и лица без гражданства, постоянно

проживающие в РФ (более 183 дней в календарном году)

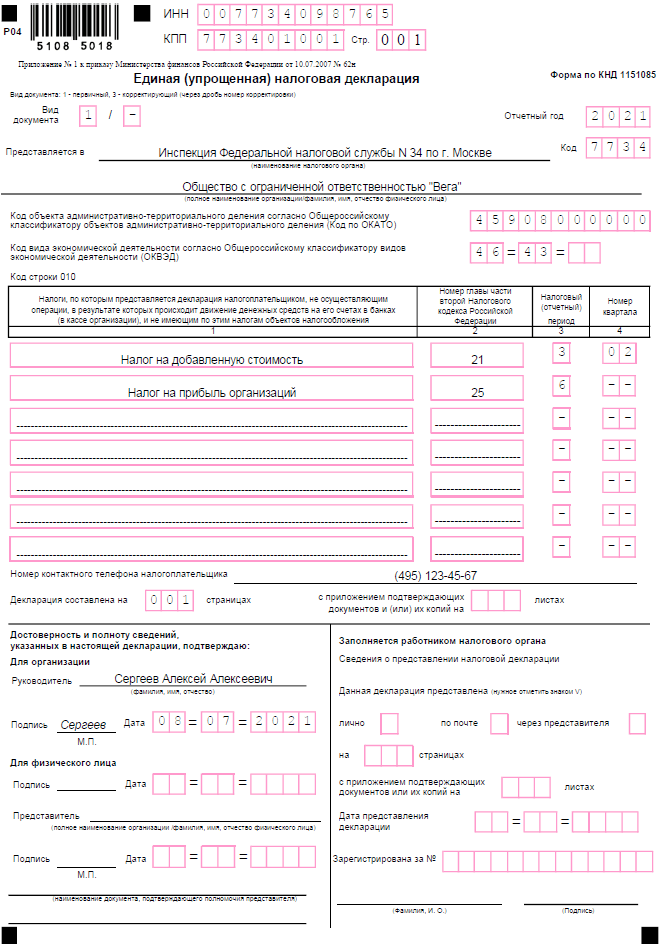

Дeкларации о доходах

Декларация о доходах представляется в налоговый орган по

месту осуществления деятельности (или проживания) в РФ:

· о предполагаемом доходе в календарном году — в

течение месяца со дня приезда в РФ (при дальнейшем пребывании в РФ в следующем

календарном году — до 30 апреля следующего года)

· о фактическом доходе — до 1 апреля года, следующего

за отчетным.

При прекращении в течение календарного года деятельности

на территории РФ и выезде за пределы РФ, декларация о доходах, фактически

полученных за период пребывания, должна быть представлена не позднее чем за

месяц до отъезда.

Порядок исчисления и уплаты налога

Налог исчисляется на основании деклараций о доходах

налоговым органом. Авансовые платежи производятся до 15 мая, 15 августа, 15

ноября равными долями от суммы, рассчитанной в размере 75% от налоговых

обязательств (определяется по представленной декларации).

Доплата по пересчету за отчетный год производится в

течение месяца со дня получения платежного извещения, направляемого налоговым

органом плательщику.

Зачет сумм налога, уплаченных за пределами РФ

Налоги, уплаченные за пределами РФ, принимаются к зачету

только в пределах, установленных законодательством РФ, т.е. с применением

российской шкалы подоходного налога.

Иностранные граждане и лица без гражданства, проживающие в

РФ менее 183 дней в календарном году

Соглашения об избежании двойного

налогообложения

Взимание подоходного налога с иностранных физических лиц

и лиц без гражданства может быть прекращено или ограничено в соответствии с

международными договорами РФ и бывшего СССР, когда в соответствующем иностранном

государстве такие же меры осуществляются по отношению к гражданам РФ, что должно

быть официально подтверждено центральным налоговым органом этого иностранного

государства. В последнем случае освобождение от налогообложения осуществляется

на основании указания Минфина РФ.

Налоговые вычеты (на детей, лечение, обучение)

На сегодняшний день налоговым законодательством выделяется несколько основным групп соответствующих вычетов.

В частности речь идет о таких, как:

Разновидность налогового вычета

Разъяснения

Стандартный

1,4 тысячи рублей предоставляется на каждого налогоплательщика, который выступает в качестве родителя. Данная разновидность суммы может быть увеличена до 3 тысяч рублей в случае с третьи ми последующим ребенком. Начисления положены на каждого ребенка, который до наступления совершеннолетия находится на полном обеспечении родителей. В данном случае перечисления осуществляются каждый месяц отчетного налогового периода до того, когда будет факт превышения лимита в 350 тысяч рублей. В случае с детьми-инвалидами, вычет составляет 12 тысяч для родителей и 6 тысяч рублей для опекунов

Имущественный

Под ним подразумеваются перечисления, на которые могут рассчитывать налогоплательщики, осуществляющие затраты на новый объект жилой недвижимости либо же строительство

Суммарный размер не может превышать 2 миллионов рублей, не беря во внимание финансовый учет, направленный непосредственно на погашение долговых обязательств по ипотечному кредитованию

Социальная разновидность

Может быть предоставлена исключительно тем гражданам, которые по различным на то причинам понесли социальные разновидности затрат. Они могут быть напрямую связаны с благотворительностью, обучением, каким-либо учением и так далее

Профессиональная разновидность выплат

Говоря простыми словами, то под ним подразумевается вычет по НДФЛ, который может быть предоставлен по факту совершенных и одновременно с этим документально подтвержденных затрат

Нередко предприниматели также оставляют за собой юридическое право на оформление вычета в размере 20% на основании заявления

Обращая внимание на указанные особенности и конкретно установленные условия, можно с легкостью оформить налоговый вычет и без подвохов со стороны представителей налогового органа

Общая характеристика НДФЛ. Налогоплательщики и их классификация

Подоходное налогообложение граждан является одним из важнейших источников бюджетных доходов всех государств. Впервые подоходный налог был установлен в Англии в 1798 г. В царской России этот налог был введен в 1916 г.

После 1917 г. доходы основных слоев населения были низкими, поэтому подоходный налог формировал лишь 6-8% доходов бюджета.

С начала 1990-х гг. в налоговой системе РФ по сумме поступлений налоги с граждан выходят на третье место, уступая лишь налогу на прибыль и НДС.

Правовое регулирование налогообложения доходов граждан претерпело ряд изменений. На протяжении десятилетия действовал принятый в декабре 1991 г. Закон РФ «О подоходном налоге с физических лиц». С 01.01.2001 доходы физических лиц стали облагаться в соответствие с гл. 23 части второй НК РФ.

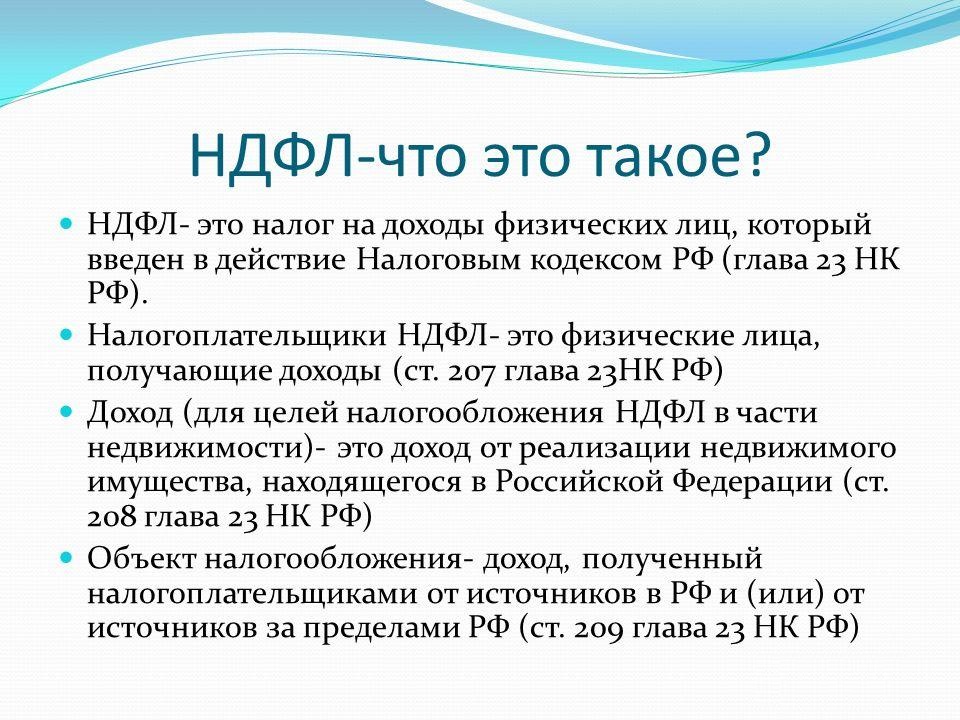

Налог на доходы физических лиц (НДФЛ) — прямой федеральный налог, объектом обложения которого являются доходы граждан — налогоплательщиков. По уровню установления этот налог федеральный, т.е. все его элементы определены федеральным законодателем в НК РФ. Несмотря на это, НДФЛ зачисляется в региональные и местные бюджеты в пропорции 85/15, т.е. 85% налога поступает в региональные бюджеты, а 15% — в местные (ст. 56, 61-61.5 БК РФ). Таким образом,

НДФЛ является одним из основных доходных источников консолидированных бюджетов субъектов РФ. Так, в структуре поступлений бюджета Воронежской области основными доходными источниками, формирующими доходы областного бюджета более чем на 80%, являются налог на прибыль организаций ( 37-40%), налог на доходы физических лиц (33-35%) и налог на имущество организаций (15%). Также НДФЛ является основным источником налоговых доходов и консолидированного бюджета РФ.

По своей сущности подоходный налог является юридической формой экономической связи человека и государства, поэтому правой режим подоходного налогообложения во многом определяется принципом постоянного местопребывания (резидентства).

Налогоплательщиками НДФЛ являются физические лица независимо от своего гражданства, а объем налоговой обязанности зависит от наличия или отсутствия налогового резидентства РФ.

Налоговыми резидентами РФ считаются граждане России, иностранцы и лица без гражданства, проживающие на территории РФ не менее 183 дней в году. Не имеющими налогового резидентства признаются лица, проживающие менее 183 дней в году на территории РФ и не имеющие российского гражданства.

Главное различие налоговых резидентов и нерезидентов заключается в объеме налоговой обязанности. Налоговые резиденты Российской Федерации уплачивают налог в российский бюджет со всех видов доходов независимо от территории их получения, т.е. несут полную налоговую обязанность перед государством. Налоговые нерезиденты уплачивают налог в России только в части доходов, полученных от источников в РФ, поэтому они несут ограниченную налоговую обязанность. Кроме того, ставка НДФЛ в отношении доходов нерезидентов составляет 30%, а ставка для налоговых резидентов РФ — 13%.

Обязанности работодателей и других организаций по удержанию налога

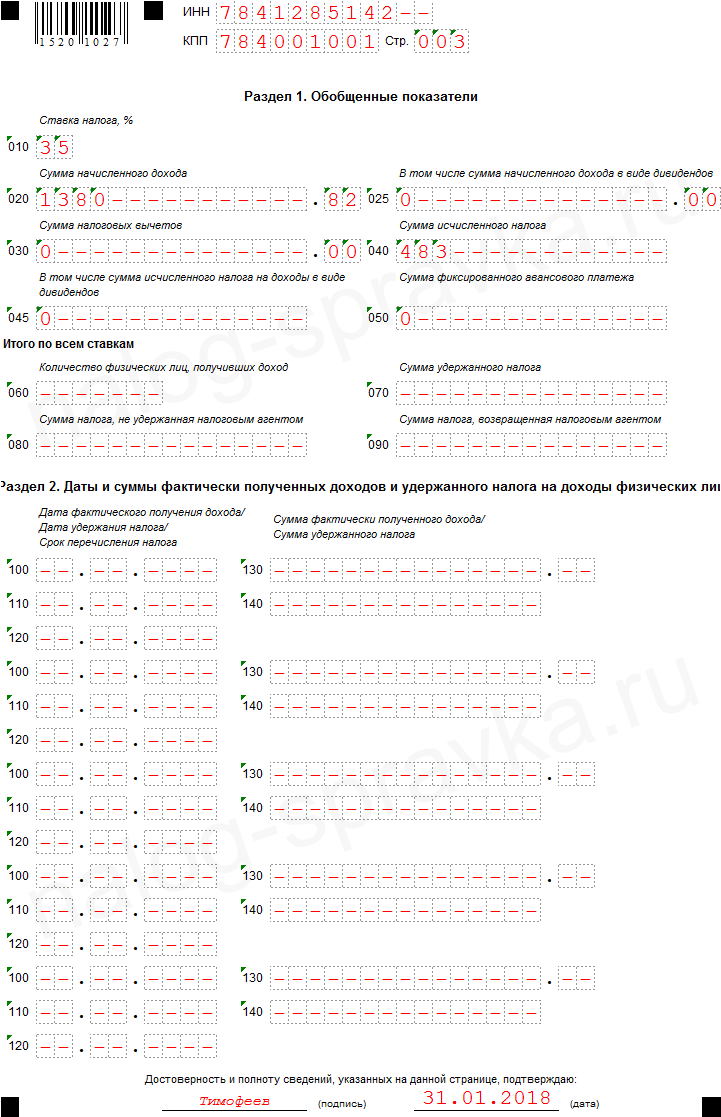

Порядок исчисления и удержания налога

— При выплате заработной платы и других видов вознаграждения

работникам налог исчисляется и удерживается предприятием ежемесячно с суммы

совокупного облагаемого дохода нарастающим итогом с зачетом удержанной в

предыдущие месяцы суммы налога.

— Налоговые вычеты производятся основным источником дохода

(по основному месту работы) и могут производиться другим источником дохода

только при отсутствии основного места работы.

— Налоги, не удержанные или удержанные не полностью,

взыскиваются предприятием с физических лиц до полного погашения задолженности с

соблюдением гарантий, установленных законодательством (не более 50% месячного

дохода).

— При выплате гражданину дохода от продажи имущества

подоходный налог удерживается организацией — источником дохода, если доход

превышает необлагаемый минимум (5000- или 1000-кратный размер ММОТ), и если

гражданин не сообщил в налоговый орган о том, что состоит на налоговом учете

(получил идентификационный номер налогоплательщика — ИНН) и произведет уплату

налога самостоятельно. В противном случае выплачивающая доход организация

сообщает о его сумме налоговому органу по месту своего нахождения.

— Предприятия перечисляют в бюджет суммы исчисленного и

удержанного с физических лиц налога не позднее дня фактического получения в

банке денежных средств на оплату труда либо не позднее дня перечисления со

счетов в банке заработной платы по поручениям работников.

— Предприятия, не имеющие счетов в банке или выплачивающие

зарплату из выручки от реализации продукции (работ, услуг), перечисляют суммы

налога в банки не позднее дня, следующего за днем выплаты зарплаты.

— Если физическими лицами получен доход от работодателей не

за выполнение трудовых обязанностей (например, получены отпускные суммы, выплаты

по листкам нетрудоспособности или доход получен в виде материальных и социальных

благ), исчисленный и удержанный с такого дохода подоходный налог должен быть

перечислен не позднее пятого числа месяца, следующего за месяцем, в котором

получен доход или произведены указанные выплаты.

— Перечисление налога за филиалы и другие обособленные

подразделения, не имеющие счетов в банках, производится головной организацией в

региональный бюджет по месту нахождения филиала или подразделения.

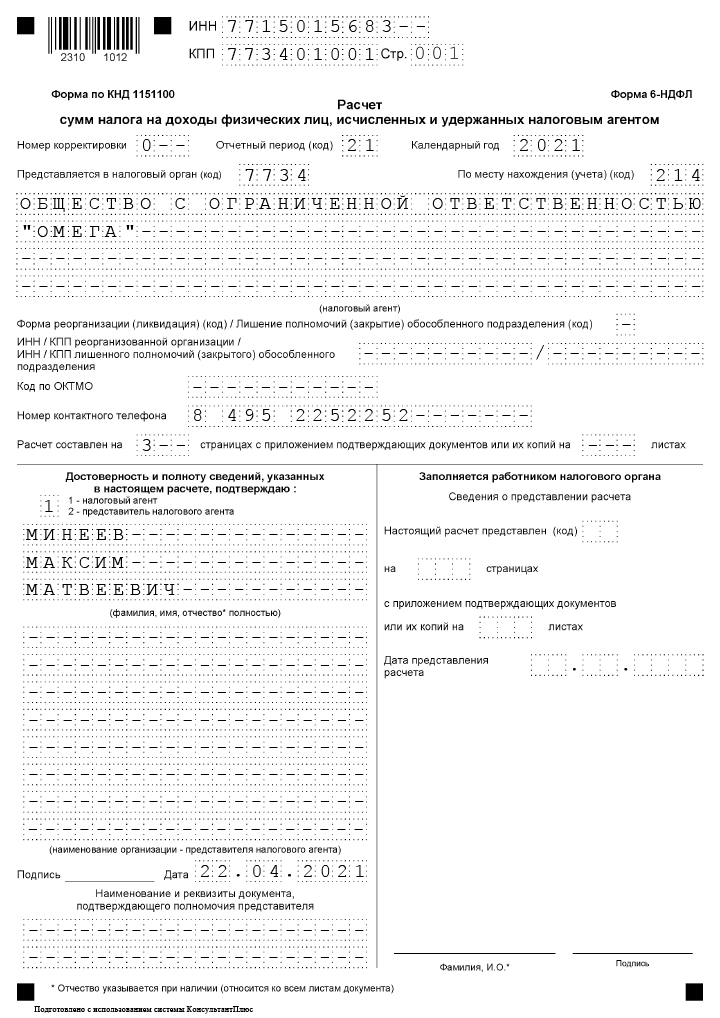

Отчетность перед налоговыми органами

Предприятия обязаны представлять налоговому

органу:

· отчет об итоговых суммах доходов и удержанных суммах

налога, о доходах, выплаченных физическим лицам не по месту основной работы —

ежеквартально, не позднее 1-го числа второго месяца, следующего за отчетным

кварталом (по истечении года — не позднее 1 апреля года, следующего за отчетным)

· отчет о доходах, выплаченных физическим лицам по

месту основной работы, — ежегодно, не позднее 1 апреля следующего года

· сведения о произведенных физическим лицам выплатах

по исполнению обязательств по ценным бумагам (включая векселя), а также по иным

сделкам купли-продажи ценных бумаг

· Отчеты должны представляться на магнитных носителях

или с использованием средств телекоммуникаций (не распространяется на

предприятия с численностью до 10 человек, кроме банков, страховых организаций и

профессиональных участников рынка ценных бумаг).

Организации, являющиеся налоговыми агентами, несут

ответственность, предусмотренную Частью первой Налогового кодекса для налоговых

агентов.

НДФЛ и ИП

Обязанность субъектов частного предпринимательства (ИП) по уплате подоходного налога зависит от применяемой схемы налогообложения.

При использовании ИП упрощенных систем – УСН, ЕНВД, патент – предприниматель освобождается от федеральных налогов, в том числе и от НДФЛ. Если ИП не применяет спецрежим, то по окончании года он обязан отчитаться о полученных доходах и рассчитать налог. При исчислении НДФЛ физлицо-ИП может уменьшить налоговую базу на сумму социальных вычетов.

Декларация по НДФЛ должна быть представлена в территориальную налоговую инспекцию до 30 апреля (включительно), а уплату налога следует осуществить до 15 июля года, следующего за отчетным.

Указанные правила действуют в тех ситуациях, когда ИП работает самостоятельно, без привлечения наемных работников. Если в штате предпринимателя присутствуют сотрудники, получающие зарплату, то ИП обязан, как налоговый агент, рассчитать, удержать и перечислить НДФЛ на бюджетный счет.

Помните: ИП, освобожденный от НДФЛ в силу использования спецрежима, обязан по итогам года заплатить налог с дохода, не связанного с основной деятельностью (например, при продаже активов – недвижимости или транспорта).

ИП-работодатель, наряду с обязанностью удерживать и платить НДФЛ за работников, должен вести регистры налогового учета по подоходному налогу. Регистр не имеет унифицированной формы и разрабатывается самостоятельно. Он представляет собой свод персонифицированных сведений по каждому сотруднику, среди которых – начисленные доходы, применяемые вычеты, суммы удержанного и уплаченного налога. Нарушение обязанности по ведению налогового регистра влечет за собой наложение административного штрафа.

Если по объективным причинам ИП не удержал НДФЛ с сотрудника, то до 1 марта ему следует сообщить в налоговый орган данные по налогоплательщику и сумме задолженности по подоходному налогу.

Особенности получения и кто выдает 2-НДФЛ

В справке отражается вся информация о настоящем доходе гражданина (зарплата), налоги и другие отчисления с конкретного работника, которые выражаются в конкретных цифрах государственной валюты. На работодателя ложиться ответственность за перечисление всех выплат в государственные фонды за каждого наемного сотрудника своей организации.

К особенностям оформления и получения документа относят следующее:

- Получить 2-НДФЛ можно только по месту работы.

- Кроме сведений об обязательных отчислениях, справка должна иметь полные реквизиты организации и быть заверена головной печатью предприятия.

- 2-НДФЛ оформляют уполномоченные сотрудники бухгалтерии.

- В соответствии с нормами закона РФ, работодатель должен предоставить наемному работнику справку 2-НДФЛ не позже, чем через 3 дня после написания заявления.

- Основанием получить справку считается письменное заявление работника с просьбой оформить документ. При этом работник не обязан указывать причины, по которым ему необходимо получение данного документа.

- Устная просьба на выдачу документа не регламентирована Трудовым Кодексом и не может считаться основанием для оформления НДФЛ-2.

НДФЛ для военнослужащих и героев

У всех категорий граждан разные размеры выплат. К примеру, люди, побывавшие в Чернобыле, получают вычет равный трём тысячам рублей, тогда как граждане, пожертвовавшие костный мозг другим людям – по пятьсот рублей.

Предлагаем рассмотреть случаи, когда гражданину полагается получение социального вычета по налогам:

- Если им было сделано пожертвование в соц. органы (дома престарелых и детдома). Вычет предоставят на всю сумму пожертвований;

- Если им было оплачено обучение себе или своим детям (не достигшим совершеннолетия) в средне-специальных или высших учебных заведениях. В данном случае ситуация с вычетом аналогична – его предоставляют на всю сумму, но не больше, чем пятьдесят тысяч ежегодно (согласно второму пункту 219-ой статьи Налогового Кодекса) и лишь в том случае, если у учебного заведения имеется лицензия на выдачу дипломов;

- Если им были оплачены мед. услуги, оказанные члену семьи (супруг, несовершеннолетние дети). К тому же полагается вычет расходов на лекарства, чтобы провести медицинское лечение. Следует учесть тот факт, что вычет будет предоставлен лишь в одном случае, если денежные средства потратили на приобретение лекарств, соответствующих перечню. Вычет равняется сумме фактических расходов;

- Если им вносились денежные средства по договору негосударственного страхования пенсий на свою пенсию, или на дополнительные взносы на её накопительную часть.

Как только налоговый период истечёт (по умолчанию равен одному году), у гражданина появится право на подачу налоговой декларации по предоставлению всевозможных вычетов. Декларацию необходимо предоставить вместе с документами, подтверждающими расходы физлица. Лишь при наличии всех необходимых документов Вам предоставят полный социальный вычет.

Что касается имущественного налогового вычета, то он предоставляется из прибыли, полученной физлицом от продажи имущества из своей собственности (220-ая статья НК РФ). Для данной цели, имуществом признаётся не только недвижимость (и её доли), но и доли в уставном капитале юр. лица. Однако, вычет смогут предоставить при условии, что физлицо владело недвижимостью не меньше трёх лет, а общая сумма сделки была больше миллиона рублей.

Исходя из текста 221-ой статьи Налогового Кодекса РФ, профессиональные налоговые вычеты могут быть предоставлены:

- гражданам страны, у которых имеется официально зарегистрированное индивидуальное предпринимательство (также относится к адвокатам и нотариусам). У всех расходов должно быть документальное подтверждение. В случае, если необходимые документы отсутствуют, то налоговый вычет приравняют к 20% от суммы дохода, получаемого ИП от своей деятельности;

- гражданам, работающим по гражданско-правовому договору;

- гражданам, получившим денежное вознаграждение за авторство или изобретения.

Что такое НДФЛ

НДФЛ (или подоходных налог) — налог, начисляемый на доходы физических лиц, то есть для обычных граждан. Один из основных налогов, который пополняет бюджет государства.

Доходы могут быть получены в различной форме:

- денежной;

- имущественной.

Независимо от этого налог всегда начисляется в рублевом эквиваленте в зависимости от суммы полученного дохода.

Кто платит подоходный налог?

Данное обязательство распространяется также на следующие категории физических лиц:

- Те, кто проживает в стране больше половины дней в году. При нахождении в России более 183 дней лица, имеющие гражданство другой страны, становятся автоматически налоговыми резидентами. Все доходы, полученные ими, подлежат налогообложению в пользу российского государства.

- Те, кто получает заработок от любых российских источников, расположенных на территории РФ, независимо от наличия у них гражданства России.

Поэтому все резиденты и нерезиденты, получающие доходы из России, обязаны знать действующее законодательство и соблюдать его.

На что начисляется налог?

Чтобы НДФЛ был начислен, должны соблюдаться 2 условия:

- наличие объекта;

- наличие налоговой базы.

Если законодательством не будет установлено, в каком размере и порядке должен быть удержан подоходный налог на определенный объект налогообложения, то удержать налог никто не сможет.

В качестве объекта налоговое законодательство рассматривает следующее:

- заработную плату и прочие вознаграждения за выполнение работ или услуг;

- арендные платежи за предоставленное во временное пользование имущество;

- призы и различные выигрыши;

- страховые выплаты;

- доходы от продажи имущества, облигаций и иных ценных бумаг, своей части бизнеса и прочего;

- дивиденды, превышающие ставки рефинансирования, установленные на официальном уровне Центробанком.

Если полученный доход не подходит не под один учтенный объект налогообложения российским законодательством, то налог с него не взимается. Все доходы учитываются только в рублях. Если средства были получены в иностранной валюте, то они должны быть пересчитаны по курсу Центробанка на день их получения.

За что не платят НДФЛ?

Многие ошибочно предполагают, что они должны платить НДФЛ4 с любых доходов. Но это неверно. Законодательство освобождает от уплаты данного налога при получении человеком прибыли:

- В форме государственных компенсационных выплат. Они могут назначаться в виде различных пособий.

- В форме наследства.

- В виде имущества или средств, полученных по договору дарения.

- В виде пенсионного обеспечения.

- В форме стипендий, грантов.

- В виде алиментных выплат.

- В форме государственных вознаграждений за определенную деятельность человека.

- В виде государственных пособий и субсидий, положенных человеку законодательством в конкретных случаях в качестве социальной поддержки населения страны.

Все перечисленные доходы не подлежат учету в налоговых органах, поэтому при их получении делиться с государством не придется. Остальные доходы, полученные налоговыми резидентами, подлежат обязательному учету в ИФНС, а соответственно, и уплате с них налога.

Изменения в документе 2-НДФЛ

Чтобы понять, как, как выглядит справка 2-НДФЛ на сегодняшнее время, следует указать на новые окна и параграфы, которые появились в документе и которые являются обязательными для заполнения:

- Графа 2 («Данные о сотруднике») дополнилась пунктом «ИНН в стране гражданства». Этот раздел заполняют служащие, которые не имеют гражданства РФ и имеют статус: «Иностранный гражданин».

- Раздел, определяющий статус налогоплательщика получил новые параграфы:

- Графа, которую заполняют лица, которые являются соотечественниками, но относятся к категории «добровольный переселенец с зарубежных стран».

- Графа для лиц, имеющих официальный статус «беженец». К данной категории иностранных граждан, так же относятся лица, которым предоставлено временное убежище.

- Граждане других государств, которым предоставлен специальный патент для работы на предприятии (в организации).

Начисление доходов может происходить по разным расчетным ставкам, это не запрещается законодательством.

Зачем необходим документ

Работнику имеет право на получение нескольких видов справок о заработной плате, отличающихся составом сведений. То, что указывается в справке 2-НДФЛ, не совпадает с информацией других справок. Форма является наиболее полной, позволяет получить следующую информацию:

- Данные о работодателе, его реквизитах.

- Сведения о работнике, его статусе, периоде получения вознаграждения.

- Данные о заработке с разбивкой по месяцам, налоговых льготах.

- Сведения об исчисленном, удержанном, перечисленном налоге.

Простая форма изложения информации позволяет использовать документ любым пользователем. Это весьма удобно.

Налоговому агенту

Организации или ИП выступают налоговыми агентами по отношению к работникам при найме физических лиц и выплатах вознаграждений за исполнение условий трудовых договоров. В обязанность налоговых агентов входит:

- Учет выплат и налоговых льгот (вычетов), полученных сотрудником.

- Исчисление налогов, своевременное удержание, перечисление в бюджет. В учете используются регистры, разработанные предприятием.

- Предоставление информации о начисленных сотрудникам доходах, предоставленных льготах, исчисленном, удержанном и перечисленном налоге. Подача сведений осуществляется в территориальный орган ИФНС.

Частным лицам (работникам организации)

Документ предоставляется работодателем по запросу физического лица, выступающего наемным работником. В письменном запросе с просьбой о выдаче документа можно определить количество необходимых экземпляров справок. Срок исполнения 2-НДФЛ для физических лиц – 3 рабочих дня с момента обращения сотрудника в бухгалтерию предприятия. Согласия на выдачу документа от руководителя не требуется. Лицо имеет право получить сведения, связанные с исполнением трудовых обязанностей.

ИП (индивидуальным предпринимателям)

Физические лица, признанные ИП, не являются наемными работниками. Доход, полученный при ведении коммерческой деятельности, облагается в зависимости от применяемой системы налогообложения. При использовании ОСНО возникает выручка, облагаемая НДФЛ по ставке 13%. Подтверждением полученной выручки, отчисленных налогов является декларация формы 3-НДФЛ. Исключением является случай, когда ИП одновременно является и наемным работником с отдельным учетом доходов, полученных физическим лицом.

Пенсионерам

Лица пенсионного возраста при трудоустройстве обладают одинаковыми с другими работниками правами. Сведения о доходах могут понадобиться пенсионерам за период, предшествующий увольнению в связи с выходом на пенсию. Работающие пенсионеры не освобождены от уплаты налога с доходов, что позволяет получить форму 2-НДФЛ по запросу.

Налоговые вычеты

Налоговый Кодекс предусматривает, что в определенных случаях налоговые резиденты могут быть освобождены от уплаты подоходного налога. А также они имеют право претендовать на его возврат, если он уже был оплачен.

В зависимости от обстоятельств вычеты бывают следующие:

- Стандартные, предоставляемые людям в соответствии с их определенным статусом (инвалиды, семьи с несовершеннолетними детьми, родители несовершеннолетних инвалидов, а также некоторые другие категории граждан).

- Социальные, предоставляемые в случаях, когда резидент произвел затраты на лечение, обучение или формирование будущей пенсии.

- Имущественные, предоставляемые в случае покупке жилья, а также уплате процентов по ипотечному кредитованию.

- Профессиональные, предоставляемые некоторым категориям предпринимателей, работникам, устроенным по гражданско-правовым контрактам и лицам, занимающимся частной практикой.

В зависимости от вида вычета, налоговое законодательство устанавливает максимально допустимую его сумму, а также обязательные условия для его оформления. Для оформления вычета надо подать декларацию 3-НДФЛ, а также все обязательные документы в течение 3 лет с момента возникновения данного права.

Также важно знать, что вычет может предоставляться в нескольких форматах:

- в виде возврата уплаченного налога;

- в виде вычета при уплате налога.

В первом случае право требования возникает только на следующий календарный год после уплаты налога. А во втором случае право получения вычета начинает действовать сразу после получения подтверждения от налоговых органов.

Зная все основания для получения налогового вычета, каждый налоговый резидент может существенно уменьшить размер своего подоходного налога, а также вернуть уплаченные им суммы за последние 3 года.

Исчисление и уплата налога

Земельный налог начисляется исходя из площади участка и

утвержденных ставок земельного налога. Земельный налог за участки в пределах

сельских населенных пунктов и вне их черты, предоставленные гражданам для

ведения личного подсобного хозяйства, огородничества, сенокошения, выпаса скота,

садоводства взимается со всей площади земельного участка по средним ставкам

налога за земли сельскохозяйственного значения административного района.

Налоговая ставка принимается местным органом власти в

размере от 0,1 до 2 процентов от стоимости. За землю, которая занята жильем,

плата исчисляется в размере 3 процентов от ставки земельного налога, но не менее

60 рублей за квадратный метр.

Налог уплачивается два раза в

год равными долями — до 15 сентября и до 15 ноября.

Как отчитаться и оплатить НДФЛ?

Если вы официально трудоустроены, то можете расслабиться, так как налог платит за вас работодатель. Но он вычитает его из вашей официальной заработной платы, поэтому получаете вы на 13 % меньше той суммы, которая прописана в трудовом договоре.

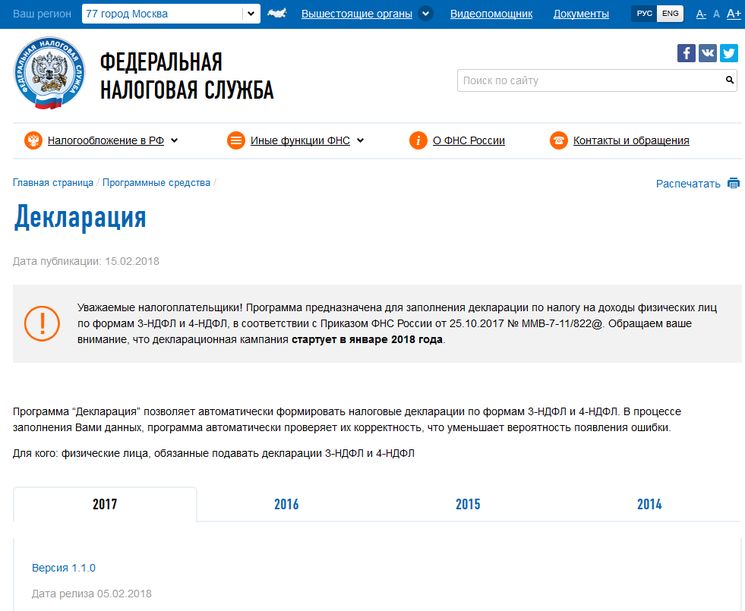

Все остальные доходы необходимо декларировать самостоятельно. Оплата налога осуществляется на основании произведенных вами расчетов в налоговой декларации по форме 3-НДФЛ. Пример ее заполнения можно посмотреть здесь.

За несвоевременное предоставление декларации предусмотрен штраф в размере от 1000 рублей и более. Данная норма закона закреплена в статье 119 НК РФ.

Подача документов может осуществляться несколькими способами:

- в бумажном варианте;

- в электронном варианте.

Перечень документов, которые надо приложить в обязательном порядке к декларации законодательством не установлен. Но в качестве доказательств о получении дохода можно приложить:

- копию договора купли-продажи;

- справку 2-НДФЛ;

- выписку с банковского счета, подтверждающую движение средств;

- любые иные документы, подтверждающие факт получения дохода в определенном размере.

Если вместе с декларацией заявитель претендует на оформление вычета, то перечень обязательных документов установлен НК следующий:

- договор, на основании которого был получен заработок;

- платежные документы, подтверждающие факт получения средств;

- документы, подтверждающие право собственности;

- акт приема-передачи данного дохода;

- заявление, на основании которого супруги решают о распределении права на получение вычета;

- кредитный договор и справка о переплаченных процентах, если это актуально.

Направить декларацию можно следующими способами:

- лично или через представителя в отделение ФНС;

- через личный кабинет на сайте ФНС;

- через портал Госуслуг;

- по почте.

Для подачи декларации через сайт ФНС необходимо получить регистрационную карточку в отделении налоговых органов, а также оформить там электронную подпись. Датой подачи декларации будет считаться день ее отправки.

Электронные сервисы ФНС и портал Госуслуг дают возможность не только отправить документы, но и оплатить рассчитанный налог прямо на сайте.

Во всех остальных случаях необходимо получить квитанцию для оплаты и оплатить ее в банке. Квитанцию можно найти:

- на портале Госуслуг;

- на сайте ФНС;

- в отделении налоговых органов;

- в специальных терминалах для оплаты;

- в банкоматах.

Важно проверять, чтобы реквизиты налогового органа ФНС относились непосредственно к тому отделению, где вы являетесь налоговым резидентом

Новые КБК

При заполнении платежной квитанции надо обращать внимание на КБК. Это установленные коды бюджетной классификации, установленные для различных видов платежей, поступающих в казну государства

С 2018 года были введены изменения:

- При оплате налога с доходов до 300 тысяч рублей КБК остался прежним 182 1 02 02140 06 1110 160.

- При оплате налога с доходов больше 300 тысяч рублей он стал аналогичным первому случаю 182 1 02 02140 06 1110 160.

То есть теперь КБК будет одинаковым, независимо от суммы оплаты.