Каков срок перечисления ндфл в отчете по форме 6-ндфл?

Содержание:

Ставка НДФЛ и сроки подачи декларации

Основная ставка НДФЛ в России составляет 13%. Для отдельных видов доходов установлены . Сумма налога исчисляется в полных рублях, при этом сумма налога округляется до полного рубля в большую сторону, если она составляет 50 коп. и более ().

Основная часть НДФЛ (прежде всего, с заработной платы) рассчитывается, удерживается и перечисляется в бюджет работодателем (налоговым агентом).

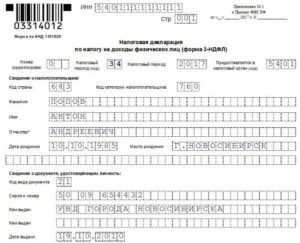

Доходы от продажи имущества декларируются физлицом самостоятельно. В этом случае по итогам года заполняется декларация и рассчитывается сумма налога, которую физлицо должно перечислить в бюджет. Декларацию необходимо сдать в налоговую инспекцию по месту постоянного проживания (постановки на налоговый учет) до конца апреля года, следующего за годом получения дохода.

Отметим, что представить декларацию о доходах, полученных в 2019 году, физлицам необходимо до 30 апреля 2020 года, использовать при этом можно только новую форму декларации. Уплатить налог надо не позднее 15 июля.

В то же время представить декларацию по НДФЛ только с целью получения налоговых вычетов можно в любое время в течение года. Предельный срок подачи декларации на этот случай не распространяется.

Напомним, что налогоплательщики, получившие доходы, с которых налоговые агенты не удержали исчисленную сумму налога и передали сведения о них в налоговые органы, уплачивают налог не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании направленного налоговым органом уведомления об уплате налога ( и , ). Такая норма была введена в 2016 году, а значит уже с 2017 года представлять декларации по форме 3-НДФЛ в вышеуказанных случаях не нужно.

Объект обложения

Совокупный облагаемый доход, полученный в календарном году,

как в денежной, так и в натуральной форме, в том числе в виде материальной

выгоды.

Датой получения дохода является дата выплаты дохода (включая

аванс), либо перечисления дохода, либо дата передачи дохода в натуральной

форме.

Доход в иностранной валюте в целях налогообложения

пересчитывается в рубли по курсу ЦБ РФ на день получения.

Совокупный облагаемый доход

Материальная выгода

При получении работником от организации беспроцентной ссуды

или ссуды под низкий процент совокупный облагаемый доход включает материальную

выгоду в виде экономии на процентах.

Выгодой является разница между суммой, исчисленной исходя из

2/3 ставки рефинансирования ЦБ РФ по средствам в рублях (или 10% годовых по

средствам в инвалюте), и суммой фактически уплаченных процентов. Налог на

материальную выгоду удерживается организацией.

Продажа имущества

При продаже имущества, принадлежащего на праве собственности

гражданину, не зарегистрированному как плательщик налога, совокупный облагаемый

доход может быть уменьшен на сумму, не превышающую 5000-кратный размер ММОТ, при

продаже жилья, дач, садовых домиков, земельных участков, земельных паев (долей),

или на сумму, не превышающую 1000-кратный размер ММОТ — при продаже другого

имущества. (По желанию плательщика этот вычет может быть заменен вычетом

фактически произведенных и документально подтвержденных расходов.)

Получение доходов из источников за пределами РФ

При получении доходов из источников за пределами РФ

гражданами, имеющими постоянное местожительство в РФ, к вычету принимаются суммы

налогов, уплаченных за пределами РФ, но не более сумм, причитающихся по

законодательству РФ, т.е. с применением российской шкалы подоходного

налога.

Доходы, не подлежащие обложению

· Проценты и выигрыши по государственным ценным

бумагам и по бумагам органов местного самоуправления

· Страховые выплаты (возмещения) по обязательному

страхованию, по договорам добровольного долгосрочного (на срок не менее пяти

лет) страхования жизни, имущественного страхования и страхования ответственности

в связи с наступлением страхового случая, в возмещение вреда жизни, здоровью и

медицинских расходов

· Проценты и выигрыши по вкладам в банках, находящихся

на территории РФ, открытым:

q в рублях — если процент выплачивается в пределах

ставки рефинансирования, установленной ЦБ РФ

q в иностранной валюте — если проценты выплачиваются в

пределах 15% годовых

· Государственные пособия, пенсии, стипендии учащихся

Доходы, облагаемые по твердой ставке

Проценты и выигрыши по вкладам в банках, находящихся на

территории РФ, в размере, превышающем ставку рефинансирования, установленной ЦБ

РФ, действовавшей в течение периода существования вклада (15% годовых — по

вкладам в иностранной валюте), и некоторые виды страховых выплат облагаются

налогом отдельно от иных видов дохода у источника дохода по ставке 15%.

Стандартные вычеты.

Стандартные вычеты производятся по месту основной работы,

а при отсутствии таковой – любым другим источником доходов по заявлению

налогоплательщика, либо самим налогоплательщиком по окончании года.

Не применяются при наличии 3- и 5-кратных льгот и льгот

в пределах дохода, облагаемого по минимальной ставке.

| Размер дохода, нарастающим итогом с начала года |

Размер вычета в месяц |

| До 5 тыс. руб. | 2 размера ММОТ |

| От 5 до 20 тыс. руб. | 1 размер ММОТ |

| Свыше 20 тыс. руб. | Вычета нет |

Сроки перечисления для нанимателей

Фирмы и ИП, использующие наемный труд, регулярно выплачивают подоходный налог — НДФЛ. Они выступают в роли налоговых агентов, поэтому должны:

- Во время передачи доходов своим сотрудникам удерживать налоги.

- Переводить налоговые деньги в бюджет вовремя.

- Начислять налог за всех сотрудников, каждый месяц.

Оплата труда

По закону все, кто использует наемный труд, обязаны выдавать плату за работу 2 раза в месяц, не реже. Таким образом, выплаты осуществляются каждые пятнадцать дней. В середине месяца выплачивается аванс, а основная часть — в конце того же месяца.

Сроки удержания и оплаты НДФЛ с заработной платы зависит от того, каким способом выдаются сотрудникам деньги:

- В кассе предприятия наличными лично в руки. Срок оплаты в этой ситуации — следующий день после выдачи оплаты труда.

- Наличным способом, в банке. Деньги для оплаты налога нужно перевести в день перечисления средств на счет получателя.

- Перечисление безналичным способом на банковскую карту. Налог должен быть оплачен в день перевода денежных средств.

Отпускные, больничные листы

В случае оплаты больничных датой получения дохода считается день выплаты денег. Тогда и надо удержать подоходный налог. Не обязательно сразу перечислять средства в бюджет. Это нужно сделать до последнего числа месяца.

Пример. Сотруднице рекламного агентства Петровой Инне Николаевне 10.11.2017 года были выплачены отпускные. Работодатель, являясь налоговым агентом, высчитал налоги в день выплаты. Перевод средств в налоговую было осуществлено до 30.11.2017 года.

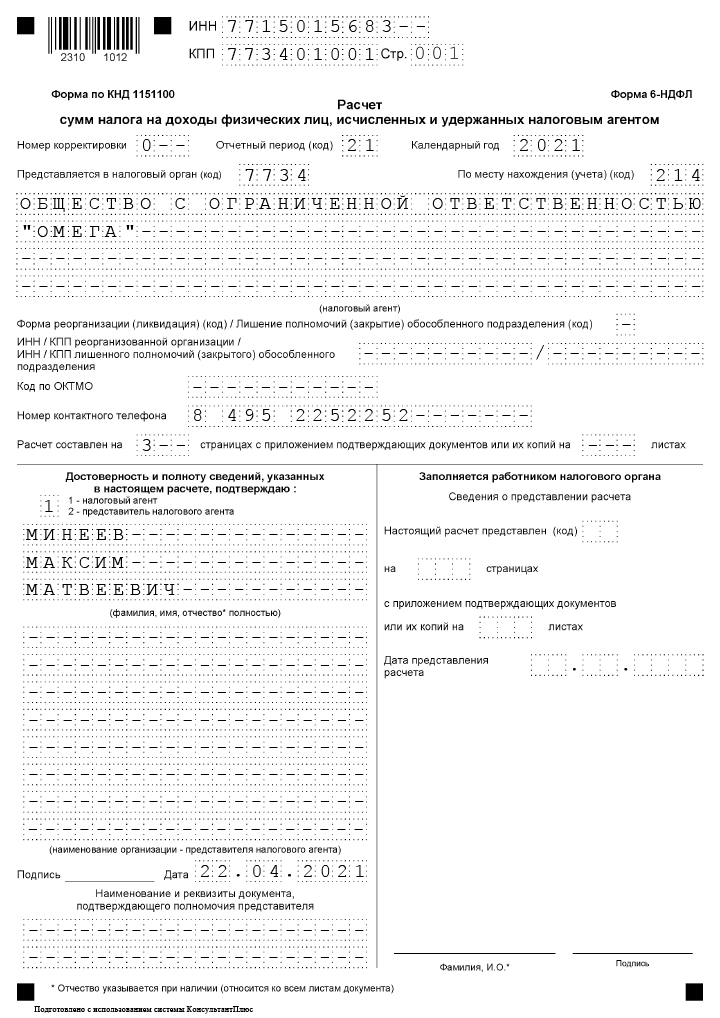

Уплата налога, если зарплата и пособия выдаются в один день

Если зарплата, отпускные, больничные выдаются сотруднику одновременно в конце месяца, для налоговой можно оформить эти операции в одной платежной ведомости. Нет необходимости перечислять налог с этих доходов по отдельности

Но важно соблюдать сроки перевода НДФЛ. Если с зарплаты можно перечислить налог на следующий день, даже если дата выпадает на первое число другого месяца, то налог с отпускных и наличных должен быть перечислен строго в тот же месяц

Крайний срок — последнее число месяца, в котором сотрудник получил деньги

Например, зарплата и отпускные выдавались одновременно 30 ноября. Налог с зарплаты можно перечислить 30 ноября или 1 декабря. Но НДФЛ с отпускных нужно успеть отдать в ноябре.

Увольнение сотрудника

Уволившийся сотрудник должен получить от работодателя все причитающиеся ему выплаты в свой последний рабочий день. Помимо заработной платы ему положены компенсация за несостоявшийся отпуск, оплата больничного и выходное пособие, если таковые имелись. При последнем расчете наниматель должен удержать подоходный налог со всей суммы, которая выдается уволившемуся.

Перечисление в бюджет этих денег должно произойти до конца рабочего дня, который идет за днем увольнения сотрудника и выплаты ему окончательного дохода. Если наниматель выдает отпускные или больничные последнего числа месяца, бухгалтер обязан перевести средства в тот же день. Потому что следующее число — уже новый месяц.

Сотрудник не явился за оплатой

Сроки перечисления НДФЛ с доходов персонала не зависят от того, когда работник забрал деньги. Организация обязана начислить зарплату и другие выплаты вовремя. Тогда же должен быть удержан налог. Если сотрудник за деньгами не явился в назначенный день, а пришел позже, считается что он получил оплату с отсрочкой. Поэтому возвращение НДФЛ или задержка перечисления налога в этом случае законом не предусмотрены.

Перечисление НДФЛ с аванса или до момента фактических выплат

Работодатель должен удержать и перевести налог после того, как будет выплачена вся сумма, положенная сотрудникам. То есть в конце месяца. Если деньги будут перечислены раньше, это не будет считаться оплатой налога. Для фискального органа эти средства будут значиться оплаченными излишне. И они подлежат возврату налоговому агенту.

Поскольку заранее перечисленные от организации деньги не учитываются в счет оплаты налога, работодатель должен перечислить деньги еще раз после фактической выдачи сотрудникам заработной платы или других доходов. Если средства не поступят государству в установленные сроки, компании грозит штраф. Подробно о штрафе за несвоевременную уплату читайте здесь.

Сроки уплаты НДФЛ в 2021 году: таблица

Итак, по средствам, выплаченным в счет любого больничного листа, кроме как по беременности, необходимо удержать НДФЛ в обычном порядке, точно так же, как это происходит при начислении заработной платы. Ставка подоходного налога в 2017 году не изменилась и по прежнему составляет привычные предпринимателям и работникам 13%. Принцип расчета также остается тем же.

Сотрудница ООО «Лорелея» Наталья Леваневская попала в больницу в связи с острым аппендицитом и находилась на лечении в течение 14 дней. Среднедневной заработок Н. Леваневской, вычисленный бухгалтером, составляет 1456 тыс. руб. в мес. Таким образом, на основании данных листка нетрудоспособности, предоставленного сотрудницей, ей положена компенсация в сумме 14 х 1456 = 20 384 руб. Эти деньги ей начислены вместе с заработной платой за этот месяц. Организация должна удержать с этой суммы НДФЛ, размер которого составит 20 384 х 13% = 2649 руб. 92 коп. Таким образом, к выплате по листку нетрудоспособности для Н. Леваневской предназначена сумма 20 384 – 2650 = 17 734 рубля.

Если бы ООО «Лорелея» принадлежало к юрисдикции одного из «пилотных» регионов, например, Ярославской области, расчет выглядел бы немного иначе. За счет средств ООО «Лорелея» выздоровевшая сотрудница получила бы компенсацию только за первые три дня болезни, то есть 1456 х 3 = 4395 руб. НДФЛ предприятие удержит только с этих средств: 4395 х 13% = 571 руб. Таким образом, в дополнение к заработной плате Н. Леваневская получит 4395 – 571 = 3 824 рубля.

Остальные средства (за 11 дней нетрудоспособности) ей перечислит ФСС, он же выступит и налоговым агентом по подоходному налогу с них.

11 х 1456 = 16 016 руб. – полная сумма, причитающаяся по больничному листку.

16 016 х 13% = 2082 руб. – размер НДФЛ.

16 016 – 2082 = 13 934 руб. – к выдаче Н. Леваневской.

При этом работодатель не ответственен за перечисление налоговых средств по адресу, то есть в ИНФС, его полномочия и обязанности ограничиваются только суммой в 571 руб. за первые три нерабочих дня.

Вплоть до недавнего времени (до начала 2016 года) платить подоходный налог следовало в обозначенные сроки:

- до дня, когда средства будут перечислены на счет лица, предоставившего больничный листок;

- в некоторых ситуациях (например, когда деньги выплачиваются из выручки) – не позже дня, следующего после получения дохода.

2 мая 2015 года был принят Федеральный Закон № 113, изменивший этот порядок. Теперь перечисление НДФЛ не привязано к дню фактических выплат, значение имеют календарные даты. Фискальные органы должны получить налоговый платеж по НДФЛ до конца месяца, в который была произведена выплата компенсации (ст. 226 НК РФ).

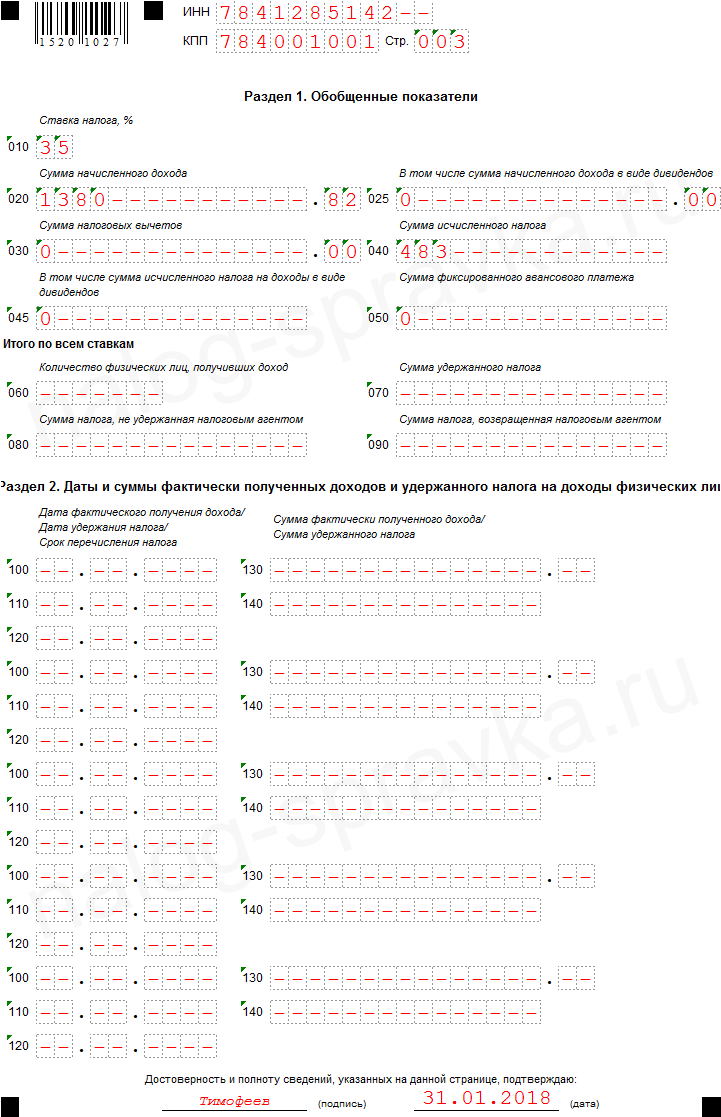

В настоящее время (в 2017 году) действует форма справки о доходах физлиц, которую утвердил приказ ФНС № ММВ-7-11/485 от 30.10.2015 г. Несмотря на то, что чаще всего «больничная» компенсация выплачивается одновременно с заработной платой, в документации будут указаны разные цифры:

- для зарплаты (графа под кодом 2000) – последний день месяца ее начисления;

- для компенсации (графа под кодом 2300) – день ее начисления.

Например, в октябре 2016 года работник болел 5 дней, с 25 по 29 октября. Часть зарплаты за октябрь вместе с пособием по болезни ему выплатили 10 ноября. В справке НДФЛ будут значиться 2 разные даты, потому что доход по зарплате законодательно считается полученным в ноябре, а доход по больничному листу – в октябре, хотя деньги на руки придут в один и тот же день.

Как выглядит образец платежного поручения на уплату НДФЛ с больничного в 2021 году? Как заполнять поле 107 платежки при выплате больничного пособия? В какие сроки платить НДФЛ с больничных в 2021 году? Какие особенности заполнения платежки для ООО и ИП? На какие КБК перечислять «больничных» НДФЛ? Приведем пример заполнения и расскажем про особенности удержания налога с больничного пособия. Также см. «Изменения по НДФЛ в 2021 году».

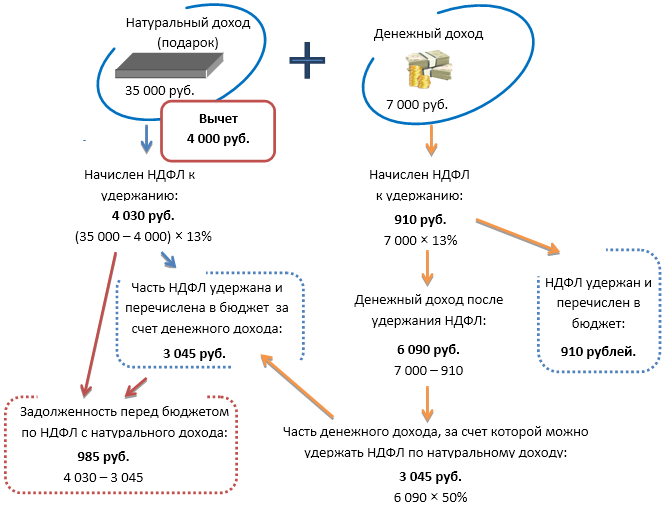

Доход в виде пособия по временной нетрудоспособности считается полученным в день его выплаты (перечисления на счет налогоплательщика). Следовательно, по строке 020 раздела 1 расчета по форме 6-НДФЛ данный доход отражается в том периоде представления, в котором этот доход считается полученным.

Порядок налоговых отчислений

Рассмотрим, как применяется НДФЛ на практике. В большинстве случаев, гражданам не приходится сталкиваться с оплатой налога: эта обязанность возлагается на налоговых агентов, которыми являются наниматели. Однако в некоторых случаях физлицам приходится делать отчисления самостоятельно

В таких ситуациях важно знать порядок и последовательность действий

Высчитывается сумма

В упрощённом варианте подсчётов должностной оклад умножается на действующий налоговый тариф (13%). Получившаяся сумма является налогом, подлежащим к уплате. Если гражданину полагаются налоговые вычеты, эта сумма вычитается из налогооблагаемой базы, после чего оставшуюся часть умножают на действующий тариф.

В упрощённом варианте подсчётов должностной оклад умножается на действующий налоговый тариф (13%). Получившаяся сумма является налогом, подлежащим к уплате. Если гражданину полагаются налоговые вычеты, эта сумма вычитается из налогооблагаемой базы, после чего оставшуюся часть умножают на действующий тариф.

Как узнать реквизиты

Это можно сделать на официальном интернет-портале налоговой службы, указав код подразделения. Система выведет диалоговое окно, где будут указаны платёжные реквизиты для предпринимателей и организаций.

Адрес платежа

Получателем становится отделение, где налогоплательщик был поставлен на учёт. Из этого правила есть ряд исключений, касающихся уплаты налогов физлиц. Более подробную информацию по этому вопросу можно получить на сайте ФНС или в ближайшем отделении налоговой службы.

Заполнение квитанции

На лицевой стороне платёжного документа отображается информация о получателе:

- Полное наименование;

- ИНН;

- Номер счёта;

- Назначение транзакции;

- БИК;

- ОКАТО;

- КБК.

Оборотная сторона отводится для сведений о налогоплательщике:

- Ф.И.О;

- Регистрация;

- ИНН;

- Лицевой счёт;

- Сумма к оплате, включая пени и штрафы, если они были начислены;

- Отчётный период;

- Дата оплаты и личная подпись.

При оплате НДФЛ через банковское отделение нижняя часть документа отрывается и передаётся плательщику.

Особенности перечисления в бюджет налога

При осуществлении оплаты могут возникать следующие вопросы:

В какую ИФНС перечислить налог, удержанный с доходов наемных сотрудников, работающих удаленно?

С ответом на этот вопрос можно ознакомиться в материале Куда платить НДФЛ с доходов «дистанционных» работников».

Куда направить платеж, если сотрудник находится в командировке по месту нахождения обособленного подразделения?

В статье «Как правильно платить НДФЛ при наличии обособленных подразделений» рассмотрены различные варианты территориальной направленности налога с учетом особенностей получения дохода сотрудником и места фактического выполнения им своих обязанностей.

Также предлагаем ознакомиться со статьей «Куда платить НДФЛ, если сотрудник «кочует» по подразделениям?», в которой говорится о выборе ИФНС для оплаты налога, если сотрудник, выполняя свои служебные обязанности, перемещается по филиалам.

Как осуществить оплату налога по выплаченным дивидендам: одной платежкой по всем получателям дивидендов или отдельной —по каждому участнику?

Правильно оформить такой платеж вам поможет материал «Как перечислить НДФЛ с дивидендов».

Какой КБК проставить при выплате дохода иностранному сотруднику, работающему по патенту? Узнайте об этом здесь.

Может ли организация оплатить налог по еще не выплаченной заработной плате?

Как быть в данной ситуации, вам помогут разобраться статьи:

- «»Агентский» НДФЛ авансом не уплачивается»;

- Налоговый агент не вправе перечислять НДФЛ в бюджет авансом».

Выплачиваете зарплату иностранцу, работающему дистанционно за рубежом? Нужно ли в таком случае удерживать НДФЛ и перечислять его в бюджет, расскажем в материале «НДФЛ с зарплаты «дистанционщика», работающего за границей: кто платит?».

Выплатили в 2019 году выигрыш физлицу? С какой суммы заплатить НДФЛ, узнайте из сообщения «Налог на выигрыш в лотерею будут взимать по-новому».

Соблюдение сроков уплаты налога — непременное условие исполнения норм налогового законодательства. Не допустить их нарушения и избежать проблем с налоговыми органами вам помогут статьи нашей рубрики «Уплата (перечисление) НДФЛ».

Облагается ли НДФЛ оплата больничного листа

Согласно п. 1 ст. 217 НК РФ, выплаты по закрытому больничному облагают на конкретную сумму налога на доходы физлиц (НДФЛ). Официальным документом, по которому подтверждают временную болезнь работника, считают листок нетрудоспособности. В этой ситуации расчет и начисление НДФЛ осуществляют с выплат по этой медицинской справке.

Однако есть пособия, которые не облагают налогом на доходы физлиц. К таковым относят следующие:

- единовременные различные пособия по родам и при наступлении беременности;

- ежемесячные выплаты по уходу за 1 или несколькими детьми до 1,5 лет;

- различные пособия, которые выплачивают при уходе за малышом до 3 лет.

Выплаты по закрытому больничному и в 2021 году облагают НДФЛ.

Пособие по закрытому больничному включают в налогооблагаемый доход, который выплачивают в текущем месяце (п. 1 ст. 223 НК РФ). Однако работникам, с которыми оформлены гражданские правовые разнообразные договоры (оказание услуг), листки нетрудоспособности не оплачивают. Соответственно, и НДФЛ в этой ситуации не перечисляют в ИФНС РФ.

Если конкретный регион РФ участвует в официальном пилотном проекте ФСС (Приказ ФСС РФ № 578 от 24 ноября 2017 г.), то применяют такое правило: первые три дня болезни оплачивают из фонда конкретного предприятия, а все остальные — из ФСС. Налог на доходы физлиц удерживают и в первом, и во втором случае.

Больничный оплачивают за счет конкретного объема средств из ФСС уже в первые дни в таких ситуациях:

- при уходе за ребенком;

- при возникновении конкретного несчастного случая на производстве;

- во время протезирования в стационарной больнице;

- при возникновении профзаболевания;

- при уходе на карантин самого сотрудника, или 1 или нескольких его детей до 7 лет, которые ходят в детский сад и др.

Независимо от срока действия конкретного листка нетрудоспособности, налоговым агентом при уплате НДФЛ считают только работодателя — конкретную компанию. Налог на доходы физлиц удерживают и перечисляют в ИФНС РФ со всей суммы пособия по этой медицинской справке.

ВАЖНО! В большинстве ситуаций налог надо перечислить не позже дня, следующего за днем выплаты дохода. Исключение составляют отпускные и больничные

По ним налог следует уплатить не позднее последнего дня месяца, в котором выплачены отпускные или больничные.

Перечислять налог в бюджет обязаны лица, у которых возникает объект налогообложения. Но в связи с тем, что положения гл. 23 НК РФ распространяются на физлиц и организации, выполняющие функции налогового агента, говоря о сроках уплаты НДФЛ, необходимо руководствоваться также принадлежностью плательщика к той или иной категории.

Налоговое законодательство говорит о том, что объектом налогообложения по НДФЛ является доход физических лиц (резидентов и нерезидентов) (ст. 209 НК РФ). Проверим выплаты, которые не входят в базу для расчета НДФЛ.

- Письмо Минфина России от 06.09.2021 № 03-05-01-04/263 указало на то, что выплаты пособий, назначенных в связи с несчастным случаем на производстве или профессиональном заболеванием, налогообложению НДФЛ не подлежат. Дело в том, что такие пособия Минфин на тот момент считал компенсационными выплатами, описанными в п. 3 ст. 217 НК РФ.

- Письмо Минфина России от 21.02.2021 № 03-04-06-01/47 отменило вышеописанную трактовку подобных пособий и указало, что выплаты по больничным, выданным в связи с несчастным случаем или профзаболеванием, все-таки надо рассматривать в рамках п. 1 ст. 217 НК РФ и налогом облагать.

- Судебная практика по данному вопросу небогата, но ранее существовали решения, где судьи считали, что пособия, выплаченные в рамках закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», НДФЛ не облагаются.

Заполнение платежного документа

При уплате НДФЛ через банк (Сбербанк России и некоторые другие банки) заполните платежный документ по любой из форм:

№ ПД (налог);

№ ПД-4сб (налог);

заявление на перевод денежных средств.

Формы и порядок их заполнения приведены в письме от 10 сентября 2001 г. МНС России № ФС-8?10/1199 и Сбербанка России № 04?5198.

В подтверждение оплаты налога операционист банка выдаст квитанцию (нижнюю часть форм № ПД-4сб (налог) или № ПД (налог)) или копию заявления на перевод денег (по просьбе плательщика) с отметкой банка об уплате. При наличии технической возможности в подтверждение оплаты налога операционист банка может выдать чек-ордер. В этом случае отметка банка на платежных документах не проставляется. После приема платежа чек-ордер вместе с платежным документом возвращается плательщику. Такие правила установлены в письме от 10 сентября 2001 г. МНС России № ФС-8?10/1199 и Сбербанка России № 04?5198.

Cовет: чтобы не ошибиться в заполнении квитанции и правильно определить КБК, БИК, корсчет, ИНН и КПП налоговой инспекции, а также код ОКТМО, воспользуйтесь сервисами на сайте ФНС России.

Для этого можно использовать программу, размещенную на сайте http://www.nalog.ru (на сайте найдите «Электронные сервисы», далее – «Заполнить платежное поручение»). Эта программа разработана ФНС России специально для плательщиков налогов и гарантирует безошибочное представление данных.

Кроме того, можно воспользоваться новым сервисом на этом же сайте. Для этого выберите закладку «Электронные сервисы», далее – «Заплати налоги» и наконец – «Уплата налогов физических лиц». Для формирования платежного поручения достаточно выбрать вид налога, ввести личные данные и адрес объекта налогообложения (при необходимости). Остальные платежные реквизиты сформируются автоматически.

Пример самостоятельного расчета НДФЛ для его уплаты в бюджет

А.С. Глебова в 2016 году продала автомобиль за 300 000 руб. Он находился у нее в собственности менее трех лет, поэтому Глебова имеет право на имущественный налоговый вычет в размере 250 000 руб.

Других доходов за 2016 год, с которых нужно заплатить НДФЛ, у Глебовой не было.

НДФЛ, который нужно заплатить в бюджет по этой сделке, Глебова рассчитала так:

(300 000 руб. – 250 000 руб.) × 13% = 6500 руб.

Эту сумму Глебова указала в декларации по НДФЛ и форме № ПД-4сб (налог) на уплату НДФЛ.

Платить НДФЛ через почтовое отделение нужно с использованием (письмо Минфина России от 7 мая 2008 г. № 03-02-07/1-173).

Если человек перечисляет НДФЛ через кассу местной администрации, то подтверждением уплаты будет квитанция, форма которой утверждена приказом ФНС России от 9 ноября 2006 г. № САЭ-3-10/777. Ее обязаны выдать плательщику в кассе местной администрации. Такие разъяснения даны в письме Минфина России от 7 августа 2007 г. № 02-14-10а/1960.

Ситуация: вправе ли банк (почтовое отделение, местная администрация) взимать комиссию за перечисление НДФЛ в бюджет?

Нет, не вправе.

При оплате НДФЛ человек дает банку (местной администрации, отделению почтовой связи) поручение перечислить деньги в бюджет. Банк (местная администрация, отделение почтовой связи) обязан выполнить такое поручение бесплатно. Плата за обслуживание операций по перечислению налогов и сборов в бюджет не взимается.

Такой порядок установлен в пункте 4 статьи 58 и пункте 2 статьи 60 Налогового кодекса РФ и разъяснен в письме Минфина России от 16 января 2007 г. № 03-05-07-02/01.