Каков срок уплаты ндс за 1 квартал 2021 года

Содержание:

- НДС – что это за налог

- Каковы особенности представления декларации по НДС в бумажном виде?

- Когда платить импортный НДС в 2021 году?

- Когда платить НДС налоговым агентам?

- Какая ответственность за нарушение срока перечисления НДС?

- Сколько процентов составляет оптимальная налоговая нагрузка по НДС 2019-2020 годов

- НДС: сколько процентов составит в 2019 году?

- Налоговый календарь для ИП

- НДС к уплате определяется как разница между какими показателями

- Специальные режимы налогообложения в 2020 году

- Декларация по НДС: порядок заполнения, сроки сдачи, штрафы

НДС – что это за налог

НДС представляет собой косвенный обязательный платеж в бюджет, который взимается путем включения его в стоимость товара, работы, услуги. Фактически, он уплачивается за счет средств покупателей и заказчиков.

Субъект хозяйствования, производя продукт, осуществляет начисление НДС. Это налог принято называть исходящим. Для создания продукции компания покупает материалы, услуги, работы, в стоимость которых также включен НДС. Его называют входящий налог.

Организация должна в бюджет производить уплату разницы между начисленной ею суммой налога за минусом оплаченного поставщикам НДС. Последний называют еще вычетом по НДС.

Плательщики НДС в установленные сроки должны подавать декларации (ежеквартально), в которых производится расчет налога к уплате. Плательщиками этого налога являются как организации, так и физлица, вставшие на учете в качестве ИП и применяющие ОСНО.

Базой налогообложения является стоимость товара, работ, услуг, реализуемых на территории страны.

Она рассчитывается по наиболее ранней дате из ниже перечисленных дат:

- на дату оплаты товара, работ, услуг, в том числе и частичной.

- на дату отгрузки товара, работ, услуг.

Для правильной организации учета НДС во всех сопровождающих товар, работы, услуги документах обязательно нужно выделять сумму данного налога. Прежде всего это договор купли-продажи (поставки и т. д.), счет-фактура, товарные накладные, акт, платежные документы и т. д.

По данным счет-фактур или заменяющих их УПД происходит регистрация НДС в книгах покупок и продаж. Эти книги являются основанием для составления декларации, и должны прикладываться обязательно к составленным отчетам.

При соблюдении определенных НК РФ условий хозяйствующие субъекты могут получать освобождение от НДС при реализации товаров, работ, услуг (за исключением подакцизных товаров).

Каковы особенности представления декларации по НДС в бумажном виде?

Начиная с января 2015 года, если декларация подана в налоговый орган на бумаге, хотя по правилам должна была быть подана в электронном виде, она не считается представленной. П 5 ст 174 НК РФ электронная форма отчётности теперь обязательный формат.

Сдавать декларацию на бумаге имеют право только те налоговые агенты, которые не платят НДС, или платят НДС, но сами его не исчисляют и не вносят.

Правила об электронной форме касаются, в том числе и уточненных деклараций (тех, которыми вносятся поправки в уже поданные ранее документы).

Налоговые органы, если возникает необходимость, назначают сотрудников, которые обязаны следить за тем, правомерно ли представлена декларация плательщиком налога.

Когда приходит пора платить НДС, необходимо заранее предоставить документы в Налоговую.

Сдать бумажную декларацию можно двумя способами: лично (либо поручив представителю) принести её в налоговую службу или отправить по почте.

Если налогоплательщик приносит декларацию в налоговый орган сам, то её приём осуществляется следующим образом:

- должностное лицо, проинформировав плательщика о том, что ему нужно подтвердить правильность заполнения и представления документов, приглашает ответственного работника;

- проставив на документе дату приема и оттиск “принята”, и должностное лицо, и ответственный работник ставят свои подписи на декларации, далее сотрудники ФНС действуют по своему регламенту;

- если правила подачи декларации плательщиком не соблюдены, то ответственный работник устно отказывает в приеме документа, объясняя причину.

Если налогоплательщик отправляет декларацию в налоговый орган по почте, то её приём осуществляется следующим образом:

- документы поступают с почты в отдел работы с налогоплательщиками (ОРН);

- сотрудник отдела информирует об этом ответственного работника;

- если декларация соответствует правилам заполнения, то должностное лицо ОРН и ответственный работник ставят штамп, свои подписи и отметку о приёме, действуя далее по регламенту;

- если декларация заполнена неверно, то налогоплательщику или налоговому агенту направляется письмо с сообщением, что декларация не принята.

Важно, чтобы декларация была подана вовремя. Обязательно отметьте для себя, когда платить НДС, потому как за несвоевременную оплату налогоплательщик будет вынужден оплатить штраф

Когда платить импортный НДС в 2021 году?

Импортеры также должны платить ввозной НДС. Порядок налогообложения в этом случае определен п. 1 ст. 174 НК РФ.

НДС платят все хозяйствующие субъекты, осуществляющие импортные операции, вне зависимости от используемого режима налогообложения. Налог платит либо сам декларант, либо иное лицо (например, перевозчик). Если импортную продукцию декларирует таможенный брокер, именно он платит НДС.

Чаще всего импортный НДС уплачивается на таможне. Но если ввоз производится из страны, с которой заключен международный договор об отмене таможенного контроля, например, со странами ЕАЭС, то налог уплачивается в ИФНС.

На таможне НДС платится особым образом — не по итогам отчетного квартала, а одновременно с уплатой иных таможенных платежей. Срок перечисления налога зависит от таможенной процедуры, согласно которой помещаются импортные товары. К примеру, если товары помещаются для свободного обращения, то срок перечисления налога — до выпуска товаров при условии, что импортер не использует льготы по уплате НДС. Таможня не выпустит товар, пока импортер не заплатит налог.

Также от таможенной процедуры, под которую помещаются товары, зависит срок уплаты НДС при ввозе. В одном случае налог уплачивается полностью или частично, а при другой ситуации НДС вообще не надо платить.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

Когда платить НДС налоговым агентам?

Российская компания, являющаяся налоговым агентом, должна платить НДС, начисленный или удержанный в налоговом периоде (квартале), равными ежемесячными платежами не позже 25-го числа каждого из трех месяцев, идущих за этим кварталом (п. 1 ст. 174, ст 163 НК РФ).

Если срок приходится на выходной день, то он переносится на следующий рабочий день.

Исключение в данном случае — срок перечисления НДС по работам или услугам, исполнителем по которым является иностранная компания, не стоящая на учете в России. В такой ситуации налоговому агенту нужно заплатить НДС одновременно с выплатой денежных средств иностранным компаниям. (п. 4 ст. 174 НК РФ, Письмо Минфина от 01.11.2010 г. № 03-07-08/303).

При этом банки не вправе принимать платежные поручения на перевод оплаты исполнителю, если при этом заказчик не предъявил платежку на перечисление НДС в бюджет.

С 01.10.2020 г. зачет переплаты по НДС возможен в счет долга по любым налогам (п. 22 ст. 1 Закона от 29.09.2019 г. № 325-ФЗ, Письмо Минфина от 10.08.2020 г. № 03-02-07/1/72100). Но отмена ограничений по видам налогов, по которым можно проводить зачет, в данном случае не имеет значения.

В данной ситуации не используется порядок зачета, указанный в п. 1 ст. 78 НК РФ. В счет погашения долга по НДС, возникшего при приобретении работ или услуг у иностранной компании, налоговый агент не вправе произвести зачет суммы переплаты по другим налогам (Письмо Минфина от 28.09.2012 г. № 03-02-07/1-231).

Срок перечисления НДС для иностранных компаний-налоговых агентов — не позже 25-го числа месяца, идущего за отчетным кварталом (п. 7 ст. 174.2 НК РФ).

Какая ответственность за нарушение срока перечисления НДС?

Если хозяйствующий субъект не перечислит НДС в установленный срок, то будет начислена пеня по ст. 75 НК РФ. Она рассчитывается исходя из 1/300 ставки рефинансирования за первые 30 дней просрочки и 1/150 ставки рефинансирования за период с 31-го дня просрочки.

Если нарушение по уплате НДС выявлено в ходе проверки, то компанию и ее должностных лиц могут привлечь к налоговой, административной или даже уголовной ответственности.

Поможем с 1С всегда! Бесплатная Линия консультации 24/7

Решим любые ваши вопросы по работе в 1С. Проконсультируем по телефону, почте, через сервис 1С-Коннект 24 часа в сутки / 7 дней в неделю / 20 минут в день.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Оформление и контроль первичных документов в 1С:Бухгалтерии 8

Как использовать прогрессивную шкалу НДФЛ в 1С:ЗУП 8 ред. 3

Сколько процентов составляет оптимальная налоговая нагрузка по НДС 2019-2020 годов

Показатели налоговой нагрузки определяют финансовое состояние фирмы. Для расчета налоговой нагрузки существует формула, одним из показателей которой является сумма налога к уплате.

Подробнее о налоговой нагрузке, а также о порядке расчета и величинах, влияющих на ее значение, см. в материале «Налоговая нагрузка по НДС: от чего зависит и как рассчитать?».

Как уже отмечалось ранее, на показатель налоговой нагрузки влияют различные факторы. Таким образом, корректируя основные величины, применяемые для расчета налоговой нагрузки, можно добиться ее увеличения или наоборот, уменьшения.

Используя тот или иной вариант снижения налоговой нагрузки, не забывайте о безопасной доле налоговых вычетов, ведь превышение величины этой доли приведет к повышенному вниманию налоговых органов. Оценить безопасность доли вычета по НДС можно с помощью этого материала.

НДС: сколько процентов составит в 2019 году?

Налог на добавленную стоимость является одним из самых массовых в государственной фискальной системе. Он относится к категории косвенных платежей.

Обязательства по нему исчисляют и уплачивают субъекты предпринимательской деятельности, но вся сумма налога закладывается в цену товара, поэтому налоговая нагрузка по НДС по факту перекладывается на конечного потребителя. Сколько составляет НДС в 2019 году, расскажем далее.

Ставки налога НДС на 2019 год

Принятый закон от 03.08.2018 г. № 303-ФЗ предполагает изменение основной ставки налогообложения по НДС. Текущий показатель будет увеличен на 2% с 1 января 2019 года. Сейчас действует ставка 18%, со следующего года налог будет исчисляться по ставке 20%.

Минфином в связи с предстоящими корректировками анонсирован дополнительный приток налоговых доходов в бюджет в сумме 2 трлн руб. за три ближайших года. Эти средства планируется потратить на нужды сферы социальных услуг – образование, медицину и развитие культуры.

Но останутся без изменений льготные ставки налогообложения по налогу на добавленную стоимость. По ставке 10% будет исчисляться налог при продаже продовольственных товаров из перечня, указанного в п. 2 ст. 164 НК РФ, включая следующие продукты:

- мясная продукция (исключение предусмотрено для деликатесных мясных изделий, например, вырезки, колбас, мясных консервов);

- молочные изделия;

- яйца;

- маргарин, растительное масло;

- сахар;

- соль;

- хлебные изделия;

- зерновые, крупы, мука;

- макароны разных сортов и видов;

- морепродукты;

- овощи;

- питание для детей и диабетиков.

По льготной ставке 10% будут облагаться товары для детей: трикотажные изделия, детская обувь, кроватки, матрацы, коляски, подгузники и игрушки с канцелярскими принадлежностями.

В части НДС сколько процентов в 2019 году будет применяться в отношении периодических изданий? Также 10%, если продукция не носит рекламный характер, а ее содержание не является эротическим.

По сниженному тарифу 10% облагается издание культурно-образовательной и научной литературы.

Применительно к услугам международной транспортировки товаров по-прежнему будет применяться ставка 0%. Полный перечень видов деятельности, по которым субъекты хозяйствования исчисляют НДС по нулевому тарифу, приведен в п. 1 ст. 164 НК РФ.

Последствия повышения НДС

НДС закладывается практически во все реализуемые населению товары и оказываемые услуги.

За счет изменения ставок налогообложения эксперты прогнозируют рост отпускных цен на ряд продукции, в том числе на продукты питания, автомобильное топливо, одежду, услуги ЖКХ и др.

Применительно к тарифам коммунальных услуг правительство предлагает произвести повышение базовых ставок с 1 января 2019 года. Но обновленная стоимость оплаты ЖКХ не должна превышать размер инфляционного коэффициента.

Рост цен на потребительские товары и ряд услуг станет причиной снижения покупательской способности населения.

Если уровень инфляции превысит прогнозные показатели, будет утрачена возможность дальнейшего снижения Центробанком ключевой ставки, кредиты перестанут дешеветь.

Субъектам хозяйствования, в связи с изменением налоговых тарифов, придется в начале года обновлять условия договорных отношений с контрагентами. В соглашения надо будет внести сведения о том, сколько составляет НДС в 2019 году, как в результате изменения условий налогообложения будет формироваться стоимость предмета договоренностей.

Сложности могут возникнуть по поставкам в переходный период.

В этой ситуации придется производить доначисления налога. Возможна и обратная ситуация, требующая корректировки – когда аванс получен с учетом старой ставки налога, а отгрузка произошла в январе 2019 года после вступления в силу изменений по НДС.

Налоговый календарь для ИП

Подробнее о налогообложении ИП. Самый простой налоговый календарь у ИП, не имеющих работников:

| Налог | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

|---|---|---|---|---|---|

|

УСН* |

Авансовый платеж за первый квартал — не позднее 25 апреля |

Авансовый платеж за полугодие — не позднее 25 июля |

Авансовый платеж за девять месяцев — не позднее 25 октября |

Годовая декларация по УСН и оплата налога не позднее 30 апреля |

ст. 346.21, 346.23 НК РФ |

|

ЕСХН |

— |

Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля |

— |

Годовая декларация по ЕСХН и оплата сельхозналога не позднее 31 марта |

ст. 346.9, 346.10 НК РФ |

|

НДС** |

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно |

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно |

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно |

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно |

ст. 174 НК РФ |

|

НДФЛ |

Авансовый платеж за 1 квартал — не позднее 25 апреля |

Авансовый платеж за полугодие — не позднее 25 июля |

Авансовый платеж за девять месяцев — не позднее 25 октября |

НДФЛ по итогам года — не позднее 15 июля. Декларация за год по форме 3-НДФЛ до 30 апреля включительно |

ст. 227 – 229 НК РФ |

| Единая упрощённая декларация*** | Сдать не позднее 20 апреля | Сдать не позднее 20 июля | Сдать не позднее 20 октября | Сдать не позднее 20 января | ст. 80 НК РФ |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

***Единая упрощённая декларация сдаётся сразу по нескольким налогам, при условии что за отчётный период не было движения по счетам и кассе и отсутствовали объекты налогообложения.

Обратите внимание: бывшие плательщики ЕНВД последний раз отчитываются за 4 квартал 2020 года. Декларацию надо сдать не позже 20 января, а заплатить налог — не позже 25 января 2021 года. . ИП, работающие на ПСН, декларацию не подают

Налог, в виде стоимости патента, выплачивается следующим образом:

ИП, работающие на ПСН, декларацию не подают. Налог, в виде стоимости патента, выплачивается следующим образом:

- Патент, выданный на срок до шести месяцев, надо оплатить в полном объеме не позднее срока окончания его действия;

- Если срок действия патента составляет от шести месяцев и до года, то одну треть его полной стоимости надо оплатить не позднее 90 дней после начала действия, а две трети — не позднее срока окончания действия патента.

У предпринимателей есть также специфический платеж, который не относится к налогам, но обязателен к уплате. Это страховые взносы на свое пенсионное и медицинское страхование.

Взносы делятся на две группы:

- обязательные в фиксированной сумме, которая одинакова для всех ИП;

- дополнительный, в размере 1% от суммы годового дохода, превышающего 300 000 рублей.

Страховые взносы за себя в фиксированной сумме надо перечислить не позднее 31 декабря текущего года, а дополнительный взнос, если он есть, перечисляется не позднее 1 июля следующего года. То есть взносы ИП в размере 40 874 рубля надо заплатить не позже 31 декабря 2021 года, а дополнительный взнос — не позже 1 июля 2022 года. Отчетности по взносам за себя нет.

Кроме того, у ИП, имеющих соответствующий объект налогообложения, есть обязанности по другим налогам: земельному, водному, транспортному, НДПИ, акцизам. Информацию об этих налогах смотрите в конце статьи.

НДС к уплате определяется как разница между какими показателями

Прежде чем рассматривать порядок уплаты НДС в 2019-2020 годах, изучим, каким образом исчисляется данный налог.

Принцип расчета НДС достаточно прост. Величина налога к уплате определяется как разница между исчисленным «исходящим» и исчисленным «входящим» НДС за отчетный период.

При этом для того, чтобы НДС к уплате в бюджет можно было уменьшить на входящий налог, должны быть выполнены такие условия:

- товары и услуги, купленные налогоплательщиком и сформировавшие входящий НДС, должны быть приняты к учету (но не ранее чем за 3 года до начала отчетного периода);

- у налогоплательщика должны быть счета-фактуры и первичка по соответствующим товарам;

- входящий НДС должен быть отражен в разделе 3 налоговой декларации.

Кроме того, товары (услуги) должны быть куплены для использования налогоплательщиком в рамках вида деятельности, который облагается НДС.

Подробнее о расчете НДС на основании конкретных примеров читайте в нашей отдельной статье.

Специальные режимы налогообложения в 2020 году

Детально объяснить порядок уплаты НДС не представляется возможным без упоминания специальных режимов налогообложения. Так, некоторые из них позволяют вообще не уплачивать НДС. Другие обязуют делать это только при определенных обстоятельствах.

Всего существует четыре специальных режима налогообложения:

- Единый сельскохозяйственный налог (ЕСХН).

- Упрощенная система налогообложения (УСН).

- Единый налог на вмененный доход (ЕНВД).

- Патентная система налогообложения (ПСН).

Разберем порядок уплаты НДС в 2020 году для каждого из режимов отдельно.

ЕСХН

Организации и ИП, которые уплачивают единый сельскохозяйственный налог, с 1 января 2019 года признаны налогоплательщиками НДС. Другими словами, налог на добавленную стоимость такие лица теперь платят на общих условиях. Внесены эти изменения Федеральным законом от 27.11.2017 №335-ФЗ. Если быть точнее, то в этом законопроекте было сказано, что уплачивающие единый сельскохозяйственный налог освобождались от НДС до 31 декабря 2018 года. Следовательно, начиная с 1 января 2019 года это послабление закончилось.

Однако есть и положительный момент. Согласно второму абзацу пункта 1 статьи 145 НК РФ, налогоплательщики ЕСХН освобождаются от уплаты НДС, если:

- переход на единый сельскохозяйственный налог и реализация прав по освобождению от НДС происходят в одном календарном году;

- за предшествующий налоговый период сумма дохода по ЕСХН без его учета не превышает 100 млн. рублей за 2018 год, 90 млн. рублей за 2019 год, 80 млн. рублей за 2020 год, 70 млн. рублей за 2021 год, 60 млн. рублей за 2022 и последующие годы.

Таким образом, если доход от предпринимательской деятельности, в отношении которой применяется ЕСХН, в 2018 году превысил 100 млн. рублей, то НДС в 2019 году платить нужно.

УСН, ЕНВД и ПСН

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками УСН, ЕНВД и ПСН, освобождаются от уплаты НДС. Тем не менее, существуют и исключения, когда налог на добавленную стоимость уплатить все же придется:

- ввоз товаров на территорию РФ;

- ввоз товаров на территорию, находящуюся под юрисдикцией РФ;

- завершение таможенного процесса свободной таможенной зоны (Особая экономическая зона в Калининградской области);

- сделки по договорам простого товарищества и доверительного управления (ст. 174.1 НК РФ);

Ко всему прочему, налог на добавленную стоимость необходимо уплачивать налогоплательщикам УСН, ЕНВД и ПСН, которые являются налоговыми агентами (ст. 161 НК РФ):

- приобретение товаров или услуг у иностранных партнеров, не состоящих на учете в налоговых органах;

- аренда федерального имущества у государственной и муниципальной власти. Налоговая база в данном случае определяется для каждого арендованного объекта отдельно;

- реализация государственного и муниципального имущества, входящего в состав государственной казны и не закрепленного за каким-либо государственным или муниципальным предприятием. Налоговая база определяется для каждой операции по реализации отдельно;

- реализация на территории РФ конфискованного имущества, кладов, бесхозных, скупленных и перешедших государству по наследству ценностей;

- реализация товаров, оказание услуг и передача имущественных прав иностранным партнерам, не состоящим на учете в налоговых органах, если соглашение подкреплено договором комиссии, договором поручения или агентским договором;

- реализация судна, если по истечению 45 дней с момента получения на него прав оно не было зарегистрировано в Российском международном реестре судов.

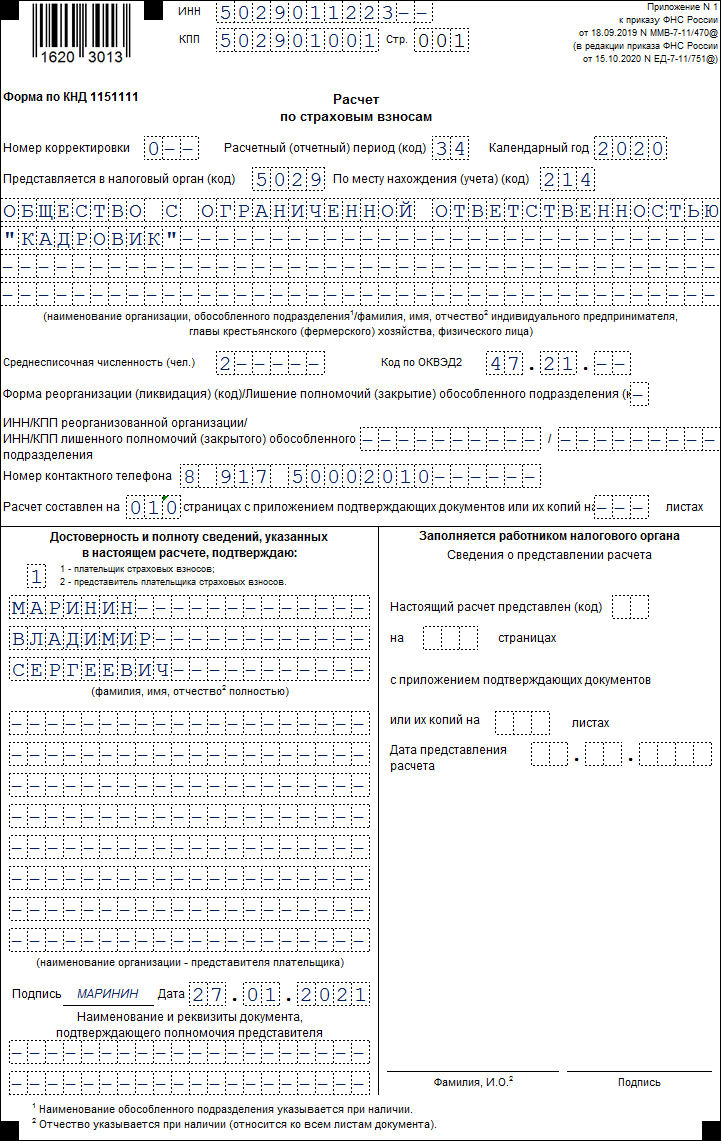

Декларация по НДС: порядок заполнения, сроки сдачи, штрафы

Приведем образец заполнения декларации для ООО «Ромашка» — это микропредприятие с двумя сотрудниками на ОСНО, основная деятельность — оптовая торговля. Организация заполняет лишь часть разделов декларации:

- «Ромашка» не является налоговым агентом, поэтому не заполняет раздел 2;

- не применяет налоговую ставку 0%, поэтому не заполняет разделы 4, 5 и 6;

- не имеет дела с операциями, которые не подлежат налогообложению или проводятся вне территории России, также не вносит предоплату за поставку товаров с циклом изготовления больше полугода, поэтому не заполняет раздел 7;

- не является посредником и не получает освобождение от НДС.

В Пенсионный фонд необходимо представить следующую отчетность:

| Вид отчетности | За какой период представляется | Срок представления в ПФР |

|---|---|---|

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2020 года | 15.01.2021 |

| За январь 2021 года | 15.02.2021 | |

| За февраль 2021 года | 15.03.2021 | |

| За март 2021 года | 15.04.2021 | |

| За апрель 2021 года | 17.05.2021 | |

| За май 2021 года | 15.06.2021 | |

| За июнь 2021 года | 15.07.2021 | |

| За июль 2021 года | 16.08.2021 | |

| За август 2021 года | 15.09.2021 | |

| За сентябрь 2021 года | 15.10.2021 | |

| За октябрь 2021 года | 15.11.2021 | |

| За ноябрь 2021 года | 15.12.2021 | |

| За декабрь 2021 года | 17.01.2022 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) | За 2020 год | 01.03.2021 |

| За 2021 год | 01.03.2022 | |

| Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2020 год | 01.03.2021 |

| За 2021 год | 01.03.2022 |

Срок сдачи 4-ФСС зависит от способа подачи расчета:

| Вид отчетности | За какой период представляется | Срок представления в ФСС |

|---|---|---|

| Расчет 4-ФСС на бумаге | За 2020 год | 20.01.2021 |

| За I квартал 2021 года | 20.04.2021 | |

| За I полугодие 2021 года | 20.07.2021 | |

| За 9 месяцев 2021 года | 20.10.2021 | |

| За 2021 год | 20.01.2022 | |

| Расчет 4-ФСС в электронном виде | За 2020 год | 25.01.2021 |

| За I квартал 2021 года | 26.04.2021 | |

| За I полугодие 2021 года | 26.07.2021 | |

| За 9 месяцев 2021 года | 25.10.2021 | |

| За 2021 год | 25.01.2022 | |

| Подтверждение основного вида деятельности | За 2020 год | 15.04.2021 |

| За 2021 год | 15.04.2022 |

| Дата сдачи отчетности | Какая отчетность сдается | Куда сдается | Кто должен сдать |

| 15 января | СЗВ-М, СЗВ-ТД за период с 1.12.2020 по 31.12.2020* | ПФР | Все страхователи |

| 20 января | Единая упрощенная налоговая декларация за 2020 год | ИФНС | Юридические лица, у которых отсутствуют объекты налогообложения, а также обороты по банкам и кассе |

| Декларация по водному налогу за четвертый квартал 2020 года | Все, кто платит водный налог | ||

| Декларация по ЕНВД за четвертый квартал 2020 года | Страхователи, выбравшие системой налогообложения ЕНВД | ||

| 4-ФСС за 2020 год. Бумажный формат | ФСС | Все страхователи, которые выбрали бумажный вид отчетности и имеют менее 25 человек в штате | |

| 25 января | Декларация по НДС за четвертый квартал 2020 года | ИФНС | Все, кто платит НДС, а также налоговые агенты |

| 4-ФСС за 2020 год. Электронный формат | ФСС | Все страхователи, имеющие в штате более 25 сотрудников, а также с численностью до 25, но выбравшие электронный вид отчетности | |

| 1 февраля | Расчет страховых взносов за 2020 год | ИФНС | Все страхователи |

| 15 февраля | СЗВ-М, СЗВ-ТД за январь | ПФР | Все страхователи |

| 1 марта | Декларация по налогу на прибыль за январь | ИФНС | Все организации на ОСНО, подающие отчетность каждый месяц |

| Расчет по налогу на прибыль за январь | Налоговые агенты, которые каждый месяц исчисляют авансовые платежи на фактически полученную прибыль | ||

| СЗВ-СТАЖ | ПФР | Все страхователи | |

| 6-НДФЛ за весь 2020 год | ИФНС | Налоговые агенты | |

| 15 марта | СЗВ-М, СЗВ-ТД за февраль | Пенсионный фонд России | Все страхователи |

| 29 марта | Декларации по налогу на прибыль за 2020 год | ИФНС | Организации на ОСНО |

| Декларации по налогу на прибыль за февраль | Организации на ОСНО, подающие отчет каждый месяц | ||

| Налоговый расчет по налогу на прибыль за февраль | Налоговые агенты, которые ежемесячно исчисляют авансовые платежи по фактической прибыли | ||

| 30 марта | Декларация по налогу на имущество компании за 2020 год | ИФНС | Организации, имеющие на балансе имущество |

| 31 марта | Бухгалтерская отчетность за 2020 год | ИФНС | Организации, имеющие на балансе имущество |

*Отчет СЗВ-ТД сдается:

- При кадровых переводах – до 15 числа следующего месяца;

- Прием или увольнение сотрудников – в день утверждения кадрового приказа или на следующий рабочий день;

- При отсутствии кадровых мероприятий отчет не сдается.

Такие правила распространяются на весь 2021 год.