Как правильно написать на счету или на счете

Содержание:

- Когда он понадобится предпринимателю

- Как перечислить деньги на расчетный счет ИП

- Чем отличается расчетный счет от корреспондентского

- Согласно счету

- Как правильно выставить счет на предоплату образец

- Правильно ли управляющие компании выставили счет за электроэнергию

- На счете или на счету как правильно?

- Как правильно сказать: согласно приказу или согласно приказа, согласно договору или согласно договора?

- Что такое расчетный счет

- Суть расчётного счёта

- Условия пользования номинальным счетом

- Преимущества открытия Р/С

- Правописание слова НАСЧЕТ

- Когда могут быть проблемы со счетом?

- Тенденции-2021

- Лицевой счёт — для некоммерческих операций и сбережений

- Как оплатить счет на оплату

- Зачем опекуну нужен номинальный счет

- Что такое счет получателя, это одно и то же с номером карты банка или нет?

- Расчётный счёт

- Запрещенные операции со средствами на счетах

Когда он понадобится предпринимателю

По российскому законодательству ИП не обязаны его заводить. Они вправе пользоваться любыми счетами и картами.

Но в реальной жизни все не так просто. Вести бизнес без р/с довольно сложно — если фирма получает только наличные и не более 100 000 рублей.

Например, если специалист обучился на мастера маникюра и принимает клиентов у себя дома или в салоне, причем безналичные платежи не получает, то р/с ему не понадобится. Но как только пользователей его услуги станет много, они начнут просить расплатиться карточкой. И в этом случае стоит ставить эквайринг, а это действует только при наличии р/с.

И это одинаково для всех ситуаций, когда приходится взаимодействовать с контрагентами и пользователями. То же касается случаев, когда между партнерами планируются серьезные контракты на 100 000 рублей и выше за один договор. Без р/с будет нелегально соглашаться на подобные условия.

Кроме того, серьезные организации могут отказаться сотрудничать и выбрать тех, у кого есть счет.

Хотите внедрить «Склад 15»? Получите всю необходимую информацию у специалиста.

Спасибо, ваша заявка принята!

Как перечислить деньги на расчетный счет ИП

Денежный перевод на расчетный счет индивидуального предпринимателя можно провести так же, как на счет юридического лица. Расчеты с ИП могут поступать как от компаний, так и от частных клиентов. Физическим лицам можно провести расчеты с предпринимателем:

- В банке у операциониста.

- По карте.

- С помощью интернет-банка.

У операциониста банка

Классический способ перевода средств – через отделение Сбербанка или любого другого банка. С собой обязательно возьмите паспорт и реквизиты, по которым сотрудник банка сможет отправить деньги. Для этого подойдет квитанция, платежное поручение или распечатанные данные получателя денежной суммы.

Чтобы сотрудник банка оформил платежное поручение, ему нужны:

- номер лицевого счета;

- БИК;

- корреспондентский счет;

- ИНН;

- ФИО получателя платежа;

- ФИО отправителя денег;

- реквизиты счета отправителя.

Эта информация должна быть предоставлена сотруднику отделения банка в полном объеме. После того как операционист сформирует платежное поручение, он передаст его контролеру, который проверит правильность заполнения полей и подпишет его. После этого документ отдают на подпись отправителю. Потом на бланке проставят печать банка и специальную отметку о том, что платеж отправлен.

Перед тем, как подписать платежку, проверьте, достаточно ли средств у вас на текущем счете. Если нет, внесите наличные на свой расчетный счет или переведите сумму по безналу со своего другого счета.

По карте

Если с собой есть карта, с которой планируете отправить деньги на счет предпринимателя, процесс перевода пройдет гораздо быстрее. Вы можете обратиться к специалисту, который поможет оформить перевод средств через терминал.

Если вы тоже индивидуальный предприниматель или хотите отправить собственные деньги со своей карты на расчетный счет, можно тоже воспользоваться банковским терминалом оплаты. Но при этом нужно правильно обосновать цель перевода. Обязательно укажите, что это перевод собственных средств индивидуального предпринимателя. Если этого не сделать, налоговая сочтет это поступление доходом бизнеса, и снимет с суммы налог.

В интернет-банке

Использование интернет-банка для пересылки денег – наиболее удобный и быстрый способ. Для этого потребуется только счет, который выставляет ИП, чтобы правильно внести данные для заполнения формы.

Внимательно заполняйте форму, так как все операции со счета ИП и юридических лиц отслеживают контролирующие органы. Если операция будет регулярной удобнее создать шаблон.

Чем отличается расчетный счет от корреспондентского

Мы сравнили два счета и выписали основные различия между ними:

| Расчетный счет | Корреспондентский счет |

| Открывают юридические лица и индивидуальные предприниматели | Открывают банки в других финансовых организациях |

| Можно использовать для займов | Используется только расчетов |

| Переводы осуществляются на основании платежных поручений компаний или ИП | Переводы осуществляются на основании платежных поручений от банков |

| Необходим для деятельности компаний или ИП | Необходим для деятельности финансовых организаций |

Распознать, является счет корреспондентским или расчетным не сложно. Первые 3 цифры у корреспондентского счета — 301, а у расчетного — 407 или 408. Последние 3 цифры корреспондентского счета — это БИК, а у расчетного — обычный номер в банковской информационной системе.

Согласно счету

ЗАКОН ОБ ОБРАЩАЮЩИХСЯ ДОКУМЕНТАХ — NEGOTIABLE INSTRUMENTS LAWЭто закон, относящийся к обращающимся документам, дважды подвергавшийся кодификации с целью достижения большего единообразия для различных штатов. Начиная с 1897 г. первоначальный Единый закон об обращающихся документах… … Энциклопедия банковского дела и финансов

эмиссионная ценная бумага — согласно Закону РФ О рынке ценных бумаг от 22 апреля 1996 г. любая ценная бумага, в т.ч. бездокументарная, которая характеризуется одновременно следующими признаками: а) закрепляет совокупность имущественных и неимущественных прав, подлежащих… … Большой юридический словарь

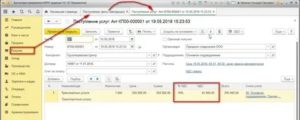

Как правильно выставить счет на предоплату образец

Особой, утвержденной формы того, как выставить счет, нет, все программы для бухгалтерского учета или документооборота, используют разное оформление, смысл один: покупатель Х (иногда даже без реквизитов), оплачивает продавцу Y, с полным перечнем реквизитов, определенную сумму за товар или услуги. Все условия передачи товара (исполнения услуг), оговариваются в договоре, факт продажи (выполнения услуги) с формулировкой сдал – принял , зафиксированы в накладной или акте приема-передачи. Чтобы выставить счет на оплату не требуется даже подписи руководителя и главного бухгалтера предприятия! Достаточно подписи человека, уполномоченного приказом, или даже подпись простого бухгалтера по выписке первичных документов.

С оплатой наличными все ясно. При оплате по перечислению, все терпимо, когда стороны находятся в одном небольшом городе. А если разные регионы? Гораздо практичнее по телефону согласовать перечень и цену товаров или услуг, затем выставить счет за услуги и получить копию любым удобным способом: по факсу или электронной почтой. Оплатить его, приехать за товаром лично и получить все оригиналы документов (в том числе и вышеупомянутый счет), или, согласовав доставку, получить все документы с товаром либо почтой.

Правильно ли управляющие компании выставили счет за электроэнергию

Однако такой расчет основан на законе и подтверждается позицией Минстроя России, например в письме от 11.04.2020г № 12368-АЧ04, ответами должностных лиц Госжилинспекции Калужской области. Возможно ситуация несколько изменится в пользу собственников. Новые нормативы потребления электрической энергии, установленные приказом министерства конкурентной политики Калужской области от 30.03.2020 № 46 ТД, значительно ниже чем прежние. В частности норматив для домов, не оборудованных лифтами, насосами и электроплитами снижен с 1,8 кВт до 0,47 кВт за 1 кв. м.

По разным причинам в большинстве домов такая разница имеется, и не маленькая. Это происходит из-за устаревших или отсутствующих индивидуальных счетчиков электроэнергии, потерь в старых внутридомовых электросетях, воровства электроэнергии, включая «скручивание» показаний счетчиков. Но в основном из-за несвоевременной оплаты собственниками электроэнергии.

На счете или на счету как правильно?

А все из-за того, что предлоги принято делить на разряды: непроизводные (самые обычные: в, для, без) и производные (те, которые произошли от других частей речи: благодаря, в течение, вследствие и т.д.). Когда мы сталкиваемся с частями речи, имеющими омонимы, перед нами возникает вопрос: как определить верное написание?

Попытаемся выяснить. Приведем пример: Я узнал насчет подарков к празднику. В данном случае насчет – предлог. Определить это не составит труда: пробуем заменить слово насчет другим предлогом. Получится так: Я узнал о подарках. Таким образом, мы заменили слово насчет предлогом «о». Делаем вывод: слово можно заменить этой же частью речи. Перед нами насчет выступает в роли предлога.

Теперь возьмем другой пример: Клиент положил деньги на счет банка.

Мы видим существительное банк с предлогом «на». Проверить это несложно: пробуем вставить слово между словами «счет» и «на».

Например: Клиент положил деньги на крупный счет банка.

Делаем вывод: если перед нами предлог, вспомогательное слово вставить невозможно. Когда мы видим существительное с предлогом, оно легко будет иметь при себе определение.

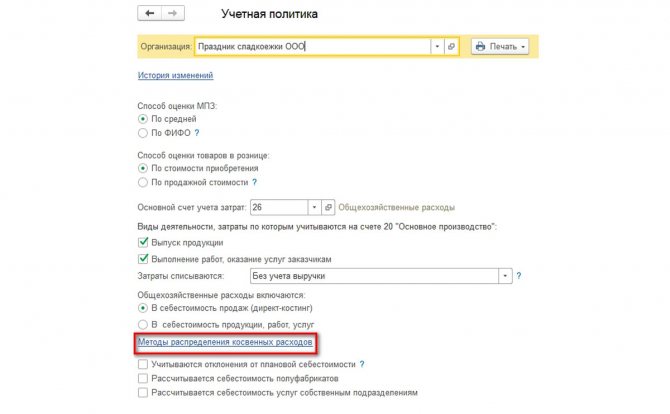

Как правильно сказать: согласно приказу или согласно приказа, согласно договору или согласно договора?

Как же все-таки правильно сказать: согласно приказу или согласно приказа, согласно договору или согласно договора?

Нормативным является употребление: согласно приказу (в дательном падеже), договору, распоряжению и т.д. Дело в том, что в современном русском языке предлог согласно всегда требует, чтобы существительное было в форме дательного падежа, поэтому правильно будет употреблять согласно (чему?), а не (чего?).

Приведем примеры правильного употребления:

- Был выведен принцип, согласно которому большее количество пикселов означает более высокое качество изображения.

- Уникальность состоит в том, что каждое изделие делается строго на заказ по индивидуальному плану согласно требованиям заказчика.

- Согласно материалам сайта http://tutordt.ru высокий уровень подготовки к экзамену по математике можно получить на подготовительных курсах, проводимых репетитором.

- Согласно мнению экспертов, розничный сектор экономики движется в едином направлении: это крупные магазины, расположенные в густонаселённых районах, с очень низкими ценами в качестве одной из их основных стратегий.

- Согласно древнему обычаю, груда сверкающих брачных трофеев оставалась в семье невесты, во дворце её семьи.

- Она потребовала защиту от кредиторов согласно закону о банкротстве.

Исследователи отмечают, что уже в 19 веке конструкция с родительным падежом согласно (чего?), расценивалась носителями русского языка как примета казенной, то есть официально-деловой речи.

Примеры ошибочного употребления.

- Отправление поезда согласно расписания (правильно: согласно расписанию).

- Договор оформлен согласно закона (правильно: согласно закону).

- Согласно данных статистики просроченная задолженность по выдаче средств на заработную составила 28 млн. рублей (правильно: согласно данным).

В современном языке подобное употребление не является нормой даже в письменных жанрах официально-делового стиля. Нарушение данной грамматической нормы современного русского языка широко распространено. Подобную ошибку можно легко обнаружить в официально-деловых документах, в объявлениях и других текстах.

Резюме. Таким образом, правильно: согласно договорУ, приказУ, распоряжениЮ, нормативУ, отчетУ, даннЫМ, штатноМУ расписаниЮ и т. д.

Что такое расчетный счет

Расчетный счет открывают юридические лица и индивидуальные предприниматели для ведения бизнеса. С его помощью проводятся финансовые операции, прежде всего, уплата налогов. Помимо этого, законом запрещается проводить сделки по наличному расчету на сумму свыше 100 тысяч рублей, поэтому многие бизнесмены должны использовать расчетный счет. На расчетном счете лежат денежные средства, которые принадлежат компании или индивидуальному предпринимателю.

Главные задачи, которые выполняет расчетный счет:

- осуществление безналичных операций;

- перевод заработной платы работникам;

- обязательные перечисления в государственные органы.

Для того, чтобы открыть расчетный счет, необходимо обратиться в банковское учреждение или оставить онлайн-заявку на нашем сайте. После этого менеджер кредитной организации свяжется с отправителем и проконсультирует по условиям обслуживания. Счет открывается достаточно быстро, если предоставить весь пакет документов сразу. Стоимость открытия расчетного счета нужно узнавать у менеджера банка. Мы провели свой анализ банков и составили рейтинг самых выгодных предложений для открытия расчетного счета в 2020 году. В него вошли:

- Модульбанк;

- Точка;

- Тинькофф;

- Локобанк.

- переводить денежные средства поставщикам товаров и услуг;

- осуществлять обязательные переводы;

- снимать наличные деньги;

- получать безналичную оплату от юридических и физических лиц и прочее.

Имея расчетный счет в банке, можно подключить дополнительные банковские услуги: эквайринг, зарплатный проект, овердрафт, валютный контроль и прочее. Подробнее о расчетном счете можно прочитать на нашем сайте.

Закон не запрещает заводить несколько расчетных счетов, поэтому можно открыть их сколько угодно в разных банках.

Суть расчётного счёта

Банковским расчётным счётом называется способ помещения средств, находящихся в обороте, в банк. Существует материальная составляющая р/с: наличные деньги, которыми клиент пополняет счёт или снимает с него. Но большее время средства на счёте существуют в безналичной форме и являются лишь записями в регистрах банковской организации. При необходимости деньги можно переводить на другой счёт, оплачивая товары и услуги, их можно конвертировать в наличные.

Расчётный счёт понадобится при следующих направлениях деятельности:

- Расчёты, превышающие 100 т. р. в рамках одного договора, в соответствии с законодательством производятся только в безналичной форме. К примеру, договор по аренде помещения фирма заключила на 10 месяцев с ежемесячной арендной платой 16 т. р. Значит, общая сумма оплаты будет составлять 160 т. р. В этом случае юридическое лицо обязано оплатить аренду только безналично.

- Пользование торговым эквайрингом. Почти все торговые точки в наше время оснащены POS-терминалами, которые принимают оплаты картами. Безналичные оплаты, полученные этим способом, поступают на р/с продавца.

- Оплаты налогов и взносов в госфонды. В теории ИП может оплатить налоги в кассе, но на практике такие платежи могут вызвать много споров и проблем, вплоть до судебного разбирательства с налоговыми органами.

Условия пользования номинальным счетом

- Согласно ГК РФ, при участии бенефициара выдача наличных и расходование средств вклада производится без ограничений.

- Владелец может внести на свой счет неограниченную сумму при желании опекуна.

- Для перечисления денег выгодополучателю опекун должен посетить отделение банка, предъявить паспорт гражданина России и внести желаемую сумму.

- На остаток средств начисляются проценты, оговоренные в банковском договоре.

- Размер индексации зависит от суммы на счету, периодичности снятия средств, размера поступлений и вида вклада.

- Банк может изменить начисление дополнительных процентов лишь с согласия владельца.

- Владелец обязан составлять ежегодный отчет о расходовании средств выгодополучателя.

- Взыскать деньги по обязательствам опекаемого лица с номинального счета можно лишь по решению суда и в прочих случаях, прямо предусмотренных законодательством. Исключения составляет лишь комиссия за осуществление банковских операций по счету.

Преимущества открытия Р/С

ООО не приходится задумываться, открывать расчетный счет или нет. Они обязаны сделать это по закону. ИП имеют право выбора, поэтому они стараются взвесить все плюсы и минусы, соотнести преимущества с расходами.

Все больше ИП решают, что открывать расчетный счет нужно, так как он имеет ряд достоинств:

- Удобно уплачивать налоги и отчисления в фонды.

- Можно заключать контракты и договора на сумму более 100 000 рублей.

- Повышение статуса, выход на рынок более крупных партнеров.

- При подключении интернет-банкинга все платежные операции можно производить из дома, а также просматривать отчеты, статистику расходов и так далее.

- Возможность использования торгового эквайринга.

Правописание слова НАСЧЕТ

Слитное написание слова НАСЧЕТ происходит в том случае, если оно является в предложении производным отыменным предлогом. Как понятно из самого названия, такой предлог происходит от имени существительного, в данном случае – от существительного «счет». Но при этом не имеет самостоятельного значения и без главного слова не употребляется. Именно таким образом и можно определить, предлог это или нет: «посоветоваться насчет работы» — смысл ясен. «Посоветоваться насчет…» — собеседник интуитивно ждет продолжения.

Также, чтобы определить, является ли данное слово предлогом, можно попробовать заменить его другим предлогом, например: «посоветоваться насчет работы» — «посоветоваться о работе». Либо заменить подходящей по смыслу конструкцией «по поводу»: «посоветоваться по поводу работы».

Если оба варианта будут иметь то же значение, что и со словом НАСЧЕТ, значит, это именно предлог и пишется слитно.

Примеры предложений

- — Давай сходим в кино, — предложил Сергей. – Как насчет завтра?

- Родители засели в кухне и долго совещались насчет школьного собрания.

- — Нет, насчет работы пока ничего не известно, — вздохнула мама.

- Насчет похода было много разговоров, дети легли спать рано, но долго не могли уснуть.

- С утра Петр отправился похлопотать насчет поездки в Москву.

- Переговоры насчет передачи информации не увенчались успехом.

Когда могут быть проблемы со счетом?

Расчетный счет для физических лиц может быть арестован. Как правило, это происходит, согласно решению судебных органов. Причин этому может быть множество:

- несвоевременная уплата налоговых взносов;

- наложение штрафных санкций;

- выплата алиментов;

- наличие платежей, которые противоречат существующему законодательству.

Решения об аресте всех существующих денежных средств пользователя может прийти в банк по месту регистрации. Если они были арестованы, правоохранительные органы имеют право затребовать информацию обо всех расчетах по ним. Кредитная организация обязана предоставить все расчеты согласно существующему законодательству.

Блокировка счетов может быть выполнена налоговой инспекцией, если их владелец своевременно не уплатил налоги, пени или не предоставил декларацию в оговоренные высшими инстанциями сроки. Однако налоговая отчетность не может стать причиной, по которой блокируется счет.

Руководство кредитной организации также имеет право принять решение о прекращении обслуживании того или иного договора, однако это чаще всего происходит в результате проверки отделом безопасности. В том случае, если счет используется в противозаконных целях, он блокируется, а вся информация о нем направляется в соответствующие органы.

При блокировке владелец счета обязан предоставить подробную информацию о том, каким образом на его счету оказываются деньги. После того, как специалисты произведут проверку по данному вопросу, все платежи будут считаться легитимными, а денежными средствами можно будет пользоваться.

После проверки специалисты контролирующей организации должны направить информацию в кредитную организацию о необходимости разблокировки. На это может уйти от двух недель до месяца – все зависит от скорости работы государственных органов и банков. После разблокировки счета его работу в течение нескольких месяцев отслеживают сотрудники налоговой инспекции.

Теперь вы знаете, как открыть расчетный счет физическому лицу, контролировать его работу, и что делать в том случае, если он утратил свою надобность.

Тенденции-2021

По итогам 2020 года количество выпущенных банками пластиковых карт превысило 19,2 млн, в то время как за весь период количество выданных всеми банками карт составляет 300 млн. В период пандемии россияне сокращали количество контактов с бумажными деньгами. Это привело к активному росту платежей по картам, а развитие электронной торговли и цифровизация отрасли дополнительно популяризирует безналичные и бесконтактные формы оплат. По прогнозам ЦБ, доля выпуска пластиковых карт продолжит расти, в том числе за счет развития бесконтактных платежных технологий и сервисов, таких как Система быстрых платежей, виртуальные карты, оплата по QR.

Трендом в России становится отказ от пластиковых банковских карт в пользу цифровых. Так, в 2023 году Сбербанк планирует эмитировать до 50% всех выпускаемых карт исключительно в цифровом формате. Виртуальная банковская карта – то же самое, что и обычная дебетовая, только хранится не на пластиковом носителе, а в мобильном приложении. Цифровые карты привлекательны тем, что их обслуживание, как правило, является бесплатным, а для выпуска нет необходимости посещать банк: оформить и активировать карту можно в приложении банка.

Но являются ли виртуальные карты более безопасными и стоит ли ожидать полный отказ от пластиковых карт в России? Пока это спорный вопрос. С одной стороны, такую карту сложнее украсть или скопировать ее данные, с другой – технологии взлома виртуальных систем развиваются так же быстро, как и технологии защиты. Банковской отрасли только предстоит завоевать доверие клиентов к цифровым продуктам.

Шаг 1: Выбираем банк

Главный принцип дебетовой карты заключается в том, что с ее помощью можно распоряжаться денежными средствами, которые уже лежат на ваших счетах в банке. Поэтому, если вы решили оформить дебетовую карту, первым шагом должен быть выбор надежного банка, чтобы в случае проблем с финансовой организацией не потерять личные средства. По каким критериям выбирать банк:

Шаг 2: Выбираем карту

При выборе дебетовой карты, в первую очередь, рекомендуем обратить внимание на ее оснащенность: наличие магнитной полосы, микрочипа и системы бесконтактной оплаты PayPass – всё это позволит безопасно совершать покупки. К дополнительным критериям можно отнести:

Предоставляемые услуги (SMS-оповещение, 3DS, бесконтактная оплата картой и мобильным устройством);

Возможность моментальных переводов с карты на карту или по номеру телефона без комиссии (Р2Р, СБП);

Срок изготовления карты и размер комиссии за выпуск и обслуживание

Сравнивайте предложения банков и подбирайте для себя оптимальный тариф, обратите внимание на размер снятия наличных денежных средств и комиссию за снятие;

Наличие овердрафта, который позволяет уходить в минус, расходуя деньги банка, если не хватило личных средств. Такая опция является одним из видов кредитования и на потраченную сумму начисляются проценты, поэтому рекомендуем внимательно изучить условия.

Бонусные программы в виде кэшбэка и процентов на остаток по счету

Банки заинтересованы, чтобы клиент как можно дольше хранил деньги на банковском счете. Проанализируйте предложения банков, свои доходы, расходы по местам и типам покупок, после чего определите для себя дебетовую карту с наиболее привлекательными условиями.

Шаг 3: Выбираем платежную систему

Наиболее крупными международными платежными системами являются Visa и MasterСard. Картами этих систем можно пользоваться не только в России, но и за рубежом. Кроме того, к ним можно привязать сразу несколько счетов в разной валюте и использовать в путешествиях.

Локальные системы полностью автономны и работают на ограниченной территории. Примером является российская национальная платежная система МИР. Согласно Федеральному закону от 01.05.2017 N 88-ФЗ, пенсии, социальные пособия, стипендии, зарплаты бюджетникам и военным должны перечислять только на карту платежной системы МИР.

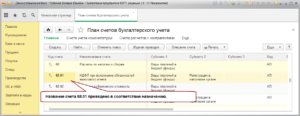

Лицевой счёт — для некоммерческих операций и сбережений

Значения термина

Центральный банк не использует термин «лицевой счёт». В Инструкции Банка России от 30.05.2014 №153-И перечисляются все виды счетов, которые могут открывать банки, но лицевого среди них нет. Поэтому все значения — из практики.

Мы выделили три самых частотных.

-

Лицевой счёт — текущий счёт физлица или депозитный счёт компании/ИП.

-

Последние 6 цифр расчётного счёта

-

Идентификатор компании в налоговой, ПФР и у поставщиков услуг.

Сосредоточимся на первом значении, потому что путают обычно разные виды банковских счётов.

Возможности лицевого счёта как текущего счёта физлица

Чаще всего физлицо открывает лицевой счёт, получая пластиковую карту или открывая вклад. Такие счета используют для личных покупок, хранения денег, получения зарплаты, получения и погашения кредитов. Использовать их для бизнеса нельзя.

Возможности лицевого счёта компании или ИП

У юрлиц и ИП лицевым счётом обычно называют счета для операций с банком: получения и погашения кредита для бизнеса или внесения средств на депозит.

Используя счета разного типа, банк разграничивает операции по операционной и финансовой деятельности компании. Лицевой счёт в таком случае — передаточное звено между счётом плательщика и расчётным счётом получателя.

Банк выдает кредит компании «Рассвет». Но кроме этого он выдает сотни кредитов другим лицам и открывает депозиты. Если все клиенты будут просто переводить деньги на общий счёт банка, будет непонятно, кто, сколько и за что перечислил деньги. Поэтому заемщикам и вкладчикам банк открывает лицевой счёт.

Лицевой счёт открывают, когда компания платит через банк зарплату своим сотрудникам. Банк запускает зарплатный проект, выдаёт сотрудникам компании пластиковые карты. Работодатель не перечисляет зарплату каждому работнику со своего расчётного счёта, а готовит реестр получателей зарплаты и платёжное поручение. Банк перечисляет деньги с расчётного счёта на лицевой, а потом переводит на счёта лиц, указанных в реестре.

Так же действуют и поставщики услуг — например, связи и ЖКХ. Получать сотни платежей от граждан неудобно, так как их невозможно разграничить. Поэтому каждому плательщику открывается лицевой счёт, а с него деньги перечисляются на расчётный.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк

Как оплатить счет на оплату

С помощью счета на оплату одна сторона (покупатель) перечисляет другой стороне (продавцу) денежные средства (оплату) за приобретенные товары. Счет на оплату является необязательным документом, законодательно не регламентированным, но во избежание задержек с оплатой, спорных ситуаций необходимо знать, как происходит оплата по счету на оплату товаров, работ, услуг.

При совершении платежной операции отделение банка взимает комиссию как с юридических. так и с физических лиц. При оплате юридического лица счета на оплату товаров, работ, услуг, через отделение банка в качестве недостатка отмечаются временные затраты на посещение офиса банка. При использовании интернет-банкинга данный недостаток устраняется.

Зачем опекуну нужен номинальный счет

Ранее деньги, полученные подопечным, накапливались на счету опекуна. Последний без разрешения органа опеки мог снимать лишь ежемесячную сумму в пределах прожиточного минимума. Получение такого разрешения нередко становилось проблемой и отнимало много времени.

Для облегчения выполнения опекунских обязанностей и популяризации попечительства правительство решило внедрить номинальные счета для зачисления социальных выплат, что дало бы возможность аккумулировать социальные пособия, алименты и компенсации за вред здоровью. Согласно Гражданскому кодексу, средства счета опекун может снимать в неограниченном количестве на нужды подопечного при условии соблюдения его интересов и регулярной отчетности о расходах. Это улучшает соцзащиту опекаемых, упрощает процедуру и делает институт опекунства более привлекательным.

Что такое счет получателя, это одно и то же с номером карты банка или нет?

Для реализации предпринимательской деятельности, а также для получения и отправления денежных переводов необходимо открыть расчётный счёт в банке.

Счёт получателя – это лицевой счёт или расчётный, представляющий собой специальный код, состоящий из двадцати цифр. Его открытие предполагает хранение денежных средств и проведение финансовых операций.

Что нужно для открытия

Для того чтобы иметь возможность проводить финансовые операции необходимо посетить банковское заведение и предоставить его сотрудникам комплект документации, который отличается для каждой категории клиентов.

- Для физического лица для начала сотрудничества с банком достаточно паспорта и индивидуального налогового номера.

- Для индивидуального предпринимателя дополнительно необходимо подготовить Свидетельство о регистрации и о постановке на учёт в Налоговую службу.

Юридическим лицам необходимо предоставить:

- выписку из регистрационного реестра;

- протокол собрания учредителей о создании организации и о назначении в её главе действующего руководителя;

- устав;

- свидетельство о постановке на налоговый учёт;

- приказ о назначении директора;

- паспорт и индивидуальный номер заявителя, в качестве которого может выступать только руководитель компании.

Как узнать счёт получателя

При возникшей необходимости совершения финансовых операций может возникнуть вопрос о том, что такое счёт получателя

Важно его не перепутать с номером банковской карты

Информацию можно узнать несколькими способами:

- посредством изучения данных договорного соглашения с банковским заведением о сотрудничестве;

- при помощи программного обеспечения специального назначения;

- ознакомившись с информацией, указанной в счёт-фактуре;

- прибегнув к услугам Налоговой службы или Пенсионного Фонда;

- через интернет-ресурсы;

- оформив запрос в банк, в котором был оформлен договор сотрудничества.

Ошибки при осуществлении финансовых операций

Номер счета получателя – это индивидуальная информация о клиенте банка. От правильности её написания зависит скорость осуществления финансовых операций. Ошибка, допущенная в написании данного показателя, может привести к отказу в транзакции.

В данной ситуации приостанавливается проведение финансовой операции, в результате чего происходит инициирование уточнения реквизитов клиента, которое реализуется за дополнительное комиссионное вознаграждение, согласно утверждённым банковским тарифам.

Срок уточнения реквизитов соответствует пяти рабочим дням. В случае допущения грубых ошибок в написании информации о номере, проблема уточнения остаётся не решённой, вследствие чего платёж не проводится, а из него удерживается оплата за дополнительные услуги банка.

Что обозначают цифры, идентифицирующие расчётный счёт

Расчётный счёт получателя – это счёт, идентификация которого реализуется посредством двадцати цифр, причём каждая из них способна раскрыть определённую информацию о банковском продукте. Все цифры делятся на три группы:

- первая обозначает категорию;

- вторая её расшифровывает, раскрывая ее назначение;

- третья идентифицирует применяемую в операциях валюту.

Без счёта невозможно проведение финансового взаимодействия между участниками сделок, которые могут быть представлены в виде физических и юридических лиц, а также индивидуальных предпринимателей.

С сайта: http://znatokdeneg.ru/uslugi-bankov/scheta/chto-takoe-schet-poluchatelya.html

Расчётный счёт

Расчётный банковский счёт считается основным и открывается по месту регистрации. По действующему законодательству организации вправе иметь несколько расчётных платёжных профилей, одним из которых пользуются при переводах в Пенсионный фонд.

Банковскими учреждениями открываются расчётные счета для различных платежей юрлицам и ИП, которые занимаются коммерческой деятельностью. Их функции для ИП и юридического лица имеют отличия. Спектр возможностей у юридических лиц намного шире, и пакеты услуг в банках чаще предназначены для организаций.

Предприятия, организации и учреждения, имеющие филиалы (например, склады и магазины) по просьбе владельца основного расчётного профиля могут открывать расчётные субсчета для учёта выручки и взаиморасчетов в подразделениях. Их применение позволяет переводить выручку на основной счет или производить денежные операции от имени головной компании. Субрасчётные счета учитываются на одном балансовом счёте с расчётными.

Основное назначение расчётных счетов:

- зачисление выручки от коммерческой деятельности и осуществление платежей;

- зачисление денежных средств полученных займов;

- расчёты с банками по полученным займам и кредитным процентам;

- расчёты по заработной плате с сотрудниками и прочие выплаты;

- платежи по решению суда и других органов, которые имеют право взыскивать средства;

- прочие расчётные денежные операции.

Запрещенные операции со средствами на счетах

Согласно федеральному закону № 115-ФЗ, все денежные операции, осуществляемые безналичным способом посредством банковских счетов, строго контролируются службой финансового мониторинга банка

Особенное внимание уделяется операциям в иностранной валюте. При выявлении подозрительных сделок, банк имеет законное право заблокировать доступ к средствам, размещенным на банковском счете, до того момента, пока владелец счета не докажет законность производимых операций, предъявив соответствующие документы

Осуществление денежных переводов на крупные суммы в пользу юридических лиц без сопровождающих документов – оснований для платежа либо отсутствие подтверждения происхождения денежных средств при переводах в пользу физических лиц, расцениваются, как подозрительные сделки