Расчетный счет и лицевой счет

Содержание:

- Что представляет собой и для чего служит расчетный счет?

- Моментальные и предоплаченные карты

- Что такое лицевой счет банковской карты Сбербанк

- Порядок оформления

- Завершить начисления на лицевом счете¶

- Как выглядит расчетный счет

- Как узнать лицевой счет ЖКХ по адресу квартиры?

- Что такое расчетный счет

- Зачем ФЛС нужен?

- Где находиться ЛС на чеке с УК

- Отличия лицевого счета от расчетного

- Отличия между лицевым и расчетным счетом

- Как выглядит лицевой счет

- Управление несколькими лицевыми счетами

- Виды лицевых счетов

- Алгоритм открытия счета

- По средствам интернета

Что представляет собой и для чего служит расчетный счет?

Расчетный счет – это банковский аккаунт, который открывают для ведения коммерческих операций.

Безналичные коммерческие транзакции можно проводить только через расчетные счета. Обойти такое правило довольно сложно и невыгодно, именно расчетные счета обеспечивают быстрое, надежное и дешевое движение денег от одного контрагента к другому.

Главное назначение расчетного счета:

- аккумулировать в себе оборотные средства предприятия;

- принимать платежи от покупателей товаров и услуг, иные коммерческие переводы;

- проводить из средств на расчетном счете платежи поставщикам и другим лицам;

- вести иные операции с юридическими и физическими лицами по отношениям связанным с хозяйственной деятельностью;

- производить платежи в бюджет по налогам и сборам.

Для преимущественного хранения денег расчетные счета обычно не используют, т.к. на размещенные средства не начисляются проценты, как это происходит на депозитных счетах.

Пользоваться расчетными счетами для личных нужд владельцев, руководителей и сотрудников организаций неудобно, это вызовет смешение собственных денег с деньгами предприятия, станет проблемой для отчетности и налогового контроля. Подобное скорее запрещено, чем разрешено, хотя в законодательстве и не предусмотрены все возможные случаи.

Индивидуальным предпринимателям также лучше не пользоваться расчетным счетом в личных целях. Движения денег по операциям связанным с предпринимательской деятельностью облагаются налогами. Личные расходы предпринимателя происходят так же, как у всех прочих частных лиц, и налогообложению, за редким исключением, не подлежат.

Открытие расчетного счета и операции по нему довольно строго регламентируются государством и банками России. Снятие наличных с расчетного счета во многих случаях требует объяснений относительно целей использования этих средств.

Особым случаем использования расчетных счетов становится деятельность некоммерческих организаций. Они не занимаются получением прибыли, но проводят свои операции через расчетные счета, т.к. этого требует законодательство для контроля движения средств.

Чтобы открыть расчетный счет в банке обязательно предоставляют следующие документы:

Для индивидуальных предпринимателей:

- личный паспорт;

- свидетельства о государственной регистрации предпринимательского статуса, постановке на учет в налоговом ведомстве, внесении в государственный регистр.

Юридическим лицам требуются:

- паспорта руководителя, главного бухгалтера и допущенных к работе со счетом лиц;

- свидетельства о регистрации юридического лица, налоговом учете и состоянии в госрегистре;

- учредительные и уставные документы;

- документальное подтверждение полномочий руководителя.

И предприниматели и организации оформляют в банке специальные карточки с образцами подписей и печатью. Если у них имеются лицензии или особые разрешения на занятия определенной деятельностью, то их также предоставляют в отделение банка. И это лишь краткое упоминание, полный список документов и требований к ним может занимать несколько страниц.

Моментальные и предоплаченные карты

Prepaid card — финансовый инструмент, используемый для хранения определенной суммы денег. Обычно клиент вносит деньги в момент оформления. Они доступны для совершения расходных операций сразу после получения пластика. Prepaid card выпускают без указания имени и выдают моментально.

К ним тоже прикреплен карточный счет, но он обезличенный, поэтому эксперты считают, что такие карточки небезопасны: при совершении операции не вводится PIN-код, поэтому снять деньги в банкомате нельзя. Обычно предоплаченные карточки выпускаются совместно с торговой сетью. Баланс карточки — бонусы, эквивалентные российским рублям, или подарочные деньги Ими можно оплачивать товары или услуги в рамках одной или нескольких сетей, в зависимости от правил использования.

В большинстве случаев Prepaid card — одноразовые, их нельзя пополнять. После израсходования лимита пластик можно выбросить. Лимит на хранение — 150 000 р.

Что такое лицевой счет банковской карты Сбербанк

Оформленная кредитная или дебетовая карточка привязана к уникальному счету. Его номер сгенерирован автоматически в индивидуальном порядке. Такой счет называют лицевым. Л/с открывают при оформлении договора физическому лицу.

Лицевой счет отличается от расчетного назначением использования денег. Л/с используют физические лица для хранения и перевода денежных средств. Пользоваться счетом с целью получения прибыли запрещено.

Р/с открывают юридические лица и ИП для платежей и переводов организации, а также для хранения капитала.

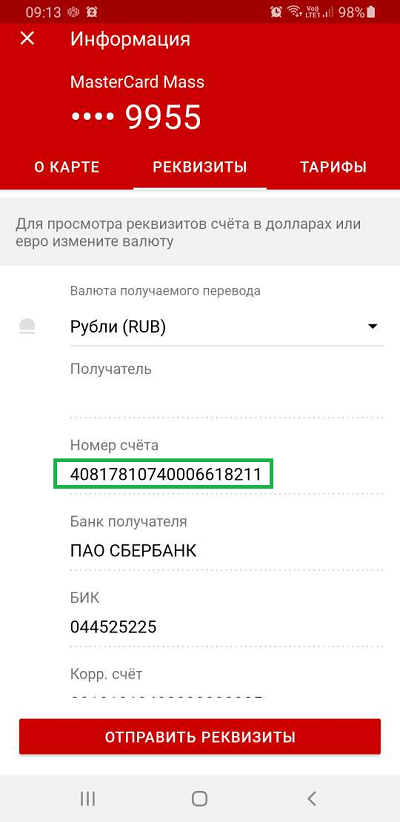

Как узнать номер лицевого счета карты Сбербанк

Получить номер своего лицевого счета можно при личном обращении в банк или дистанционно через терминалы самообслуживания или в личном кабинете.

Через отделение банка

Получить номер лицевого счета можно обратившись к сотруднику в отделении кредитного учреждения. Для этого необходим паспорт владельца и банковская карта. После проверки специалист распечатает реквизиты, на которых будет отображена вся информация.

Звонок в службу поддержки

Узнать реквизиты платежного инструмента можно, обратившись в службу поддержки клиентов по номеру 8-800-555-55-50 или 900. Звонок бесплатный, колл-центр работает круглосуточно.

Специалист задаст ряд уточняющих вопросов владельцу с целью идентификации клиента. Необходимо предоставить кодовое слово или паспортные данные. После полученной информации сотрудник назовет номер лицевого счета.

В банкомате или терминале банка

Для этого необходимо:

- вставить карту в банкомат и набрать ПИН-код

- выбрать вкладку Мои счета

- выбрать карту, по которой нужно узнать реквизиты. Банкомат распечатает чек с реквизитами.

В договоре или ПИН-конверте

При оформлении договора в учреждении, клиент получает его экземпляр. На последней странице, под ФИО клиента, указан необходимый номер счета.

В личном кабинете Сбербанк-Онлайн на ПК или в мобильном приложении

Для этого необходимо:

- войти в личный кабинет, используя идентификатор и пароль

- в разделе Карты выбрать карточку

- нажать кнопку Информация по карте, номер будет указан в реквизитах для переводов.

Как открыть лицевой счет в Сбербанке: документы и тарифы для физических лиц

Открыть лицевой счет можно:

- обратившись в отделение

- самостоятельно в Сбербанк-Онлайн.

Действующие клиенты банка могут открыть лицевой счет с помощью личного кабинета в Сбербанк-Онлайн.

Алгоритм действий для открытия:

- авторизоваться при помощи логина и пароля

- войти в раздел Вклады и выбрать пункт Открытие вклада

- поставить галочку напротив выбранного вклада, нажать кнопку Продолжить внизу страницы

- Заполнить обязательные поля и нажать Открыть

- перепроверить внесенные данные и ознакомиться с договором. Электронный договор можно распечатать

- согласиться с условиями договора, поставив галочку под договором

- нажать кнопку Подтвердить.

После подтверждения, вклад отобразится в личном кабинете и им можно пользоваться.

Для открытия лицевого счета физическому лицу, необходимо предоставить паспорт гражданина РФ. Банк может запросить дополнительно второй документ.

Открытие л/с бесплатно. Если открывает дополнительно банковскую карту, то ее выпуск платный. Цена выпуска и годового обслуживания карты зависит от ее типа и статуса.

|

Вклад |

Пополнение |

Частичное снятие |

Ставка при оформлении онлайн |

Ставка при оформлении в отделении |

Минимальная сумма |

Срок вклада |

|

Сохраняй |

нет |

нет |

до 4,45% |

до 4,20% |

1000 ₽ / 100 $ |

1-36 месяцев |

|

Пополняй |

есть |

нет |

до 4,10% |

до 3,85% |

1000 ₽ / 100 $ |

3-36 месяцев |

|

Управляй |

есть |

есть |

до 3,80% |

до 3,55% |

30 000 ₽ / 1000 $ |

3-36 месяцев |

|

Социальный для детей без родительского попечения |

есть |

есть |

Не доступно |

3,35% |

1 ₽ |

36 месяцев |

|

Подари жизнь |

нет |

нет |

Не доступно |

4,15% |

10 000 ₽ |

12 месяцев |

|

Пенсионный плюс |

есть |

есть |

Не доступно |

3,50% |

1 ₽ |

36 месяцев |

|

На имя ребенка |

есть |

Нет В 14 лет ребенок получает доступ к процентам, в 18 – ко всей сумме |

Не доступно |

3,85% |

1000 ₽ / 100 $ |

3-36 месяцев |

Баланс банковской карты является балансом лицевого счета.

Способы узнать текущий баланс:

- в контакт центр Сбербанка по бесплатному номеру 8-800-555 55 50 или 900. После проверки кодового слова или паспортных данных, специалист озвучит текущий баланс

- в отделение банка по паспорту

- в банкомате самообслуживания, вставив карту и нажав кнопку Узнать баланс

- через личный кабинет сервиса Сбербанк-Онлайн.

Порядок оформления

Для начала следует обратиться в ЕРКЦ и взять выписку из лицевого счета о задолженности на старого владельца. Поставщики услуг не прекращают делать начисления. Поэтому заниматься вопросом необходимо сразу же после получения выписки из ЕГРН.

Для начала следует обратиться в ЕРКЦ и взять выписку из лицевого счета о задолженности на старого владельца. Поставщики услуг не прекращают делать начисления. Поэтому заниматься вопросом необходимо сразу же после получения выписки из ЕГРН.

Алгоритм действий:

- Обратиться в ЕРКЦ и оставить заявление о переводе счета на нового владельца. С этого момента все начисления пойдут на нового владельца недвижимости.

- Запросить выписку с лицевого счета, чтобы быть в курсе имеющейся задолженности.

- Посетить управляющую компанию и подписать соглашение об обслуживании.

- Перезаключить соглашение с энергетическим учреждением.

- Переоформить документы в газовой службе.

- Уточнить дату последней поверки счетчиков. Если от даты последней поверки прошло более трех лет, то необходимо позвонить специалисту. Небольших затрат потребует проверка вне плана, зато проблема с приборами учета будет решена.

- Если есть желание оставить городской телефон, то следует обратиться в подразделение ОАО «Ростелеком». Можно написать просьбу на подключение к сети, если телефонная линия не подключена.

- Подключить интернет. Перед этим поинтересоваться условиями и выбрать провайдера, который устраивает больше других.

После всех этих действий будет сделано переоформление на нового владельца.

Завершить начисления на лицевом счете¶

Чтобы завершить проведение начислений на лицевом счете следует выполнить ряд действий:

- Закрыть услуги ЛС (Карточка ЛС → Услуги).

- Выполнить необходимые корректировки (изменение данных, создание актов корректировки и т.д.).

- Запустить расчет (Расчет → Расчет жилфонда). Расчет проводится стандартным обычным способом.

Примечание

Внимание! При проведении расчета жилфонда НЕ нужно выбирать в поле «Закрытие периода» = «Фиксировать начисления». Расчет с фиксацией начислений в данном случае никак не связан с фактом завершения начислений на лицевом счете

Следует заранее настраивать справочный параметр Принципала «Фиксировать начисления при установке «Даты завершения начислений» ЛС в середине периода» (Справочники → Принципалы → → Параметры → Баланс ЛС).

- Проверить начисления, убедиться в правильности результатов расчета (Карточка ЛС → вкладки «Начисления»/»Состояние»).

- Ввести дату в поле «Дата завершения начислений» (Карточка ЛС → Главное).

Примечание

Рекомендации по заполнению поля «Дата завершения начислений»:

1. Заполнение поля «Дата завершения начислений» происходит путем ввода наибольшего значения даты закрытия услуги из следующих дат:

- Заполнение поля «Дата завершения начислений» производится только для ЛС, удовлетворяющих условиям:

- все услуги текущего ЛС закрыты (заполнено поле «Окончание»);

- в основных параметрах ЛС флаг «Пустующий жилфонд» = СНЯТ;

- в основных параметрах ЛС поле «Дата окончания» = пусто.

- Вновь провести расчет.

Внимание

При расчете для ЛС с «Даты завершения начислений» в периоде Х должны автоматически удаляться все начисления, связанные с периодами большими или равно Х.

В закрытых периодах начисления не удаляются.

В последующем, все проводимые расчеты не будут изменять начисления на данном лицевом счете, даже при условии изменения тарифов, параметров дома/помещения/счета и т.д.

После добавления даты завершения начислений, запрещается вносить изменения в параметры ЛС, которые могут повлиять на начисления по услугам за расчетный период. В связи с этим вспомогательные значки/кнопки/ссылки становятся недоступными для применения, что ограничивает действия по внесению изменений в данные ЛС (добавление, изменение, удаление).

Ниже перечислены разделы Системы, в которых ограничены действия после ввода даты завершения начислений:

Карточка ЛС →:

Ограничение действий на вкладке «Главное»:

- становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню , значки , , - становятся недоступными для ввода/редактирования:

поля в блоке «Основные параметры лицевого счета» (кроме поля «Дата завершения начислений»)

Ограничение действий на вкладке «Жильцы»:

становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню , , , значки ,

Ограничение действий на вкладке «Услуги»:

становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню , , , , , значки , ,

Ограничение действий на вкладке «Тарифы» → :

становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню значки ,

Ограничение действий на вкладке «Веса»:

становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню значки ,

Ограничение действий на вкладке «Поступление»:

становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню значки , , ссылка

Ограничение действий на вкладке «Перерасчет»:

становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню значки

Ограничение действий на вкладке «ПУ»:

становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню значки

Карточка ИПУ →:

Ограничение действий в Карточке ИПУ на вкладках «параметры», «дополнительные параметры», «показания», «статус ПУ», «поверка», «пломбы»:

становятся невидимыми и недоступными для применения в интерфейсе:

кнопки дополнительного меню , , , значки ,

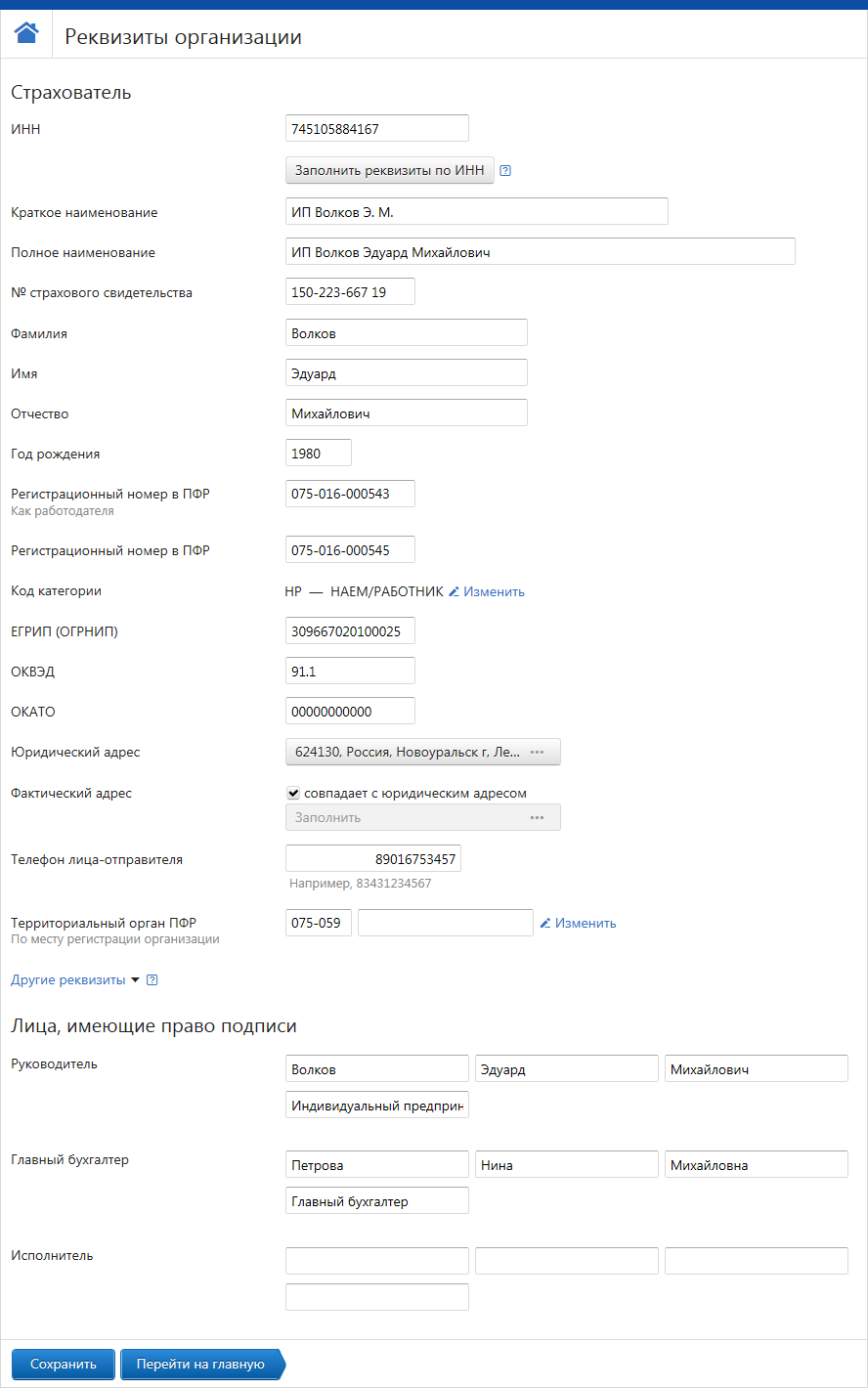

Как выглядит расчетный счет

Номер содержит двадцать цифр. Их порядок не является случайным, каждая цифра имеет определенное значение. Запись состоит из шести блоков:

- Первые три цифры — свидетельствует о том, кто является держателем счета. Например, для ИП начальные цифры 408, для ООО — 407, для государственных учреждений — 406/405.

- Следующие две цифры — балансовый счет второго порядка. Значение зависит от первого блока и расшифровывается в совокупности с первыми тремя значениями.

- Третий блок из трех цифр означает валюту счета. В национальной валюте определяется как 810, доллар — 840, а 978 — евро.

- Девятая цифра является контрольной, имеет особе значение для работников банковского учреждения. По этому номеру можно определить, действителен ли номер.

- Блок из следующих цифр идентифицирует кредитную организацию, в которой открыт счет.

- Остальные 7 цифр — уникальный номер, присвоенный банком.

Более детальная информация относительно расшифровки значений указана в Приложении №1 Положения №579-П Банка РФ от 27.02.2017 года. Номер необходим для предоставления реквизитов клиентам, которые будут рассчитываться безналичным путем. Но это не единственный реквизит, для выполнения платежа необходимо указывать ряд других значений:

- БИК

- название банка

- нумерация корсчета

- наименование организации/ИП

- р/с

- ИНН

- КПП

При изменении одного из этих пунктов необходимо в срочном порядке уведомить контрагентов. В противном случае средства, отправленные на неверные реквизиты, можно будет вернуть, но эта процедура займет около 7 рабочих дней.

Пример

Например, реквизиты предпринимателя, должны выглядеть следующим образом:

ИП Литвинов А.П.

ОГРН ИП 1234567891234567

ИНН 123456789123

12000, г. Москва, Ленинградский пр-т

р/с 40802810412345678912

Далее пишется БИК, название банка, корсчет.

Как узнать лицевой счет ЖКХ по адресу квартиры?

На данный момент услуга по предоставлению номера осуществляется как онлайн, так и оффлайн:

Портал Госуслуг

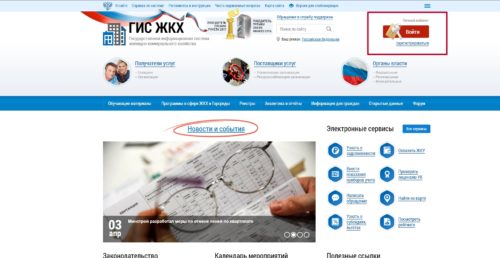

1. Переходим на сайт ГИС ЖКХ (https://my.dom.gosuslugi.ru/).

2. В верхнем правом углу нажимаем «Войти».

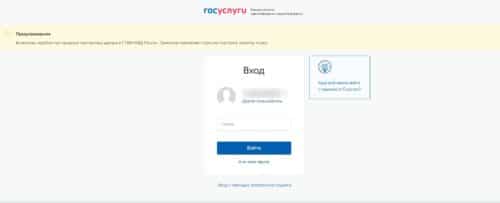

3. Авторизуемся через портал Госуслуг.

4. После авторизации вас вернет обратно на сайт ГИС ЖКХ. Подтверждаем условия пользовательского соглашения.

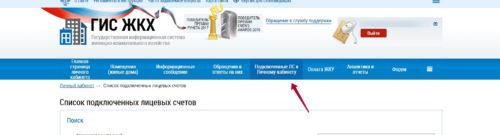

5. Ищем и нажимаем пункт «Подключенные ЛС к Личному кабинету».

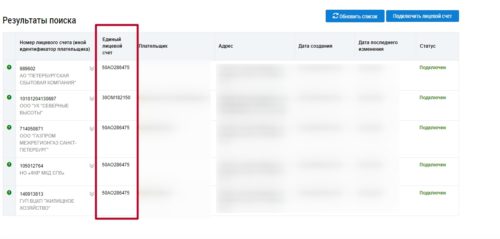

6. А вот и список ваших лицевых счетов (таблица в нижней части страницы). Все!

Прочие способы

- В управляющей компании. Способ доступен в любом регионе РФ, лишь бы обслуживание вашей квартиры осуществляла конкретная организация. Для получения информации необязательно лично идти в УК — узнать номер можно и через интернет, и по звонку на горячую линию. Название вашей управляющей компании, горячая линия, e-mail-адрес или сайт — все это указано на квитанции, которую вам оставляют в почтовом ящике для оплаты. Если нет квитанции, не беда — воспользуйтесь следующим способом;

- Через Сбербанк Онлайн. В последнее время Сбербанк стал активно развивать это направление, т.к. многие пользователи оплачивают счета с банковской карточки. Вам нужно авторизоваться на сервисе, найти вкладку «Лицевые счета», после чего в специальном поисковом окне нужно ввести адрес вашей квартиры. Высветится не только номер счета, но также сумма последнего выставленного счета, а также общий размер задолженности. Не актуален! Используйте портал Госуслуг.

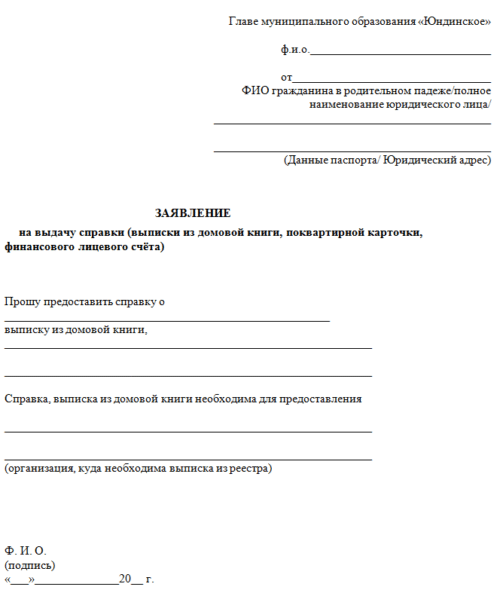

Бланк заявления на получение выписки.

Бланк заявления на получение выписки.

Что такое расчетный счет

Когда лицо становится клиентом банковского учреждения, ему выделяется личный расчетный счет, имеющий индивидуальную комбинацию цифр. Он необходим для платежей, переводов и других финансовых операций. Основным его преимуществом является безналичное хранение и перевод средств. Клиенты могут узнать номер из соглашения, составленного с банком. Если документа нет под рукой, то лицо может воспользоваться:

- Банкоматом, через который необходимо произвести платежную операцию, в результате чего будут отображены необходимые сведения.

- Мобильным банком, где на персональной странице клиента можно узнать необходимую информацию после введения пароля от аккаунта.

Мобильный банк Сбербанка

Для чего необходим

Используется лицами для совершения переводов, оплаты услуг и приема средств от других лиц. На нем также могут храниться денежные средства. Основными пользователями являются юридические лица, для которых эта форма взаимодействия с банком считается самой выгодной и удобной. Стоимость обслуживания и комиссии зависит от условий финансового учреждения, предоставляющего услуги. Физические лица открывают счет, чтобы получать на него заработную плату и хранить средства. В целом, под расчетным счетом подразумевается запись клиента, через которую удобно вести учет финансовых операций.

Плюсы и минусы

Плюсы:

- выполнение всех операций удаленным способом;

- крупные компании намного охотнее ведут дела с юридическими лицами, у которых открыт такой счет;

- необходим для работы терминалов;

- облегчает процесс подачи налоговых отчетов;

- арест возможен только при несвоевременной сдачи декларации или при наличии неоплаченных штрафов и налогов;

- получение средств безналичным переводом в неограниченном количестве.

Минусы:

- дополнительные расходы на обслуживание;

- требуется посещение отделения банка;

- наличие лимита остатка кассы.

Документы

Для того чтобы открыть расчетный счет, необходимо представить определенный пакет документов. Для физического лица потребуется паспорт и заявление. Если клиентом является юридическое лицо, потребуется предварительно ознакомиться с актуальным пакетом бумаг. Основы документации составляют:

- выписка из ЕГРЮЛ;

- данные о принятии на работу бухгалтера и руководителя;

- свидетельство о регистрации;

- справка о постановке на учет в УФНС и ИНН;

- устав предприятия;

- финансовая документация организации.

Зачем ФЛС нужен?

Номер присваивается помещению для отслеживания всех имущественных или технических изменений, связанных с жилплощадью. Копия ФЛС, т.е. выписка по состоянию счета, всегда берется на определенный период — например, на период 1 месяц до момента обращения. Копия ФЛС требуется в следующих ситуациях:

- Проверка задолженности по ЖКУ;

- Подтверждение владения квартирой (в документе всегда указывается, кому принадлежит собственность и кто прописан в помещении);

- Для проверки характеристик состояния счетов по ЖКХ;

- Для проверки состояния жилья, а также материальных удобств: находится ли дом на постановке в очередь капитального ремонта, собираются ли его сносить, имеется ли проводка газа/воды и т.д.;

- Распределение долей при делении имущества — например, при разводе или получении наследства.

Во всех этих случаях требуется копия ФЛС. Сам лицевой счет в данном случае служит в качестве хранилища информации, своеобразного реестра всех ключевых сведений о жилье. В простом, можно сказать, бытовом применении документ полезен в первую очередь для оплаты жилищно-коммунальных услуг. Технические и правовые аспекты обладают в данном случае второстепенным значением.

Где находиться ЛС на чеке с УК

Документы, предоставляемые жилищно-коммунальным хозяйством должны иметь строго определенную форму. В них обязательно должно быть указано следующее:

- Сведения о получателе денежных средств.

- Данные физического или юридического лица, являющегося стороной в жилищных правоотношениях.

- Местонахождение жилого помещения.

- Перечень предоставленных ресурсов и их объем.

- Размер тарифа за коммунальное обслуживание.

- Период, за который начислена сумма.

- Финансово-лицевой спецсчет.

- Контактные данные поставщика.

Сведения о стоимости услуг, периоде и наименования ресурса обычно написано в таблице, так информация проще воспринимается.

Уникальный код находиться обычно на самом видном месте вверху чека, некоторые поставщики выделяют его жирным шрифтом либо красным маркером. Обычно сложности возникают, когда имущество находиться в собственности сразу нескольких граждан. Жителям дома следует обратиться в организацию с требование о разделении квартплаты и предоставлении отдельных чеков.

В некоторых документах еще иногда прописываются санкции, которые будут применены при образовании задолженности.

Каждый человек должен знать, что такое номер лицевой счёт и для чего он нужен. Так как жилищные правоотношения затрагивают всех граждан. Используя этот код, можно расплатиться с управляющей организацией в любом месте и в любое удобное время. Есть несколько вариантов узнать ЛС, самый простой из них это посмотреть в квитанции по квартплате. Обычно он прописывается сверху в правом углу платежного документа. Если найти его не удалось, то можно будет позвонить в ЖКХ или посмотреть интересующую информацию на сайте.

Отличия лицевого счета от расчетного

В данном случае можно выделить следующие основные отличия лицевого счета от расчетного:

- Доступен для открытия только физическим лицам. Юридические лица могут его открывать лишь для перечисления зарплаты сотрудникам, получения кредита в банке и его выплаты, но не более.

- Имеет более низкие тарифы обслуживания и простой характер работы при осуществлении любых финансовых операций.

- Можно открыть у операторов сотовой связи, в страховых компаниях, налоговых инспекциях и т. д., в то время как расчетный счет можно открыть только в банке.

- Может использоваться только для некоммерческой деятельности (при обнаружении банком нарушения, когда он используется для коммерческой деятельности, финансовая организация имеет полное право его заблокировать).

- Может использоваться только для осуществления финансовых операций, которые не связаны с предпринимательской деятельностью (оплата полученных услуг от ЖКХ, оплата мобильной связи, получение займов в банке или в других кредитных организациях, получение зарплаты, открытие вкладов, то есть хранение средств и получение за это процентов и т. д.).

Отличия между лицевым и расчетным счетом

Итак, основная разница между двумя видами счетов, которые клиенты открывают в банках, заключается в следующем:

- в отличие от расчетного счета, лицевой не позволяет проводить денежных операций по ведению коммерческой деятельности;

- используется только для осуществления расходов, не связанных с предпринимательской деятельностью: оплата мобильной связи, услуг ЖКХ, открытие вкладов и их пополнение, приобретения валюты, получение кредитных средств, выдача заработной платы и так далее.

Расчетный счет, в отличие от лицевого, обладает следующими характеристиками:

- используется исключительно для ведения предпринимательской деятельности (осуществления платежей, получения оплаты за оказанные услуги или проданные товары на регулярной основе);

- предоставляет владельцу возможность осуществлять платежные операции с других банковских счетов;

- открывается только юридическим лицам и предпринимателям;

- при необходимости может использоваться для хранения средств, что является функцией лицевого счета;

- расчетные счета открываются клиентам только в банках. В отличие от них, лицевые могут открываться у операторов мобильной связи, в страховых компаниях и т.д.

Некоторые предприниматели и юридические лица открывают лицевые счета и пытаются использовать их для ведения коммерческой деятельности, однако сделать это крайне затруднительно. Банки обладают полномочиями отслеживать операции своих клиентов, и в случае обнаружения регулярных поступлений и платежей по лицевому счету, имеющих признак коммерческой деятельности, финансовые учреждения могут блокировать такие операции и прекращать отношения с такими клиентами.

Желание использовать лицевые счета обусловлено тем, что они отличаются от расчетных более низкими тарифами обслуживания и упрощенным характером работы с наличными денежными средствами. Однако в настоящее время банки очень жестко отслеживают оборот наличных денег и правильность ведения кассовых операций предприятиями, поскольку данная функция предписана им законодательством. Поэтому кроме прекращения сотрудничества, банки могут также сообщить о подозрительных операциях в налоговые органы, что чревато для их клиентов уже административной и уголовной ответственностью.

Таким образом, рекомендуется в разных ситуациях пользоваться разными банковскими услугами и учитывать отличия, которыми обладают лицевой и расчетный счета. Юридическим лицам и предпринимателям для осуществления своей деятельности следует открывать расчетные счета, лицевые могут использоваться для перечисления зарплаты сотрудникам или получения банковского займа. Физические лица могут использовать лицевые для совершения всех операций. При этом в обоих случаях имеется возможность дистанционного обслуживания для их совершения необходимых операций (проведения платежей, открытия вкладов и депозитов, получения вознаграждений и так далее). Нарушение соглашений с банками с целью сэкономить или получить дополнительные возможности могут привести к существенным потерям.

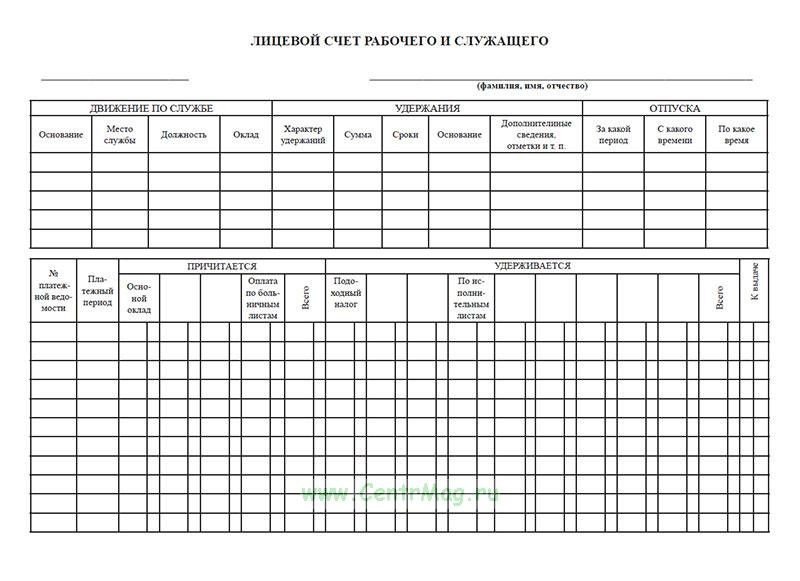

Как выглядит лицевой счет

Сотрудник любого предприятия, который имеет отношение к бухгалтерии или финансам, знает, как выглядит л/с. Каждый счет имеет свой порядковый номер. Он чем-то похож на квитанцию, в которой по пунктам (графам) прописываются все операции, которые были произведены. Первой позицией идет наименование, а далее идет разбивка по дням, месяцам или даже годам. В конце подводится итог всех банковских операций.

Вид л/с

Вид л/с

Образец заполнения лицевого счета

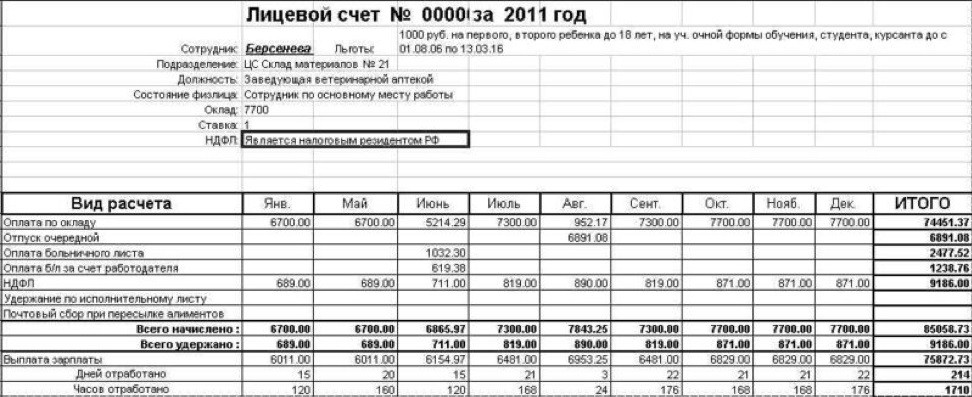

Как было указано выше, есть несколько вариации л/с, соответственно, и заполнение у них будет разное. Заполнение происходит в несколько этапов. Ниже представлен образец по форме Т-54, л/с работника предприятия и нюансы его заполнения. Основные моменты:

- Присваивается номер.

- Прописывается дата заполнения.

- При необходимости прописывается расчетный период.

- Указываются данные владельца (работника). Его табельный номер.

- Прописывается номер ИНН, СНИЛС.

После того, как шапка л/с заполнена, необходимо указать дату начала работы, размер заработной платы, премиальные и штрафы. Этих позиций может быть больше. В них также могут входить больничные дни и начисленные отпускные, декрет, а также присутствие или отсутствие работника на месте. Только после этого указывается итоговая сумма, которую сотрудник потом получит на руки.

Образец

Образец

Уникальный регистр отражает все действия финансового характера его обладателя. Его можно оформить в любом банке, как в России, так и за рубежом. С л/с могут осуществляться переводы, платежи и перечисления денежных средств в различные инстанции. Владелец имеет возможность переводить деньги в налоговую службу и Пенсионный фонд, проводить возврат по кредиту или получение долга. Может проходить фиксация движения средств по приходно-расходным ордерам, поступление по вкладам, начисление процентов.

Управление несколькими лицевыми счетами

Часто бывает так, что у потребителей находится в собственности несколько жилых объектов. Помните: у каждого объекта свой лицевой счет.

И тут перед пользователем встает сложный вопрос. Как уместить все счета в одном месте и не забыть оплатить каждый из них.

ООО «МосОблЕИРЦ» заботится о своих клиентах. Именно поэтому он дает им возможность подключить несколько лицевых счетов к одному личному кабинету.

Делается это так.

Потребитель:

- Вписывает в поисковую строку данную ссылку: https://www.мособлеирц.рф/.

- Находит категорию под названием «Личный кабинет», проходит в нее.

- Вписывает в форму телефон, электронную почту, пароль, нажимает на кнопку «Войти».

- Находит кнопку «Добавить лицевой счет», нажимает на нее.

- Вписывает в форму название поставщика услуг, номер лицевого счета, статус отношения к ЛС.

- Теперь потребителю лишь нужно нажать на кнопку «Подключить, вписать номер, привязать его к кабинету.

Подытожим: теперь мы знаем все о том, что такое лицевой счет, как он формируется, оплачивается. А если у потребителя до сих пор остались какие-то вопросы, то их можно задать работникам оператора. Только они смогут грамотно и квалифицированно ответить на вопрос.

Виды лицевых счетов

Лицевые счета открывают компании, которым нужно контролировать движение денежных средств клиента. Функции счета зависят от категории. К самым востребованным инструментам относятся:

- банковские счета;

- лицевые счета налогоплательщиков;

- финансово-лицевые счета;

- л/c сотрудников компании.

Также существуют пенсионные, страховые и другие счета. Мы рассмотрим подробнее 4 основных категории счетов, которые есть почти у всех граждан России.

Банковский счет

Открыть банковский лицевой счет может физическое или юридическое лицо. По лицевому счету не должны проходить переводы, связанные с предпринимательской деятельностью. Для бизнеса используются расчетные счета (р/c).

Банковский счет открывается после заключения любого договора с банком: получения дебетовой карты, оформления вклада, выдачи кредита и т.д. Номер указывается в заключенном договоре.

В России банковские счета состоят из 20 цифр. Как расшифровывается номер:

- Цифры с 1-ой по 3-ю. Сведения о банке и цели создания счета.

- Цифры с 4-ой по 5-ую. Уточнение информации о цели расчетов.

- Цифры с 6-ой по 8-ую. Валюта, которая используется для расчетов.

- Цифра 9-ая. Ключ для проверки обработки данных.

- Цифры с 10-й по 13-ую. Код банковского отделения, где заключен договор.

- Цифры с 14-ой по 20-ую. Уникальный код, присвоенный клиенту.

На дебетовом счету можно хранить собственные деньги и получать процент по вкладу. Кредитный счет используется для траты заемных средств и возврата задолженности. Выписка содержит даты и номера совершенных транзакций с указанием суммы и остатка по счету.

Лицевой счет налогоплательщика

Л/C налогоплательщика открывается вместе с получением ИНН. Это происходит, когда гражданин встает на учет в налоговой службе. Лицевой счет налогоплательщика используется для контроля уплаты налогов, возврата налогового вычета.

По л/с налогоплательщика учитываются все виды налогов. Для отдельного учета каждого налога используется КРСБ (карточка расчетов с бюджетом).

Обратите внимание! В заявлении на возврат налогового вычета нужно указать лицевой счет налогоплательщика. В этом случает требуется не номер, привязанный к ИНН, а банковский счет для возврата денег.

Счет сотрудника

Л/С сотрудника открывается по форме Т-54 и создается после приема нового человека на работу. Ведением л/с сотрудника занимается бухгалтерия работодателя.

Выписка по счету содержит следующую информацию:

- ФИО и должность сотрудника;

- сведения о найме, переводе, увольнении;

- информация об уходе в отпуск;

- взносы и удержания с зарплаты;

- подпись бухгалтера.

На счет сотрудника начисляется заработная плата, премии, оплата больничного и другие пособия. Размер выплат учитывается при расчете налогов и пенсионных отчислений.

Финансово-лицевой счет

Эта категория счетов используется для оплаты жилищно-коммунальных услуг. К нему привязана информация об объекте недвижимости (адрес, площадь, количество жильцов и т.д.). Номер счета указывается в квитанции на оплату услуг ЖКХ.

Лицевой счет — это удобный инструмент для проведения финансовых операций. Номер лицевого счета позволяет идентифицировать отправителя и получателя денег. По номеру можно получить информацию об истории переводов.

Автор статьи:

Алгоритм открытия счета

Сразу же следует отметить, что переоформление лицевого счета станет необходимым, как только вы вступите в законные права владения вашей недвижимостью, независимо от того, получили вы квартиру в наследство, купили ее на первичном или вторичном рынке или стали ее собственником каким-то иным способом. Открывается лицевой счет на имя главного съемщика квартиры. Даже если проживающих и прописанных в ней будет несколько, они должны принять совместное решение о том, кто именно выступит в этой роли и дать свое письменное согласие.

Основной квартиросъемщик должен отвечать следующим требованиям:

- достигнуть своего совершеннолетия;

- являться дееспособным;

- зарегистрироваться в квартире и жить в ней.

Итак, вы стали собственником жилой площади. Получив на руки документ на право владения ею, можно переходить ко всем другим формальностям. Одной из них является открытие или переоформление лицевого финансового счета.

Сюда можно отнести управление по водоснабжению, газовую службу, поставщика электроэнергии. После того, как все службы будут пройдены, необходимо обратиться в управляющую компанию с перечисленным выше пакетом документов для внесения новых данных в домовую книгу и оформления лицевого счета квартиры на нового владельца. Еще раз подчеркнем, что выполнить данную процедуру может только владелец жилья с имеющимся у него на руках документом, подтверждающим, что он уже вступил в право владения.

После того как будет проведена данная процедура, все квитанции по коммунальным услугам начнут поступать уже на имя нового собственника.

По средствам интернета

Многие коммунальные компании имеют свои официальные сайты, которые проводят онлайн работу с клиентами после регистрации. Для верификации потребителю необходимо зайти на главную страницу компании, которая предоставляет услуги и путём заполнения анкетных данных, запрашиваемых программой, зарегистрироваться с созданием пароля и логина индивидуальной страницы.

После прохождения регистрации потребителю доступны все данные, а именно: номер лицевого счёта, сумма задолженности и ежемесячного начисления. Порталы организаций, где предусмотрен расчёт за фактически потреблённый ресурс, который отмеряет прибор учёта, обычно снабжены функций передачи показаний за воду, газ или электричество. В большинстве случаев имеется опция полной или частичной уплаты за коммунальные службы.

Такой способ подходит людям, которые владеют минимальными навыками работы в интернете и хотят сэкономить время, отведённое на посещение служб ЖКХ.