Что такое ликвидность: виды, формулы + анализ ликвидности баланса и активов компании

Содержание:

- Что это такое

- Пример анализа и оценки ликвидности баланса предприятия

- Виды

- Типы ликвидности

- Обеспеченность компании ОС

- Степени ликвидности активов

- Анализ ликвидности

- Способы регулирования

- Ликвидность компаний

- Терминология ликвидности

- Ликвидность банка

- Что отличает ликвидность от платежеспособности и рентабельности

- Выводы о том, что означает изменение показателя

Что это такое

Большинству россиян знакомо словосочетание «ликвидность предприятия», однако, мало кто может в деталях объяснить, что это за термин, и почему он столь важен для мира недвижимости и финансов.

Примечательно, что это комплексное понятие, которое можно применить не только к бизнес-среде. Различные товары, сырьё, помещения, автомобили так же имеют ликвидность, поэтому разобраться в сущности понятия будет полезно читателям с разным кругом интересов.

Это слово дословно переводится с латыни как «перетекающий», иными словами трансформирующийся в деньги. Ликвидность выступает некой мерой исчисления средств за определённый актив. Согласитесь, что любой предмет имеет свой срок эксплуатации и актуальность, в связи с чем, можно делать выводы о его ликвидности.

Под актуальной ценой мы подразумеваем рыночную стоимость актива, востребованную здесь и сейчас. То есть, она позволяет нам понять, за какой отрезок времени, можно продать, к примеру, квартиру, но по рыночной стоимости. Чем быстрее произойдёт продажа, тем выше тот самый уровень ликвидности.

Понятие прикреплено к временным ранкам, ситуации на рынке, поэтому его показатели крайне важны для любой коммерческой сделки, а так же для ведения бизнеса. Большинство экспертов стоят на том, что необходимо периодически рассчитывать коэффициент ликвидности вашего предприятия, чтобы чётко осознавать, рентабельно ли оно, показательно и прочее.

По сути, активами может выступать любой объект, который можно продать по рыночной стоимости и согласно действующему законодательству. У различных объектов существует своя степень, зависящая от условий обстоятельств продажи актива. Так же на неё влияет и разновидность самого актива. Согласитесь, что продать личное авто куда быстрее, чем дачный участок за городом.

Для чего предприятиям подсчитывать коэффициент ликвидности? Он помогает разобраться в текущей платёжеспособности организации. При необходимости получения кредита в банке, показатель ликвидности способен повлиять на решение кредитной организации. Допустим, предприятие владеет большим количеством ценного сырья, а его склады до верха забиты товарами. Такая фирма выглядит привлекательной для инвесторов и кредиторов, поскольку она обладает активами с высоким уровнем ликвидности.

Ликвидным товаром можно смело считать тот товар, который за маленький промежуток времени может быть продан по рыночной цене. Если актив поистине востребованный, он может быть продан в течение суток, в то время как товары с низким коэффициентом продаются месяцами.

Пример анализа и оценки ликвидности баланса предприятия

Пример проведения исследования ликвидности организации будет содержать данные реальной организации за три года работы. Покажем основные параметры бухгалтерского баланса в таблице:

| Параметр | Код страницы. | 2016 год, млрд. руб. | 2015 год, млрд. руб. | 2014 год, млрд. руб. |

| Внеоборотные активы | 1 100 | 270.6 | 298.3 | 315 |

| Имеющие запасы собственных средств | 1 210 | 64.7 | 63.9 | 56.7 |

| НДС | 1 220 | 6.9 | 5.1 | 6.3 |

| Дебиторская задолженность | 1 230 | 34 | 27 | 31 |

| Капиталовложения в финансовые инструменты фондового рынка | 1 240 | 3.1 | 26 | 13 |

| Наличные и лежащие в банке денежные средства | 1 250 | 16.1 | 27 | 18.4 |

| Прочие оборотные активы | 1 260 | 61 | 1 | 1.5 |

| Общее количество оборотных активов | 1 200 | 123.7 | 150 | 127 |

| Примерное количество всех активов | 394 | 448.8 | 442 | |

| Собственный капитал | 1 300 | 285.7 | 242 | 222 |

| Долгосрочные обязательства | 1 400 | 43.9 | 103 | 129.8 |

| Краткосрочные кредиты и займы | 1 510 | 19.5 | 65 | 48.6 |

| Торговая задолженность | 1 520 | 43 | 37.6 | 41.5 |

| Общее число краткосрочных обязательств | 1 500 | 64.7 | 103.6 | 90.5 |

| Всего капитала и пассивов с округлением по математическим правилам | 394.3 | 448.8 | 442 |

Сейчас читают: Путь к финансовой свободе: советы мудрых инвесторов Следующим шагом проведения анализа служит разбитие активов и пассивов на соответствующие группы:

| Активы | 2016 | 2015 | 2014 | Сравнение | Пассивы | 2016 | 2015 | 2014 | ||

| А1 | 19.2 | 53 | 31.3 | < | > | < | П1 | 43 | 37.7 | 41.4 |

| А2 | 33.9 | 27 | 31.4 | > | < | > | П2 | 21.7 | 65.9 | 49.1 |

| А1+А2 | 53.1 | 80.4 | 65.7 | < | < | < | П1+П2 | 64.7 | 103.6 | 90.5 |

| А3 | 70.7 | 70 | 64.4 | > | < | < | П3 | 43.9 | 103.2 | 129.8 |

| А4 | 270.6 | 298.3 | 314.9 | < | > | > | П4 | 285.8 | 242 | 221.7 |

Согласно таблице, положительное отношение А1 к П1 наблюдалось лишь в 2015 году. Такое положение вещей говорит о том, что предприятию катастрофически не хватает средств для единовременного погашения всех имеющихся долгов. Анализ остальных временных интервалов показывает, что количество запасов и прочих ресурсов предприятия способно погасить отложенную задолженность.

Вывод: предприятие является неликвидным. Однако, с течением времени, наблюдается положительная динамика, которая, при должных дотациях, способна вывести организацию на самоокупаемость. После расчета всех финансовых коэффициентов можно сделать следующие выводы:

- За три года деятельности видны серьезные продвижения.

- Параметр быстроликвидных фондов в 2014 году не соответствует норме.

- Оптимальные показатели абсолютной ликвидности наблюдаются для 2014 и 2015 годов.

- Положительная динамика позволяет предположить, что у предприятия есть шансы на получение полноценного дохода.

Виды

В предыдущем разделе мы, по сути, разобрали ликвидность товара. Если продолжить эту классификацию, то различают еще несколько видов ликвидности.

Ликвидность предприятия

Ликвидность предприятия – это способность активов, которыми владеет предприятие, быстро превращаться в деньги в случае необходимости. При этом цена их продажи должна быть приближена к рыночной. Любая компания заинтересована в том, чтобы на ее балансе числились исключительно высоколиквидные активы. Но это идеальная картинка, которая редко соответствует действительности.

Например, устаревшие морально и физически станки быстро реализуются только на металлолом. То же самое можно сказать о корпусах цехов, которые последний раз ремонтировались в прошлом веке. Все это низколиквидные активы, которые ухудшают состояние финансово-хозяйственной деятельности предприятия.

Для предприятия важно понимать, в каком состоянии оно находится сейчас и что случится, если кредиторы потребуют рассчитаться по долгам. Анализ ликвидности позволяет построить финансовые потоки компании на среднесрочную и долгосрочную перспективы без образования задолженности

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Отдельно мы более подробно рассмотрим методику расчета показателей ликвидности.

Ликвидность банка

Банк, который активно выдает кредиты населению и предприятиям, должен обладать и свободным капиталом на случай преждевременного погашения обязательств перед своими вкладчиками. Насколько быстро он сможет это сделать, будет показателем ликвидности банка.

Для оценки ликвидности анализируют:

- денежные средства в кассе и на счетах;

- наличие высоколиквидных активов (например, ценных бумаг);

- возможность получения межбанковских кредитов и кредитов Центробанка;

- качество привлекаемых средств.

Центробанк следит за ликвидностью коммерческих банков. Он устанавливает специальные нормативы:

- Н2 – норматив мгновенной ликвидности (более 15 %).

- Н3 – норматив текущей ликвидности (более 50 %).

- Н4 – норматив долгосрочной ликвидности (менее 120 %).

Ликвидность ценных бумаг

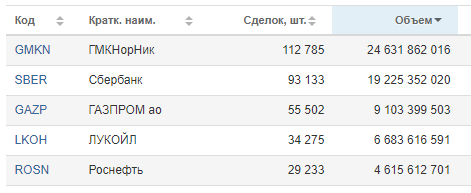

Означает, как быстро на фондовом рынке можно продать ценные бумаги по рыночной цене. Оценивают по объему торгов и величине спреда.

Спред – разница между максимальной ценой спроса на конкретную акцию/облигацию и минимальной ценой предложения. Чем меньше это значение и больше сделок на бирже в единицу времени, тем ликвиднее будет актив.

Данные по спреду удобнее смотреть в биржевом стакане вашего брокера. Объемы торгов – на Московской или Санкт-Петербургской бирже.

Например, спред на обыкновенные акции Сбербанка по состоянию на 8.06.2020 составляет всего 0,07 руб.

А вот так выглядят итоги торгов от 5.06.2020:

Как видите, Сбербанк на второй строчке по объему торгов. Это значит, что инвестор может быстро продать свои активы по рыночной цене. На бирже есть достаточное количество заявок на покупку.

Вложения в высоколиквидные активы позволят чувствовать себя в относительной безопасности. Их в любое время можно быстро превратить в деньги и вернуть вложенные средства. Некоторые сознательно или по незнанию вкладывают в низколиквидные акции, которые обещают высокую доходность. Но при неблагоприятном развитии рынка их не удастся продать даже по той цене, по которой покупали.

Ликвидность недвижимости

Недвижимость – любимый актив россиян. Они охотно вкладывают в нее деньги и надеются на высокую отдачу. Но эффективность вложения в недвижимость зависит от ее ликвидности, т. е. способности быстро превратиться в деньги.

Рассмотрим два примера:

- Однокомнатная квартира в мегаполисе с обычным ремонтом, хорошей транспортной доступностью, рядом находится целый ряд вузов, школа, детский сад и торговые центры.

- Пятикомнатное элитное жилье с дизайнерским ремонтом в экологически чистом районе небольшого провинциального города. Общественный транспорт еще на стадии проектирования. Ближайшая школа, поликлиника и детский сад в нескольких километрах поездки на машине.

Какой из двух вариантов является более ликвидным? При таких исходных данных очевидно, что первый. На ликвидность недвижимости влияет много факторов: местоположение, состояние объекта, инфраструктура, ближайшее окружение и пр

Поэтому так важно все их учитывать при инвестировании с целью сдачи в аренду, дальнейшей перепродажи или в качестве долгосрочного вложения средств

Типы ликвидности

Ликвидность бывает трех типов, в зависимости от того, как быстро можно обменять товар на деньги без особых потерь:

- Высокая ликвидность. К активам, считающимися высоколиквидными (высоколиквидные активы), относятся вклады, акции и облигации. Допустим, если у вас есть брокерский счет, вы можете в считанные секунды продать акции Яндекса или Сбербанка по рыночной цене. Вклад в банке также закрывается в момент, как вы расторгаете договор с банком. Деньги на счет возвращаются моментально;

- Средняя ликвидность.

- Низкая ликвидность. К данной категории можно отнести недвижимость (низколиквидный актив). Продажа, например, квартиры может занимать недели и даже месяцы, если перед вами стоит цель получить за нее близкую к рыночной стоимости сумму. Товары и бизнес тоже причисляются к низколиквидным активам.

В рамках одного финансового инструмента ликвидность может быть разной. Среди акций существуют «голубые» фишки, на которые на фондовом рынке всегда высокий спрос, в связи с чем разница между покупкой и продажей этих активов минимальная. Соответственно, такие акции можно назвать высоколиквидными.

Имеются на рынке и акции, на которые спрос не такой высокий, а спред (разница между ценой покупки и продажи) больше. Их называют акциями «второго эшелона». Да, продать их можно, но либо по не самой привлекательной цене, либо с задержкой во времени, чтобы найти покупателя, согласного на предлагаемую вами цену. А также есть «мусорные» акции, которые, как правило, продаются со значительным дисконтом, доходящим до 20-30%. Чтобы продать такие акции по справедливой цене, могут потребоваться месяцы ожидания покупателя.

Недвижимость, в целом, считается низколиквидным инструментом, однако в этой категории тоже есть разделение на низко- и высоколиквидные активы. Например, элитные квартиры или дома с высокой стоимостью за городом считаются низколиквидной недвижимостью (вероятно, в эпоху коронавируса это утверждение можно оспорить, так как проводить время за городом во время локдаунов и пандемии приятнее, чем в квартире в городе). Поиск покупателя такого актива будет долгий, а вероятность продажи по справедливой цене низкая.

Ликвидность же квартир эконом-класса, находящихся в удобном месте города можно считать высокой. На такую недвижимость всегда есть спрос.

Деньги наиболее ликвидны, показатель их ликвидности – это возможности свободно ими расплачиваться. Изменение ликвидности связано с инфляцией, когда цены растут одновременно падает покупательная способность национальной валюты.

Обеспеченность компании ОС

Если рассматривать компанию, то нужно учитывать не только те показатели, что мы рассмотрели выше, но и другие, чтобы результат был целостным и правильным. Одним из таких дополнительных показателей является обеспеченность фирмы оборотными средствами. Посчитать его можно разными способами:

- Из собственных средств организации отнимают активы, которые не участвуют в обороте, а затем делят на размер имеющихся оборотных активов.

- Производится отнимание из имеющихся оборотных активов компании ее краткосрочных обязательств. Полученное значение делится на имеющиеся ОА.

Давайте рассмотрим, как анализировать КПЛ и другие значения, которые мы рассмотрели в этой статье. Норма КПЛ составляет один к одному. Если первая часть больше двух, а вторая меньше 0.1, то получается, что компания находится на грани банкротства, поскольку не может платить по взятым на себя обязанностям и обслуживать займы. Если же один из коэффициентов правильный, а второй снижен или завышен, то компания хоть и испытывает проблемы, но при этом она может выбраться из неприятной ситуации. В большинстве случаев удается добиться того, чтобы платежеспособность была восстановлена, если совершать правильные шаги.

Отдельно нужно рассматривать и такой коэффициент, как ликвидность имеющегося в компании баланса. Мы помним, что компания считается платежеспособной, если имеет оборотные активы и они являются ликвидными. Поэтому чтобы понять, насколько компания работоспособна, нужно изучить этот показатель, изучить активы, изучить пассивы, провести их сравнение и разобрать, в какие сроки должны быть погашены долги. КПЛ также позволяет понять, обеспечены ли обязательства предприятия по займам и выплатам имеющимися у него активами и средствами. Рассматривать данный коэффициент нужно как по конкретным значениям, так и по динамике, а руководителю следует следить за тем, чтобы он находился в оптимальных значениях и не выходил за установленные рамки.

Степени ликвидности активов

По степени ликвидности любые активы традиционно классифицируются на 3 категории:

- Высоколиквидные.

- Средней степени ликвидности.

- Низколиквидные.

Логично предположить, что большинство современных активов на фондовом рынке обладают высокой степенью ликвидности. Это:

- акции,

- облигации,

- опционы,

- фьючерсы.

Они торгуются в электронном виде и могут быть реализованы за считанные секунды с минимальным спредом.

Вместе с тем не стоит так категорично подходить к разделению активов на ликвидные и неликвидные только исходя из категории инструментов. Среди биржевых активов так же есть более ликвидные (как акции первого эшелона), и менее ликвидные (второго и третьего эшелона).

Как я уже сказал, деньги обладают абсолютной ликвидностью, но вместе с тем одни валюты считаются мировыми резервными и используются как ликвидный инвестиционный актив (например, доллар США, евро, швейцарский франк, британский фунт), другие частично конвертируемые, и их ликвидность обеспечивается только на территории родной страны-эмитента (рубль, юань, индийская рупия, бразильский реал и др.).

Касаемо рынка недвижимости принцип аналогичен: есть более востребованные объекты (как квартиры эконом класса в центре города) и менее ликвидные (нестандартное или старое жилье в неудачном районе).

При составлении инвестиционного портфеля можно, конечно, ориентироваться исключительно на ликвидность и подбирать только самые популярные инструменты вроде акций и краткосрочных облигаций «голубых фишек», долларового депозита и торговли на Форексе.

Но любой опытный инвестор понимает, что грамотный диверсифицированный портфель должен учитывать и другие факторы: потенциальную доходность, уровень риска, отраслевое и валютное распределение и многое другое.

Сбалансированный инвестпортфель может включать ценные бумаги второго и третьего эшелонов, которые обычно дают более высокую доходность, золото (ведь оно по-прежнему остается консервативным инструментом, защищающим от экономических потрясений), недвижимость (поскольку это реально осязаемый актив с долгосрочными перспективами) и т.д.

Степень ликвидности любого инструмента коррелирует с параметром срочности его реализации.

Так, при долгосрочных инвестициях предпочтение можно отдать активам со средней и низкой ликвидностью, а на коротком горизонте – высоколиквидным.

Чем длиннее перспектива инвестирования, тем менее реализуемыми могут быть инструменты.

Анализ ликвидности

Анализ «разрывов ликвидности» классифицируется на два разряда: собственные вложения и активы компании. Собственные вложения вкладываются в расчёте на долгосрочные перспективы. Это могут быть низколиквидные и среднеликвидные активы, например, объекты недвижимости, негосударственные ценные бумаги 2-3 эшелонов.

При торговле на бирже необходимо быстрое фиксирование прибыли. Для этого активы должны выгодно и быстро продаваться без потери стоимости. Поэтому торгующие на рынке ценных бумаг понимают, что низколиквидные акции и облигации трудно реализовать в выгодный момент. Игроки на бирже и агрессивные инвесторы должны иметь 80% высоколиквидных активов.

Ликвидность активов компании формируется внутренними активами (ликвидным имуществом). Основную часть имущества предприятия очень трудно превратить в денежные средства. Продажа здания, оборудования и материалов – сложная задача, так как при этом теряется существенная часть стоимости. Поэтому необходимо внимательно наблюдать за ликвидностью в краткосрочной и среднесрочной перспективе – объёмом ликвидных товаров в обороте и суммой денег на вкладах.

Каждым предприятием выбирается собственный показатель нормы ликвидности. При минимальном использовании заёмных средств и небольших вложениях в покупку материалов, этот показатель можно уменьшить. В случае, если предприятие активно использует кредитные средства, потребуется больше ликвидных активов.

Способы регулирования

Как происходит абсорбирование? Если на финансовом рынке нарастает излишняя денежная масса, инфляция ускоряется. В любой стране есть регулятор денежно-кредитной политики. В РФ эту функцию выполняет Центробанк, он же проводит специальные меры по регулированию ликвидности денег.

Центробанк – регулятор денежной политики, он управляет ликвидностью.

Этих мер несколько:

- Выпуск государственных облигаций федерального займа (ОФЗ). Центробанк проводит аукционы по продаже ценных бумаг на выгодных условиях. Таким образом, деньги – а с ним и ликвидность – возвращаются под контроль Центробанка взамен на долговые обязательства под определённые проценты.

- Изменение ставки рефинансирования. Это оказывает влияние на кредитную и экономическую активность банков и в конечном счете позволяет достигать основной цели денежно-кредитной политики. Например, ЦБ может поднять ключевую ставку. Все банки занимают у ЦБ деньги под процент, при повышенной ставке, кредиты становятся дороже, следовательно банки берут меньше денег. Таким образом, ликвидность на финансовом рынке уменьшается.

- Назначение норм обязательного резерва. ЦБ управляет банками путём усреднения обязательных резервов. Это право кредитной организации на выполнение установленных Банком России резервных требований за счёт поддержания доли обязательных резервов, не превышающей коэффициент усреднения, на корреспондентском счёте в Банке России в среднем в течение установленного периода.То есть, банки обязаны держать в резерве не менее этой определённой нормы и не выпускать их в оборот, чтобы не создавать лишнюю ликвидность на рынке.

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

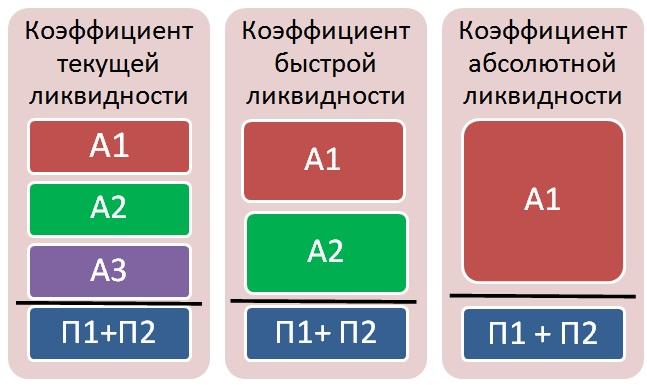

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

Коэффициент текущей ликвидности

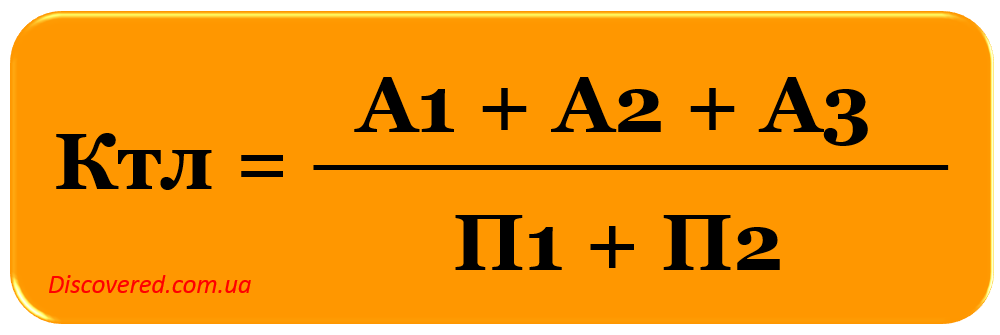

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

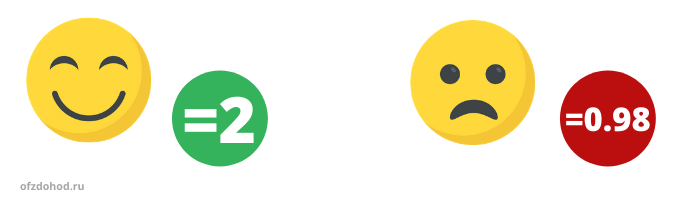

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Терминология ликвидности

Для того чтобы узнать ликвидность, используется такой термин, как коэффициент. Именно этой единицей измеряется финансовое состояние предприятия. Благодаря коэффициенту ликвидности, становится возможным учитывать возможность погашения долгов предприятия за счет действующих активов.Рассчитывается данный коэффициент путем тщательного анализа бухгалтерского учета, ведомого в учреждении.

Ликвидность на данный момент

Представляет собой коэффициент финансового типа, который показывает отношения действующих на данный момент активов к обязательствам короткого срока. В связи с этим, выделяются следующие формулы:

- Коэффициент ликвидности = (ОА — ЗУ) / КО. Уменьшаемое — оборотный актив. Вычитаемое — задолженность, возложенная на учредителей. Знаменатель — это обязательства короткого срока.

- Коэффициент = (А1 + А2 + А3) / (П1 + П2). Под буквами подразумеваются упомянутые выше серии и группы по оценке ликвидности.

Данные формулы позволяют рассчитать номинал финансового состояния учреждения, способного погасить обязательства на короткий период времени исключительно уже задействованными в процессе активами.Чем выше получится цифра, тем выше будет возможность учреждения погашать задолженности. Нормальным показателем считается коэффициент равный 1,5 — 2,5. Однако этот показатель может изменяться, в зависимости от рода деятельности предприятия.

Ликвидность, носящая быстрый характер

Данная ликвидность представляет собой коэффициент по отношению активов, обладающих высокой степени ликвидности на текущий момент к обязательствам краткосрочного исполнения.

Рис. 3. Коэффициенты ликвидностиПри вынужденной продаже материально-производственных запасов, убыток составит максимальное число среди всех операций.Рассчитывается этот показатель по определенной формуле: Коэффициент = (Текущие активы — запасы) / Текущие обязательства.

Абсолютная ликвидность

Коэффициентом этого термина является отношение всех материальных средств, а также краткосрочных материальных вложений, к краткосрочным обязательствам.В составе активных ценностей учитываются только деньги или средства, имеющие такую же ценность.Рассчитывается этот показатель по формуле: Коэффициент = А1/ самые срочные обязательства и обязательства, обладающие коротким сроком действия.Рынок признается высоколиквидным только в том случае, если на нем регулярно и в достаточном объеме заключаются договора купли-продажи, которые реализуются в цену спроса и цену предложения.Однако в данном случае, необходимо учитывать тот факт, что одна сделка не способна сильно повлиять на данные параметры.Показательной единицей ликвидности рынка принято считать — черн (churn). Данный термин обозначает отношение количества заключенных контрактных договоров к стоимости физического количества поставляемого по нему объема товара с определенной торговой платформы.Минимальный порог, с которого начинается ликвидность, составляет 15.

Ликвидность банка

Ликвидность банка – это его возможность отвечать по своим финансовым обязательствам, говоря простыми словами, выплачивать вклады с обещанными процентами своим клиентам, а также погашать обязательные платежи. Естественно, после этого у него должны остаться средства для продолжения своей деятельности.

В зависимости от сроков выделяют следующие виды ликвидности банков:

мгновенная;

краткосрочная;

среднесрочная;

долгосрочная.

Кроме того в зависимости от источника обеспечения:

Покупная – создана за счет межбанковских кредитов и займов от Центрального банка России;

Накопленная – собственные деньги и приравненные к ним активы, а также ресурсы которые легко инкассировать в наличность.

На ликвидность банка влияет совокупность внутренних и внешних факторов. К первым относится все имущество финансовой организации, его размер и качество, величина собственного капитала, степень независимости. Чем больше собственных активов имеет банк, тем он устойчивей. Однако, нельзя игнорировать внешние факторы, такие как экономическая и политическая обстановка в стране.

Что отличает ликвидность от платежеспособности и рентабельности

Для обозначения работоспособности используется несколько дефиниций: ликвидность и платежеспособность — одни из ключевых. Основная разница между понятиями в том, что ликвидность предусматривает скорость, согласно которой активы превратятся в реальные деньги, а платежеспособность означает возможность рассчитаться по своим долгам. Рентабельность же прямо показывает: насколько грамотное и эффективное применяется управление активами

Учитывать данные важно для фирм и частных лиц, например, если они занимаются инвестированием

Если уж и говорить об этих понятиях, стоит вспомнить волатильность — неустойчивость цены на рынке. Это особенно важный показатель, когда имеем дело со строго ограниченной эмиссией — определенным количеством вещественных товаров или денежных средств (актуально для крипторынка). Подводя итог, уточню, что ликвидность стоит учитывать, когда накапливаете активы. Например, сбережения в долларах — высоколиквидные, их быстро можно продать, а вот недвижимость — низколиквидная, поскольку найти покупателя не так уж и просто.

Важно гармонично соединять эти характеристики, формируя свой капитал: независимо от того, инвестируете в онлайн-проекты или покупаете ETF продукты, о которых более детально на gq-blog.com. Традиционно желаю, чтобы все ваши активы были рентабельны, и вы смогли сформировать грамотно капитал с учетом показателя ликвидности

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Выводы о том, что означает изменение показателя

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

Финансовый анализ:

- Финансовые вложения (за исключением денежных эквивалентов) 1240 Определение Финансовые вложения (за исключением денежных эквивалентов) 1240 — это финансовые вложения организации, срок обращения (погашения) которых не превышает 12 месяцев: государственные и муниципальные ценные бумаги;…

- Отложенные налоговые активы 1180 Определение Отложенные налоговые активы 1180 — это актив, который уменьшит налог на прибыль в будущих периодах, тем самым увеличив прибыль после налогообложения. Наличие такого актива…

- Прочие краткосрочные обязательства 1550 Определение Прочие краткосрочные обязательства 1550 — это прочие обязательства организации, срок погашения которых не превышает 12 месяцев: целевое финансирование, полученное организациями-застройщиками от инвесторов и порождающее…

- Денежные средства и денежные эквиваленты 1250 Определение Денежные средства и денежные эквиваленты 1250 — это денежные средства организации в российской и иностранных валютах и денежные эквиваленты. Денежные эквиваленты — денежные средства…

- Нематериальные активы 1110 Определение Нематериальные активы 1110 — это: произведения науки, литературы и искусства; программы для электронных вычислительных машин; изобретения; полезные модели; селекционные достижения; секреты производства (ноу-хау); товарные…

- Отложенные налоговые обязательства 1420 Определение Отложенные налоговые обязательства 1420 — это пассив в форме части отложенного налога на прибыль, которая приведёт к росту налога на прибыль в одном или…

- ИТОГО по разделу II 1200 Определение ИТОГО по разделу II 1200 — это сумма показателей по строкам бухгалтерского баланса с кодами 1210 — 1260 и отражает общую стоимость оборотных активов организации:…

- Прочие обязательства 1450 Определение Прочие обязательства 1450 — это прочие обязательства организации, срок погашения которых превышает 12 месяцев, которые не вошли в другие группы 4-го раздела баланса. Их наличие…

- в т.ч.: постоянные налоговые обязательства (активы) 2421 Определение в т.ч.: постоянные налоговые обязательства (активы) 2421 — это сальдо постоянных налоговых обязательств (активов). Иными словами, это некая величина, которая либо увеличивает, либо уменьшает платежи…

- Материальные поисковые активы 1140 Определение Материальные поисковые активы 1140 — затраты на поиск, оценку месторождений полезных ископаемых и разведку полезных ископаемых на определенном участке недр. В результате их осуществления…