Приемы и основные методы финансового анализа предприятия

Содержание:

- Источники данных для анализа

- Определение ликвидности

- Сравнение методов финансового анализа

- Коэффициенты ликвидности

- Финансовая устойчивость

- Балансовый метод финансового анализа

- Выбор показателей для анализа и принятия управленческих решений

- Финансовый анализ – важная процедура в деятельности компании

- Составляющие части финансового плана

- Организационные основы проведения анализа

- Классификация методов финансового анализа

- Кто является пользователем результатов финансового анализа

- Цели анализа финансового состояния

- История развития финансового анализа

- Коэффициент соотношения кредиторской и дебиторской задолженности: анализируем систему расчетов с контрагентами

- Оборачиваемость активов: изучаем эффективность использования имущества

- Вывод

- Выводы

Источники данных для анализа

В зависимости от заказчика, выбираются и источники информации. Могут использоваться как все перечисленные документы, так и часть.

- Бухгалтерский баланс (форма №1). В нем отражены активы и пассивы предприятия на начало и конец отчетного периода.

- Отчет о доходах или отчет о финансовых результатах (форма №2). В этом документе отражают как общие финансовые поступления (объем продаж), так и издержки, чистую прибыль и убыток.

- Отчет о движении капитала (форма №3). В структуру этого отчета включаются данные о величине и составляющих собственного капитала, а также динамика изменений (за счет вкладов, изъятий и прочих операций).

- Отчет о движении денежных средств или отчет о денежных потоках (форма №4). Документ отражает поступление и выплаты денежных средств и их эквивалентов за отчетный период. Не выплаченные или не полученные на момент составления отчета суммы в форме №4 не отражаются.

- Дополнительные финансовые документы. Они выбираются, исходя из конкретной ситуации.

Важно понимать, что используемые данные имеют ограничения, на которые надо делать поправку при анализе:

- коэффициенты, рассчитанные на основе бухгалтерской отчетности, являются общими, их целесообразно применять для принятия узких управленческих решений;

- инфляция — фактор, способный исказить результаты анализа;

- прибыль — недостаточно информативный показатель, чтобы только на его основе оценивать эффективность управленческих решений.

Есть программные продукты, которые позволяют получить нужные данные быстро и при минимальном влиянии человеческого фактора. Например, БИТ.ФИНАНС.Управленческий учет — Комплексное решение на базе 1С:Предприятие 8 для организации управленческого учета предприятия любого масштаба!

Определение ликвидности

Ликвидной компания считается в том случае, если ее показатели соответствуют схеме:

А1 ≥ Б1

А2 ≥ Б2

А3 ≥ Б3

А4 ≤ Б4

Расшифровка этих значений и способ их вычисления (цифры предполагают определенные строки баланса):

- Максимально ликвидные активы (А1): 260 + 250.

- Активы, которые можно будет быстро продать (А2): 240 + 270.

- Предметы, которые будут продаваться медленно (А3): 210 + 220 + 230 – 217.

- Вещи, которые трудно продать (А4): 190.

- Обязательства, которые нужно возвращать в первую очередь (Б1): 620 + 630 + 660.

- Краткосрочные пассивы (Б2): 610.

- Пассивы с продолжительными сроками (Б3): 590.

- Стабильно существующие пассивы (Б4): 490 + 640 + 650 + 217.

Если какое-либо неравенство не исполняется, это является признаком ухудшения ликвидности.

К СВЕДЕНИЮ! Высокая степень устойчивости – это способность организации платить по своим обязательствам, тратить деньги на развитие и масштабирование.

Сравнение методов финансового анализа

Горизонтальный и вертикальный методы в аналитической практике являются основными. Остальные способы оценки экономической устойчивости фирмы считаются лишь их производными.

Какой лучше: горизонтальный или вертикальный

При использовании горизонтального метода аналитики исследуют данные отчетности за определенный период. Для анализа могут быть использованы финансовые показатели за разные отрезки времени:

- месяц;

- квартал;

- год.

Сравнивая чистый доход компании или стоимость проданных изделий за месяц, аналитик способен выявить тенденцию, затем выстроить строгую линию тренда.

Важно! Горизонтальный анализ позволяет понять, существенно ли изменяются конкретные показатели

Цели горизонтального анализа

Например. Если на производстве наблюдается рост проданных изделий на 30%, но увеличения выручки не происходит, значит, повысился состав статей расходов. Задача аналитика в данном случае – определить, необходимо ли снижать содержание затрат на производство или нет.

Сущность вертикального анализа заключается в том, что он делается без привязки к какому-то периоду. Поэтому показатели за месяц или год не сравниваются.

Например. Если выручка фирмы составила 100 000 руб., а стоимость проданных изделий составляет 25 000 руб., то соотношение этих двух показателей равно 25% или 0,25. Другими словами, чистый доход компании составил 75% или 75 000 руб.

Нельзя однозначно сказать, какой способ лучше. На практике вертикальный метод результативно дополняет горизонтальный. Последовательность использования двух видов позволяет увидеть всю картину финансовой ситуации в компании целиком.

Какие методы выбрать для работы, организация решает самостоятельно. У каждого подхода есть как свои преимущества, так и недостатки. Поэтому комплексное применение целой группы методов позволяет улучшить темп обнаружения финансовых проблем на предприятии.

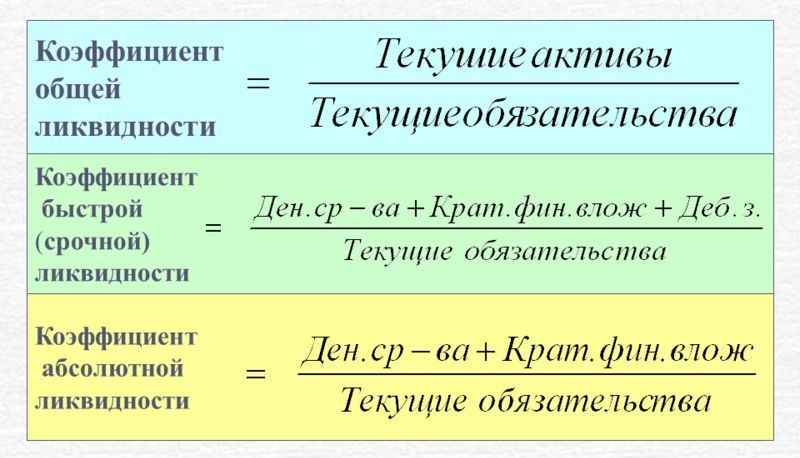

Коэффициенты ликвидности

Под ликвидностью предприятия имеется в виду его способность в любой момент перекрыть свои обязательства сроком до 12 месяцев с помощью оборотных активов.

Ликвидность актива определяется скоростью, с которой он обращается в денежные средства. Чем быстрее это происходит, тем выше ликвидность.

Выделяют следующие коэффициента ликвидности.

- Коэффициент абсолютной ликвидности. Это результат от деления активов, обладающих абсолютной ликвидностью, на обязательства с наиболее короткими сроками. В числителе дроби находятся денежные средства и краткосрочные финансовые вложения, в знаменателе – итог V раздел баланса, от которого предварительно отняли сумму доходов будущих периодов.

Коэффициент демонстрирует долю обязательств, которую предприятие может погасить, используя абсолютно ликвидные активы. В норме он больше 0,2–0,5. В случае с компанией «Евразия» составляет 0,8.

- Коэффициент быстрой ликвидности. Получившаяся в результате дробь – это та часть обязательств, которая будет погашена, если предприятию своевременного вернут дебиторскую задолженность. Формула аналогична предыдущей, но к денежным средствам и финансовым вложениям в числителе добавляется дебиторская задолженность сроком до года. В норме коэффициент больше 0,8.

На примере его рассчитать не получится, так как в бухгалтерском балансе нет разбивки дебиторской задолженности по срокам.

- Коэффициент текущей ликвидности. После его нахождения видно, сколько у предприятия оборотных средств в пересчете на рубль обязательств сроком менее 1 года. Определяется как отношение итога раздела II к наиболее срочным обязательствам. Должен быть больше 2, в нашем примере составляет 1,4.

Третий показатель ниже нормы, следовательно, предприятие не может считаться платежеспособным из-за недостатка ликвидности. Чтобы исправить ситуацию, необходимо либо нарастить количество оборотных активов, либо пересмотреть структуру заемных средств с увеличением долгосрочных обязательств.

Финансовая устойчивость

Низкая устойчивость организации обозначает ее предкризисное состояние. Рассмотрим значения устойчивости:

- Способность погашать свои обязательства.

- Фирма способна в полной мере обеспечивать свою работу.

- Предприятие может выстоять при различных потрясениях. К примеру, оно сможет справиться с неожиданными требованиями кредиторов, финансовым кризисом.

- Возможность поддерживать свою платежеспособность при различных обстоятельствах.

Какие факторы определяют финансовое состояние предприятия?

Если компания не соответствует перечисленным характеристикам, то, вероятнее всего, она не является устойчивой. Устойчивость – это способность фирмы сохранить свою платежеспособность и выгоду для инвесторов при изменяющихся условиях наружной среды.

Для обеспечения этой устойчивости должны присутствовать эти факторы:

- Гибкая структура капитала. То есть он может меняться, если на это есть необходимость.

- Перманентное превышение доходов над тратами.

- Сохранение платежеспособности в любых условиях.

Устойчивость определяется во многом итогами работы компании. Если поставленный план фирмой выполняется, это хорошо воздействует на финансовый статус.

Рассмотрим задачи анализа экономической устойчивости:

- Оценка касательно исполнения плана по финансам и их применению. При этом изучаются причинно-следственные связи между разными значениями: производство, коммерция, финансы.

- Формирование прогноза финансовых итогов деятельности и рентабельности. При этом учитываются существующие хозяйственные условия, соотношение собственных средств и займов.

- Поиск инструментов, которые повысят эффективность применения имеющихся ресурсов и укрепят статус компании.

Анализ позволяет своевременно обнаружить риски, узнать все о сильных и слабых сторонах работы компании.

Балансовый метод финансового анализа

Балансовый метод финансового анализа заключается в ознакомлении с финансовым положением предприятия по данным баланса, приложений к нему и отчета о прибылях и убытках. По данным отчетности выясняется:

- имущественное и финансовое положение предприятия с позиции долгосрочной перспективы;

- финансовые результаты, регулярно генерируемые данным предприятием;

- изменения в капитале собственников;

- структура активов и пассивов предприятия;

- ликвидность предприятия и т.п.

Балансовый метод финансового анализа предполагает сопоставление взаимосвязанных показателей хозяйственной деятельности с целью выяснения и измерения их взаимного влияния, а также подсчета резервов повышения эффективности производства. При применении балансового метода анализа связь между отдельными показателями выражается в форме равенства итогов, полученных в результате различных сопоставлений.

Выбор показателей для анализа и принятия управленческих решений

В основе любого метода анализа лежит расчет показателей или их групп (управленческих отчетов) и сравнение полученных значений с установленными нормативами.

Можно выделить множество управленческих отчетов и показателей, и теоретически каждый из таких показателей или их разновидностей можно рассчитать для конкретного предприятия. Однако, на практике важнейшим шагом в разработке системы управленческого анализа является выбор всего нескольких основных показателей, на которые будут ориентироваться менеджеры предприятия в своей деятельности.

Причины этого заключаются в следующем:

1. Длинный перечень показателей, имеющих, скорее всего, разнонаправленную динамику, не позволяет однозначно определить, улучшилось или ухудшилось экономическое положение предприятия за анализируемый период.

2. Эффективно управляемое предприятие имеет конкретную систему целей (в том числе финансовых), оценить достижение которых можно через соответствующий им ограниченный набор показателей. Таким образом, остальные показатели несут излишнюю для управления информацию и только усложняют процесс сбора и обработки данных.

Определяя набор необходимых для себя показателей, нужно ориентироваться на:

1. Специфику бизнеса, отрасли или продукта

2. Цели, поставленные на предприятии.

Финансовый анализ – важная процедура в деятельности компании

Для того чтобы определить финансовое состояние предприятия необходимо провести его анализ. Такой анализ является очень важным явлением в деятельности каждого предприятия.

При проведении такого анализа подразумевается осуществление следующих мероприятий:

- Первым делом оценивается состояние компании на текущий момент, а также на ближайшее будущее

- Можно оценить, как будет развиваться организация при тех или иных вливаниях финансов

- Можно определить какую нишу предприятие занимает на рынке

- Выявить, не близится ли организация к процедуре банкротства

Во время анализа можно определить многие другие показатели, которые являются отражением и итогом принятых управленческих решений.

Анализ позволяет выяснить есть ли в компании возможности для роста, эффективно ли используются ресурсы, дает возможность построить грамотную политику в сфере финансов.

Составляющие части финансового плана

В состав финансового плана входит три документа:

- отчет о прибылях и убытках (показывает количество получаемого дохода за определённый период времени);

- план-баланс (показывает финансовое состояние предприятия на конец расчетного периода времени, что позволяет контролировать рост активов и финансов в определенный период);

- отчет о движении денежных средств (описывает движение наличных денег и остатки денежных средств организации в динамике).

Финансовое положение фирмы характеризуется на основе следующих показателей:

- прибыльность;

- окупаемость капитала;

- показатели финансовой деятельности (прибыльность и финансовая устойчивость предприятия).

Эффективность задействованных инвестиций в проект характеризуется следующими показателями:

- время окупаемости (указывает сроки, за которые вложенные средства окупаются, указывает риски);

- чистая прибыль (показывает рентабельность нового или запланированного производства, услуги товара);

- индекс дохода предприятия и норму доходности кредитных средств. Этот показатель является главным при оценке эффективности инвестиций.

Организационные основы проведения анализа

Регламентация процедуры анализа

Комплекс методов и процедур анализа, применяемых на предприятии, утверждается его руководством и закрепляется в «Положении об анализе», являющимся одним из регламентных документов, формируемых при постановке бюджетного управления, и обязательным для исполнения всеми ответственными за анализ сотрудниками.

При этом сама процедура проведения анализа на предприятии представляет собой бизнес-процесс (в определенном смысле, схожий с процессом бюджетного планирования), который также необходимо зафиксировать в «Положении об анализе» и соблюдать в каждом конкретном случае проведения.

Процедура анализа как бизнес-процесс характеризуется следующими составляющими:

1. Период анализа — временной период, за который проводится анализ определенных данных. Для проведения корректного план-фактного анализа его период должен совпадать с периодом (горизонтом и шагом) планирования по соответствующему объекту планирования: доходы и расходы, движения денежных средств, движение ТМЦ.

2. Участники анализа — лица, ответственные за проведение процедуры анализа. Регламентом может быть определено, что эти лица (или некоторые из них) объединены в Бюджетный комитет.

3. Документы для анализа — управленческие, бухгалтерские и иные отчеты, используемые в процедуре анализа.

4. Этапы анализа — последовательные логически связанные шаги, из которых состоит процедура анализа. Конкретный набор этих шагов определяется спецификой предприятия, но в общем случае можно выделить следующие этапы анализа:

a. Предоставление информации

b. Анализ информации

c. Подготовка исходной информации для корректировки целей/планов.

Информационные источники для анализа

Финансовый анализ ведется на базе:

a. учетной информации по фактам хозяйственной деятельности;

b. планируемым данным (как правило, агрегированным по статьям).

При этом возможно использование следующих учетных политик с соответствующей каждой из них документацией:

a. только бухгалтерской;

b. только управленческой;

c. одновременно бухгалтерской и управленческой.

Ведение управленческого учета, а тем более, двух методик учета параллельно, является достаточно дорогостоящим мероприятием, но именно управленческий учет дает возможность наиболее оперативно и адекватно анализировать данные.

Версия для печати

Классификация методов финансового анализа

Существуют различные классификации методов финансового анализа.

Первый уровень классификации выделяет:

- неформализованные методы финансового анализа;

- формализованные методы финансового анализа.

Неформализованные методы финансового анализа

Неформализованные методы финансового анализа основаны на описании аналитических процедур на логическом уровне, а не на строгих аналитических зависимостях. К ним относятся: методы экспертных оценок, сценариев, психологические, морфологические, сравнения, построения систем показателей, построения систем аналитических таблиц и т.п. Применение этих методов характеризуется определенным субъективизмом, поскольку большое значение имеют интуиция, опыт и знания аналитика.

Формализованные методы финансового анализа

К формализованным методам финансового анализа относятся методы, в основе которых лежат достаточно строгие формализованные аналитические зависимости. Они составляют второй уровень классификации и подразделяются на:

- статистические;

- бухгалтерские;

- экономико-математические.

В финансовом анализе используются также качественные и количественные методы.

Качественные методы финансового анализа

Качественные методы финансового анализа позволяют на основе анализа сделать выводы о финансовом состоянии предприятия, об уровне ликвидности и платежеспособности, инвестиционном потенциале, о кредитоспособности организации.

Способы и приемы качественного анализа включают эвристические методы анализа, к которым можно отнести:

- метод экспертных оценок;

- разработку сценариев, мозгового штурма;

- деловые игры.

Эвристические методы используются преимущественно в процессе стратегического анализа.

Количественные методы финансового анализа

Количественные методы финансового анализа позволяют в ходе анализа оценить степень влияния факторов на результативный показатель, рассчитать коэффициенты регрессии для целей планирования и прогноза, оптимизировать решение по использованию финансовых ресурсов.

К количественным методам относятся:

- статистические;

- бухгалтерские (метод двойной записи и балансовый метод);

- экономико-математические.

Кто является пользователем результатов финансового анализа

Выделяют две большие группы пользователей информации, которая получена в результате финансового анализа:

- Внутренние пользователи. В первую очередь внутренними пользователями являются собственники организации. Для проведения эффективной управленческой политики и быстрого реагирования на изменение ситуации, необходимо владеть полными и достоверными данными о том, что происходит внутри компании. В больших компаниях к числу внутренних пользователей относятся также топ – менеджеры

- Внешние пользователи. К их числу относятся все те, кто заинтересован в сотрудничестве с организацией, будь то инвестор или участник сделки по купле – продаже. Сюда же относятся банки и прочие подобные организации. Ни один инвестор не будет вкладывать деньги, если не будет уверен, что они вернутся, причем с прибылью. Банк не выдаст кредит или поставщик не отгрузит товар, если не будет уверен в платежеспособности заемщика. И даже серьезный покупатель не станет заказывать товар или услугу, пока не увидит, что компания имеет ресурсы для выполнения обязательств

Таким образом, получается, что любой пользователь может провести анализ на основании доступных данных и решить для себя стоит ли сотрудничать с организацией.

Цели анализа финансового состояния

Базисная цель осуществления финансового анализа заключается в определении «состояния здоровья» фирмы. Специалисты изучают фактическое положение компании и выявляют сильные и слабые стороны. Эти сведения в дальнейшем позволят принимать корректные решения, касающиеся ведения экономико-хозяйственной деятельности и управления ресурсами.

Таким образом, можно выделить следующие цели:

- определение экономического положения;

- выявление корректировки экономического состояния;

- установление параметров, влияющих на изменение экономической ситуации;

- прогнозирование тенденций развития финансовой системы.

С помощью проведения анализа оценивается имущественное положение компании и достаточность активов для осуществления текущей деятельности. Специалисты также установят, какова потребность фирмы в дополнительных путях получения денег, насколько она способна к увеличению капитала и с какой степенью риска может столкнуться. Помимо этого, финансовый анализ может быть проведен с целью уточнения разумности привлечения кредитных средств и обоснованности политики распределения текущих доходов.

История развития финансового анализа

Искать истоки науки о финансовом анализе достаточно затруднительно. Люди испокон веков пытались правильно определить цену того, что они приобретали.

Например, анализ был составной частью системы манориального учета и аудита (система учета и контроля в сельскохозяйственных поместьях) в феодальной Британии XII века. А родоначальником систематизированного экономического анализа как составного элемента бухгалтерского учета многие считают француза Жака Савари (1622 — 1690), который ввел понятия синтетического и аналитического учета.

Примерно в это же время, в Италии, А. Ди Пиетро пропагандировал методологию сравнения последовательных бюджетных ассигнований с фактическими затратами; а Б. Вентури строил и анализировал динамические ряды показателей хозяйственной деятельности предприятия за 10 лет.

В России расцвет науки об анализе баланса предприятия приходится на первую половину XX века. А.К. Рощаховский считается первым русским бухгалтером, оценившим роль финансового анализа и его взаимосвязь с бухгалтерским учётом.

В настоящее время можно выделить пять относительно самостоятельных в становлении и развитие подходов к финансовому анализу.

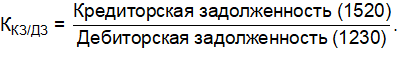

Коэффициент соотношения кредиторской и дебиторской задолженности: анализируем систему расчетов с контрагентами

Формула:

Норматив: ≈1,1.

Требуемая динамика: сохранение в пределах нормативного уровня или небольшой рост.

В чем измеряется: в единицах или рублях на рубль.

Что показывает: сколько рублей кредиторки приходится на каждый рубль дебиторки.

Особенности расчета и трактовки: идеальная ситуация – примерное равенство долгов дебиторов и обязательств перед кредиторами с небольшим перевесом в пользу последних. Считается, что в таком случае «денежный насос» организации функционирует оптимально:

- средства, которые пришли от покупателей и заказчиков, направляются на погашение задолженности перед поставщиками и подрядчиками, работниками, бюджетом, банками и т.д. Так как другу друг они примерно равны, то денег на покрытие обязательств хватает;

- предприятие живет в долг в чуть большей мере, нежели кредитует сторону. Это тоже отличная ситуация. В текущей кредиторке нет ничего плохого. Напротив, ведь, по сути, средства чужого бизнеса работают на вашу компанию.

О чем говорят перекосы в величинах задолженности? Слишком большие обязательства перед кредиторами расскажут о высоком риске не рассчитаться вовремя, заполучить штрафы и пени за невыполнение в срок договорных условий, а то и вовсе стать банкротом. Значительные долги дебиторов обескровливают бизнес, легально замораживая его деньги на счетах других компаний. Очевидно, что лучше держаться «золотой» середины.

Пример: посмотрим, удалось ли ее найти анализируемым организациям.

Таблица 5. Динамика соотношения кредиторской и дебиторской задолженности

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||||

| 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2017 | 31.12.2018 | 31.12.2019 | |

| Кредиторская задолженность | 535,4 | 636,5 | 985,3 | 1 074,4 | 1 437,8 | 1 544,8 |

| Дебиторская задолженность | 2 343,1 | 2 389,3 | 2 715,1 | 3 338,8 | 4 123,5 | 4 297,7 |

| ККЗ/ДЗ, ед. | 0,23 | 0,27 | 0,36 | 0,32 | 0,35 | 0,36 |

Нет, не удалось. Значение ККЗ/ДЗ говорит, что «Верофарм» и «Синтез» обедняют свой оборот, так как задолженность дебиторов в разы выше обязательств перед кредиторами.

Возможно, причина такого в поставках преимущественно по госконтрактам, которые не предполагают предварительной оплаты, и расчет производится лишь по факту отгрузки. А может, предприятия отдают препараты в коммерческие аптечные сети с условием поступления денег от них после продажи медикаментов конечным потребителям. К сожалению, мы не в курсе. Но одно скажем точно: ситуация, когда на рубль дебиторки приходится 36 копеек кредиторки, свидетельствует, что денег в обороте в разы меньше, чем могло бы быть при других условиях расчетов с контрагентами. Для потенциального партнера это не самый лучший сигнал.

На диаграмме обобщили значения коэффициентов для ООО «Верофарм» и ОАО «Синтез», которые сложились по итогам 2019 г. По двум параметрам из пяти надежность второй компании как потенциального бизнес-партнера выше, по оставшимся трем – схожа.

Рисунок 3. Значения показателей экспресс-диагностики финансового состояния

Резонен вопрос: какая из двух компаний надежнее для начала или продолжения сотрудничества? Однозначного ответа мы не дадим. Причина: полученные значения коэффициентов, за исключением рентабельности продаж, не отличаются разительно, поэтому не обнаруживают явного фаворита.

В такой ситуации дополняйте экспресс-диагностику финансовых показателей анализом проекта договора

Более лояльные условия по срокам оплаты и поставки, скидки за объем и продолжающееся партнерство имеют важное значение и помогут определиться с выбором контрагента. А расчет коэффициентов поможет изначально отсечь тех, чья отчетность говорит о высоком риске бизнеса и/или его номинальности.

В статье мы предложили несложный способ экспресс-оценки контрагента на предмет его финансовой состоятельности. Применяйте его при выборе нового поставщика или покупателя и сохраняйте результаты. Кто знает, может, именно это когда-то убережет вашу компанию от претензий со стороны налоговиков.

Оборачиваемость активов: изучаем эффективность использования имущества

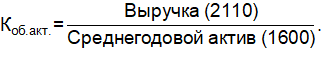

Формула:

Норматив: отсутствует. Можно сравнить со среднеотраслевыми показателями. Правда, считать их придется самостоятельно по данным сборника Росстата «Финансы России». Нужные цифры публикуются раз в два года. Поэтому мы привели на диаграмме лишь те, что сложились по итогам 2017 г.

Рисунок 1. Оборачиваемость активов по видам экономической деятельности

Требуемая динамика: рост.

В чем измеряется: в оборотах, единицах или рублях на рубль.

Что показывает:

- сколько оборотов за период совершает каждый рубль актива, прежде чем вернется в той же величине в составе выручки;

- сколько рублей дохода приносит 1 руб., вложенный в имущество компании.

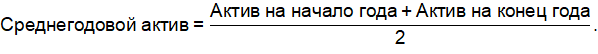

Особенности расчета и трактовки: для корректного вычисления показателя подставляйте в знаменатель среднегодовое значение стоимости имущества. Оно рассчитывается по формуле:

Это нужно, чтобы по смыслу уравнять числитель со знаменателем. Ведь верх дроби – величина, формируемая за период, а низ – на конкретную дату. Если просто возьмете стоимость актива на конец года, то нарушится сопоставимость цифр, применяемых в расчете.

Коб.акт.

– характеристика наличия и эффективности использования активов. Причем должны насторожить как слишком большое, так и чересчур малое значение коэффициента.

В первом случае величина может свидетельствовать об отсутствии активов. Резонны вопросы: за счет чего создается доход, если нет ресурсов для его генерации? Не очередные ли это «Рога и копыта»?

Вторая ситуация расскажет о том, что:

- либо выручка очень мала;

- либо активов много, но толку от них нет.

Так бывает у умирающих предприятий, продукция и услуги которых не пользуются спросом. Их реальность: забитые неликвидом склады, простаивающее оборудование и разовые продажи от случая к случаю.

Но правда еще и в том, что из любого правила есть исключения. Например, IT-стартап имеет хороший оборот от продажи услуг. Из собственного имущества у них – лишь несколько ПК. Зданий нет, так как сидят в арендованном офисе. Станки не требуются. В запасах сырья и материалов не нуждаются. При таком раскладе Коб.акт.

будет очень большим.

Еще вариант: крупная авиакомпания, на балансе которой – несколько сотен самолетов. Даже при миллиардных доходах оборачиваемость активов у нее может оказаться не самой высокой.

В общем, цифры говорят лишь о сложившейся ситуации. Чтобы верно ее интерпретировать потребуется хотя бы общее представление о сфере деятельности и особенностях бизнеса.

Пример: посмотрим, какой из производителей лекарственных средств лучше управляет своими активами.

Таблица 2. Динамика оборачиваемости активов

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||

| 2018 | 2019 | 2018 | 2019 | |

| Выручка | 4 417,1 | 5 162,0 | 8 559,7 | 10 646,1 |

| Актив на начало года | 13 572,1 | 14 005,0 | 7 016,3 | 8 464,7 |

| Актив на конец года | 14 005,0 | 15 328,9 | 8 464,7 | 12 858,2 |

| Коб.акт., ед. | 0,32 | 0,35 | 1,11 | 1,00 |

По данному показателю явный лидер – ОАО «Синтез». Отличная ситуация, когда активы крупного предприятия, в том числе внеоборотные, совершают полный оборот за год.

Заодно сравните значения выручки по двум компаниям. «Синтез» с меньшими активами умудряется производить и продавать на бóльшие суммы. Чем это хорошо для потенциальных поставщиков предприятия? Тем, что прослеживается прямая зависимость:

Больше выручка → Больше денег в обороте → Выше вероятность своевременного расчета по долгам.

Вывод

Финансовый анализ деятельности предприятия — эффективный инструмент для анализа ограничений. Понимание ограничений, поможет составить план действий по увеличению эффективности вашего бизнеса.Также анализ деятельности организации поможет выявить наиболее уязвимые сегменты деятельности, планомерная работа с которыми приведет к положительной динамике деятельности.

БИТ.ФИНАНС.Проф – решение на базе 1С:Предприятие 8 для создания полноценной системы казначейства и бюджетирования в компании, холдинге. Система обеспечит вас финансовыми показателями (KPI) компании в виде наглядных отчетов, графиков, диаграмм и дашбордов для руководства компании.

Закажите бесплатную консультацию наших специалистов и они расскажут вам с помощью каких программ и отчетов 1С можно контролировать и анализировать деятельность предприятия.

Как разработать бюджетный регламент

Интеграция 1С и Битрикс24

Выводы

Как методология оценки зависит от целей и функций оценки стоимости предприятия, так и методология проведения финансового анализа (определение системы аналитических показателей и критериев сравнения) зависит от целей и функций оценки бизнеса. В то же время в рамках определенной цели при проведении оценки бизнеса выбор конкретного метода оценки зависит и от результатов проведенного финансового анализа.

В случае нормального финансового состояния в затратном подходе выбирается метод чистых активов. Если платежеспособность предприятия не подлежит восстановлению, а динамика финансовых показателей негативна, то обоснованным будет выбор внутри затратного подхода метода ликвидационной стоимости. В этом случае результат оценки может получиться отрицательным, что свидетельствует о невозможности полного погашения предприятием своих обязательств.

При положительной динамике финансовых показателей, стабильных доходов, примерно одинаковых по годам, в рамках доходного подхода применим метод капитализации дохода. Если динамика финансовых показателей положительна, финансовое положение устойчиво, наблюдается примерно постоянный темп роста доходов по годам применяется модель Гордона.

При реализации сравнительного подхода результаты анализа финансового состояния объекта оценки и предприятий-аналогов позволят более корректно сравнивать информацию, обоснованно вносить корректировки в цены продаж предприятий-аналогов их долей, пакетов акций, единичных акций с учетом финансового состояния.

Литература

Бочаров В. В. Финансовый анализ. Краткий курс. 2-е изд. — СПб.: Питер, 2009. — 240 с.: ил.

Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. 2-е изд. – СПб.: Питер, 2006. – 464 с. Серия «Учебное пособие».

Оводов Н.Н., Финансовый анализ при оценке бизнеса. Журнал «Имущественные отношения в РФ» № 2 (29), Международная академия оценки и консалтинга (Москва), 2004.

Шеремет А.Д., Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. — 2-е изд., перераб. и доп. — М.: ИНФРА-М, 2008. — 208 с.

Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 25.11.2017) «О несостоятельности (банкротстве)».

Версия для печати