Выручка и прибыль предприятия

Содержание:

- Определение понятий

- Показатель выручки в бухгалтерской (финансовой) отчетности

- Что такое прибыль и чем она отличается от выручки и дохода

- Основные функции

- Маржинальная прибыль простыми словами

- О прибыли EBIT и EBITDA

- Виды выручки

- Что такое выручка предприятия (или оборот)

- Чем выручка отличается от дохода, оборота, прибыли

- Бухгалтерская и экономическая прибыль: формулы расчета

- Виды доходов

- Экономические издержки

- Виды выручки

- Подводя итог

Определение понятий

Вопреки общепринятому заблуждению, эти слова синонимами не являются. Если их не разграничить с начала работы, в отчётности начнётся путаница, что приведёт к проблемам с налоговыми инстанциями. Нужно сразу отметить, что прибыль – это часть дохода, поэтому она всегда меньше.

Доход

Этот показатель означает увеличение активов, что ведёт к приросту капитала фирмы. Это происходит как за счёт основной деятельности, которая прописывается в Уставе при регистрации, так и за счёт собственных активов.

Под последним понимается сдача площадей в аренду, получение инвестиций и процентов банка, если у предприятия там внесён депозит.

Иными словами, это то, что компания приобретает в результате внереализационных операций:

- имущество или деньги, передаваемые сторонними лицами или организациями безвозмездно;

- неучтённые товары, обнаруженные при проведении инвентаризации;

- кредиторская задолженность после истечения срока исковой давности (3 года).

Подобная деятельность может приносить и расходы:

- уплата штрафа, если компания не выполняет условия договора;

- недостача, которая обнаруживается при инвентаризации;

- дебиторская задолженность с истёкшим сроком исковой давности.

Прибыль

Анализ этого показателя даёт информацию о том, насколько успешно бизнес функционирует, рационально ли используются ресурсы и пользуются ли товары (услуги) фирмы спросом на рынке. Это главная цель, ради которой создаётся коммерческая организация.

Например, за месяц доход составил 600 y.e. Складывается впечатление, что всё в порядке. Однако выясняется, что расходы равны 800 y.e. В результате у компании есть доход, но нет прибыли, что означает её убыточность.

В зависимости от того, чем фирма занимается, разнятся и виды прибыли. Её получают от:

- продажи продукции, товаров, выполнения работ, оказания услуг;

- продажи имущественных прав (основных средств, нематериальных активов);

- внереализационных операций.

Сумма этих трёх значений образует валовую прибыль (до налогообложения) После этого полученное число корректируется на затраты, которые не учитываются при налогообложении.

Возможно, у предприятия есть льготы. Следующий шаг — расчёт налога согласно принятой системе налогообложения и его уплата.

В итоге у предприятия в распоряжении остаётся чистая прибыль, которая образует фонды:

- накопления (используется на расширение производства, приобретение основных и оборотных средств);

- потребления (оказание материальной помощи, выплата дивидендов, поощрение сотрудников, благотворительность).

Показатель выручки в бухгалтерской (финансовой) отчетности

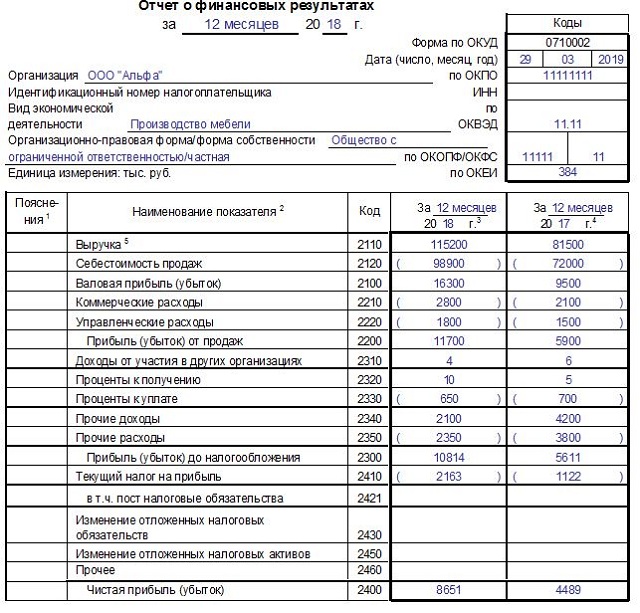

Поговорим о бухгалтерском балансе. Для малых предприятий он состоит из формы №1 «Баланс» и формы №2 «Отчет о прибылях и убытках».

Баланс содержит показатели имущества предприятия – «Актив» и источники формирования имущества – «Пассив». Баланс показывает срез (сальдо) на отчетную дату. Форма 2 описывает движение (оборот) за этот период.

При регистрации предприятия, помимо основного типа деятельности (согласно ОКВЭД ), вы указали прочие, дополнительные виды.

Тогда ваша выручка будет собираться из:

- Выручки от основного вида деятельности;

- Выручки от инвестиций;

- Выручки от финансовой деятельности.

И в бухгалтерской (финансовой) отчетности (в том числе в ф.2) будут отдельно учитываться выручка от основного типа деятельности и прочий доход (доход от других, дополнительных типов коммерческой деятельности).

Напоследок пройдемся по форме 2, чтобы понять взаимосвязь показателя выручки с другими финансовыми параметрами:

- Выручка от продаж (чистая) — себестоимость проданного товара = валовая прибыль;

- Валовая прибыль — коммерческие расходы = прибыль (убыток) от продаж;

- Прибыль от продаж -(+) операционные и внереализационные расходы (доходы) = прибыль (убыток) до налогообложения;

- Прибыль до налогообложения — налог на прибыль (если вы находитесь на основной системе налогообложения ) = прибыль (убыток) от обычной деятельности;

- Прибыль от обычной деятельности — (+) чрезвычайные расходы (доходы) = нераспределенная прибыль (непокрытый убыток).

Итак, теперь мы точно понимаем, что приравнивать понятия выручка, доход и прибыль – совершенно неверно. Тем не менее выручка существенно влияет на эти два показателя.

Что такое прибыль и чем она отличается от выручки и дохода

Перед тем как объяснить что такое Прибыль нужно разграничить 2 понятия: выручку и прибыль.

В статье 249 Налогового кодекса РФ и комментариях к ней указано, что выручка – это поступления от реализации (продажи или иного возмездного отчуждения) товаров, услуг, имущества и имущественных прав, как собственных, так и приобретенных для перепродажи.

Пример:

Теперь от выручки отнимем затраты: 200 000 – 120 000 = 80 000 рублей — такова ПРИБЫЛЬ, полученная Ивановым от операции по закупке и продаже телефонов.

Этот пример «на пальцах» помогает понять, как находят прибыль. Но есть нюансы. Прибыль классифицируется на разные виды и зависит от категорий затрат, налоговой нагрузки, других факторов. Об этом пойдет речь дальше.

Понятие «прибыль» характерно для предпринимательской деятельности. Этот показатель применяется в Гражданском Кодексе РФ, за его счет в статье 50 ГК РФ происходит подразделение юридических лиц на коммерческие и некоммерческие организации.

Прибыль фигурирует в федеральных законах о деятельности производственных кооперативов, хозяйственных обществ, других субъектов предпринимательства, упоминается в законах о Центробанке РФ, о федеральном бюджете.

Точнее это понятие раскрывается в Налоговом Кодексе РФ. В статье 247 НК РФ сказано, что прибыль, полученная в результате деятельности налогоплательщика, является объектом для взимания налога на прибыль. Прибылью признаются полученные доходы, которые уменьшены на величину произведенных расходов. Что относится к расходам, определено в статьях 252-255 НК РФ, и подробно описано ниже.

Уточним: расходы фирмы, которые формируют прибыль и признаются в целях налогообложения, должны удовлетворять 3 принципам:

- Быть непосредственно связанными с коммерческой деятельностью. Например, закупила в бухгалтерию компьютеры для ведения бухгалтерского учета, на 150 тысяч рублей. Эта сумма справедливо включена в расходы фирмы. А вот 10 тысяч рублей, потраченные на аквариум с рыбками в ту же бухгалтерию, нельзя отнести к расходам, направленным на осуществление коммерческой деятельности.

- Необходима целесообразность расходов с экономической точки зрения. Так, если в бухгалтерии ООО «Орион» работает 3 штатных бухгалтера, то покупка 5 компьютеров будет неоправданной тратой финансовых средств.

- Требуется документальное подтверждение расходов. Если в том же ООО потеряли накладную на приобретение 1-го из 3-х компьютеров, и подтвердить покупку невозможно, то расходы на такое техническое средство не будут признаны в целях уменьшения налоговой базы.

Основные функции

Основная функция, которую совершает выручка – возмещение затраченных фирмой средств на закупку или производство товаров. Своевременное ее поступление на счета компании обеспечивает не только стабильность ее работы, но и непрерывность товарооборота, деятельности фирмы.

С помощью полученной выручки оплачиваются счета поставщиков, как товаров, так и материалов, заработная плата, налоги. Кроме того, полученная выручка может пойти на закупку нового товара или материала, расширение деятельности компании.

В случае, если выручка поступает с запозданием, деятельность компании несет убытки, так как снижается ее прибыль, могут вводиться штрафные санкции или нарушаться договорные обязательства, связанные с производством товаров, оплаты тех или иных счетов.

Маржинальная прибыль простыми словами

Маржинальная прибыль представляет собой разницу, полученную после вычета переменных затрат из суммы дохода, полученного в результате продажи производимого товара.

Переменные затраты зависят от объемов производства, объединяя в себе все издержки, направленные на закупку сырья и материалов, оплату электроэнергетики и топливных ресурсов, зарплату рабочим. Рассчитывать маржинальную прибыль необходимо для компенсирования основных расходов. Чем выше уровень маржинальной прибыли, те короче промежуток времени окупаемости основных затрат, то есть выше конечная прибыль.

Анализ маржинальной прибыли позволяет производству выявить те товары, которые являются самыми прибыльными, а также те, выпуск которых необходимо сократить. Основными двумя показателями, регулирующими размер маржинальной прибыли, являются переменные затраты и цена продаваемой продукции. Следовательно, увеличить приток маржинальной прибыли можно либо за счет увеличения цены на товар, либо увеличения объемов производства.

О прибыли EBIT и EBITDA

Это еще два вида прибыли, на которых следует отдельно акцентировать внимание. Прибыль EBIT позиционируется, как промежуточная величина между валовым и чистым показателями

Некоторые считают, что это операционная прибыль и заблуждаются. В данное понятие также может входить и неоперационная прибыль. Сумма прибыли EBIT может быть рассчитана, исходя из суммы прибыли и убытков до уплаты налоговых взносов. Этот показатель должен быть положительным

Прибыль EBIT позиционируется, как промежуточная величина между валовым и чистым показателями. Некоторые считают, что это операционная прибыль и заблуждаются. В данное понятие также может входить и неоперационная прибыль. Сумма прибыли EBIT может быть рассчитана, исходя из суммы прибыли и убытков до уплаты налоговых взносов. Этот показатель должен быть положительным.

Значение прибыли напрямую зависит от показателя амортизации и способа его начисления.

EBITDA – это сумма прибыли до выплаты процентов, амортизации и налогов, демонстрирующая только приход денежных средств. Этот аналитический показатель рассчитывается на основании финансовой отчетности той или иной организации и является главным показателем того, насколько в целом прибыльна деятельность фирмы вне зависимости от различных задолженностей и методов начисления износа.

Указанные значения EBIT и EBITDA сводятся к одному – «приведению к общему знаменателю» экономических показателей организаций из разных стран. Налоговые системы различных государств не похожи друг на друга. Это означает, что ставки налога на прибыль тоже не будут равнозначными. Введение в бухгалтерскую практику прибыли EBIT и EBITDA позволяет исправить такую ситуацию.

Указанные значения EBIT и EBITDA сводятся к одному – «приведению к общему знаменателю» экономических показателей организаций из разных стран. Налоговые системы различных государств не похожи друг на друга. Это означает, что ставки налога на прибыль тоже не будут равнозначными. Введение в бухгалтерскую практику прибыли EBIT и EBITDA позволяет исправить такую ситуацию.

Эксперты в экономической сфере имеют обобщенную точку зрения на получение максимальной прибыли конкретной фирмой. Необходимо уравнивать предельную выручку с предельными издержками. В таком случае прибыль предприятия должна быть максимальной. Но все же это индивидуально для разных организаций.

Виды выручки

Чаще всего определяют валовую и чистую выручку. В предприятиях торговли и общественного питания рассчитывают торговую (розничную) выручку, иначе говоря, выручку от продаж. Некоторые компании получают валютную выручку. Также рассчитывают средний показатель выручки за конкретный период (месяц, квартал, год). Рассмотрим подробнее каждый из этих видов.

Валовая выручка (ВВ)

Иначе ее называют общей, или совокупной выручкой, а также выручкой-брутто. Валовая выручка включает в себя все денежные поступления на расчетный счет и в кассу предприятия, полученные от продажи основной продукции, реализации имущества, вложения средств в ценные бумаги или инвестиционные проекты, других операций. За счет ВВ формируются фонды возмещения затрат предприятия, фонд оплаты труда, фонды накопления и потребления. В нее заложены налоговые платежи, отчисления в бюджет, нераспределенная прибыль.

Показатель валовой выручки отражается в «Отчете о финансовых результатах» компании, в строке 2110.

Чистая выручка

Имеет другое название – нетто-выручка. Она получается, если от валовой выручки отнять следующие компоненты:

- НДС (налог на добавленную стоимость);

- акцизы;

- скидки, предоставляемые покупателям на товар;

- стоимость продукции, возвращенной потребителями.

Показатель чистой выручки применяется при расчете прибыльности или убыточности компании. За счет нее формируется бюджет предприятия. Чистая выручка отражает реальное состояние дел фирмы, ее размер позволяет понять, на какую прибыль можно рассчитывать, стоит ли дальше осуществлять проект, развивать бизнес.

Торговая (розничная) выручка

Этим термином пользуются при определении выручки на предприятиях торговли и общепита, реализующих продукцию в розницу. Иначе она называется выручкой от продаж. Товары продаются потребителям для личного некоммерческого использования. Торговые компании, осуществляющие розничную продажу товаров, могут использовать как наличный, так и безналичный расчет (оплату по банковским картам). При этом применяется контрольно-кассовая техника, и на каждую покупку выдается чек. После завершения рабочего дня кассир снимает показания счетчиков кассы и рассчитывает выручку, отнимая от суммы продаж на конец дня показатель на начало дня. Так находят размер выручки за день. Одновременно кассир делает запись в специальном журнале учета – кассовой книге.

Торгово-розничную выручку за месяц, квартал или год отражает оборотно-сальдовая ведомость.

Отслеживая выручку от продаж в динамике, можно определить, какие товары пользуются спросом, а какие – нет. Анализ поможет составить план закупок продукции, спрогнозировать объемы выпуска при собственном производстве. Размер торгово-розничной выручки от реализации разных товарных групп показывает, насколько востребован имеющийся ассортимент продукции или нужна его корректировка, правильно ли установлены цены на различные виды товаров.

Валютная выручка

Может быть получена от реализации товаров на экспорт, при ведении расчетов в иностранной валюте.

Если компания имеет выручку от проданных за границу товаров, она должна открыть валютный банковский счет. Банк при этом заводит еще один валютный счет – транзитный, он необходим для зачисления оплаты в валюте. Для использования валюты происходит списание с транзитного счета на валютный либо на расчетный счет в рублях.

Расчет полученной в валюте выручки нужен для определения рентабельности экспортных операций.

Чистая валютная выручка-нетто образуется как разница валютной выручки-брутто и расходов на экспорт, произведенных в иностранной валюте. К таким расходам можно отнести затраты на перевозку, страховку, хранение грузов, уплату комиссионных и брокерских вознаграждений, таможенные сборы.

Среднемесячная и среднегодовая выручка

Рассчитывается для того, чтобы отследить динамику продаж, проанализировать эффективность сбыта продукции.

Среднемесячная выручка находится как сумма выручки за все месяцы года, поделенная на 12 месяцев. Среднегодовая выручка обычно рассчитывается за 2 – 5 лет. Для этого берется общий объем выручки за эти года, и делится на количество лет. Данные расчета позволяют оценить эффективность деятельности компании в долгосрочной перспективе.

Что такое выручка предприятия (или оборот)

Термин «выручка» используется в отношении денежных средств, полученных фирмой, благодаря реализации товарной продукции либо исполнением услуг. Как правило, при составлении расчетов учитывается определенный промежуток времени. Всего несколько десятилетий назад выручка рассматривалась как один из ключевых видов прибыли. Однако в современных экономических условиях данный показатель получил самостоятельное значение

Важно отметить, что от размера этого показателя зависит результат развития всей коммерческой структуры. Получение выручки является главной задачей хозяйственной деятельности

Многие новички в сфере предпринимательства часто задаются вопросом о порядке использования данного показателя. Как правило, этот экономический инструмент используется при проведении анализа величины спроса на товарную продукцию либо услуги компании. Результат данного анализа ложится в основу стратегии, посвященной дальнейшему развитию компании. На основании величины финансового оборота можно провести оценку экономической деятельности и установить план по закупке расходных материалов.

По мнению финансовых специалистов, выручка является одним из ключевых показателей. Отсутствие финансового оборота свидетельствует о необходимости экстренного принятия мер, направленных на коррекцию хозяйственной деятельности. На основании объема выручки, полученной за прошлые периоды, устанавливается норма товаров для следующего производственного цикла

Важно отметить, что многие инвесторы и кредиторы часто запрашивают подобную информацию перед подписанием договора о сотрудничестве

Разновидности показателя

Многие финансисты часто допускают ошибку, говоря о том, что выручкой являются все финансовые потоки в бюджет предприятия. Следует понимать, что на расчетный счет организации либо в саму кассу могут поступить денежные средства, не связанные с прямой деятельностью компании. К таким видам поступлений относятся:

- Займы и кредиты, оформленные в банковских и иных финансовых структурах.

- Денежные средства, предназначенные для оплаты больничных счетов, перечисленные ФСС.

- Возврат денежных средств в случае неправильного оформления финансовых операций.

В экономической сфере выделяется два основных вида выручки. Первый показатель, получивший название валовая прибыль, сочетает в себе все денежные средства, полученные благодаря продаже товарной продукции. Вторым видом выручки является «чистый» показатель. Для того чтобы определить размер чистого оборота, необходимо от общего количества заработанных денег отнять затраты на оплату налогов. Как правило, этот вид выручки используется при составлении финансовых отчетов.

Как рассчитывают выручку

Рассматривая вопрос о том, в чем заключается разница между доходом и выручкой, необходимо уделить отдельное внимание порядку составления расчетов последнего показателя. Для определения размера выручки за определенный период необходимо использовать следующую формулу: «Себестоимость товара + наценка на продукцию»

В некоторых случаях при составлении расчетов более целесообразно умножать количество реализованной продукции на конечную стоимость товара.

Доход – денежные средства, полученные субъектом экономических правоотношений за определённый период времени

Доход – денежные средства, полученные субъектом экономических правоотношений за определённый период времени

Чем выручка отличается от дохода, оборота, прибыли

Чтобы не путаться в экономических терминах, давайте сразу разберемся, чем они отличаются друг от друга. Для этого дадим определения дохода, оборота и прибыли.

Доход

В Положении по бухгалтерскому учету 9/99 «Доходы организации» доходом признается увеличение выгоды предприятия от поступления активов (денег или иного имущества), а также рост капитала компании, возникший в связи с погашением обязательств. Исключением являются вклады собственников имущества.

Если говорить проще, то доходы – это все средства, которые поступают на счета компании и ведут к ее обогащению. К доходам относится не только выручка, но и финансовые результаты других операций.

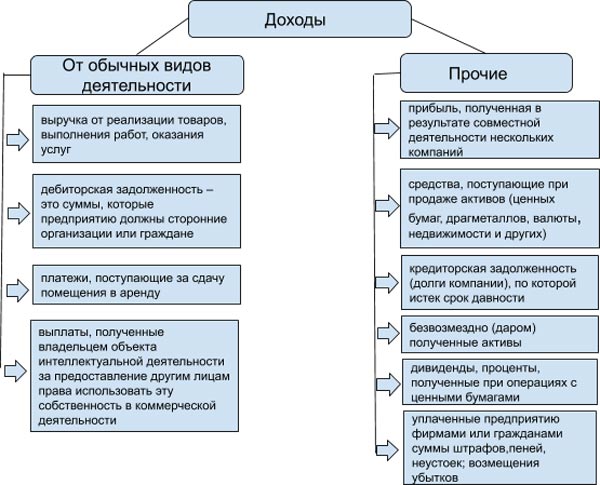

Доходы разделены на 2 категории: от обычных видов деятельности, и прочие.

Рис.1 Доходы предприятия

Как видно из рисунка 1, выручка от основной деятельности принадлежит к доходам от обычных видов деятельности, тогда как финансовую и инвестиционную выручку можно отнести к прочим доходам. Если сравнивать выручку с доходом, то доходы компании – более объемная категория. При этом выручка является одной из составляющих частей дохода.

Один и тот же вид поступлений может являться выручкой для одной фирмы, и доходами для другой. Например: компания «Атлант» занимается грузоперевозками. В прошлом году один из складов, принадлежащих компании, был сдан в аренду. В бухгалтерском учете поступление арендной платы было учтено в составе прочих доходов, для целей налогового учета – в виде внереализационных доходов. Выручкой от основной работы компании «Атлант» будут служить все финансовые поступления от перевозки грузов..

Другой пример: ООО «Новострой» сдает коммерческую и жилую недвижимость в аренду, и не ведет другой деятельности. И для бухгалтерского, и для налогового учета все денежные средства, полученные от сдачи помещений в аренду, будут считаться выручкой от основной деятельности.

Оборот

Под термином «оборот» подразумевается полный круг вращения денежных средств предприятия за конкретный период. Здесь учитываются приход финансов за счет получения выручки и других операций, связанных с возвратами денег от третьих лиц, получением займов и кредитов

При этом во внимание берется как обращение наличных денежных средств, так и безналичные расчеты

На самом деле, показатели «выручка» и «оборот» в большинстве случаев совпадают. Но иногда они отличаются, что может быть связано с разными методами признания выручки, о которых будет сказано ниже.

Выручка, доходы и оборот отражают «валовые» поступления средств, при этом затраты не принимаются во внимание

Прибыль

А вот этот показатель как раз учитывает расходы, которые приходится нести предпринимателю. Чтобы определить прибыль, нужно из суммы доходов фирмы (в число которых входит выручка) отнять расходы на закупку сырья и материалов, заработную плату работникам и отчисления с нее на пенсионное и медицинское страхование, затраты на хранение, перевозку, сбыт, рекламу товаров и т.д. В зависимости от того, какие расходы учитываются, определяют разные виды прибыли: валовую, от реализации, до налогообложения, чистую, балансовую, операционную.

Ранее мы говорили, что выручка не может быть отрицательным показателем. В этом отношении прибыль как раз может принимать значение ниже нуля, если расходы компании превышают ее доходы. Отрицательная прибыль составляет убыток компании и характеризует ее деятельность как неэффективную.

Более подробно читайте в отдельной статье на нашем сайте: Что такое прибыль: виды, отличия от выручки и дохода, формулы расчета.

Бухгалтерская и экономическая прибыль: формулы расчета

Бухгалтерская прибыль определяется за требуемый отчетный период как разница между общими доходами и расходами предприятия по всем направлениям деятельности. Экономическая прибыль также рассчитывается по формуле «Доходы минус Расходы», но в вычитаемые расходы дополнительно включаются неявные скрытые издержки бизнеса.

Чтобы определить бухгалтерскую прибыль, нужно рассчитать разницу между доходами и внешними издержками.

Прибыль бухгалтерская = Выручка (доходы) – Внешние издержки (бухгалтерские расходы)

Чтобы определить экономическую прибыль, нужно рассчитать разницу между бухгалтерской прибылью и внутренними издержками.

Прибыль экономическая = Прибыль бухгалтерская – Внутренние издержки (альтернативные расходы)

Виды доходов

Следствием получения дохода становится возникновение экономической выгоды, представляющей собой главную цель любого коммерческого предприятия. Потребность в доходе обоснована необходимостью решения таких задач, как:

- Компенсация собственных расходов, сопровождающих ведение деятельности. Так достигается самоокупаемость бизнеса;

- Аккумулирование средств, необходимых для выполнения налоговых платежей. В результате происходит пополнение бюджета;

- Формирование прибыли. Эти средства позволяют компании обходиться своими силами в процессе развития и расширения производства.

Коммерческое предприятие обычно не ограничивается каким-то одним способом получения дохода. Деньги компании может приносить:

- Основная деятельность — сбыт товаров, оказание услуг;

- Инвестиционная деятельность — участие в капитале других компаний, операции с ценными бумагами либо внеоборотными активами;

- Финансовая деятельность — эмиссия собственных акций и облигаций, привлечение акционерного капитала.

Изучая, как сделать прибыльным мини производство для малого бизнеса, необходимо узнать, из каких источников предприятие может получать доходы.

Выделяют четыре способа заработка:

- Продажа собственной продукции, оказание услуг или перепродажа товаров;

- Прочая операционная деятельность;

- Внереализационные поступления;

- Поступления, обусловленные чрезвычайными событиями.

Поступления от продажи товаров или услуг называют доходом от обычных видов деятельности (основным). Он формируется в момент поступления на счет компании полной оплаты за отгруженную продукцию. В общую сумму основного дохода не включают НДС и акцизные сборы.

Доход от прочей деятельности организации называется операционным — при условии, что эта деятельность не заявлена компанией в качестве основной.

Источником операционного дохода становятся поступления от:

- Предоставления в аренду активов предприятия;

- Передачи прав на использование в коммерческих целях патентов, изобретений и другой интеллектуальной собственности;

- Финансового участия в деятельности других компаний;

- Совместной деятельности согласно договору товарищества;

- Продажи продукции, основных средств либо других активов;

- Начисления процентов от заемщиков, использующих средства предприятия;

- Начисления процентов на остаток на банковском счете.

Появление внереализационных доходов не зависит от деятельности компании, но обусловлено стечением внешних обстоятельств.

Выгоду предприятию приносят:

- Штрафы и неустойки, выплаченные нарушившими условия договоров партнерами;

- Имущество, поступившее в распоряжении компании безвозмездно;

- Компенсация причиненных предприятию убытков;

- Полученные в прошлом доходы, выявленные в настоящее время;

- Кредиторская задолженность, срок взыскания которой истек;

- Разница, полученная при оценке активов в иностранной валюте;

- Увеличение стоимости активов при переоценке;

- Излишки сырья, материалов и имущества, обнаруженные при инвентаризации;

- Материалы, полученные вследствие демонтажа списанного оборудования;

- Благотворительные взносы и иные пожертвования.

Наконец, доход компании может возникнуть в результате наступления чрезвычайных событий — землетрясений, наводнений, политических переворотов, пожаров, прочих стихийных бедствий и катастроф. Чаще всего он имеет вид:

- Страховых выплат;

- Компенсации потерь из бюджета;

- Временных налоговых льгот.

Доходами считают денежные и натуральные поступления, приводящие к появлению экономической выгоды. Соответственно, можно выделить виды активов, не входящих в это определение.

Например, доходами не являются:

- Средства и имущество, полученные в виде залога либо задатка;

- Средства и имущество, полученные агентом в качестве возмещения затрат или для выполнения агентских обязательств по договору;

- Средства, полученные в кредит или в качестве займа;

- Взносы учредителей и акционеров.

Таким образом, доходом является некий положительный финансовый результат, характеризующий деятельность организации в целом. В то же время этот показатель не позволяет судить об эффективности компании: такую функцию выполняет прибыль.

Экономические издержки

Экономические издержки включают в себя как внешние, так и внутренние (в том числе нормальную прибыль) издержки, а бухгалтерские издержки – только внешние.

Поскольку величина бухгалтерских и экономических издержек производства не совпадает, постольку существуют и различия в величине бухгалтерской и экономической прибыли.

Чистая экономическая прибыль равна выручке от реализации за вычетом экономических издержек производства (внешних и внутренних, включая нормальную прибыль).

Возможности изменения способов и издержек производства варьируются в зависимости от того, сколько времени требуется фирме, чтобы изменить технологию производства или отреагировать на изменения рыночной конъюнктуры. Этот факт находит свое отражение в существовании различий между издержками производства в краткосрочном и долгосрочном периодах.

Краткосрочный период – это период, когда большая часть факторов производства остается постоянной, фиксированной, и для того, чтобы увеличить (или сократить) объем производства фирма может изменять только один фактор производства. В краткосрочном периоде такие виды затрат, как здания, оборудование, посевные площади, остаются постоянными, поэтому фирма может воздействовать на объем производства, изменяя лишь, например, число привлекаемых работников.

В долгосрочном периоде фирма может внести изменения во все факторы производства. Она может не только нанять дополнительных работников, но и расширить свои производственные мощности за счет строительства или приобретения дополнительных помещений и оборудования, что позволит осуществлять выпуск продукции в таких масштабах, которые наилучшим образом будут соответствовать новым рыночным условиям.

Анализируя издержки, необходимо различать издержки на весь объем выпуска продукции – полные (общие, суммарные) издержки производства – и издержки производства единицы продукции – средние (удельные) издержки.

Виды выручки

Существует два способов учёта:

- Кассовый метод. Учитываются только поступившие деньги. При поступление товара (бартерные сделки) учёт ведётся по ценам на момент поступления. Всё, что должно поступить по рассрочке, дебиторской задолженности не учитывается;

- По начислению. Начисляется как только появляется обязательства между продавцом и покупателем. В расчёт ведётся будущие денежные поступления. Авансовый платёж не учитывается;

Что такое чистая и валовая выручка:

- Валовая – это полная сумма всех поступлений в денежном виде от деятельности бизнеса;

- Чистая — это денежные средства за вычетом налоговых сборов (НДС), акцизы, пошлины и т.д. Используется в бухучёте;

Подводя итог

Таким образом, надеемся, что приведенное обоснование стало хорошим доказательством того, что доходы предприятия — это жизненно важная составляющая как организации деятельности нового предприятия, так и развития уже имеющегося. При этом, доходы не ограничиваются только понятием “Выручка” и включают в себя различные компоненты, с разных сторон раскрывающие уровни доходности. И каждый из представленных уровней является важным элементом финансово-экономического анализа фирмы.

Часто в ходе составления бизнес-плана у многих предпринимателей возникает ряд вопросов, связанных с планированием доходов проекта и встраиванием этого раздела в общее содержание документа. Поэтому советуем ориентироваться на уже готовый образец бизнес-плана для схожего с вашим предприятия. Или можно обратиться к профессионалам, которые смогут составить полноценный бизнес-план вашего проекта с учетом всех его особенностей.