Анализ кредиторской задолженности, ее увеличение и уменьшение

Содержание:

- Уменьшение кредиторской задолженности говорит о

- Влияние оборачиваемости кредиторской задолженности на финансовую устойчивость

- Списание и погашение

- Организация управления

- Методы анализа

- Виды кредиторской задолженности

- О чем говорит уменьшение долга кредитора в балансе?

- Что такое – оборачиваемость кредиторской задолженности

- О чем свидетельствует увеличение кредиторского долга в балансе

- Анализируем кредиторскую задолженность в динамике

- Дебиторская задолженность

- Оценка платежеспособности контрагентов

Уменьшение кредиторской задолженности говорит о

Финансово-экономический анализ функционирования организации в рыночных условиях имеет большое значение и представляет собой функцию по управлению организацией.

Анализ кредиторской задолженности в ракурсе стратегических задач компании подразумевает управление заемным капиталом с целью получения наибольшей прибыли, минимизации издержек, увеличение конкурентоспособности предприятия.

Задолженность кредиторская состоит из долговых обязательств фирмы в пользу третьих лиц.

Конечной задачей финанализа является оценка объективного состояния работы фирмы. Одним из приоритетных направлений экономического анализа служит изучение и оценка задолженности перед кредиторами.

- неоплаченные счета подрядчиков и поставщиков за предоставленные услуги, товары; недоимка по уплате налогов и сборов в бюджет и внебюджетные фонды; задолженность по заработной плате пере персоналом организации; долги перед займодавцами и кредитными учреждениями, а также другими кредиторами.

Значимость исследования долговых обязательств объясняется достаточно большим объемом «кредиторки» в текущих пассивах организации.

А колебания значений Кт задолженности существенно влияют на изменение ликвидности и платежеспособности компании. Исследование кредиторских обязательств организации осуществляется на основе данных финотчетности: форм №1, 5 бухгалтерского баланса. В расчетах определенных данных оборачиваемости кредиторской задолженности также используются сведения из отчета о финансовых результатах (ф.

№2)

Обратите внимание: для полного и правильного анализа оборачиваемости Кт задолженности необходимо проанализировать оборачиваемость Дт задолженности

Оборачиваемость Кт задолженности характеризуется скоростью возврата долгов, образовавшихся в результате хозяйственной деятельности компании перед снабженческими организациями. Коэффициент оборачиваемости Кт задолженности определяется в соответствии с формулой: Где: Коб – коэффициент оборачиваемости кредиторской задолженности.

Соответствует количеству проплат долговых обязательств за отчетный промежуток времени;

Влияние оборачиваемости кредиторской задолженности на финансовую устойчивость

При проведении анализа оборачиваемость кредиторской задолженности рассматривается в динамике или в сравнении со средними значениями по отрасли. Рост значенияоборачиваемостиуказывает на повышение финансовой устойчивости и платежеспособности. Превышение оборачиваемости дебиторской задолженности над оборачиваемостью задолженности кредиторам также говорит о стабильности и устойчивости финансового положения организации.

Снижение в динамике оборачиваемостиможет показывать как проблемы с платежеспособностью, так и более эффективную работу с поставщиками, составление выгодных для компании графиков платежей. Высокая доля кредиторской задолженности снижает финансовую устойчивость и платежеспособность предприятия, но при этом организация бесплатно кредитуется денежными средствами поставщиков.

Списание и погашение

В случае если срок давности истек, а организация не погасила долг, то задолженность должна быть списана, но по каждому обязательству в отдельности. Алгоритм списания включает в себя следующие пункты :

- проведение инвентаризации и составление соответствующего акта;

- подписания приказа руководителем компании о списание задолженности;

- перенос списанного долга на внереализационные доходы (Дт 60 (или другая статья кредиторской задолженности) Кт 91-1).

При этом следует помнить, что соответствующая запись должна быть отражена в бухгалтерском балансе в период, когда истек срок давности. В противном случае могут возникнуть претензий со стороны налоговых служб, так как списываемая задолженность увеличивает прибыль предприятия, а соответственно, и налог на нее.

Организация управления

Для эффективного управления привлеченным капиталом необходимо периодически проводить анализ финансового состояния предприятия, так как размеры и качество кредиторской задолженности оказывают непосредственное влияние на экономическую стабильность организации.

Анализ кредиторской задолженности в ракурсе стратегических задач компании подразумевает управление заемным капиталом с целью получения наибольшей прибыли, минимизации издержек, увеличение конкурентоспособности предприятия.

Вот почему пути поступления финансовых ресурсов вторичны по отношению к стратегическим целям организации.

Однако во время планирования использования заемных средств, конечно же, необходимо учитывать стоимость привлеченного капитала: она не должна негативно сказаться на общей рентабельности предприятия.

Методы анализа

Для управления кредиторской задолженностью необходимо проанализировать ее бюджет, рассчитать коэффициенты количественной и качественной оценки заемного капитала и сравнить их с плановыми показателями.

Анализ эффективности привлеченных средств подразумевает использование ряда показателей.

Коэффициент оборачиваемости

Он отражает количество оборотов заемного капитала за отчетный период.

где КЗн и КЗк — кредиторская задолженность на начало и конец периода соответственно, В — выручка. Вместо выручки при расчете может использоваться размер себестоимости.

Другими словами данный показатель характеризует, насколько быстро организация выплачивает долги кредиторам. Для получения более объективной информации желательно использовать данные о кредиторской задолженности в определенные моменты, например, на конец каждой недели, так как данные на начало и конец отчетного периода (месяца или года) могут быть искусственно занижены.

Низкий коэффициент оборачиваемости означает, что организация имеет неоплачиваемую кредиторскую задолженность, которую, при желании, можно использовать на расширение бизнеса.

Этот же показатель может быть рассчитан в днях:

В данном случае будет видно, за какой срок предприятие выплачивает свои долги.

Эти два показателя должны быть проанализированы в динамике за несколько отчетных периодов, а также в сопоставлении с размерами и скоростью погашения дебиторской задолженности. Предприятие будет считаться финансово здоровым, если показатели кредиторской задолженности меньше или равны соответствующим показателям дебиторской задолженности.

Инвентаризация дебиторской и кредиторской задолженности — в данном видео.

Коэффициент зависимости организации от заемного капитала

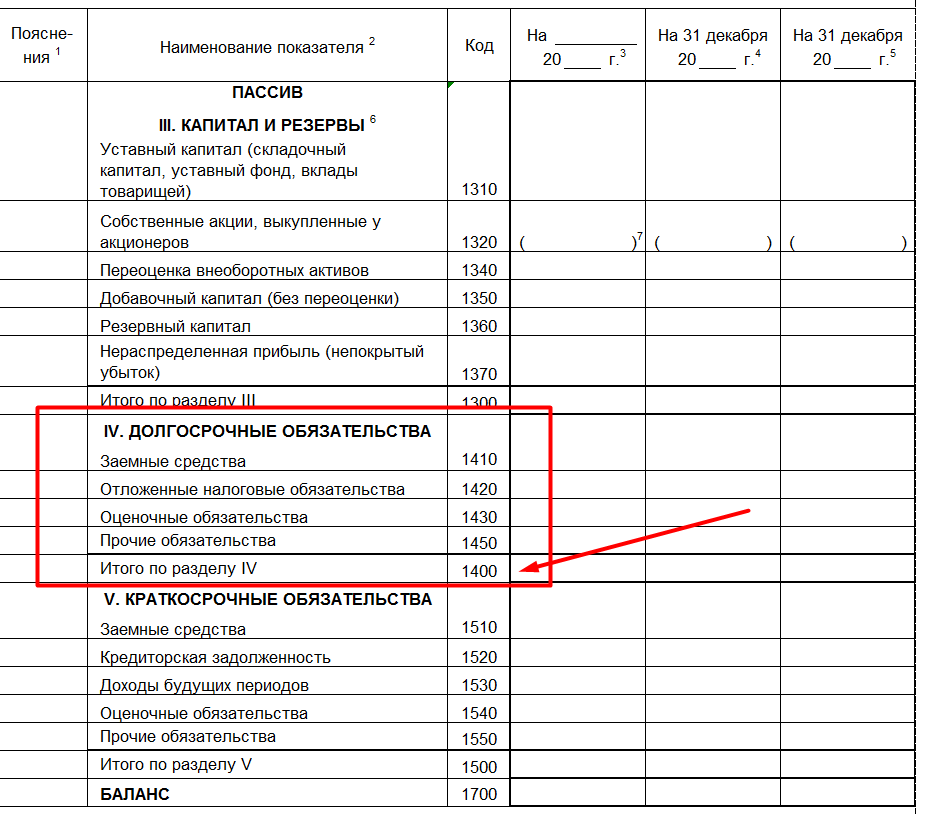

Данный показатель рассчитывается как отношение общей суммы долгосрочных и краткосрочных обязательств к сумме активов предприятия. Благодаря коэффициенту зависимости можно получить ясное представление по степени влияния заемных средств на формирование активов.

где ДО и КО — долгосрочные и краткосрочные обязательства соответственно, А — количество активов на конец отчётного периода.

Коэффициент финансовой независимости организации

Он характеризует, насколько самостоятельно компания может вернуть свои долги. Показатель рассчитывается как соотношение собственного и привлеченного капиталов.

Считается, что если этот коэффициент равен единице, то предприятия финансово стабильно.

Баланс задолженности

Он показывает соотношение кредиторской и дебиторской задолженности.

Данный показатель следует рассматривать в разрезе стратегической политики предприятия.

Приведем пример расчета описанных выше показателей.

- Коб = В / ((КЗн + КЗк) /2) = 11656 / ((1104 + 1204) / 2) = 10,1.

- Кд = 360 дн / Коб = 35,6.

- Кз = (ДО + КО) / А = (400 + 804) / 908 = 1,3.

- Кн = СК / (ДО + КО) = 1080 / (400 + 804) = 0,9.

- БЗ = КЗ / ДЗ = 1204 / 1207 = 0,99.

Виды кредиторской задолженности

Говоря о составе кредиторской задолженности, нужно понимать, что она определяется абсолютными суммами каждого вида задолженности. Ну а если говорить о структуре задолженности, то здесь главными будут удельные весы отдельных видов задолженности.

Итак, поговорим о том, что именно характеризует кредиторский долг и на какие классификации его можно разделить. Это:

- Изначальный долг, имеющийся у компании перед организациями, поставляющими услуги, а также организациями, поставляющими товар. Задолженность может образовываться за поступившие, но не возвращенные в денежном эквивалете материальные ценности.

- Долг, который начислен предприятию перед персоналом организации. То есть у компании имеются долги непосредственно перед работниками компании.

- Задолженность, образовавшаяся у субъекта перед внебюджетными государственными фондами. То есть он возникает по взносам на обязательное страхование, по страховым платежам и так далее.

- Субъект должен бюджету. То есть им не были внесены вовремя необходимые суммы по платежам в бюджет.

- Задолженность, имеющаяся по авансам. То есть долг имеется по авансам, которые были получены предприятием под предстоящую поставку определенных услуг или товаров.

- Долг, имеющийся перед другими кредиторами. Сюда подходит множество пунктов начиная с долгов по начисленным штрафам и заканчивая задолженностью перед подотчетными лицами.

В каких случаях предприятие может влезть в «долговую яму»? Здесь возможны два варианта:

- в том случае, если предприятие не выполняет свои обязательства вовремя, постоянно просрочивая платежи.

- если долг появляется благодаря существующей системе расчетов, то есть тот срок, который выделен для оплаты, не совпадает с тем сроком, когда оплата была начислена.

Формула

Для того чтобы более углубленно проанализировать кредиторские долги, имеет смысл рассмотреть тот остаток, который образовался у вас на конец месяца. Разберитесь, какие именно платежи не были погашены вовремя и почему так произошло. Это поможет вам проанализировать ситуацию и в следующем месяце «свести концы с концами».

О чем говорит уменьшение долга кредитора в балансе?

В балансе задолженность показывается в строке 1520. Чаще всего показатель не имеет конкретной информации, но организациям некоторых форм собственности предоставить подобную отчетность необходимо.

За основание принимаются расчеты:

- с рабочими предприятия по перечислениям на основе трудового договора;

- с ФНС России по налоговым вычетам и сборам;

- с контрагентами;

- с ФСС РФ по страхованию и выплатам в ПФР.

Основой внесения недоимки в баланс считается первичная документация – соглашения с организациями-контрагентами и подрядчиками. Определяться кредиторка способна в сумме, которая указывается в контракте среди поставщиков, но в определенных ситуациях она появляется в инвалюте или в условных единицах, а также возникает по ходу осуществления сделки по обмену товарами.

Уменьшение кредиторской задолженности в балансе говорит о движении деятельности организации к улучшению положения. Покрытие недоимки в обозначенный период подразумевает платежеспособность организации и предполагает, что на балансе хозяйственного субъекта имеется достаточно финансовых средств для грамотного проведения деятельности, купли-продажи или предоставления услуг.

В определенных ситуациях плавное снижение показателя по кредиторке говорит о прогнозировании на нормализацию. Все это находится в зависимости от соотношения долга дебитора и кредитора и размерности коэффициента возмещения недоимки. При балансе подобных показателей можно четко сказать, что на балансе компании много средств для перекрытия недоимки, и средства располагаются в непрерывном обороте.

Бывает так, что предоставленные деньги по кредиту расходуются на перекрытие выплат по поставкам и за осуществленные работы, а также идут на погашение выплат по соглашениям на получение займов, которые выданы иными финансовыми учреждениями. Но на практике при устранении задолженности благодаря кредиторке, развития организации не происходит.

Что такое – оборачиваемость кредиторской задолженности

Хороший экономист понимает, что без расчета времени погашения долговых обязательств фирмы, невозможно спрогнозировать развитие компании, потому данному анализу всегда уделяют много внимания. Это совершенно нормально, так как в успешной организации работа всех отраслей включает в себя много различных финансовых операций, вследствие которых и возникают различные долги перед контрагентами.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Целью умного директора является такая настройка производства, при которой можно раньше срока покрывать возникшие задолженности. Это хорошо стимулирует формирование компании, улучшает ее статус и притягивает к себе новых поставщиков товаров и услуг.

Поэтому, чтобы сохранить стабильность своего производства, обязательно нужно всегда просчитывать оборачиваемость долга по кредитам. При возникновении негативных моментов необходимо своевременно принимать меры для их устранения.

Что такое оборачиваемость кредиторской задолженности, расскажет это видео:

Основополагающими задачами анализа являются

- Оценка роста по денежной сумме долга.

- Контроль по соблюдению всех правил расчета.

- Выделение денежных средств по просрочке.

- Анализ возникших факторов, подействовавших на формирование долга.

- Подсчет размера штрафа, возникшего в конечном результате просроченной оплаты.

- Обнаружение неправильных показателей.

- Поиск решения финансовой проблемы на предприятии.

- Разработка решений по эффективной выплате кредита.

Как показывает практика, ни одна крупная организация не способна обойтись без кредита. Он всегда будет существовать в связи с особенностями некоторых платежей: выплата зарплаты рабочим, поставка товара, реклама для предприятия и многое другое. Этот вид задолженности необходимо оценивать как «неизбежный».

Несмотря на то, что он дает возможность временно воспользоваться денежными средствами в целях улучшения работы организации, кредит неминуемо влечет различные последствия, например, такие как проценты, а при своевременной неуплате долга, на организацию наложат штраф.

Формула для расчета коэффициент оборачиваемость кредита и что она показывает

Показатель рассчитывается в виде соотношения цены купленных активов непосредственно к величине просрочки перед потенциальными контрагентами. Формула высчитывается таким образом:

Кф.з = П/Ср.р.зк, где

Кф.з – показатель долга перед кредитором;

П – приобретение, ср.дк – средний уровень долговых обязательств.

Обозначение «Приобретение» в отчетности по финансам не имеется, его вычисляют путем расчета по специальной формуле, которая выглядит таким образом:

П= Сп + Зн-Зк

В России экономисты довольно часто используют более простую вариацию расчета, они попросту заменяют вычитание количества покупок, тем, сколько они выручили за продажу товара денег.

В днях данный коэффициент рассчитывается так:

Кф.з/чдн = 360/ Кф.з,

где 360 – численность дней в одном году.

Формулы для расчета.

Для прочих временных отрезков используют просто количество дней. В формуле можно использовать показатель — 365. В это число входит обязательно количество рабочих дней, так как для облегчения расчетов за количество этих дней принимается цифра 30.

Показатель очень зависит еще и от некоторых внешних факторов, таких как: вид деятельности компании, отрасли, в которой фирма осуществляет работу и многое другое. Потому коэффициент, разрабатываемый по специальной формуле, как правило, индивидуален и в любом случае, нужно учитывать особенности той или иной организации.

К примеру, кредиторам выгодно, если у предприятия более высокий показатель. Для фирмы же, лучше иметь наименьший коэффициент. Это позволяет получить дополнительное финансирование для организации.

Как влияет уменьшение или увеличение показателей

Считается, что рост коэффициента способствует повышению эффективности работы организации. Но в действительности такой скачок означает снижение доходов компании, так как увеличение ликвидности сокращает рентабельность компании.

Положительным результатом является превышение показателей коэффициента задолженности. Этот факт показывает рентабельность фирмы, соответственно у организации возникает больше шансов получить кредит для расширения своего производства. Стоит заметить, что если проводить анализ без правильной оценки динамики оборачиваемости долга, он будет неполным.

Что показывает срок оборачиваемости кредиторской задолженности?

О чем свидетельствует увеличение кредиторского долга в балансе

Если сумма дебиторских задолженностей превышает кредитные обязательства выше, чем в двое, такая ситуация свидетельствует о финансовых проблемах компании. Это показывает зависимость бюджета предприятия от сторонних займов.

При этом увеличение одних долгов снижает обеспечение по иным. Активным является сальдо при превышении дебиторских долгов над кредиторскими. Обратное положение дел называется пассивным сальдо.

Оборачиваемость кредитных обязательств

При работе с таким показателем необходимо учитывать:

- Анализировать необходимо данные разных периодов деятельности предприятия. Например, в конце месяца осуществляется искусственное занижение или увеличение существующей задолженности. Нельзя строить аналитику на датах начала и конца месяца. Наиболее достоверные сведения могут быть получены на параметрах, собираемых еженедельно;

- Размер заемных платежей должен сопоставляться с себестоимостью покупаемых товаров. В другом случае, он не будет иметь смысла.

Кстати, сравнению подлежат не одни абсолютные данные, но срок оборачиваемости долга. Может возникать проблемная реализуемость, если существует большой разрыв между этими характеристиками. В таких ситуациях целесообразнее прибегнуть к увеличению отсрочки компенсации поставок.

Сравнение общих показателей с просроченной задолженностью

Важно проводить оценку не только полного объема долгов, но разделять их по периодам. Например, можно анализировать параметры по срокам:

- более одного месяца;

- до тридцати дней;

- две недели;

- до семи дней.

При этом стоит учитывать, что большая доля просрочек по платежам свидетельствует о низком уровне финансовой дисциплины. Кроме этого, стоит понимать, что проблемы появились из-за отсутствия наличных средств, требуемых для оплаты займов.

Кстати, учитывать нужно и суммы задолженности, оставшимися невостребованными. Их необходимо относить в группу прибыли организации при отсутствии выставленных претензий по их оплате. При этом нужны разумные решения, в том числе, в части необходимости привлечения заемных сумм.

Если бизнес рентабелен, это не понадобится – собственные накопления располагают повышенной ценностью в сравнении с кредитами. Но и их нужно брать на таких условиях, чтобы они не ухудшали материальное состояние компании или совсем его не портили. Такие решения достигаются при тесном сотрудничестве с кредитными учреждениями.

Всегда лучше проводить системный анализ, ведь рост кредитной задолженности может вызываться различными факторами. Например, при получении авансовых платежей или кредитных средств, это можно рассчитывать, как положительный момент, учитывая, что получаемый доход от их использования будет превышать затраты на обслуживание займа.

Если же долг растет из-за нехватки средств на зарплату либо выплаты контрагентам за поставку продукции, уплату налогов, то это может указывать на то, что при использовании заемных средств были получены убытки. Так что, наращивание сумм кредитов целесообразно лишь тогда, когда они приносят прибыль.

Анализируем кредиторскую задолженность в динамике

Анализ кредиторской задолженности в динамике позволяет оценить эффективность управления долгами за несколько аналогичных периодов, увидеть положительные или отрицательные тенденции в развитии. Так, например, если с каждым годом растут показатели кредиторской задолженности, это характеризует компанию с негативной стороны: увеличивается зависимость от заемных средств, ухудшается финансовая устойчивость.

См. Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (в ред. от 30.12.2020).

Статья 266 Налогового кодекса РФ (далее — НК РФ).

Выносится в порядке, установленном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (в ред. от 22.12.2020).

Статья 266 НК РФ.

Дебиторская задолженность

Под этим термином понимается совокупность денежных активов, которые заработаны компанией, но по различным причинам еще не поступили на счет организации. Это могут быть займы, инвестиционные выплаты и т. д. ДЗ делится на 2 основных типа:

Первые подразумевают кредиты, выданные на непродолжительный период. Чаще всего такие активы относятся к текущим. В бухгалтерском балансе учреждения отмечаются аналогично. Второй тип финансовых активов в свою очередь выдается заемщикам на длительный отрезок времени, поэтому и в отчетной документации они отмечаются как долгосрочные.

При расчете и отслеживании дебиторки необходимо учитывать специфику каждого вида, описанного выше. Если этого не делать, результаты получатся не действительными, что приведет к ошибке в бухгалтерском балансе. Это в свою очередь повлечет за собой массу других неприятных последствий по принципу цепной реакции.

Что означает рост дебиторки

Причиной увеличения ДЗ могут послужить невыплаченные вовремя авансы, стоимость услуг и товаров. Чем больше партнеры и клиенты оттягивают момент погашения, тем выше становится ДЗ. Поэтому рост бюджетной недоимки по этому показателю в значительной степени является негативным фактором.

Это означает, что договор поставок в вашей организации составлен неверно, поскольку не в полной мере реализовывает ваши интересы. Также косвенными причинами этому могут быть:

- несвоевременная оплата услуг, товаров;

- отсутствие авансового перевода;

- невозврат командировочных предоплат и т. д.

Последствия от повышения дебиторской задолженности носят негативный характер. В первую очередь это связано со снижением платежеспособности предприятия, поскольку для погашения собственных займов и поддержания работоспособности системы приходится изымать средства из оборота. Если уровень кредитных долгов поднимется до критического показателя, компания может оказаться на грани банкротства.

Существуют и другие отрицательные последствия от роста ДЗ:

- ухудшение кредитного доверия к предприятию;

- понижение инвестиционной привлекательности;

- потеря партнеров и потенциальных клиентов и др.

По этим причинам при первых же проявлениях прироста ДЗ необходимо оперативно принимать меры по решению проблемных ситуаций, чтобы не допустить негативных последствий. Если своевременно выявить ухудшение ситуации и сразу принять контрдействия, эффективность их значительно возрастает. При малейшем промедлении исправление потребует гораздо больших усилий и затрат.

О чем свидетельствует снижение

На основе вышеизложенной информации можно прийти к выводу, что сокращение общей дебиторской задолженности является положительным моментом для фирмы. Это обусловлено тем, что приток финансовых ресурсов в бюджет организации возрастает, поэтому общий размер остатка по ДЗ уменьшается.

При таком порядке вещей инвестиционная привлекательность предприятия становится больше, как и кредитное доверие, поскольку вкладчики уверены в платежеспособности компании. Благодаря этому, бизнес продолжает расти без изъятия денежных средств из общего оборота. В перспективе уменьшение дебиторки приводит к увеличению дохода предприятия.

Анализ дебиторки

Основным способом контроля является коэффициент ДЗ к продажам. Рассчитывается он по формуле Д/П, где «Д» – это размер дебиторки, а «П» – сумма продаж. Этот показатель позволяет определить безопасный уровень, превышение которого может привести к трудностям при получении денег со своих партнеров. Отметка дебиторской задолженности не должна перешагнуть через этот порог.

Производить анализ и расчеты должен исключительно профессионал с достаточным опытом и качеством подготовки

От правильности определения и контроля за финансовыми потоками во многом зависит благополучие и конкурентоспособность предприятия, поэтому допускать к столь важной работе дилетанта нельзя

Оценка платежеспособности контрагентов

Для правильного построения взаимоотношений с покупателями также можно использовать анализ оборачиваемости кредиторской задолженности.

При заключении договоров с покупателями нужно понимать, является ли контрагент платежеспособным и о какой отсрочке платежей можно вести речь.

В этом случае помимо коэффициента оборачиваемости можно вычислить период оборота кредиторской задолженности:

ПОКЗ — период оборота кредиторской задолженности;

Т — количество дней в анализируемом периоде;

КОКЗ — коэффициент оборачиваемости кредиторской задолженности.

Полученное значение показывает период погашения обязательств организации перед поставщиками. Высокий период оборота кредиторской задолженности говорит о проблемах с платежеспособностью. При заключении договоров период оборота кредиторской задолженности контрагента нужно сопоставить с предполагаемой отсрочкой платежа. Если показатель выше отсрочки, то велика вероятность того, что покупатель будет задерживать оплату.