Соотношение дебиторской и кредиторской задолженности

Содержание:

- Что такое – оборачиваемость кредиторской задолженности

- Строка 1230 бухгалтерского баланса «Дебиторская задолженность»

- Управления скоростью оборота кредиторской задолженностью в Excel

- Виды

- Зачем нужен анализ кредиторских и дебиторских долгов

- Взыскание дебиторской задолженности

- 9. Отчет по дебиторской задолженности

- 10. Продажа и покупка дебиторской задолженности

- Списание дебиторской задолженности

- Инвентаризация расчетов

- Сравнительный анализ дебиторской и кредиторской задолженности

- Оценка деловой активности предприятия

- Методы анализа и учет кредиторской задолженности

- Особенности страхования

- Как следует учитывать задолженность

- Разновидности и классификация дебиторской задолженности

- Учет и инвентаризация дебиторской и кредиторской задолженности

Что такое – оборачиваемость кредиторской задолженности

Хороший экономист понимает, что без расчета времени погашения долговых обязательств фирмы, невозможно спрогнозировать развитие компании, потому данному анализу всегда уделяют много внимания. Это совершенно нормально, так как в успешной организации работа всех отраслей включает в себя много различных финансовых операций, вследствие которых и возникают различные долги перед контрагентами.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Целью умного директора является такая настройка производства, при которой можно раньше срока покрывать возникшие задолженности. Это хорошо стимулирует формирование компании, улучшает ее статус и притягивает к себе новых поставщиков товаров и услуг.

Поэтому, чтобы сохранить стабильность своего производства, обязательно нужно всегда просчитывать оборачиваемость долга по кредитам. При возникновении негативных моментов необходимо своевременно принимать меры для их устранения.

Что такое оборачиваемость кредиторской задолженности, расскажет это видео:

Основополагающими задачами анализа являются

- Оценка роста по денежной сумме долга.

- Контроль по соблюдению всех правил расчета.

- Выделение денежных средств по просрочке.

- Анализ возникших факторов, подействовавших на формирование долга.

- Подсчет размера штрафа, возникшего в конечном результате просроченной оплаты.

- Обнаружение неправильных показателей.

- Поиск решения финансовой проблемы на предприятии.

- Разработка решений по эффективной выплате кредита.

Как показывает практика, ни одна крупная организация не способна обойтись без кредита. Он всегда будет существовать в связи с особенностями некоторых платежей: выплата зарплаты рабочим, поставка товара, реклама для предприятия и многое другое. Этот вид задолженности необходимо оценивать как «неизбежный».

Несмотря на то, что он дает возможность временно воспользоваться денежными средствами в целях улучшения работы организации, кредит неминуемо влечет различные последствия, например, такие как проценты, а при своевременной неуплате долга, на организацию наложат штраф.

Формула для расчета коэффициент оборачиваемость кредита и что она показывает

Показатель рассчитывается в виде соотношения цены купленных активов непосредственно к величине просрочки перед потенциальными контрагентами. Формула высчитывается таким образом:

Кф.з = П/Ср.р.зк, где

Кф.з – показатель долга перед кредитором;

П – приобретение, ср.дк – средний уровень долговых обязательств.

Обозначение «Приобретение» в отчетности по финансам не имеется, его вычисляют путем расчета по специальной формуле, которая выглядит таким образом:

П= Сп + Зн-Зк

В России экономисты довольно часто используют более простую вариацию расчета, они попросту заменяют вычитание количества покупок, тем, сколько они выручили за продажу товара денег.

В днях данный коэффициент рассчитывается так:

Кф.з/чдн = 360/ Кф.з,

где 360 – численность дней в одном году.

Формулы для расчета.

Для прочих временных отрезков используют просто количество дней. В формуле можно использовать показатель — 365. В это число входит обязательно количество рабочих дней, так как для облегчения расчетов за количество этих дней принимается цифра 30.

Показатель очень зависит еще и от некоторых внешних факторов, таких как: вид деятельности компании, отрасли, в которой фирма осуществляет работу и многое другое. Потому коэффициент, разрабатываемый по специальной формуле, как правило, индивидуален и в любом случае, нужно учитывать особенности той или иной организации.

К примеру, кредиторам выгодно, если у предприятия более высокий показатель. Для фирмы же, лучше иметь наименьший коэффициент. Это позволяет получить дополнительное финансирование для организации.

Как влияет уменьшение или увеличение показателей

Считается, что рост коэффициента способствует повышению эффективности работы организации. Но в действительности такой скачок означает снижение доходов компании, так как увеличение ликвидности сокращает рентабельность компании.

Положительным результатом является превышение показателей коэффициента задолженности. Этот факт показывает рентабельность фирмы, соответственно у организации возникает больше шансов получить кредит для расширения своего производства. Стоит заметить, что если проводить анализ без правильной оценки динамики оборачиваемости долга, он будет неполным.

Что показывает срок оборачиваемости кредиторской задолженности?

Строка 1230 бухгалтерского баланса «Дебиторская задолженность»

10 января 2021 9277

По строкам 1230 и 1190 указывают дебетовое сальдо счетов по учету расчетов:

60 «Расчеты с поставщиками и подрядчиками» в части авансов, перечисленных в счет предстоящей поставки материальных ценностей, выполнения работ, оказания в части стоимости товаров, работ или услуг, отгруженных, но не оплаченных покупателями и заказчиками;

68 «Расчеты по налогам и сборам» в части налогов, излишне перечисленных в бюджет или взысканных налоговым органом;

69 «Расчеты по социальному страхованию и обеспечению» в части взносов на обязательное социальное страхование, излишне перечисленных или взысканных во внебюджетные фонды;

70 «Расчеты с персоналом по оплате труда» в части излишне выплаченной заработной платы;

71 «Расчеты с подотчетными лицами» в части подотчетных сумм, выданных работникам фирмы и неизрасходованным или невозвращенным на конец отчетного периода;

73 «Расчеты с персоналом по прочим операциям» в части суммы займов, предоставленных сотрудникам фирмы, и их задолженности по возмещению материального ущерба;

75 «Расчеты с учредителями» в части задолженности учредителей по взносам в уставный капитал в части начисленных и признанных должниками санкций за нарушение условий хозяйственных договоров, дивидендов, причитающихся к получению с других организаций, начисленных доходов от совместной деятельности, суммы выданных беспроцентных займов, задолженностей сторонних лиц по другим операциям.

Детализацию сумм дебиторской задолженности по ее виду и составу (например, задолженность покупателей или заказчиков; бюджета или внебюджетных фондов; персонала организации; акционеров или участников и т. д.) компания может привести в разделе 5 Пояснений к бухгалтерскому балансу и отчету о финансовых результатах. Для этого предназначена таблица 5.1.

По сомнительной дебиторской задолженности, связанной с расчетами за поставленные товары, работы или услуги, которая не погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями, компания обязана создать специальный резерв. Это предусмотрено пунктом 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности

Преду- смотрено создание такого резерва учетной политикой фирмы или нет, не важно. Его отражают по кредиту счета 63 «Резервы по сомнительным долгам» в корреспонденции со счетом 91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы»

Если такой резерв создан, то в балансе указывают дебиторскую задолженность за вычетом суммы резерва (то есть дебетовое сальдо по счетам 62 и 76 за вычетом кредитового сальдо по счету 63).

Обратите внимание: в бухгалтерском балансе дебиторскую и кредиторскую задолженности указывают развернуто. Дебиторскую — в активе, а кредиторскую — в пассиве

То есть эти задолженности не сальдируют. Даже при условии, что по аналитическим счетам одного и того же счета возникло как дебетовое, так и кредитовое сальдо.

Компания получила от своего контрагента материалы стоимостью 1 180 000 руб. (в том числе НДС — 180 000 руб.). Одновременно она перечислила этому же поставщику аванс в счет предстоящей поставки товаров в сумме 2 000 000 руб. Товары НДС не облагаются.

Эти операции были отражены записями:

ДЕБЕТ 19 КРЕДИТ 60 субсчет «Расчеты с поставщиками»

– 180 000 руб. — учтен «входной» НДС по оприходованным материалам;

ДЕБЕТ 10 КРЕДИТ 60 субсчет «Расчеты с поставщиками»

– 1 000 000 (1 180 000 – 180 000) — оприходованы материалы;

ДЕБЕТ 68 КРЕДИТ 19

– 180 000 руб. — принят к вычету НДС по материалам;

ДЕБЕТ 60 субсчет «Расчеты по авансам выданным» КРЕДИТ 51

– 2 000 000 руб. — перечислены средства в качестве предварительной оплаты товаров.

В данной ситуации дебиторскую задолженность в сумме 2 000 000 руб. указывают по строке 1230 бухгалтерского баланса. Одновременно в строке 1520 отражают сумму кредиторской задолженности в размере 1 180 000 руб. (1 000 000 + 180 000).

Формирование дебиторской задолженности.

Порядок формирования дебиторской задолженности зависит от условий сделки, в рамках которой она возникла. В общем случае ее сумма равна договорной цене реализуемых товаров, работ или услуг. При этом в ряде ситуаций она формируется в особом порядке. Так, сумма задолженности может быть увеличена или уменьшена, если компания предоставляет покупателям коммерческий кредит, если задолженность выражена в условных денежных единицах или иностранной валюте, если она возникла в результате перечисления аванса и т. д. Кроме того, специальный порядок установлен и для задолженностей по товарообменным сделкам.

Управления скоростью оборота кредиторской задолженностью в Excel

В среде Excel можно использовать наш шаблон финансовой модели «Управление кредиторами и закупками» для решения следующих задач:

- Факторный анализ договоров – факторный анализ оборачиваемости проводится по видам заключенных договоров в целом по организации или с разбивкой по поставщикам. В качестве исходных параметров анализируются условия оплаты сделки – период рассрочки или отсрочки, необходимость перечисления аванса, общий срок и календарная дата оплаты, размеры платежей. Выявляются договора с наименее выгодными условиями для компании.

- Изыскание способов заключения более выгодных договоров — анализируется возможность проведения тендеров, укрупнения лотов закупки, закупок товаров крупными партиями с максимально выгодными условиями.

- Оценка рисков замедления оборачиваемости кредиторской задолженности – снижение данного показателя приводит к замедлению расчетов с поставщиками. Это чревато замедлением реализации продукции, затариванием складов в виде излишков ТМЦ и снижением оборачиваемости запасов.

На практике анализ показателей оборачиваемости кредиторской задолженности позволяет определить структуру задолженности по срокам и объемам оплаты, видам долгов. После интегрирования анализа бухгалтерского счета в программу можно рассчитать показатель резерва отсрочки.

Резерв отсрочки = Среднегодовое значение оборачиваемости за прошлый год – Оборачиваемость по контрагенту на текущую дату.

К примеру, на 30.09.2018 г. текущая оборачиваемость по поставщику составляет 40 дн. За прошлый год показатель средней оборачиваемости по этому контрагенту равнялся 60 дн. Резерв отсрочки = 60 дн. – 40 дн. = 20 дн. Значит, при погашении оплаты по договору в 2018 году фирма имеет в запасе еще 20 дн.

Программа анализа кредиторской задолженности позволяет выделить объем закупок с НДС и без НДС. Такой анализ полезен для того, чтобы оценить упущенную выгоду от работы с поставщиками, которые работают по упрощенной системе налогообложения и их товары не облагаются НДС. При наличии поставщиков, производящих аналогичные товары и работающих на общей системе налогообложения предприятие может сэкономить до 20% стоимости товара за счет возмещения НДС.

Чтобы проанализировать, как изменяется оборачиваемость кредиторской задолженности, программа делает отбор договоров с контрагентами по ускорению или замедлению оплаты. Скорость погашения обязательств представлена в виде изменения величины оборачиваемости: при увеличении показателя период оплаты сокращается, при снижении – увеличивается.

Одновременно программа выявляет динамику изменения объема закупок с разделением по отдельным контрагентам, по видам договоров. Можно задать до 10 критериев отбора, включая данные по предоплате, по источникам возникновения долга, по видам валюты, по сроку возникновения и т.д. В дополнение к объемам закупок таблица показывает остаток обязательств перед тем или иным поставщиком. Отдельно выделяется доля расчетов в неденежной форме – к примеру, зачетом, бартерными сделками, векселями и т.д.

Делать расчеты вручную сложно и долго. Анализ закупок и кредиторской задолженности можно легко провести в таблице Excel. Для этого интегрируйте данные из 1С по нужному счету, задайте параметры отбора. В результате по встроенным формулам вы получите наглядную карту управления закупками, подробные отчеты и диаграммы Ганта для руководства.

Виды

Еще раз о видах дебиторской задолженности — в удобном формате на видео.

Зачем нужен анализ кредиторских и дебиторских долгов

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации). Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может «рассказать» о состоянии дел на предприятии. Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно «провернуть»? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

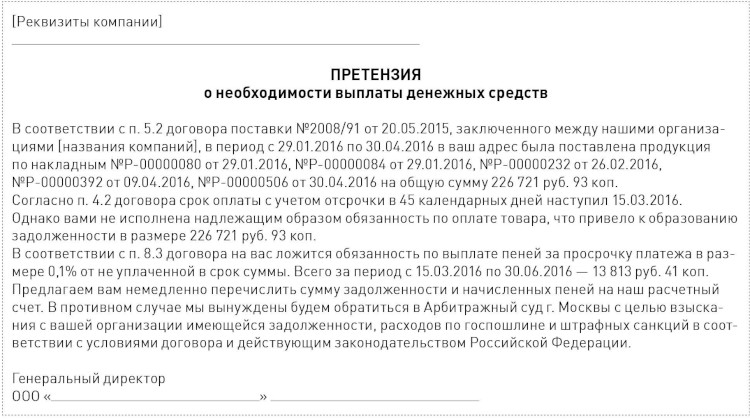

Взыскание дебиторской задолженности

Долг начинают взыскивать с досудебной претензии: компания направляет контрагенту письмом претензию, требуя вернуть долг. Если должник это уведомление игнорирует или отказывается возвращать долг, необходимо обращаться в суд.

Если долг меньше 400 тысяч, то кредитор может сразу подать заявление о выдаче судебного приказа. Если больше — исковое заявление о взыскании дебиторской задолженности в арбитражный суд. К иску прикладывают копию претензии, ответ на нее (если имеется), а также документы, которые подтверждают долг — акты, счета и т. д.

Если суд удовлетворит требования, то в арбитраже выдадут исполнительный лист, по которому долг будут взыскивать судебные приставы.

Кредитор имеет право взыскать долг и в рамках банкротного дела. Если компанию внесут в реестр кредиторов, то она может рассчитывать на выплату долга из денег, которые выручат от продажи имущества.

9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

К содержанию

10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями

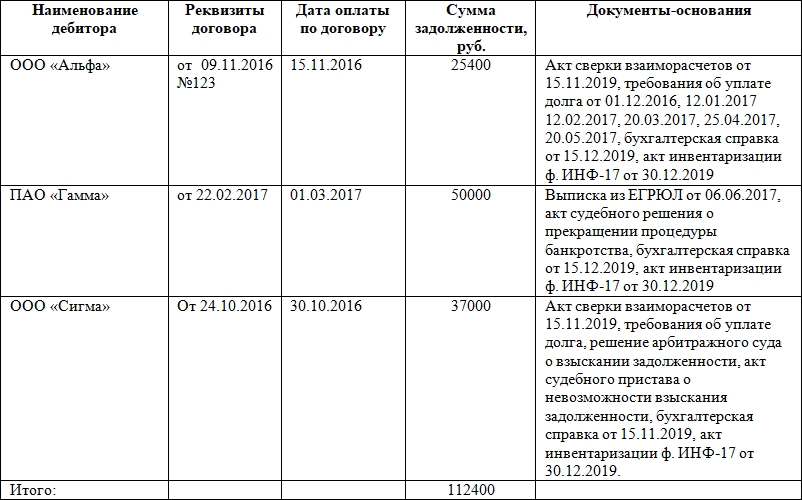

Списание дебиторской задолженности

Дебиторская задолженность с истекшим сроком исковой давности, а также долги, нереальные для взыскания, списываются. Сделать это можно только на основании инвентаризации, письменного обоснования и приказа руководителя компании. «Нереальность взыскания» определяет кредитор, руководствуясь собственными соображениями.

Важно, что если кредитор признал долг нереальным для взыскания и списал его как убыток, то сама задолженность в балансе не аннулируется. Ее нужно отражать еще пять лет с момента списания, так как у должника могут появиться деньги

Списание дебиторской задолженности. Положение по ведению бухгалтерского учета

Доказать, что долг погасить нельзя, можно выпиской из ЕГРЮЛ о ликвидации дебитора, решением суда об отказе в удовлетворении требований кредитора или актом судебного пристава, где говорится, что долг взыскать невозможно.

Инвентаризация расчетов

Чтобы проверить суммы дебиторской задолженности, а также сравнить начисленные в бухгалтерском и налоговом учете резервы по сомнительным долгам, воспользуемся отчетом Анализ субконто (раздел Отчеты).

В командной панели данного отчета нужно установить период формирования отчета, а из представленного списка видов субконто — выбрать значение Договоры. В панели настроек (кнопка Показать настройки) на закладке Показатели установим флаги БУ (данные бухгалтерского учета) и НУ (данные налогового учета).

На закладке Отбор можно задать отбор по конкретному договору с должником.

Сформированный отчет позволяет проанализировать данные бухгалтерского и налогового учета по выбранному договору на момент истечения срока исковой давности с детализацией по счетам (рис. 1).

Рис. 1. Анализ субконто по договору с должником

Перед выполнением операции по списанию безнадежного долга необходимо оформить инвентаризацию расчетов. В программе для этого служит документ Акт инвентаризации расчетов, доступ к которому осуществляется по одноименной гиперссылке из разделов Продажи и Покупки.

Документ заполняется автоматически по кнопке Заполнить на основании данных учета. Табличная часть на закладке Дебиторская задолженность (рис. 2) заполняется остатками дебиторской задолженности на дату проведения инвентаризации следующим образом:

Таблица 1

|

Поле |

Данные |

|

«Контрагент» |

Наименования дебиторов |

|

«Счет расчетов» |

Счета, по которым числится дебиторская задолженность |

|

«Всего» |

Сумма дебиторской задолженности |

|

«Подтверждено» |

Сумма, на которую есть документальное подтверждение. По умолчанию вся задолженность считается подтвержденной |

|

«Не подтверждено» |

Сумма, на которую документальное подтверждение отсутствует. Данное поле заполняется вручную |

|

«В т.ч. истек срок давности» |

Сумма просроченной дебиторской задолженности, по которой истек срок исковой давности. Данное поле заполняется вручную |

Рис. 2. Акт инвентаризации расчетов

Табличная часть на закладке Кредиторская задолженность заполняется аналогично заполнению закладки Дебиторская задолженность. По условиям Примера 1 кредиторская задолженность отсутствует.

На закладке Счета расчетов отражается список счетов учета расчетов с контрагентами, по которым выполняется инвентаризация расчетов.

По умолчанию в указанный список включены следующие счета:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 76 «Расчеты с разными дебиторами и кредиторами», в том числе счета 76.07 «Расчеты по аренде», 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)»;

- 58 «Финансовые вложения».

Списком счетов пользователь может управлять, добавляя другие счета или отключая счета, предложенные программой.

На закладке Проведение инвентаризации в соответствующих полях следует указать сроки проведения инвентаризации, реквизиты документа-основания, а также причину проведения инвентаризации расчетов.

На закладке Инвентаризационная комиссия нужно заполнить список членов комиссии, выбрав их из справочника Физические лица.

Председатель комиссии указывается с помощью флага в поле Председатель.

Документ Акт инвентаризации расчетов не формирует проводок, но позволяет сформировать следующие печатные формы документов (кнопка Печать):

- Приказ о проведении инвентаризации (ИНВ-22);

- Акт инвентаризации расчетов (ИНВ-17).

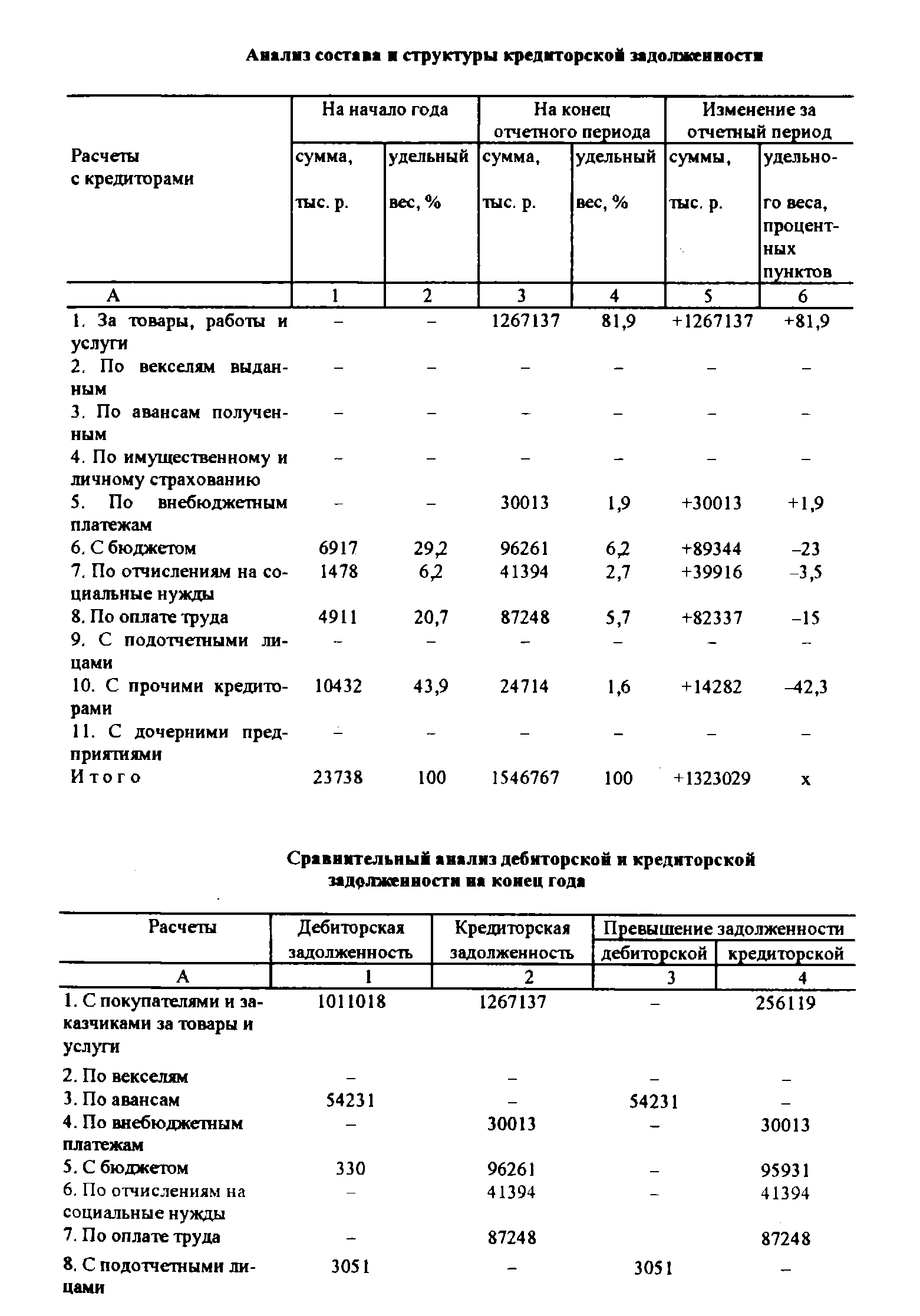

Сравнительный анализ дебиторской и кредиторской задолженности

Проведем анализ дебиторской и кредиторской задолженности на примере предприятия

В окончании анализа ДЗ и КЗ проводят анализ, беря во внимание такие показатели:

- Темпы роста (проценты).

- Оборачиваемость (обороты).

- Показатель периода погашаемости долгов (дни).

Смотря на результаты этого сравнения дают прогнозы относительно финансового состояния компании. Обычно, резюмируется всё рекомендациями такого характера:

- Вести контроль погашения просрочки.

- Вести учет соотношения кредиторской и дебиторской задолженности. Помнить, что увеличение ДЗ подвергает угрозе финансовое состояние фирмы.

- Улучшить практику относительно авансовых платежей. Инфляция “работает” так, что любые отсрочки в платежах приводят к тому, что компания недополучает прибыль.

Дорогие читатели! Наши статьи рассказывают о типовых ситуациях. Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Оценка деловой активности предприятия

Для качественного анализа предприятия рассчитываются показатели деловой активности. Данные для анализа берутся из бухгалтерской отчетности (баланс, отчет о прибылях и убытка).

Фондоотдача показывает количество выручки, приходящейся на единицу основных фондов. Положительная тенденция свидетельствует об увеличении эффективности использования основных фондов предприятия. Фондоотдача рассчитывается по формуле:

Фо = Объем выпущенной продукции/основные производственные фонды.

Коэффициент оборачиваемости оборотных средств показывает, сколько приходится оборотов средств на реализацию готовой продукции. Формула для расчета следующая:

Коо = чистая выручка/оборотные средства

Период одного оборота оборотных средств определяет средний период от расходования средств на производство продукции к получению средств за реализованную продукцию. Его продолжительность измеряется в днях. Увеличение этого показателя свидетельствует о менее эффективном использовании оборотных средств на предприятии. Он рассчитывается:

Поо = 365/коэффициент оборота оборотных средств

Коэффициент оборота запасов (обороты) показывает, сколько раз за данный период продаются запасы предприятия, и рассчитывается по формуле:

Коз = себестоимость/средние запасы

Зная коэффициент оборота запасов, можно рассчитать продолжительность одного оборота запасов (в днях), то есть срок, в течение которого запасы трансформируются в денежные средства. Сильное увеличение данного показателя является негативной тенденцией. Его формула следующая:

Поз = 365/коэффициент оборота запасов

Не лишним будет определить коэффициент оборачиваемости собственного капитала. Негативной тенденцией считается снижение данного показателя. Это может быть вызвано проблемами в реализации продукции. Он рассчитывается по формуле:

Коск = выручка/капитал

Методы анализа и учет кредиторской задолженности

Кредиторская задолженность также анализируется, и по ней ведется учет.

Показатели, которые рассчитываются при оценке КЗ:

- Средняя КЗ.

- Показатель оборачиваемости КЗ.

- Показатель периода погашения КЗ.

Учет ведется с использованием таких счетов:

- 60. Расчеты относительно поставщиков и подрядчиков. Учитывается задолженность по оплатам за товары и услуги.

- 62. Расчет с покупателями и подрядчиками. Денежные средства полученные от покупателей и заказчиков.

- 66. Все расчеты по краткосрочным кредитам и займам

- 67. Расчеты по долгосрочным займам.

- 68. Налоговые расчеты и расчеты по сборам. На этих счетах учитываются суммы долгов по налогам, а также другие долги в бюджет.

- 69. Суммы расчетов по соцстраху и обеспечению. Ведется учет сумм задолженности внебюджетным фондам.

- 70. Суммы по заработной плате. Все денежные средства, что начислены, но не выплачены: больничные, отпускные, начисленные з/п.

- 73. Расчеты с сотрудниками по другим операциям. Долги перед сотрудниками относительно выплат за использование собственности в рабочих целях (например, использование личного автомобиля).

- 75. Расчеты с учредителями. Ведется учет всех долгов акционерам.

Особенности страхования

Привлечение страховой компании в качестве гаранта по обязательствам клиентов может быть выгодно торговым и производственным компаниям, работающим в условиях высокой конкуренции, либо осваивающим новые рынки сбыта.

Основные преимущества страхования рисков неоплаты:

- Прежде всего, это возможность активного освоения региональных рынков. Часто провинциальные контрагенты не могут работать по принципу предоплаты, а оценить риски не всегда возможно даже в случае ведения переговоров на территории покупателя. Поэтому не каждая такая встреча заканчивается заключением сделки. Однако если дебиторская задолженность застрахована, то риски неплатежеспособности клиента возлагаются на страховщика.

- Финансовая независимость. Известны случаи когда банкротство одного крупного заказчика, работающего на условиях постоплаты, приводило к серии банкротств более мелких поставщиков. Страхование позволяет гарантированно избежать подобных ситуаций, сохранив для покупателей и заказчиков прежние условия.

- Более выгодные кредиты. Коммерческие организации часто кредитуются в целях увеличения оборотных средств. Застрахованная дебиторская задолженность положительно влияет на оценку риска специалистами банка и даже может выступать в качестве залога. Если говорить простыми словами, то застрахованные организации могут претендовать на особые льготные условия по кредиту.

Единственным минусом страхования задолженности является стоимость услуги.

В зависимости от ситуации она варьируется в пределах 1-9% от суммы сделки — довольно высокий показатель по сравнению с аналогичными предложениями на зарубежных рынках. Основной причиной, увеличивающей размер страховой премии, считается страновой риск РФ.

В заключение отметим, что образование дебиторской задолженности для многих организаций является неотъемлемым условием освоения новых рынков сбыта. Однако необходимо помнить, что подобные коммерческие займы формируются за счет средств, извлекаемых из оборота фирмы и требуют постоянного контроля за развитием ситуации. Часто конечный финансовый результат зависит именно от умения находить золотую середину между указанными факторами.

Как следует учитывать задолженность

К сожалению, у любой компании при выполнении хозяйственной деятельности, как правило, появляется хоть небольшая, но «осечка» перед кредиторами. Конечно, если имеются определенные средства, и удается быстро расплатиться с контрагентами, то никаких проблем не возникнет. Тема будет закрыта как только будет погашен долг. Однако, как же списать кредиторскую задолженность предприятия, если в данный момент у вас не хватает средств для ее погашения?

Для начала можно определить такую задолженность, как долг одной фирмы перед другой фирмой за приобретение различных товаров или услуг. Такой вид долга должен быть учтен либо до даты его списания с учета, либо до того, как долг будет погашен.

Разновидности и классификация дебиторской задолженности

Классификация дебиторской задолженности (ДЗ) предприятия представлена в таблице ниже:

| ДЗ по характеру задолженности | ДЗ по срокам образования | ДЗ по степени возможности ее погашения |

| Задолженность покупателей за товары, услуги, отгруженную продукцию | Долгосрочная – от 12 месяцев | Срочная |

| Переплата по платежам в бюджет, внебюджетные фонды | Краткосрочная — не более 12 месяцев | Отсроченная |

| Задолженность подотчетных лиц, дочерних и зависимых обществ | Просроченная | |

| Задолженность поставщиков – авансовые платежи | Невостребованная | |

| Внутренняя задолженность работников организации | Безнадежная | |

| Векселя | Сомнительная | |

| Прочие виды | Истек срок исковой давности |

Учет и инвентаризация дебиторской и кредиторской задолженности

Учет ДЗ и КЗ осуществляется на соответствующих счетах бухгалтерского учета.

Для отражения ДЗ используются, как правило, счета 60, 62, 68, 69, 71, 73, 75, 76. КЗ обычно образуется на счетах 60, 62, 66, 67, 69, 70, 71, 73, 75, 76.

ДЗ – это актив предприятия, учитываемый по дебету соответствующих счетов. КЗ же, напротив, является пассивом, поэтому отражается по кредиту указанных счетов. В балансе ДЗ попадает в раздел II, а КЗ – в раздел IV либо V.

ОБРАТИТЕ ВНИМАНИЕ! Как КЗ, так и ДЗ для целей учета принято классифицировать по срокам погашения: до 12 месяцев (краткосрочная) и свыше 12 месяцев (долгосрочная). Подробнее об организации учета ДЗ и КЗ читайте в статье «Ведение учета дебиторской и кредиторской задолженности»

Подробнее об организации учета ДЗ и КЗ читайте в статье «Ведение учета дебиторской и кредиторской задолженности».

Для контроля за правильностью данных ДЗ и КЗ важно своевременно проводить инвентаризацию задолженности. С этой целью создается специальная инвентаризационная комиссия, которая занимается сверкой остатков по счетам учета ДЗ и КЗ, оценивает обоснованность отражения тех или иных сумм, а также осуществляет проверку ДЗ и КЗ на предмет просроченности

С этой целью создается специальная инвентаризационная комиссия, которая занимается сверкой остатков по счетам учета ДЗ и КЗ, оценивает обоснованность отражения тех или иных сумм, а также осуществляет проверку ДЗ и КЗ на предмет просроченности.

О порядке проведения ежегодной инвентаризации читайте в материале «Как провести инвентаризацию перед годовой отчетностью».

ОБРАТИТЕ ВНИМАНИЕ! Выявление просроченной ДЗ и КЗ является одной из первоочередных задач проведения инвентаризации, поскольку такая задолженность должна быть списана не только в бухгалтерском, но и в налоговом учете организации. Последнее имеет значение для формирования налоговой базы: списанная ДЗ – это расход, уменьшающий базу по прибыли, а просроченная КЗ, наоборот, должна быть включена в налогооблагаемый доход

О том, как осуществляется списание ДЗ и КЗ в обоих учетах, читайте в статьях:

- «Порядок списания дебиторской задолженности»;

- «Списание кредиторской задолженности с истекшим сроком давности».

Результаты проведенной инвентаризации ДЗ и КЗ компания оформляет актом по форме ИНВ-17 в 2 экземплярах.

Форму ИНВ-17 можно скачать на нашем сайте.

О правилах заполнения этого документа читайте в материале «Инвентаризация дебиторской и кредиторской задолженности».

Вместе с тем, если компания решает привлечь заемные средства либо крупного инвестора, то простого понимания масштабов ДЗ и КЗ будет недостаточно

Инвестору (кредитору) важно знать, какая именно задолженность преобладает в организации (краткосрочная или долгосрочная, перед партнерами по бизнесу либо перед банком/бюджетом, каковы объемы просроченной задолженности и т. д.)

Для этого компании следует сформировать расшифровку ДЗ и КЗ.