Резерв по сомнительным долгам: нюансы учета

Содержание:

- Бухгалтерский учет списания ДЗ

- Включение в расходы

- Срок исковой давности

- Ликвидация предприятия — списание кредиторской задолженности

- Исправление ошибок: нормы НК РФ и их трактовка.

- Списание дебиторки в бухучете: документальное оформление

- Порядок списания просроченной дебиторской задолженности в налоговом учете

- Какую задолженность можно списать?

- В каких случаях задолженность признается безнадежной?

- О некоторых нюансах

- Поддержка минфина налогоплательщиков

Бухгалтерский учет списания ДЗ

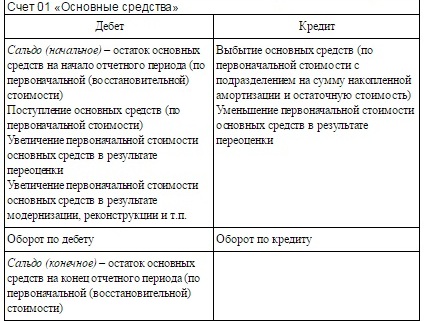

Особенностью бухучета списания ДЗ в БУ является отражение списанной ДЗ за балансом, на счете 04 «Задолженность неплатежеспособных дебиторов». Забалансовые счета для БУ работают так же, как для прочих, то есть поступление отражается только по дебету, а выбытие — только по кредиту, без корреспонденций.

Служба приставов может снова начать действия по взысканию, например, если истец повторно передал им выданный судом исполнительный лист, который уже был на рассмотрении приставов, но по каким-либо причинам исполнительное производство было завершено. В случае возобновления процедуры взыскания или возврата долга неплатежеспособным должником ДЗ списывается со счета 04 и отражается на соответствующих балансовых счетах.

Окончательное списание ДЗ с забалансового счета должно быть одобрено комиссией на основании законодательно установленных причин: смерть должника, ликвидация организации и т. д.

Аналитика по счету 04 ведется в разрезе видов приходов/расходов, по которым учитывалась ДЗ, и дебиторов с указанием всех их данных, необходимых для возврата долга. Ниже указаны основные проводки по отражению списания ДЗ. Больше типовых проводок можно найти в инструкции к плану счетов бухгалтерского учета бюджетных учреждений, утвержденной приказом Минфина РФ от 16.12.2010 № 174н.

|

Описание проводки |

Дт |

Кт |

|

Списание ДЗ, которую нереально взыскать |

040110173 «Чрезвычайные доходы от операций с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» |

020500000 «Расчеты по доходам» |

|

Списание безнадежной ДЗ по авансовым платежам |

040120273 «Чрезвычайные расходы по операциям с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» |

020600000 «Расчеты по выданным авансам» |

|

Списание безнадежной ДЗ по выданным кредитам |

040110173 «Чрезвычайные доходы от операций с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» |

020700000 «Расчеты по кредитам, займам (ссудам)» |

|

Списание безнадежной ДЗ по взаиморасчетам с подотчетными лицами |

040120273 «Чрезвычайные расходы по операциям с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» |

020800000 «Расчеты с подотчетными лицами» |

|

Списание ДЗ в связи с тем, что суд не признал вину причинившего ущерб либо виновный признан неплатежеспособным |

040110173 «Чрезвычайные доходы от операций с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» |

020900000 «Расчеты по ущербу и иным доходам» |

|

Списание ДЗ в связи с невозможностью установить виновного в причинении ущерба, а также если ущерб был возмещен в натуральной форме |

040110172 «Доходы от операций с активами» |

020900000 «Расчеты по ущербу и иным доходам» |

|

Восстановление ДЗ по ущербам в случае, когда виновное лицо покрыло причиненные расходы, в то время как ДЗ уже была признана безнадежной |

020900000 «Расчеты по ущербу и иным доходам» |

040110173 «Чрезвычайные доходы от операций с активами», а также списывается с забалансового счета 04 «Задолженность неплатежеспособных дебиторов» |

Включение в расходы

Учесть безнадежную дебиторскую задолженность в составе расходов могут только те организации, которые рассчитывают налог на прибыль методом начисления. Если организация применяет кассовый метод, то учесть задолженность в составе внереализационных расходов она не вправе. Связано это с тем, что при кассовом методе доходы признаются только после их получения, а затраты – только после их оплаты (п. 3 ст. 273 НК РФ). При этом оплатой товара (работ, услуг, имущественных прав) признается прекращение встречного обязательства организации-покупателя перед продавцом. Если реализованные товары (работы, услуги) не оплачены, встречное обязательство не прекращается, следовательно, расход не возникает.

Пример отражения в бухучете и при налогообложении списания безнадежной дебиторской задолженности. Организация рассчитывает налог на прибыль кассовым методом

ООО «Альфа» ежеквартально проводит инвентаризацию дебиторской задолженности и производит отчисления в резерв по сомнительным долгам в бухучете.

Неиспользованный остаток резерва по сомнительным долгам за II квартал составил 45 400 руб.

По результатам инвентаризации на 30 сентября в учете организации числилась:

1) сомнительная дебиторская задолженность организаций:

ООО «Торговая фирма «Гермес»» – 170 700 руб. Срок погашения задолженности – 9 июля, срок задержки составил 82 дня;

2) безнадежная задолженность ООО «Производственная фирма «Мастер»» в размере 45 400 руб. В III квартале задолженность «Мастера» была признана безнадежной в связи с ликвидацией организации-должника (подтверждено выпиской из ЕГРЮЛ). На 30 сентября срок задержки по задолженности составлял 379 дней. Ранее сумма задолженности была полностью учтена при формировании резерва.

По результатам инвентаризации на 30 сентября бухгалтер «Альфы» включил в резерв по сомнительным долгам долг «Гермеса» в сумме 170 700 руб.

Безнадежный долг «Мастера» был полностью списан за счет резерва.

В бухучете «Альфы» резерв был сформирован в размере 170 700 руб.

С учетом остатка резерва на 30 июня и списанного безнадежного долга «Мастера» дополнительная сумма расходов на формирование резерва в III квартале составила: 45 400 руб. + 170 700 руб. – 45 400 руб. = 170 700 руб.

30 сентября бухгалтер «Альфы» сделал следующие проводки:

Дебет 91-2 Кредит 63 – 170 700 руб. – отражены затраты на формирование резерва по сомнительным долгам;

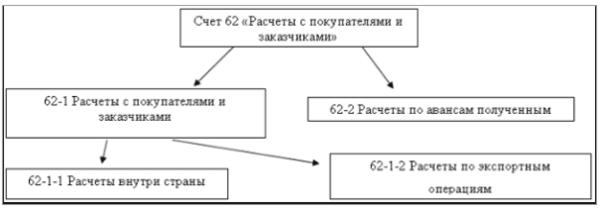

Дебет 63 Кредит 62 – 45 400 руб. – списана безнадежная дебиторская задолженность за счет резерва.

При расчете налога на прибыль сумма списанной дебиторской задолженности не учитывается. В бухучете возникает постоянная разница, с которой рассчитывается постоянное налоговое обязательство:

Дебет 99 Кредит 68 субсчет «Расчеты по налогу на прибыль» – 34 140 руб. (170 700 руб. * 20%) – отражено постоянное налоговое обязательство.

Срок исковой давности

Общий срок исковой давности составляет три года. Правильно отсчитать эти три года будет проще по таблице.

| Ситуация | С какого момента отсчитывать срок исковой давности |

| Срок исполнения обязательства определен | По окончании срока исполнения обязательства |

| Срок исполнения обязательства не определен | Со дня, когда кредитор предъявил требования исполнить обязательства (например, прислал письмо) |

| Срок исполнения определен моментом востребования | |

| На исполнение обязательства кредитор дал должнику какое-то время | По окончании последнего дня срока исполнения обязательства |

Это следует из положений статьи 196 и пункта 2 статьи 200 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности не прерывался

ООО «Торговая фирма «Гермес»» 13 января 2016 года отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января 2016 года. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности нужно исчислять с 24 января 2016 года по 24 января 2019 года включительно (при условии, что срок исковой давности не прерывался).

Срок исковой давности может прерываться при совершении должником действий, которые свидетельствуют о признании долга.

После перерыва течение срока исковой давности начинается заново. При этом время, истекшее до перерыва, в новый срок исковой давности не засчитывайте. Вместе с тем, есть ограничение: срок исковой давности не может превышать 10 лет со дня нарушения права, даже если срок прерывался. Исключение составляют случаи, установленные Законом от 6 марта 2006 г. № 35-ФЗ о противодействии терроризму.

Об этом сказано в пункте 2 статьи 196, статье 203 Гражданского кодекса РФ.

Должник может признать свой долг и после того, как срок исковой давности закончится. В таком случае с момента признания долга течение исковой давности начинается заново. Такие правила установлены в пункте 2 статьи 206 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности прерывался

ООО «Торговая фирма «Гермес»» 13 января отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности начинает отсчитываться с 24 января.

25 января «Гермес» направил в адрес «Альфы» претензионное письмо. 1 февраля стороны составили акт сверки. Это означает, что «Альфа» признала свою задолженность. В этом случае срок исковой давности начинает отсчитываться заново – со 2 февраля.

Ситуация: какие действия должника свидетельствуют о признании долга и являются основанием считать срок исковой давности прерванным?

Законодательство не устанавливает перечень действий должника, которые свидетельствуют о том, что он признал долг. И которые могут служить основанием для прерывания срока исковой давности (ст. 203 ГК РФ).

Однако примерный перечень таких действий назван в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43. В него, в частности, входят:

признание претензии. При этом ответ на претензию сам по себе не свидетельствует о признании долга. В нем должно быть указано, что дебитор признал долг;

изменение договора, из которого следует, что дебитор признал наличие долга. Или просьба должника изменить такой договор (например, об отсрочке или о рассрочке платежа);

подписание акта сверки задолженности.

Например, с даты, когда наступил срок исполнения обязательств, прошло три года. Но в течение этого периода стороны подписали акт сверки задолженности. Данный акт является основанием для прерывания срока исковой давности (письмо Минфина России от 19 июля 2011 г. № 03-03-06/1/426). Поэтому отсчитывать трехлетний срок нужно со дня, которым датируется последний акт сверки. Из этого правила есть исключения – это события, из-за которых дебиторская задолженность стала нереальной к взысканию. Аналогичная позиция изложена в письме ФНС России от 6 декабря 2010 г. № ШС-37-3/16955.

В договоре может быть предусмотрено, что обязательство можно исполнять по частям (в виде периодических платежей). В этом случае, если дебитор совершил действия, свидетельствующие о признании лишь какой-то части обязательства, они не являются основанием для прерывания срока исковой давности по другим частям обязательства. Об этом сказано в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43.

Ликвидация предприятия — списание кредиторской задолженности

Нередко списать кредиторские долги необходимо по причине прекращения работы предприятия-кредитора.

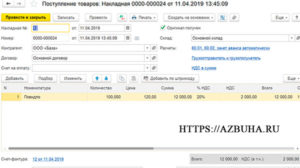

Рассмотрим пример: компания осуществила инвентаризацию взаиморасчетов, по результатам которой выявила наличие кредиторских долгов. Вместе с тем обнаружилось, что организация-кредитор ликвидировалась, соответственно, задолженность может быть списана. Выполнить соответствующую процедуру в программе 1С версия 8.3 можно следующим образом:

- Формируем «Акт инвентаризации расчетов». Вписываем сумму кредиторской задолженности в строку «Не подтверждено», предварительно перейдя в меню «Кредиторская задолженность»;

- Оформляем акт «Корректировка долга» с типом процедуры «Списание задолженности». Указываем вариант «Задолженность перед поставщиком» в графе «Списать»;

- Определяем поставщика и кликаем на «Заполнить». Система программы автоматически внесет необходимые данные в раздел «Кредиторская задолженность, Задолженность поставщику». Выбираем 91.01 счет «Прочие доходы» во вкладке «Счет списания».

Процедура списания кредиторской задолженности успешно завершена. Все необходимые данные в программе.

Исправление ошибок: нормы НК РФ и их трактовка.

По общему правилу, закрепленному в абз. 2 НК РФ, ошибки (искажения) в исчислении налоговой базы, относящиеся к прошлым налоговым (отчетным) периодам, исправляются за период, в котором они были совершены.

Вместе с тем в абз. 3 этого же пункта также установлено право налогоплательщика произвести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором ошибки (искажения) были выявлены, если допущенные ошибки (искажения) привели к излишней уплате налога.

Судебная коллегия по экономическим спорам ВС РФ в Определении от 19.01.2018 № 305-КГ17-14988 по делу № А41-17865/2016 разъяснила: во втором случае ошибка (искажение) в определении налоговой базы и суммы налога не приводит к нарушению интересов казны. Соответственно, исправление такой ошибки (искажения) не посредством подачи уточненной декларации за предыдущий налоговый период, а посредством отражения исправленных сведений в текущей налоговой декларации признается допустимым. При этом предполагается, что к моменту исправления ошибки (подачи налоговой декларации) не истек установленный ст. 78 НК РФ трехлетний срок возврата (зачета) переплаты, учитывая, что лишь в течение указанного срока налогоплательщик вправе распоряжаться соответствующей суммой излишне уплаченного в бюджет налога. Таким образом, на основании абз. 3 НК РФ ошибка в налоговом учете, выразившаяся в несвоевременном отнесении безнадежной к взысканию задолженности в состав расходов, могла быть исправлена, в том числе путем отражения рассматриваемых расходов в регистрах налогового учета в том налоговом периоде, когда ошибка (искажение) была обнаружена (что фактически было сделано налогоплательщиком).

Иными словами, учесть суммы просроченной «дебиторки» в составе внереализационных расходов можно не только в том отчетном (налоговом) периоде, в котором истек срок исковой давности, но и позднее. Однако для этого должны одновременно соблюдаться следующие условия:

-

несписание безнадежного долга в периоде его возникновения (истечения срока исковой давности) привело к излишней уплате налога на прибыль в бюджет;

-

на момент подачи налоговой декларации, в которой в составе внереализационных расходов отражена сумма просроченного долга, не истек предусмотренный ст. 78 НК РФ трехлетний срок возврата (зачета) переплаты по налогу.

Важными являются и другие выводы, представленные в Определении № 305-КГ17-14988, а именно:

-

само по себе непринятие мер по взысканию задолженности не означает, что данные расходы не отвечают критериям, установленным НК РФ, равно как не свидетельствует и о том, что действия налогоплательщика направлены на получение необоснованной налоговой экономии;

-

установив факт несвоевременного признания расходов в виде списанной дебиторской задолженности в 2012 году, инспекция должна была учесть указанные расходы при проверке правильности исчисления налога на прибыль за соответствующий охваченный налоговой проверкой период (2010 – 2012 годы), а не отказывать в учете расходов как таковых. Аналогичная правовая позиция выражена в Постановлении Президиума ВАС РФ № 1574/10 (то, о котором шла речь в первом разделе статьи).

* * *

Итак, обнаружив просроченную «дебиторку», которая не была включена в состав внереализационных расходов в периоде истечения срока исковой давности, можно поступить одним из двух способов:

-

учесть расходы в текущем отчетном (налоговом) периоде при условии, что год, в котором возник безнадежный долг, был прибыльным и не истек предусмотренный ст. 78 НК РФ трехлетний срок возврата (зачета) переплаты по налогу;

-

скорректировать базу по налогу на прибыль за прошлый период и представить в налоговый орган уточненную декларацию.

Непринятие организацией мер по взысканию дебиторской задолженности не является основанием для отказа в признании расходов.

Выводы, сделанные Судебной коллегией ВС РФ в отношении списания безнадежных долгов, применимы и к иным видам несвоевременно учтенных расходов

При этом важно помнить, что в текущем периоде нельзя признать расходы, не учтенные в убыточном году. В такой ситуации следует скорректировать (увеличить) размер убытка, ранее отраженного в налоговой отчетности за соответствующий год

Это позволит воспользоваться правом переноса полученных убытков на будущие периоды в порядке, установленном ст. 283 НК РФ.

Списание дебиторки в бухучете: документальное оформление

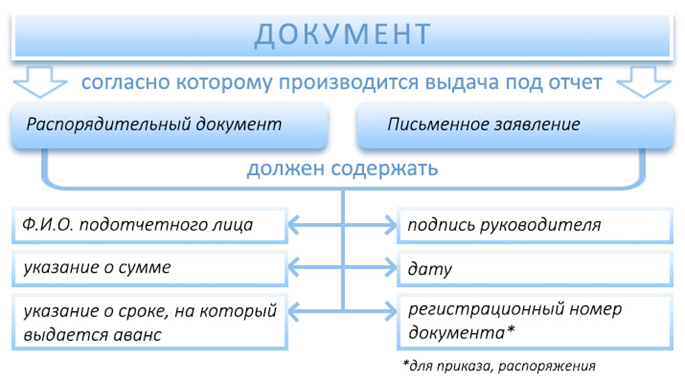

Для документального подтверждения кредитором права на признание долга потребуется:

- Проведение инвентаризации задолженностей и составление акта о ней.Документ может быть составлен с использованием унифицированной формы ИНВ-17 либо формы, разработанной предприятием самостоятельно.

- Составление акта о списании дебиторки.Приложениями к нему могут быть документы, удостоверяющие основания для списания долга, например акт от Службы судебных приставов.

- Формирование справки о списании дебиторки, в которой будут раскрываться:

- сведения о величине долга;

- причины списания долга.Унифицированного бланка такой справки не разработано, предприятие может использовать свой.

- Издание приказа руководителя о списании задолженности.Приказ издается на основании указанных выше актов и справки.

Отдельно может потребоваться составить приказ о формировании комиссии по инвентаризации — если она не учреждена к моменту проведения процедуры, о которой идет речь.

Порядок списания просроченной дебиторской задолженности в налоговом учете

Процесс списания просроченной дебиторки отличается в зависимости от того, каким образом возникла эта задолженность.

Шаг 1. Покупатель перечислил аванс, но продукция не пришла

В такой ситуации сумму долга необходимо списать на прочие расходы. Не имеет значения, сформирован ли резерв для сомнительных долгов в компании, или нет. Такой позиции придерживается МинФин в своем письме.

Шаг 2. Продавец поставил товар, но не получил оплату

В такой ситуации может быть два варианта списания долга:

- Если резерв в компании не создавался, то производить списание долга необходимо на прочие расходы как сказано в НК РФ;

- Если резерв создавался, то при списании долга резерв уменьшается. При этом не нужно проверять, участвовала ли данная сумма в его изначальном создании. Уменьшение базы при определении налога на прибыль не производится.

3. Определение периода списания

Производить снятие задолженности необходимо в том же периоде, когда завершилось время исковой давности. В связи с этим рекомендуется регулярно производить инвентаризацию долгов, чтобы вовремя выявлять истекшую задолженность.

Иначе возникнет необходимость корректировать налоговые отчеты. Еще одна причина регулярной работы в этом направлении — чтобы данные бухучета и налогового в этой сфере совпадали.

4. Определить, что делать с НДС

При снятии задолженности, работа с НДС по ней зависит от способа ее образования:

- Если продавец поставил товар, но не дождался за него оплаты, то при списании такого долга ничего с НДС делать не нужно. Дело в том, что налог по данной отгрузке был уже начислен и уплачен, а производить его возмещение из бюджета нельзя.

- Если покупатель перечислил аванс, но не дождался товара, ситуация неоднозначная. Так, МинФин считает, что компания должна восстановить сумму НДС, которую ранее поставило на вычет, в период списания долга. Эту позицию ведомство выразило в своем письме. Однако НК содержит перечень случаев, когда необходимо производить восстановление, и списание задолженности в него не входит. Однако вполне возможно, что данную точку зрения придется доказывать через суд.

Какую задолженность можно списать?

Законодательными нормами Российской Федерации определено, что не всякую задолженность фирмы можно списать в свободном порядке. Долги компании для правомерного списания должны соответствовать критериям нереальности к их взысканию.

Основания для списания

Списывать долги разрешается только при их документальном подтверждении

Особенно важно это при наличии дебиторской задолженности, так как она в случае списания, включается в затраты фирмы

Термин кредиторской задолженности фирмы подразумевает долги по обязательствам перед другими лицами любых организационно-правовых форм. Размер денежных обязательств складывается согласно данным, возникшим по контракту.

Дебиторская задолженность отражает суммы обязательств других фирм, предпринимателей, или физических лиц, получившаяся из-за игнорирования своих обязанностей.

Причины возникновения задолженности:

- продажа товара, выполнение услуги или работ;

- не выплата заработной платы;

- не уплачены налоги и взносы;

- не погашены обязательства перед кредиторами.

Письменные документы, подтверждающие долговые обязательства:

- контракты по сделкам;

- платежные документы, подтверждающие авансовый платеж в счет предстоящей оплаты;

- подписанный акт сверки;

- иные документы, которые могут достоверно свидетельствовать о долге.

Задолженность по обязательствам также классифицируется на действующую и просроченную ко взысканию. Действующей она считается в случае, если у кредитора или недоимщика существуют возможности для их погашения путем взыскания.

Положение о безнадежном долге толкуется пунктом 2 статьи 266 НК РФ. Недоимка признается безнадежной, если истек срок, в течение которого можно было обратиться за взысканием долгов в суд, а также, если должник был исключен из ЕГРЮЛ по причине банкротства предприятия

Следует обратить внимание на то, что согласно новому закону о банкротстве, ликвидированная фирма должна быть исключена из состава юрлиц позже 01.09.2014 года

Задолженность организаций может списываться без истечения её срока если:

- должник признан банкротом и процедура банкротства закончена по решению суда;

- получено уведомление конкурсного управляющего (комиссии по ликвидации) о недостаточности имущества для погашения требований кредиторов;

- предприятие исключено из ЕГРЮЛ;

- судебным приставом принят акт о невозможности взыскания долга;

- если стороны договорились о прощении долга.

В каких случаях задолженность признается безнадежной?

Не все долги возвращаются…

Получить свои деньги иногда не представляется возможным. Можно назвать несколько случаев, когда единственный разумный выход – списывать долг:

- Организация-должник ликвидировалась. Обычно при банкротстве или закрытии отводится определенный срок на предъявление требований кредиторов, и если не заявить о своих претензиях, компания теряет возможность вернуть долги. Если компания исключена из ЕГРЮЛ до сентября 2014 г. долг нельзя признать безнадежным, придется ждать истечения срока давности.

- Истек положенный срок давности. По ст. 196 ГК он составит 3 года с образования задолженности. Если деньги не были возвращены, дальнейшие требования бесполезны.

- Исполнительное производство окончено, так как должника не удалось найти, либо у него отсутствует имущество, которое можно использовать для погашения долга. Судебный пристав вернет заявителю исполнительный лист, но его можно повторно предъявлять к взысканию.

- Взыскание долга признано невозможным (ст. 416 ГК). Если обязательство не может быть исполнено, и ни одна из сторон за это не отвечает, долг будет признаваться безнадежным. Обычно такая ситуация возникает при воздействии непреодолимой силы: к примеру, пожара или стихийного бедствия.

О некоторых нюансах

Многие полагают, что взяв кредит в качестве ИП, после снятия с регистрации его можно не выплачивать, и ошибаются. Само по себе окончание предпринимательской деятельности не отменяет обязательств физического лица и не переводит долги в статус безнадежных. Аннулировать банковскую задолженность можно другими способами, например, в результате истечения исковой давности.

Смерть должника не входит в официальный список причин для признания невозможности взыскать деньги, но спорить с тем, что затруднительно вернуть средства с умершего, вряд ли будет кто-то станет. Сама по себе смерть не отменяет взятых при жизни денежных обязательств, ведь в пределах стоимости принятого наследства разбираться с ними будут родственники. Если наследников нет или они отказались от своего права получить завещанное, имущество переходит муниципальным или федеральным властям, а вместе с ним и долговые обязательства почившего.

Поддержка минфина налогоплательщиков

Министерство финансов, как уже говорилось ранее, поддерживает своих налогоплательщиков, именно по этой причине был издан указ, в котором говорится о том, что вопрос о непризнании, или же наоборот, признании невозможности взыскания дебиторской задолженности с должника, должен обсуждаться индивидуально, в отдельном порядке, с обязательным учетом всех обстоятельств, которые могут повлиять на конечный исход судебного процесса. В одном из писем министерства Финансов указывается, что задолженность дебитора, которая даже оспорена судебными приставами, может признаться безнадежной. Завершенной, ликвидация рассматриваемой организации будет считаться после записи, которая будет внесена в ЕГРЮЛ.