08 счет бухгалтерского учета (нюансы)

Содержание:

- Порядок формирования и использования добавочного капитала при переоценке основных средств

- Вкладка Возвратная тара

- Необходим ли упрощенцам счет-фактура для списания НДС в расходы?

- Войти на сайт

- Инструкция при постановке на баланс основных средств

- Для чего нужны бухгалтерские тесты

- В какой ситуации применима проводка Дебет 60 Кредит 62?

- Нормативная база

- Аналитический учет

- Правила осуществления проводок

- Отражение процентов по кредитам (займам), используемым на приобретение основных средств

- Доходы учредителей

- Типовые проводки по счёту 80 «Уставный капитал»

Порядок формирования и использования добавочного капитала при переоценке основных средств

Порядок формирования и использования добавочного капитала при переоценке основных средств установлен п. 15 ПБУ 6/01. Сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал, за исключением следующего случая. Если сумма дооценки равна сумме уценки, проведенной в предыдущие отчетные периоды и отнесенной на финансовый результат в качестве прочих расходов, то дооценка зачисляется в финансовый результат в качестве прочих доходов.

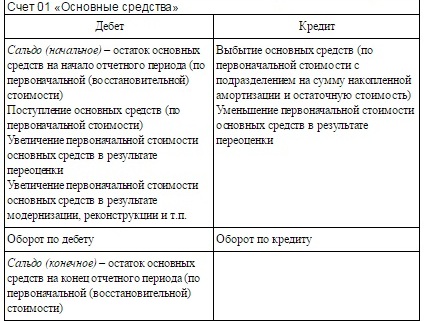

Изменение первоначальной стоимости при переоценке соответствующих объектов отражается по дебету счета 01 «Основные средства» в корреспонденции со счетом 83. Одновременно подлежит пропорциональному изменению амортизация путем бухгалтерской проводки по дебету счета 83 и кредиту счета 02 «Амортизация основных средств».

Пример 1.

Организация проводит переоценку объекта основных средств, результат которой отражается в учете по состоянию на 01.01.2016. Ранее объект подвергался переоценке путем его уценки с отнесением на финансовый результат: по счету 01 – 14 854,04 руб., по счету 02 – 2 970,81 руб. Без учета текущей переоценки восстановительная стоимость объекта составляет 120 175,16 руб., амортизация – 24 029,19 руб. Согласно ведомости переоценки на 01.01.2016 сумма дооценки по счету 01 составляет 30 043,79 руб., по счету 02 – 6 007,3 руб.

В бухгалтерском учете организации будут сделаны следующие проводки:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

31.12.2015 |

|||

|

Отражена сумма дооценки объекта основных средств в пределах ранее произведенной уценки |

01 |

91-1 |

14 854,04 |

|

Отражена корректировка в пределах ранее произведенной уценки |

91-2 |

02 |

2 970,81 |

|

Отражена сумма дооценки объекта основных средств сверх ранее произведенной уценки (30 043,79 – 14 854,04) руб. |

01 |

83 |

15 189,75 |

|

Отражена корректировка амортизации сверх ранее произведенной уценки (6 007,3 – 2 970,81) руб. |

83 |

02 |

3 036,49 |

Сумма уценки объекта основных средств относится в уменьшение добавочного капитала, если таковой сформирован за счет дооценки этого объекта, проведенной в предыдущие отчетные периоды. Превышение суммы уценки объекта над суммой его дооценки, зачисленной в добавочный капитал организации в результате переоценки в предыдущие отчетные периоды, относится на финансовый результат в качестве прочих расходов.

Изменение стоимости объекта при уценке в пределах предыдущей дооценки отражается по дебету счета 83 в корреспонденции со счетом 01. Одновременно подлежит уменьшению амортизация в пределах предыдущей дооценки путем бухгалтерской проводки по дебету счета 02 и кредиту счета 83.

Пример 2.

Предприятие провело уценку объекта основных средств, результат которой отражается в учете по состоянию на 01.01.2017. Ранее объект подвергался переоценкам, сальдо на добавочном капитале составляет 12 153,26 руб., в том числе по счету 01 – 15 189,75 руб., по счету 02 – 3 036,49 руб. Без учета текущей переоценки восстановительная стоимость объекта составляет 150 218,95 руб., амортизация – 52 569,33 руб. Согласно ведомости переоценки на 01.01.2017 сумма уценки по счету 01 составляет 9 013,14 руб., по счету 02 – 3 154,16 руб.

В бухгалтерском учете предприятия сделаны следующие проводки:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

31.12.2016 |

|||

|

Отражена сумма уценки объекта основных средств в пределах ранее произведенной дооценки |

83 |

01 |

9 013,14 |

|

Отнесена на добавочный капитал уценка амортизации в пределах ранее произведенной дооценки |

02 |

83 |

3 154,16 |

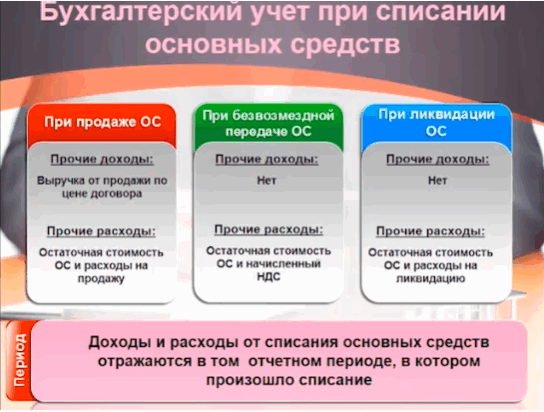

При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала в нераспределенную прибыль организации.

Пример 3.

Предприятие продало объект основных средств за 82 600 руб., в том числе НДС – 12 600 руб. Текущая (восстановительная) стоимость объекта – 141 205,81 руб., амортизация – 67 065,9 руб. На добавочном капитале числится результат переоценки объекта в сумме 6 294,28 руб. Передача объекта покупателю состоялась 12.10.2017, денежные средства получены 16.10.2017.

В бухгалтерском учете предприятие сделает следующие проводки:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

12.10.2017 |

|||

|

Списана амортизация объекта основных средств |

02 |

01 |

67 065,9 |

|

Списана остаточная стоимость объекта основных средств (141 205,81 – 67 065,9) руб. |

91-2 |

01 |

74 139,91 |

|

Признана выручка от продажи основного средства |

62 |

91-1 |

82 600 |

|

Начислен НДС |

91-2 |

68 |

12 600 |

|

Списана сумма дооценки в связи с выбытием объекта |

83 |

84 |

6 294,28 |

|

16.10.2017 |

|||

|

Получены денежные средства от продажи |

51 |

62 |

82 600 |

|

31.10.2017 |

|||

|

Признан убыток от продажи в составе заключительных оборотов |

99 |

91-9 |

4 139,91 |

Вкладка Возвратная тара

Для возможности учета возвратной тары включите настройку функциональности Возвратная тара. PDF

Табличная часть вкладки Возвратная тара содержит следующие графы:

Номенклатура

В графе Номенклатура выберите наименование возвратной тары из справочника Номенклатура. Если вид номенклатуры Услуга PDF, то эту номенклатуру нельзя подобрать в табличную часть вкладки Возвратная тара документа Счет покупателя.

Номенклатура, указанная на вкладке Возвратная тара не отражается в типовой печатной форме, а ее заполнение необходимо только для автоматического заполнения аналогичной вкладки документа Поступление (акт, накладная).

Дополнительные графы табличной части

В табличную часть вкладки Возвратная тара документа могут добавляться дополнительные графы по кнопке Еще – Изменить форму:

- Код;

- Артикул.

Код

Графу Код удобно использовать, когда в справочнике Номенклатура содержится большое число похожих наименований. В эту графу выводится значение поля Код элемента справочника Номенклатура.

Артикул

Графу Артикул удобно использовать, когда в справочнике Номенклатура содержится большое число похожих наименований. В эту графу выводится значение поля Артикул элемента справочника Номенклатура.

Необходим ли упрощенцам счет-фактура для списания НДС в расходы?

С 01.10.2014 продавцам разрешено не выписывать счета-фактуры покупателям-упрощенцам. Однако для этого необходимо подписать специальное соглашение о том, что счета-фактуры оформляться не будут (подп. 1 п. 3 ст. 169 НК РФ). Об этом же свидетельствуют и письма Минфина (в частности, от 05.09.2014 № 03-11-06/2/44783).

См. материал «Дополнительное соглашение об отмене обязанности по оформлению счетов-фактур при исполнении договора поставки товаров лицу, не являющемуся плательщиком НДС».

При этом такое соглашение может быть оформлено в электронном виде.

Если же подобного соглашения нет, то вопрос о наличии счета-фактуры решается неоднозначно, и мнения чиновников разделяются.

Однако ранее в письме того же ведомства от 04.10.2005 № 03-11-04/2/94 утверждалось, что документ, подтверждающий расходы по уплате НДС для упрощенцев — это платежное поручение.

И все же, поскольку сегодня закон официально разрешает счета-фактуры упрощенцам не выставлять, целесообразнее составить соглашение о неоформлении этих документов. Времени это займет немного, но зато в дальнейшем не придется гадать, как в очередной раз посчитают чиновники и судьи.

Войти на сайт

Фактической себестоимостью материалов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Фактической себестоимостью материалов, приобретенных за плату включает:

- — себестоимость материалов по договорным ценам;

- — транспортно-заготовительные расходы;

- — расходы по доведению материалов до состояния, в котором они пригодны к использованию в предусмотренных в организации целях (п. 68 Методических указаний по учету МПЗ).

В зависимости от принятой организацией учетной политики поступление материалов может быть отражено с использованием счетов 15 «Заготовление и приобретение материальных ценностей» или 16 «Отклонение в стоимости материальных ценностей» или без использования их.

В случае использования организацией счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» на основании поступивших в организацию расчетных документов поставщиков делается запись по дебету счета 15 «Заготовление и приобретение материальных ценностей» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 20 «Основное производство», 23 «Вспомогательное производство», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами» и т.п. в зависимости от того, откуда поступили те или иные ценности, и от характера расходов по заготовке и доставке материалов в организацию. При этом запись по дебету счета 15 «Заготовление и приобретение материальных ценностей» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками» производится независимо от того, когда материалы поступили в организацию — до или после получения расчетных документов поставщика.

Оприходование материалов, фактически поступивших в организацию, отражается записью по дебету счета 10 «Материала» и кредиту счета 15 «Заготовление и приобретение материальных ценностей» (Инструкция по применению Плана счетов. Счет 10 «Материалы»).

Сумма разницы в стоимости приобретенных материально-производственных запасов, исчисленной и фактической себестоимости приобретения (заготовления), и учетных ценах списывается со счета 15 «Заготовление и приобретение материальных ценностей» на счет 16 «Отклонение в стоимости материальных ценностей».

Остаток по счету 15 «Заготовление и приобретение материальных ценностей» на конец месяца показывает наличие материально-производственных запасов в пути (Инструкция по применению Плана счетов. Счет 15 «Заготовление и приобретение материальных ценностей»).

Накопленные на счете 16 «Отклонение в стоимости материальных ценностей» разницы в стоимости приобретенных материально-производственных запасов, исчисленной и фактической себестоимости приобретения (заготовления), и учетных ценах списываются (сторнируются — при отрицательной разнице) в дебет счетов учета затрат на производство (расходов на продажу) или других соответствующих счетов (Инструкция по применению Плана счетов. Счет 16 «Отклонение в стоимости материальных ценностей»).

В случае если организацией не используются счета 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей», оприходование материалов отражается записью по дебету счета 10 «Материалы» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 20 «Основное производство», 23 «Вспомогательное производство», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами» и т.п. в зависимости от того. откуда поступили те или иные ценности, и от характера расходов по заготовке и доставке материалов в организацию. При этом материалы принимаются к бухгалтерскому учету независимо от того, когда они поступили — до или после получения расчетных документов поставщика (Инструкция по применению Плана счетов. Счет 10 «Материалы»).

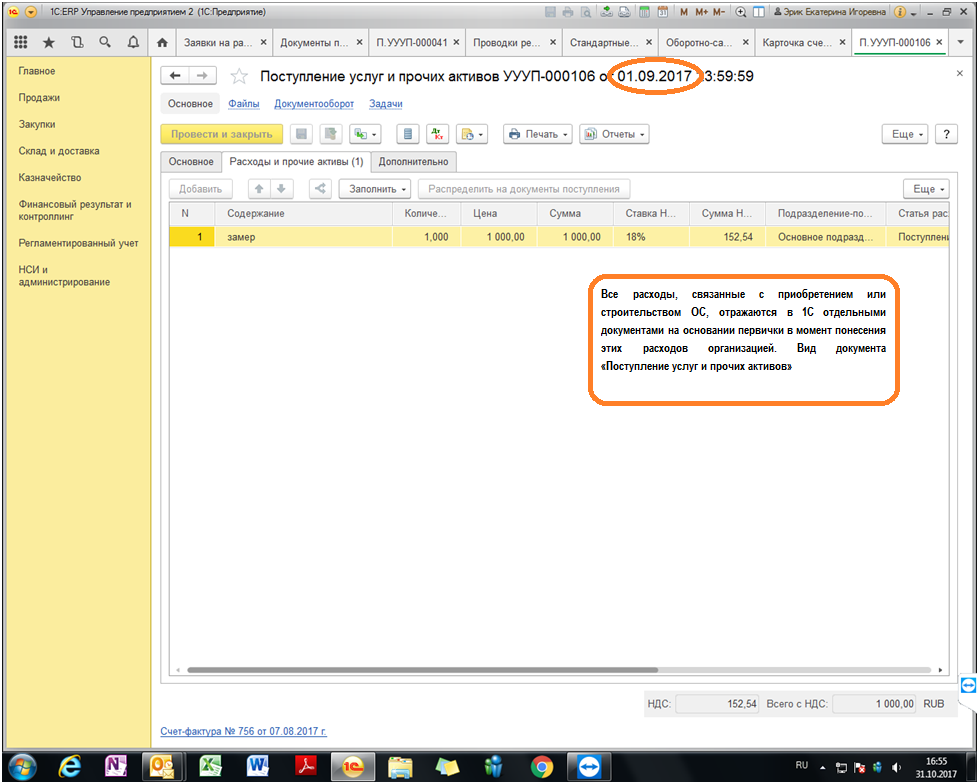

Инструкция при постановке на баланс основных средств

Рассмотрим пошаговую инструкцию на постановку основных средств на баланс компании:

- Принимаем имущество по сопроводительным документам (товарная накладная, счет-фактура, акт выполненных работ) и определяем его проводкой Дт08 Кт60,75.1 – приобретение ОС;

- При введении его в производственный цикл необходимо составить приказ, на его основании заполните акт приема-передачи ОС в эксплуатацию (№ОС-1, №ОС-1а, №ОС-1б);

- Заводим карточку учета наличия и движения основных средств и ставим инвентарный номер на каждый принимаемый объект;

- При вводе в производственную работу ОС, делаем такую запись Дт01 Кт08.

Амортизационные отчисления начинаются с того момента (месяца), когда ОС начали эксплуатировать.

Для чего нужны бухгалтерские тесты

Любой работодатель преследует цель – найти компетентного сотрудника, который гарантированно будет справляться с возложенными на него обязанностями. Бухгалтер занимает одну из ключевых должностей и отвечает за финансовое состояние компании

Ошибка в учете может стать причиной непредвиденных затрат, а также привлечь внимание налоговых органов

Отборочные тесты по проводкам бухгалтерского учета позволяют оценить следующие навыки:

- Знание ПБУ;

- Умение работать с первичными документами;

- Знание налогового законодательства и нормативных актов;

- Работа с планом счетов;

- Решение нестандартных задач.

Раньше проверка знаний кандидата на должность бухгалтера ограничивалась выполнением нескольких стандартных проводок. Современное тестирование построено на решении нестандартных задач и требует от кандидата более углубленных знаний.

Онлайн-пример теста по Бухгалтерским проводкам:

ПройтиПодготовиться

Сложность проверочного задания зависит от размера компании и её запросов. А также от сферы деятельности и перечня должностных обязанностей. Стандартные тесты определяют соответствие соискателя установленным требованиям. Продвинутые – составляются экспертами и применяются для отбора кандидатов на узкопрофильные участки бухгалтерии.

По статистике, из 50 кандидатов только 20 проходят тестирование до конца, и из них только 5 человек успешно справляются с заданием.

В какой ситуации применима проводка Дебет 60 Кредит 62?

Проводка Дебет 60 Кредит 62 отражает погашение взаимных требований перед контрагентами — поставщиком и покупателем.

Пример 2

ООО «Маг» подписало контракт на покупку товаров у ООО «Оптовик» на сумму 150 000 руб. (в т. ч. НДС 25 000 руб.). 14 марта «Маг» оплатил стоимость товара (150 000 руб.) и 17 марта принял на учет товар на указанную сумму. 30 марта «Маг» осуществил возврат товара в полном объеме по причине отсутствия на него спроса.

ООО «Маг» сделало следующие бухгалтерские записи:

14 марта:

Дт 60 Кт 51 — отражена предоплата за товар 150 000 руб.

17 марта:

Дт 41 Кт 60 — учтена стоимость товара 125 000 руб.

Дт 19 Кт 60 — отражен входной НДС 25 000 руб.

Дт 68 Кт 19 — НДС принят к вычету в сумме 25 000 руб.

31 марта:

Дт 62 Кт 90 — возврат товара 150 000 руб.

Дт 90 Кт 68 — начислен НДС 25 000 руб.

Дт 90 Кт 41 — списана себестоимость товара 125 000 руб.

Дт 60 Кт 62 — проведен взаимозачет обязательств на сумму 150 000 руб.

Дт 51 Кт 62 — осуществлен возврат аванса 150 000 руб.

На практике также возможна ситуация зачета взаимных требований, если стороны не осуществляли денежных расчетов. В этом случае в нашем примере вместо проводок Дт 60 Кт 51 и Дт 51 Кт 62 появится следующая запись:

Дт 60 Кт 62 — проведен взаимозачет обязательств на сумму 150 000 руб.

ВАЖНО! Налоговики рассматривают возврат качественного товара как обратную реализацию (письмо Минфина от 18.02.2013 № 03-03-06/1/4213). Когда можно произвести взаимозачет и как правильно его оформить, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение

Это бесплатно

Когда можно произвести взаимозачет и как правильно его оформить, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Нормативная база

Все операции, выполняемые бухгалтером, должны соответствовать нормативным актам. Эти акты представляют собой документы, устанавливающие методологию, порядок ведения бухучета. Бухучет компании должен соответствовать Международным стандартам учета.

Рассмотрим все прочие нормативные акты, регулирующие расчеты:

- ФЗ «О бухучете» №402. В законе содержатся правила регулирования бухучета, его ведения. В акте указано, что все положения учета должны соответствовать нормативным документам.

- НК РФ. На основании кодекса дебиторский долг, исполнение которого невозможно, относится к внереализационным расходам.

- ГК РФ. Утверждает необходимость осуществления любых операций с контрагентами на основании ранее заключенного соглашения. Устанавливает также срок взыскания дебиторских долгов.

- Приказ Минфина от 27.04.2012. Также регулирует дебиторский долг.

- План счетов бухучета и инструкция по его использованию. Устанавливает необходимость включения дебиторского долга в состав прочих расходов.

Расчеты с подрядчиками и поставщиками также регулируются локальными актами самой фирмы. Эти акты не должны противоречить законодательству.

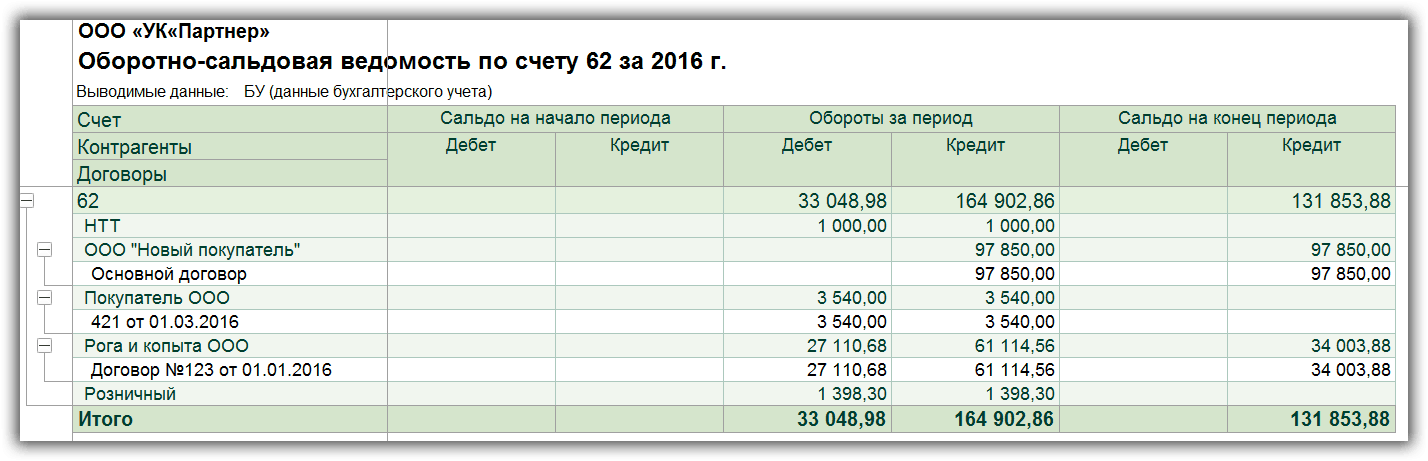

Аналитический учет

Для удобства учета, анализ 62 спецсчета ведется в разрезе каждой отдельной накладной, которая была отправлена покупателю или заказчику, а также по каждому отдельному контрагенту или по договору с ним. Более того, классификация операций может иметь следующие критерии:

- Способы расчетов (наличие аванса, платеж по факту отгрузки или оказания услуг);

- Сроки оплаты (является ли срок просроченным или еще не наступил);

- Имеется ли наличие векселя (учтен ли он в банке, наступил ни срок его погашения или вексельная оплата просрочена).

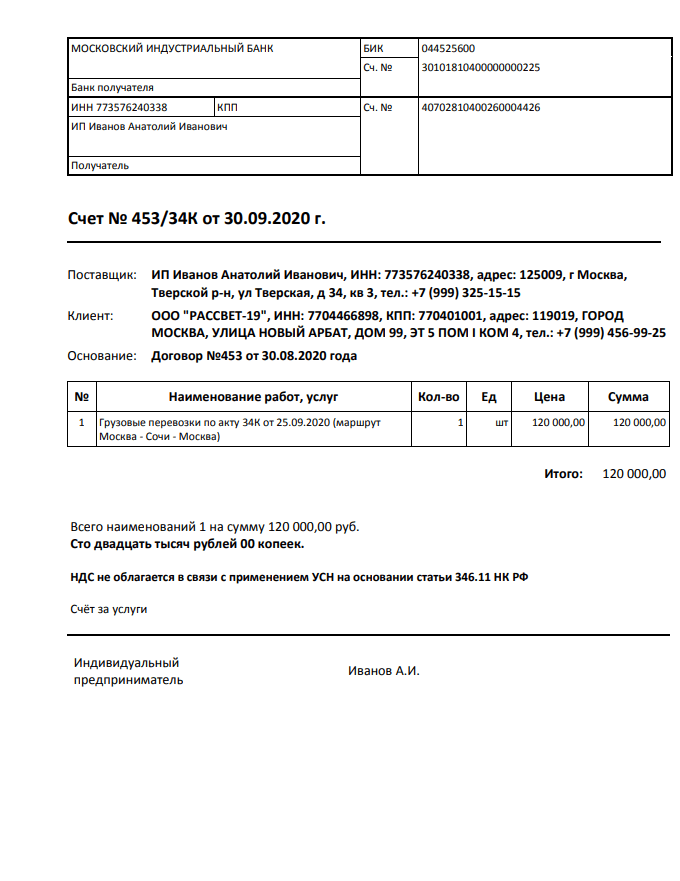

Важно! Бухгалтер может самостоятельно выбрать критерии, по которым будет производиться построение аналитического отчета 62 бухсчета на предприятии или организации, включить в условия свои методы отбора нужных позиций для их аналитики. Счет-фактура как документ, оформляющий и подтверждающий операцию расчета

Счет-фактура как документ, оформляющий и подтверждающий операцию расчета

Также стоит заменить, что на каждую операцию юридическое лицо обязано оформлять документы, подтверждающие ее. Это могут быть накладные или счета-фактуры, чеки и квитанции, другие бумаги. Без этого расчеты не производятся.

Построение аналитического отчета по этому спецсчету должно обеспечивать возможности по получению всех необходимых данных по покупателям и другим контрагентам, по документам расчета, по срокам оплаты и так далее. Учет взаиморасчетов с контрагентами в пределах связки организаций, о работе которых формируется сводная бухгалтерская отчетность, ведется на 62 позиции обособлено.

Образец оборотно-сальдовой ведомости по 62 счету за конкретный отчетный период

Образец оборотно-сальдовой ведомости по 62 счету за конкретный отчетный период

Таким образом, 62 счет — важный регистр бух отчетности, показывающий все взаимные расчеты с покупателями и заказчиками (контрагентами) по реализованным товарно-материальным ценностям, оказанным услугам или выполненным работам. Регистр имеет возможность детализовать информацию путем создания дополнительных субсчетов, отражающий расчеты с контрагентами в иностранной валюте, с помощью ценных векселей и при заранее оговоренных авансах.

https://www.youtube.com/watch?v=R8qZeO5QQE4

Правила осуществления проводок

Ведением бухгалтерского баланса занимается любое предприятие, которое взаимодействует с прочими организациями с целью получения или предоставления товаров и услуг.

Конкретно забалансовый счет 008 в бухгалтерском балансе применяется с целью отражения обязательств по оплате товаров или услуг, предоставленных другим лицам. Запись таких обязательств обязательно фиксируется в денежном эквиваленте.

Например, если предприятие от другой организации получило обязательство на определенную сумму, тогда нужно сделать следующие записи (проводки):

- Дт 008 («Получено обязательство от покупателя»);

- Дт 62 Кт 91-1 («Проведена сумма продаж»);

- Дт 90-2 Кт 41 («Списание себестоимости товара»);

- Дт 90-3 Кт 68 («Начислен НДС»);

- Дт 51 Кт 62 («Поступление средств от покупателя»);

- Кт 008 («Списание банковской гарантии как третьего лица»);

- Дт 90-9 Кт 99 («Отражение чистой прибыли от продажи»).

Забалансовый счет 008 ведут ломбарды для учета имущества, полученного в залог. При этом используются не чеки кассового аппарата, а бланки строгой отчетности по унифицированной форме.

Так, «Залоговый билет» формируется в 2-х экземплярах — для магазина и покупателя. В дальнейшем он будет являться носителем информации относительно объемов возврата и подтверждать записи в бухгалтерском балансе.

Счет 008 в забалансовых счетах предприятия предназначен для того, чтобы обобщать информацию о любых полученных гарантиях и залогах, в том числе и от третьих лиц, поручившихся за действие контрагентов.

Как и прочие забалансовые счета, он является носителем односторонних записей, подлежит переучету и списанию при возврате средств должниками.

При этом на нем учитываются частичные взносы, в результате чего изначально указанные суммы уменьшаются.

Информацию по поводу обеспечений по обязательствам на счете 008 содержит видеоролик.

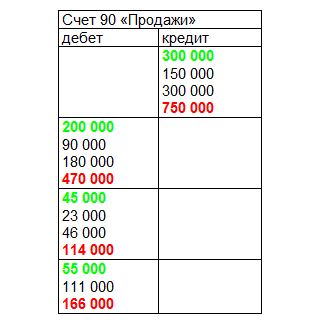

Кратко говоря, на активных и пассивных счетах может происходить только 2 вида движения: либо увеличение счета, либо уменьшение.

Причем увеличение на активном счете записывается по Дебету, а уменьшение по Кредиту.

На пассивном счете действия противоположные, т.е. увеличение происходит по Кредиту, соответственно, если идет уменьшение, то запись ставится по Дебету.

Итак, мы разобрались с движениями по бухгалтерским счетам, теперь остается сумму операции записать одновременно в дебет одного счета и кредит другого.

Давайте воспользуемся нашим примером и сделаем это вместе. Будем отталкиваться от наиболее простого. «Товар в сумме 10 000 оприходован…» Следовательно, у нас счет увеличился. Т.к. сч 41 является активным (на нем учитываются АКТИВЫ компании), то запись будет производиться по Дебету. В то же время у нас увеличилась задолженность перед поставщиком, которая, как мы уже знаем, заносится в Кредит пассивного (учитывает источники формирования активов и задолженность фирмы перед третьими лицами) сч 60.

Таким образом, запись, учитывающая данную хозяйственную операцию, в бухгалтерском учете будет выглядеть так:

Дт 41 Кт 60

| Дт | Кт | Сумма | Название операции |

| 10 000 | Получен товар от поставщика |

Такая запись носит название — БУХГАЛТЕРСКАЯ ПРОВОДКА.

Взаимодействие между счетами при формировании бухгалтерской проводки принято называть корреспонденцией счетов, а затрагиваемые в записи счета — корреспондирующими.

Очень хорошие примеры бухгалтерских проводок, приведены в этом видео.

Поступившие товарно-материально ценности до перехода права собственности предприятию отражаются на забалансовом счете 002. Рассмотрим в каких случаях используется счет 002 в бухгалтерском учете, а также проводки по счету 002 на примере.

Отражение процентов по кредитам (займам), используемым на приобретение основных средств

При формировании проводок по отражению процентов, начисленных по займам и кредитам, использованным на приобретение объектов ОС следует особое внимание обратить на различие требований по учету этих операций в бухгалтерском и налоговом учете:Бухглатерский учет

— суммы процентов, начисленные до ввода объекта в эксплуатацию, увеличивают стоимость внеоборотного актива (проводка Дт 08 — Кт66, 67). Проценты начисленные после ввода в эксплуатацию относятся на прочие расходы организации (проводка Дт 91 — Кт 66,67).Налоговый учет — для целей налогового учета, сумма начисленных процентов включается в расходы отчетного периода, в пределах, установленных статьей 269 Налогового кодекса РФ.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Проводки отражающие начисленние процентов по кредитам и займам, до ввода объекта в эксплуатацию | ||||

| 08.4 | 66 | Учтена стоимость процентов по краткосрочным займам | ||

| 08.4 | 67 | Учтена стоимость процентов по долгосрочным займам | ||

| Проценты по кредитам и займам (используемым на приобритенение объектов ОС) начисленные после ввода объекта в эксплуатацию | ||||

| 91.2 | 66 | Учтена стоимость процентов по краткосрочным займам | ||

| 91.2 | 67 | Учтена стоимость процентов по долгосрочным займам |

Доходы учредителей

Иногда у фирмы появляется налогооблагаемый доход после расчетов с участниками. Актуально это для субъектов, использующих упрощенную и общую систему налогообложения. Соответствующие положения содержатся в статье 250, пункте 1 статьи 346.15 НК РФ. Возникает налогооблагаемая база при этих обстоятельствах:

- Стоимость переданного в капитал имущества меньше, нежели реальная стоимость вклада выбывшего учредителя (письмо Минфина №03-03-04/1/355 от 15.11.2005 года).

- Стоимость активов на основании сведений налогового учета меньше реальной стоимости вклада (письмо Минфина №03-03-06/2/127 от 24.09.2008 года.

- Реальная стоимость вклада вышедшего учредителя превышает номинальную стоимость. Лицо отказалось от своих дивидендов в пользу субъекта.

Доходы учредителям ООО выплачивают не позднее 60 дней после принятия решения (ФЗ-14 ст. 28-3), акционерам – в течение 25 дней после даты определения лиц, имеющих право на получение дохода. Для номинальных держателей, доверительных управляющих срок установлен 10 дней (ФЗ-208 ст. 42-6).

При выплате доходов организация приобретает статус налогового агента по НДФЛ: 13% — при выплате резидентам, 15% — нерезидентам. Если выплата юридическому лицу, удерживается налог на прибыль по тем же ставкам в отношении резидентов и нерезидентов – 13 и 15%.

Нулевая ставка применяется, если одна российская фирма получает доход от другой и имеет от 50% в ее капитале. При этом на момент выплаты владение вкладом должно составлять по сроку не менее года (НК РФ, ст. 284-3). Востребовать дивиденды можно в течение 3-х лет, если иное не указано в уставе компании, но и в этом случае срок не может быть свыше 5-ти лет.

Пусть объем чистой прибыли по итогам периода 80 тыс. руб. Она будет распределена между владельцами долей, пропорционально им. Все владельцы – резиденты РФ. Иванов не работает в организации, Петров является сотрудником в ней.

Проводки:

- ДТ 84 КТ 75/2/ «А» — 40000,00 — начисление дохода организации «А».

- 40000*13% = 5200,00. ДТ 75/2/«А» КТ 68 — 5200,00 руб. — удержание налога на прибыль.

- ДТ 68 КТ 51 — 5200,00 руб. — перечисление в бюджет налога на прибыль.

- 40000,00 — 5200,00 = 34800,00. ДТ 75/2/«А» КТ 51 — 34800,00 руб. – перечислен доход организации «А».

- ДТ 84 КТ 75/2/«Иванов» — 20000,00 — начисление дохода Иванову.

- 20000*13% = 2600,00. ДТ 75/2/«Иванов» КТ 68 — 2600,00 руб. – удержание НДФЛ.

- ДТ 68 КТ 51 — 2600,00 руб. – перечисление в бюджет НДФЛ.

- 20000,00 — 2600,00 = 17400,00. ДТ 75/2/«Иванов» КТ — 51 17400,00 руб. — перечислен доход на счет Иванову.

- ДТ 84 КТ 70/«Петров» — 20000,00 руб. — начисление дохода Петрову (сотруднику).

- 20000*13% = 2600,00. ДТ 70/«Петров» КТ 68 — 2600,00 — удержание НДФЛ.

- ДТ 68 КТ 51 — 2600,00 руб. — перечисление в бюджет НДФЛ.

- 20000,00 — 2600,00 = 17400,00. ДТ 70/«Петров» КТ 50 — 17400,00 руб. — выдана сумма дохода Петрову через кассу.

Заключение

- Уставный капитал, учитываемый на счете 80, может также именоваться уставным фондом, паевым фондом и пр., в зависимости от организационно-правовой формы физлица.

- Проводки бухучета при любой организационно-правовой форме схожи, за исключением нюансов расчетов по доходам на сч. 75. Уставный капитал может пополняться как денежными, так и неденежными вложениями. Внесение в УК отражается по кредиту 75, с дебета соответствующих счетов ценностей.

- При расчете и выплате доходов учредителям учитывают, является получатель работником либо сторонним лицом (фирмой), резидентом РФ либо не обладающим таким статусом, и на основании данных формируют проводки. Кроме указанных счетов 75, 80, в корреспонденциях используются счет 84 и счет 70, если работник одновременно является получателем дивидендов.

- На доходы начисляется налог на прибыль и НДФЛ.

Типовые проводки по счёту 80 «Уставный капитал»

Так как это пассивный счёт, то все зачисления в уставный капитал отражаются по кредиту, а все уменьшения – по дебету счёта.

Основные проводки по счёту 80 «Уставный капитал» сформированы в таблице:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 75 | 80 | Регистрация заявленной суммы УК | Учредительные документы, бухгалтерская справка |

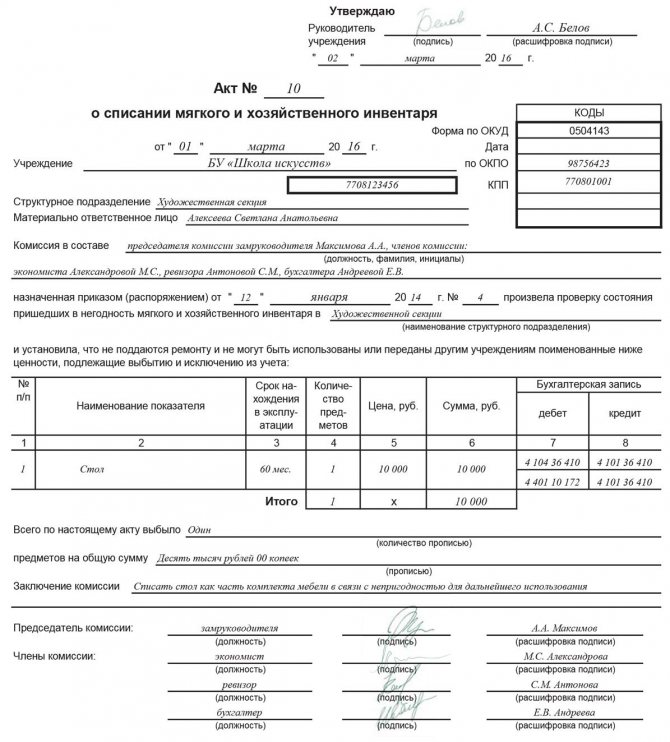

| 08 | 75 | Фактическое поступление вкладов учредителей/участников (по субсчетам в зависимости от вида вклада) | Учредительные документы, бухгалтерская справка (Акт № ОС-14, н-р) |

| 82/83/84 | 80 | Зачисление в УК средств резервного капитала/добавочного капитала/прибыли. | Учредительные документы |

| 50,51,52,55/04,41 и т.д. | 80 | Зачисление вкладов товарищей по договору простого товарищества (денежные средства, имущество). Возврат – обратная проводка. | Учредительные документы, бухгалтерская справка |

| 80 | 84 | Списание с баланса убытка по отчётному году (размер УК = чистым активам) | Баланс, учредительные документы |

| 80 | 75 | Изъятие вкладов из УК учредителями, уменьшение номинала стоимости акций/неполная оплата после регистрации | Учредительные документы |

| 80 | 81 | Отражение уменьшения УК путём аннулирования выкупленных АО собственных акций/долей у акционеров/участников. | Учредительные документы, бухгалтерская справка |