Проводки по реализации товаров и услуг: примеры, какие счета применяются

Содержание:

- Израсходованы основные материалы на изготовление продукции проводка

- Бухучет

- Блог

- Бухучет: право собственности к покупателю не перешло

- Отклонения от учетной стоимости

- Закрытие счета 26

- Инструкция по отгрузке готовой продукции

- ОСНО и ЕНВД

- Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

Израсходованы основные материалы на изготовление продукции проводка

- отчисления на социальные нужды – 148 400 руб.;

- амортизация основных средств общехозяйственного назначения – 260 000 руб.;

- стоимость материалов, израсходованных на текущий ремонт основных средств общехозяйственного назначения, – 110 000 руб. ;

- затраты на отопление, освещение помещений управленческих подразделений – 34 400 руб.;

- компенсации за использование личных легковых автомобилей в служебных целях – 24 000 руб.;

- командировочные расходы – 76 000 руб. ;

- арендная плата за основные средства общехозяйственного назначения – 300 000 руб.;

- стоимость израсходованных канцелярских товаров –5 600 руб.

Согласно учетной политике организация не распределяет общехозяйственные расходы по видам продукции, а списывает их в конце месяца на себестоимость реализованной продукции.

Бухгалтерская справка-расчет 79-2 23 Затраты вспомогательных производств переданы в обособленные подразделения. Бухгалтерская справка-расчет 90-2 23 Списана себестоимость проданных работ (услуг) вспомогательных производств. Бухгалтерская справка-расчет 99 23 Отнесены на убытки некомпенсируемые потери вспомогательных производств в связи с чрезвычайными обстоятельствами.

Бухгалтерская справка-расчет 25 23 Отражены затраты вспомогательных производств, включаемые в общепроизводственные расходы. Бухгалтерская справка-расчет 26 23 Отражены затраты вспомогательных производств, включаемые в общехозяйственные расходы. Бухгалтерская справка-расчет 29 23 Доля затрат вспомогательных производств включена в себестоимость продукции обслуживающих производств и хозяйств.

Проводки по материалам и тмц (10 счет)

Важно

Из их заработной платы произведены удержания за допущенный брак в сумме 12 400 руб. За исправление брака другим работникам цеха начислена заработная плата в сумме 6000 руб. На исправление брака израсходованы материалы, фактическая себестоимость которых составила 3400 руб.

Составим бухгалтерские проводки: № п/п хозяйственных операций Корреспонденция счетов Сумма, руб.

Версия для печати

Оглавление 8.1. Учет затрат основного производства 8.2. Учет затрат вспомогательного производства 8.3. Учет общепроизводственных расходов 8.4. Учет общехозяйственных расходов 8.5. Учет потерь от брака 8.6.

Учет расходов будущих периодов Контрольные задания Бухгалтерский учет затрат на производство продукции регулируется Положением по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденным приказом Минфина России от 06.05.99 г. № ЗЗ н.

Синтетический учет затрат на производство продукции осуществляют на счете 20 «Основное производство» по схеме, состоящей из пяти этапов.

Сначала прямые затраты основного производства по изготовлению продукции отражают по дебету счета 20 «Основное производство» в корреспонденции со счетами учета производственных запасов, расчетов с работниками по оплате труда.

Учет расхода (выбытия) материалов

Аналитические данные по начислению амортизации нематериальных активов в разрезе структурных подразделений,Бухгалтерская справка-расчет 20 02 Начислена амортизация по лизинговому имуществу при его учете на балансе лизингодателя.

Аналитические данные по начислению амортизации лизингового имущества,Бухгалтерская справка-расчет 20 02 Начислена амортизация объектов основных средств, не прошедших государственную регистрацию в установленном порядке (с последующей корректировкой прибыли для целей налогообложения).

Бухгалтерская справка-расчет 20 10 Отпущены материалы в основное производство.

№ М-8 «Лимитно-заборная карта»,№ М-11 «Требование-накладная» 20 97 Списана доля расходов будущих периодов, относящихся к отчетному периоду. Бухгалтерская справка-расчет 20 23 Затраты вспомогательных производств включены в расходы основного производства.

Бухучет

В бухучете готовую продукцию, переданную на склад, отражайте по фактической себестоимости (п. 5 ПБУ 5/01, п. 203 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н). Фактическая себестоимость будет равна сумме расходов, связанных с изготовлением готовой продукции, собранных на счетах учета затрат (20, 23, 29) (п. 7 ПБУ 5/01).

При этом остатки готовой продукции на складе (иных местах хранения) на конец (начало) отчетного периода могут оцениваться в бухучете одним из двух способов:

по фактической производственной себестоимости;

по нормативной себестоимости.

Выбранный вариант учета затрат отразите в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

Это предусмотрено пунктом 203 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Если учет готовой продукции ведется по фактической себестоимости, сделайте в учете проводку:

Дебет 43 Кредит 20 (23, 29)– оприходована готовая продукция в сумме фактических затрат.

Фактическую себестоимость изготовленной продукции формируйте в конце отчетного месяца, когда будут определены все затраты на производство продукции (прямые и косвенные).

При использовании нормативного способа учета затрат в течение месяца изготовленная продукция приходуется на склад (списывается со склада) по учетным ценам. Нормативная себестоимость единицы готовой (отгруженной) продукции устанавливается, как правило, еще до начала ее производства (реализации) на длительный период. Использование нормативного способа калькулирования затрат эффективно при массовом производстве продукции, большей номенклатуре и значительном количестве операций, необходимых для изготовления единицы продукции (п. 205 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

Существует два варианта калькулирования затрат по нормативной себестоимости:

с использованием отдельных субсчетов, открытых к счету 43 «Готовая продукция» (Инструкция к плану счетов);

с использованием счета 40 «Выпуск продукции (работ, услуг)» (Инструкция к плану счетов).

Выбранный вариант калькулирования затрат нужно закрепить в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

При первом способе расходы на производство готовой продукции отразите следующими проводками:

Дебет 20 Кредит 02 (05, 10, 16, 21, 25, 26, 60, 69, 70, 71) – отражены фактические расходы на производство готовой продукции;

Дебет 43 субсчет «Нормативная стоимость готовой продукции» Кредит 20 – отражена нормативная (учетная) стоимость готовой продукции;

Дебет 90 Кредит 43 субсчет «Нормативная стоимость готовой продукции» – списана готовая продукция по нормативной (учетной) стоимости на счет реализации;

Дебет 43 субсчет «Отклонения от нормативной стоимости готовой продукции» Кредит 20 – сторно. Выявлены отклонения между фактической себестоимостью и нормативной (учетной) стоимостью (фактическая себестоимость больше нормативной);

Дебет 43 субсчет «Отклонения от нормативной стоимости готовой продукции» Кредит 20 – выявлены отклонения между фактической себестоимостью и нормативной (учетной) стоимостью (фактическая себестоимость меньше нормативной);

Дебет 90 Кредит 43 субсчет «Отклонения от нормативной стоимости готовой продукции» – сторно. Списано отклонение, которое приходится на реализованную продукцию (фактическая себестоимость больше нормативной);

Дебет 90 Кредит 43 субсчет «Отклонения от нормативной стоимости готовой продукции» – списано отклонение, которое приходится на реализованную продукцию (фактическая себестоимость меньше нормативной).

При втором способе расходы на производство готовой продукции отразите следующими проводками:

Дебет 40 Кредит 20 – отражены фактические расходы на производство готовой продукции;

Дебет 43 субсчет «Нормативная стоимость готовой продукции» Кредит 40 субсчет «Нормативная стоимость готовой продукции» – отражена нормативная (учетная) стоимость готовой продукции;

Дебет 90 Кредит 43 субсчет «Нормативная стоимость готовой продукции» – списана готовая продукция по нормативной (учетной) стоимости на счет реализации;

Дебет 90 Кредит 40 «Нормативная стоимость готовой продукции» – списано отклонение, которое приходится на реализованную продукцию (фактическая себестоимость больше нормативной);

Дебет 90 Кредит 40 «Нормативная стоимость готовой продукции» – сторно. Списано отклонение, которое приходится на реализованную продукцию (фактическая себестоимость меньше нормативной).

Такой порядок предусмотрен в пунктах 205 и 206 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и Инструкции к плану счетов.

Блог

Счет 10 «Материалы» служит для учета любых материалов на предприятии

Обратите внимание, что для учета товаров используется счет 41 «Товары». Отличие материалов от товаров заключается в следующем: материалы предприятие покупает для внутреннего использования, а товары для перепродажи

К десятому счету открыто 11 субсчетов, которые позволяют сгруппировать материалы по видам.

На первом субсчете счета 10 учитывают материалы, которые используются в производственной деятельности. Если предприятие не занимается производством, субсчет 10.01 не используется. То же самое относится к субсчету 10.02 «Покупные полуфабрикаты и комплектующие изделия».

В том случае, если у предприятия есть на балансе или в аренде автомобили, нужно использовать для учета топлива одноименный субсчет 10.03.

На субсчете 10.04 ведут учет тары, если предприятие покупает материалы для производственной деятельности, упакованные в возвратную тару (например, поддоны для кирпичей или строительных блоков)

Следует обратить внимание на то, что для учета тары под товаром используется счет 41

Связанный курс

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3Узнать подробнееПятый субсчет 10-го счета применяют для учета запасных частей, которые подлежат замене на автомобилях. На этом же субсчете 10.05 учитывают автомобильные шины.

На субсчете 10.06 учитываются отходы производства (обрубки, обрезки, стружка и т.п.); неисправимый брак; материальные ценности, полученные от выбытия основных средств, которые не могут быть использованы как материалы (например запасные части, изношенные шины и утильная резина). Отходы производства, используемое как топливо учитывается на субсчете 10-3 «Топливо».

Счет 10.07 используется только в том случае, когда предприятию необходимо передать стороннему предприятию собственные материалы для переработки. Например, предприятие производит мебель из натурального дерева и закупило круглый лес. Этот лес нужно учесть сначала на счете 10.01 «Сырье и материалы». Затем происходит передача круглого леса подрядчику для распиловки, чтобы получить из него доску. В момент передачи делается проводка Дт 10.07 – Кт 10.01. Из этой доски будет изготавливаться мебель. Когда предприятие получит от подрядчика доску, нужно сделать проводку Дт 10.01 – Кт 10.07.

Субсчет 10.08 применяют только строительные и подрядные организации для учета материалов, которые применяются для строительно-монтажных работ.

Счет 10.09- учитывается инвентарь, инструменты, хозяйственные принадлежности и другие средства труда. Например, тряпки, швабры, лопаты, канцелярия и тп объекты. Кроме того, на этом счете учитывают малоценные основные средства (ОС). К малоценным ОС относят объекты, в целом отвечающие критериям основных средств, но стоимостью менее 40 000руб. Эти объекты можно списывать на затраты единовременно без амортизации.

В момент покупки (поступления) спецодежды и спецоснастки на склады предприятия их учитывают на счете 10.10. При передаче спецодежды и спецоснастки в эксплуатацию (непосредственно лицам, которые их используют) делают проводку Дт 10.11 — Кт 10.10, таким образом спецодежда и спецоснастка после передачи в эксплуатацию учитывается на субсчете 10.11 до тех пор пока не спишется на затратный счет.

Более подробно учет материалов Вы можете изучить в Учебном на групповых или индивидуальных занятиях.

Энциклопедия ПрофиРоста, 29.11.2019

Информацию на странице ищут по запросам: Как работать в 1С, как отразить уставный капитал, как сформировать УК, Активный счет, Пассивный счет, как проверить сальдо, как посчитать сальдо, Корпоративная карта, расчетный счет, подотчетник, подотчет, авансовый отчет, Регистрация ООО, Регистрация ИП, налоги, заявление на регистрации ООО, заявление на открытие ИП, открытие ИП, открытие ООО, форма Р21001, освобождение от уплаты госпошлины, Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухучет: право собственности к покупателю не перешло

Отгруженную продукцию учитывайте на счете 45 «Товары отгруженные»:

по фактической себестоимости – если готовую продукцию организация учитывает на счете 43 «Готовая родукция» по фактической себестоимости;

по нормативной себестоимости – если продукция учитывается на счете 43 «Готовая продукция» по нормативной себестоимости, а фактические затраты на ее производство отражаются на счете 40 «Выпуск продукции».

Бухучет отгруженной продукции ведите на основании первичных учетных документов, представленных покупателю (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). При передаче (отгрузке) продукции делайте проводку:

Дебет 45 Кредит 43 – передана покупателю готовая продукция.

Такой порядок следует из Инструкции к плану счетов (счета 43, 45).

Чтобы определить стоимость готовой продукции, которую нужно отразить по кредиту счета 43, используйте один из способов оценки:

по себестоимости каждой единицы запасов;

ФИФО;

по средней себестоимости.

Выбор метода оценки стоимости реализуемой готовой продукции закрепите в учетной политике для целей бухучета. Об этом сказано в пункте 16 ПБУ 5/01, пункте 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и письме Минфина России от 16 ноября 2004 г. № 07-05-14/298.

Если организация, которая отгружает продукцию, является плательщиком НДС, в момент отгрузки (передачи) продукции покупателю начислите НДС (п. 3 ст. 38 НК РФ). Сумму начисленного налога отразите в бухучете так:

Дебет 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС, подлежащий уплате в бюджет по отгруженной продукции, право собственности на которую переходит к покупателю в особом порядке.

Подробнее об этом см. Как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло.

После того как право собственности на отгруженную продукцию перейдет к покупателю, в учете отразите выручку от реализации. В этот же момент спишите в расходы стоимость проданной продукции и расходы на продажу (подп. «г» п. 12 ПБУ 9/99, п. 211 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, п. 7 и 9 ПБУ 10/99).

Выручку от реализации отражайте следующим образом.

Если организация продала готовую продукцию за наличный расчет, в учете сделайте следующую проводку:

Дебет 50 Кредит 90-1 – отражена выручка за проданную за наличный расчет готовую продукцию.

Если организация продала готовую продукцию за безналичный расчет, сделайте следующую проводку:

Дебет 62 Кредит 90-1 – отражена выручка за проданную за безналичный расчет готовую продукцию.

Порядок отражения в бухучете реализации готовой продукции при оплате банковской картой аналогичен порядку отражения таких операций при продаже товаров. Подробнее об этом см. Как отразить в бухгалтерском учете продажу товаров в розницу.

Стоимость проданной продукции списывайте в расходы в порядке, который зависит от того, как учитывается в организации готовая продукция: по фактической себестоимости или по нормативной.

Если готовая продукция учитывается по фактической себестоимости, ее отразите в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов фактическая себестоимость реализованной готовой продукции.

Если готовая продукция учитывается по нормативной себестоимости, отразите ее в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов нормативная себестоимость реализованной готовой продукции.

Такой порядок следует из Инструкции к плану счетов.

О том, как отразить в составе затрат расходы на продажу, см. Как отразить в учете расходы на продажу готовой продукции (работ, услуг).

Одновременно с признанием выручки и затрат отразите в составе расходов сумму предъявленного покупателю НДС:

Дебет 90-3 Кредит 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» – начислен НДС по отгруженной продукции.

Об этом сказано в пунктах 203, 206 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, пунктах 7 и 9 ПБУ 10/99 и Инструкции к плану счетов.

Подробнее об этом см. Как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло.

Готовая продукция, как правило, реализуется в таре. О том, как ее учитывать при реализации продукции, см. Как отразить в учете операции с тарой при реализации собственной продукции.

Отклонения от учетной стоимости

Если организация учитывает материалы с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей», при их продаже сумму отклонений от учетной стоимости материалов нужно списать. Сделать это нужно в конце месяца, когда будет известна стоимость материалов, поступивших за месяц, и сумма отклонений с нее. Для этого необходимо определить средний процент отклонений, относящийся к списываемым материалам, по формуле:

| Средний процент отклонений, относящийся к списываемым материалам | = | Остаток отклонений в стоимости на начало месяца + Сумма отклонений по материалам, поступившим в течение месяца ______________________________________________________________________ | × | 100% | ||||

| Стоимость остатка материалов на начало месяца (в учетных ценах) + Стоимость материалов, поступивших за месяц (в учетных ценах) |

Рассчитав средний процент, определите сумму отклонений в стоимости, которая списывается на себестоимость проданных материалов. Для этого используйте формулу:

| Сумма отклонений, списываемая на себестоимость проданных материалов | = | Средний процент отклонений, относящийся к списываемым материалам | × | Учетная стоимость списываемых материалов |

В бухучете оформите эту операцию проводкой:

Дебет 91-2 (45) Кредит 16

– списана часть отклонений в стоимости материалов (в конце месяца), если организация использует учетные цены.

Такой порядок предусмотрен в пункте 87 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Порядок уплаты налогов при реализации материалов зависит от системы налогообложения, которую применяет организация.

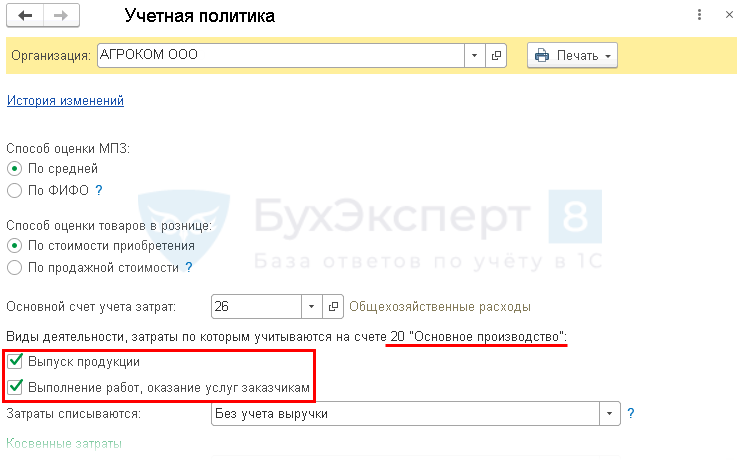

Закрытие счета 26

Производственные затраты, формирующие фактическую себестоимость НЗП и ГП, рекомендуется учитывать на счетах 20 «Основное производство» без заполнения субконто Продукция, «Вспомогательные производства» и «Общепроизводственные расходы». Например, зарплату начальника цеха учитывайте на счете , а не на счете . Здесь же отразите расходы подразделений, которые обслуживают производство, но не выпускают продукцию. Например, затраты Лаборатории.

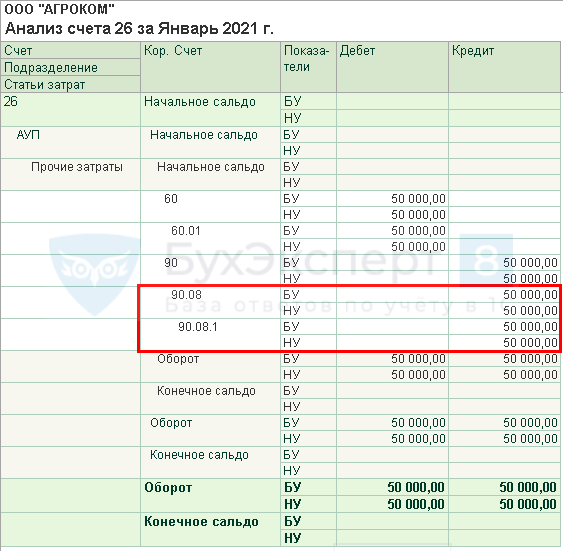

Закрытие счета 26 на счет 90.08

Если в разделе Главное — Учетная политика установлено, что используется счет 20, то на счете следует учитывать только управленческие расходы, т. к. он полностью закрывается в текущем периоде.

После проведения процедуры закрытия месяца «Общехозяйственные расходы» счет полностью относится на счет 90.08.1 «Управленческие расходы» в БУ и НУ (п. 26 ФСБУ 5/2019). Закрытие счета проверьте с помощью отчета Анализ счета (Отчеты – Стандартные отчеты). На конец месяц сальдо по счету быть не может.

Если речь идет о защите регулируемых тарифов, то данный функционал реализован в версии КОРП.

В версии КОРП управленческие затраты могут распределяться по номенклатурным группам пропорционально базе распределения, указанной в учетной политике. Для этого в План счетов к счету 90.08.1 добавляется субконто Номенклатурные группы.

В версии ПРОФ такую функциональность внедрять не планируется.

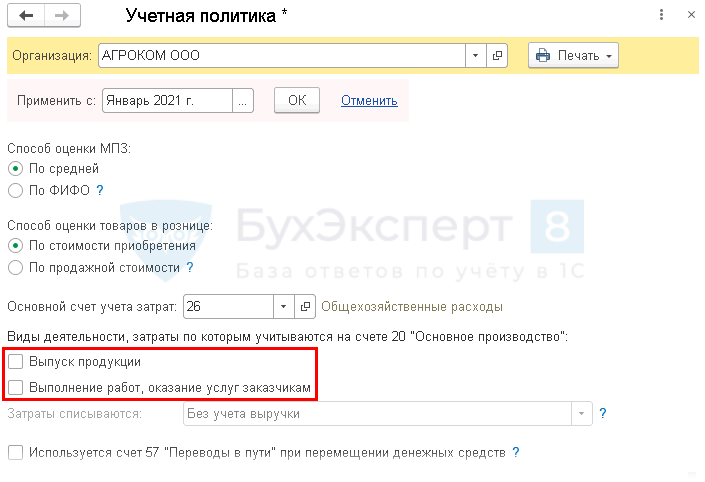

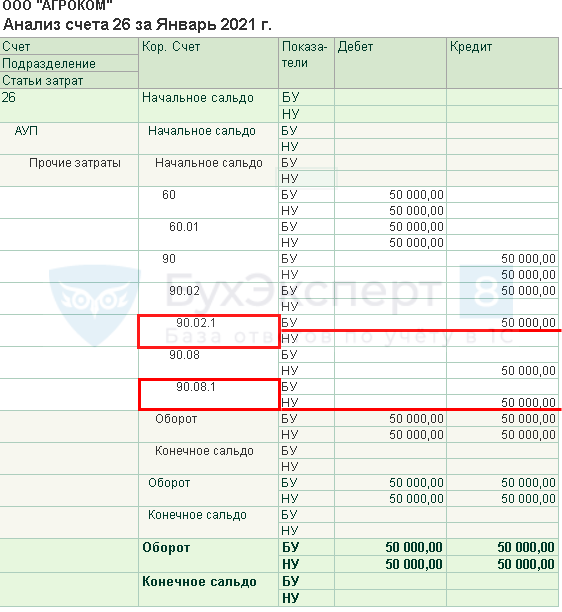

Закрытие счета 26 на счет 90.02

Если производства нет, и все затраты учитываются на счете «Общехозяйственные расходы», то применение счета 20 в настройках Учетной политики не указывается (Главное – Учетная политика).

В этом случае все расходы закрываются в:

- БУ — на счет 90.02.1 «Себестоимость продаж»;

- НУ: косвенные расходы — на счет 90.08.1 «Управленческие расходы»;

- расходы, установленные как прямые в настройках по налогу на прибыль — на счет 90.02.1 «Себестоимость продаж».

Закрытие счета проверьте с помощью отчета Анализ счета (Отчеты – Стандартные отчеты). На конец месяц сальдо по счету быть не может.

Инструкция по отгрузке готовой продукции

Порядок передачи товаров покупателю регламентируется Методическими указаниями по бухгалтерскому учету МПЗ (приказ Минфина РФ от 28.12.2001 № 119н). Алгоритм действий предполагает открытый порядок отгрузки с соблюдением всех правил, в том числе:

- выполнение требований к качеству, комплектации товара, соблюдение правил затаривания и маркировки;

- возможность определения количества, веса продукции, или подсчета по иным показателям;

- оформление сопроводительных документов, подтверждающих качество товара (сертификаты, технические паспорта и прочие), отгрузочных и расчетных;

- соблюдение правил погрузки, крепления и перевозки товаров.

Если правила отгрузки будут нарушены по вине продавца, или товар испортился в результате перемещения с нарушениями, покупатель вправе отказаться от бракованной продукции. В некоторых случаях производитель несет ответственность перед заказчиком за нарушения условий отгрузки.

Отпуск товаров со склада подтверждается первичными документами. Многие организации используют типовую форму накладной на отпуск материалов на сторону М-15. Самостоятельно разработанный документ должен содержать все предусмотренные обязательные реквизиты, а также дополнительные сведения, характеризующие вид продукции, структурное подразделение продавца и т.д.

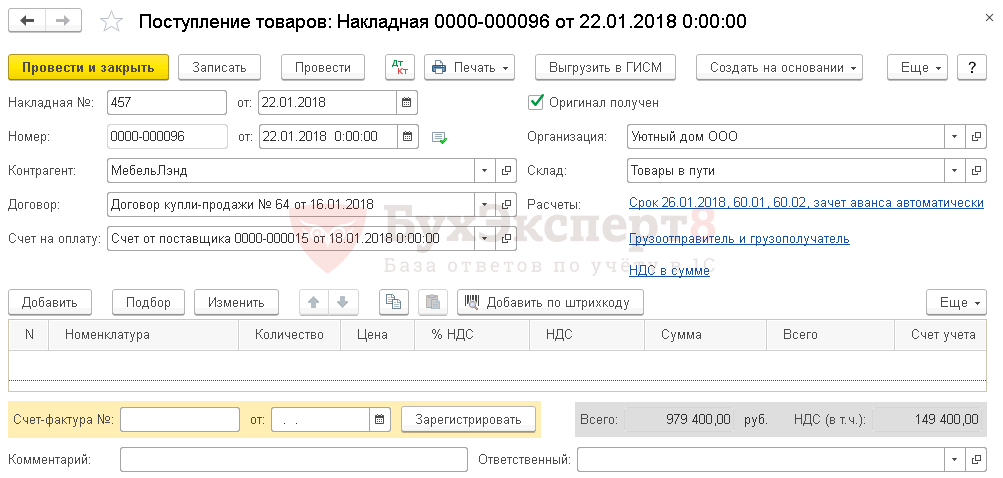

Факт реализации подтверждается товарной накладной по форме ТОРГ-12. Документ оформляется поставщиком в 2-х экземплярах. Для него накладная служит подтверждением, что отгружена готовая продукция и товар списан с учета. Покупатель на основании ТОРГ-12 полученные ценности ставит на учет у себя. Кроме того, производитель при необходимости выписывает товарно-транспортную накладную для перемещения ценностей. Если организация-продавец является плательщиком НДС, выписывается и счет-фактура, служащая основанием для начисления налога и принятия его сумм к вычету.

ОСНО и ЕНВД

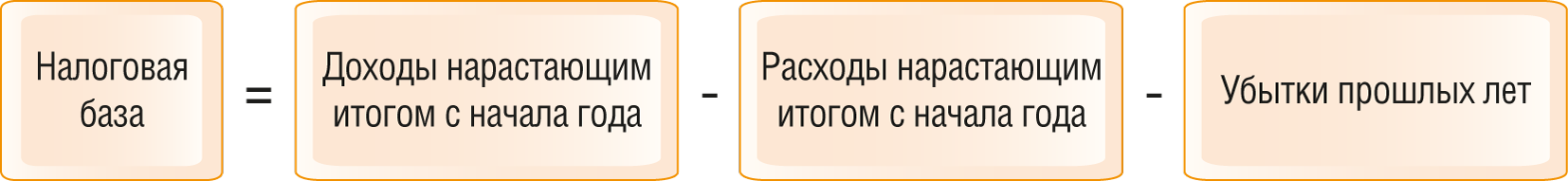

Доходы и расходы от реализации продукции, которые относятся к общей системе налогообложения, учтите при . В тех случаях, когда реализация продукции подпадает под ЕНВД (например, при оказании услуг общепита), доходы и расходы при расчете единого налога не учитывайте. Рассчитайте ЕНВД исходя из вмененного дохода (ст. 346.29 НК РФ).

При этом если какие-то расходы (например, общехозяйственные расходы) организации связаны с обоими видами деятельности, их сумму нужно распределить (п. 9 ст. 274 НК РФ). Это связано с тем, что при расчете налога на прибыль расходы, относящиеся к деятельности на ЕНВД, учесть нельзя.

В расходы по налогу на прибыль включите ту часть расходов, которая относится к деятельности организации на общей системе налогообложения (п. 9 ст. 274 НК РФ).

Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

Списание материалов может осуществляться в следующих случаях:

- пришедшие в негодность по истечении сроков хранения;

- морально устаревшие;

- при выявлении недостач, хищений или порчи, в том числе вследствие аварий, пожаров, стихийных бедствий.

Подготовка необходимой информации для принятия решения о списании материалов осуществляется Комиссией с участием материально ответственных лиц. По результатам осмотра Комиссия составляет Акт на списание материалов по каждому подразделению организации, по материально ответственным лицам.

Списание материалов, передаваемых по договору дарения или безвозмездно, осуществляется на основании первичных документов на отпуск материалов (товарно-транспортных накладных, заявлений на отпуск материалов на сторону и др.). В статье 146 «Объект налогообложения» НК РФ сказано, что передача права собственности на активы на безвозмездной основе, признается реализацией, то есть подлежит обложению НДС.

Ниже приведены бухгалтерские проводки, отражающие списание и безвозмездную передачу материалов

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Учет недостачи (порчи) материалов при наличии виновных лиц | ||||

| 94 | 10 | Отражено списание балансовой стоимости материалов на основании акта списания, составленного комиссией | Фактическая себестоимость списанных материалов | Акт списания материалов |

| 20 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов основного производства | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 23 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов вспомогательных производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 25 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общепроизводственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 26 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общехозяйственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 29 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов обслуживающих производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 73.2 | 94 | Отражено списание недостачи (потери от порчи) материалов на виновных лиц сверх норм естественной убыли | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 91.2 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по недостачам (потерям) материалов сверх норм естественной убыли | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| 50.01 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам денежными средствами | Сумма недостачи | Приходный кассовый ордер. Форма № КО-1 |

| 70 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам за счет заработной платы | Сумма недостачи | Бухгалтерская справка-расчет |

| Особенности учета недостачи (порчи) материалов при отсутствии виновных лиц. В данной ситуации сумма превышения нормы естественной убыли списывается не на счет 73, а на счет 91 | ||||

| 91.2 | 94 | Отражено списание недостачи (потери от порчи) материалов сверх норм естественной убыли при отсутствии виновных лиц либо недостачи, во взыскании которых отказано судом | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| Учет утраты материалов в результате стихийных бедствий | ||||

| 99 | 10 | Отражено списание материалов, утраченных в результате стихийных бедствий | Себестоимость утраченных материалов | Акт списания материалов |

| 99 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по утраченным материалам | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| Учет безвозмездной передачи материалов | ||||

| 91.2 | 10 | Отражено выбытие материалов | Фактическая себестоимость материалов | Накладная (ТМФ № М-15)Счет фактура |

| 91.2 | 68.2 | Начислен НДС в бюджет со стоимости безвозмездно переданных материалов | Сумма НДС | Накладная (ТМФ № М-15)Счет фактураКнига продаж |