Счет 09 в бухгалтерском учете: примеры и проводки

Содержание:

- Проводки

- Что означает дебет 68 кредит 68?

- Нормативная регламентация

- Субсчета

- Забалансовый счет 009

- Проводки по 09 счету в конце года

- Когда применяется проводка Дебет 09 Кредит 09

- Примеры

- Сальдо по счету 09 убыток текущего периода что значит

- Какие последствия могут быть, если не закрывать счет при ликвидации организации

- Что такое забалансовые счета?

- 001 — Арендованные основные средства

- 002 — ТМЦ, принятые на ответственное хранение

- 003 — Материалы, принятые в переработку

- 004 — Товары, принятые на комиссию

- 006 – Бланки строгой отчетности

- 007 – Списанная в убыток задолженность неплатежеспособных дебиторов

- 008 – Обеспечение обязательств и платежей полученные

- 009 – Обеспечение обязательств и платежей выданные

- 010 – Износ основных средств

- 011 – Основные средства, сданные в аренду

- Формирование отложенных налоговых активов при переносе годового убытка на будущие периоды

Проводки

Типовые для 90 счета проводки:

- Дебет 62 Кредит 90.1. Признание выручки от реализации ТМЦ, накладные и счета фактуры;

- Дебет 90.2 Кредит 20, 26, 41, 42, 43. Списание себестоимости продаж, Калькуляторы себестоимости;

- Дебет 90.3 Кредит 68. Начисление НДС от реализации, Счет-фактура;

- Дебет 90.4 Кредит 68 Начисление акцизов от продажи, Счет фактура;

- Дебет 99 Кредит 90.0 Отражение убыточного финансового результата от продажи;

- Дебет 90.9 Кредит 99 Отражение прибыльного финансового результата от продажи.

Типичной для 90 бухсчета проводкой является отражение результата финансовой деятельности Таким образом, была дана полная характеристика счета 90 в бухгалтерском учете. Он представляет собой регистр, в который помещаются обобщенные данные об операциях, связанных с расходами и доходами от обычной деятельности предприятия или организации, а также финансовый результат, определенный по ним. Под обычной деятельностью понимают реализацию товаров, оказание услуг и выполнение работ. Часто на 90 бухсчете отображаются выручка и себестоимость по различным видам деятельности.

Что означает дебет 68 кредит 68?

В учете НДС бывают ситуации, когда сумма входящего НДС больше, чем начисленного при реализации. Это происходит, например, когда компания закупила больше сырья, чем продала продукции. Или же было приобретено крупное ОС. Либо компания построила собственными силами новый цех. Еще ситуация с возмещением возникает у компаний, занимающихся экспортом.

Если у вас по итогам квартала получается НДС к возмещению, то налоговики могут зачесть сумму возмещения в счет имеющихся недоимок, пеней, штрафов не только по НДС, но и по другим федеральным налогам — на основании п. 4 ст. 176 НК РФ, проводкой Дт 68 Кт 68.

Если налогоплательщик решает получить возмещение НДС на расчетный счет, то при поступлении денег из бюджета бухгалтер должен сделать следующую запись в учете:

Дт 51 Кт 68 — возвращены на расчетный счет суммы НДС к возмещению.

Проводка по дебету 68 кредиту 68 означает зачет переплаты (возмещения) по одному налогу в счет платежей компании по другим налогам.

Пример

ООО «Сдоба» в I квартале 2016 года приобрело производственную линию для выпуска кондитерских изделий стоимостью 5 млн руб., в том числе НДС 762 711, 86 руб. Помимо этого, в течение квартала компания «Сдоба» покупала сырье, оплачивала коммунальные услуги и аренду цеха — итого к вычету за I квартал 2016 года получился 1 млн руб. За I квартал 2016 года компания «Сдоба» продала изделий на 2 360 000 руб., в том числе 360 000 руб. НДС. Разница между начисленным НДС и входящим НДС составила:

360 000 руб. – 1 000 000 руб. = –640 000 руб.

То есть у компании «Сдоба» образовался налог к возмещению из бюджета. А по налогу на прибыль в I квартале 2016 года у ООО «Сдоба» получился налог к уплате в размере 500 тыс. руб. Компания подала заявление с просьбой зачесть задолженность бюджета в виде возмещения НДС в счет уплаты налога на прибыль за I квартал 2016 года Налоговый орган согласовал зачет налогов между собой. Тогда проводками между субсчетами счета 68 бухгалтер может перераспределить переплату по НДС в счет уплаты налога на прибыль. Бухгалтер «Сдобы» сделает следующую запись:

Дт 68 субсчет «Налог на прибыль» Кт 68 « Расчеты по НДС» — на 500 000 руб.: зачтен НДС к возмещению за I квартал 2016 года в счет уплаты налога на прибыль.

У компании остается еще 140 тыс. руб. переплаты по НДС, которую можно зачесть проводкой Дт 68 Кт 68 в счет уплаты налогов во II квартале 2016 года.

В каких еще случаях компания может сделать в учете проводку Дт 68 Кт 68? В случае зачета переплаты между любыми налогами, по которым НК РФ разрешает проводить зачет. А также при зачете переплаты по одному налогу в счет пени, недоимки или штрафа.

Пример

Компания «Сдоба» обнаружила в апреле 2016 г. переплату по НДФЛ, перечисляемому за работников в размере 11 235 руб. А по налогу на прибыль выявлена недоимка в размере 7 000 руб. Компания подала в ИФНС заявление с просьбой о зачете недоимки в счет переплаты. Налоговая инспекция разрешила провести зачет. Бухгалтер сделал в учете проводку Дт 68 Кт 68 следующим образом

Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 68 субсчет «Расчеты по НДФЛ» — на сумму 7 000 руб.: переплата по НДФЛ зачтена в счет недоимки по налогу на прибыль.

Остаток переплаты компания попросила зачесть в счет штрафа за неполное внесение суммы налога, налоговики согласовали зачет. Тогда проводка Дт 68 Кт 68 должна быть детализирована таким субсчетом:

Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 68 «Расчеты по НДФЛ» — на сумму 4 235 руб.: зачтена переплата по НДФЛ в счет штрафа за неполную уплату налога.

Нормативная регламентация

Объекты бухучета забалансовых счетов, как и основные, наделены законодательным регулированием по четырехуровневой системе.

Регламентация осуществляется законодательными документами:

- Следует учесть, что принятый в 1996 году ФЗ №129 в 2011 утратил силу, вместо него утвержден и действует ФЗ №402 от 6 декабря 2011 г. В нём указаны основные требования по ведению документации. Закон определил, что имущество, принадлежащее компании должно учитываться отдельно от чужих материальных средств, для них введен забалансный учет.

- Налоговым кодексом в ч.2 в последней редакции от 2021 г., эта часть состоит из 2 разделов, в них включены 275 статьи, регулирующих порядок налогообложения.

- Гражданским кодексом, который указывает на права и обязанности сторон, связанных договорами с арендой, комиссиями по ним, а в главе 23 обозначает исполнение по обеспечению взятых обязательств. В статье 329 ГК РФ утверждено, что обязательства обеспечиваются неустойками, залогами, поручительствами, задатками – любым способом, не противоречащим закону и соглашению.

- На 4 законодательном уровне указано, как вести учетную политику внутри хозяйствующего объекта.

Нормативный статус по ведению бухгалтерских счетов и отчетности определил Приказ Минфина России №34н от 1998 г. Опубликованные положения были отредактированы в апреле 2021 г., где Минфин разъяснил учет забалансовых счетов.

Субсчета

Счет 90, субсчета которого могут оформляться в связи со спецификой работы юридического лица, направлен на обобщение данных о расходах и доходах. К нему могут быть открыты следующие субсчета:

- 90.1 «Выручка», счет которой учитывает поступления всех активов, признанных выручкой;

- 90.2 «Себестоимость реализаций», учитывающий себестоимость продаж, по которым признана выручка;

- 90.3 «НДС», учитывающий сумму налога на добавленную стоимость. Он причитается к получению от клиента;

- 90.4 «Акцизы», учитывающие суммы акцизов. Они включены в итоговую цену ТМЦ;

- 90.9 «Прибыли и убытки от реализации», учитывающие финансово-экономический результат за отчетный период.

Важно! Юридические лица, которые являются плательщиками пошлин на экспорт, могут открыть субсчет 90.5, учитывающий суммы экспортных пошлин. Помимо этого, отдельные субсчета могут устанавливаться самой организацией, исходя из специфики ее деятельности

Для этого перечень субсчетов должен быть утвержден в Плане счетов в Учетной политике бухучета.

Учет процесса реализации товарно-материальных ценностей может вестись детально с использованием субсчетов

Забалансовый счет 009

Как правило, учет хозяйственных операций ведется путем составления двойной записи. С одной стороны по дебету указывается поступление денежных средств и эта же сумма должна иметь отражение по кредиту в другом счете – по кредиту. Другими словами, двойная запись отражает четкое движение средств: Дебет – Кредит и конкретная сумма.

009 счет позволяет увидеть операции по выданным средствам. Эти операции обозначают каким образом происходят платежи и чем обязательства обеспечены. Данным забалансовым счетом обобщается информация по ценностям, которые находятся во временном распоряжении компании, либо временно хранятся в компании или находятся на переработке.

Забалансовые счета необходимы для более тщательного, более досконального учета. Поэтому законодательными актами они подвергаются постоянной корректировке.

Согласно терминологии бухгалтерского учета, актив баланса содержит только собственные средства организации. Но достаточно часто в компании могут использоваться и чужие средства. Особый учет наиболее удобен кредиторам, так как он позволяет проводить расчет ликвидных покрытий с кредиторской задолженностью. Кредиторами было предложено разделить в учете собственное имущество компании от имущества, которые ей не принадлежит. Таким образом, собственность компании числится на балансовом активе компании, а не принадлежащее компании имущества остается за балансом. С этой целью был создан 009 счет, который носит название «Обеспечение обязательств и платежей выданные». По данному счету показывается списание заемных средств компании по погашению. Данный регистр предназначен для учета каждого выданного обеспечения.

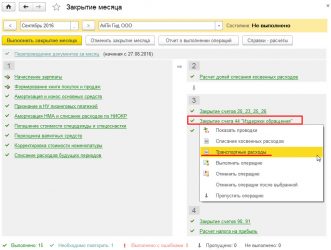

Проводки по 09 счету в конце года

Для закрытия остатков по д/ту сч. 09 при использовании автоматизированных систем учета поступают следующим образом: счет 09 «Убыток текущего периода (УТП)», отраженный ООО «ТОР» в бухучете, закрывают вручную, перенося стоимость на будущие периоды записью:

Д/т 09 (расчеты будущих периодов — РБП)) К/т 09 (УТП) — 40 000 руб.

Эта проводка внутренняя, она не влияет на результаты в Главной книге, но позволяет механизированной учетной системе увидеть эту учтенную разницу, осуществляя закрытие затрат и правильно формировать финансовую отчетность, а в дальнейшем при получении прибыли отразить проводку. Например, (продолжим предыдущий пример) в 1-м квартале 2017 будет сделана запись:

Д/т 68 (расчет ННП) К/т 09 (РБП) – 40 000 руб.

Гл. 25 НК РФ (ст. 283) дает право налогоплательщикам переносить полученный в текущем году убыток, на будущее частично или полностью в течение 10 последующих лет. Для списания убытков не стоит дожидаться окончания следующего налогового периода, а провести эту операцию в ближайшем отчетном, если получена прибыль.

Когда применяется проводка Дебет 09 Кредит 09

Проводка Дт 09 Кт 09 нужна налогоплательщикам, применяющим автоматизированные системы учета, для закрытия дебетовых остатков по субконто «Убыток текущего периода» счета 09 на конец года.

Пример

ООО «Миралюкс» в начале 2015 года приобрело оргтехнику на 120 000 руб. В учетной политике предприятия отмечено, что в бухгалтерском учете амортизация основных средств списывается путем уменьшаемого остатка, а в налоговом — линейным способом. При расчете налога на прибыль (ННП) фирма использует ПБУ 18/02.

По итогам 2015 года начисленная амортизация по оргтехнике составила:

- в бухгалтерском учете — 40 000 руб.;

- в налоговом — 20 000 руб.

В итоге образовалась ВВР в размере 20 000 руб. (40 000 (Б/У) – 20 000 (Н/У)). Сумма ОНА на конец года составила 4 000 руб. (ВВР × ставка ННП = 20 000 руб. × 20%).

Отражение ОНА в бухгалтерском учете было зафиксировано проводкой: Дт 09 (убыток текущего периода) Кт 68 (расчет ННП) — 4 000 руб.

Для упрощения примера условимся, что больше никаких операций ООО «Миралюкс» в 2015 году не производилось.

На конец года убыток текущего периода, отраженный ООО «Миралюкс» в бухгалтерском учете, закрывается путем его переноса на будущие периоды ручной проводкой: Дт 09 (расходы будущих периодов) Кт 09 (убыток текущего периода) — 4 000 руб.

Внутренняя проводка по счету 09 позволяет автоматизированной системе учета при проведении планового закрытия в будущих периодах увидеть учтенную разницу и при наличии полученной прибыли закрыть ее проводкой: Дт 68 (расчет ННП) Кт 09 (расходы будущих периодов).

Важно! Согласно ст. 283 гл

25 НК РФ налогоплательщики имеют право переносить убыток, полученный в текущем периоде, на будущее в полном объеме или частично в течение 10 лет, следующих за периодом, в котором был получен убыток.

Причем для списания убытков не нужно ждать следующего налогового периода. Данную операцию можно осуществить в 1-м же отчетном периоде, в котором по результатам деятельности налогоплательщика получена прибыль.

Примеры

Подготовим обзор конкретных ситуаций по формирования оборотов по счету 09.

Увеличение

ПАО «Маска» в принятии доходов и затрат для задач исчисления сумм налога использует прием учета по окончательной оплате.

Компания в 10.02.2017 приобрела саморезы у АО «Столб» на сумму 90000 руб., в т.ч. НДС – 13 728,81 руб. ТМЦ переданы для использования в производственном процессе.

По результатам 1 квартала 2021 года ПАО «Маска» произвела только частичную оплату поставленных саморезов, а именно – 70 000 руб., в т.ч. НДС 10 677,97 руб.

Норма налогообложения — 20%.

Расчет:

- В БУ зафиксированы издержки в размере – 76 271,19 руб. (90 000 — 13 728,81).

- В НУ затраты составили — 59 322,03 руб. (70 000 — 10 677,97).

- Определяем вычитаемую временную разницу — 16 949,16 руб. (76 271,19 — 59 322,03).

На 20.04.2017 обязательства по оплате перед АО «Столб» исполнены в целом размере.

Проводки:

| Дебет | Кредит | Сумма, руб. | Хозяйственная операция |

| 10 | 60 | 76271,19 | Приняты к учету саморезы |

| 19 | 60 | 13728,81 | Входной НДС |

| 60 | 51 | 70000,00 | Частичная оплата ТМЦ |

| 09 | 68.04.2 | 3389,83 | Возросла сумма ОНА (16949,16 * 20%) по итогам 1 квартала 2017 г. |

| 60 | 51 | 20000,00 | Окончательная плата за поставку |

| 68.04.2 | 09 | 3389,93 | Закрытие ОНА |

| 99 | 09 | 3389,93 | Списана сумма ОНА |

При убытке

Организация ООО «Дорма» 20.05.2017 реализовала фрезерный станок, являющийся ОС. Реализация принесла компании отрицательный результат в размере 210000 руб. На момент передачи прав собственности остаточное время полезного использования равнялось 7 месяцам.

В БУ имеющиеся потери будут отнесены на конечный экономический итог сразу в мае, а в НУ будут распределяться пропорционально на семь месяцев (ст.268 НК РФ). В итоге определяется ВР в размере 210000 руб.

С июня по декабрь 2021 г. каждый месяц в НУ возникнут затраты в объеме 6000 руб. (42 000 / 7 мес).

Списание дебетового сальдо со счета 09 будет отражаться следующими проводками:

| Дебет | Кредит | Сумма, руб. | Хозяйственная операция |

| 09 | 68.04.2 | 42000 | Определена сумма ОНА (210 руб. * 0,2) |

| 68.04.2 | 09 | 1200 * 7 | Погашение ОНА семь месяцев подряд: июнь-декабрь 2021 г. (6000 * 0,2) |

Корректировка суммы

До 1 января 2021 г. не вносила в учетную политику применение ПБУ 18/02. А в результате инвентаризации выявила ошибку в начислении ОНА в 2021 г. в размере 1000 руб. Принято решение произвести корректировку с целью внесения исправления в учет и достижения достоверности сведений бухучета. Для этого специалист оформляет бухгалтерскую справку с проводками: Д-84, К-09 на сумму расхождения.

Начисление

По итогам работы в 2021 г. установила, что финансовым результатом деятельности за год стал убыток в сумме 100000 руб. В БУ денежные потери будут отражены последним днем текущего года, а НУ — перенесены на следующий период.

Проводка по завершении 2021 года будет:

| Дата | Сумма, руб. | Операция | Дебет | Кредит |

| 31.12.2016 | 20000,00 | ОНА с суммы убытка | 09 | 68 |

Возникновение

По данным БУ фирмы ДСК за 2015 г. начислена сумма амортизации ОС равная 1 млн. руб. В НУ эти расходы составили 800 000 руб., ВВР составили 200 000 руб. Выручка компании – 35 млн. руб.

Бухгалтер оформил следующие записи:

| Действие | Сумма | Дебет | Кредит |

| Прибыль | 35000000 | 62 | 90.01 |

| Затраты по амортизации | 800000 | 20.01 | 02 |

| Затраты — ВВР | 200000 | 20 (ВР) | 02 |

| Списание затрат | 800000 | 90.2 | 20 |

| Закрытие ВВР | 200000 | 90.2 | 20 (ВР) |

| Фин. результат | 34200000 | 90.9 | 99 |

| Расчет ННП (20%) | 684000 | 99 | 68 (расчет ННП) |

| Отражение ОНА | 40000 | 09 | 68 |

Списание

Воспользуемся условиями предыдущей ситуации и предположим, что АО «Марс» в 1 кв. 2021 г. вышла на прибыльный результат с суммой 1 млн. руб. Принято решение уменьшить сумму налога за счет убытка прошлого года:

| Дата | Сумма, руб. | Операция | Дебет | Кредит |

| 31.03.2017 | 20000,00 | Погашение ОНА | 68 | 09 |

Остаток на счете

Если по итогам отчетного периода на счете 09 имеется сальдо, это означает, что часть ОНА не прошла погашение, например, если компания сработала второй отчетный период подряд с убытком, суммы налога к уплате нет и применить ОНА нет возможности. Тогда убытки переносятся на последующие, возможно, более удачные для фирмы периоды.

Сальдо по счету 09 убыток текущего периода что значит

Сумма, вносимая в дебет 09 счета, рассчитывается по первой формуле, указанной выше – произведение разницы в доходах (или расходах) на ставку (20% в 2021г.

) В кредит записывается сумма к уменьшению (погашению) указанного по дебету актива, получаемая при последующем признании доходов в бухучете или расходов в налоговом. Вносимая в кредит 09 счета сумма определяется по второй формуле.

При этом отраженный по конкретной операции по дебету 09 налоговый актив постепенно полностью погашается.

Если тот объект, при поступлении которого образовался отложенный актив, выбывает, то ОНА по нему, зафиксированный по дебету 09, следует списать в дебет 99 счета, предназначенного для учета финансового результата. Аналитика по счету ведется по каждой операции или сделке, в отношении которой возник ОНА.

Счет 09 в бухгалтерском учете: отложенные налоговые активы. пример и проводки

Проводка по начислению отложенного налогового актива По итогам 3 квартала 2015 на склад АО «Маркер» были поставлены 3 партии материалов (запчасти для электрооборудования) на общую сумму 484.300 руб., НДС 73.876 руб. Оплата за запчасти была произведена частично — в сумме 232.500 руб., НДС 35.466 руб.

Для отражения в учете сумм ОНА бухгалтер АО «Маркер» сделал следующие расчеты:

- Расходы у бухгалтерском учете — 410.424 руб. (484.300 руб. — 73.876 руб.).

- Расходы в налоговом учете — 197.034 руб. (232.500 руб. — 35.466 руб.).

- Вычитаемая временная разница — 213.390 руб. (410.424 руб. — 197.034 руб.).

На основании вышеприведенных расчетов в учете АО «Маркер» были сделаны такие проводки: Дт Кт Описание Сумма Документ 10 60 На склад АО «Маркер» поступили запчасти (484.300 руб. — 73.876 руб.) 410.424 руб.

Что обозначает остаток по дебету счета 09 на конец года

Внимание Порядок отражения операций на счете 09 установлен ПБУ 18/02 и актуален для всех налогоплательщиков налога на прибыль, кроме кредитных и муниципальных учреждений (п. 1 ПБУ 18/02)

Субъектам малого предпринимательства, а также некоммерческим организациям, отчитывающимся по упрощенной бухгалтерской отчетности, предоставлена возможность отказаться от применения ПБУ 18/02 (п. 2 ПБУ). Свой выбор они обязаны зафиксировать в учетной политике.

Подробнее о составлении учетной политики читайте в разделе «Как составить учетную политику организации».

Когда применяется проводка Дебет 09 Кредит 09 Проводка Дт 09 Кт 09 нужна налогоплательщикам, применяющим автоматизированные системы учета, для закрытия дебетовых остатков по субконто «Убыток текущего периода» счета 09 на конец года. Пример ООО «Миралюкс» в начале 2015 года приобрело оргтехнику на 120 000 руб.

Определение счета 09 бухгалтерского учета

Расходы будущих периодов. Справочник заполняется следующим образом:

- Наименование – Убыток года (наименование может быть произвольным).

- Вид РБП – Прочие

- Способ признания расходов – В особом порядке (бухгалтер самостоятельно примет решение – когда и сколько убытка прошлых периодов пойдет на уменьшение налоговой базы текущего налогового периода)

- Сумма – (сумма убытка для Приложения 4 к Листу №2 Декларации)

- Начало списания – 1 января года, следующего после года получения убытка (по этой дате в Приложении 4 к Листу №02 Декларации определяется год убытка: год начала списания минус 1).

Если организация использует ПБУ 18/02, необходимо не забыть сделать также запись по дебету счета 97.11 по виду учета ВР (временные разницы) на суму убытка со знаком минус. В бухгалтерском учете никаких переносимых убытков прошлых периодов не существует.

Перенос убытков

В учетной политике предприятия отмечено, что в бухгалтерском учете амортизация основных средств списывается путем уменьшаемого остатка, а в налоговом — линейным способом. При расчете налога на прибыль (ННП) фирма использует ПБУ 18/02.

По итогам 2015 года начисленная амортизация по оргтехнике составила:

- в бухгалтерском учете — 40 000 руб.;

- в налоговом — 20 000 руб.

В итоге образовалась ВВР в размере 20 000 руб. (40 000 (Б/У) – 20 000 (Н/У)). Сумма ОНА на конец года составила 4 000 руб. (ВВР × ставка ННП = 20 000 руб.

× 20%). Отражение ОНА в бухгалтерском учете было зафиксировано проводкой: Дт 09 (убыток текущего периода) Кт 68 (расчет ННП) — 4 000 руб. Для упрощения примера условимся, что больше никаких операций ООО «Миралюкс» в 2015 году не производилось.

Ставаналит

В последний день каждого периода была выполнена двойная запись по погашению отложенного актива:

- За I кв. – 450 000 * 20% = 90 000 руб.;

- За 6мес. – (800 000 – 450 000) * 20% = 70 000 руб.

Какие последствия могут быть, если не закрывать счет при ликвидации организации

Несмотря на то что законодательство не устанавливает точного этапа, на котором должен быть закрыт расчетный счет, данную процедуру следует выполнить в оптимальный момент. Лучше всего делать это после произведения расчетов, составления ликвидационного баланса и направления уведомления в налоговые органы, но до официальной регистрации упразднения общества в ЕГРЮЛ.

Объясняется это тем, что после внесения в реестр сведений о ликвидации могут возникнуть сложности с подтверждением полномочий на закрытие счета. Вместе с тем, если счет останется активным после аннулирования компании, кредитная организация продолжит снимать плату за его обслуживание, притом что совершение операций с него будет уже невозможно. Также могут возникнуть проблемы с расчетами с контрагентами, которых не уведомили об аннулировании банковского договора.

***

Таким образом, своевременное закрытие расчетного счета при упразднении общества имеет решающее значение. Несмотря на то что данная процедура не предполагает больших сложностей, следует относиться к ней максимально серьезно.

Что такое забалансовые счета?

Они имеют код из трех цифр — 001, 002, … 011. Их перечень включен в типовой счетный План.

На забалансовые счета не распространяется правило двойной записи. То есть сумма операции отражается только один раз – либо по дебету, либо по кредиту.

По структуре забалансовые счета можно отнести к активным – при поступлении имущества, возникновении условных прав и обязательств сумма отражается по дебету, при выбытии и прекращении временных права и обязательств – по кредиту.

Типовой счетный План имеет 8 разделов, посвященных балансовым счетам. Забалансовые счета находятся в конце Плана вне основных разделов. Этим лишний раз подчеркивается, что данные счета не относятся к основным, не включаются в баланс, а являются лишь вспомогательными для учета стороннего имущества, временных прав и обязательств.

При составлении бухгалтерской годовой отчетности их показатели не учитываются.

В типовом унифицированном Плане предусмотрено 11 забалансовых счетов.

001 — Арендованные основные средства

Забалансовый счет 001 показывает сведения об ОС, взятых во временное пользование, отражаются по сумме оценки, указанной в договоре аренды.

- Дебет 001 — отражается поступление ОС, взятых в пользование на ограниченный срок, по сумме оценки, указанной в договоре аренды,

- Кредит 001 – показывается выбытие арендованных ОС при их возврате арендодателю.

002 — ТМЦ, принятые на ответственное хранение

Счет 002 используется компаниями покупателями для учета ТМЦ, взятых на временное хранение.

- Дебет 002 — отражается поступление ТМЦ на ответственное хранение,

- Кредит 002 – возврат ТМЦ, взятых на ответственное хранение, владельцу.

003 — Материалы, принятые в переработку

Забалансовый счет 003 необходим для учета, так называемого, давальческого сырья – показываются данные о сырье и материалах заказчика, принятых в переработку, предприятием такое сырье не оплачивается, а возвращается владельцу в составе готовой продукции.

004 — Товары, принятые на комиссию

Забалансовый счет 004 – применяется организациями-комиссионерами, которые отражают товары, принятые по договору комиссии от комитента.

006 – Бланки строгой отчетности

Счет 006 – учитывается движение БСО.

- Дебет 006 отражается поступление БСО по условной оценке,

- Кредит 006 – расход БСО (выдача).

007 – Списанная в убыток задолженность неплатежеспособных дебиторов

Cчет 007 – учитывается дебиторская задолженность, не возвращенная дебиторами и списанная в убыток (долги, не реальные для взыскания, а также по которым истек срок исковой давности), такая безнадежная задолженность учитывается за балансом в течение 5 лет для наблюдения за возможностью ее взыскания, если изменится финансовое положение должника.

- Дебет 007 — отражается списанная дебиторская задолженность, не возвращенная дебиторами,

- Кредит 007 — отражается либо возврат задолженности должником, либо запись о снятии задолженности с учета из-за ликвидации организации должника, либо при истечении 5-тилетнего срока учета такой информации.

008 – Обеспечение обязательств и платежей полученные

Забалансовый счет 008 – учитываются суммы гарантий, полученных от других организаций в обеспечение выполнения каких-либо обязательств (оплата полученных товаров, возврат займа), а также в обеспечение оплаты товаров, проданных покупателям. Сч. 008 обычно используют ломбарды для учета имущества, полученного в залог.

- Дебет 008 — отражается сумма полученной гарантии от другой организации,

- Кредит 008 – списание суммы гарантии после выполнения обязательства, под которое получена гарантия (например, оплатили полученный товар, погасили заем).

009 – Обеспечение обязательств и платежей выданные

Cчет 009 – учитываются суммы выданных гарантий в счет исполнения каких-либо обязательств – залоги, поручительство, задатки.

- Дебет 009 — учитывается сумма выданных гарантий другому лицу в обеспечение выполнения обязательств сторонней организацией (оплата полученных ею товаров, возврат займа и т.д.),

- Кредит 009 – списание этих гарантий по мере исполнения обязательств.

010 – Износ основных средств

Забалансовый счет 010 – показываются суммы износа по объектам жилищного фонда, внешнего благоустройства, лесного и дорожного хозяйства и т.д.

- Дебет 010 — отражается начисление износа,

- Кредит 010 – списание износа при выбытии объектов.

011 – Основные средства, сданные в аренду

Cчет 011 – отражаются данные об объектах ОС, переданных во временное пользование, в случаях, когда данные объекты необходимо учитывать на балансе арендатора.

Формирование отложенных налоговых активов при переносе годового убытка на будущие периоды

Выявленный по результатам работы в течение 12 месяцев убыток нужно учесть в бухгалтерии в последний день 12-того месяца года. В целях подсчета налога на прибыль, данный тип расхода нужно признавать постепенно, по мере исчисления прибыли. В данном случае компания сталкивается с образованием отложенного актива, подлежащего отражению на 09 счете в последний день года и постепенному списанию в будущие периоды по факту получения прибыли. Списание проводится на последний день каждого периода до тех пор, пока ОНА не будет погашен в полном объеме.

Пример:

По окончании 2016г. организация подвела итоги деятельности и установила его отрицательное значение – убыток составил 800 000 руб.. Этот убыток в бухгалтерии будет показан посредством соответствующих проводок по факту обнаружения (31.12), а в налогообложении – переносится на предстоящие периоды. По причине таких отличий формируется ОНА.

Сумма отложенного актива:

ОНА = 800 000 * 20% = 160 000 руб.

Посчитанная величина показана в качестве ОНА на последний день 2015г.

Прибыль по налоговым сведениям за Iкв. – 450 000 руб., за 6мес. – 1 280 000 руб.

Фирма признала указанный убыток в налогообложении следующим образом:

- за I кв. 2016г. – долю убытка за 2015г. 450 000 руб.;

- за 6мес. 2016г. – всю сумму убытка за 2015г. 800 000 руб.

В последний день каждого периода была выполнена двойная запись по погашению отложенного актива:

- За I кв. – 450 000 * 20% = 90 000 руб.;

- За 6мес. – (800 000 – 450 000) * 20% = 70 000 руб.

Проводки для этого примера: (нажмите для раскрытия)

| Дата | Операция | Сумма | Дебет | Кредит |

| 31.12.15 | Учтен отложенный актив в виде неучтенного при налогообложении расхода | 160000 | 09 | 68 |

| 31.03.16 | Отложенный актив частично погашен | 100000 | 68 | 09 |

| 30.06.16 | Актив погашен полностью | 60000 | 68 | 09 |

Продажа объекта (если это не выступает основной деятельности) проводится через 91 счет, по дебету которого фиксируются расходы в виде остаточной стоимость объекта (изначальная стоимость, сокращенная на величину выполненных амортизационных отчислений), по кредиту – доход в виде поступлений от покупателя. Если показатель дебета превышает показатель кредита, то результат от продажи ОС будет отрицательный – компания понесет убыток.

Данный вид расхода в бухучете можно учесть сразу, а в налоговом – нужно постепенно списывать равными частями ежемесячно на протяжении временного периода, определяемого по формуле:

Срок (в мес.) = Срок полезного использования (в мес.) – Фактически период использования ОС (в мес.)

Последний показатель считается, начиная с 1-ого месяца после принятия к учету ОС и заканчивая месяцем продажи.

Пример:

Компания приобрела ОС, период использования которого установлен в 60 мес. Месяц начала эксплуатации – январь 2013г. В мае 2016г. ОС продается.

Фактический период использования = 40 мес. (с февр.2013 по май2016).

Сделка по продаже ОС была убыточной, величина убытка = 50 000 руб.

Срок, в течение которого будет признаваться данный расход в налоговом учете = 60 – 40 = 20 мес.

Сумма, подлежащая ежемесячному учету в прочих расходах = 50 000 / 20 = 2500 руб.

Соответственно, с ОНА будет каждый месяц списываться сумма в размере 2500 * 20% = 500 руб.

09 счет бухгалтерского учета используется в организациях для отражения отложенных налоговых активов (ОНА), показатель которых влияет на сумму налога на прибыль, подлежащего к уплате в бюджет. Из нашей статье Вы узнаете, как определить сумму ОНА и какими проводками отразить его в учете.