Счет 73 в бухгалтерском учете: проводки, примеры, субсчета

Содержание:

- Ликвидность долгов, как актива

- Активно-пассивный счет

- Без связи никуда

- Типовые проводки по 70 счету

- Типовые бухгалтерские проводки по счету 73

- Проводки при использовании резервного капитала

- Учет на субсчетах и их закрытие на примерах

- Что означает бухгалтерская запись кт 51 дт 62

- Специальные предложения Аюдар Инфо

- Характеристика счета 50

- Особенности оформления займа

- Касса, какой счет выбрать

- Особенность аналитического учета

- Когда нужно проводить инвентаризацию

- Материальная помощь

- Счет 73: общая информация

Ликвидность долгов, как актива

Дебиторская задолженность – это финансовый оборотный актив, с помощью которого компания может быстро погасить свои обязательства перед другими лицами.

Заметка автора! Быстрота, с которой актив может использоваться для оплаты по счетам, говорит о ликвидности. Чем быстрее можно превратить актив в деньги, тем выше его ликвидность.

Но на практике наличие большой доли дебиторов, особенно с резервами на 63 счете, говорит о проблемах фирмы. Долги – это неоплаченные счета, выставленные покупателям и заказчикам. Продукцией или услугами они воспользовались, а денег не заплатили.

Либо, напротив, аванс подрядчику выплачен, а работы не выполнены. Компания должна постоянно отслеживать уровень подобных недоимок, так как велик риск мошенничества и финансовых потерь.

Недоимки возникают по причинам:

- Неосмотрительность в выборе клиентов при заключении сделки.

- Неплатежеспособность покупателей.

- Трудности при реализации продукции.

- Отсутствие ежедневной работы с должниками.

- Быстрый рост объема продаж.

Оптимальный показатель уровня дебиторки – когда сальдо по счетам, включенным в строку 1230 баланса, и денежные средства компании совпадают с обязательствами перед кредиторами. Чтобы отследить колебания имеющихся долгов, можно проводить финансовый анализ с помощью специального коэффициента.

Активно-пассивный счет

Для предприятия также важную роль играет целевое назначение кредита, от которого зависит порядок отражения в бухгалтерском учете уплачиваемых за пользование им процентов.

Страницы: 1617181920

21222324

МУФТА , в технике — устройство для соединения (постоянного или временного) валов, труб, стальных канатов, кабелей и т. п. Различают муфты соединительные (жесткие и подвижные), сцепные (соединяющие и разъединяющие детали на ходу через систему управления), предохранительные и обгонные (передающие вращение только в одном направлении).

ПИСТОЛЬКОРС Александр Александрович (р . 1896), российский радиотехник, член-корреспондент РАН (1991; член-корреспондент АН СССР с 1946). Труды по теории антенн. Разработал ряд новых типов антенн. Ленинская премия (1961).

ТАТЬЯНИН ДЕНЬ , 12 января старого стиля. В этот день в 1755 императрица Елизавета Петровна подписала Указ об учреждении Московского университета. В 19 — нач. 20 вв. студенты, преподаватели и выпускники университета ежегодно отмечали Татьянин день (днем — торжественный акт в университете, вечером — традиционный ужин в ресторане «Эрмитаж»). Празднование Татьянина дня описано многими мемуаристами.

Без связи никуда

На практике организация может либо оплачивать связь самостоятельно, заключив договор с компанией-оператором, либо компенсировать стоимость телефонных разговоров сотрудников. Следовательно, проводки в бухучете по услугам связи будут различаться.

Если речь идет о заключении договоров на оказание услуг мобильной связи, то оператор предоставляет организации определенное количество абонентских номеров (сим-карт) и периодически выставляет счета на оплату (раздел 2 Правил, утв. постановлением Правительства от 09.12.2014 № 1342).

Что касается учета, начнем с того, к каким расходам относятся услуги связи в бухучете. Такие затраты включаются в состав расходов по обычным видам деятельности (п. 5. 7 ПБУ 10/99). Что касается расчетов с операторами связи, то в учете такие расчеты нужно отразить на счете 60 «Расчеты с поставщиками и подрядчиками».

Отражение расходов на мобильную связь зависит от того, в каком подразделении работает сотрудник. Проводки по услуги связи:

- Дт 20 (23, 25, 26, 29, 44…) Кт 60 – отражена стоимость услуг мобильной связи на основании документов, полученных от оператора связи.

- Дт 60 Кт 51 – оплачены услуги мобильной связи.

На практике встречаются ситуации, когда организация оплачивает не только рабочие, но и личные переговоры сотрудников. Если стоимость личных переговоров работники не возмещают, то такие затраты нужно включить в состав прочих расходов:

- Дт 73 Кт 60 – отражена стоимость телефонных разговоров, не подлежащая возмещению.

- Дт 91-2 Кт 73 – списана стоимость личных разговоров сотрудников, не возмещаемых ими.

- Дт 70 Кт 68 «Расчеты по НДФЛ» – удержан из зарплаты НДФЛ, рассчитанный со стоимости личных телефонных разговоров.

- Дт 91-2 Кт 69 – начислены страховые взносы на стоимость личных телефонных разговоров.

- Если же работники возмещают личные затраты на услуги связи, проводки в бухучете 1С 8.3 будут такими:

- Дт 73 Кт 60 – отражена стоимость личных разговоров, возмещаемая сотрудниками.

- Дт 70 Кт 73 – удержана из зарплаты стоимость личных телефонных разговоров.

Типовые проводки по 70 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Из кассы организации выплачена зарплата | 70 | 50 |

| С расчетного счета перечислена зарплата | 70 | 51 |

| С валютного счета перечислена зарплата | 70 | 52 |

| Со специального счета в банке перечислена зарплата | 70 | 55 |

| Из зарплаты удержан НДФЛ | 70 | 68 |

| Отражена задолженность работников по путевкам за счет средств социального страхования | 70 | 69-1 |

| Выданные работнику подотчетные суммы зачтены в счет заработной платы | 70 | 71 |

| Удержана из зарплаты сумма материального ущерба | 70 | 73-2 |

| Удержаны из зарплаты платежи по личному страхованию | 70 | 76-1 |

| Депонирована не полученная в срок зарплата | 70 | 76-4 |

| Списана начисленная зарплата работника, переведенного в филиал, выделенный на отдельный баланс (проводка в учете головного отделения) | 70 | 79-2 |

| Списана начисленная зарплата работника, переведенного в головное отделение (проводка в учете филиала) | 70 | 79-2 |

| Удержана из зарплаты сумма недостачи сверх норм естественной убыли | 70 | 94 |

| Удержаны из зарплаты суммы, выданные под отчет и не возвращенные в установленный срок | 70 | 94 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена зарплата работникам, занятым в строительстве или приобретении внеоборотных активов | 08 | 70 |

| Начислена зарплата работникам, занятым в основном производстве | 20 | 70 |

| Начислена зарплата работникам, занятым во вспомогательном производстве | 23 | 70 |

| Начислена зарплата работникам, занятым обслуживанием производства | 25 | 70 |

| Начислена зарплата работникам, занятым в управлении организацией | 26 | 70 |

| Начислена зарплата работникам, занятым исправлением брака | 28 | 70 |

| Начислена зарплата работникам, занятым в обслуживающем производстве | 29 | 70 |

| Начислена зарплата работникам, занятым продажами | 44 | 70 |

| Начислены социальные пособия за счет ФСС (больничные и пр.) | 69 | 70 |

| Начислены выплаты, причитающиеся от других организаций | 76 | 70 |

| Учтена зарплата работника, переведенного из филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 79-2 | 70 |

| Учтена зарплата работника, переведенного из головного отделения (проводка в учете филиала) | 79-2 | 70 |

| Начислены дивиденды учредителям, являющимся сотрудниками организации | 84 | 70 |

| Начислена заработная плата работникам, занятым получением прочих доходов или работающим в непроизводственных подразделениях организации (детские сады, дома отдыха) | 91-2 | 70 |

| Начислена зарплата работникам, ликвидировавшим последствия чрезвычайных ситуаций (землетрясение, наводнение, пожар и др.) | 91-2 | 70 |

| Начислена зарплата за счет ранее созданного резерва | 96 | 70 |

| Начислена зарплата работникам, занятым выполнением работ, затраты по которым учитываются в расходах будущих периодов | 97 | 70 |

Типовые бухгалтерские проводки по счету 73

Чтобы полноценно вести учет, бухгалтер должен знать о типовых проводках счета 73 и уметь использовать их на практике. Речь идет о следующих корреспонденциях:

| Корреспонденция по дебету | Корреспонденция по кредиту | Операция |

|---|---|---|

|

73.02 |

20, 29, 23, 28 |

Нанесен ущерб по главной или дополнительной производственной линии, брак списан на виновников |

|

73.01 |

50, 51, 52, 57, 62 |

Выданы рублевые или валютные займы сотрудникам: с расчетного или карточного счета, из кассы предприятия |

|

73.03 |

50, 52 |

Выплачена сумма за аренду имущества сотрудника |

|

68, 69, 76 |

Начислены и оплачены налоговые, страховые суммы | |

|

73 |

79 |

Долг работника переносится при переводе из филиала в основной офис |

|

73.03 |

81 |

Сотруднику выдаются акции предприятия |

|

73.01 |

91.01 |

По предоставленным ссудам начисляются проценты |

|

73.02 |

94, 98.4 |

Списание ущерба или определение разницы по балансовой стоимости |

|

20 |

73.03 |

Начисление платы за эксплуатирование личного имущества работника |

|

41 |

73 |

Приход товаров в счет долга |

|

50, 51, 52 |

Зачисление оплаты ущерба от сотрудника | |

|

70, 76 |

Удержание из заработка работника или возмещение по его страховому соглашению | |

|

91.02 |

Списание долга, который невозможно получить | |

|

94 |

Исковые суммы по недостачам | |

|

99 |

Списание долга в связи с особыми обстоятельствами. Например, должник погиб |

Когда требуется определить размер ущерба, допущенного работником компании – учитывается только прямой вред

Недополученные доходы во внимание не принимаются. Возмещение со стороны сотрудника может выполняться в рассрочку.

Проводки при использовании резервного капитала

Использование средств резервного капитала счета 82 отображается по дебету, что характерно для пассивных бухсчетов. Для АО предусмотрено лишь целевое расходование средств РК (абз. 3 п. 1 ст. 35 закона № 208-ФЗ):

- Погашение выпущенных АО облигаций — Дт 82 Кт 66 (67) — производится за счет РК в случае нехватки других средств у общества. При этом указанная выше проводка лишь нарастит долги по облигациям, поскольку РК является не имуществом, а всего лишь источником.

- Выкуп выпущенных акций — Дт 82 Кт 81. В этом случае РК, скорее, играет роль источника покрытия убытков от операций по выкупу ценных бумаг, поскольку для фактического выкупа своих акций нужны всё же деньги (активы), а не источники. Поэтому несмотря на то, что данная проводка применяется на практике, лучше вместо счета 82 использовать в таких проводках денежные бухсчета.

- Покрытие полученных убытков — Дт 82 Кт 84. В бухучете эта операция расценивается как событие, происходящее после даты отчета. Механика этой операции такова: по итогам рассмотрения на основании подп. 12 п. 1 ст. 65 закона № 208-ФЗ наблюдательным советом принимается решение о покрытии возникших убытков за счет РК.

Все проводимые операции, связанные с изменением резервного капитала на счете 82, отображаются как по кредиту, так и по дебету. Поступление средств (пополнение РК) показано по кредиту этого счета, а использование средств — по дебету.

Согласно утвержденному Минфином Плану счетов предполагается, что счет «Резервный капитал» корреспондирует лишь со счетами 66 (67) и 84. В ряде случаев практикуется использование проводки со счетом 75 при формировании РК из взносов пайщиков, учредителей НКО.

Больше информации по вопросу применения бухсчетов вы найдете в нашей статье «Инструкция к плану счетов бухгалтерского учета на 2015 год».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Учет на субсчетах и их закрытие на примерах

Считается, что все операции по финансовым расчетам с персоналом происходят на одном обобщенном счете. Но случаев много, все они разные по своим причинам возникновения и характеру.

Бухгалтера открыли дополнительные субсчета, направления каждой проводки будут следующими:

- Взаиморасчет с заёмщиком на приобретение дома, квартиры. Этот субсчет активный, проводка отображает фактически выданную сумму по приходу, когда она начнет погашаться, деньги зачислят в кредит.

- Персонал может нанести материальный вред предприятию, обнаружится инвентаризационная недостача, хищение с определением виновного. Цифры, которые определили для взыскания, вносят на активный субсчет, при этом в приход ставят начисление, в расход — его погашение.

Например, выявлена недостача ТМЦ на складе при инвентаризации. Материала не хватает по расчету его фактической себестоимости в размере 40000 руб.

На рынке это сырьё стоит 50000 руб. Виновник согласен добровольно возместить недостачу.

Бухгалтер должен провести:

- 94 / 10 – 40000, сумма в ревизию;

- 2 / 94 – 40000, деньги отнесены как ущерб на недостачи;

- 73 / 98 – 10000, разница себестоимости и рыночной стоимости;

- 51 / 73 – 45000, погашенный долг;

- 98 / 91.1 – 10000, списано значение, превышающее фактическую стоимость.

Следующее взаимодействие между двумя сторонами можно выразить в учете компенсационных выплат за использование личного имущества.

Компания и рабочий заключили договорное обязательство о передаче машины на перевозку продуктов.

В договоре сказано:

- владелец автомобиля будет доставлять заказчикам товар;

- он будет получать за это 4000 руб. каждый месяц;

- фирма возместит затраты на бензин.

За определенный период было израсходовано денег на заправку машины в размере 3000 руб.

В журнале проводок будут отражены следующие записи:

- 44 / 73.1 — 4000 – начисление;

- 1 / 51 – 4000 – перечисление на расчетный счет рабочего;

- 44 / 73.1 — 3000 – сумма, которую отразил расчетчик по путевому листу;

- 1 / 51 – 3000 – заплатили за топливо работнику;

- 99 / 68 – 825 – запись налогового начисления.

Отражение проводок по выдаче займа в размере 100000 руб. выглядит следующем образом, если учесть, что деньги получены 1.08.2016, а погасить нужно 31.01.2017г.

- 1 / 51 – 100000 руб. – банковское перечисление на счет заёмщика;

- 70 / 73.1 – 16666 руб. — по ведомости на зарплату, как месячный платёж;

- 1 / 91.1 – 250 руб. — проценты согласно договору;

- 70 / 73.1 — 18170 руб. — последняя долговая оплата с процентами;

- 70 / 68 – 440 руб. — удержание из заработка;

- 68 / 51 – 440 руб. — бюджетное перечисление.

По договорному условию:

- процентная ставка – 3% за год пользования деньгами;

- погашение происходит каждый месяц в равных частях, проценты вычтут за раз вместе с окончанием оплат;

- вычеты будут проходить из зарплаты.

Понадобится значение рефинансированной ставки ЦБ, известно, что за время договорных условий она была равна 9,5%.

Расчет представляет пункты:

- процентное начисление на основании договора – 1504 руб. (100000 * 3% / 365 * 183 суток);

- проценты, вычисленные от 2/3 банковской ставки – 2673 руб. (100000 * 8% * 2/3 / 365 * 183);

- НДФЛ – 1259 руб. (2673 — 1504);

- сумму, которую нужно удержать с зарплаты работника – 440 руб. (1259 * 35%).

Получение идеальной балансовой ведомости возможно только после тщательных разносок, правильных проводок, ежедневно, на протяжении всего отчетного периода.

В данном видео-уроке можно ознакомиться с подробной информацией по счету 73.

Что означает бухгалтерская запись кт 51 дт 62

Вместе с тем, бухгалтерия отражает расчеты с собственниками общества в финансовой отчетности компании. Если на дату составления баланса остаток счета является дебетовым, то его переносят в строку 1230 раздела «Активы» формы №1, при кредитовом сальдо его переносят в строку 1520 пассива баланса.

Итак, задача бухгалтерской службы любой компании заключается в правильном отражении взносов при формировании первоначального капитала собственников компании и взаиморасчетов при распределении прибыли либо изменении состава акционеров.

Ведение кассовых операций регулируется определенными нормативными документами, которые необходимо изучить для грамотного учета наличных денежных средств и правильного ведения кассы.

Все поступления и выплаты наличных средств должны быть отражены в кассовой книге уставного образца, её ведение обязательно для каждой организации. Все записи в кассовую книгу делаются на основании первичных документов: приходный и расходный кассовый ордер. В корреспонденции с 68.02 также принимают участие 2 счета — 19 «Налог на добавленную стоимость по приобретенным ценностям» и 90.3 «Налог на добавленную стоимость».

Процесс формирования собственного фонда компании начинается еще до того, как она будет учреждена. В данном случае речь идет о взносе денежных ресурсов либо имущества при регистрации общества, что и представляет собой ключевой источник получения собственных средств.

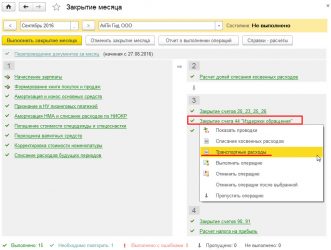

Однако можно найти эту операцию в корреспонденции счетов (закладка Рабочий стол) и вносить оттуда. В этом случае проводка уже будет сформирована автоматически, нужно будет только указать сумму.

То, на каком счете учитывается уставный капитал, имеет значение при составлении бухгалтерской отчетности.

Современное обращение со счетом 84 бух учета отображает проводки так называемой реформации баланса. В советской бухгалтерии баланс отражал полный объем денежного прироста за отчетный период, рассмотрев который руководитель утверждал и распределял её. Другими словами, реформация баланса происходила в момент принятия решения о распределении дохода.

Общее описание. Корреспондирующие счета по дебету Дебет 51 — Кредит 50 , 51, 57, 58, 60 , 62, 66, 67, 69, 70 , 75, Корреспондирующие счета по кредиту Дебет 50 , 51, 57, 60 , 62, Проводка: Д. Сумма : сумма поступления денежных средств Дата проводки : дата выписки по расчетному счету Документ 1С 8.

Показатель по строке 3300 — сумма строк 3200 и 3310, уменьшенная на величину показателя по строке 3320. Капитал может быть сформирован и за счет источников, не связанных с денежными средствами, например за счет оцененных в установленном порядке объектов основных средств (Дт 08 Кт 75.1), товаров (Дт 41 Кт 75.1), материалов (Дт 10 Кт 75.1).

Поступление наличных 51 75.01 Поступление денежных средств на расчетный счет организации, полученных в счет вклада в уставный капитал в руб.

Специальные предложения Аюдар Инфо

На каком счете учитывается уставной капитал? Выбираем его из Плана счетов, существует сч. 80 «Уставный капитал», предназначение которого как раз учитывать этот самый капитал.

Субсчет 75-02 «Расчеты по выплате доходов» применяется также для отражения расчетов по распределению прибыли, убытка и других результатов по договору простого товарищества. Учетные записи по этим операциям производятся в аналогичном порядке (табл. 2.9).

Факс ввели в пользование и приняли к учету как объект ОС, согласно действующим нормативам. В рамках этого действия бухгалтер предприятия должен составить следующие проводки:

- Дт 75-01 Кт 80 на сумму 10000 рублей, данная величина отображает задолженность этого участника по вкладу в УК;

- Дт 08 Кт 75-01 – такая бухгалтерская запись свидетельствует о том, что факс был получен в качестве вложения в уставный капитал и начал отражаться в учете;

- Дт 01 Кт 08 – операция характеризует тот факт, что факс принят к учету как объект основных средств;

- Дт 20 Кт 01 – свидетельствует об отражении списания стоимости инструмента в количестве 10000 рублей;

- Дт 90-02 Кт 20 – проводка отражает, что стоимость этого материала была включена в себестоимость реализации.

Суммы налога на доходы от участия в организации, подлежащие удержанию у источника выплаты, учитываются по дебету субсчета 75-02 «Расчеты по выплате доходов» и кредиту счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на доходы физических лиц».

Исключение в данном случае составляют ценные бумаги, размещаемые по стоимости ниже номинальной. Такие элементы будут подлежать списанию по стоимости размещения.

Читайте более подробно про отражение прибылей и убытков организации статье: «Учет финансовых результатов. Счет 99 — прибыли и убытки«.

Характеристика счета 50

Все организации обязаны отражать операции, осуществляемые с наличными денежными средствами. Не имеет значения, кто является контрагентом — физическое лицо или предприятие. Закон для всех действует одинаково. Для учета наличных финансов используется счет 50 — Касса. Здесь отражаются такие операции, как:

- выдача заработной платы работникам;

- возврат средств покупателю;

- выдача наличности под отчет для хознужд организации;

- денежные поступления (например, плата за товар, материалы или услуги);

- процедура инкассации и пр.

Доступ к наличным средствам, а также проведению операций с ними имеет только бухгалтер-кассир (или заменяющее лицо).

По дебету счета 50 собирается информация о приеме наличности, а по кредиту — о выдаче из кассы. К счету 50 в бухгалтерском учете можно открыть несколько субсчетов, которые закреплены в Плане счетов (приказ Министерства финансов от 31.10.2000 № 94н).

В основном организации используют субсчет 50.1 (50.01 — в специализированных бухгалтерских программах) бухучета под названием «Касса организации».

Документальное подтверждение операций по счету 50

Каждая операция по перемещению денежных средств в кассе должна сопровождаться оформлением документации (при выдаче денег — расходно-кассовым ордером (РКО) по форме КО-2, при получении — приходно-кассовым ордером (ПКО) по форме КО-1). Эти документы являются основой для заполнения кассовой книги.

Особенности оформления займа

Юрлицу-заимодавцу не требуется получения специальной лицензии, если такие хозяйственные операции носят эпизодический характер, а займы не выдаются на постоянной основе (разъяснения ВАС РФ от 10.08.1994 №С1-7/ОП-555).

Получателями свободных денежных средств, имеющихся в распоряжении заимодавца, могут быть учредители, бизнес-партнеры, индивидуальные предприниматели, сотрудники или обычные граждане (п. 1 ст. 807 ГК РФ). Денежные средства могут передаваться заемщику в российских рублях или иностранной валюте.

Особенностью таких договоров является возможность передачи в пользование на оговоренный срок не только финансовых активов, но и имущественных ценностей (части основных или оборотных активов). Юридическое лицо может предоставлять денежные средства, а может выступать их получателем. Проводки по получению займа – это отражение операций с заемными средствами в бухгалтерском учете.

Касса, какой счет выбрать

Субсчета к счету 50 открываются в соответствии с рекомендациями в Инструкции 94н:

- 50-1, на котором подлежат отражению все движения с наличкой: поступления от продаж, выплата зарплаты, сдача налички в банк и т. д. При осуществлении расчетов в валюте необходимо организовать аналитику на каждый вид валюты;

- 50-2 используется при необходимости при наличии операционных, то есть нескольких удаленных от главного офиса касс, в которых прием денег за смену фиксируется в книге кассира-операциониста, а не в кассовой книге;

- 50-3 используется для учета денежных документов в сумме затрат на их приобретение, на каждый вид документа заводится отдельная аналитика.

Особенность аналитического учета

Расчеты с работниками по различным мероприятиям проводят на синтетическом 73 счете. Бухгалтеру для полного обхвата всех производственных манипуляций необходимо открыть несколько субсчетов. Чтобы определить границы между синтетическим и аналитическим бухучетом, нужно провести параллель.

С помощью синтетического фиксирования происходит сбор обобщенной информации под одним тезисом.

К этому виду может принадлежать информация о следующих предметах:

- имуществе;

- обязательствах;

- производственных операциях с определенными экономическими признаками.

Аналитическим учетом ведется контроль за лицевыми, материальными счетами, сгруппированными детально и показывающими конкретное хозяйственное мероприятие в синтетическом счете.

Так, в счете 73, если с рабочими ведутся финансовые отношения в этом направлении, то на каждого фигуранта заводят отдельную строку, так как запись зависит от принадлежности операции к определенной функции, причины, по которой появилось цифровое значение и проводка.

Когда нужно проводить инвентаризацию

Инвентаризацию проводят перед составлением годовой бухгалтерской отчётности, но это не единственный случай, когда она необходима (п. 3 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон о бухучёте), п. 27 Положения, утв. Приказом Минфина от 29.07.1998 № 34н). Например, инвентаризацию надо регулярно проводить, чтобы выявить пищевую продукцию, лекарства и иные товары с истёкшим сроком хранения (п. 4 ст. 5 Закона РФ от 07.02.1992 № 2300-1).

Если не провести инвентаризацию в установленных законом случаях или провести её несвоевременно, например после увольнения материально ответственного лица, то компания:

- не сможет привлечь уволившегося работника к материальной ответственности (Определение Судебной коллегии по гражданским делам ВС РФ от 07.05.2018 № 66-КГ18-6);

- не сможет учесть потери от недостачи в составе налоговых расходов (ст. 252, 265 НК РФ, постановление Девятого арбитражного апелляционного суда от 01.11.2018 № 09АП-51247/2018).

Материальная помощь

Организации могут выплачивать работникам материальную помощь при наступлении определенных событий (рождение ребенка, юбилейная дата, болезнь и др.), то есть ее выплата не связана с выполнением этими работниками трудовых функций. Материальная помощь выплачивается только по желанию работодателя.

Как правило, условие о предоставлении материальной помощи не предусматривается в трудовом или коллективном договоре. Решение о ее выплате принимает руководитель организации на основании заявления работника, в котором указываются причины обращения за помощью (с приложением соответствующих документов). Выплата материальной помощи производится на основании резолюции руководителя на заявлении либо на основании соответствующего приказа. Приказ составляется в произвольной форме, в нем указываются суммы материальной помощи, срок и источник выплаты.

Материальная помощь, по своей сути, не относится к системе оплаты труда, и не носит производственного и стимулирующего характера (статья 144 ТК РФ). В соответствии с пунктом 23 статьи 270 Налогового кодекса РФ, при определении базы для исчисления налога на прибыль, суммы материальной помощи не учитываются.

Также в соответствии с пунктом 28 статьи 217 НК РФ материальная помощь в размере, не превышающем 4000 рублей в год на одного работника, НДФЛ не облагается. Помощь, оказываемая сверх этой суммы, облагается налогом в общеустановленном порядке. Кроме того, освобождается от налогообложения вся сумма материальной помощи, если она выплачивается (п. 8 ст. 217 НК РФ):

- налогоплательщикам в связи со стихийным бедствием или другими чрезвычайными обстоятельствами в целях возмещения причиненного материального ущерба или вреда здоровью;

- физическим лицам, пострадавшим от террористических актов на территории РФ;

- членам семьи умершего работника или работнику в связи со смертью членов его семьи;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка.

Сумма материальной помощи, выплачиваемая при рождении (усыновлении, удочерении) ребенка, освобождается от налогообложения при условии, что она составляет не более 50 000 рублей на каждого ребенка и выплачивается в течение первого года после его рождения.

Важно, чтобы данные выплаты были единовременными и сотрудники предоставили в организацию документы, подтверждающие право на получение данных выплат. Например, копию свидетельства о смерти члена семьи или копия свидетельства о рождении и т.д

Также не начисляются страховые взносы на суммы единовременной материальной помощи, оказываемой:

- физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда здоровью;

- физическим лицам, пострадавшим от террористических актов на территории РФ;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка. По этому основанию от страховых взносов освобождается материальная помощь в сумме не более 50 000 руб. на каждого ребенка при условии, что она выплачивается в течение первого года после рождения (усыновления, удочерения) ребенка;

- работнику в связи со смертью члена (членов) его семьи.

Согласно подпункту 11 пункта 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ не облагаются страховыми взносами также суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4000 рублей на одного работника за расчетный период (календарный год). С суммы, превышающей установленный лимит, нужно начислить страховые взносы.

Необходимо учесть, что в бухгалтерском учете материальная помощь признается в составе прочих расходов, а в налоговом учете — нет, вследствие чего у организации возникает постоянная разница, которой соответствует постоянное налоговое обязательство (ПНО) (п. 4, 7 Положения по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19 ноября 2002 г. № 114н).

Приведем пример отражения в учете операции по выдаче сотруднику материальной помощи.Пример Работнику организации в марте 2011 года выплачена материальная помощь в размере 15 000 рублей в связи с кражей кошелька. В учете эти операции отражаются так.Дебет 91-2 Кредит 73— 15 000 рублей – начислена работнику материальная помощь.Дебет 73 Кредит 68-11430 рублей- удержан НДФЛ с суммы дохода работника. ((15000 руб.-4000 руб.)х13%)Дебет 99 Кредит 68-2— 3000 рублей – отражено ПНО ( 15 000 руб.х 20%);Дебет 73 Кредит 50— 13 570 рублей – выплачена работнику материальная помощь за вычетом удержанного НДФЛ.Дебет 20 Кредит 69— 3762 рублей – начислены страховые взносы.

Счет 73: общая информация

Счет 73 относится к категории активно-пассивных счетов бухучета. Его сальдо может формироваться как в дебетовой, так и в кредитовой части.

Выплата заработка или учет подотчетных сумм – это не единственные операции, в рамках которых работники получают финансы от компании или возвращают их. Существует еще ряд обстоятельств, при которых может быть использован счет 73:

- работники получают займ от предприятия;

- осуществляется выплата причиненного работником ущерба;

- компания оплачивает эксплуатирование собственности работника, например, автомобиля;

- за телефонные переговоры сотрудника была начислена плата, которая подлежит возмещению со стороны нанимателя.

Положительный остаток проходит по дебету счета и идентифицируется как долг сотрудника перед компанией. В кредитовой части указывается отрицательный остаток, являющийся долгом предприятия. По каждому сотруднику компании ведется индивидуальный аналитический учет.

В зависимости от конкретной ситуации, к счету 73 могут быть открыты дополнительные субсчета. Такой подход позволяет выделить объекты обособленно и произвести все нужные расчеты по каждому из них. Например, субсчет 73.01 – расчеты по займам или субсчет 73.02 – возмещение ущерба.