Оборотный капитал в балансе, строка

Содержание:

- Направления оптимизации заемного капитала

- Расчет коэффициента и его значение

- Составляющие собственного капитала компании

- Собственный капитал: определение, формула, компоненты >

- Амплитуда значений и их интерпретация

- Информация об основном капитале в бухгалтерской отчетности

- Компоненты собственного капитала

- Финансовый цикл

- Средние статистические значения по годам для предприятий РФ

- Оптимальная структура капитала

- Что означает тот или иной коэффициент

- Наилучшее значение показателя собственного капитала

- Причины изменения коэффициента финансовой устойчивости (автономии)

- Выводы о том, что означает изменение показателя

Направления оптимизации заемного капитала

С целью повышения кредитоспособности компании с применением информационной базы по долговым обязательствам предлагается совершенствование методических подходов к отражению и оценке деятельности компании с заемными средствами. С целью управления долговыми обязательствами и обеспечения кредитоспособности фирмы необходимо формировать данные разных степеней обобщенности: сводные и более детализированные.

Для роста информативности данных рекомендуется пересмотр организации аналитического учета долговых обязательств компании за счет изменения счетов второго порядка и отделения счетов третьего (и даже четвертого) порядка.

Расчет коэффициента и его значение

Отрицательное значение этого показателя показывает отсутствие у фирмы собственного оборотного капитала, что означает формирование всей суммы оборотных средств, а в некоторых случаях даже части внеоборотных активов за счет заемных источников.

Для стабилизации и улучшения финансового положения организации необходимо грамотное управление оборотными активами фирмы.

Следует выявить существенные факторы и повысить обеспеченность компании собственными оборотными активами.

Расчёт коэффициента регламентируется законодательством Российской Федерации.

Согласно приказу, формула рассматриваемого коэффициента равняется отношению разности собственного капитала (итого по разделу «Капитал и резервы») и внеоборотных активов к сумме оборотных активов.

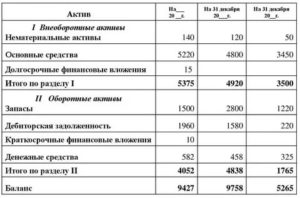

Рассчитать коэффициент можно с помощью данных бухгалтерского баланса.

Смысл коэффициента можно охарактеризовать следующим образом: в числителе внеоборотные активы вычитают из суммы собственного капитала.

Как уволить сотрудника в соответствии с КЗоТ? Коды профессий по ОКПДТР – для чего нужны бухгалтеру?

Как правило, собственный капитал, как самый устойчивый источник средств, должен финансировать внеоборотные активы, обладающие низкой ликвидностью.

В западной экономической практике этот коэффициент при проведении финансового анализа не используют. Данный коэффициент применяется только в России.

В соответствии с указанными нормативными актами, коэффициент используется в качестве признака несостоятельности или банкротства предприятия.

Вместе с коэффициентом текущей ликвидности он является критерием определения неудовлетворительных финансовых результатов фирмы и неплатежеспособности организации.

Составляющие собственного капитала компании

Формирование уставного капитала происходит при образовании компании и состоит он из вкладов учредителей. Уставный капитал отражается в балансе в соответствии с размером, указанным в уставе компании. Он представляет собой вклады участников (акционеров, учредителей) компании. Минимальный размер уставного капитала для ООО и непубличных АО равен 10 000 рублей, для публичных АО – 100 000 рублей. Вносится уставный капитал либо деньгами, либо неденежными средствами, например, имуществом, имущественными правами, ценными бумагами. При этом необходима независимая оценка уставного капитала. В балансе уставный капитал указывается по строке 1310.

Формирование добавочного капитала происходит в том случае, если учредители в уставный капитал вкладывают дополнительные средства, уже сверх собственной доли. Кроме этого формирование добавочного фонда возможно при получении дохода от эмиссии, при направлении средств от переоценки внеоборотных средства, а также за счет прибыли, оставшейся после ее распределения. При дооценке внеобортных активов, в случае продажи акций или долей, получая сумму сверх номинальной стоимости, компания получает безвозмездную помощь, в качестве вклада в имущество. Это расценивается как добавочный капитал.

Резервный капитал представляет собой средства, которые компания откладывает на то, чтобы возместить убытки в случае возникновения непредвиденных ситуаций. Из прибыли создается резервный фонд для возмещения убытков, включая и необходимость погашения дебиторской задолженности. По каждому отдельному сомнительному долгу происходит определение величины резерва. Акционерные общества резерв создается в обязательном порядке, а для ООО эта обязанность предусматривается в уставе. В балансе резервный капитал отражают по стр. 1360 «Резервный капитал».

За счет собственного капитала происходит выплата участникам общества дивидендов. В случае прекращения деятельности компании ее собственный капитал позволит определить размер средств, которые будут распределены между участниками общества. При этом следует знать, что собственный капитал может быть как положительной, так и отрицательной величиной. Это возможно в том случае, если компания работает без прибыли и имеет убыток, а накопленные суммы превышают другие показатели собственного капитала (уставный, добавочный и резервный).

Если рассчитывается собственный капитал с целью определения предельной величины процентов, которые учитываются в расходах по контролируемой задолженности, то размер собственного капитала будет равняться сальдо по стр. 1300 плюс долг по налогам и сборам.

Собственный капитал: определение, формула, компоненты >

Собственный капитал (по англ . Shareholder’s equity или Stockholder’s equity) – это сумма капитала, предоставленного бизнесу его акционерами плюс прибыль, полученная от бизнес деятельности компании, за вычетом любых выплаченных дивидендов. На балансе капитал рассчитывается следующим образом:

Активы – Обязательства = Собственный капитал

Альтернативный расчет акционерного капитала:

Уставный капитал + Нераспределенная прибыль – Казначейские акции

Оба расчета приводят к тому же размеру собственного капитала. Эта сумма отображается в балансе, а также в отчете о собственном капитале.

Концепция собственного капитала важна для оценки объема средств, удерживаемых в бизнесе. Негативный баланс собственного капитала, особенно в сочетании с крупной долговой нагрузкой, является сильным индикатором предстоящего банкротства.

Компоненты

Собственный капитал включает следующие компоненты :

— Обыкновенные акции. Это номинальная стоимость обыкновенных акций, которая обычно составляет $ 1 за акцию.

— Добавочный капитал. Это дополнительная сумма, которую акционеры заплатили за свои акции сверх номинальной стоимости. Обычно размер добавочного капитала существенно превышает размер обыкновенных акций.

— Казначейские акции (по англ. Treasury stock)– сумма, уплаченная для выкупа акций у инвесторов. Сальдо счета является отрицательным .

— Нераспределенная прибыль (по англ. Retained earnings). Это совокупный объем прибыли и убытков за вычетом дивидендных выплат акционерам. Нераспределенная прибыль – это прибыль бизнеса, которая не была распределена в виде дивидендов акционерам, а вместо этого была направлена на инвестиции обратно в бизнес. Нераспределенная прибыль может быть использована, помимо прочего, для финансирования оборотного капитала, покупки основных средств или обслуживания долга.

Для расчета нераспределенной прибыли начальный баланс нераспределенной прибыли добавляется к чистой прибыли или убыткам, а затем вычитаются дивидендные выплаты. Результат публикуется в балансе и отдельном отчете о нераспределенной прибыли .

Формула нераспределенной прибыли выглядит следующим образом:

Нераспределенная прибыль на начало периода + Чистый доход / убыток – Дивиденды

Собственный капитал может упоминаться как балансовая стоимость бизнеса (или книжная стоимость , по англ . book value ), поскольку он теоретически представляет собой остаточную стоимость предприятия, если все обязательства исполнены за счет активов. Однако, рыночная стоимость и балансовая стоимость активов и обязательств не всегда совпадают .

Пример

По состоянию на 31 декабря 2021 года банк JP Morgan Chase имел общие активы в размере $2,533,600 млн . и общие обязательства в размере $2,277,907 млн .

Собственный капитал JP Morgan Chase :

$2,533,600 (активы) – $2,277,907 (обязательства) = $255,693

Полученное значение также можно найти в отчете об изменениях собственного капитала , где представлена разбивка по компонентам , включая

- привилегированные акции ($26,068 млн . )

- обыкновенные акции ($4,105 млн . )

- добавочный капитал ($90,579 млн .)

- нераспределенную прибыль ($177,676 млн . )

- накопленный прочий доход (-$140 млн . )

- Казначейские акции (- $42,595 млн .)

$26,068 + $4,105 + $90,579 + $177,676 – $140 – $42,595 = $255,693

Стоимость капитала в размере $255,693 млн . представляет собой сумму, оставшуюся у акционеров, если теоретически JP Morgan Chase погасит все свои обязательства.

Выводы

Собственный капитал используется в фундаментальном анализе для определения значений коэффициентов, таких как отношение долга к собственному капиталу (D ebt to equity ) и рентабельность собственного капитала (ROE) .

Амплитуда значений и их интерпретация

Получившееся в результате расчета значение СОК может быть положительным, отрицательным или быть равным нулю. Разберемся, что это значит:

Разница показателей

- Если получился ноль, значит, текущие активы фирмы в полном объеме формируются с помощью займов, однако предприятие может расплатиться по всем своим краткосрочным долгам, не прибегая к реализации менее ликвидных ВНА.

- При цифре больше нуля часть собственных средств участвует в образовании ОА. Такое значение показателя желательно и отвечает состоянию равновесия статей баланса.

- Если число отрицательное (т.е. меньше нуля), это означает, что фирме не хватает внутренних источников и даже ее ВНА частично формируются краткосрочными обязательствами. Это не соответствует состоянию равновесия баланса. Такая ситуация в большинстве отраслей экономики говорит о неустойчивости компании в финансовом отношении.

Как видно из приведенных формул, изменение величины рассматриваемого показателя зависит от каждой строки бухгалтерского баланса. Так, например, прирост нераспределенной прибыли вызовет и увеличение суммы СОК. И наоборот, приобретение основных средств, вложение денег в долгосрочные финансовые инструменты уменьшают анализируемый показатель.

Однако получившиеся высокие цифры могут свидетельствовать о том, что компания выбрала неэффективную финансовую стратегию: избегает краткосрочного финансирования, не в полной мере использует кредиторскую задолженность, нерационально распоряжается полученной прибылью.

Информация об основном капитале в бухгалтерской отчетности

Бухгалтерская отчетность — основной источник информации о состоянии ОК предприятия.

ВНИМАНИЕ! С 01.06.2019 года действуют обновленные бланки бухгалтерской отчетности в редакции, утвержденной приказом Минфина от 19.04.2019 №61н. Подробнее об изменениях читайте здесь

Для анализа показателей его составных частей используется баланс, приложение к балансу № 3 формы 0710005. Для изучения динамики движения основных фондов также окажется полезной статистическая годовая форма № 11.

В бухгалтерском балансе информация об ОК предприятия отражается в разделе 1 «Внеоборотные активы» в разрезе отдельных статей:

- Строка 1110 — служит для отражения остаточной стоимости нематериальных активов.

- Строки 1120, 1130, 1140 — отображают результаты исследований и разработок, нематериальные и материальные поисковые активы. Понятие поисковых активов дано в пп. 5–8 ПБУ 24/2011.

- Строка 1150 — здесь фиксируется остаточная стоимость основных средств. Сюда же включаются затраты на незавершенные капитальные вложения в основные средства и приобретение оборудования с расшифровкой данного показателя. Обоснованием такого подхода служит п. 20 ПБУ 4/99, согласно которому «Незавершенное строительство» входит в состав группы «Основные средства».

Более детально понятие основных средств, а также нюансы отображения их стоимости в балансе разбираются в статье «Отражаем основные средства в бухгалтерском балансе».

- Строка 1160 — доходные вложения представляют собой форму долгосрочных финансовых инвестиций, а потому включаются в состав основного капитала предприятия. Данная строка содержит информацию об остаточной стоимости основных средств, переданных за плату во временное пользование. Если договором аренды предусмотрена возможность последующего выкупа арендуемого имущества или его автоматический переход к арендатору по окончании срока договора, то имущество учитывается арендатором как собственные основные средства и также включается в основной капитал.

- Строка 1170 — отражаются долгосрочные финансовые вложения.

- Строка 1190 — здесь учитываются прочие внеоборотные активы, которые не попадают под распределение в основные группы 1-го раздела баланса и в то же время имеют существенный стоимостный показатель. Они также могут входить в состав основного капитала, если являются объектом классификации основных фондов.

Подробнее о способах анализа бухгалтерского баланса узнайте из статьи «Методика анализа бухгалтерского баланса предприятия».

Как мы видим, несмотря на схожесть понятий ОК и внеоборотных активов, различия в их структуре и стоимостном выражении все же имеются. Так, в ОК не включаются данные строки 1180 с информацией об отложенных налоговых активах. Данный показатель формирует величину добавочного капитала (п. 68 приказа Минфина от 29.07.1998 № 34н).

Компоненты собственного капитала

МСФО определяет собственный капитал (или чистые активы) в качестве остаточной доли в активах предприятия, которые остаются после вычета его обязательств. Есть несколько потенциальных компонентов, составляющих собственный капитал в бухгалтерском балансе:

1. Капитал, полученный от владельцев. Капитал акционерных обществ пополняется за счет использования механизма выпуска обыкновенных акций, хотя привилегированные акции (гибрид обычной акции с некоторыми характеристиками долга) могут быть выпущены некоторыми компаниями в дополнение к обыкновенным акциям. Привилегированные акции имеют права, у которых есть приоритет над правами общих акционеров, и, как правило, они касаются выплаты дивидендов и получения активов в случае ликвидации компании.

Обыкновенные и привилегированные акции могут иметь номинальную стоимость (или заявленную стоимость) или могут быть выпущены в виде акций без номинальной стоимости (в зависимости от государственных требований в момент регистрации). Если требование о номинальной или заявленной стоимости акции существует, то этот аспект должен быть раскрыт в финансовой отчетности.

Кроме того, количество выпущенных и находящихся в обращении акций должно быть раскрыто для каждого класса акций, выданного компанией. Количество объявленных акций является количеством акций, которые могут быть проданы компанией в соответствии с ее уставом. Количество выпущенных акций являет собой число акций, которые были бы проданы инвесторам, в то время как количество размещенных акций составляет число из выпущенных акций за вычетом тех акций, которые были выкуплены компанией.

2. Собственные акции, выкупленные у акционеров (казначейские акции). Выкуп акций компании может произойти, когда руководство считает акции недооцененными или когда оно хочет ограничить влияние от разводнения акция в связи с использованием различных планов поощрения сотрудников акциями. Казначейские акции приводят к уменьшению собственного капитала и уменьшению общего количества акций в обращении. Казначейские акции не добавляют голосов на сборах акционеров и дивиденды в случае их объявления компанией не выплачиваются.

3. Нераспределенная прибыль (непокрытый убыток). Суммы, которые были признаны в качестве чистой прибыли в отчете о финансовых результатах предприятия, но которые не были выплачены владельцами компании через дивиденды.

4. Переоценка внеоборотных активов и добавочный капитал. Суммы, которые могут либо увеличить, либо уменьшить совокупный собственный капитал, но которые не связаны с получением прибыли или убытка компанией, а также не связаны с совершением сделок предприятием со своими акциями. Например, рост стоимости купленного ранее производственного станка может привести к увеличению этих элементов.

5. Резервный капитал – являет собой сумму резервов, которую акционерные компании должны отчислять на случай непредвиденных негативных явлений. Также резервные фонды могут формироваться в неакционерных компаниях.

6. Доля меньшинства (или неконтролируемые доли). Долевые интересы миноритарных акционеров в дочерних компаниях, которые были консолидированы материнской (управляющей) компанией, но которые не полностью принадлежит материнской компании.

Финансовый цикл

Финансовый цикл предприятия представляет собой период времени, который необходим для того чтобы текущие активы и обязательства конвертировались в денежные средства. Другими словами, это время, которое необходимо для одного полного оборота оборотного капитала. Как правило, чем меньше его продолжительность, тем ниже расходы, связанные с обслуживанием финансирования.

Формула

Для расчета продолжительности финансового цикла используется следующая формула:

Финансовый цикл = DSO + DSO — DPO

где DSI – срок оборота запасов в днях (англ. Days Sales of Inventory

), DSO – срок инкассации дебиторской задолженности в днях (англ. Days of Sales Outstanding ), DPO – срок погашения кредиторской задолженности (англ. Days of Payables Outstanding ).

В свою очередь, приведенные выше показатели рассчитываются по следующим формулам:

| DSI = | Запасы | × 365 |

| Себестоимость реализованной продукции |

| DSO = | Дебиторская задолженность | × 365 |

| Выручка от продаж в кредит |

| DPO = | Кредиторская задолженность | × 365 |

| Закупки в кредит |

Очевидно, что продолжительность финансового цикла может быть уменьшена либо за счет увеличения срока погашения кредиторской задолженности, либо за счет сокращения срока оборота запасов и срока инкассации дебиторской задолженности. Однако каждый из этих способов имеет свои недостатки.

Сокращение уровня запасов может привести к проблемам с производством и тем самым привести к снижению продаж. Для сокращения срока инкассации дебиторской задолженности предприятие должно ввести более жесткую кредитную политику, которая также может оказать негативный эффект на объем продаж. В свою очередь, увеличения срока погашения кредиторской задолженности приведет к ее росту в балансе, что приведет к снижению показателей ликвидности и будет негативно воспринято кредиторами предприятия.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Оптимальная структура капитала

Решения о выборе коэффициента долговой нагрузки можно рассматривать как поиск приближения к точке, в которой разность между налоговыми преимуществами займов и издержками закредитованной компании достигает максимума.

Точной формулы, с помощью которой можно было бы определить оптимальную структуру капитала, найти не удалось, но любое разумное решение должно учитывать следующие аспекты проблемы:

- объем налоговых платежей. Компания должна быть уверена в стабильном потоке прибылей на период долговых обязательств, чтобы рассчитывать на достижение чистой экономии на налогах за счет займов. Если компания имеет мало шансов получать прибыль, достаточную для того, чтобы воспользоваться преимуществами налоговой защиты процентных платежей, результатом заимствований может стать отрицательная чистая экономия на налогах;

- бизнес-риск. При прочих равных условиях вероятность возникновения финансовых трудностей и масштаб связанных с ними издержек выше для компаний с высоким деловым риском. Сочетание высокого делового и значительного финансового рисков является крайне неразумным, и на практике большинство рисковых проектов финансируется за счет собственного капитала;

- качество активов. Издержки конфликта интересов и вероятность финансовых трудностей выше у тех компаний, стоимость которых в значительной мере зависит от перспектив роста или стоимости нематериальных активов. Любой кредитор прекрасно понимает, что земля и недвижимость – несравнимо более надежное обеспечение долга, чем зарегистрированный товарный знак или уникальные знания. Поэтому объем займов фирм с повышенной долей рисковых нематериальных активов значительно меньше объема займов фирм с большой долей надежных фиксированных активов;

- доступность финансирования. В период «кредитной тишины» начала 2009 г. менеджерам или собственникам бизнеса говорить о выборе структуры не приходилось, а банкам, наоборот, пришлось войти в капитал многих компаний-должников.

Что означает тот или иной коэффициент

В результате расчетов по формуле получается определенный коэффициент. На основании его можно судить об особенностях деятельности компании. Рассмотрим значение того или иного коэффициента:

- Меньше 0,3. Такой коэффициент говорит о том, что у компании есть затруднения с развитием. Также это говорит о зависимости от заемных средств, пониженной платежеспособности. Что это обозначает на практике? Организации будет сложно получить займы. Кредиторы будут отказывать фирме из-за ее низкой платежеспособности. Отказывать будут и инвесторы, так как инвестиции в такую получения прибыли.

- От 0,3 до 0,6. Это среднее значение. Оно обозначает нормальную платежеспособность, относительную независимость компании от сторонних средств.

- Больше 0,6. Обозначает высокий уровень платежеспособности, независимость фирмы. Однако точная интерпретация определяется структурой нынешних займов, уровнем ликвидности средств.

Коэффициент 0,6 вовсе не обязательно свидетельствует о хорошем состоянии компании. Все зависит от специфики ее хозяйственной деятельности. Если фирма берет долгосрочные (со сроком погашения от 1 года) займы, коэффициент 0,6 обозначает зависимость компании от займов. Связано это с тем, что прибыль предприятия будет направляться на уплату процентов. По этой причине существуют сложности с модернизацией и расширением компании. Средств на это в достаточном объеме просто нет.

Важно! Если большая часть займов является краткосрочной (со сроком погашения до года), коэффициент больше 0,6 обозначает независимость от кредиторов, а также наличие средств для модернизации производства. Соответственно, в таких условиях компания может успешно развиваться

Наилучшее значение показателя собственного капитала

Полученный в результате вычислений по указаниям Минфина итог должен быть как минимум больше нуля. Если выведенное значение меньше — в компании имеются проблемы, связанные с чрезмерным кредитованием либо недостаточностью быстрореализуемых активов.

В целях проведения аналитических исследований чаще всего применяется простая средняя значений собственного капитала на начало и конец года. В виде формулы ее можно представить:

СК Ср. = (СК1 + СК2) / 2.

Хорошим будет считаться результат, превышающий уставный капитал. Связано это с тем, что любой успешный бизнес должен сопровождаться ростом объема собственного капитала за счет эффективной, прибыльной деятельности.

ВАЖНО! Если в качестве подхода к определению величины собственного капитала выбран вариант с расчетом чистых активов, то полученный результат не может быть меньше величины уставного фонда. В противном случае АО или ООО обязаны будут увеличить полученное значение до размера уставного капитала, либо налоговики вправе будут запустить процедуру ликвидации компании

Причины изменения коэффициента финансовой устойчивости (автономии)

Коэффициент автономии (Собственный капитал / Итого пассивов) отражает степень зависимости компании от заемного капитала и имеет отношение к оценке долгосрочной перспективы организации.

С точки зрения необходимости погашения долгосрочные и краткосрочные обязательства равнозначны. Поэтому при оценке финансовой устойчивости рассматривается совокупная величина заемного капитала — в отличие от анализа ликвидности, когда долгосрочные обязательства приравниваются к собственному капиталу, так как не требуют погашения в ближайшем будущем.

Небольшое изменение формулы (Собственный капитал / Итого активов) подтверждает, что снижение коэффициента автономии — результат превышения роста активов над собственным источникам финансирования. Отсюда — неизбежное наращивание заемных средств.

Причины, в результате которых возрастает доля заемных источников финансирования и снижается коэффициент автономии:

1. Сокращение собственного капитала в результате убытка или существенных дивидендных начислений (уменьшилась нераспределенная прибыль), бухгалтерского обесценения имущества (сократились накопленные ранее суммы переоценки внеоборотных активов) или медленного роста собственного капитала из-за низкой прибыльности либо невысокой доли чистой прибыли, остающейся в распоряжении компании (низкого уровня самофинансирования).

2. Капитальные вложения, размер которых превышает сумму собственных источников финансирования, возникших в том же периоде (рост внеоборотных активов, превышающий рост собственного капитала).

3. Увеличение оборотных активов, превышающее рост собственного капитала. Может происходить вследствие:

- наращивания объемов производства, при котором рост величины оборотных активов неизбежен;

- или/и снижения оборачиваемости оборотных активов (увеличения отсрочек платежей, предоставляемых покупателям, увеличения срока предоплаты поставщикам за получаемые ресурсы, увеличения периода хранения материалов и запасов готовой продукции на складе).

Причины роста коэффициента автономии:

1) увеличение собственного капитала (за счет максимизации прибыли или уменьшения той ее части, которая распределяется в пользу собственников, вложений со стороны собственников и инвесторов);

2) ускорение оборачиваемости активов;

3) приобретение активов в пределах сумм, не превышающих возникшие за период собственные источники финансирования.

В результате дооценки внеоборотных активов значение коэффициента автономии тоже может увеличиться, но интерпретировать такой рост как реальное повышение финансовой устойчивости компании не вполне обоснованно.

Чтобы выяснить причины изменения показателя, изучаются строки отчетности, перечисленные в табл. 1 и пояснениях к табл. 2, 3.

Выводы о том, что означает изменение показателя

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

Финансовый анализ:

- Коэффициент покрытия оборотных средств собственными источниками формирования (Коэффициент обеспеченности… Определение Коэффициент покрытия оборотных средств собственными источниками формирования (Коэффициент обеспеченности собственными средствами) — это показатель, который отвечает на вопрос, какая доля текущих активов покрывается собственными…

- ИТОГО по разделу III 1300 Определение ИТОГО по разделу III 1300 — это сумма показателей по строкам с кодами 1310 — 1370 и отражает общую величину собственного капитала организации: 1310 «Уставный капитал…

- БАЛАНС 1700 Определение БАЛАНС 1700 — это общая стоимость пассивов организации. Это сумма показателей по строкам 1300, 1400, 1500, то есть собственного капитала, долгосрочных обязательств и краткосрочных…

- Коэффициент обеспеченности оборотных активов чистым оборотным капиталом Определение Коэффициент обеспеченности оборотных активов чистым оборотным капиталом — это показатель, характеризующий, какая доля оборотных активов финансируется чистым оборотным капиталом. То есть он показывает, какая…

- ИТОГО по разделу IV 1400 Определение ИТОГО по разделу IV 1400 — это сумма показателей по строкам с кодами 1410 — 1450 — общая величина долгосрочных обязательств организации: 1410 «Заемные средства» 1420 «Отложенные…

- Доля оборотных средств в активах Определение Доля оборотных средств в активах — это отношение величины оборотных активов к общим активам предприятия. Оборотные активы по сравнению с внеоборотными активами — заметно…

- А4 — П4 Определение А4 — П4 — это четвёртое неравенство платёжеспособности (все неравенства платёжеспособности). Оно является балансирующим и автоматически выполняется при выполнении остальных неравенств. То есть его…

- Рентабельность собственного капитала чистая Определение Рентабельность собственного капитала чистая — это отношение чистой прибыли (убытка) к существующему у предприятию собственному капиталу. Для собственников организации это критически важный параметр, поскольку…

- Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) 1310 Определение Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) 1310 — это величина уставного (складочного) капитала, зарегистрированная в учредительных документах как совокупность вкладов (долей, акций, паевых…

- Коэффициент маневренности функционального капитала Определение Коэффициент маневренности функционального капитала — это доля запасов в функциональном капитале. А функциональный капитал (собственные текущие активы) — это разность между текущими активами и краткосрочными…