Дт 68 кт 19 означает, проводка 19 68

Содержание:

- Войти на сайт

- Как составить бухгалтерский баланс — пошаговая инструкция для новичков

- Когда закрывается 58 счет проводки

- Проводки по НДС от А до Я для чайника

- Дт кт погашена задолженность бюджету

- Новости экономики и финансов СПб, России и мира

- Для чего нужен 19 счет?

- Счет 76.41 — расчеты по исполнительным документам работников

- Учет поступления материалов на основании авансовых отчетов. Бухгалтерские проводки

Войти на сайт

Фактической себестоимостью материалов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Фактической себестоимостью материалов, приобретенных за плату включает:

- — себестоимость материалов по договорным ценам;

- — транспортно-заготовительные расходы;

- — расходы по доведению материалов до состояния, в котором они пригодны к использованию в предусмотренных в организации целях (п. 68 Методических указаний по учету МПЗ).

В зависимости от принятой организацией учетной политики поступление материалов может быть отражено с использованием счетов 15 «Заготовление и приобретение материальных ценностей» или 16 «Отклонение в стоимости материальных ценностей» или без использования их.

В случае использования организацией счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» на основании поступивших в организацию расчетных документов поставщиков делается запись по дебету счета 15 «Заготовление и приобретение материальных ценностей» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 20 «Основное производство», 23 «Вспомогательное производство», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами» и т.п. в зависимости от того, откуда поступили те или иные ценности, и от характера расходов по заготовке и доставке материалов в организацию. При этом запись по дебету счета 15 «Заготовление и приобретение материальных ценностей» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками» производится независимо от того, когда материалы поступили в организацию — до или после получения расчетных документов поставщика.

Оприходование материалов, фактически поступивших в организацию, отражается записью по дебету счета 10 «Материала» и кредиту счета 15 «Заготовление и приобретение материальных ценностей» (Инструкция по применению Плана счетов. Счет 10 «Материалы»).

Сумма разницы в стоимости приобретенных материально-производственных запасов, исчисленной и фактической себестоимости приобретения (заготовления), и учетных ценах списывается со счета 15 «Заготовление и приобретение материальных ценностей» на счет 16 «Отклонение в стоимости материальных ценностей».

Остаток по счету 15 «Заготовление и приобретение материальных ценностей» на конец месяца показывает наличие материально-производственных запасов в пути (Инструкция по применению Плана счетов. Счет 15 «Заготовление и приобретение материальных ценностей»).

Накопленные на счете 16 «Отклонение в стоимости материальных ценностей» разницы в стоимости приобретенных материально-производственных запасов, исчисленной и фактической себестоимости приобретения (заготовления), и учетных ценах списываются (сторнируются — при отрицательной разнице) в дебет счетов учета затрат на производство (расходов на продажу) или других соответствующих счетов (Инструкция по применению Плана счетов. Счет 16 «Отклонение в стоимости материальных ценностей»).

В случае если организацией не используются счета 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей», оприходование материалов отражается записью по дебету счета 10 «Материалы» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 20 «Основное производство», 23 «Вспомогательное производство», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами» и т.п. в зависимости от того. откуда поступили те или иные ценности, и от характера расходов по заготовке и доставке материалов в организацию. При этом материалы принимаются к бухгалтерскому учету независимо от того, когда они поступили — до или после получения расчетных документов поставщика (Инструкция по применению Плана счетов. Счет 10 «Материалы»).

Как составить бухгалтерский баланс — пошаговая инструкция для новичков

Процесс составления бухбаланса весьма сложен не только для новичков. Некоторые моменты его составления могут вызвать затруднения и у бухгалтеров-профи.

Предлагаю вместе со мной пошагово рассмотреть основные его моменты.

Шаг 1. Указываем реквизиты

Как правило, заполнение любой отчетной формы начинается с титульного листа. Бухгалтерский баланс не исключение. Для его заполнения применяется унифицированный бланк, утвержденный Минфином.

На первом листе указываются реквизиты компании, составляющей бухбаланс:

- дата, на которую составляется форма;

- дата составления;

- наименование компании;

- идентификационный номер;

- вид экономической деятельности;

- форма собственности;

- единица измерения;

- местонахождение компании.

Шаг 2. Заполняем строки таблицы активов

Следующий шаг — это заполнение актива бухбаланса. Все сведения берем из остатков по бухсчетам фирмы (используем оборотно-сальдовую ведомость (ОСВ)).

Для ООО «Помидорка» 2021 год — это первый период, когда компании необходимо отчитываться, ведь именно в этом году фирма была создана. Представим остатки по данным бухучета в виде таблицы.

Остатки ООО «Помидорка» на 01.01.2017 год:

| № | Наименование | Счет | Дебет | Кредит |

| 1 | Основные средства (ОС) | 01 | 500 | |

| 2 | Амортизация ОС | 02 | 26 | |

| 3 | Нематериальные активы (НМА) | 04 | 100 | |

| 4 | Амортизация НМА | 05 | 4 | |

| 5 | Запасы | 10 | 460 | |

| 6 | НДС | 19 | 16 | |

| 7 | Деньги в кассе | 50 | 40 | |

| 8 | Средства на банковском счете | 51 | 120 | |

| 9 | Уставной капитал | 80 | 30 | |

| 10 | Резервный капитал | 82 | 10 | |

| 11 | Нераспределенная прибыль | 84 | 150 | |

| 12 | Расчеты с поставщиками и подрядчиками | 60 | 275 | |

| 13 | Расчеты с покупателями и заказчиками | 62 | 85 | |

| 14 | Расчеты по долгосрочным кредитам и займам | 67 | 300 | |

| 15 | Расчеты по налогам и сборам | 68 | 16 | |

| 16 | Расчеты по соцстрахованию | 69 | 90 | |

| 17 | Расчеты по оплате труда | 70 | 250 | |

| 18 | Итого | 1236 | 1236 |

При составлении баланса следует помнить, что:

- остатки по дебету и кредиту в бухбалансе не сворачиваются;

- ОС и НМА показываются по остаточной стоимости;

- активы в бухбалансе отражаются по учетной стоимости.

Сведения в бухбалансе подразделяются постатейно (утвержденные Минфином). Напротив каждой статьи ставится сумма, взятая из ОСВ на дату отчета, в 2-х соседних столбцах указывается постатейная стоимость имущества за две предыдущие отчетные даты.

Продолжение примера

На основании данных бухучета ООО «Помидорка» составим часть бухбаланса, называемую «Актив».

Актив :

| Показатель | Расчет | Код | на 31.12.2016 | на 31.12.2015 |

| АКТИВ | ||||

| I. Внеоборотные активы | ||||

| НМА | сч04-05 | 1110 | 96 | — |

| ОС | сч01-02 | 1150 | 474 | — |

| Итог I раздела | 1110+1150 | 1100 | 570 | — |

| II. Оборотные активы | ||||

| Запасы | сч10 | 1210 | 460 | — |

| НДС по приобретенным материальным ценностям | сч19 | 1220 | 16 | — |

| Денежные средства и денежные эквиваленты | сч50+51 | 1250 | 160 | — |

| Итог II раздела | 1210+1220+1250 | 1200 | 636 | |

| БАЛАНС | 1100+1200 | 1600 | 1206 |

Сведения указываются в целых тысячах или миллионах рублей. Пустые строки в таблицу не включены. В реальном бухбалансе все строки должны присутствовать, просто по ним ставится прочерк.

Шаг 3. Заполняем строки таблицы пассивов

Аналогичным образом поступаем и при заполнении раздела «Пассив». Рассмотрим подробнее на примере ООО «Помидорка».

Заполнение раздела «Пассив» :

| Показатель | Расчет | Код | на 31.12.2016 | на 31.12.2015 |

| ПАССИВ | ||||

| III. Капитал и резервы | ||||

| Уставной капитал | сч.80 | 1310 | 30 | — |

| Резервный капитал | сч.82 | 1360 | 10 | — |

| Нераспределенная прибыль | сч.84 | 1370 | 150 | — |

| Итог III раздела | 1310+1360+1370 | 1300 | 190 | |

| IV. Долгосрочные обязательства | ||||

| Заемные средства | сч.67 | 1410 | 300 | — |

| Итог IV раздела | 1410 | 1400 | 300 | — |

| V. Краткосрочные обязательства | ||||

| Кредиторская задолженность | сч.60+62+68+69+70 | 1520 | 716 | — |

| Итог V раздела | 1520 | 1500 | 716 | — |

| БАЛАНС | 1300+1400+1500 | 1700 | 1206 | — |

Шаг 4. Сопоставляем значения таблиц

Вы помните, что актив = пассиву? В бухбалансе строка 1600 и строка 1700 имеют одинаковый показатель 1206 тысяч руб. Это свидетельствует, что форма составлена верно.

Если по этим строкам имеются расхождения, значит, в учет закралась ошибка, которую нужно обязательно найти.

Сразу скажу, занятие это не из легких. Сначала рекомендую проверить арифметические подсчеты. Если с арифметикой проблем нет, приступайте к проверке бухпроводок в ОСВ.

Анализ бухгалтерского баланса и его показателей — процесс непростой, многоэтапный. Как его проводить, я рассказала выше. Результаты анализа помогают оптимизировать финансовую политику фирмы. Качественно проведенный анализ позволяет принимать грамотные управленческие решения.

Когда закрывается 58 счет проводки

Акции следует учитывать по стоимости фактического приобретения. Однако при падении текущего курса ниже покупной цены разность списывается в убыток.

Заключение Все инвестиции отражаются на дебете счета «Финансовые вложения» по паям и акциям в полной сумме (по их фактической себестоимости). В этом случае не имеет значения размер номинала бумаги. Акции приходуют по фактической.

Также не имеет значения размер приобретаемого пая в капитале компании. Покупатель должен оприходовать его по сумме, полученной фактически. Акции, как и прочее имущество, отражаются в балансе компании при условии, что она имеет на них право собственности.

Организация также вправе открывать свои субсчета к счету 58 для используемых ею финансовых инструментов, которые должны быть отражены в рабочем плане счетов. Дт 58 — Кт 58 применяются в паре со следующими счетами:

- 51 «Расчетные счета»;

- 52 «Валютные счета»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

- 80 «Уставный капитал»,

- «Прочие доходы и расходы» и др.

Какие типовые проводки содержат дебет и кредит счета 58? Рассмотрим несколько примеров применения счетов Дт 58 — Кт 58.

Пример 1 ООО «Заря» выдало заем другой организации. При этом ООО «Заря» отразит записи: Дт 58.03 Кт 51 — заем выдан. Дт 58.03 Кт 91 — проценты по займу начислены. Дт 51 Кт 58.03 — сумма процентов поступила на счет ООО «Заря» Дт 51 Кт 58.03 — заем погашен заемщиком.

Счет 58 в бухгалтерском учете: проводки по учету финансовых вложений

Собственные акции (доли)82 — Резервный капитал83 — Добавочный капитал84 — Нераспределенная прибыль (непокрытый убыток)86 — Целевое финансирование90 — Продажи90-1 — Выручка90-2 — Себестоимость продаж90-3 — Налог на добавленную стоимость90-4 — Акцизы90-5 — Экспортные пошлины90-9 — Прибыль / убыток от продаж91 — Прочие доходы и расходы91-1 — Прочие доходы91-2 — Прочие расходы91-3 — Налог на добавленную стоимость91-9 — Сальдо прочих доходов и расходов94 — Недостачи и потери от порчи ценностей96 — Резервы предстоящих расходов97 — Расходы будущих периодов98 — Доходы будущих периодов98-1 — Доходы, полученные в счет будущих периодов98-2 — Безвозмездные поступления98-3 — Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы98-4 — Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей99 — Прибыли и убытки Защита от спама.

Счет 58 «финансовые вложения» нового плана счетов

Что показывает счет 58? Какие типовые проводки содержат дебет и кредит счета 58? Итоги Что показывает счет 58? Дт 58 — Кт 58 в соответствии с инструкцией к Плану счетов, утвержденному приказом Минфина РФ «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности» от 31.10.2000 № 94н (далее — Инструкция) отражают сведения об инвестициях, компании и предоставленных ею займах:

- паях и акциях (субсчет 58.01);

- ценных бумагах (субсчет 58.02);

- займах (субсчет 58.03);

- вкладах по договорам простого товарищества (субсчет 58.04);

- прочих финансовых вложениях.

Приведенная выше аналитика по Дт 58 — Кт 58 представлена в Инструкции.

Счет 58 бухгалтерского учета

Дт 001 — Арендованные основные средства002 — Товарно-материальные ценности, принятые на ответственное хранение003 — Материалы, принятые в переработку004 — Товары, принятые на комиссию005 — Оборудование, принятое для монтажа006 — Бланки строгой отчетности007 — Списанная в убыток задолженность неплатежеспособных дебиторов008 — Обеспечения обязательств и платежей полученные009 — Обеспечения обязательств и платежей выданные01 — Основные средства001-11 — Выбытие основных средств010 — Износ основных средств011 — Основные средства, сданные в аренду012 — Нематериальные активы, полученные в пользование013 — Инвентарь и хозяйственные.

Счет 58 в бухгалтерском учете: «финансовые вложения»

Внимание

Если рыночная цена определена без НДС. Предположим, организация единственный учредитель ООО оплатила свою долю в уставном капитале ООО оборудованием, бывшим в эксплуатации. Рыночная цена оборудования проведена независимым оценщиком и утверждена участниками ООО.

В таблице приведены данные по примеру: Наименование объекта ОС Первоначальная стоимость, руб. Сумма амортизации, руб. Рыночная цена без НДС, руб. Токарно-винторезный станок по металлу 375 000 41 250 269 492 Вертикально-фрезерный станок по металлу 296 000 32 560 212 712 Итого 671 000 73 810 482 204 Сформированы следующие проводки по 58 счету: Дт Кт Сумма, руб.

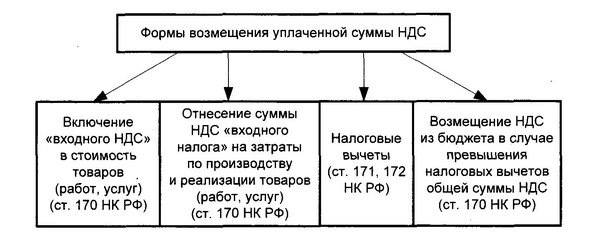

Проводки по НДС от А до Я для чайника

Налог на добавленную стоимость относится к косвенным налогам. Это понятие означает, что он возникает на всех ступенях производства продукции, но платится в бюджет по мере ее реализации

Важно правильно вести учет НДС и корректно формировать проводки по НДС

НДС бывает:

- Входной — предназначен для вычета при приобретении товаров, услуг и т.д.;

- К восстановлению — суммы налога, которые продавец должен перечислить в бюджет.

Что из себя представляет НДС начисленный

НДС начисленный возникает при реализации и учитывается на счете 68 «Расчеты по налогам и сборам», по кредиту.

При реализации продукции по основной деятельности предприятия, выручка отражается на пассивном субсчете 90.1.1, а для отражения суммы налога используется активный субсчет 90.

При реализации кроме основной деятельности (например, при продаже основных средств), выручка аналогично отражается на 91 счете «Прочие доходы и расходы».

Торговая фирма «Орион» реализует приобретенный товар на сумму 236 000 руб., а также основное средство, сумма реализации — 178 000 руб.

При реализации товара начислен НДС проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 90(выручка) | Отражена выручка | 236 000 | Накладная |

| 90(НДС) | 68(НДС) | Начислен НДС | 36 000 | Счет-фактура выданный |

При продаже ОС начисление НДС проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 91(выручка) | Отражен доход от продажи | 178 000 | Накладная |

| 91(НДС) | 68(НДС) | Начислен НДС | 27 153 | Счет-фактура выданный |

Ндс к возмещению

Входным НДС или Ндс к возмещению (вычету) называют сумму, уплаченную поставщику в составе купленного товара. В документах на поставку сумма налога показывается обособленно, в отдельной строке.

Та же фирма «Орион» приобретает свой товар у поставщика ООО «Панда» по оптовой цене. Предположим, была продана партия товара, купленного ранее за сумму 156 000 руб., включая НДС — 23 797 руб.

Получите 267 видеоуроков по 1С бесплатно:

Проводка по отражению НДС:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 41 | 60 | Оприходован полученный товар | 132 203 | Накладная |

| 19 | 60 | Выделен НДС к вычету | 23 797 | Счет-фактура полученный |

Принят к вычету НДС проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68(НДС) | 19 | Сумма предъявлена к вычету | 23 797 | Книга покупок |

Таким образом можно вычислить сумму налога, которую «Орион» должен заплатить в бюджет. Эта сумма вычисляется как «НДС начисленный» минус «НДС к вычету». Эта разность равна 36 000 руб. — 23 797 руб. = 12 203 руб.

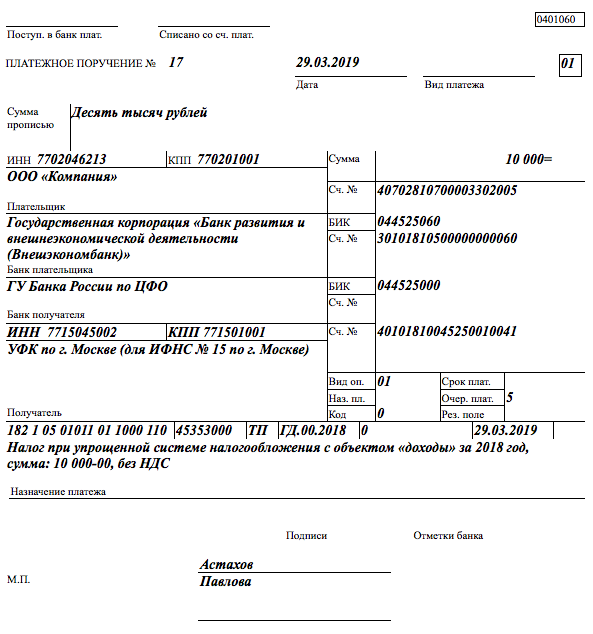

Ндс с авансов полученных

ООО «Фламинго» в счет предстоящей поставки товара получило от покупателя аванс в сумме 98 000 руб. Сумма НДС, предназначенная для восстановления в бюджет: 98 000*18/118 = 14 949 руб.

НДС с авансов полученных проводки::

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62 | Поступление аванса | 98 000 | Платежное поручение |

| 76(авансы) | 68(НДС) | Начислен НДС с аванса | 14 949 | СФ выданный |

После того как прошла реализация, то есть товар был отгружен покупателю, или после отказа от сделки и возврата аванса, этот НДС разрешено принять к вычету.

НДС с авансов проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68(НДС) | 76(авансы) | НДС предъявлен к вычету в бюджет | 14 949 | Книга покупок |

Ндс с авансов выданных

С авансов, перечисленных в счет будущих поставок, организация имеет право получить вычет НДС, если имеется СФ и в договоре прописано условие предварительной оплаты.

Фирма «Манго» в счет предстоящего поступления оборудования перечисляет аванс компании «Триггер» в сумме 95 000 руб.

Ндс с авансов выданных проводки:

| Дт | Кт | Описание операции | Сумма, руб | Документ |

| 60 | 51 | Перечислен аванс | 95 000 | Платежное поручение исх. |

| 68 | 76(авансы) | НДС предъявлен к вычету | 14 492 | Книга покупок |

| 08 | 60 | Принято к учету оборудование | 77 900 | Накладная |

| 19 | 60 | Выделен НДС с поставки | 17 100 | СФ поставщика |

| 68 | 19 | НДС предъявлен к вычету | 17 100 | Книга покупок |

| 76(авансы) | 68 | Восстановлен НДС с аванса | 14 492 | Книга продаж |

Пени по НДС

В случае несвоевременной уплаты налога, организация обязана рассчитать и перечислить пени за задержку. Пени исчисляются из расчета 1/300 ставки рефинансирования ЦБ самостоятельно, либо в результате налоговой проверки.

Рассчитанные суммы пени по НДС в учете отображаются проводками:

| Дт | Кт | Описание операции | Документ |

| 99 | 68 | Отражена сумма пени | Бухгалтерская справка |

Ндс налогового агента

Налоговым агентом называют организацию (лицо), на которую возложена обязанность удержания налога и перечисления его в бюджет. Например, при аренде государственной собственности проводки по Ндс налогового агента выглядят так:

| Дт | Кт | Описание операции |

| 26(20,44, и т.д.) | 60(76) | Отражение услуг |

| 60(76) | 68 | Отражение НДС у агента |

| 19 | 60(76) | Входной НДС |

| 68 | 51 | Отражение перечисления налога агентом |

| 68 | 19 | Ндс к возмещению в момент перечисления налога |

Дт кт погашена задолженность бюджету

1)Д-т 01.2 К-т 01-76.8 т 2)амортизация -76800х (100/8=12.5%)х7 лет=67200 Д-т 02 К-т 01.2 3)Списана остаточная стоимость Д-т 91.2 К-т 01.2=76800-67200=9600 4)Списана на демонтад Ж-т 91.2 К-т 10-1300 5)Оприходованы материалы Д-т 10 К-т 91.1-4100 6)затраты сторонней организации Д-т 91.2 К-т 60-2500 Финансовый р-т 91.1-91.2=4100-1300-2500-9600=-9300-убыток Д-т 99 К-т 91.9

1) За счет нераспределенной прибылиначислена премия рабочим и служащим 80 000 р. Дт 84 кт 702) Получен краткосрочный кредит длявыдачи заработной платы рабочим и служащим за 80 000р. Дт 51 кт 663) С расчетного счета перечисленыотчисления по социальному страхованию Дт 69 кт 5128 500р. 4) С расчетного счета погашена задолжность по краткорочному кредиту60 000р.

Новости экономики и финансов СПб, России и мира

Договор цессии — это договор, по которому первоначальный кредитор (цедент) передает право требования дебиторской задолженности новому кредитору (цессионарию).

Сделка должна быть возмездной, поэтому стоимость долга в договоре, как правило, ниже суммы передаваемой задолженности.

В бухгалтерском учете цедента операции по возникновению и продаже дебиторской задолженности отражаются на счетах бухгалтерского учета в следующем порядке:

Дт62 — Кт90-1 — реализованы товары, возникла дебиторская задолженность;

Дт90-3 — Кт68 субсчет «Расчеты по НДС» — начислен НДС с выручки от реализации товаров;Дт90-2 — Кт41 — списывается себестоимость покупных товаров;Дт90-9 — Кт99 — отражена прибыль от реализации товаров;Уступаем право требования дебиторской задолженности:

Дт76 — Кт91-1 —отражена уступка права требования;

Дт91-2 — Кт62 — списывается дебиторская задолженность покупателя;Дт99 — Кт91-9 — отражен убыток от реализации дебиторской задолженности;Дт51 — Кт76 — поступили денежные средства от цессионария.В бухгалтерском учете цессионария операции по приобретению дебиторской задолженности отражаются следующим образом:

Дт58 субсчет «Уступка прав требования» — Кт60 (76) — отражается сумма, за которую приобретена дебиторская задолженность;

Дт58 субсчет «Уступка прав требования» — Кт60 (76) — отражаются расходы, связанные с приобретением дебиторской задолженности (например, юридические услуги);Дт60 (76) — Кт51 — отражается сумма оплаты первоначальному кредитору (цеденту) и организации за оказание услуг;Дт51 — Кт91-1 — отражается погашение задолженности должником;Дт91-2 — Кт58 субсчет «Уступка прав требования» — отражается списание первоначальной стоимости дебиторской задолженности.База для обложения НДС – это разница между полученным доходом и расходами по приобретению дебиторской задолженности. Определяется НДС по ставке 18/118. На сумму начисленного НДС делают проводку:

Дт91-2 — Кт68 субсчет «Расчеты по НДС» — отражено начисление НДС с разницы между доходом и расходом цессионария;

Дт91-9 — Кт99— доход от сделки учтен в составе прибыли.НДС.Обязательств по НДС при продаже дебиторской задолженности третьему лицу у цедента не возникает (п. 1 ст. 155 Налогового кодекса РФ). Для цессионария несколько сложнее. В случае реализации новым кредитором права требования третьему лицу или в случае погашения должником обязательства база по НДС определяется в порядке п. 2 ст. 155 НК РФ, как сумма превышения дохода, полученного новым кредитором при последующей уступке требования или погашении обязательства, над расходами на его приобретение. Соответственно если обязательство должником не погашено, базы по НДС не возникает.Особенности определения налоговой базы по налогу на прибыль при уступке (переуступке) права требования прописаны в ст. 279 НК РФ. В частности, если кредитор уступит право требования долга до наступления срока платежа по договору, то полученный убыток уменьшит его базу по налогу на прибыль. Размер убытка не должен превышать сумму процентов, которую цедент уплатил бы с учетом требований ст. 269 НК РФ по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до момента погашения долга (п. 1 ст. 279 НК РФ). Итак, рассчитывается предельная сумма процентов, которую организация могла бы учесть в расходах, если бы взяла кредит, в размере выручки от уступки требования. Полученный результат сравнивается с суммой убытка от переуступки. Сумма, оказавшаяся меньшей, и может быть признана в расходах для целей налогообложения прибыли.А если уступка права требования дебиторской задолженности произойдет после наступления срока платежа, то отрицательная разница между доходом от реализации долга и стоимостью проданного товара (работ, услуг) будет признана убытком, но в расходы для целей исчисления налога на прибыль будет включена не единовременно. В момент уступки права в расходах учитывают 50% от суммы убытка, по истечении 45 календарных дней с момента продажи долга налогооблагаемую прибыль уменьшат остальные 50% суммы убытка.Новый кредитор (цессионарий) имеет право уменьшить доход от приобретения дебиторской задолженности на цену данных имущественных прав и на сумму расходов, связанных с их приобретением и реализацией (подп. 2.1 п. 1 ст. 268 НК РФ).

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Обсуждаем новости здесь. Присоединяйтесь!

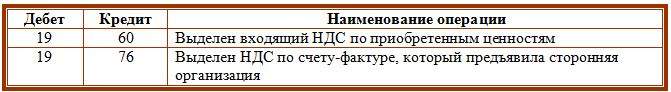

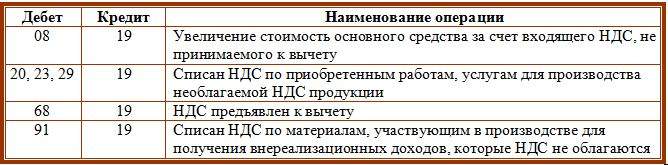

Для чего нужен 19 счет?

Для этой цели организация должна будет проставить следующие проводки:

- Д19 К60 «Расчеты с поставщиками и подрядчиками» — отражение налога, указанного в счете-фактуре;

- Д19 К76 «Расчеты с разными дебиторами и кредиторами» — учтен налог по транспортным и иным услугам, связанным с приобретением какого-либо товара или актива.

Причем, счетом 19 пользуются, как те компании, которые освобождены от НДС, так и те, кто является его плательщиком. Только в первом случае НДС подлежит списанию на расходы сразу, соответствующая проводка имеет вид:

Д20 «Основное производство», 41 «Товары», 08 «Вложения во внеоборотные активы», и иные счета К19 – списан НДС по операциям, не подлежащим налогообложению.

Аналитический учет

Аналитический учет по 19 счету формируется в разрезе групп приобретаемых активов или услуг. И для этого можно открыть субсчета, в частности:

- 19.1 – для приобретаемых основных фондов;

- 19.2 – для различных материальных активов;

- 19.3 – по поступившим материалам;

- 19.4 – по нематериальным ценностям, и иные субсчета. В количестве и порядке формирования субсчетов План счетов не ставит каких-либо ограничений.

Такое разграничение по субсчетам поможет компании более точно формировать отражение полученных от поставщика или подрядчика сумм НДС.

Вообще счет 19 в бухгалтерском учете используется для отражения принятых к учету и использованных для вычета сумм налога. Причем, к вычету компания может принять налог только при одновременном соблюдении нескольких условий:

- обязательно должна быть счет-фактура, оформленная согласно Налоговому Кодексу РФ, его ст.169. Именно при наличии этого документа НДС может быть принят к учету и вычету;

- операции облагаются НДС;

- в счете-фактуре должен быть выделен НДС;

- работы, товары, активы и иные объекты, операции по поступлению которых

- облагаются НДС, должны быть приняты к учету.

Выполнение всех этих требований дает право на получение вычета по налогу и на оформление следующей операции, проводка при этом имеет вид:

Д68 «Расчеты с бюджетом по налогам и сборам» К19 – НДС взят к вычету.

Дебетовое сальдо по 19 счету будет свидетельствовать о невыполнении одного из выше перечисленных условий.

★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатнаяМосква, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Что отражается по дебету и кредиту

Счет 19 используется всеми организациями независимо от того являются они плательщиками данного налога или нет. По дебету счета 19 будет происходить накопление сведений о суммах налога, выставленных в документах поставщиками, а их списание будет отражаться по кредиту 19 счета. Только для плательщиков НДС процесс принятия налога к вычету может затянуться. А вот для неплательщиков НДС списание предъявленного налога на другие счета будет производиться практически сразу при постановке на учет соответствующих активов, проводки могут принимать следующий вид:

Д08 «Вложения во внеоборотные активы», 44 «Расходы на продажу», 41 «Товары», и т.д. К19 – отражено списание налога при постановке на учет на основании первичных документов услуг, активов и иных объектов.

Особое внимание для отражения операций с НДС следует уделить авансам (НДС с авансов), которые компания может уплачивать поставщику. В этом случае она тоже имеет право принять налог к вычету с внесенного аванса

Но в этом случае счет 19 не участвует в проводках:

Д68 «Расчеты по налогам и сборам» К76 «Расчеты с разными дебиторами и кредиторами» — налог с внесенного поставщику авансу взят для вычета.

Типовые проводки по счету 19 в таблице:

по дебету:

по кредиту:

Счет 76.41 — расчеты по исполнительным документам работников

Инфо

Дт 41.01 Кт 60.01 – На стоимость поступивших товаров (без учета НДС) Дт 19.03 Кт 60.01 – На сумму «Входного» НДС, предъявленного поставщиком (в налоговом учете сумма налога на 19 счете не отображается) Для регистрации полученного от поставщика счета-фактуры необходимо воспользоваться ссылкой в подвале формы документа или вводом на основании. После заполнения и проведения документа будет сформирована запись в регистре сведений «Журнал учета счетов-фактур».

Приобретение товаров по импорту. Организация может приобретать товары по внешнеэкономическому контракту. В таких случаях объектом налогообложения НДС является ввоз товаров на таможенную территорию РФ, а налог на добавленную стоимость является не только налоговым, но и таможенным платежом.

Пример: По общему правилу платить НДС при вводе товаров должен декларант(лицо, которое декларирует товары либо от имени которого декларируются товары).

Чтобы получить возможность указать Исполнительный лист в качестве документа расчетов с контрагентами пробовали разные варианты: контрагента ПолучательАлиментов делать покупателем и поставщиком, в договоре ставили галку «По документам расчетов с контрагентами». Вариант Б:-Авансовый отчет (вкладка Оплата, контагент-ПолучательАлиментов, счет расчетов 60.

01, счет авансов 60.02) Проводки: дт60.02 кт71.01 -Бух.операция (дт76.41 кт60.02) Вариант Б в принципе все закрывает, но интересно, возможно ли обойтись только Авансовым отчетом и без правки конфигурации, может быть есть еще какой нибудь вариант?Заранее благодарю за помощь. Рекламное место пустует blackfoxik 1 — 20.01.12 — 13:19 Вопрос урегулирован.В документе авансовый отчет, отражать алименты нужно на вкладке «Прочее» а не на вкладке «Оплата».

При поступлении товара от прочих контрагентов: Дт 41 Кт 76. Одной из операций складского учета товара является его внутреннее перемещение. Данная операция, как правило, распространена на предприятиях розничной торговли. К примеру, товар, поступивший от поставщика и оприходованный на основной склад (оптовый), перемещается на розничный склад (торговую точку).

Основанием для перемещения товара между складами является накладная, заверенная подписями лиц, отпускающих и принимающих ТМЦ. Если товар перемещается на автоматизированную торговую точку, то в учете делается запись: Дт 41.01 Кт 41.11. В случае, если товар с оптового склада поступает на точку, где учет ведется вручную, то данная операция проводится так: Дт 41.01 Кт 41.12.

Важно

Счет 41 бухгалтерского учета — это активный счет «Товары», предназначен для аккумулирования данных о наличии и движении товарно-материальных ценностей, приобретённых в качестве товаров для реализации. В коммерческой деятельности он играет главную роль, так как на основе данных о его наличии и движении в организации строятся все рабочие процессы. Определение товара и его виды Товар – это объект гражданских прав либо продукт деятельности предприятия (в том числе услуга, работа или финансовая услуга), предназначенный для продажи, обмена или введения в оборот.

Согласно Налоговому кодексу товаром признается любое имущество, предназначенное для реализации. В широком смысле, товар – это реализуемая на рынке материальная или нематериальная собственность. Под товаром в узком смысле понимают продукт труда.

Важно

Списание непригодной тары производится после утверждения акта руководителем организации или лицом, им уполномоченным. Непригодная тара подлежит обязательной сдаче для утилизации в соответствующее подразделение организации, организациям по сбору вторичного сырья или другим организациям для переработки. Сдача непригодной тары в соответствующее подразделение, осуществляющее ее утилизацию, оформляется накладной.

- Совместно с кредитом счета, который открывается специально для этих целей, или по счету 76, который именуется как «Расчеты с разными дебиторами и кредиторами».

- В виде целевых поступлений от инвесторов для покупки акций по кредиту счета 86 (для этого используется специальный субсчет). Сам счет при этом называется «Целевое финансирование».

- В качестве добавочного капитала по Кт 83.

- По Кт специального субсчета по счету 80.

- По кредиту нового счета, который формируется специально для реализации этих целевых задач.

Он используется с целью обобщения информационных сведений обо всех направлениях расчетных операций с участниками фирмы (акционерами, членами товарищества, кооператива). Также речь идет о сделках, связанных с вкладами в уставный (складочный) фонд, выплатой дивидендов по ценным бумагам и так далее.

Учет поступления материалов на основании авансовых отчетов. Бухгалтерские проводки

Ниже приведены бухгалтерские проводки, отражающие учет поступления материалов от подотчетных лиц на основании авансовых отчетов и прилагаемых к ним первичных документов (товарных накладных, счетов фактур).

Поступление материалов от подотчетного лица можно отразить в двух вариантах:

- В первом варианте рассмотрена стандартная схема проводок, отражающая поступление материалов со счета 71 «Расчеты с подотчетными лицами». Недостаток данного варианта заключается в том, что в учете не отражается поставщик, от которого получены материалы и по которому возмещен НДС.

- Во втором варианте поступление материалов отражается в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» и далее, закрывается задолженность перед поставщиком в корреспонденции со счетом 71 «Расчеты с подотчетными лицами». При данном варианте отражения появляется дополнительная возможность анализа поставок в разрезе поставщиков

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Вариант бухгалтерских проводок, отражающих поступление материалов от подотчетных лиц по стандартной схеме | ||||

| 71 | 50.01 | Отражается выдача денежных средств из кассы организации подотчетному лицу | Сумма, выданная в подотчет | Расходный кассовый ордер. Форма № КО-2 |

| 10 | 71 | Отражается поступление материалов от подотчетного лица на склад организации на основании первичных документов, приложенных к авансовому отчету. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12)Приходный ордер (ТМФ № М-4)Авансовый отчет |

| 19.3 | 71 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12)Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактураКнига покупокТоварная накладная (форма № ТОРГ-12) |

| Вариант бухгалтерских проводок, отражающих поступление материалов от подотчетных лиц по схеме, использующей счет расчетов с поставщиками | ||||

| 71 | 50.01 | Отражается выдача денежных средств из кассы организации подотчетному лицу | Сумма, выданная в подотчет | Расходный кассовый ордер. Форма № КО-2 |

| 10 | 60.01 | Отражается поступление материалов от поставщика на склад организации на основании первичных документов, приложенных к авансовому отчету. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12)Приходный ордер (ТМФ № М-4) |

| 19.3 | 60.01 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12)Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактураКнига покупокТоварная накладная (форма № ТОРГ-12) |

| 60.01 | 71 | Отражается оплата поставщику подотчетным лицом за полученные материалы | Покупная стоимость материалов | Бухгалтерская справка-расчетАвансовый отчет |