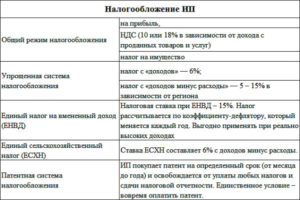

Как рассчитать енвд для ип

Содержание:

- Использование онлайн-калькулятора

- Отличие кодов ОКВЭД от кодов для заявления ЕНВД

- Формула и основные параметры для расчета ЕНВД в розничной торговле

- Алгоритм расчета среднесписочной численности

- Сильные и слабые стороны системы

- Где используется ЕНВД

- Базовая доходность в зависимости от физического показателя в 2017 году, когда ФП – количество работников

- Кто имеет право применять ЕНВД

- Монтаж кондиционеров

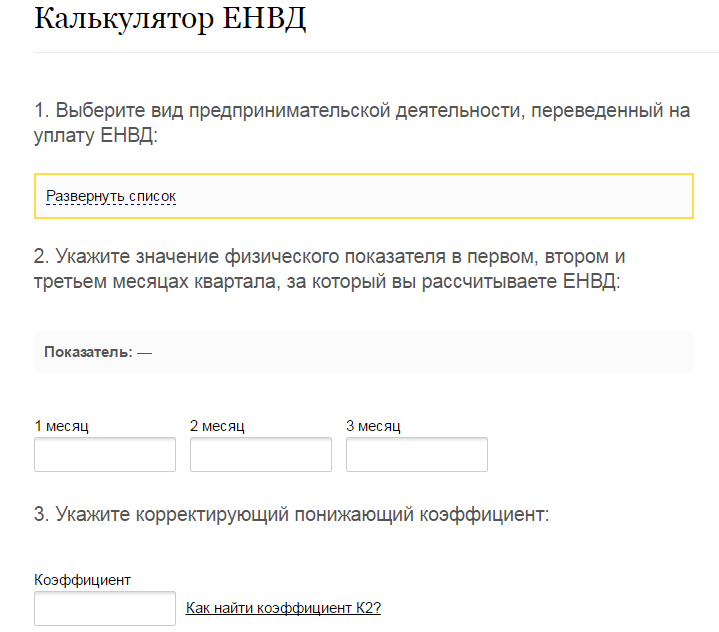

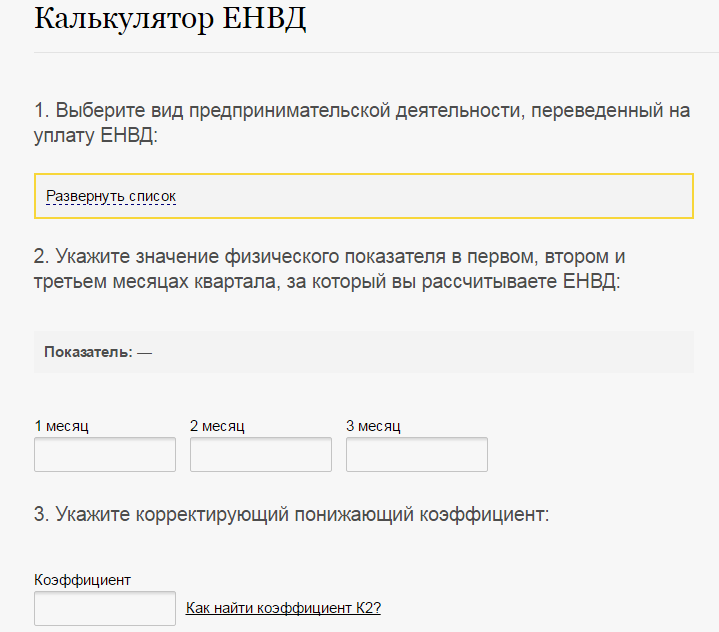

- Использование калькулятора

- Расчет ЕНВД 2014: уменьшаем вмененный налог на сумму страховых взносов

- Как посчитать ЕНВД за неполный месяц

Использование онлайн-калькулятора

Использование калькулятора вмененного налога для ИП значительно облегчит работу бухгалтерского отдела. Чтобы с его помощью рассчитать налог, достаточно подставить показатели, чтобы вычислить сумму для оплаты в налоговую службу. Некоторые крупные организации создают личные вычислительные системы, которые позволяют производить расчеты онлайн.

Мелкие частники пользуются сторонними калькуляторами, которых много в Интернете. Их можно использовать абсолютно бесплатно. Зная свои показатели, даже предприниматель, который подает декларацию впервые, сможет произвести расчет на основе показателей своей деятельности. При работе с калькулятором стоит учитывать, что он потребует, помимо показателей доходности, выставить количество работников и период, за который проводятся вычисления.

К сведению! Простой калькулятор есть на сайте налоговой службы в открытом доступе.

Онлайн-калькулятор

Отличие кодов ОКВЭД от кодов для заявления ЕНВД

Чем различаются коды видов деятельности для заявления о переходе на ЕНВД и коды экономической деятельности по ОКВЭД?

В первую очередь, обратите внимание, что в заявлении на ЕНВД указывается только две цифры кода, в то время как коды ОКВЭД при регистрации бизнеса по видам деятельности имеют четыре и более знаков.

Во-вторых, классификатор видов экономической деятельности имеет сложную разветвленную структуру из сотен разных кодов, имеющих от двух до шести знаков. А кодов видов деятельности, которые указывают в заявлении ЕНВД, всего 22.

В-третьих, коды утверждены разными нормативно-правовыми актами:

- приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ для заявления о переходе на вменёнку;

- приказом Росстандарта от 31.01.2014 N 14-ст для классификатора ОКВЭД.

Код вида предпринимательской деятельности ЕНВД 2020 надо брать из этой таблицы (утв. приказом ФНС России № ММВ-7-6/941@).

Коды ЕНВД расшифровка

|

Коды по видам деятельности |

Вид деятельности |

|

01 |

Оказание бытовых услуг |

|

02 |

Оказание ветеринарных услуг |

|

03 |

Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

|

04 |

Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

|

05 |

Оказание автотранспортных услуг по перевозке грузов |

|

06 |

Оказание автотранспортных услуг по перевозке пассажиров |

|

07 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

|

08 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

|

09 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

|

10 |

Развозная и разносная розничная торговля |

|

11 |

Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

|

12 |

Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

|

13 |

Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

|

14 |

Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

|

15 |

Распространение наружной рекламы с использованием электронных табло |

|

16 |

Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

|

17 |

Оказание услуг по временному размещению и проживанию |

|

18 |

Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

|

19 |

Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

|

20 |

Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

|

21 |

Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

|

22 |

Реализация товаров с использованием торговых автоматов |

Как видно, далеко не каждый вид деятельности можно вести на ЕВНД. В список разрешённых направлений бизнеса не попали производство, оптовая торговля, услуги коммерческим субъектам и др. Но и эти виды деятельности по вменёнке имеют некоторые ограничения, например, торговая площадь не должна превышать 150 кв. м по каждому объекту торговли, а количество единиц автотранспорта – 20 машин.

Формула и основные параметры для расчета ЕНВД в розничной торговле

Как и при расчете любого другого налога, бухгалтеры предприятий и организаций, находящихся на ЕНВД, должны знать формулу, по которым данный налог рассчитывается. По ЕНВД она будет такой:

БД х ФП х К1 х К2 х 15% = ЕНВД

Пояснения: БД – базовая доходность. По своей сути это предполагаемый ежемесячный доход по тем или иным видам деятельности. На 2021 год в рознице он равен 1800 рублей с одного квадратного метра (подробнее о базовой доходности).

ФП – физический показатель. Для разных сфер физическим показателем могут быть разные явления, например, для транспортных компаний – это автомобили, задействованные в работе, для компаний, оказывающих бытовые услуги населению – это количество персонала. Если говорить о розничной торговле, то физическим показателем здесь будет площадь торгового зала.

К сведению: для сокращения налоговых выплат при заключении договора по аренде магазина или торгового отдела, лучше сразу разграничить торговые и складские помещения

Это важно, поскольку для расчета налога используется только площадь торгового зала, то есть объект для извлечения прибыли

К1 – коэффициент, устанавливаемый на федеральном уровне и отображающий размер инфляции. На языке экономистов этот коэффициент иначе называется дефлятором. Данный показатель меняться один раз год специальным приказом Министерства экономического развития (подробнее о К1).

К2 — коэффициент, который разрабатывается регионами РФ на местном уровне. В нем учитывается сразу множество факторов: таких как, сезонность, режим работы предприятия или ИП, заработная плата сотрудников и т.д. Для того, чтобы узнать К2, необходимо обращаться в налоговую службу по месту регистрации (подробнее о К2).

% — размер ставки по налогу.

Рассмотрим примеры расчетов ЕНВД в разных случаях. Все начальные данные берутся на 2021 год.

Пример 1 (площадь торгового зала 5-150 кв.м.)

В первом примере возьмем площадь торгового помещения в 70 кв.м. Магазин находится в регионе, где К 2 равен 0,6.

Итого мы имеем:

Базовый доход – 1800; Физический показатель – 70; % — 15; К1 — 1,798; К2 — 0,6;

Теперь переходим непосредственно к расчету:

ЕНВД = 1800 х 70 х 1,798 х 0,6 х 15% = 20389,32 рублей

Это сумма налога, которую налогоплательщик должен оплачивать за один месяц.

Пример 2 (площадь торгового зала менее 5 кв.м.)

Если площадь торгового места не превышает 5 кв.м., то надо применять другую формулу для расчета. В данном случае такие параметры как базовая доходность и физический показатель будут составлять строго определенное неизменное значение 9000.

В приводимом ниже примере пусть площадь торговой точки будет равна 3 кв.м. Регион тот же с К 2 равному 0,6.

Исходные данные такие:

Базовый доход + физический показатель – 9000; % — 15; К1 – 1, 798; К2 – 0.6;

Считаем ЕНВД:

ЕНВД = 9000 х 1,798 х 0,6 х 15% = 1456,38 рублей

– именно столько должен заплатить в казну по ЕНВД за один месяц работы владелец, к примеру, киоска с торговой площадью в 3 кв.м.

Алгоритм расчета среднесписочной численности

Алгоритм расчета среднесписочной численности можно изложить следующим образом (п. 78 Указаний):

- суммируется списочная численность работников за каждый календарный день месяца (т.е. с учетом нерабочих праздничных и выходных дней). Списочная численность определяется на основании данных первичных учетных документов, в частности, табеля учета рабочего времени. Численность работников в нерабочие праздничные и выходные дни рассчитывается на основании данных за последний рабочий день, предшествовавший праздничным либо выходным дням (например, численность работников за воскресенье будет равна списочной численности за пятницу);

- полученная сумма делится на число календарных дней месяца.

При этом следует учесть, что при расчете среднесписочной численности имеется ряд особенностей (п. 79–81 Указаний). Напомним наиболее часто встречающиеся:

- ряд работников, учитываемых в списочной численности, не включается в расчет среднесписочной численности (женщины, находившиеся в отпусках по беременности и родам; лица, находившиеся в отпусках в связи с усыновлением новорожденного ребенка непосредственно из родильного дома, а также в отпуске по уходу за ребенком; работники, обучающиеся в образовательных учреждениях и находившиеся в дополнительном отпуске без сохранения заработной платы, а также поступающие в образовательные учреждения; находившиеся в отпуске без сохранения заработной платы для сдачи вступительных экзаменов в соответствии с законодательством РФ);

- лица, работавшие неполное рабочее время в соответствии с трудовым договором, штатным расписанием или переведенные с письменного согласия работника на работу на неполное рабочее время, при определении среднесписочной численности работников учитываются пропорционально отработанному времени;

- работники, которым в соответствии с законодательством РФ установлена сокращенная продолжительность рабочего времени, включая инвалидов, в среднесписочной численности учитываются как целые единицы.

Пример 1

В декабре 2012 г. в организации числилось 10 работников, из которых 5 человек отработали весь месяц полностью; два человека (инвалиды II группы) также отработали весь месяц, однако им в соответствии с требованиями законодательства была установлена сокращенная продолжительность рабочего времени – 35 часов в неделю; двое человек работали как совместители на полставки (по 4 часа в день). А один работник в течение декабря находился в учебном отпуске без сохранения заработной платы.

Число рабочих дней в декабре 2012 г. составило 21 день.

Среднесписочная численность за декабрь 2012 г. = (5 × 21 + 2 × 21 + 2 × 0,5 × 21 + 1 × 0) / 21 = 8.

Сильные и слабые стороны системы

Индивидуальные предприниматели стремятся как можно быстрее рассчитать размер обязательного отчисления и перейти на единые платежи. Среди преимуществ выделяют:

- налог не привязан к доходам.

- облегченная бухгалтерская отчетность;

- возможность совмещения с другими типами налогообложения;

- возможность снижения ставки;

- пониженная налоговая нагрузка на предприятие.

Несмотря на преимущества, существуют некоторые недостатки системы. Их гораздо меньше, чем сильных сторон. Отсутствие привязки к доходу может обернуться против владельца компании. При низких доходах платится такая же сумма, как и при высоких. Также система распространена не на всей территориях России. В московской области ЕНВД работает, в то время как в Москве нет. Ежеквартальная отчетность должна сдаваться вовремя без малейших задержек.

Где используется ЕНВД

Единый налог на вмененный доход является одним из специальных режимов, доступных для частных предпринимателей

Важно отметить, что далеко не все частные фирмы могут воспользоваться этой системой. В триста сорок шестой статье приводится перечень различных направлений предпринимательской деятельности, представители которых могут использовать рассматриваемый режим

Также следует отметить, что региональные власти имеют законные основания для изменения и коррекции этого перечня.

ЕНВД является одним из дополнительных налоговых режимов. Это означает, что каждый бизнесмен может самостоятельно решать — переходить на эту систему или нет. Однако самого желания предпринимателя бывает недостаточно для перехода

Очень важно, чтобы деятельность компании соответствовала направлениям, представленным в вышеупомянутом перечне. Помимо этого, нужно сказать о том, что действующие законы допускают использование этой системы вместе с другими налоговыми режимами

Многие представители малого бизнеса часто используют эту систему вместе с упрощенным режимом налогообложения.

Как правило, вмененный налог используется компаниями, работающими в сфере услуг. К этой категории относятся ветеринарные клиники, рекламные агентства и точки общественного питания. Отдельного внимания заслуживает вопрос, связанный с переходом на ЕНВД компаниями, оказывающими бытовые услуги. Дело в том, что внедрение нового классификатора экономической деятельности привело к изменению шифров, присвоенных многим видам бытовых услуг. Предпринимателям, работающим в этом направлении, рекомендуется предварительно проконсультироваться с работниками налоговой о возможности перехода на рассматриваемый режим.

Использовать ЕНВД могут частные предприниматели, оказывающие услуги, связанные с транспортными средствами. К этой категории можно отнести перевозку крупногабаритных грузов и пассажиров, а также технические работы, связанные с автомобилями. Действующие законы разрешают использование данного режима компаниями, что задействованы в розничной торговле. Однако в данном случае необходимо учитывать несколько важных нюансов. Переход на эту систему доступен лишь тем магазинам, где площадь торгового зала составляет менее ста пятидесяти квадратных метров.

Предприниматели, желающие начать использование этого режима, должны тщательно изучить федеральные законы и региональные нормы, установленные местным отделением налоговой инспекции. Довольно часто наблюдается ситуация, в которой деятельность, подходящая под режим ЕНВД в одном регионе не включается в перечень разрешенных сфер других субъектов Российской Федерации. Также следует отметить необходимость соответствия требований органов контроля.

В отличие от УСН для ЕНВД фактически полученный доход значения не имеет

Особое внимание уделяется количеству сотрудников, зачисленных в штат ИП за последний год. Для того чтобы перейти на ЕНВД, в штате компании должно быть менее ста тружеников

Данный режим запрещается использовать тем компаниям, что работают на основе договора о доверительном управлении имущественными ценностями. В две тысячи пятнадцатом году федеральные власти ввели торговые сборы. На сегодняшний день система ЕНВД недоступна тем предпринимателям, что оплачивают торговые сборы.

Также необходимо отметить, что начиная с две тысячи пятнадцатого года, фирмы, использующие данный режим, обязаны оплачивать имущественные налоги. Налогооблагаемая база по этому налогу определяется на основе кадастровой стоимости объекта. Данное правило действует в отношении офисных помещений и деловых центров, что используются по целевому предназначению фирмами, работающими на ЕНВД

Здесь следует обратить внимание на тот факт, что это правило действует лишь для отдельных регионов

Базовая доходность в зависимости от физического показателя в 2017 году, когда ФП – количество работников

Что же такое физический показатель на практике? В пункте 3 статьи 346.29 НК РФ приведена таблица зависимости размера базовой доходности от физического показателя. Ниже представлена часть таблицы, в которой физическим показателем является количество сотрудников.

| Физический показатель | Виды предпринимательской деятельности | Базовая доходность в месяц, тыс. руб. | Примеры определения физического показателя |

| Количество сотрудников, вместе с коммерсантом | Бытовые услуги | 7,5 | Если работает индивидуальный предприниматель и 5 работников, то величина физического показателя равна 6 человек. |

| Ветеринарные услуги | 7,5 | ||

| Ремонт, техобслуживание и мойка автомототранспортных средств | 12 | ||

| Оказание услуг общепита через объекты организации общепита, не имеющие залов обслуживания посетителей | 4,5 | ||

| Развозная и разносная розничная торговля | 4,5 |

Базовая доходность в зависимости от физического показателя в 2017 году, когда ФП – площадь торговых залов, стоянок, залов обслуживания и количество торговых мест:

| Физический показатель | Виды предпринимательской деятельности | Базовая доходность в месяц, тыс. руб. | Примеры определения физического показателя |

| Площадь стоянки (м2) | Предоставление во временное владение (пользование) мест для стоянки автомототранспортных средств, хранение автомототранспортных средств на платных стоянках | 0,05 | Если парковка равна 90 м2, то физический показатель равен 90, а базовая доходность равна: 90 * 0,05 = 4,5 тыс. руб. в месяц |

| Площадь торгового зала (м2) | Стационарная розничная торговля (с торговыми залами) | 1,8 | Если площадь торгового зала равна 40 м2, то ФП=40, а БД = 40 * 1,8 = = 72 тыс. руб. в месяц |

| Площадь торгового места (м2) | Стационарная розничная торговля (без торговых залов), а также через объекты нестационарной торговля, площадь торгового места в которых превышает 5 м2 | 1,8 | ИП имеет ларёк размером 9 м2, ФП = 9, БД = 9 * 1,8 = = 16,2 тыс. руб. в месяц |

| Количество торговых мест | Стационарная розничная торговля (без торговых залов), а также через объекты нестационарной торговля, площадь торгового места в которых не превышает 5 м2 | 9 | Компания имеет несколько торговых точек: 5 ларьков с овощами и 2 мясных ларька. ФП = 7, БД = 7 * 9 = 63 тыс. руб. в месяц |

| Площадь зала обслуживания посетителей (м2) | Оказание услуг общепита через объекты организации общепита, имеющие залы обслуживания посетителей | 1 | ИП имеет столовую с залом обслуживания 80 м2, ФП = 80, БД = 80 * 1 = 80 тыс. руб. в месяц |

Базовая доходность в зависимости от физического показателя в 2017 году, когда ФП – количество грузового транспорта, торговых автоматов и прочее: (нажмите для раскрытия)

| Физический показатель | Виды предпринимательской деятельности | Базовая доходность в месяц, тыс. руб. | Примеры определения физического показателя |

| Количество грузового транспорта | Перевозка грузов на автотранспорте | 6 | Количество грузовых машин ИП равно 15, следовательно, величина ФП = 15, БД = 15 * 6 = 90 тыс. руб. в месяц |

| Количество мест для посадки | Перевозка пассажиров на автотранспорте | 1,5 | У ИП имеется 5 газелей вместимостью 10 пассажирских мест, ФП = =5 * 10 = 50, БД = 50 *1,5 = 75 тыс. руб. в месяц |

| Количество торговых автоматов | Реализация товаров с использованием торговых автоматов | 4,5 | У ИП имеется 10 торговых автоматов: 5 с едой и 5 с кофейными напитками, ФП = 10, БД = 10 * 4,5 = 45 тыс. руб. в месяц |

| Площадь рекламной поверхности (м2) | Распространение наружной рекламы с использованием рекламных конструкций (не электронные табло) | 4 | ИП имеет 5 рекламных поверхностей площадью по 10 м2, ФП = 50, БД = = 50 * 4 = 200 тыс. руб. в месяц |

| Площадь экрана (м2) | Распространение наружной рекламы посредством электронных табло | 5 | У ИП имеется 1 электронное табло площадью 10 м2, ФП = 10, БД = 50 тыс. руб. в месяц |

| Количество транспортных средств, используемых для размещения рекламы | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств | 10 | На 7 автобусах ИП разместил рекламу, следовательно, ФП = 7, БД = 7 * 10 = 70 тыс. руб. в месяц |

| Общая площадь сдаваемого в аренду помещения (м2) | Услуги по временному размещению и проживанию | 1 | У ИП имеется 5 апартаментов, каждый по 30 м2, ФП = 30 * 5 = 150, БД = 150 * 1 = 150 тыс. р. В месяц |

Кто имеет право применять ЕНВД

ИП и организации, отвечающие определенным условиям, в частности:

- Количество сотрудников не превышает 100 человек (указанное ограничение до 31.12.2020 года не применяется к кооперативам и хозобществам, учредителем которых является потребительское общество или союз).

- Доля участия других организаций не более 25%, за исключением организаций, чей уставной капитал состоит из вкладов общественных организаций инвалидов.

Обратите внимание, с 1 января 2020 года нельзя применять ЕНВД при продаже одежды из меха, обувных товаров и лекарственных средств. Указанные товарные группы подлежат обязательной маркировке

В соответствии с новой редакцией ст. 346.27 НК РФ, их реализация не признается розничной торговлей в рамках ЕНВД.

Кто не может применять ЕНВД

- Организации и ИП численность сотрудников которых превышает 100 человек.

- Организации, в которых доля участия других организаций не превышает 25%, за исключением ряда учреждений, перечисленных пп.2 п. 2.2 ст. 346.26 НК РФ.

- Организации и ИП в отношении продажи лекарственных препаратов, обуви, а также меховых изделий (одежды, аксессуаров).

- ИП и организации, ведущие деятельность в рамках договоров простого товарищества или доверительного управления.

- ИП и организации, оказывающие услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

- Учреждения образования, здравоохранения и социального обеспечения, оказывающие услуги общественного питания.

- Организации, относящиеся к категории крупнейших налогоплательщиков.

Критерии отнесения той или иной организации к крупнейшим налогоплательщикам установлены Приказом ФНС России от 16.05.2007 N ММ-3-06/308@. Разделяют 2 категории крупнейших налогоплательщиков: регионального и федерального уровней.

К региональным относятся организации с объемом доходов за год (любой из трех последних, не считая последнего отчетного) составляет от 10 до 35 млрд. руб.

К крупнейшим налогоплательщикам федерального уровня относятся организации, суммарный объем доходов которых превышает 35 млрд. руб.

Отдельные критерии установлены для организаций оборонно-промышленного комплекса, стратегических предприятий и обществ.

При наличии лицензии, к крупнейшим налогоплательщиком относятся кредитные организации, страховые компании (осуществляющие страхование, перестрахование, взаимное страхование), участники рынка ценных бумаг, страховые брокеры, организации осуществляющие деятельность по пенсионному страхованию и обеспечению.

Примечание: к крупнейшим налогоплательщикам не может быть отнесена организация, применяющая специальные режимы налогообложения.

Монтаж кондиционеров

Монтаж кондиционеров

Ситуация: можно ли платить ЕНВД с деятельности по монтажу кондиционеров в жилых помещениях (по заказам населения)?

Да, можно.

По Общероссийскому классификатору услуг населению (ОКУН) услуги по монтажу кондиционеров относятся к группе «Ремонт комнатных кондиционеров воздуха» (код 013355) раздела 01 «Бытовые услуги». Эта группа включает в себя услуги не только по ремонту кондиционеров, но и по их установке и техническому обслуживанию. Таким образом, деятельность по установке кондиционеров на основании договоров бытового подряда, заключенных с гражданами, может подпадать под ЕНВД (при выполнении других условий применения этого налогового режима).

Аналогичные разъяснения содержатся в письме Минфина России от 18 сентября 2013 г. № 03-11-06/3/38630.

Следует отметить, что услуги по монтажу кондиционеров могут быть оказаны гражданам не только по договорам бытового подряда, но и в рамках договоров розничной купли-продажи. Если таким договором предусмотрена обязанность продавца по установке кондиционера в помещении покупателя и стоимость установки включена в цену кондиционера, то эта услуга не рассматривается в качестве самостоятельного вида деятельности. Монтаж кондиционера в такой ситуации является способом исполнения обязательств продавца по передаче товара покупателю (п. 1 ст. 458 ГК РФ). То есть составной частью услуг розничной торговли. В отношении этих услуг тоже возможна уплата ЕНВД. Однако основания для применения спецрежима в этом случае будут другими: нормы подпунктов 6–7 пункта 2 статьи Налогового кодекса РФ. Такой вывод подтверждается письмами Минфина России от 27 июня 2012 г. № 03-11-11/192, от 16 июня 2009 г. № 03-11-09/213. При этом разъяснения, которые приведены в этих письмах в отношении установки кондиционеров по договорам бытового подряда, в настоящее время утратили актуальность.

Ситуация: можно ли платить ЕНВД с деятельности по продаже и установке пластиковых окон?

Да, можно. Но только при определенных условиях.

Как правило, деятельность по продаже и установке пластиковых окон ведется по следующей схеме. В торговом помещении, где размещены образцы окон, продавец принимает предварительный заказ от покупателя. На основании этого заказа к покупателю выезжает замерщик, который определяет индивидуальные параметры заказа и его стоимость. Эти параметры передаются изготовителю, который исполняет заказ, после чего готовые окна доставляются и монтируются в помещении покупателя.

К операциям, которые подпадают под ЕНВД, в этой схеме относятся:

– продажа окон, изготовленных производителем;

– установка окон в помещении покупателя.

При продаже окон ЕНВД можно платить как с деятельности в сфере розничной торговли (подп. 5 и 6 п. 2 ст. НК РФ). Но только при условии, что продавец соблюдает все ограничения, установленные для этого вида бизнеса. Например, нельзя применять ЕНВД, если окна в розницу продает их изготовитель или если продажа ведется по образцам или каталогам вне стационарной торговой сети (ст. НК РФ).

При установке окон ЕНВД можно платить как с деятельности по оказанию бытовых услуг населению (подп. 1 п. 2 ст. НК РФ). По ОКУН такие услуги классифицируются как «ремонт и замена дверей, оконных рам, дверных и оконных коробок, остекление балконов».

А как платить ЕНВД, если и продажей, и установкой готовых окон занимается одна и та же организация (один и тот же предприниматель)? В этом случае все зависит от содержания договора с покупателем (заказчиком).

Если стоимость доставки и установки включена в общую стоимость заказа, то ЕНВД можно платить только по одному виду деятельности – розничной торговле. При таком варианте монтаж окон не признается самостоятельным видом деятельности и рассматривается как сопутствующая услуга, связанная с реализацией товаров.

Если же в договоре отдельно указана цена окон и отдельно стоимость их доставки и установки, то ЕНВД придется платить по двум видам деятельности. И с розничной торговли, и с бытовых услуг.

Аналогичные разъяснения содержатся в письмах Минфина России от 24 апреля 2013 г. № 03-11-06/3/14365, от 7 декабря 2012 г. № 03-11-11/365 и от 30 августа 2012 г. № 03-11-11/264.

Расчет ЕНВД

Использование калькулятора

Калькулятор ЕНВД позволяет самостоятельно посчитать сумму налога, подлежащего выплате. Для этого достаточно нескольких несложных действий:

- Выбрать из предложенных вариантов вид деятельности.

- Физический показатель и базовая доходность определятся автоматически.

- Ввести актуальную величину физического показателя.

- Коэффициент-дефлятор программа тоже определит сама.

- Найти в локальной нормативной документации коэффициент, корректирующий базовую доходность.

- Нажать кнопку расчета налога.

Программа считает сумму за месяц. Поскольку в квартале три месяца, полученный показатель нужно умножить на 3.

При расчете следует учитывать несколько нюансов. Один из них касается физического показателя, величина которого ограничена законодательством по видам деятельности:

- Площадь торгового зала в одном объекте торговли не может превышать 150 кв. м.

- Такое же ограничение действует для объектов общепита.

- В автопарке ИП, занимающегося перевозками, разрешается содержать до 20 единиц транспорта.

- В объектах, предоставляющих услуги временного проживания, площадь ограничивается 500 кв. м.

Для всех видов деятельности максимальное среднесписочное число сотрудников — 100 человек. Если указать некорректный физический показатель, то и налог будет рассчитан неправильно.

Важно! Коэффициент корректировки базовой доходности возможно найти через веб-сайт ФНС либо узнать в своей налоговой инспекции.

Для подсчета налога за неполный месяц следует величину, рассчитанную для целого месяца, умножить на число дней, в которые велась деятельность на протяжении месяца, а затем разделить на количество дней в этом месяце.

Если видов деятельности, подпадающих под режим ЕНВД, несколько, то налоги для каждого из них рассчитываются по отдельности. Порядок подсчета остается тем же, полученные суммы нужно сложить. Когда деятельность осуществляется в разных регионах, налог выплачивается по каждому ОКТМО отдельно.

ИП на ЕНВД обязан вести учет физических показателей. Однако в НК не предусмотрена четкая форма такой отчетности, поэтому требования налоговиков относительно наличия «книги ЕНВД» с отдельными разделами для доходов и расходов не могут считаться законными. Но вести учет все же нужно, на основе этих данных впоследствии рассчитывается налог.

Вести бухучет и предоставлять соответствующую отчетность бизнесмены на данном режиме не обязаны. ИП с работниками сдают отчетность за персонал.

ЕНВД разрешается совмещать с другими схемами налогообложения. Но это правило работает только для разных видов деятельности. Вести одну и ту же деятельность на нескольких режимах одновременно нельзя.

Налоговый учет при таком совмещении ведется раздельно. То же самое касается сдачи отчетности и налоговых выплат. Это значит, что доходы и затраты по видам деятельности на ЕНВД нужно отделять от финансовых поступлений и расходов по другим видам деятельности.

Важно! Если расходы разделить не получается, то их делят на две части пропорционально прибыли нарастающим итогом, рассчитывая с начала календарного года.

Расчет ЕНВД 2014: уменьшаем вмененный налог на сумму страховых взносов

Окончательная сумма налога к уплате получается после того, как расчет ЕНВД 2014 за 9 месяцев будет завершен, а затем скорректирован на сумму уплаченных страховых взносов в фонды, социальные пособия и выплаты от несчастных случаев.

Для разных категорий налогоплательщиков существуют свои условия для уменьшения налога:

– Организации – могут уменьшить налог на суммы уплаченных пособий и взносов не более, чем на 50%.

– ИП, у которых нет работников – могут уменьшить налог полностью на всю сумму взносов, которые перечислили в Пенсионный фонд и Федеральный фонд мед. страхования в течение квартала.

– ИП, использующие наемный труд – те взносы, которые он платил за себя не уменьшают ЕНВД к уплате. Налог можно сократить на 50% на те выплаты, которые он совершал за своих работников или фактически им выплатил в виде социальных пособий в течение квартала.

Уменьшение ЕНВД для ИП, не имеющего работников

Расчет ЕНВД 2014 с уменьшением на взносы производится только в тот, период, когда они были уплачены (в рамках одного квартала), иначе уменьшить его за этот квартал не удастся.

Возьмем для примера предыдущий расчет и рассмотрим пару ситуаций.

В первом случае предположим, что у ИП Петрова А.М. нет работников. В сентябре он заплатил 5000 руб. в Пенсионный фонд (ПФР) и 2000 руб. в Федеральный фонд медицинского страхования (ФФОМС). Тогда налог к уплате составит:

ЕНВД = 16399-(5000+2000) = 9399

Во втором случае, если предприниматель единовременно уплатил все взносы, тогда налог к уплате будет равен нулю. Распределить единовременно уплаченные страховые взносы по кварталам нельзя.

Уменьшение ЕНВД для ИП, имеющих работников

Для этой категории налогоплательщиков спорных ситуаций больше. Но основное, что должен уяснить ИП – это то, что, делая расчет ЕНВД 2014, налог он уменьшает на 50% только в том случае, если он совершает выплаты по оплате труда.

Пример: ИП Петров А.М. заплатил ту же сумму взносов за себя и 2200 руб. за работника в ПФР, 510 руб. в ФФОМС.

ЕНВД = 16399 – (2200+510) = 13689

Предположим, что у сумма уплаченных взносов в ПФР составила 12000 руб., а в ФФОМС 4500 руб., тогда расчет ЕНВД будет выглядеть следующим образом:

ЕНВД = 16399 – 8199 = 8200

Так как мы можем уменьшить налог не более, чем на 50%.

Ну а теперь о простом. Все эти операции сложные только с виду, после нескольких самостоятельных расчетов, и успешной отчетности (а это бывает не всегда, т.к. любой человек может ошибиться), всё становится понятным, хотя и трудоемким. К тому же государство постоянно что-то меняет в формулах расчета, меняет бланки и т.д. А ведь всё это можно автоматизировать! И просто «можно», это уже сделано в начале 2010 года, когда появился онлайн-сервис «Контур Эльба» (первоначальное название «Электронный бухгалтер Эльба»), который в 2014 году объединил более 600 тыс. предпринимателей и бухгалтеров. Почему сотни тысяч ИП и ООО выбрали «Эльбу Контур»? Всё просто – она решила абсолютно все рутинные проблемы, порядок работы в ней по любым задачам точно такой же как при установке, например, новой программы- нужно нажимать «далее», “далее”, а если надо, то ставить галочки:

Разработчик «Контур Эльбы» – самая крупная в России компания – специализированный оператор связи (через неё сдают отчетность более 1 млн 200 тыс. предприятий в стране) и разработчик программного обеспечения для предпринимателей и бухгалтеров, АО СКБ Контур. Сразу же после регистрации в Эльбе каждый пользователь получает индивидуальный календарь отчетности с уведомлениями через эл.почту или смс, которые приходят при начале каждой задачи по отчетности (расчету и уплате налогов, взносов, сдаче декларации, сведений и т.п.), при этом бесплатно! Регистрация в онлайн-сервисе пригодится абсолютно всем и каждому:

Как посчитать ЕНВД за неполный месяц

Чтобы понимать, как посчитать вмененный доход для ИП на не весь месяц, требуется вычислить розничный процент, то есть коэффициент доходности за конкретное количество дней. Для этого нужна формула расчета ЕНВД:

ЕНВД = (БД х ФП х К1 х К2 × 15 %) / КД х КД1, где:

- ЕНВД — показатель за неполный период;

- БД — базовый тариф доходности. У каждого вида деятельности он свой;

- ФП — физический показатель за определенный период. Он также различный для разных видов предпринимательской деятельности;

- К1 — повышающий коэффициент-дефлятор, который устанавливается на федеральном уровне. Он меняется ежегодно;

- К2 — понижающий или повышающий коэффициент. Его устанавливают на региональном уровне местные власти;

- 15 % — единая налоговая ставка ЕНВД;

- КД — количество календарных дней за период, который рассчитывается;

- КД1 — количество дней в рассчитываемом месяце.

Если рассмотреть пример, то все станет предельно ясно. Если ИП зарегистрировался, например, с 11 числа, то расчет будет производиться следующим образом. В месяце 31 календарный день, поэтому от этой цифры отнимается 11 дней, которые не берутся в учет, а 21 день попадает под налогообложение.

Важно! День постановки на учет входит в расчетный период

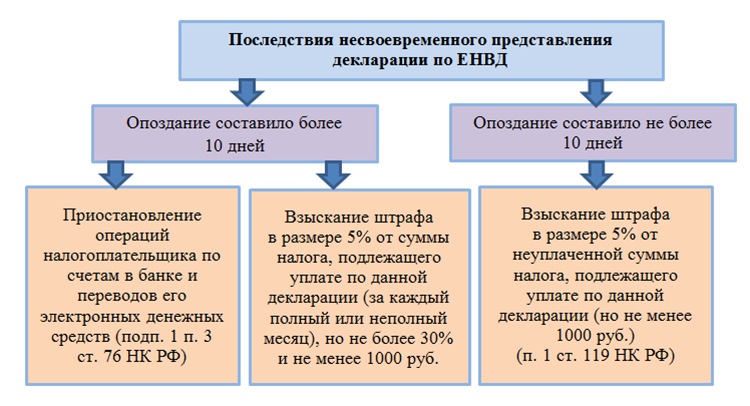

Последствия неуплаты налога