Как рассчитать торговый сбор в москве

Содержание:

- Столичный реверанс или как возник торговый сбор

- Когда оплачивать сбор

- Ставки торгового сбора в Москве

- Уплата и учет торгового сбора

- Кто должен уплачивать сбор

- Торговый сбор на имущество более 50 кв.м.

- Как можно сняться с учета в ФНС

- Торговый сбор при УСН «доходы минус расходы»

- Уплачивает ли ТС поставщик услуг?

- Понятие и особенности сбора

- Постановка на учет

- БИЗНЕС -

- Кто должен уплачивать торговый сбор в 2018–2019 годах

- Торговый сбор – это какой налог

Столичный реверанс или как возник торговый сбор

В период жесточайшего финансового кризиса, когда крупный, средний и малый бизнес в Российской Федерации проходит, пожалуй, самую жесткую «школу выживания» со времен мирового кризиса 2008 года, а может быть и со времен «черного августа» 1998 года, введение новых налогов не выглядит целесообразным, конструктивным шагом. Но государственные чиновники думают несколько иначе и их мысли имеют вполне материальное выражение, представленное в виде введения торгового сбора – нового налога, который коснется некоторых категорий предпринимателей. Какие именно категории? За что он взимается? Сколько нужно платить? На эти и множество других вопросов, вы найдете ответы в данной статье.

21.11.2015 года Государственной думой был принят Федеральный закон №382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ» (далее – Закон 382-ФЗ). Несколько позже, 29.11.2015 года он был подписан Президентом РФ В. В. Путиным. Помимо прочих изменений, Закон 382-ФЗ внес в Налоговый кодекс РФ (далее – НК РФ) главу 33 «Торговый сбор». Закон вступил в силу 01.01.2016 года, тогда же глава 33 заняла свое место в НК РФ.

Согласно ч. 4 ст. 4 Закона 382-ФЗ, торговый сбор может появиться в городах имеющих федеральное значение – Москве, Санкт-Петербурге, Севастополе, но не раньше, чем 01 июля 2020 года. Во всех остальных муниципальных образованиях, которые не входят в состав вышеуказанных городов, для введения торгового сбора необходимо принятие соответствующего федерального закона. Говоря простыми словами, торговый сбор в регионах пока не будет применяться.

В начале весны 2020 года, «Справедливая Россия» выдвигала проект моратория на данный налог, в котором была предусмотрена отсрочка введения торгового сбора до 01 июля 2020 года. Однако, вследствие того, что правительство не оставило никакого отзыва на этот проект, Госдума не стала его рассматривать.

01 июня 2020 года прошло очередное совещание с Премьер-министром РФ Дмитрием Медведевым, на котором было принято решение о введении моратория на увеличение некоторых неналоговых платежей, а также введении новых платежей до 2020 года. И вновь все решения политиков прошли мимо торгового сбора.

Пришло 01 июля 2020 года и Москва делает своеобразный реверанс своим «спутникам» федерального значения – Санкт-Петербургу и Севастополю и первой опробует торговый сбор на собственных предпринимателях. В этот день, в соответствии с законом города Москвы принятым Московской городской Думой от 17.12.2015 года №62 (далее – Закон №62), устанавливается торговый сбор. Полный текст закона можно скачать здесь.

В свою очередь, Георгий Полтавченко – Губернатор Санкт-Петербурга, сделал заявление о том, что рассмотрение вопроса относительно введения торгового сбора в городе, было перенесено на 2019 год. Он мотивировал это тем, что перед введением новых налогов, необходимо четко понять, как бизнес отреагирует на такие изменения. Севастополь также перенес введение сбора на неопределенный срок.

02 июля 2020 года Вице-премьер РФ Аркадий Дворкович, высказал мнение по поводу введения торгового сбора. Он считает, что торговый сбор, в первую очередь, направлен на тех предпринимателей, которые проводят политику недобросовестной оптимизации налогообложения, стараются уйти от уплаты налогов, а впоследствии, будут платить еще больше. Те, кто уже добросовестно платит все налоги, не будет обременен торговым сбором, так как механизм его начисления предусматривает вычет сумм других налогов, которые уже были уплачены.

Так ли это на самом деле, покажет время и предпринимательская сфера Москвы. А сейчас давайте рассмотрим, кого же коснется торговый сбор, каков период его уплаты и в каком размере он будет взиматься.

Когда оплачивать сбор

Этот платеж назначается поквартально, а значит, относится к квартальным показателям. Заплатить его необходимо до 25 числа следующего за последним днем отчетного квартала месяца. Если конечная дата производства платежа выпадает на выходной, закон разрешает ее передвинуть на следующий день.

Даты, относительно которых ведется исчисление:

- начало обложения торговым сбором – зафиксированная дата, когда первый раз с начала квартала использовался торговый объект;

- дата прекращения обязанностей плательщика данного сбора (снятие с налогового учета по этому виду платежей) – день, когда бизнесмен перестает вести деятельность, обозначенную в его налоговом уведомлении.

Ставки торгового сбора в Москве

Ставки торгового сбора устанавливаются законами городов федерального значения за квартал в расчете на объект торговли в целом или на его площадь (п. 1 ст. 415 НК РФ). Ставки торгового сбора, утвержденные столичным Законом о торговом сборе № 62, мы обобщили в таблице. Отметим, что величина ставки зависит не только от вида торговли, но и от места ее осуществления.

Ставки торгового сбора в Москве

| Место торговли | Ставка сбора |

|---|---|

| Торговля через объекты стационарной торговой сети, не имеющие торговых залов, и нестационарной торговой сети | |

| Районы, входящие в Центральный административный округ Москвы | 81 000 рублей на один объект торговли |

| Районы и поселения, входящие в Зеленоградский, Троицкий и Новомосковский административные округа Москвы, а также в районы, указанные в сноске к таблице * | 28 350 рублей на один объект торговли |

| Районы, входящие в Северный, Северо-Восточный, Восточный, Юго-Восточный, Южный, Юго-Западный, Западный, Северо-Западный административные округа Москвы, за исключением районов, указанных в сноске к таблице * | 40 500 рублей на один объект торговли |

| Развозная и разносная розничная торговля | |

| Любое место внутри Москвы | 40 500 рублей на один объект торговли |

| Торговля через объекты стационарной торговой сети с торговыми залами до 50 кв. метров включительно | |

| Районы, входящие в Центральный административный округ Москвы | 60 000 рублей на один объект торговли |

| Районы и поселения, входящие в Зеленоградский, Троицкий и Новомосковский административные округа Москвы, а также в районы, указанные в сноске к таблице * | 21 000 рублей на один объект торговли |

| Районы, входящие в Северный, Северо-Восточный, Восточный, Юго-Восточный, Южный, Юго-Западный, Западный, Северо-Западный административные округа Москвы, за исключением районов, указанных в сноске к таблице * | 30 000 рублей на один объект торговли |

| Торговля через объекты стационарной торговой сети с торговыми залами свыше 50 кв. метров | |

| Районы, входящие в Центральный административный округ Москвы | 1200 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров |

| Районы и поселения, входящие в Зеленоградский, Троицкий и Новомосковский административные округа Москвы, а также в районы, указанные в сноске к таблице * | 420 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров |

| Районы, входящие в Северный, Северо-Восточный, Восточный, Юго-Восточный, Южный, Юго-Западный, Западный, Северо-Западный административные округа Москвы, за исключением районов, указанных в сноске к таблице * | 600 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров |

| Организация розничных рынков | |

| Любое место внутри Москвы | Ставка составляет 50 рублей за 1 кв. метр площади рынка |

* Районы Молжаниновский, Северный, Восточный, Новокосино, Косино-Ухтомский, Некрасовка, Северное Бутово, Южное Бутово, Солнцево, Ново-Переделкино, Внуково, Митино, Куркино.

Как видно из таблицы, рассчитывать торговый сбор, применяя ставку, установленную за 1 кв. метр площади, придется в двух случаях: если торговля ведется через объект стационарной торговой сети с площадью зала свыше 50 кв. метров и если организуется работа розничных рынков. В других ситуациях ставка торгового сбора будет фиксированной на один объект торговли.

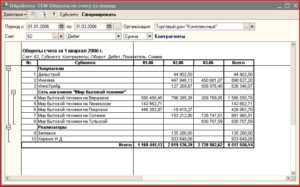

Уплата и учет торгового сбора

Заплатить торговый сбор в полной сумме надо по итогам квартала, не позднее 25 числа квартала, следующего за отчетным, т.е. в первый раз столичным торговцам надо будет заплатить его в срок с 1 по 25 октября 2015 года. Никакой отчетности по торговому сбору НК РФ пока что не установил.

Уплаченный торговый сбор не учитывается в расходах организации при расчете налога на прибыль, но уменьшает сам налог на прибыль. То же самое относится к и НДФЛ для ИП, работающих на общей системе налогообложения.

Относительно возможности учесть торговый сбор при расчете единого налога на УСН, специалисты (за неимением разъяснений Минфина по этому вопросу) расходятся во мнениях. Неясности возникают, как минимум, по следующим пунктам:

- Право уменьшить единый налог за счет торгового сбора явно прописано только для УСН Доходы (статья 346.21 НК РФ). А плательщики УСН Доходы минус расходы могут пока что руководствоваться правом учесть в расходах суммы налогов и сборов, уплаченных в соответствии с законодательством (статья 346.16 НК РФ), т.е. и торгового сбора в том числе. Однако в этом случае уменьшить они могут только налоговую базу, а не сам единый налог, что ставит их в неравнозначное положение с другими плательщиками торгового сбора.

- Непонятно, насколько можно уменьшить за счет уплаченного торгового сбора единый налог плательщикам УСН Доходы – на всю сумму или только на 50%. Дело в том, что пункт 8 статьи 346.21 НК РФ, позволяющий учесть торговый сбор, отсылает к правилам пункта 3.1 этой же статьи, где речь идет об уменьшении единого налога за счет страховых взносов. Возникает вопрос – могут ли упрощенцы, имеющие работников, уменьшать единый налог за счет торгового сбора на всю сумму налога или только до 50%, аналогично учету страховых взносов?

- Как быть, если сумма торгового сбора превысит сумму рассчитанного единого налога? Можно ли будет зачесть эту разницу в счет будущих налоговых платежей, ведь законодатели уверили, что общая налоговая нагрузка бизнеса за счет торгового сбора не вырастет?

Кто должен уплачивать сбор

Сбор платят, прежде всего, по виду коммерческой деятельности, но нужно учитывать еще и особенности применяемой субъектом системы налогообложения.

Сборы должны уплачивать только ИП и коммерческие организации отчитывающиеся по ОСНО и УСН, а те, кто применяет другие системы налогообложения — сбор не платят. Организация или ИП имеет возможность уменьшить свой налог с прибыли на размер суммы уплаченного сбора.

Но если субъект коммерческой деятельности, находится на системе ЕНВД и, согласно, его виду деятельности ему полагается платить сбор, то он должен перейти на ОСНО или УСН, для уплаты причитающихся с его коммерческой деятельности сборов.

Если субъект на УСН с «доходов», то налог подлежащий уплате с доходов от торговли, можно будет уменьшить на сумму перечисленного торгсбора. Таким образом, если субъект осуществляет несколько типов деятельности – надо вести учет раздельно по каждой деятельности.

Если субъект на УСН и «доходы — расходы», тогда он может этот сбор отнести к расходам и раздельный учет не потребуется.

Деятельность, облагаемая сбором: розница и оптовая торговля через стационарные торгобъекты, имеющие или не имеющие торгзал (кроме АЗС), передвижные объекты (в том числе прицепы, тонары, суда), склады.

Деятельность, которая не облагается торгсбором (льготники):

Торговый сбор на имущество более 50 кв.м.

В случае, когда площадь помещения – более 50 кв.м., ТС уплачивается не за него целиком, а по количеству квадратных метров площади торгового зала.

| АО | Стоимость 1 кв.м. для расчета ТС |

|---|---|

| ЦАО | 1 200 за каждый «квадрат» до 50 кв.м., далее – по 50 руб. за все «квадраты» свыше 50 кв.м. |

| Новомосковский, Зеленоградский, Троицкий АО; Молжаниновский, Новокосинский районы; Бутово, Митино, Куркино, Новопеределкино, Солнцево, Внуково | 420 руб. за каждый «квадрат» до 50 кв.м., далее в случае превышения – 50 руб. за 1 полный или неполный кв.м. площади |

| Северный район, кроме Молжданиновского; а также Западный (кроме Солнцево), Юго-Западный (кроме Бутово), Юго-З0ападный и Западный районы | 600 руб. за 1 кв. м. при торговой площади до 50 кв.м., далее – 50 руб. |

Если предприятие занимается организацией розничных рынков, ТС уплачивается по тарифу 50 руб. за 1 кв.м. вне зависимости от территории расположения.

Как можно сняться с учета в ФНС

В силу различных причин у субъекта может возникнуть необходимость снятия с учета объекта торговли. Для снятия с учета надо подать в ФНС уведомление по форме ТС-2, в пятидневный срок после фактического прекращения торговли.

Если организация находится в списке плательщиков сбора (можно проверить на depr.mos.ru) ошибочно, то можно подать жалобу-обращение в департамент для ее исключения из списка.

Департамент быстро удовлетворяет требования предпринимателей в случаях:

- субъект подал необходимые сведения в ФНС, но их вовремя не зарегистрировали или не получили;

- хозяйствующий субъект не ведет торговлю на объекте.

Поэтому в обращении можно смело четко указывать одну из этих причин для повышения вероятности и скорости вынесения решения в вашу пользу.

Для обжалования включения организации в реестр плательщиков по сбору, у нее есть 20 дней, после чего департамент передает в ФНС акт о неучтенном объекте — ФНС начисляет торговый сбор.

У плательщика есть возможность отменить акт и начисление сбора. Для этого надо в течение 180 дней после получения акта с начисленным сбором, отправить в департамент обращение или жалобу. В жалобе указать причину, почему ваша организация не должна быть в списке плательщиков сбора и попросить убрать из списка плательщиков. К обращению или жалобе нужно приложить бумаги, подтверждающие указанную причину (кадастровый паспорт на торговую точку, договор аренды и др.). Подать обращение или жалобу в департамент можно онлайн, через его «Электронную приемную» или по почте.

Образец обращения можно скачать https://www.gazeta-unp.ru/files/01-09-15/torgovyy-sbor-v-2017-godu.docx

КБК по уплате сбора можно скачать https://www.gazeta-unp.ru/files/01-09-15/kbk-2017-torgovyy-sbor.docx

Департамент рассматривает подобные обращения в течение месяца, в сложных ситуациях срок может быть удвоен.

Если обращение правомерно, то акт отменят, начисления и штрафы снимут, излишне уплаченные суммы можно будет учесть в будущем.

Торговый сбор при УСН «доходы минус расходы»

Согласно писем Департамента налоговой и таможенно-тарифной политики Минфина России от 23 июля 2015 г. № 03-11-09/42494 и Федеральной налоговой службы от 14 августа 2015 г. № ГД-4-3/14386@ «О порядке учета сумм торгового сбора, налогоплательщиками, применяющими упрощенную систему налогообложения» необходимо придерживаться порядка учёта сумм торгового сбора налогоплательщикам, применяющим упрощённую систему налогообложения.

В соответствии с п.8 ст.346.21 в случае осуществления налогоплательщиком вида предпринимательской деятельности, в отношении которого установлен торговый сбор, налогоплательщик в дополнение к суммам уменьшения, вправе уменьшить сумму налога (авансового платежа), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от указанного вида предпринимательской деятельности, зачисляемую в консолидированный бюджет субъекта Российской Федерации, в состав которого входит муниципальное образование (в бюджет города федерального значения Москвы, Санкт-Петербурга или Севастополя), в котором установлен указанный сбор, на сумму торгового сбора, уплаченного в течение этого налогового (отчетного) периода.

Уплачивает ли ТС поставщик услуг?

Отдельный вопрос — уплата ТС при сопутствующей торговле, когда те или иные товары реализуются потребителю при оказании услуг (выполнении работ).

Классический пример — услуги общепита. Человек, придя в кафе или ресторан, фактически покупает у заведения блюда, но в рамках оказания услуги по общественному питанию. И этот факт дает Минфину повод считать, что торговым сбором деятельность ресторанов облагаться не должна (письмо Минфина РФ от 04.10.2016 № 03-11-12/57653). Но при одном условии: если владелец ресторана не ведет других бизнесов с применением объектов стационарной и нестационарной торговли (в том числе расположенных в здании ресторана).

По принципу правовой аналогии позицию Минфина можно применить и к другим сферам бизнеса, где имеет место реализация товара в рамках услуги — например, к строительному бизнесу, деятельности по оказанию парикмахерских, авторемонтных услуг.

Понятие и особенности сбора

Получается, что под ТС принято понимать местный налог. Он актуален только для территории г. Москва и работает с 01.07.2015 г.

В рамках ФЗ №381 от 28 декабря 2009 г. данный вид деятельности определяется как предпринимательство, имеющее непосредственную взаимосвязь с куплей-продажей товаров.

- торговля посредством объектов стационарной/нестационарной сети;

- действия, подразумевающие отпуск товарных позиций со складов;

- работа, предполагающая организацию розничных рынков.

Что касается прочих направлений деятельности по купле-продаже товара, они не влекут за собой обложения данным сбором.

Установление торгового сбора (далее по тексту – ТС) производится силами ФЗ относительно предпринимателей и предприятий, которые занимаются торговлей через представленные объекты и каналы сбыта.

В качестве плательщиков признаются субъекты Москвы, а в последнее время к ним присоединились граждане Питера, Севастополя. Форма этого платежа подлежит установлению в рамках нормативного акта муниципалитета. Закон гласит, что применение ТС актуально относительно налогоплательщиков, использующих общий или упрощенный режим.

Если законодательство устанавливает, что хозяйствующая единица обязана уплачивать ТС, то перечислению обычно подлежит 2 налога:

- непосредственно сам взнос УСН (определение его величины производится в рамках выручки или разницы между оной и расходами, т. е. 6% и 15% соответственно);

- торговый сбор (его величина является фиксированной и определяется показателями налоговой базы).

- индивидуальные предприниматели, работающие на патентной системе налогообложения;

- юридические лица или самостоятельно занятые граждане, осуществляющие выплату единого сельскохозяйственного налога.

Уплата сумм продавцом подразумевает их последующее использование в следующих направлениях:

- уменьшение налоговой нагрузки при режиме УСН в категории «доходы», идентичную льготу имеют плательщики ОСН;

- сокращение налоговой базы вследствие применения УСН по принципу «доходы за вычетом издержек».

Следует подробнее остановиться на вариантах применения указанных преференций и способах их отражения в налоговом учете.

Постановка на учет

Физические лица – индивидуальные предприниматели, а также юрлица, попавшие под требования торгового сбора, должны пройти регистрацию в налоговом органе в качестве плательщиков данного вида налога. Для этого в обязательном порядке придется уведомить ИНФС о своем статусе и особенностях начисления торгового сбора для своего бизнеса. Порядок регистрации и снятия с налогового учета по торговому сбору регламентирован ст. 416 НК РФ.

Крайнее время для регистрации плательщика торгового сбора – 5 дней со дня получения в пользование объекта торговли.

Несвоевременность карается административной ответственностью. В этот же срок нужно письменно уведомлять об изменениях в деятельности, могущих повлиять на факт платежа или размер сбора, если такие изменения происходили.

Если не проинформировать налоговый орган, то торговый сбор нельзя будет вычесть из налога на прибыль, НДФЛ или суммы единого налога при «упрощенке». В случае обличающих результатов инспекции придется оплатить не только сам торговый сбор и штраф за просрочку или работу без осуществления обязательного платежа, но и все предусмотренные налоги на прибыль без всяких вычетов. Штрафом облагаются и выявленные неправдивые сведения о налоговой базе, то есть объекте реализации, повлекшие недоимки по этому сбору.

Специалисты высказывают мнение, что такой подход мотивирует бизнесменов работать с большей прибылью, чтобы не перечислять в налоговую средства себе в убыток, ведь торговый сбор платится безотносительно к денежному итогу торговли.

Куда подавать уведомление

Уведомление должно попасть в налоговую по месту расположения торгового объекта, облагаемого обсуждаемым платежом. Возможные сложности, которые могут быть вызваны этим требованием, и способы их разрешения приводим ниже:

- Действующих объектов для торговой деятельности несколько: нужно указать информацию по отдельности о каждом из них.

- Несколько далеко расположенных друг от друга торговых точек относятся в юрисдикции разных налоговых: уведомление достаточно подать в то отделение, за которым закреплен первый из перечисленных объектов, не забыв указать информацию об остальных (см. п.1).

- Имущество находится в подведомственном торговому сбору регионе, а регистрация предпринимателя относится к другому городу: уведомление надо доставить в инспекцию, отвечающую за район расположения торгового имущества.

- Используются только перемещаемые средства торговли: регистрация производится по адресу ИП или юридическому адресу организации.

- Регистрация предпринимателя относится к одному из трех мест, поддерживающих платеж торгового сбора, а деятельность он ведет в иных населенных пунктах: торговый сбор платить не нужно, как и регистрироваться по этому поводу в налоговой.

Форма уведомления

Информировать ИНФС нужно не в форме простого заявления, а на специально разработанном бланке, утвержденном письмом Министерства финансов РФ от 10 июня 2015 года № ГД-4-3/10036. В него вносится обязательная информация:

- данные о новоиспеченном плательщике (форма хозяйствования, название компании или ФИО индивидуального предпринимателя, контакты, реквизиты);

- вид деятельности бизнесмена, его код по ОКВЭД;

- название объекта, с которого происходит торговля;

- его месторасположение (точный адрес);

- данные о праве осуществлять торговлю (номер разрешения, право собственности на стационарную точку и т.п.);

- порядок расчета суммы платежа;

- льгота (если она применима).

СПРАВКА! Форма уведомления для налоговой регистрации, внесения изменений в определенные показатели или снятия с учета одинаковая: надо только поставить отметку в предусмотренном для этого окошке в верхней части рекомендованного бланка.

Фискальные органы, приняв уведомление от предпринимателя, подтверждают это выдачей ему специального свидетельства (п. 3 ст. 416 НК РФ), которое предприниматель получит в течение 5 рабочих дней.

Любой вид уведомления у бизнесменов есть возможность составлять в электронной форме, воспользовавшись сервисом сайта ФНС Российской Федерации, и доставить его в налоговый орган через интернет или непосредственно в бумажном варианте.

БИЗНЕС -

Торговый сбор – это обязательный ежеквартальный платёж, плательщиками которого являются организации и индивидуальные предприниматели, работающие на общей и упрощенной системе налогообложения (ОСНО и УСНО)

Кто платит торговый сбор Москве

Статья 413 НК РФ вводит обязанность уплачивать торговый сбор в отношении следующих видов торговли:

- через объекты стационарной торговой сети, которые не имеют торговых залов (кроме АЗС)

- через объекты нестационарной торговой сети

- через объекты стационарной торговой сети, которые имеют торговые залы

- посредством отпуска товаров со склада

Деятельность по организации розничных рынков также считается торговой деятельностью

Оплата торгового сбора в Москве

Уплачивать торговый сбор необходимо до 25 числа месяца, следующего за периодом обложения (кварталом)

Постановка на учет плательщиков торгового сбора

Необходимо оформить уведомление о постановке на учёт ИП или ООО в качестве плательщика торгового сбора и подать его в ГНИ РФ по месту ведения бизнеса. На подачу уведомления в ИФНС отводится не более 5 рабочих дней со дня начала торговли

Торговый сбор и УСН

В случае осуществления индивидуальным предпринимателем торговой деятельности по месту регистрации он имеет право снизить размер налога по УСН за отчётный налоговый период в размере всей суммы налогового сбора, который был уплачен в течение налогового периода (основание: п.5 ст. 225 НК РФ).

Если индивидуальный предприниматель состоит на учёте в одном городе, а торговая деятельность и уплата торгового сбора осуществляются им в другом городе, такой предприниматель лишается права на уменьшение НДФЛ в размере уплаченного торгового сбора.

Торговый сбор и обособленные подразделения

В случае наличия обособленных подразделений уплату УСН осуществляет головная организация. Поэтому ключевым фактором при снижении величины единого налога на сумму торгового сбора является наличие на территории города головной организации

Торговый сбор в Москве и налог на прибыль

При ведении деятельности на ОСНО организации получают право уменьшить размеры авансовых платежей по налогу на прибыль на величину торгового сбора, фактически уплаченного на дату уплаты налога с начала налогового периода

Здесь также должно соблюдаться условие: зачисление налога на прибыль производится в бюджет города, на территории которого действует торговый сбор (основание: п.10 ст.286 НК РФ).

Важно отметить, что в случае наличия обособленных подразделений налог на прибыль уплачивается по месту их нахождения. Другими словами, такие организации, работающие на ОСНО, смогут (в отличие от УСН) гарантированно уменьшить размер налога на прибыль на величину торгового сбора.

Отчётность по торговому сбору

Так как, речь идёт не о налоге, а о сборе, для него отчётности не предусмотрено

Льготы по уплате торгового сбора

1. Освобождается от торгового сбора следующие виды торговой деятельности

- розничная торговля, осуществляемая с использованием торговых (вендинговых) автоматов

- торговля на ярмарках выходного дня, специализированных ярмарках и региональных ярмарках

- торговля через объекты стационарной и нестационарной торговой сети, расположенные на территории розничных рынков

- разносная розничная торговля, осуществляемая в зданиях, сооружениях, помещениях, находящихся в оперативном управлении автономных, бюджетных и казенных учреждений

2. Освобождаются от уплаты торгового сбора

- организации федеральной почтовой связи

- автономные, бюджетные и казенные учреждения

Штраф за непредоставление уведомления в ИФНС

Составляет 10% величины доходов (но не меньше 40 тыс. рублей). Кроме того, должностные лица могут быть подвергнуты административному штрафу в размере до 3 тыс. рублей на основании ст. 15.3 КоАП РФ

Звоните и мы поможем Вам

подготовить необходимые документы и зарегистрировать Вас в ИФНС в качестве плательщика торгового сбора

Кто должен уплачивать торговый сбор в 2018–2019 годах

Платят сбор организации и коммерсанты, осуществляющие виды предпринимательской деятельности, по которым в Москве принят закон о торговом сборе. То есть каждый владелец магазина или иной торговой точки в столице платит торговый сбор.

ВНИМАНИЕ! Этот платеж не относится к предпринимателям на патенте и ЕСХН. А вот как быть вмененщикам — им нужно платить и торговый сбор, и вмененный налог? Московские бизнесмены не платят ЕНВД уже давно, так как этот спецрежим у них отменен

А для других городов определено, что с торговли может взиматься только один налог — или ЕНВД, или торговый сбор

А вот как быть вмененщикам — им нужно платить и торговый сбор, и вмененный налог? Московские бизнесмены не платят ЕНВД уже давно, так как этот спецрежим у них отменен. А для других городов определено, что с торговли может взиматься только один налог — или ЕНВД, или торговый сбор.

Перечень лиц, обязанных перечислять торговый сбор, указан в этой статье.

ВАЖНО! Плательщиками являются не только фирмы, зарегистрированные непосредственно в городах применения торгового сбора, но и компании, у которых есть точки торговли на территории этих городов. То есть если у фирмы, стоящей на учете в Подмосковье, есть еще и магазин в самой столице, то она должна встать на учет как плательщик торгового сбора в ИНФС по месту нахождения магазина

Для бизнесменов столицы мы подготовили инструкцию, как встать на учет в качестве плательщика торгового сбора.

Этот платеж в столице контролируют не только налоговики, но и Департамент экономической политики и развития Москвы. Коммерсанты и предприятия до июля 2015 года должны были сообщить ФНС, что являются плательщиками торгового сбора. А функция департамента — проверять, все ли фирмы подали сведения налоговикам; в случае искажения данных сотрудники департамента передадут свои данные о торговых объектах в соответствующие налоговые инспекции.

Компания, решившая заняться торговлей, должна поставить в известность ИНФС.

Когда это нужно сделать и какие документы ждут от бизнесмена в налоговой, читайте в материале «Уведомление о торговом сборе — бланк и образец».

После получения уведомления налоговики принимают решение о выдаче свидетельства, подтверждающего необходимость платить торговый сбор.

Образец свидетельства вы найдете в этой статье.

Для столичных коммерсантов мы подготовили перечень документов ФНС, на основании которых коммерсант регистрируется как плательщик торгового сбора или же уведомляет инспекторов об окончании торговли.

Поскольку торговый сбор введен в действие совсем недавно, у компаний возникает множество вопросов по объекту обложения данным налогом. Например, платить ли торговый сбор, если реализация товаров происходит прямо в офисе?

В нашей публикации мы отвечаем на этот вопрос, опираясь на разъяснения Минфина.

А о том, кто платит торговый сбор по договорам комиссии, расскажет вам эта публикация.

Для тех компаний, кто ошибочно зарегистрировался в качестве плательщика торгового сбора, в этой статье мы подготовили порядок действий по аннулированию уведомления в ФНС.

О процедуре снятия с учета для плательщиков торгового сбору узнайте из этого материала.

Платят торговый сбор и организации, и предприниматели.

Поскольку чаще всего у ИП нет большого штата бухгалтеров, которые помогут ему разобраться с новым платежом, мы подготовили материал «Как рассчитать торговый сбор для ИП в 2021 году».

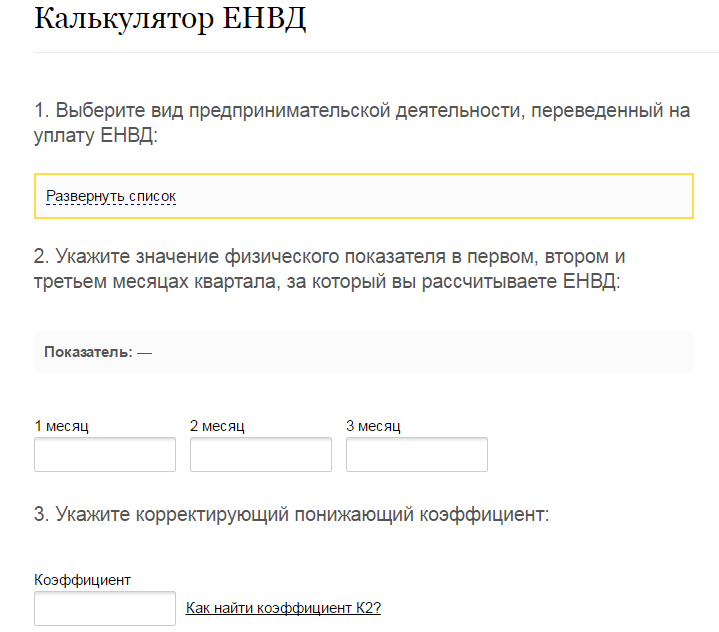

Торговый сбор – это какой налог

Положения законодательных актов устанавливают, что торговым сбором признается обязательный платеж с торговли, который исчисляется каждый квартал хозяйствующими субъектами для уплаты в бюджет в определенных регионах.

Положения законодательных актов устанавливают, что торговым сбором признается обязательный платеж с торговли, который исчисляется каждый квартал хозяйствующими субъектами для уплаты в бюджет в определенных регионах.

Он относится к местным налогам. Предполагается, что его будут собирать муниципалитеты в трех городах федерального значения — Москва, Санкт-Петербург, Севастополь. Однако, местные законодатели должны подготовить для данного сбора специальную законодательную базу.

Согласно НК РФ под торговлей стоит в целях исчисления торгового сбора понимать деятельность по реализации товаров через стационарные объекты имеющие и не имеющие торговые площади, нестационарные объекты торговли, а также реализацию товаров со склада. Обязанность по исчислению торгового сбора возникает также у организаторов рыночной торговли.

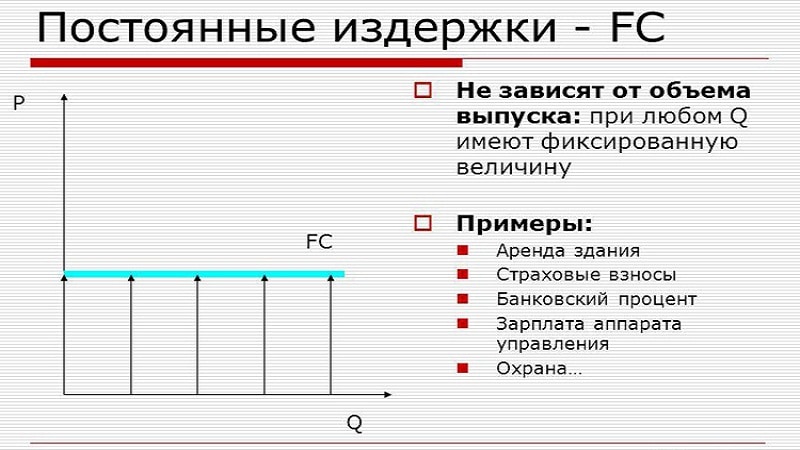

Торговый сбор взимается с объектов ведения торговли, под которыми понимаются недвижимое и движимое имущество компаний и предпринимателей, используемое ими для осуществления продажи.

Внимание! Таким образом, базой по торговому сбору выступают не получаемые доходы от реализации товаров, а физические показатели объекта торговли.