Кто должен платить экологический сбор в 2020 году?

Содержание:

- В России вводится новый налог. Поправки для новой главы НК уже готовы

- 1. Декларация о товарах и упаковке

- Устройство РОП в Российской Федерации

- Налог для курильщиков

- Как определить, нужно ли платить экологический сбор и готовить отчеты

- Налоговая база

- Ответственность за неуплату экологического сбора

- Разделы 2.1. и 2.2.

- Ответственность за неуплату экологического сбора

- Экосбор: кто платит, как рассчитать, отчитаться и что будет за неуплату

- Как работает данная система?

- Кто должен платить экологический сбор в 2021 году

- Изменения в сфере промышленной экологии с января 2021 года

- Как рассчитывается экосбор для деревянных паллет?

В России вводится новый налог. Поправки для новой главы НК уже готовы

На каждом субъекте хозяйственной деятельности ведется подсчет объемов выбросов, которые загрязняют окружающую среду, а также образуемых и размещенных отходов. Данные заносятся в соответствующие журналы строгой отчетности. Именно эти объемы загрязняющих отходов и станут базой, с которой будут рассчитываться и удерживаться фискальные платежи.

При этом из объема образуемых отходов будет вычитаться та масса, которая отправлена на переработку и утилизацию. Это дает возможность субъектам хозяйственной деятельности снижать налогооблагаемую базу за счет оперативной утилизации вредных отходов и выбросов.

Кроме того, следует учитывать, что ставки экологического налога существенно выросли, если сравнивать их с экологическим сбором. Например, для диоксинов они составляют 13,4 млрд р. на 1 тонну.

Уже в 2021 году ставки для экологического налогообложения будут регулярно корректироваться. Их будут умножать на коэффициент, который учитывает изменение потребительской стоимости товаров в стране.

Также применяется и коэффициент 2 при расчете суммы фискального сбора, если деятельность предприятия осуществляется на охраняемой законом территории. Изменяется коэффициент и в случае принятия предприятия мер по снижению загрязнений окружающей среды. По мнению Законодателя, это будет стимулировать ускорение внедрения очистных технологий.

Срок уплаты экологического налога:

- За год – до 25 марта отчетного периода (ранее был до 1 марта);

- Авансовый платеж – до 25 числа каждого месяца, который следует за отчетным кварталом.

Налоговые декларации также нужно сдавать не позднее 25 марта отчетного года. Указанная в них информация перепроверяется сотрудниками налоговых органов с данными, которые получают фискалы из Росприроднадзора.

Если налог не уплачен, на субъект хозяйственной деятельности накладывается штраф:

- В размере 20% от неуплаченной суммы – за неумышленную просрочку;

- В размере 40% от неуплаченной суммы – за умышленные действия. Также начисляется неустойка.

Если сумма несвоевременно уплаченных фискальных сборов превысила 5 млн р. за 3 года, виновные лица привлекаются к уголовной ответственности. Размер неустойки составляет 1/300 от ставки рефинансирования Центробанка за каждый день существования задолженности.

- авансовые платежи вносят лица, которые обязаны вносить плату. Исключение — субъекты малого и среднего предпринимательства (п. 4 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ);

- срок внесения авансовых платежей — не позднее 20-го числа месяца, следующего за последним месяцем соответствующего квартала текущего отчетного периода (кроме IV квартала) (п. 4 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ);

- плату за НВОС, которая исчисляется по итогам отчетного периода, с учетом корректировки ее размера вносят не позднее 1 марта года, следующего за отчетным периодом (п. 3 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ).

В 2021 году, когда будете рассчитывать плату за НВОС, руководствуйтесь в том числе Постановлением Правительства РФ от 29.06.2018 № 758 «О ставках платы за негативное воздействие на окружающую среду при размещении твердых коммунальных отходов IV класса опасности (малоопасные) и внесении изменений в некоторые акты Правительства Российской Федерации».

Организации и ИП, которые осуществляют деятельность, оказывающую негативное воздействие на окружающую среду, вносят:

- квартальные авансовые платежи не позднее 20-го числа месяца, следующего за I, II и III кварталом отчетного периода: 20 апреля, 20 июля и 20 октября;

- итоговый платеж — не позднее 1 марта следующего года (п. 3 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ).

Субъекты малого и среднего предпринимательства не уплачивают авансы. Они перечисляют в бюджет всю сумму за год единовременно не позднее 1 марта следующего года (Письмо Росприроднадзора от 11.04.2016 № АС-06-01-36/6155).

- Декларацию все организации подают не позднее 10-го марта года, следующего за отчетным.

- Отчетный период в отношении внесения платы за негативное воздействие на окружающую среду — календарный год (п. 2 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ).

1. Декларация о товарах и упаковке

Первый документ. Как уже упоминалось выше, декларацию нужно сдавать до 1 апреля в Управление Росприроднадзора. Отчетным периодом является календарный год. Прежде всего, вам нужно скачать себе форму декларации.

ЗАКОН

Правила заполнения декларации о товарах и упаковке утверждены Постановлением Правительства РФ от 24.12.2015 № 1417. Там же находится форма декларации.

Декларация заполняется в отношении каждого наименования товара и упаковки на основании первичных учетных документов (для производителей) или на основании таможенных документов (для импортеров). В позициях, не подлежащих заполнению, ставится прочерк.

ЗАПОЛНЯЕТСЯ ЗА ОТЧЕТНЫЙ ПЕРИОД!

Первый раздел – это общая информация о юридическом лице (ЮЛ) или индивидуальном предпринимателе (ИП).

Второй раздел – это непосредственно таблицы информации по товарам и упаковке.

-

Наименования товаров и упаковки, их коды берем в распоряжении Правительства РФ от 28.12.2017 г. N 2970-р:

ОК 034-2014 (КПЕС 2008) — это для коды для производителей товаров на территории РФ;

ТН ВЭД ЕАЭС — — это для коды для импортеров товаров. - Всего товаров / упаковки указывается для каждого наименования в килограммах с точностью до одного килограмма (то есть только целые числа).

- Товары / упаковка, вывезенные за пределы РФ учитываются на основании таможенных документов, а при их отсутствии — на основании документов, полученных от контрагентов. Если вообще нет документов подтверждающих вывоз товаров с территории РФ, то в строке ставится 0.

- Всего, в отношении которых возникает обязанность обеспечивать выполнение нормативов утилизации. Данная графа рассчитывается как разность значений всего товаров / упаковки и количества вывезенных за пределы РФ товаров / упаковки.

- Количество товаров / упаковки, произведенной из вторичного сырья. Графа заполняется на основе данных об использовании вторичного сырья при производстве упаковки. Это могут быть первичные учетные документы, товарно-сопроводительные, включая нормативно-технические, документы, которые должны содержать информацию о виде материалов, из которых сделана упаковка, и доле вторичного сырья в составе.

-

Примечание. Нужно заполнять для товаров, не являющихся готовыми к употреблению изделиями (реализуемыми в качестве комплектующих, либо сырья (материалов) для производства других товаров), либо вывозимых с территории РФ.

Что нужно вписать:- Количество товаров;

- Наименование юр лица или ИП (производителя конечного товара), которому реализуются товары в качестве комплектующих, либо сырья (материалов) и/или, осуществившего вывоз товаров / упаковки товаров с территории РФ;

- Реквизиты (номер, дата) договоров, актов приема-передачи или выполненных работ, товарно-сопроводительных документов и иных документов, подтверждающую использование соответствующих товаров в качестве комплектующих, либо сырья (материалов) и/или, осуществившего вывоз товаров / упаковки товаров с территории РФ.

- (При необходимости) разъяснения.

ВНИМАНИЕ

С 2018 года многооборотная упаковка товаров декларируется как товар. Для них же в таблице товаров можно указать долю вторичного сырья в упаковке, то есть в данном товаре.

Сдать пакет документов можно в электронном виде через специальные сервисы подписанных простой электронной подписью, тогда в бумажном виде копия не требуется.

В бумажном виде с копией на электронном носителе декларация подписывается руководителем или лицом, уполномоченным руководителем, прошивается и скрепляется печатью (при ее наличии). Нумерация должна быть сквозной.

К готовой декларации необходимо приложить заверенные копии документов, на основании которых она составлялась.

Устройство РОП в Российской Федерации

В России продукция проходит несколько этапов от производства до утилизации:

- Создание товара;

- Поступление в оборот;

- Эксплуатация потребителями;

- Окончание срока годности, необходимость утилизации;

- Перевозка отслужившей продукции в специальные места хранения отходов, нелегальные свалки. Как правило, с незаконных свалок продукция развозится по полигонам.

- Отходы, подлежащие переработке, отправляются на повторное производство (20% от общего количества). Оставшаяся масса остаётся на полигоне.

Согласно отечественному законодательству, на средства, поступающие от населения (налоги и т.д.), осуществляется уничтожение нелегальных свалок и погребение отходов на территории полигона. После уничтожения несанкционированной свалки орган местного самоуправления оплачивает услугу средствами из бюджета. Бюджет, в свою очередь, складывается из потребительских вложений.

Отходная продукция, вывезенная с нелегальной свалки, должна быть погребена на территории полигона. Потребитель «выплачивает» компенсацию за захоронение потенциально ценных материалов для вторичного производства.

Налог для курильщиков

Доказано, что граждане, являющиеся потребителями табака, наносят значительный ущерб атмосфере. Под эгидой борьбы с проблемами экологии Министерство Здравоохранения предлагает внести поправки в действующее законодательство, а именно в пункты, касающиеся налога на курение. Не имея возможности контролировать каждого курильщика по-отдельности, ФНС обязует уплачивать дополнительные налоги компании, занимающиеся производством сигарет и папирос, а также прочих товаров, связанных с курением табака. Заложенные издержки приведут к росту стоимости конечной продукции и лягут на потребителя. В настоящее время нет исчерпывающей информации касательно нововведений, механизм регулирования также не проработан. Эксперты сомневаются, что поправки, предлагаемые Минздравом, будут учены при утверждении законопроекта.

В целом, можно рассматривать 2021 год как период вступления в силу основных норм нового экологического налога. Но некоторые нововведения коснутся граждан ранее. В частности, тарифы за вывоз бытовых отходов вырастут уже в 2021 году.

Как определить, нужно ли платить экологический сбор и готовить отчеты

Росприроднадзор в 2021 г. выпустил приказ №488, в котором указываются плательщик и сумма экосбора. Итоговый экологический сбор (ЭС) зависит от 3 факторов:

- ставки экосбора;

- массы произведенных готовых или упаковочных изделий;

- норматива утилизации.

Ставка зависит от 3 факторов:

- категория опасности для окружающей среды;

- вид изделия;

- сложность утилизационного процесса.

При решении вопроса, кто платит ЭС, нужно опираться на законодательство России и указанную схему:

- Если организация / индивидуальный предприниматель производят или импортируют изделия и тару, не указанные в перечне, неналоговый платеж не уплачивается.

- Если производитель или ИП изготавливают товары и упаковочный материал, входящие в перечень, то бухгалтерский отдел формирует отчетность расчета суммы экологического сбора.

Если необходимо оплатить эко-сбор, бухгалтер придерживается схемы.

Платеж совершается в случае продажи товара и тары конечному потребителю

Пример: изготовитель картонных или бумажных упаковок поставил продукцию в организации розничной торговли для реализации покупателям. Необходимая сумма уплачивается изготовителем. Если тара реализуется хлебопекарной организации для укладки продукции, экосбор уплачивается именно ею как объектом, упаковывающим собственный товар.

Многооборотная тара служит основанием уплаты сбора производителем

Пример: за картонную тару экосбор оплачивает хлебопекарная организация. За поддоны, на которых складируются изделия в картонной или бумажной упаковке, экологический сбор платит изготовитель поддонов.

Налоговая база

При подсчетах значения налога в качестве базы используется несколько показателей, связанных с объемом и массой:

- атмосферные выбросы;

- сбрасывание в воду;

- размещаемые отходы.

Дополнительные характеристики способны поднять или опустить итоговый показатель:

- повторная переработка отходов (понижает);

- превышение норм, установленных Росприроднадзором (повышает).

Учитываются все виды отходов, обращаемых и вырабатываемых на предприятии. Данные собираются с каждого стационарного источника по результатам экологического контроля на предприятии. Все используемые значения основаны на договорных отношениях самой организации, которая заключает соглашения на вывоз и утилизацию мусора.

Ответственность за неуплату экологического сбора

Если предприниматель не уплатил сбор в срок, он получает требование о добровольном погашении долга. Если в течение месяца с момента получения требования оно не исполнено, сумма взыскивается через суд (Постановление от 08.10.2015 №1073). Для нерадивого плательщика предусмотрена следующая ответственность за непредставление отчетности в срок или искажение информации в ней:

- Административная. Предусмотрена статьей 8.5 КоАП РФ. Штраф для ИП и должностных лиц составит 3 000-6 000 рублей, для ЮЛ – 20 000-80 000 рублей.

- На основании 19.7 статьи КоАП РФ. Для должностных лиц и ИП штраф составит 300-500 рублей, для ЮЛ – 3 000-5 000 рублей.

Штраф именно за неуплату сбора на данный момент законодательством не предусмотрен. Все финансовые вопросы решаются через суд. Если судебный орган примет решение обязать предпринимателя выплатить ЭС, но платежей так и не поступит, производится принудительное взыскание. Оно может грозить замедлением финансовых процессов в компании, а потому задолженность следует погашать заранее.

Разделы 2.1. и 2.2.

Разделы заполняются одинаково, только в Разделе 2.1 указываются данные по товарам и упаковке как готовому товару, а в Разделе 2.2 — данные по остальной упаковке. Ниже подробно описано, как заполняется Раздел 2.1:

-

Нажмите на ссылку «+ Добавить товар».

-

В графе 3 выберите товар (или упаковку как готовый товар) в справочнике (кнопка ). В строке поиска начните вводить код или наименование товара и выберите его из раскрывшегося списка.

Для разных видов деятельности предприятия, которые выбираются на титульном листе, предусмотрены разные справочники:

-

справочник ОК 034-2014 (КПЕС 2008) – при выборе «Только производитель».

-

справочник ТН ВЭД ЕАЭС – при выборе «Только импортер».

-

справочники ТН ВЭД ЕАЭС+ ОК 034-2014 (КПЕС 2008) – при выборе «Производитель и импортер».

Норматив утилизации заполняется автоматически после выбора товара.

-

-

Если сдается отчетность за 2019 год, в расчете платежа и отчете по нормативам указывается количество товара или упаковки, реализованное в 2018 году. При этом в декларации указывается количество, реализованное в 2019 году.

При заполнении данных об упаковке, которая реализуется конечному потребителю, в графе 6 укажите вес той упаковки, при производстве которой не использовалось вторсырье. Вес остальной упаковки укажите в графе 9.

-

Количество товара не из вторсырья, подлежащего утилизации (графа 8), заполняется автоматически.

-

Графы 9 и 10 заполняются только для упаковки как готового товара, если ее часть была произведена из вторсырья.

Вес упаковки из вторсырья укажите в графе 9.

Доля вторсырья в относительных единицах (графа 10) — это доля вторсырья от общего количества сырья. Например, если вторсырья 10%, то в относительных единицах это 0.1.

Графа 10 заполняется только в случае полного выполнения организацией или поставщиками упаковки нормативов утилизации. В этом случае к нормативу утилизации будет применяться понижающий коэффициент.

Понижающий коэффициент и количество упаковки из вторсырья, подлежащей утилизации, (графы 11 и 12) заполняются автоматически.

-

Итоговое количество товара или упаковки как готового товара, подлежащих утилизации, (графа 13) рассчитывается автоматически как сумма граф 8 и 12.

-

Если проводилась утилизация отходов, заполните блок «Товаров передано на утилизацию» (графы 14 и 15).

Остальные поля (графы 16–18) заполняются автоматически.

-

Если проводилась утилизация отходов, заполните данные о документах.

- Введите информацию по всем товарам, заполнив для каждого отдельную строку (ссылка «+ Добавить товар»).

Ответственность за неуплату экологического сбора

Если предприниматель не уплатил сбор в срок, он получает требование о добровольном погашении долга. Если в течение месяца с момента получения требования оно не исполнено, сумма взыскивается через суд (Постановление от 08.10.2015 №1073). Для нерадивого плательщика предусмотрена следующая ответственность за непредставление отчетности в срок или искажение информации в ней:

- Административная. Предусмотрена статьей 8.5 КоАП РФ. Штраф для ИП и должностных лиц составит 3 000-6 000 рублей, для ЮЛ – 20 000-80 000 рублей.

- На основании 19.7 статьи КоАП РФ. Для должностных лиц и ИП штраф составит 300-500 рублей, для ЮЛ – 3 000-5 000 рублей.

Штраф именно за неуплату сбора на данный момент законодательством не предусмотрен. Все финансовые вопросы решаются через суд. Если судебный орган примет решение обязать предпринимателя выплатить ЭС, но платежей так и не поступит, производится принудительное взыскание. Оно может грозить замедлением финансовых процессов в компании, а потому задолженность следует погашать заранее.

Экосбор: кто платит, как рассчитать, отчитаться и что будет за неуплату

Экосбор ежегодно платят импортеры и производители, если не выполнили в полном объеме норматив утилизации товаров и упаковки после утраты ими потребительских свойств. В рамках отчетности учитывается не общее количество ввезенных и произведенных на территории РФ товаров и упаковки, а только первично реализованное потребителю.

Платить экосбор и отчитываться по нему должны производители и импортеры товаров и упаковки, входящих в перечень из Распоряжения Правительства РФ от 28.12.2017 № 2970-р (далее — перечень)

Обратите внимание, при сдаче отчетности за 2020 год действует именно этот документ. С отчетности за 2021 год нужно руководствоваться перечнем из Распоряжения Правительства РФ от 31.12.2020 № 3721-р

|

Получите книгу «Экосбор по полочкам» и сервис «Отчетность в РПН» по спеццене. Бонус — доступна месяц ко всем возможностям сервиса Контур.Норматив по тарифному плану «Золотой». |

Среди плательщиков экосбора можно выделить три основные группы:

- Производители либо импортеры товаров, подлежащих утилизации после утраты ими потребительских свойств. Например, издательство, которое выпускает газеты, журналы и прочие периодические издания. Приведем еще один пример. Допустим, нефтеперерабатывающий завод производит индустриальное масло и продает его машиностроительному заводу, который использует это масло в станках. Поскольку нефтеперерабатывающий завод производит масло, то он и должен отчитаться по экосбору и внести платеж. При этом в отчетности надо учитывать объем реализованного масла, а не общее количество произведенного. Когда масло в результате технологического процесса станет отходом, машиностроительный завод должен собрать его, передать на утилизацию и учесть в отчетности как отход, например 40613001313 «Отходы минеральных масел индустриальных».

- Производители, использующие упаковку, подлежащую утилизации. Например, пекарня, в которой круассаны кладут в бумажные пакеты, должна отчитаться за упаковку.

- Импортеры, которые ввозят товары и упаковку, подлежащие утилизации. Например, компании, которые импортируют духи в стеклянной таре, должны за нее отчитаться. Еще пример. ООО «Ромашка» импортирует из Германии моторное масло в пластиковых канистрах. После этого реализует масло на территории РФ. Платить экосбор нужно и за масло, и за его упаковку.

Не все предприниматели относятся ответственно к экологической отчетности: либо небрежно указывают сведения в ней, либо не сдают ее в срок. Такой подход может обернуться для компании серьезными санкциями: от предупреждения до существенных штрафов. Например, в декабре 2020 года Росприроднадзор оштрафовал компанию за то, что в отчетности о выполнении норматива утилизации отходов она отразила не все виды реализованных товаров и упаковки. Штраф за такое нарушение уплачивается в двукратном размере от суммы сбора (ч. 2 ст. 8.5.1 КоАП РФ), так что компании придется заплатить более 7 млн ₽.

ПЛАТЕЛЬЩИКИ ЭКОСБОРА

О том, что такое экосбор и кто его должен уплатить в 2021 году, читайте в материале.

РАСЧЕТ СУММЫ СБОРА

Экологический сбор за 2020 год: как подготовить отчет и рассчитать сумму сбора

Эксперты сервиса «Отчетность в Росприроднадзор» ответили на 15 самых популярных вопросов, которые возникают при составлении «экологической» отчетности и уплате сбора.

ОТЧЕТНОСТЬ

Экосбор: отчетность и сроки

Рассмотрим, какие формы отчетности и в какие сроки должны представить в Росприроднадзор производители и импортеры определенных видов товаров и упаковки.

Как отчитываться по экосбору: пошаговый алгоритм

Экологический сбор уплачивается ежегодно до 15 апреля года, следующего за отчетным. Если вы входите в число плательщиков, узнайте, как действовать дальше, с помощью нашего алгоритма.

Разберем, как нужно действовать, чтобы не нарушить закон и не получить штраф от Росприроднадзора.

ШТРАФЫ

Экосбор: санкции за неуплату и несданную отчетность

Рассмотрим на реальных примерах, какие санкции могут грозить в случае непредставления экологической отчетности, несвоевременной уплаты или неуплаты экосбора, а также из-за отсутствия лицензии на утилизацию у компании, которой переданы на утилизацию отходы. И что нужно сделать, чтобы минимизировать риски.

Объясняем теорию из законов просто и наглядно: в пошаговых алгоритмах, схемах и на реальных примерах. Методичка поможет разобраться с экосбором и понять, как действовать в конкретных ситуациях. Вы узнаете, надо ли вам платить экосбор, какие формы отчетности нужно сдать и как их заполнить с учетом всех актуальных требований.

Как работает данная система?

У компании есть несколько способов решения поставленной задачи.

1. Выплатить экосбор.

Самый затратный вариант.

2. Выполнить сбор и переработать утильсырье собственными силами.

Этот способ сложный с точки зрения трудозатрат и необходимости вкладывать деньги. Нужно развиваться в абсолютно новом для вас направлении бизнеса, а также организовывать процесс сбора и утилизации самостоятельно. Потребуются получение лицензии и создание необходимой инфраструктуры, что позволит уничтожить или переработать отходы:

- открыть пункты для приема отходов (помещение может быть арендованным или же построенным и подготовленным под поставленные задачи);

- приобрести профессиональное и дорогостоящее оборудование для переработки;

- закупить спецавтомобили (понадобятся для сбора и перевозки отработанных материалов);

- пригласить и подготовить персонал.

Если подсчитать расходы, это самый дорогой для предприятия вариант выполнения нормативов в рамках РОП.

3. Обратиться в АО «ПЕТРОМАКС».

Мы собственными силами соберем или утилизируем материалы от имени предприятия-заказчика.

В соответствии с п.4 ст. 24.2 89-ФЗ компания-импортер или же производство может передать задачу по переработке утилизатору. АО «ПЕТРОМАКС» является компанией, которая решит вашу проблему.

Если вы обратитесь к нам, то получите:

- документы, которые подтверждают осуществление утилизации;

- экономию от 40% от ставки эко сбора;

- реальный объем собранных и утилизированных отходов;

- справку (утилизатора) 2-тп отходы;

- годовой учет отходов, которые фиксируется в журнале (компании-утилизатора).

Документация, описанная выше, сдается с другой отчетностью до 1 апреля года, следующего за отчетным. Данный способ решения задачи исключает риски и считается более выгодным.

Распоряжение правительства от 28 декабря 2017г. № 2970-р позволяет АО «ПЕТРОМАКС» выполнять РОП-нормативы по таким видам упаковок и изделий:

- емкости, изготовленные из чермета;

- различная металлическая тара, укупорочные изделия из железа;

- металлические емкости, алюминиевые укупорочные изделия;

- ноутбуки, ПК, а также оборудование, используемое в офисах;

- мониторы различного типа и ТВ-приемники;

- оборудование для коммуникаций;

- бытовая техника электронного типа;

- фото-приборы и оптические устройства;

- провода;

- электронные, а также электрические кабели;

- электроустройства бытового типа;

- механические приборы, которые используются в быту;

- инструменты ручного типа с механическим приводом;

- промышленные холодильники и вентиляционные системы;

- упаковочные отходы из стали и алюминия.

Кто должен платить экологический сбор в 2021 году

Плату за негативное влияние на окружающую среду российские фирмы и ИП вносят уже давно — с 2002 года. Данное обязательство регулируется положениями закона «Об охране окружающей среды» от 10.01.2002 № 7-ФЗ, а также ст. 23 закона № 89-ФЗ. Администратор у обоих платежей один и тот же — Росприроднадзор.

Несмотря на отнесение обоих платежей к общей юридической отрасли — экологическому праву, экологический сбор и плата за загрязнение окружающей среды (называемая также налогом за негативное воздействие на окружающую среду) — совершенно разные обязательства.

Подробнее см. в этом материале.

Эту обязанность исполняют фирмы и ИП, производственная деятельность которых сопровождается:

- образованием отходов, требующих консервации на специальных объектах (полигонах, свалках);

- химическими выбросами в атмосферу;

- загрязнением водоемов сточными водами.

Подробнее о сравнении экологических платежей читайте в статье «Порядок исчисления и уплаты экологического налога».

Он распространяется на организации и физические лица, включая индивидуальных предпринимателей, занимающиеся хозяйственной и другой деятельностью в России, из-за которой причиняется вред окружающей среде.

Для справки! Изначально планировался новый экологический налог с 1 января 2019. Затем проект предусматривал его введение через год. Переходной период рассматривается до 1 января 2021 года.

На практике это означает, что налог придется уплачивать всем, кто образует отходы. Исключение делается для твердых коммунальных отходов (ТКО/ТБО). За их утилизацию население уплачивает плату региональным операторам. А вот с них и будет взыматься налог в бюджет государства.

Кроме этого, экологический налог не должны уплачивать субъекты предпринимательской деятельности, а также физические лица, деятельность которых:

- Не загрязняет окружающую среду, они не находятся на учете в природоохранных ведомствах, например, в Росприроднадзоре;

- Реализуется на объектах IV категории;

- Образует исключительно ТКО.

Указанную IV категорию нужно подтверждать документально. Для этого необходимо получить свидетельство о постановке на учет.

Территориальные налоговые органы самостоятельно ставят на учет все субъекты хозяйственной деятельности, которые подпадают под экологическое налогообложение. Предпринимателям не нужно дополнительно заниматься этим вопросом, идти и подавать заявления в ФНС.

Изменения в сфере промышленной экологии с января 2021 года

Комментируемое постановление уточняет порядок составления декларации. Согласно изменениям, при заполнении отчетности не учитываются товары, которые вывозятся из РФ, а также упаковка таких товаров.

Кроме этого, оговаривается, что производители товаров представляют декларацию в отношении:

- товаров, произведенных на территории РФ;

- упаковки товаров, произведенных на территории РФ.

Импортеры отчитываются в отношении:

- товаров, ввезенных из государств — членов ЕАЭС;

- товаров, импортированных из третьих стран в РФ и прошедших соответствующие таможенные операции;

- упаковки товаров, ввезенных из государств — членов ЕАЭС;

- упаковки товаров, импортированных из третьих стран в РФ и прошедших соответствующие таможенные операции.

При этом многооборотная упаковка товаров декларируется как товар.

Производители включают в декларацию информацию о количестве товаров (упаковки товаров) на основании первичных учетных документов, товарно-сопроводительных документов, а импортеры — на основании таможенных документов и товарно-сопроводительных документов. Количество товаров, упаковки товаров указывается для каждого наименования товара, упаковки товаров в килограммах с точностью до одного килограмма.

Как и прежде, производители товаров отчитываются в территориальный орган Росприроднадзора, а импортеры — в Федеральный Росприроднадзор. При этом уточняется: если юрлицо или ИП одновременно является производителем товаров и импортером, то декларация представляется в Федеральный Росприроднадзор.

Постановление Правительства вступит в силу 4 августа (по истечении 7 дней после дня его официального опубликования).

Напомним: существует два способа сдать электронную отчетность в РПН.

Первый: купить сертификат электронной подписи в одном из аккредитованных удостоверяющих центров, сформировать и подписать отчетность, после чего самостоятельно загрузить ее на приемный шлюз Росприроднадзора.

Второй: подключиться к системе для сдачи отчетности, в которой можно заполнить отчет с использованием всех актуальных параметров. Заполнить и проверить, а потом отправить его на сайт РПН.

Сдача отчетности через систему имеет два больших преимущества.

Вам не придется самостоятельно «стучаться» на приемный шлюз РПН. Как показывает практика сдачи отчетности в РПН, шлюз может работать с серьезными перебоями. Поэтому велика вероятность, что вам придется потратить не один час для успешной загрузки отчетов. А вот при сдаче через систему вы один раз отправляете отчет на сервер оператора электронного документооборота (ЭДО), и дальше робот сам грузит его на шлюз РПН.

При сдаче отчета через систему оператор ЭДО фиксирует время загрузки отчета. А это дает вам документ, который подтверждает, что вы сдали отчет в определенное время. Это очень пригодится в случае возникновения спора о времени сдачи отчета. Судебная практика показывает, что при наличии подтверждения от оператора ЭДО, суды обычно принимают решения в пользу декларанта.

В документе прописаны налоговые ставки по видам загрязняющих веществ и классу опасности отходов производства и потребления.

Так, например, за выброс тонны диоксида азота в атмосферный воздух платежная ставка будет установлена в размере 138 рублей. За загрязнение воздуха водородом фосфористым (фосфин) придется заплатить почти 5,5 тысяч рублей. За негативное воздействие на окружающую среду водородом цианистым установлена плата в размере 547 рублей.

Тяжеловесами в этой таблице оказались диоксины (полихлорированные дибензо-п-диоксины и дибензофураны), анилин (аминобензол, фениаламин), берилий, бензапирен. Плата за их выброс в окружающую среду варьируется от 1,9 млн до 13,4 млрд рублей.

Согласно проекту документа, налогоплательщик может снизить сумму налога, если за налоговый период проведет мероприятия по снижению негативного воздействия на окружающую среду. Для этого он должен предоставить в налоговый орган документы, подтверждающие расходы на финансирование таких мероприятий.

Как рассчитывается экосбор для деревянных паллет?

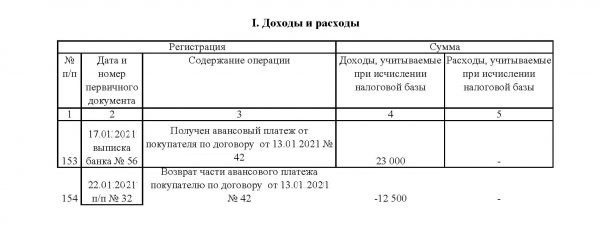

Деревянная тара подлежит утилизации, либо компании нужно уплатить экологический сбор. Рассмотрим пример расчета экосбора для 10 тысяч деревянных паллет в год.

Сумма сбора рассчитывается так.

| Сумма экологического сбора |

= |

Ставка экологического сбора для паллет 3 066 руб. |

× |

Масса или количество единиц подлежащего утилизации готового товара (в зависимости от вида товаров), выпущенного в обращение на территории России, либо масса упаковки, использованной для производства такого товара (объем) |

× |

Норматив утилизации, выраженный в относительных единицах, для паллет в 2019 году 15% |

Сумма экологического сбора с 1 тонны паллет за 2019 г. = 3 066 руб х 1т х 0,15 = 460 руб. Вес одной деревянной паллеты — 25 кг.

Значит сумма сбора за 1 паллету составит 0,613 х 25 = 12 руб.

За 2019 год за 10 тысяч паллет экосбор будет равен 120 000 руб.

В 2020 году норматив утилизации вырастет до 20% .И сумма экосбора с 1 тонны составит уже 613,2 руб. и 15,33 руб. за 1 паллету.

Общая сумма экосбора за 2020 год вырастет до 153 300 руб.

Очевидно, что производители паллет будут закладывать повышающийся экосбор в стоимость своей продукции, что, в конечном счете, повлияет на цены товаров на полке и на продажи.

Сэкономить расходы на оборотную тару и, что важно, остановить рост издержек можно, если не покупать паллеты, а арендовать их. В России на сегодняшний момент немного поставщиков такой услуги

Тем более немного таких поставщиков, которые помимо предоставления паллет в аренду способны обеспечить полный комплекс услуг по обслуживанию и возврату оборотной тары из сетей. Такой полный комплекс услуг называется пулингом многооборотной тары.