Штрафы и пени по страховым взносам в 2020 году

Содержание:

- Когда пени не начисляются?

- Как заполнять налоговые платежки с учетом изменений 2021 года?

- Платежное поручение на уплату пеней

- КБК по пени по налогу на прибыль в бюджет субъекта РФ

- Как рассчитать пени по НДС в 2020 году?

- Как отразить недоимку и пени в бухгалтерском учете

- Оплата пени по земельному налогу

- Коды бюджетной классификации (КБК) — Налог на доходы физических лиц (НДФЛ)

- За что могут начислять

Когда пени не начисляются?

Существует и несколько моментов, при наступлении которых пени не будет начисляться. К ним относятся:

- Переплата по искомому налогу, покрывающая ещё не внесённый платёж.

- Переплата по искомому налогу, перекрывающая сумму пени.

Переплатой называется сумма налоговых сборов, а также ранее уплаченных штрафов или иных взносов, которые плательщик перечислил в чрезмерном количестве или же налоговый орган взыскал чрезмерно. В этом случае переплата будет автоматически засчитана вместо недоимки или пени. Если человек знает о том, что на его счету имеются «лишние» деньги, предпринимать ничего ему не нужно – налоговые органы пересчитают цифры самостоятельно.

Рассмотрим на примере. Иван Сергеевич Семёнов владеет автомобилем «Хонда Фит» 2006 года выпуска, за который ежегодно платит около 900 рублей в качестве транспортного налога. Если в 2017 году Семёнов заплатит сразу две тысячи рублей, ему не придётся оплачивать налог в 2018 году, соответственно, сумма пени начислена не будет – платёж пройдёт автоматически. Если же Семёнов заплатил тысячу рублей в 2017 году вместо 900 рублей, а затем просрочил платёж на три месяца, уплачивать пени также не придётся. Почему?

Согласно формуле расчёта, пени будет начислено таким образом: (900 рублей х 8.25% х 1/300 х 16 дней) + (900 рублей х 7.75% х 1/300 х 56 дней) + (900 рублей х 7.5% х 1/300 х 19 дней) и составит 21 рубль 26 копеек, что полностью перекрывается переплатой в 100 рублей.

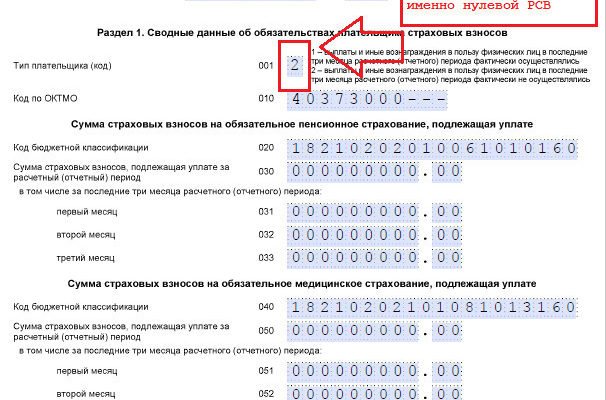

Как заполнять налоговые платежки с учетом изменений 2021 года?

Основной источник права, в котором фиксируются правила указания статуса в платежных поручениях, направляемых в банк с целью выполнения бюджетных обязательств, — приложение 5 к приказу № 107. В соответствии с данными правилами статус плательщика следует рассматривать как ключевой идентификатор лица, формирующего распоряжение о переводе финансовых средств в бюджетную систему РФ.

Соответствующие сведения должны указываться в реквизите 101 платежного поручения. В нем могут фиксироваться такие статусы, как:

- 01 — указывается налогоплательщиком в статусе юрлица (таковым может быть, например, ООО, АО, ПАО);

- 02 — указывается налоговым агентом (таковым может быть юрлицо либо ИП, которые, к примеру, обязаны исчислять НДФЛ с зарплаты наемных сотрудников и перечислять его в бюджет);

- 03 — указывается организацией ФПС (собственно, это ФГУП «Почта России»);

- 04 — указывается налоговым органом (это ФНС России и ее территориальные подразделения);

- 05 — указывается территориальной структурой Федеральной службы судебных приставов;

- 06 — указывается юрлицом, осуществляющим внешнеэкономические действия;

- 07 — указывается таможенным органом (то есть Федеральной таможенной службой);

- 08 — указывается юрлицом, ИП, нотариусом, адвокатом, главой фермерского хозяйства, которые переводят денежные средства в уплату страховых взносов и иных платежей в российскую бюджетную систему;

- 09 — указывается ИП (при уплате различных налогов, например, при ОСН, УСН, ЕНВД);

- 10, 11, 12 — указывается соответственно нотариусами, адвокатами, фермерами (также при уплате налогов);

- 13 — указывается плательщиком в статусе физлица, который владеет банковским счетом;

- 14 — указывается плательщиком, который осуществляет транзакции в пользу физлиц;

- 15 — указывается кредитной структурой либо ее филиалом, платежным агентом, ФПС при составлении поручений с реестром на перевод, принятый от физлица;

- 16, 17 — указывается соответственно физлицами и ИП, осуществляющими внешнеэкономические действия;

- 18 — указывается плательщиком таможенных сборов, обязанным уплачивать их в силу закона, но не являющимся декларантом;

- 19 — указывается юрлицами, которые взимают с зарплаты наемных сотрудников долги перед бюджетом на основании полученного исполнительного документа;

- 20 — указывается кредитными организациями, а также их филиалами, формирующими распоряжения на перевод средств по отдельным платежам физлиц;

- 21, 22 — указывается ответственными участниками, входящими в состав консолидированных групп плательщиков и обычными участниками соответственно;

- 23 — указывается органом контроля за уплатой взносов во внебюджетные фонды;

- 24 — указывается физлицом, которое уплачивает страховые взносы, налоги, сборы и иные платежи в бюджет РФ;

- 25 — указывается банками-гарантами при формировании распоряжений в процессе возврата НДС, при уплате акцизов;

- 26 — указывается учредителями фирмы-должника, собственниками имущества унитарного предприятия, а также третьими лицами, намеревающимися взыскать долг с соответствующей фирмы в процессе банкротства.

ФСС РФ в письме от 15.01.2010 № 02-13/08-13157 рекомендовал плательщикам взносов указывать в платежных документах статус 08, подтверждая этим норму, указанную в положениях приказа № 107.

Таким образом, в отношении страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в поле 101 указывается значение 08 в отношении всех категорий страхователя.

Итак, перечислим статусы, которые указываются в платежке:

01 — при уплате налогов, сборов и взносов (кроме взносов на травматизм)

02 — при уплате НДФЛ с зарплаты работников

08 — взносы на травматизм

09 — взносы ИП за себя

09 — взносы ИП за работников

Поле 110 в платежном поручении

Поле 109 в платежном поручении

Нумерация платежных поручений

Платежное поручение в электронном виде

Платежное поручение поле 108

Для осуществления безналичной оплаты контрагентам, уплаты налогов в бюджет и прочих перечислений со своего расчетного счета предприятия и ИП используют платежное поручение – документ, форма которого утверждается Центробанком. Платежные поручения необходимо заполнять с соблюдением установленных правил, указывая все необходимые реквизиты строго в отведенных для них полях документа. Расскажем о заполнении платежки и приведем расшифровку полей в платежном поручении в 2021 году.

Платежное поручение на уплату пеней

Общие реквизиты

Платежное поручение на уплату пеней в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса — Банк — Платежные поручения. При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

Налог — НДС, выбирается из справочника Налоги и взносы.

НДС предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

- Вид обязательства — Пени. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении. Для Пени в 14-17 разрядах КБК «Группа подвида доходов бюджетов» устанавливается 2100.

- Очередность платежа — 5-Прочие платежи (в т.ч. налоги и взносы), если пени уплачиваются самостоятельно. Заполняется автоматически по всем платежам в бюджет (п. 2 ст. 855 ГК РФ, Письмо Минфина РФ от 19.02.2014 N 03-02-07/1/6932).

Реквизиты получателя — ИФНС

Так как получателем НДС является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

Реквизиты платежа в бюджет

В данной форме необходимо проверить заполнение полей:

КБК — 18210301000012100110 «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (пени)».

- Код ОКТМО — код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации.

- Статус плательщика — 01-налогоплательщик (плательщик сборов)-юридическое лицо;

Остальные реквизиты платежа зависят от того, как начислены пени:

- ;

- ;

- , т.е. до выставления требования.

Рассмотрим особенности заполнения реквизитов платежа по отдельности для каждого варианта.

Пени начислены и уплачены самостоятельно

- УИН — , т.к. УИН содержится только в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа — ЗД-добровольное погашение задолженности по истекшим периодам.

- Налоговый период — КВ-квартальный платеж, т. к. налоговый период по НДС равен кварталу.

- Год — 2017, год, за который уплачиваются пени;

- Квартал — 4, номер квартала, за который уплачиваются пени;

- Номер документа и Дата документа — , т.к. пени начислены самостоятельно.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения

Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Пени начислены и уплачены по требованию налогового органа

-

УИН:

- УИН из требования об уплате пени, если УИН в нем присутствует.

- , если в требовании об уплате пени не отражен УИН.

- Основание платежа — ТР-погашение задолженности по требованию налогового органа об уплате налогов (сборов).

- Налоговый период — Платеж по конкретной дате.

- Дата — дата исполнения требования.

- Номер документа — номер требования налогового органа (п. 9 Правил указания информации, идентифицирующей платеж, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

- Дата документа — дата требования налогового органа (п. 10 Правил указания информации, идентифицирующей платеж, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Пени начислены и уплачены по результатам проверки

- УИН — , т. к. пени уплачиваются по акту проверки.

- Основание платежа — АП-погашение задолженности по акту проверки.

- Налоговый период — 0-значение не указывается.

- Номер документа — номер решения (п. 9 Правил указания информации, идентифицирующей платеж, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

- Дата документа — дата решения о привлечении к ответственности (п. 10 Правил указания информации, идентифицирующей платеж, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

КБК по пени по налогу на прибыль в бюджет субъекта РФ

С КБК, или кодом бюджетной классификации, знакомо каждое предприятие. Организации, начисляющие и уплачивающие налоги, отправляют деньги именно по таким кодам. Все бюджетные организации имеют свой код, по которому оператор направляет денежные средства.

Одна ошибка, допущенная в реквизитах, может привести в «зависанию» суммы. Соответственно, деньги не попадут вовремя, куда нужно. Это может привести к штрафным санкциям и пеням от налоговой. И тогда уже вашей организации придётся узнавать КБК по пени по налогу на прибыль в бюджет субъекта РФ.

КБК по пени по налогу на прибыль в субъект

Если случилось так, что в вашей фирме произошла просрочка очередного платежа, то нужно быть готовым к тому, что придется заплатить штраф и пеню. Начисление пени стоит сделать самостоятельно в зависимости от дней просрочки.

Сами платежи производятся по различным кодам. Куда не были доплачены денежные средства, тот КБК по пени указывается:

| КБК Федеральный Бюджет | 182 1 01 01011 01 2100 110 |

| КБК Субъектов РФ | 182 1 01 01012 02 2100 110 |

КБК по штрафам:

| КБК Федеральный Бюджет | 182 1 01 01011 01 3000 110 |

| КБК Субъектов РФ | 182 1 01 01012 02 3000 110 |

Законодательно НИ указаны сроки оплаты налогов. Все организации, которые занимаются предпринимательством, обязаны уплачивать в государственную казну денежные суммы. Эти суммы исчисляют компании на основании своей прибыли.

После того как был произведен расчет и начислен налог, нужно произвести оплату. Для этого существует свой КБК налог на прибыль.

КБК налог на прибыль

Организации в ходе своей деятельности получают прибыль, на которую обязаны платить налог государству. В зависимости от субъекта, организации оплачивают стандартный налог 20%.

Из них:

- 2% — отправляется в федеральную казну.

- 18% — идёт в региональный бюджет.

Налог на прибыль платят организации, которые работают на ОСНО. Компании, использующие другие виды налоговых систем: УСН, ЕНВД — отплачивают единый налог.

Если ваша организация работает на общей системе налогообложение, то платит налог с полученной прибыли. Соответственно, в платёжном документе указывается код КБК:

| КБК Федеральный Бюджет | 182 1 01 01011 01 1000 110 |

| КБК Субъектов РФ | 182 1 01 01012 02 1000 110 |

Эти реквизиты вносят все плательщики налогов, кроме групп налогоплательщиков, состоящих в товарищеском союзе, и иностранных компаний.

Стандартная налоговая ставка составляет 20%. Минимальная ставка, которую могут установить местные власти, составляет 13,5%. Процент, уходящий в федеральный бюджет, неизменен в любом случае.

По истечении отчетного периода следует заполнить декларацию и осуществлять налоговые платежи. В платежных документах указываются коды КБК. На основании этих данных и отправляются деньги.

КБК пени в Федеральный бюджет

Если компания по каким-то причинам просрочила платеж, происходит начисление пени и штрафов. Существует КБК на пени по налогу на прибыль в федеральный бюджет, который представляет из себя 20-значный набор цифр. Итак, если вам нужно отправить деньги в федеральный бюджет по пени:

182 1 01 01011 01 2100 110 – КБК.

При отправлении в региональный фонд КБК пени:

182 1 01 01012 02 2100 110.

При заполнении платежных документов обязательно внимательно проверяйте, куда направляются деньги.

Каждый код КБК — это определенная организация. При малейших ошибках деньги попадут не по адресу. Несвоевременная оплата может привести к новым штрафам и пени.

Налог на прибыль и КБК

Все компании, занимающиеся определенным видом деятельности, получают прибыль и обязаны платить государству налог с этой прибыли. Вся финансовая деятельность предприятий непосредственно привязана к налогу на прибыль.

Для всех бухгалтерских операций и заполнения платежных документов есть свои КБК.

Разберем КБК пени по налогу на прибыль.

182 1 01 01011 01 2100 110 – КБК пени по налогу в казну федеральную.

182 – Код государственного органа.

1 – код дохода.

01 – налоговый код.

01011 – статья дохода.

01 – уровень бюджета (федеральный или региональный).

2100 – причина платежа (пени, налог, штраф).

110 – классификация прибыли (дохода). Налоговый, неналоговый, собственник.

Правильность и аккуратность при внесении реквизитов поможет избежать предприятию лишних расходов. Своевременная оплата налогов не повлечет за собой штрафные секции со стороны НИ.

Как рассчитать пени по НДС в 2020 году?

Действующий порядок определения размера пеней по всем обязательным платежам (налогам, сборам, страховым взносам, в том числе и по НДС) установлен Федеральным законом от 30 ноября 2016 года № 401-ФЗ.

Изменения, согласно этому Закону, начали действовать с 1 октября 2017 года. До этой даты пени по НДС рассчитывались по общему правилу, согласно п. 4 ст. 75 НК РФ.

Пеня за каждый день не вовремя оплаченного налога рассчитывается в процентах от неуплаченной суммы налога. Процентная ставка в этом случае равна одной трехсотой ставки рефинансирования ЦБ РФ, действующей на день уплаты пени.

Причем пени должны быть уплачены в один день, вместе с погашением просроченной задолженности по налогу.

Во избежание роста суммы пени предприниматель может самостоятельно рассчитать и уплатить пени, не дожидаясь принудительного взыскания налоговых органов.

Для ООО и ИП пени по НДС до 1.10.2017 года рассчитывались по следующей формуле:

Пеня = денежный размер просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Количество календарных дней считается со дня, следующего за сроком уплаты налога, включая день в который будет произведена уплата налога.

Расчет пени по НДС в 2020 году

Далее перейдем к уточнению правила расчета пени по НДС в 2020 году.

Итак, в отношении просроченного платежа, образованного с 1.10.2017 года, правила расчета пени для физических и юридических лиц будут различными. Также правила расчета пени по НДС будут зависеть от периода просрочки.

Для физических лиц, в том числе зарегистрированных индивидуальными предпринимателями, сохранится процентная ставка, равная 1/300 действующей ставки рефинансирования Центробанка. Начиная с 2016 года ставка рефинансирования ЦБ РФ равняется ключевой ставке.

Переход на ключевую ставку произведён Советом Директоров Банка России, что изложено в Указании Банка России от 11.12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России»).

А с 1 января 2016 года даже справочное озвучивание ставки рефинансирования Банком России уже не производится. Т.е. ставка рефинансирования равна ключевой ставке. Ключевая ставка 13 декабря 2019 года по решению Совета директоров Банка России была снижена на 25 б.п., до 6,25% годовых. По сложившейся привычке, ключевую ставку в расчете пени продолжают называть ставкой рефинансирования. Соответственно, ставка рефинансирования в целях расчета пени с 13.12.2019 составляет 6,25%.

Для юридических лиц

- если период просрочки составит 30 календарных дней и менее, то процентная ставка будет равна 1/300 действующей ставки рефинансирования ЦБ РФ;

- если период просрочки превысит 30 календарных дней, то процентная ставка составит 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки до 30 календарных дней включительно, + 1/150 ставки рефинансирования ЦБ РФ, действовавшей в период, начиная с 31-го дня просрочки.

Выше приведена формула расчета пени для ООО и ИП до 01.10.2017 года. Напомним:

Пеня = сумма просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Расчет количества календарных дней ведется с даты, следующей за сроком уплаты налога, включая дату, в который будет произведена уплата пени.

Эта же формула применима для ИП в 2020 году.

Пени по НДС для юридических лиц в 2020 году рассчитываются по следующей формуле:

Если период просрочки составит 30 календарных дней и менее, то процентная ставка будет равна 1/300 действующей ставки рефинансирования ЦБ РФ:

Пеня = денежный размер просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Если период просрочки превысит 30 календарных дней, то процентная ставка составит 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки до 30 календарных дней включительно, + 1/150 ставки рефинансирования ЦБ РФ, действовавшей в период, начиная с 31-го дня просрочки:

Пеня = денежный размер просроченного платеж НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки (не более 30 дней) + денежный размер просроченного платежа X 1/150 ставки рефинансирования ЦБ РФ X количество дней просрочки (считать дни, начиная с 31 дня просрочки платежа).

Необходимо помнить, что сумму НДС после предоставления налоговой декларации по НДС, необходимо разбить на 3 равные части и оплатить в течение 3-х месяцев до 20 числа месяца каждого квартала. Не запрещается уплачивать единоразово в течение первого месяца, следующего за отчетным кварталом. При расчете пени по НДС расчет дней необходимо брать из одной третьей полной суммы к сроку 25 число. Сумма пени рассчитывается и уплачивается в рублях и копейках.

Как отразить недоимку и пени в бухгалтерском учете

Согласно рабочего плана счетов в бухучете прежде всего проверьте начисление авансовых платежей — оно должно быть отражено записью на последний день отчетного периода:

ДЕБЕТ 99 — КРЕДИТ 68 субсчет «Расчеты по упрощенному налогу» — начислена сумма авансового платежа по УСН за отчетный период.

Если такой проводки в нужный момент вы не сделали, то ваши действия будут зависеть от того, когда и какую именно вы обнаружили недоимку. Если это долг по авансу за текущий год и нашли вы его в текущем году, то просто текущей датой сделайте указанную выше проводку по начислению.

Если год уже закрылся, но бухгалтерскую отчетность вы еще не сдали, сделайте ту же проводку задним числом — от 31 декабря истекшего года. А вот если отчетность уже сдана и вам надо доначислить налог за прошлый год, то счет 99 «Прибыли и убытки» трогать не нужно. Расход в этом случае отразите в бухучете как убыток прошлых лет проводкой:

ДЕБЕТ 91 субсчет «Прочие расходы» — КРЕДИТ 68 субсчет «Расчеты по упрощенному налогу» — доначислена сумма авансового платежа за прошлый год.

Основанием для доначисления налога будет бухгалтерская справка-расчет. В этом документе желательно указать причину образования недоимки.

А вот уплату недоимки отразите проводкой на текущую дату на основании платежки:

ДЕБЕТ 68 субсчет «Расчеты по упрощенному налогу» — КРЕДИТ 51 — перечислен авансовый платеж по упрощенной системе в бюджет.

Начисление и уплату пеней также отразите текущей датой записями:

ДЕБЕТ 99 — КРЕДИТ 68 субсчет «Расчеты по пеням» — начислены пени;

ДЕБЕТ 68 субсчет «Расчеты по пеням» — КРЕДИТ 51 — уплачены пени.

Обратите внимание: счет 99 при начислении пеней нужно использовать всегда независимо от того, за какой период вы уплачиваете пени — за текущий или за прошлый. Начисление пеней делается на основании бухгалтерской справки, а уплату отразите на основании платежного поручения

Как было сказано выше, в налоговом учете при «упрощенке», сумма самого «упрощенного» налога и авансы по нему расходом не признаются (подп. 22 п. 1 ст. 346.16 НК РФ). То же самое относится и к пеням по данному налогу — они не перечислены в закрытом перечне расходов «упрощенца». Поэтому ни уплату «упрощенного» налога, ни уплату пеней в Книге учета доходов и расходов фиксировать не нужно.

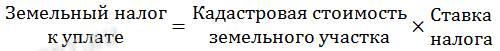

Оплата пени по земельному налогу

В случае если плательщиком нарушен утвержденный порядок уплаты земельного налога, к нему могут быть применены меры взыскания в рамках действующего законодательства, в том числе штраф и пеня.

Сроки уплаты налога

Так как земельный налог является региональным платежом, именно местные муниципалитеты утверждают порядок его уплаты, в том числе и сроки перечисления платежа в бюджет. В то же время НК предусмотрены ограничения по установлению сроков уплаты налога и авансов:

- Региональные власти не вправе устанавливать периодичность перечисления предоплат по налогу чаще чем 1 раз в квартал. Таким образом, юрлица могут оплачивать авансы ежеквартально и раз в полгода – в зависимости от порядка, утвержденного в регионе.

- ИП и физлица не могут оплачивать налог ранее 1 февраля следующего отчетного года. Иными словами, муниципалитет не может установить срок оплаты налога за 2020 – до 01.02.18. Аналогичное правило действует для срока окончательного расчета по налогу, осуществляемого юрлицами.

Для того, чтобы уточнить сроки оплаты авансов и годовой суммы земельного налога, действующие в Вашем регионе, Вам следует обратиться в местный орган ФНС.

Коды бюджетной классификации (КБК) — Налог на доходы физических лиц (НДФЛ)

Если было принято решение об отмене штрафных санкций пеню всё равно необходимо оплатить в случаях когда:

- была пропущена дата перечисления налога;

- расчёты не соответствуют действительности.

При оплате пени обязательно берётся в расчет день оплаты

Такая предосторожность позволит избежать недочетов

Пеню лучше оплатить самостоятельно до того, как придет письмо с налоговой инспекции. Сумму можно рассчитать по формуле.

Ошибки при оформлении платёжного поручения, особенно в персональных данных, могут привести к тому, что платёж не пройдет. Внесенные средства зависнут, и платёж будет считаться невыясненным. Это может привести к опозданию и налоговая посчитает данное зачисление как просроченное.

Обратите внимание!

1. При заполнении статуса плательщика:

- Для ИП — вносятся цифры 09;

- Юридические лица – указывают 02.

2. Также есть отличия в десятой цифре кода при переводе финансовых ресурсов:

- Для ИП – 1;

- Для юридических лиц – 2.

3. Перевод средств с заработной платы и отпускных проводится по специальному бланку.

По словам Антона Силуанова, министра финансов РФ, проведение налоговой реформы положительно отразится на экономической ситуации в целом по стране и позволит увеличить реальные доходы населения. Чиновник подчеркивает, что грядущие изменения не приведут к повышению налоговой нагрузки. Их цель заключается в том, чтоб налогообложение соответствовало требованием современной экономики. При этом выделяют такие положительные аспекты реформы как:

— расширение возможностей для инвестирования; — сокращение количества налоговых проверок для предпринимателей.

По предварительным расчетам изменения в налоговом законодательстве повлекут прирост ВВП страны на один пункт. По данным на 2021 год один процент ВВП РФ составил 900 млрд. рублей. В конце 2021 года будет видно, сколько будет составлять 1% от ВВП РФ за данный год, что непременно покажет правильность подхода по реформированию налоговой системы в том числе.

В том случае, если ИП уплачивает НДФЛ со своих доходов (за себя), то в поле 104 платежного поручения должно быть указан следующий КБК: 18210102020011000110.

КБК НДФЛ 2021 для физических лиц

В ряде случаев физлицу, которое не является индивидуальным предпринимателем, необходимо самому уплачивать НДФЛ на основании п.1-4 ст.228 Налогового Кодекса РФ. В качестве примера такого случая может служить продажа недвижимости, срок владения которой не освобождает от уплаты налога на доходы физических лиц (п.17.1 ст.217, ст.217.1 НК РФ). В этом случае КБК НДФЛ 2021 для физических лиц будет 182 1 0100 110.

При перечислении пеней/штрафа плательщику необходимо указать следующие КБК:

| Плательщик НДФЛ | КБК при уплате пеней | КБК при уплате штрафа |

| Налоговый агент | 18210102010012100110 | 18210102010013000110 |

| Индивидуальный предприниматель за себя | 18210102020012100110 | 18210102020013000110 |

| Физлицо (не являющееся ИП) | 18210102030012100110 | 18210102030013000110 |

За что могут начислять

Уплата страховых взносов осуществляется с периодичностью, установленной законом. Соответственно, на выполнение этой обязанности плательщику предоставляется определенный срок. Если обязанность им до окончания платежного периода не исполнена, то его могут ожидать финансовые санкции.

Когда страховые взносы начислены, они считаются уплаченными в полном объеме в день, когда в банк, где открыт расчетный счет, на котором имеется достаточное количество денежных средств, предоставлен соответствующий платежный документ.

Таким образом, пени могут быть начислены:

- за неуплату страховых взносов;

- за частичную неуплату страховых взносов;

- за просрочку по уплате взносов.

Решение о начислении пени и штрафов по страховым взносам может быть оспорено в судебном порядке.