Как узнать кбк организации по инн или октмо

Содержание:

- Для чего необходим КБК?

- КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2021 ГОД

- Чем чревата ошибка в КБК

- Сущность кодов бюджетной классификации

- Что такое КБК

- Таблицы КБК с 2021 года для оплаты за пользование природными ресурсами и недрами

- Причины, по которым происходит изменение кодов

- Когда последний раз обновлялись КБК по страховым взносам

- КБК для уплаты минимального налога при УСН (до 01.01.2016)

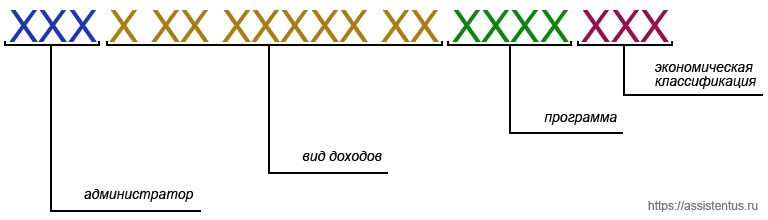

- Строение КБК

- Самые нужные КБК на 2021 год: таблица

- По какой причине изменяют КБК

- Обозначения знаков

- Особенности КБК в платежном поручении

Для чего необходим КБК?

Код бюджетной классификации является важным условием корректного принятия и распределения по назначению поступившего платежа. КБК позволяет ведомствам проследить историю операций по каждому рублю, поступившему казну.

Внимание: Коды бюджетной классификации могут меняться каждый год

Поэтому предпринимателям крайне важно следить за преобразованиями законодательства предмет появления новых версий КБК. Если при вводе КБК плательщиком будет допущена ошибка, ведомства, ожидающие поступление взноса, могут рассматривать такую ситуацию как нежелание оплачивать налоги и сборы, что может повлечь за собой наложение материального наказания в виде пени или штрафов

Если при вводе КБК плательщиком будет допущена ошибка, ведомства, ожидающие поступление взноса, могут рассматривать такую ситуацию как нежелание оплачивать налоги и сборы, что может повлечь за собой наложение материального наказания в виде пени или штрафов

Поэтому предпринимателям крайне важно следить за преобразованиями законодательства предмет появления новых версий КБК. Если при вводе КБК плательщиком будет допущена ошибка, ведомства, ожидающие поступление взноса, могут рассматривать такую ситуацию как нежелание оплачивать налоги и сборы, что может повлечь за собой наложение материального наказания в виде пени или штрафов

В случае обнаружения ошибки плательщику необходимо составить заявление в налоговую службу с просьбой перенаправить платеж согласно необходимому КБК. Таким образом, КБК служит инструментом для:

- — упорядочивания финансовой отчетности;

- — обеспечения единой формы бюджетно-финансовой информации;

- — регулирования финансовых потоков на государственном уровне;

- — составления муниципального или федерального бюджета;

- — анализа динамики движения средств за определенный период;

- — информирования о состоянии казны.

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2021 ГОД

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

НДФЛ, ИСТОЧНИКОМ КОТОРЫХ ЯВЛЯЕТСЯ НАЛОГОВЫЙ АГЕНТ, ЗА ИСКЛЮЧЕНИЕМ ДОХОДОВ, В ОТНОШЕНИИ КОТОРЫХ ИСЧИСЛЕНИЕ И УПЛАТА НАЛОГА ОСУЩЕСТВЛЯЮТСЯ В СООТВЕТСТВИИ СО СТАТЬЯМИ 227, 227.1 И 228 НК РФ

| 182 1 01 02010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02010 01 2100 110 | Пени по платежу |

| 182 1 01 02010 01 2200 110 | Проценты по платежу |

| 182 1 01 02010 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ С ДОХОДОВ, ПОЛУЧЕННЫХ ОТ ОСУЩЕСТВЛЕНИЯ ДЕЯТЕЛЬНОСТИ ФИЗИЧЕСКИМИ ЛИЦАМИ, ЗАРЕГИСТРИРОВАННЫМИ В КАЧЕСТВЕ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ, НОТАРИУСОВ, ЗАНИМАЮЩИХСЯ ЧАСТНОЙ ПРАКТИКОЙ, АДВОКАТОВ, УЧРЕДИВШИХ АДВОКАТСКИЕ КАБИНЕТЫ, И ДРУГИХ ЛИЦ, ЗАНИМАЮЩИХСЯ ЧАСТНОЙ ПРАКТИКОЙ В СООТВЕТСТВИИ СО СТАТЬЕЙ 227 К РФ

| 182 1 01 02020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02020 01 2100 110 | Пени по платежу |

| 182 1 01 02020 01 2200 110 | Проценты по платежу |

| 182 1 01 02020 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ С ДОХОДОВ, ПОЛУЧЕННЫХ ФИЗИЧЕСКИМИ ЛИЦАМИ В СООТВЕТСТВИИ СО СТАТЬЕЙ 228 НК РФ

| 182 1 01 02030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02030 01 2100 110 | Пени по платежу |

| 182 1 01 02030 01 2200 110 | Проценты по платежу |

| 182 1 01 02030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ ЧАСТИ СУММЫ НАЛОГА, ПРЕВЫШАЮЩЕЙ 650 000 РУБЛЕЙ, ОТНОСЯЩЕЙСЯ К ЧАСТИ НАЛОГОВОЙ БАЗЫ, ПРЕВЫШАЮЩЕЙ 5 000 000 РУБЛЕЙ

| 182 1 01 02080 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02080 01 2100 110 | Пени по платежу |

| 182 1 01 02080 01 2200 110 | Проценты по платежу |

| 182 1 01 02080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ В ВИДЕ ФИКСИРОВАННЫХ АВАНСОВЫХ ПЛАТЕЖЕЙ С ДОХОДОВ, ПОЛУЧЕННЫХ ФИЗИЧЕСКИМИ ЛИЦАМИ, ЯВЛЯЮЩИМИСЯ ИНОСТРАННЫМИ ГРАЖДАНАМИ, ОСУЩЕСТВЛЯЮЩИМИ ТРУДОВУЮ ДЕЯТЕЛЬНОСТЬ ПО НАЙМУ НА ОСНОВАНИИ ПАТЕНТА В СООТВЕТСТВИИ СО СТАТЬЕЙ 227.1 НК РФ

| 182 1 01 02040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

НДФЛ С СУММ ПРИБЫЛИ КОНТРОЛИРУЕМОЙ ИНОСТРАННОЙ КОМПАНИИ, ПОЛУЧЕННОЙ ФИЗИЧЕСКИМИ ЛИЦАМИ, ПРИЗНАВАЕМЫМИ КОНТРОЛИРУЮЩИМИ ЛИЦАМИ ЭТОЙ КОМПАНИИ, ЗА ИСКЛЮЧЕНИЕМ УПЛАЧИВАЕМОГО В СВЯЗИ С ПЕРЕХОДОМ НА ОСОБЫЙ ПОРЯДОК УПЛАТЫ НА ОСНОВАНИИ ПОДАЧИ В НАЛОГОВЫЙ ОРГАН СООТВЕТСТВУЮЩЕГО УВЕДОМЛЕНИЯ

| 182 1 01 02050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02050 01 2100 110 | Пени по платежу |

| 182 1 01 02050 01 2200 110 | Проценты по платежу |

| 182 1 01 02050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ С СУММ ПРИБЫЛИ ИНОСТРАННОЙ КОМПАНИИ, ПОЛУЧЕННОЙ ФИЗИЧЕСКИМИ ЛИЦАМИ, ПРИЗНАВАЕМЫМИ КОНТРОЛИРУЮЩИМИ ЛИЦАМИ ЭТОЙ КОМПАНИИ, ПЕРЕШЕДШИМИ НА ОСОБЫЙ ПОРЯДОК УПЛАТЫ НА ОСНОВАНИИ ПОДАЧИ В НАЛОГОВЫЙ ОРГАН СООТВЕТСТВУЮЩЕГО УВЕДОМЛЕНИЯ

| 182 1 01 02090 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02090 01 2100 110 | Пени по платежу |

| 182 1 01 02090 01 2200 110 | Проценты по платежу |

| 182 1 01 02090 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В ОТНОШЕНИИ ДОХОДОВ В ВИДЕ ПРОЦЕНТА (КУПОНА, ДИСКОНТА), ПОЛУЧАЕМЫХ ПО ОБРАЩАЮЩИМСЯ ОБЛИГАЦИЯМ РОССИЙСКИХ ОРГАНИЗАЦИЙ, НОМИНИРОВАННЫМ В РУБЛЯХ И ЭМИТИРОВАННЫМ ПОСЛЕ 1 ЯНВАРЯ 2017 ГОДА, А ТАКЖЕ ДОХОДОВ В ВИДЕ СУММЫ ПРОЦЕНТОВ ПО ГОСУДАРСТВЕННЫМ КАЗНАЧЕЙСКИМ ОБЯЗАТЕЛЬСТВАМ, ОБЛИГАЦИЯМ И ДРУГИМ ГОСУДАРСТВЕННЫМ ЦЕННЫМ БУМАГАМ БЫВШЕГО СССР, ГОСУДАРСТВ — УЧАСТНИКОВ СОЮЗНОГО ГОСУДАРСТВА

| 182 1 01 02070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02070 01 2100 110 | Пени по платежу |

| 182 1 01 02070 01 2200 110 | Проценты по платежу |

| 182 1 01 02070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД

| 182 1 05 06000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 06000 01 2100 110 | Пени по платежу |

ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ <*>

| 182 1 06 07000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

<*> Данный КБК применяется при оплате физлицами НДФЛ, налога на имущество, транспортного и земельного налогов единым платежом.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Сущность кодов бюджетной классификации

КБК – это двадцатизначный код, цифры которого указывают на тип и на назначение платежа. Эти коды применяется для учета поступления доходов и корректного функционирования каждой расходной статьи бюджета на различных уровнях.

В государственных масштабах целевые потоки денежных средств очень большие, поэтому для обеспечения их идентификации, прозрачности и контроля были введены такие кодировки. Классификатор обеспечивает максимальную конкретизацию статей бюджетов.

Коммерческие организации и ИП, физ.лица, обычно пользуются, той частью классификатора, которая содержит кодировку разделов, посвященных доходам бюджета. Так как, все уплачиваемые субъектами предпринимательства и физлицами платежи перечисляются в доходы бюджетов различных уровней.

Налоговая служба ведет учет поступлений денежных средств от налогоплательщиков в полном соответствии с действующим классификатором.

Поэтому, при оплате текущих платежей налогоплательщикам юр.лицам и физ.лицам нужно так же строго соблюдать правильность кодировок КБК, во избежание того, что ваши платежи не дойдут до нужного «адресата», а задолженность по налогам, так и останется за вами. Напомним, что в случае непогашения налоговой задолженности в срок, будут начисляться пени и выписываться штрафы.

Кроме того, КБК обеспечивают адресность бюджетных поступлений и целевое расходование средств госбюджета.

КБК учитывают, так же и то, что некоторые налоги распределяются в федеральный бюджет, некоторые – в территориальные бюджеты субъектов РФ, другие идут в местные муниципальные бюджеты. Есть так же и налоги, которые идут в бюджеты сразу всех трех уровней, так как их объемы самые значительные. Это относится к налогу на прибыль организаций и НДС. Причем проценты, распределяемые по бюджетам, в зависимости от региона нашей страны отличаются. И именно коды КБК, обеспечивают точность и прозрачность движения денежных средств.

Отметим также, что почти ежегодно в классификатор КБК вносятся какие-то изменения, коды могут исключаться, а могут добавляться и новые коды. Это связано с постоянным обновлением бюджетных статей, появлением новых сфер экономической деятельности и развитием государства в целом.

Поэтому периодически нужно обращаться к актуальному классификатору для перепроверки КБК.

Что такое КБК

КБК – это аббревиатура «код бюджетной классификации». Коды бюджетной классификации утверждает Министерство финансов России. Это длинная цепочка чисел, представляющих собой особый шифр из 20 цифр, которые объединяются в 7 групп. Каждое число в этой последовательности цифр кодирует определенную целевую группу бюджетных поступлений в систему финансов РФ.

Расшифровка групп цифр в КБК 2019-2020 года

- 1-3 Код, указывающий адресата, для которого предназначены денежные поступления

- 4 Показывают группу денежных поступлений

- 5-6 Отражает код налога

- 7-11 Элементы, раскрывающие статью и подстатью дохода

- 12-13 Отражают уровень бюджета, в который планируется поступление денежных средств

- 14-17 Указывают причину выполнения финансовой операции

- 18-20 Отражает категорию дохода, получаемого государственным ведомством

Нужны коды для совершения платежей в бюджет страны — для уплаты:

- налогов

- штрафов

- пени

Используют КБК чаще всего бухгалтеры и банковские работники когда заполняют поле 104 в платежных поручениях. Сопоставив очередность чисел в группах КБК можно определить, откуда поступил платёж, какова его цель, кто именно является адресатом и на какие цели переводятся денежные средства, благодаря чему перенаправить их далее не составит труда.

Таблицы КБК с 2021 года для оплаты за пользование природными ресурсами и недрами

Каждое предприятие, которое использует природные недра, должно оплачивать определенные взносы в бюджет.

| Платежи за пользование недрами | КБК основного платежа | КБК штрафа | КБК пени |

| Регулярные платежи за пользование недрами на территории РФ (ренталс) | 182 1 1200 120 | 182 1 1200 120 | — |

| Платежи за пользование недрами на континентальном шельфе, в исключительной экономической зоне РФ или на территории под юрисдикцией РФ (ренталс) | 182 1 1200 120 | 182 1 1200 120 | — |

| Регулярные (роялти) платежи при выполнении соглашений о разделе продукции (природного горячего газа) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Регулярные платежи (роялти) при выполнении соглашений о разделе продукции – углеводородного сырья (кроме горючего природного газа) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Регулярные платежи (роялти) за добычу полезных ископаемых на континентальном шельфе или исключительной экономической зоне РФ или за ее пределами при выполнении соглашений о разделе продукции | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Разовые платежи за пользование недрами | 049 1 1200 120 | — | — |

За пользование природными ресурсами платежи перечисляют по другим КБК.

| Платежи за пользование природными ресурсами | КБК при оплате взноса, если администратором платежа является не федеральное казенное учреждение | КБК при оплате взноса, если администратором платежа является федеральное казенное учреждение |

| За выбросы в атмосферу стационарными объектами | 048 1 12 01010 01 6000 120 | 048 1 1200 120 |

| За выбросы в атмосферу передвижными объектами | 048 1 12 01020 01 6000 120 | 048 1 1200 120 |

| За выбросы в водные объекты | 048 1 1200 120 | 048 1 1200 120 |

| За размещение отходов производства и потребления | 048 1 12 01040 01 6000 120 | 048 1 1200 120 |

| За другие виды негативного воздействия на окружающую среду | 048 1 12 01050 01 6000 120 | 048 1 1200 120 |

| За пользование водными биологическими ресурсами по межправительственным соглашениям | 076 1 12 03000 01 6000 120 | 076 1 1200 120 |

| За пользование объектами в федеральной собственности | 052 1 12 05010 01 6000 120 | 052 1 1200 120 |

| За предоставление рыбопромыслового участка от победителя конкурса на право заключения такого договора | 076 1 12 06010 01 6000 120 | 076 1 1200 120 |

| За предоставление в пользование рыбоводного участка от победителя торгов (аукционов, конкурсов) на право заключения такого договора | 076 1 1200 120 | 076 1 1200 120 |

| За предоставления права на заключение договора о закреплении долей квот добычи или вылова водных биологических ресурсов или договора пользования водными биологическими ресурсами в федеральной собственности | 076 1 1200 120 | 076 1 1200 120 |

Причины, по которым происходит изменение кодов

Рассмотрев вопрос о том, как расшифровывается КБК, необходимо уделить отдельное внимание причинам внесений поправок в действующие значения. Многие предприниматели говорят о том, что установка единых значений, в которые не будут вноситься поправки, позволила бы значительно упростить работу бухгалтеров

Однако Минфин регулярно вносит коррективы в шифры, что приводит к допущению различных ошибок. Многие предприниматели говорят о недостатке свободного времени для того, чтобы отслеживать все изменения, связанные с данным шифром. Большинство ошибок бизнесменов проявляется во время закрытия отчетного периода

Важно отметить, что ответственность за допущение такой ошибки полностью возлагается на субъектов предпринимательства

Многие эксперты выдвигают различные теории, связанные с внесением корректив в действующие обозначения, однако сами государственные инстанции редко дают комментарии по данному поводу. По мнению некоторых бизнесменов, указание неверных кодов приводит к временной заморозке финансовых средств. Эти деньги могут быть использованы на различные цели до момента исправления допущенной ошибки. Указание неверного кода бюджетной классификации может привести к начислению штрафа на уже оплаченные взносы. В этом случае предпринимателю придется потратить немало времени и сил для того, чтобы доказать, что платеж был оформлен вовремя.

Многие эксперты говорят о том, что рассматриваемые шифры имеют тесную взаимосвязь с государственным сектором. Этим объясняется тот факт, что каждая перемена внутри Министерства Финансов приводит к изменению системы кодирования. Многие бизнесмены говорят о том, что кодирование бюджета должно осуществляться казначейством, поскольку именно данный орган использует этот инструмент. Однако данное мнение является в корне неверным, поскольку данные значения могут быть присвоены и сотрудниками банковских структур

Важно отметить, что все налогоплательщики обязаны соблюдать установленный порядок и обязательно использовать шифры при заполнении платежных документов

Код бюджетной классификации используется в документах, когда одной из сторон является государство или его органы

Код бюджетной классификации используется в документах, когда одной из сторон является государство или его органы

Когда последний раз обновлялись КБК по страховым взносам

Наличие ситуации, когда после 2016 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2017 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2016 года и за периоды после января 2017 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после – как раньше, а по результатам спецоценки труда.

О подробностях мы рассказывали здесь.

С января 2019 года значения КБК определялись согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2018 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2019 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2019 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2018 года.

Таким образом, последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Больше пока ничего не менялось, и эти же КБК будут действовать в 2021 году (приказ Минфина от 08.06.2020 № 99н).

Все актуальные КБК по страхвзносам, включая измененные с 14.04.2019, можно увидеть в таблице, скачав ее в последнем разделе данной статьи.

КБК для уплаты минимального налога при УСН (до 01.01.2016)

Наша таблица КБК в 2020-2021 отражает сведения в отношении кодов по страховым взносам, которые наиболее востребованы у плательщиков.

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2021 года) и КБК 18210202101081011160 (для начислений, сделанных до 2021 года).

В 2021 году перечень КБК определяется новым приказом Минфина от 29.11.2019 № 207н, но КБК по взносам он не изменил.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

КБК – это аббревиатура «код бюджетной классификации». Коды бюджетной классификации утверждает Министерство финансов России. Это длинная цепочка чисел, представляющих собой особый шифр из 20 цифр, которые объединяются в 7 групп. Каждое число в этой последовательности цифр кодирует определенную целевую группу бюджетных поступлений в систему финансов РФ.

Код бюджетной классификации представляет собой определенную комбинацию цифр, которая определяется профессиональными бухгалтерами, а также работниками всевозможных бюджетных и банковских учреждений.

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

-

«Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Самые нужные КБК на 2021 год: таблица

Далее размещены таблицы с КБК на 2021 год по основным налогам и страховым взносам.

КБК для уплаты налогов для организаций и ИП на ОСН в 2021 году

| НАИМЕНОВАНИЕ НАЛОГА, СБОРА, ПЛАТЕЖА | КБК 2021 |

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| 182 1 0100 110 | |

| 182 1 0100 110 | |

| НДС | 182 1 0300 110 |

| Налог на имущество: | |

| 182 1 0600 110 | |

| 182 1 0600 110 | |

| НДФЛ (ИП «за себя») | 182 1 0100 110 |

КБК уплаты налогов для организаций и ИП на спецрежимах в 2021 году

| НАИМЕНОВАНИЕ НАЛОГА, СБОРА, ПЛАТЕЖА | КБК 2021 |

| Налог при УСН, когда применяется объект налогообложения: | |

| 182 1 0500 110 | |

| 182 1 0500 110 | |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

КБК по страховым взносам в 2021 году

| ВИД СТРАХОВОГО ВЗНОСА | КБК 2021 |

| Страховые взносы на ОПС | 182 1 0210 160 |

| Страховые взносы на ВНиМ | 182 1 0210 160 |

| Страховые взносы на ОМС | 182 1 0213 160 |

| Страховые взносы на ОПС в фиксированном размере (в т. ч. 1%-ные взносы) | 182 1 0210 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 0213 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 0210 160 |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 0220 160 |

| – для занятых на работах с тяжелыми условиями труда (подп. – ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 0210 160 |

| – для занятых на работах с тяжелыми условиями труда (подп. – ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 0220 160 |

| Страховые взносы в ФСС на травматизм | 393 1 0200 160 |

По какой причине изменяют КБК

Минфин ежегодно изменяет КБК. Ответственность за ошибочно указанный код возложена на бизнесменов и фирмы.

Предприниматели выдвигают предположения, почему вносят изменения:

- чем больше денег попали в статус «невыясненных» из-за ошибочно прописанных кодов, тем больше денег до редактирования неверных сведений остается для трат на сомнительные цели;

- пополнение бюджета за счет пеней и штрафов за «опоздавшие» перечисления, отправленные на недействительный код;

- Минфин и Минюст, присваивая и утверждая кодировку, действия друг друга не согласовывают.

Министерство юстиции и Министерство финансов не поясняют предположения.

Обозначения знаков

КБК 2021 состоит из 20 символов и подразделяется на группы, состоящие из 1-5 знаков каждая:

| Номер/номера символов | Что означают |

| От 1 до 3 | Обозначает адресата, кому предназначается платеж. К примеру, при уплате подоходного налога первые три цифры КБК – 182, а при оплате взносов в ПФР – 392 |

| 4 | Указывает на группу финансовых поступлений |

| От 5 до 6 | Код налог. сбора. К примеру, страх. взносы – 02, акцизы и страх. взносы – 03, а уплата государственной пошлины – 08 |

| От 7 до 11 | Ст. и подстатья поступления |

| От 12 до 13 | Обозначают уровень бюджета, куда поступят деньги. К примеру, фед. уровень – 01, регион. – 02 |

| От 14 до 17 | Причина выполнения финансовой транзакции |

| От 18 до 20 | Категория дохода. Например, оплата налога отражается как 110, а поступления на безвозмездной основе – как 150 |

Особенности КБК в платежном поручении

Как мы уже говорили выше, рассматриваемый шифр имеет уникальную специфику. Ниже мы постараемся ответить на вопрос, сколько цифр в КБК, разберем строение данного инструмента и обсудим его предназначение.

Понятие КБК введено Бюджетным кодексом РФ от 31 июля1998 года № 145-ФЗ

Понятие КБК введено Бюджетным кодексом РФ от 31 июля1998 года № 145-ФЗ

Строение КБК

Рассматриваемый шифр включается в себя цифровую последовательность из двадцати символов. Данный код разделяется на несколько групп, которые разделяются дефисом. Каждая группа цифр имеет определенное предназначение. Стандартный код имеет следующий вид: «00 – 0 00 00 000 00 – 0000 — 000». Каждый блок, содержащий символы, имеет собственное предназначение, установленное Минфином. Многие предприниматели вынуждены часто использовать подобные шифры в ходе основной деятельности. Давайте узнаем, что означают цифры из каждого блока.

Первый блок чисел, состоящий из трех знаков, получил название «Администратор». Данная цифровая последовательность хранит информацию о получателе денежных средств. Данная организация берет на себя ответственность за перенаправление поступивших финансовых ресурсов. Код «182» свидетельствуют о том, что денежные средства предназначаются налоговой службе. Шифр «392» демонстрирует, что отправленные финансы поступят на счет Пенсионного Фонда.

Блок, содержащий в себе следующие десять знаков, называется «Вид доходов». Этот блок позволяет определить вид платежа на основе определенных показателей. Первый знак в этом блоке обозначает группу платежа. Следующие два знака используются для обозначения подгруппы. Как правило, данные цифры используются для обозначения штрафов, взносов, налогов и пошлин. Следующие две цифры используются для обозначения цели платежа.

Шестой, седьмой и восьмой символы применяются для уточнения статьи дохода. Последние две цифры в этом блоке используются для обозначения уровня бюджета. Шифр «01» говорит о том, что деньги поступят в федеральный бюджет. С целью отражения бюджета государственных учреждений также применяются специальные обозначения.

Следующий блок, содержащий четыре знака, получил название «Программа». Данная цифровая последовательность применяется для дифференциации налогов, штрафных взысканий, пени и иных платежей. Последний блок именуется «Экономической классификацией». В эту группу входит всего три символа, которые обозначают экономический вид денежных средств. Указание шифра «110» свидетельствует о налоговом доходе, а отметка «140» говорит о том, что данные финансовые ресурсы были изъяты в принудительном порядке.

КБК — это уникальная цифровая последовательность, состоящая из двадцати символов. Этот шифр указывается в сто четвертом поле платежного поручения. По мнению специалистов, данный код используется с целью дублирования сведений, содержащихся в следующих разделах:

- «Получатель»;

- «Основание платежа»;

- «Расчетный счет получателя».

КБК используется для составления и исполнения бюджетов и отчетности об их выполнении

КБК используется для составления и исполнения бюджетов и отчетности об их выполнении

Для чего он нужен

КБК является специальным инструментом, который используется государственным казначейством для распределения финансовых ресурсов. Субъекты предпринимательства обязаны использовать подобные шифры для того, чтобы переведенные деньги были зачислены на счет именно той организации, что указывается в разделе «Получатель»

Это означает, что при заполнении платежного поручения очень важно указать действующий шифр

Второстепенной задачей рассматриваемого инструмента является упорядочивание финансовой отчетности. Применение КБК является залогом использования единой формы финансовых сведений. С помощью подобных шифров государство распределяет все финансовые ресурсы, перенаправляя деньги в региональный и муниципальный бюджет. Помимо этого, данный инструмент используется многими финансовыми аналитиками, которые проводят оценку динамики государственных расходов и доходов за определенный временной промежуток.