Поле 104 в платежном поручении

Содержание:

- Чем опасна ошибка в КБК

- Поле 109 в платёжном поручении в 2020 году

- Что такое КБК в платежке

- Как заполнить платежку при переводе средств на карту «Мир»

- Заполнение поля 110 – законодательное объяснение

- Блог

- Как можно узнать код

- Особенности кода

- Когда необходимо заполнять поле 110

- Базовые моменты

- Мнение судей по данному делу

Чем опасна ошибка в КБК

Во время заполнения платежки или квитанции на уплату налога, пошлины и других неналоговых сборов нужно быть очень внимательным при указании КБК. Если будет допущена ошибка в КБК, то ваша оплата попадет в невыясненные поступления и будет там «висеть» до тех пор, пока вы с ней не разберетесь. Но хуже всего, что по тому налогу или сбору, который вы уплатили ошибочной платежкой или квитанцией, появится недоимка и будут начисляться пени. А если это была госпошлина за совершение юридически значимых действий либо выдачу документов, то вам попросту откажут в данном действии. Например, не примут исковое заявление в суд, не выдадут водительское удостоверение или дубликат необходимого документа.

О штрафе за неуплату вовремя НДФЛ мы писали в статье.

Поле 109 в платёжном поручении в 2020 году

При заполнении поля 109 необходимо руководствоваться «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

В соответствии с Приказом № 107н в поле 109 платёжного поручения указывается значение даты документа основания платежа, которое состоит из 10 знаков:

- 1 и 2 знаки обозначают календарный день (могут принимать значения от 01 до 31);

- 4-й и 5-й знаки – месяц (значения от 01 до 12);

- знаки с 7-го по 10-й обозначают год;

- в 3-м и 6-м знаках в качестве разделительных знаков проставляется точка (“.”).

При этом для платежей текущего года показатели даты зависят от основания платежа:

| Основание платежа (106) | Дата документа (109) |

| ТП (платежи текущего периода) | Указывается дата налоговой декларации (расчета), представленной в налоговый орган, а именно дата подписания декларации (расчета) налогоплательщиком (уполномоченным лицом). |

| ЗД (добровольное погашение задолженности по истекшим налоговым (отчетным) периодам при отсутствии требования налогового органа об уплате налога (сбора, страховых взносов) | |

| ТР (уплата производится в соответствии с требованием налогового органа об уплате налога (сбора, страховых взносов)) | Дата требования |

| РС (рассрочка платежа) | Дата решения о рассрочке |

| ОТ (отсрочка платежа) | Дата решения об отсрочке |

| РТ (реструктуризация платежа) | Дата решения о реструктуризации |

| ПБ (процедура банкротства) | Дата принятия арбитражным судом решения о введении процедуры банкротства |

| ПР (приостановление взыскания | Дата решения о приостановлении взыскания |

| АП (административное правонарушение) | Дата решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения |

| АР (исполнительное производство) | Дата исполнительного документа и возбужденного на его основании исполнительного производства |

| ИН (инвестиционный налоговый кредит) | Дата решения о предоставлении инвестиционного налогового кредита |

| ТЛ (требования к должнику) | Дата определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику |

При составлении плательщиком – физическим лицом – клиентом банка (владельцем счета) распоряжения о переводе денежных средств в уплату налоговых платежей, страховых взносов на основании налоговой декларации (расчета) в реквизите “109” указывается дата представления налоговой декларации (расчета) в налоговый орган либо при отправке налоговой декларации по почте – дата отправки почтового отправления.

При составлении кредитной организацией (филиалом кредитной организации) распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите “109” распоряжения о переводе денежных средств указывается дата распоряжения о переводе денежных средств, денежные средства по которому не зачислены получателю.

Читайте так же ⇒ “Письмо в налоговую об уточнении платежа”

Что такое КБК в платежке

Код бюджетной классификации в платежке — специальный цифровой код, должный обозначать доходы и расходы бюджета. Бухгалтерия организации сталкивается с этими кодами, когда делает платеж в бюджетную систему, но чаще всего не понимает, что это за последовательность цифр и что она означает в платежке. Какие КБК и платежки с 1 января 2019 года, можно посмотреть на этой странице — классификатор содержит актуальные сведения. Но чтобы понять структуру кода, взглянем на него подробнее

Рассмотрим, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками

Расшифровка приведена в Приказе Минфина РФ от № 65н. В соответствии с ним, указываемый в платежных поручениях КБК состоит из 20 цифр, объединенных в группы. Каждая группа имеет свое значение.

Как заполнить платежку при переводе средств на карту «Мир»

ЦБ РФ разъяснил, что при переводах средств на карты «МИР» по определенным выплатам (в т. ч. по пенсиям, стипендиям, зарплате бюджетников) в реквизите «Код выплат» (110) платежного поручения указывается «1».

Значения реквизитов «Банк получателя» (13), «БИК» (14), «Счет №» (15), «Счет №» (17) указываются в соответствии с правилами перевода денежных средств.

Как в платежке отразить выплату за счет средств бюджета

Центробанк не так давно установил новые требования к заполнению платежных поручений. Теперь в них должно быть заполнено поле 110, в котором нужно указывать код выплаты при перечислении бюджетных средств в пользу физических лиц.

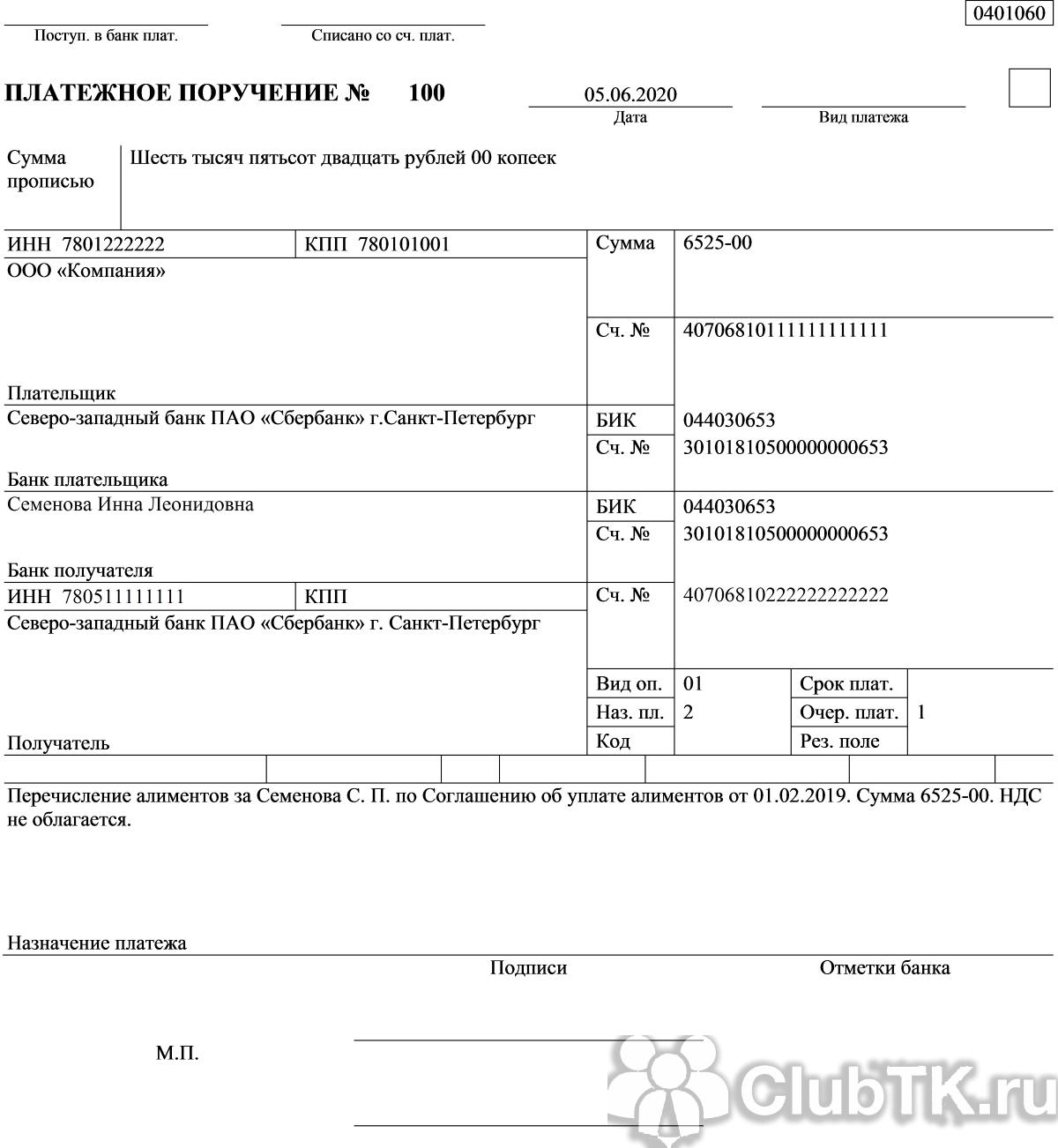

Платежное поручение содержит распоряжение плательщика банку или органу казначейства о перечислении денежных средств с его расчетного или лицевого счета на счет получателя.

Форма бланка платежного поручения утверждена Положением Банка России 19.06.2012 № 383-П (в ред. от 11.10.2018) (далее – Положение № 383-П). Правила заполнения его реквизитов, а также основная информация о расчетах указаны в Приказе Минфина от 12.11.2013 № 107н (в ред. 05.04.2017).

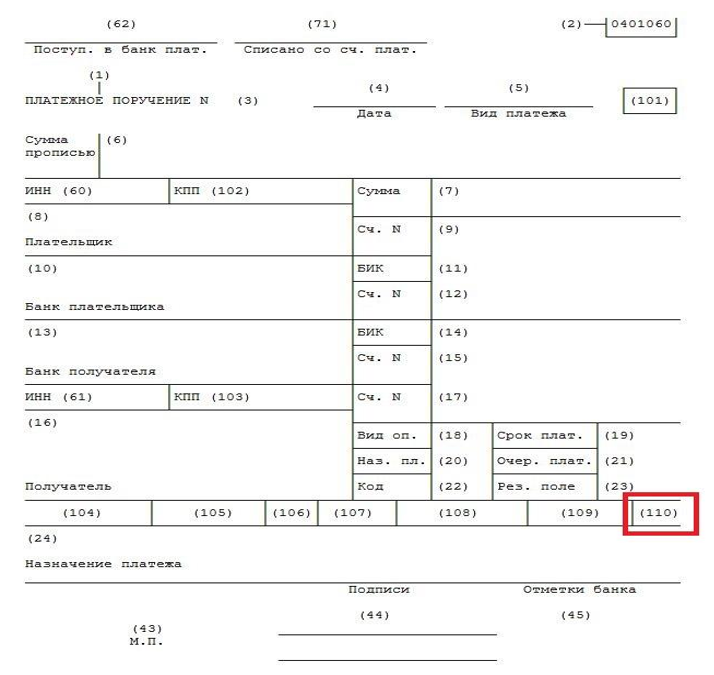

Как заполнить поле 110

Итак, Указанием Банка России от 5 июля 2021 г. № 4449-У были внесены поправки в Положение № 383-П . Это было необходимо для того, чтобы банкиры могли отслеживать исполнение требования Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе» о безналичных выплатах за счет бюджета только на карты «Мир».

То есть при переводе денежных средств в пользу физических лиц за счет бюджетных средств отправители должны заполнять поле 110 платежного поручения. Оно располагается в одном блоке полей, которые заполняют при перечислении средств в бюджетную систему, до информации о назначении платежа. Это поля 104 – 110.

Так, в поле 104 прописываем КБК в соответствии с Приказом Минфина № 132н от 08.06.2018.

При уплате налогов в поле 105 ставят нужные коды ОКТМО. В поле 106 – «Основание платежа». В поле 107 указывают период, в котором у работника возник облагаемый доход. Например, при перечислении НДФЛ здесь надо указать месяц, на который приходится день выплаты («МС.07.2019», «КВ.02.2019», «ПЛ.02.2019», «ГД.00.2019», «04.09.2019»).

Номер требования или другого документа, на основании которого проводим платеж, указываем в поле 108 с кратким пояснением вида документа (ТР – требование, РС – решение о рассрочке и т. д.), в поле 109 ставим дату этого документа.

Что же касается поля 110 («Код выплат»), то вы помните, что до внесения изменений это поле считалось «информативным» и заполнять его было не обязательно, за исключением случаев перечисления сборов за 2014 и более ранние периоды.

Но вот теперь и этому полю нашли применение.

ЦБ РФ разъяснил, что при переводах средств на карты «Мир» по определенным выплатам в реквизите 110 платежного поручения указывается код «1». Это касается пенсий, стипендий, зарплаты бюджетников.

Как это работает

Если код «1» в поле 110 заполнен, то это является указанием банку получателя на то, что у владельца счета должна быть эмитированная платежная карта «Мир». Если выяснится, что у получателя к банковскому счету прикреплена карта «Мир», банк должен зачислить ему сумму выплаты.

Если же карты «Мир» у получателя нет, то банк отражает сумму выплаты на счете по учету сумм невыясненного назначения. После этого банк должен не позднее следующего операционного дня направить получателю средств уведомление с предложением в срок не позднее 10 рабочих дней явиться и получить сумму выплаты наличными деньгами. Вместе с тем получатель может представить банку распоряжение о зачислении суммы выплаты на банковский счет, предусматривающий осуществление операций с использованием карты «Мир».

Если в течение этих 10 дней гражданин не получит свои деньги или не предоставит распоряжение о их зачислении на другой подходящий счет, то банк должен их вернуть плательщику.

Заметим, что при обычных перечислениях, за счет собственных средств организации, поле 110 заполнять не нужно.

Заполнение поля 110 – законодательное объяснение

Общепринятый вид платежного поручения, используемый при перечислении налоговых платежей, разработан на основе положения Центробанка РФ от 19.06.2012 года № 383-П. В документе была подробно расписана специфика внесения сведений в его графы, в том числе и в строку 110. Поле заполнялось, только в случае перечисления денежных средств в бюджетные сферы. Предписания к внесению данных в графу «вид платежа» были следующими:

- «ПЕ» — при перечислении просрочки и пеней по обязательным платежам;

- «ПЦ» — при переводе процентного вознаграждения;

- «0» — налоговые платежи, исходящие от ФНС.

Предписания к оформлению граф платежного поручения изменяются часто. Поэтому нужно следить за выпуском обновленных инструкций. Часто бывает, что законодательные акты, выпущенные разными ведомствами, противоречат друг другу. Приказом Минфина от 30 октября 2014 года № 126н была отменена необходимость заполнять строку 110 платежного поручения. На основании этого документа, она должна оставаться пустой. Сведения о типе платежа рекомендовалось перенести в поле 109.

Ответом на это стало письмо ЦБ РФ от 30 декабря 2014 года № 234-Т, которое поясняло, что в графе 110 нужно проставлять цифру «0». Спустя год, 6 ноября 2015, указом № 3844-У упомянутого выше государственного учреждения, это решение было отменено. Создается ощущение, что все пришло в норму. Разногласия в вопросе о формировании строк платежного поручения были устранены.

Важно! Если заполнение поля 110 стало не обязательным, то это не значит, что и внесение информации о виде безналичного перевода тоже упразднено. В июле 2021 года выходит новое постановление ЦБ РФ № 4449-У, которое вносит корректировки в предшествующее положение о совершении безналичных переводов и формирование поручений

Изменения вступили в силу с 8 августа 2021 года. Они были обоснованы перестройкой общей платежной системы РФ и переходом страны на собственную независимую систему расчетов МИР

В июле 2021 года выходит новое постановление ЦБ РФ № 4449-У, которое вносит корректировки в предшествующее положение о совершении безналичных переводов и формирование поручений. Изменения вступили в силу с 8 августа 2021 года. Они были обоснованы перестройкой общей платежной системы РФ и переходом страны на собственную независимую систему расчетов МИР.

Важно! Нововведения коснулись не всех платежей, а лишь государственных выплат в пользу ФЛ но номеру счета. Сейчас обязательными для заполнения графами платежного поручения являются ячейки с 101 по 109, 110 — пустое

Данные о назначении платежа государственные учреждения получают на основании КБК, для внесения которого отведена строка 104. Ошибочный код в этом разделе платежки не позволит провести платеж правильно. Денежные средства могут просто зависнуть в системе банка. Образец заполнения поля 110 в платежном поручении с 2021 года ничем не будет отличаться. Последние нововведения, касающиеся заполнения строки 110, датированы августом 2021 года

Сейчас обязательными для заполнения графами платежного поручения являются ячейки с 101 по 109, 110 — пустое. Данные о назначении платежа государственные учреждения получают на основании КБК, для внесения которого отведена строка 104. Ошибочный код в этом разделе платежки не позволит провести платеж правильно. Денежные средства могут просто зависнуть в системе банка. Образец заполнения поля 110 в платежном поручении с 2021 года ничем не будет отличаться. Последние нововведения, касающиеся заполнения строки 110, датированы августом 2021 года.

Блог

Что делать, если платеж ушел не на тот КБК?

С кем не бывает? Случайно скопировали платежки и не исправили КБК. Вообще, программа 1С меняет его автоматически при выборе того или иного налого, но что то не сработало.

Согласно пункту 7 ст. 45 НК РФ налогоплательщик, при обнаружении ошибки в платежном поручении, имеет право написать письмо в ИФНС, с помощью которого уточнить платеж.

К сожалению, таким письмом нельзя поправить ошибку в платежке, если она связана с неправильным указанием номера Федерального казначейства или с неправильным указанием наименования банка получателя.

При допущении двух вышеперечисленных ошибок, согласно действующему законодательству, обязанность по уплате налога (или взноса), будет считаться не исполненной. Поэтому придется заново платить суммы налогов (или взносов) в бюджет и платить пени. Эта норма содержится в ст.75 НК РФ.

Связанный курс

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3Узнать подробнее Все остальные ошибки в платежном поручении считаются не критичными. К не критичным ошибкам относится и неправильное указание КБК. Об этом сказано в письме Минфина от 19.01.2017г №03-02-07/1/2145.

Для подачи письма с уточнением неверно указанных в платежке реквизитов нет четко регламентированной формы и его можно составить в произвольной форме.

Советуем указать в таком письме следующие реквизиты:

- сумму, дату и номер платежного поручения, а так же наименование бюджетного платежа.

- информацию об уточняемом реквизите с указанием правильных данных.

К письму нужно приложить копию платежки, которую нужно уточнить.

Сотрудники контролирующих органов, после получения такого письма могут предложить предприятию произвести сверку взаимных расчетов, однако это не всегда происходит.

В течение 5 рабочих дней после получения письма, ИФНС должна принять решение об уточнении платежа и сообщить свое решение налогоплательщику. Если уточнение будет произведено, но на этот момент уже были начислены пени, то их сторнируют, об этом сказано в п.7 ст 45 НК РФ.

Предлагаем вашему вниманию образец такого письма:

Руководителю Межрайонной ИФНС России №22 по Красноярскому краю 660079, г.Красноярск, ул.60 Лет Октября д.83а.

от ООО «Метеор» ИНН 2464002233 КПП 246401001 660079 г. Красноярск, ул. 60 Лет Октября д.200, оф.200

Контактное лицо: бухгалтер Минаева Ольга Ивановна 8 902 222 66 77

Заявление об уточнении платежей в связи с допущенными ошибками

ООО «Метеор» в связи с допущенными ошибками в платежных поручениях на перечисление страховых взносов на обязательное страхование на основании п.7 ст.45 НК РФ просит уточнить следующие реквизиты:

| Платежное поручение | Реквизит, подлежащий уточнению | Правильное значение реквизита | Сумма, руб. | Назначение платежа | |

| № | Дата | ||||

| 45 | 13.02.2020 | КБК (поле 104) | 18210202010061010160 | 2182,40 | Страховые взносы на обязательное пенсионное страхование в ПФ РФ на выплату страховой пенсии за январь 2020 |

| 46 | 13.02.2020 | КБК (поле 104) | 18210202090071010160 | 287,68 | Страховые взносы на обязательное социальное страхование по временной нетрудоспособности и материнству за январь 2020 |

| 47 | 13.02.2020 | КБК (поле 104) | 18210202101081013160 | 505,92 | Страховые взносы на обязательное медицинское страхование в федеральный фонд ОМС за январь 2020 |

Кроме того, просим произвести пересчет пени, начисленных за период со дня фактической уплаты взносов в бюджетную систему РФ до дня принятия решения об уточнении платежей.

Копии платежных поручений от 13.02.2020 №45, №46 и №47 на трех листах прилагаем.

Директор ООО «Метеор» _____________________ Евсеев И.Н.

/ «Бухгалтерская энциклопедия «Профироста» 14.05.2020

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

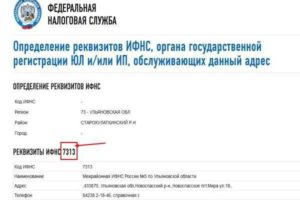

Как можно узнать код

Получить код в официальной документации можно только в отделении налоговой службы России. При регистрации в налоговой или юридического лица, из регионального отдела Росстата присылают письмо с указанными в нем кодами. Их присваивают каждой недавно образованной организации.

Узнайте как и где можно открыть расчетный счет ИП онлайн. Выберите лучшее предложение банков →

Также получить код ОКТМО можно онлайн на сайте налоговой в специальном разделе. Для этого нужно ввести код ОКАТО, который существовал раньше, или название МО. Если задать параметры поиска по названию МО, то можно набрать только первые несколько букв, а затем дождаться, когда система автоматически найдет подходящие варианты. Из предложенных можно выбрать нужный. Узнать код ОКТМО можно еще несколькими способами, которые описаны ниже.

По коду налогоплательщика

Код ОКТМО можно узнать из интернет-источников. Для осуществления поиска нужен только ИНН юрлица или ИП. Кодировку ОКТМО по ИНН можно получить на официальном сайте Росстата. Для этого:

- Откройте сайт Росстата.

- В строке запроса ИНН введите соответствующий номер и нажмите «Получить».

После этого система автоматически загрузит все коды, которые были присвоены организации. В этом перечне находится, в том числе и код ОКТМО.

По месторасположению

Также можно найти код ОКТМО по юридическому адресу организации — по адресу официальной регистрации. Поиск кода по адресу также можно сделать на официальном сайте Росстата. Для этого:

- Зайдите на главную страницу Росстата.

- Найдите в меню вкладку «Информация для респондентов» и наведите на нее курсор.

- Выберите раздел с общероссийскими классификаторами в появившемся списке и нажмите на него.

- Укажите пункт классификаторов ОКТМО на открывшейся странице. После этого появится список со ссылками на 8 томов федеральных округов.

- Кликните на необходимый том. Начнется загрузка электронного файла на компьютер.

- Откройте загруженный документ и выберите в нем необходимый населенный пункт.

Напротив выбранного населенного пункта будет написан соответствующий код ОКТМО. Если знать, где найти ОКТМО и правильно указать его значение, то все платежи и налоги уйдут по назначению. Поэтому лучше поискать такую информацию заранее, чтобы не пришлось переделывать документы несколько раз.

Об авторе

Эта статья полезная? ДаНет

Особенности кода

Не стоит думать, что организации по собственному разумению присваивают себе КБК. Что это такое, подробно описывает Бюджетный кодекс РФ, а конкретно — глава 4. А порядок построения кодов и критерии их присвоения разъяснены в приказе №65н российского Министерства финансов. Словом, реквизит это очень серьезный, а состав его строго регламентирован.

Из чего состоит КБК

Согласно установленному стандарту, бюджетный классификатор должен состоять из 20 цифр. Внутри эта последовательность делится на четыре неравные группы, каждая из которых несет в себе определенную смысловую нагрузку.

- Три начальные цифры определяют счет получателя, аккумулирующий поступления по платежам данной категории.

- Следующие 10 символов обозначают доходную группу платежа, т. е. тип дохода, который возникнет у получателя после его поступления.

- Далее идут 4 цифры, в которых закодировано назначение платежной операции (штраф, пошлина, налог и т. д.).

- Последние три знака используются для обозначения хозяйственной группы платежа (например, социальные поступления).

Расшифровка кода в реквизитах банка

Как проще запомнить КБК? Что это такое в реквизитах мы уже выяснили. А теперь, для простоты запоминания, приведем несколько наиболее востребованных плательщиками комбинаций.

| Номер группы символов | Состав группы | Расшифровка |

| 1 — административная | 392 | УПРФ |

| 1 – административная | 182 | УФНС РФ |

| 1 – административная | 393 | Соцстрах |

| 2 группа, 1 цифра | 1 | Доходы |

| 2 группа, 1 цифра | 2 | Безвозмездные платежи |

| 2 группа, 5 и 6 цифры | 01 | Налог на доходы физлиц |

| 2 группа, 5 и 6 цифры | 02 | На соцнужды |

| 2 группа, 5 и 6 цифры | 06 | Налог на имущество |

| 2 группа, 5 и 6 цифры | 08 | госпошлина |

| и 13 цифры | 01 | Федеральный бюджет |

| и 13 цифры | 02 | Региональный бюджет |

| и 13 цифры | 03 — 05 | Муниципальный бюджет |

| и 13 цифры | 06 | Пенсионный фонд |

| и 13 цифры | 07 | Соцстрах |

| 4 группа | 110 | Налоги |

| 4 группа | 120 | От собственности |

| 4 группа | 130 | За оказание услуг |

| 4 группа | 150 | Безвозмездная выплата |

Когда необходимо заполнять поле 110

Заполнение реквизита 110 в платежном поручении зависит от типа выплат, перевод которых оформляется таким финансовым документом. Вносить информацию в поле 104 совместно с ячейкой 110 платежного поручения необходимо когда:

- Выплачивается заработная плата и вознаграждение сотрудникам предприятий, находящихся на балансе государства.

- Осуществляется перевод денежного довольствия служащим госучреждений.

- Льготники получают пенсии, пособия или компенсации от ПФР.

- Происходит выплата стипендий молодым перспективным специалистам.

- Оформляются документы по оплате пожизненного содержания судьям.

Важно! При совершении подобных переводов, заполнять поле 110 следует, указывая в нем код выплаты — «1».

Для всех остальных платежей, включающих переводы ЮЛ и ИП по безналу и уплату обязательных взносов в бюджет, методика внесения сведений в графу 110 не меняется. Поле должно оставаться пустым, без прочерков и цифр.

Код «1» в поле 110 при осуществлении безналичных переводов из бюджетных структур означает, что зачисление денег может произойти только на счета, к которым прикреплена дебетовая карта МИР. В случае отсутствия у клиента банка такого платежного средства, его действия должны быть следующими:

- После поступления денег в банк, они будут задержаны на счетах компании до выяснения обстоятельств перевода.

- На следующий день получателю будет направлено уведомление с требованием посетить в течение 10 рабочих дней отделение банка для получения суммы перевода наличными деньгами по паспорту.

- В случае, если у клиента есть другой счет, по которому возможно проведение денежных операций с использованием карты МИР, информацию по его реквизитам нужно сообщить банковскому сотруднику.

- По истечению десятидневного периода, если получатель, указанный в финансовом поручении, не посетил банк и не предоставил данные по новому счету, денежные средства будут переведены обратно отправителю.

Важно! Требования к заполнению платежек в 2019 году актуальны как при электронном документообороте, так и при формировании финансовых поручений на бумажных носителях.

Базовые моменты

КБК – один из главных реквизитов, который вносится плательщиком во время перечисления налогового платежа или другого. Состоит он из чисел, расставленных в определенной последовательности.

Благодаря очередности, можно узнать, откуда пришел платеж, в чем заключается его цель и прочие сведения. Средства, которые направляются в бюджет государства, должны быть распределены правильным образом.

Упростить задачу поможет КБК. Используются коды классификации для уплаты – налогов различного типа, государственной пошлины, штрафов, УСН доходов, использования недр и прочего.

Код разделяется на несколько типов:

- для страховых взносов:

- для предпринимателей, которые используют в своей деятельности патентную систему обложения налогами;

- КБК на фиксированные взносы (для индивидуальных предпринимателей, нотариусов);

- для недоимки;

- для осуществления платежей.

В 2019 году новые коды установлены для взносов в Пенсионный фонд, выплат на страховку, пени и процентам по выплате налогов.

Процентная ставка для страховых взносов не изменилась и составляет 711000 рублей – лимит. В Пенсионный фонд лимит – 22%.

Назначение кода

Код необходим для составления финансовой отчетности и при сопоставлении важных для бюджета показателей. Еще одна цель – начисление и перечисление налоговых сумм (для их разбития на отдельные счета), уплата налогов.

Также КБК помогает сгруппировать доходы и расходы, источники их возникновения. КБК – необходимое условие того, что платеж будет принят и поступит в нужное место.

Используя коды, ведомственные органы прослеживают историю передвижения каждой валюты. Это облегчает работу при планировании бюджета.

Правовая база

Платежные поручения 2019 года по перечислению финансов в различные фонды осуществляются на основании правил, которые высветлены в Положении № 2-П Центрального банка «О безналичных расчетах», которое было принято 3 октября 2002 года.

Второй документ – приказ № 107н Департамента финансов «Об утверждении правил указания информации в полях расчетных документов…», изданный 12 ноября 2013 года.

Все коды бюджетной классификации утверждены Приказом № 65н Департамента финансов, принятым 1 июля 2013 года. 1 апреля 2019 года был принят приказ № 38н, который содержит исправления в системе кодов.

Федеральный закон № 229 «Об исполнительном производстве», принятый 2 октября 2007 года, устанавливает процедуру оплаты при помощи исполнительного листа.

no images were found

137 и 138 статьи Трудового кодекса регулируют удержание из заработной платы, используя исполнительный лист. Ошибка в указании КБК является существенной – об этом гласит Федеральный закон № 212.

В 12 статье Налогового кодекса перечислены типы налогов – федеральный, региональный и местный. Федеральным является налог на добавочную стоимость – 13 статья, пункт 1 Налогового кодекса.

В 14 статье, пункт 3 Налогового Кодекса Российской Федерации говорится, что налог на транспорт относится к региональному.

В соответствии с 45 статьей Налогового кодекса назначенный штраф или пеню можно оспорить в суде. Касается это тех случаев, если при заполнении декларации был указан неверный код, но плательщик этого не заметил.

Согласно Приказу № 38н Департамента финансов (принятого 1 апреля) в 2019 году введены новые коды для денежных взысканий за нарушения законодательства.

Правила по оформлению платежных поручений содержатся в Приложении № 1 (Положения Центрального банка №383п), принятом 19 сентября 2012 года.

Мнение судей по данному делу

Дело рассматривалось в трех судах. Все они были единогласны в том, что решение налоговой инспекции о взыскании штрафа является необоснованным. Применить к организации штрафные санкции можно в случаях, если в платежном поручении неверно указан расчетный счет Федерального казначейства и наименование банка, поскольку некорректность этих данных приведет в отказе в совершении платежа, а значит налог будет считаться не перечисленным.

Если же допущенные организацией в платежном поручении ошибки не повлекли за собой не зачисление суммы налога на расчетный счет казначейства в бюджетной системе РФ, то плательщик имеет право уточнить неправильно указанные сведения в платежном поручении.

Из этого следует, что код бюджетной классификации не является решающим фактором при зачислении денежных средств в пользу бюджета РФ

Налогоплательщик имеет право на уточнение ранее совершенного платежа, если сумма успешно дошла до счета казначейства, при этом совершенно неважно, на какой уровень бюджета произошло фактическое зачисление средств. Судьи связывают это с тем, что бюджет РФ является совокупным и состоит из множества уровней прочих бюджетов