Как отразить отпускные и авансы в 6-ндфл за полугодие 2018

Содержание:

- Как заполнять 6-НДФЛ, если сотрудник не ходил в отпуск

- Как исправить отрицательное значение суммы налога в разделе 2

- Пример заполнения 6-НДФЛ с отпускными

- Особенности отпускных по части НДФЛ

- Порядок заполнения формы 6-НДФЛ

- Больничные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

- Когда выполняется пересчет доходов

- Что отличает отпускные и больничные по части НДФЛ?

- Сроки перечисления, оплаты и дата удержания

- Отражение в 6-НДФЛ доплат в связи с уточнением среднего заработка

- Единовременная выплата к отпуску в 6-НДФЛ

- Перерасчет и удержание налога. Ответственность за несвоевременное удержание НДФЛ

- Подача декларации при перерасчёте дохода

Как заполнять 6-НДФЛ, если сотрудник не ходил в отпуск

Не всегда сотрудники уходят в отпуск. Многие продолжают работать, чтобы получать одновременно зарплату и компенсацию за неиспользованный отпуск. Закон не предусматривает возможность работать без перерыва. В течение года специалист должен использовать 28 дней дополнительного отдыха (исключение составляют некоторые профессии). Так, определенным специалистам положено дополнительно еще 30 дней отдыха за вредное производство или тяжелые условия труда.

Пример заявления на отпуск

Однако существует несколько схем, которые часто используют работодатели, чтобы специалисты могли работать и получать отпускные. Обычно для этого используется следующий ход:

- сотрудник пишет заявление на получение ежегодного оплачиваемого отпуска;

- он продолжает работать, несмотря на данное заявление;

- за три дня до предполагаемой даты выхода в отпуск получает причитающиеся ему денежные средства;

- получает полную зарплату.

По сути, работнику не важно, как все оформляет бухгалтер. Его интересует, чтобы полученная сумма была установленного размера

А оформление происходит следующим образом:

- отпускные показываются в 6-НДФЛ в соответствии с требованиями закона;

- сумма основного дохода состоит из оклада за отработанные по отчету дни и премии.

Таким образом, внешне все выглядит законно и все стороны остаются удовлетворены: сотрудник получает дополнительную оплату, у работодателя «не выпадают» сотрудники, а ФНС получает положенные отчисления.

Особенности оформления неиспользованного отпуска при увольнении

Когда сотрудник увольняется, он получает деньги за накопленные дни отпуска и за фактически дни, которые он отработал. Сроки расчета регламентированы законом, поэтому, когда специалист предоставляет заявление на увольнение, бухгалтер обязан осуществить полагающиеся расчеты. Дни за накопленный отпуск оплачиваются на основании статьи 127 ТК РФ. При этом деньги не относятся к доходам или отпускным. Таким образом, дата получения средств является датой их перечисления на счет работника. В статье 223 НК РФ сказано, что эта компенсация, в отличие от большинства других, облагается подоходным налогом.

Выписка из статьи 127 ТК РФ

Статья 140 ТК РФ предусматривает единовременную выплату всех положенных сотруднику денежных средств. При этом НДФЛ оплачивается по правилам выплаты налога при перечислении зарплаты, то есть на следующий день, а не до конца месяца. Компенсационные выплаты отражаются в Разделе 1 отчета 6-НДЛ в строках 020, 040 и 070. В Разделе 2 сумму указывается вместе с зарплатой. То есть, не нужно дополнительно выделять строки 100 – 140. Это значительно упрощает работу бухгалтера.

Как оформлять отчет 6-НДФЛ, если сотрудник заболел во время отпуска

Иногда сотрудники заболевают во время нахождения в отпуске. При этом закон предусматривает пролонгацию отпуска из-за болезни. При заболевании необходимо:

- сообщить работодателю о наличии проблем со здоровьем доступным способом;

- озвучить, что лучше: продлить отпуск или взять его в другое время;

- вызвать врача и получить больничный лист;

- закрыть его после выздоровления;

- передать его бухгалтеру.

Образец заявления на продление отпуска

Дополнительно не нужно писать заявление на продление отпуска, но иногда бухгалтер может попросить это сделать.

В ситуации пролонгации необходимо делать корректировки в табеле учета рабочего времени. Также приходится указывать в 6-НДФЛ больничный тоже. Он оплачивается в течение 10 дней после предоставления.

Как исправить отрицательное значение суммы налога в разделе 2

Случай 1: в карточке сотрудника НДФЛ за месяц положительный, но в середине месяца была межрасчетная выплата, например, отпускные. И НДФЛ с межрасчетной выплаты получился больше, чем НДФЛ в целом за месяц.

Подробнее …

Пример:

10 января сотруднику выплатили отпускные в размере 10000 рублей, вычет на ребенка 3000 рублей не предоставили, удержали НДФЛ в размере 1300 рублей (то есть 10000 * 13%). В конце месяца начислили зарплату в размере 1000 рублей, посчитали налог нарастающим итогом с учетом вычета в целом за месяц.

НДФЛ со всего дохода = (11000 — 3000) * 13% = 1040 рублей.

Налог в целом за месяц получился меньше, чем уже уплатили с отпускных.

В отчете все данные указываются следующим образом:

В разделе 1 значение в строке 040 равно значению в строке 070 = 1040 рублей.

В разделе 2:

Строки по отпускным (если заполнять по порядку): строка 130 — 10000; строка 140 — 1300;

Строки по зарплате: строка 130 — 1000; строка 140 — -260 (нельзя передать в отчет).

Варианты исправления:

Измените в строке 140 по отпускным 1300 на 1040, тогда в строке 140 по зарплате будет 0.

Отредактируйте «-260», вручную введите 0

Обратите внимание, что в этом случае НДФЛ к уплате за месяц указан в отчете больше, чем нужно (на 260 рублей). Чтобы учесть этот излишний НДФЛ (и не платить его), в следующем месяце вручную уменьшите НДФЛ с зарплаты на эту же сумму.

Случай 2: в карточке сотрудника НДФЛ за месяц получился отрицательный. Такое может быть, т.к. расчет налога выполняется нарастающим итогом с учетом начислений, вычетов и налога во всех месяцах с начала года.

Подробнее …

Пример:

Зарплата сотрудника на полставки составляет 5000 рублей. Сотрудник имеет право на налоговый вычет на 3-го ребенка — 3000 рублей в месяц. Но в январе вычет не оформили, а в феврале предоставили вычет сразу за 2 месяца. Излишне удержанный налог вернули сотруднику.

Январь: начислена зарплата 5000 рублей, НДФЛ = 5000*13% = 650 рублей (вычет не предоставили).Февраль: начислена зарплата 5000 рублей,

НДФЛ = (10000 — 6000)*13% — 650 = -130 рублей (предоставили 2 вычета).

«- 130» – нельзя передать в отчет.

Варианты исправления:

- Если есть возможность, измените сроки предоставления вычета. Например, если известно, что в марте зарплата будет больше 6000 руб., можно в феврале предоставить только один вычет — за февраль. А в марте уже предоставить 2 вычета. В этом случае нужно смотреть по данным конкретного сотрудника.

- Вручную отредактируйте сумму налога в отчете:

- В феврале замените «-130» на 0.

- В марте уменьшите на 130.

Пример заполнения 6-НДФЛ с отпускными

Возникает вопрос, как же именно следует заполнять форму, если в ней указаны отпускные?

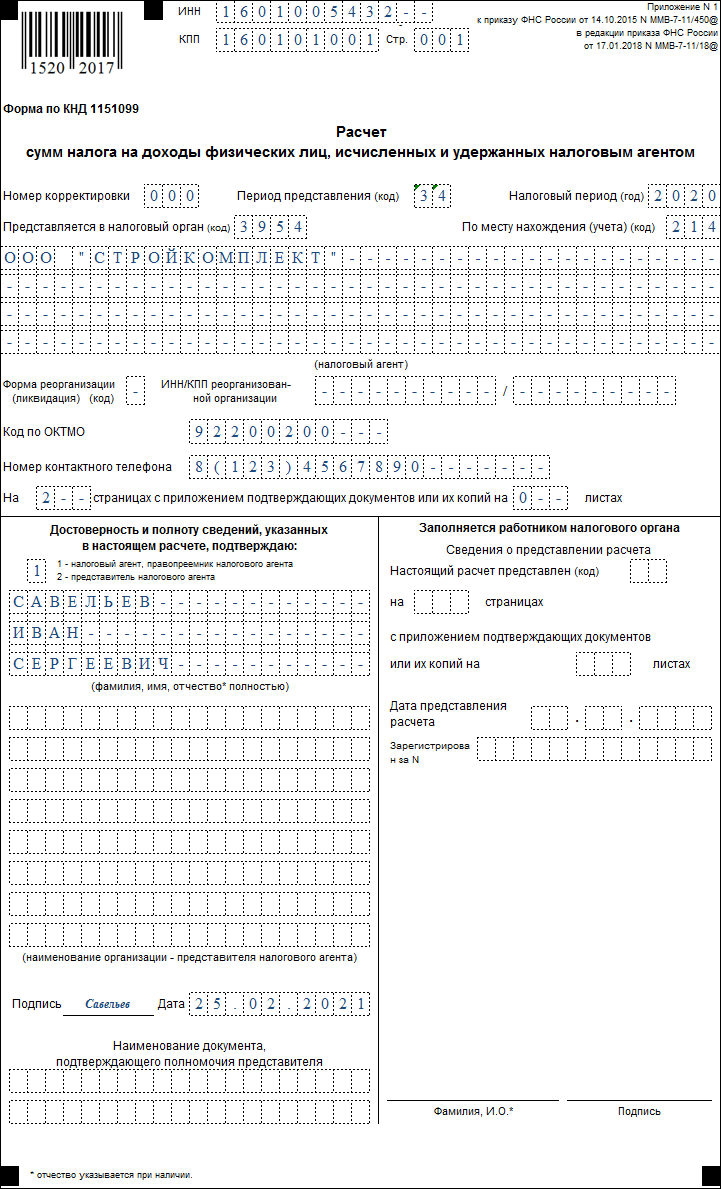

Если говорить о титульном листе, то он заполняется также, как и другие отчеты. В частности, на титульном листе указываются:

- ОКТМО лица, который отчитывается о налогах, а так же КПП и ИНН организации.

- Если какие-то показатели в форме изменяются, то ставится номер корректировки. Если же изменений не было, то ставится прочерк.

- В графе периода ставится тот промежуток времени, за который отчитывается бухгалтерия.

- Ну и год проставляется тот же, который стоит в графе периода.

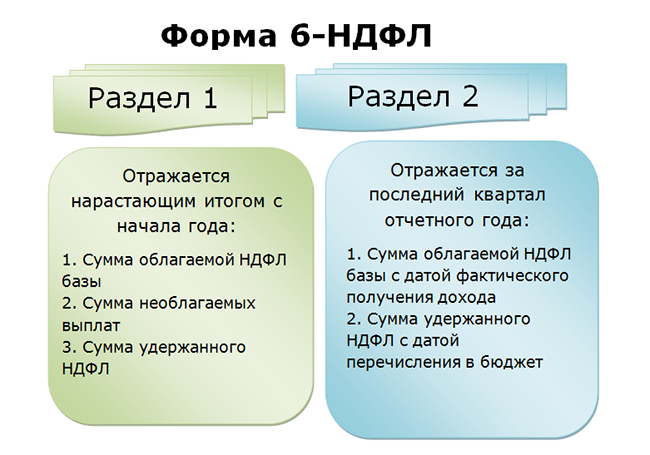

Отдельно нужно сказать о первом и втором разделах. Так, первый раздел указывает обобщенные показатели о тех выплатах, которые были сделаны по отношению к работникам и о исчисляемом в бюджет налоге, который был высчитан с начала года.

По отношению к каждой ставке налога эти показатели указываются в строках с 010 до 050. При этом нужно заполнить столько листов для первого раздела, сколько у вас имеется налоговых ставок и данных по ним.

Следующие строки, с 060 до 090, показывают суммарные показатели по всем имеющимся налоговым ставкам, а заполняют их в первом разделе всего один раз на самой первой странице 6-НДФЛ.

Если же говорить о втором разделе, то здесь указываются фактические даты, необходимые для получения налога, а так же НДФЛ в той сумме, в какой налог был удержан и передан в бюджет.

Документы для скачивания (бесплатно)

Бланк формы 6-НДФЛ

Рассмотрим конкретный пример. Предположим, что некая организация имеет 2 рабочих, которым за первый квартал были выплачены ниже перечисленные суммы:

- ЗП, выплаченная за январь в размере 60 тысяч рублей – 05.02;

- отпускные, выплаченные одному из работников в размере 15 тысяч рублей – 15.02;

- ЗП за февраль составила 45 тысяч рублей – 04.03;

- ЗП за март в размере 60 тысяч рублей 05.04.

Что же до налога, то он перечисляется, когда была осуществлена выдача ЗП. А вот с отпускных налог был перечислен 29 февраля. Т.к. налог с мартовской ЗП был перечислен в следующем месяце, то данные о нем не будут включены во втором разделе, но зато будут учтены в первом.

Особенности отпускных по части НДФЛ

Отпускные, а так же больничные, должны быть отражены в отчете 6-НДФЛ наряду с доходами физических лиц, подлежащих налогообложению. В соответствии со статьей 136 Трудового кодекса РФ заработная плата выплачивается в два этапа (аванс и основная часть), в то время как отпускные и больничные начисляются следующим образом:

- отпускные: при оформлении отпуска, не позднее, чем за 3 календарных дня до его наступления (статья 136 ТК РФ);

- больничные: в течение 10 календарных дней после того, как сотрудник предоставит больничный лист или другой соответствующий документ. Больничные начисляются в совокупности с ближайшей зарплатой, согласно пункту 1 статьи 15 закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29 декабря 2006 года No 255-ФЗ.

Не смотря на различия в сроках начисления, правила определения и для отпускных и для больничных являются общими:

- Дата, когда доход признается полученным для расчета НДФЛ, должен соответствовать дате выплаты дохода (подпункт 1 пункт 1 статьи 223 Налогового кодекса РФ).

- Сроком уплаты НДФЛ должна являться последняя дата месяца, в котором совершены выплаты (пункт 6 статьи 226 Налогового кодекса РФ).

С точки зрения крайнего срока, отпускные отличаются от прочих доходов физических лиц, НДФЛ с которых должен выплачиваться не позднее дня, следующего за выплатой (пункт 6 статьи 226 НК РФ). Именно поэтому в форме отчетности 6-НДФЛ отпускные отражаются обособленно.

Порядок заполнения формы 6-НДФЛ

Порядок заполнения формы отражается в Приказе ФНС России от 14.10.2015 N ММВ-7-11/450@ без учета изменений, вступающих в силу с 26 марта 2018 года.

Заполнение формы начинается, как правило, со страницы 1, номер которой не пишется так как он уже там отмечен. На титульном листе формы (заполняемой полностью налоговым агентом, кроме раздела «Заполняется работником налогового органа») отражается информация, которая заполняется аналогично другим декларациям:

- ИНН и КПП налогового агента (для обособленного подразделения – КПП по месту его нахождения)

- Номер корректировки: при первичной сдаче ставится 000, каждое последующее уточнение нумеруется 001, 002…

- Код периода представления ставится в соответствии с Приложением 1 к Приказу ФНС России от 14.10.2015 N ММВ-7-11/450@, например, за первый квартал ставится код 21

- В строке Налоговый период необходимо отметить год, за который предоставляется расчет, например, 2017

- Код налогового органа, куда представляется документ (02- код региона, 76- код налогового органа)

- Код местонахождения согласно приложению N 2 к Приказу ФНС России от 14.10.2015 N ММВ-7-11/450@, например, по месту нахождения обособленного подразделения российской организации ставится код 220

- В строке налоговый агент указывается сокращенное наименование организации (по учредительным документам) с начала строки. Указывается информация по ОКТМО, о количестве страниц расчета и числа страниц приложений

- Также заполняется подтверждение о достоверности и полноте информации кем представлена, ставится подпись и дата. Если сдается представителем налогового агента, отражается документ, подтверждающий его полномочия

- Раздел Заполняется работником налогового органа отражает информацию о представлении Расчета

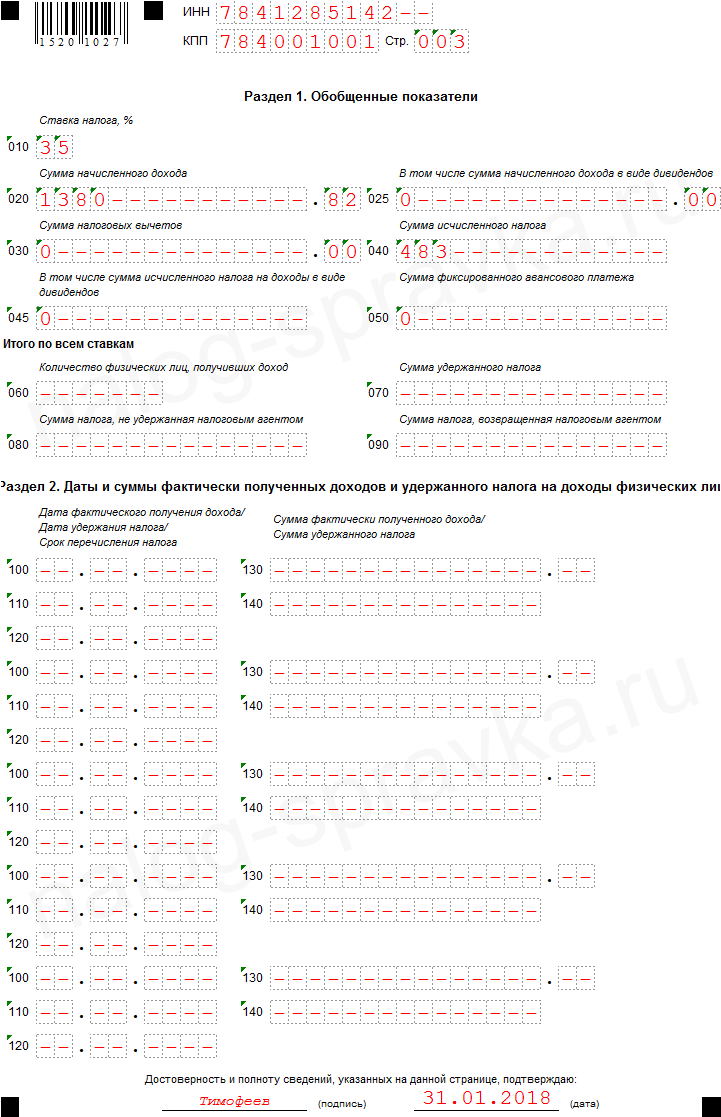

При заполнении Раздела 1 Обобщенные показатели отражаются обобщенные по всем физическим лицам суммарного начисленного дохода, исчисленного и удержанного налога нарастающим итогом по определенной налоговой ставке и оформляется следующим образом:

- строка 010 – ставка налога, по которой исчислены суммы налога (например, 13 при начислении отплаты труда и отпускных сумм)

- строка 020 – сумма начисленного дохода за весь период (независимо от срока выплаты) с учетом НДФЛ нарастающим итогом с начала налогового периода, начисленная всем физическим лицам (налогооблагаемые выплаты, кроме доходов, перечисленных в статье 217 Доходы, не подлежащие налогообложению (освобождаемые от налогообложения) НК РФ)

- строка 025 – отражает сумму начисленных дивидендов

- строка 030 – сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, по всем физическим лицам

- строка 040 – сумма исчисленного налога исходя из начисленных сумм дохода за исключением налоговых вычетов

- строка 045 – сумма исчисленного налога на доходы, отраженные по строке 025

- строка 050 – сумма фиксированных авансовых платежей, уменьшающих суммы исчисленного налога с начала налогового периода (например, НДФЛ с доходов иностранных работников, организации могут уменьшить на сумму фиксированного авансового платежа, уплаченного за период действия патента в текущем налоговом периоде);

- строка 060 – количество работников, получивших в налоговом периоде облагаемый налогом доход

- строка 070 – общая сумма начисленного и удержанного налога

- строка 080 – общая сумма налога, не удержанная налоговым агентом, например, если были произведены не денежные выплаты и при отсутствии или недостаточности денежных выплат в адрес работника, получившего вознаграждение в натуральной форме, если подобных выплат не производится, то ставится 0

- строка 090 – общая сумма налога, возвращенная налогоплательщикам в соответствии со статьей 231 НК РФ

При заполнении Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» отражаются даты получения работниками дохода и удержания налога, сроки перечисления налога и обобщенные по всем сотрудникам суммы фактически полученного дохода и удержанного налога следующим образом:

- строка 100 – дата фактического получения доходов, которые отражены в строке 130

- строка 110 – дата фактического удержания налога с суммы полученных доходов, которые отражены по строке 130

- строка 120 – дата, не позднее которой должна быть перечислена сумма налога

- строка 130 – сумма фактического получения доходов (с учетом суммы удержанного налога) в указанную дату в строке 100

- строка 140 – сумма удержанного налога в указанную дату в строке 110

При доходах, имеющих одну дату их фактического получения, но различные сроки перечисления налога, то строки 100 – 140 заполняются по каждому сроку перечисления налога отдельно.

Больничные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода в виде пособий – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде пособий – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Для других пособий – не позднее дня, следующего за днем выплаты дохода.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату пособия. Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Пример

|

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено пособие также в сентябре – 17.09.2018. |

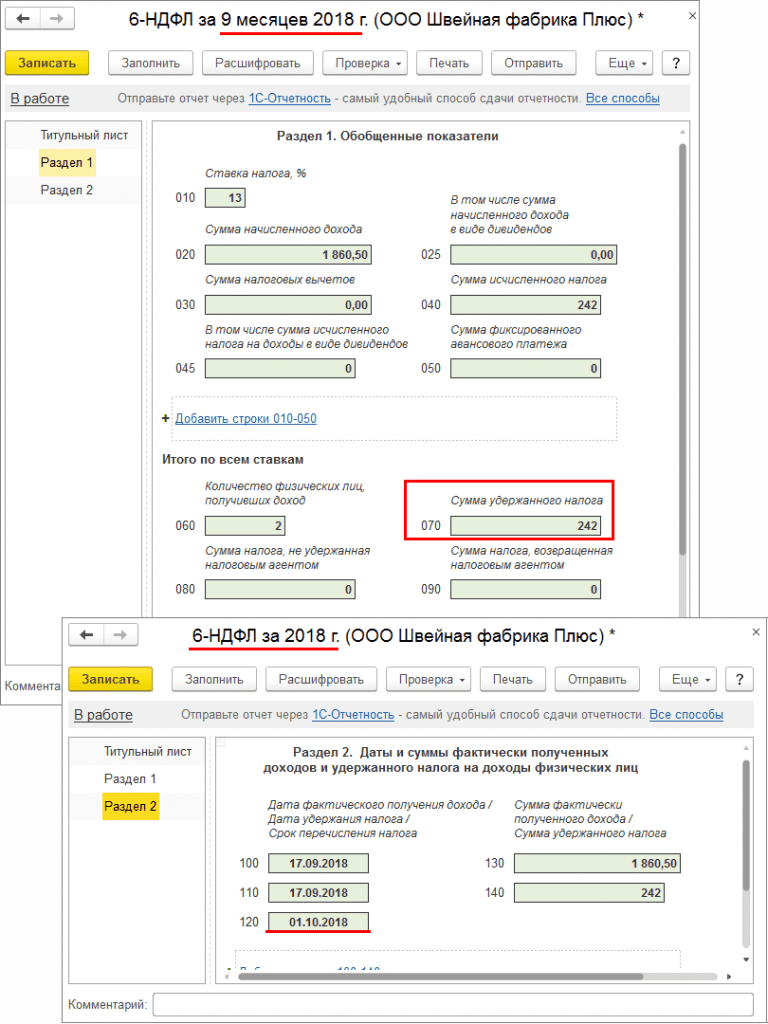

Пособие по временной нетрудоспособности начислено в сентябре 2018 года с помощью документа Больничный лист (рис. 19). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 17.09.2018. Дата удержания налога и дата фактического получения дохода в виде пособия – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 4

В такой ситуации сумма пособия будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 5). В раздел 2 расчета за 9 месяцев 2018 года пособие не попадет, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате пособия в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 5

Пример

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено в октябре – 08.10.2018 (рис. 6).

В такой ситуации такой доход отразится в разделе 1 и 2 расчета за 2018 год, так как дата фактического получения этого дохода определяется как день его выплаты. Для целей НДФЛ это пособие является доходом октября (рис. 7).

Рис. 6

Рис. 7

Когда выполняется пересчет доходов

В практике возможны случаи, когда после представления декларации в фискальные органы пересчитывают суммы и подают уточненку.

Это выполняется в двух ситуациях:

- Бухгалтер ошибся в налогообложении и подал неверные сведения. В таком случае незамедлительно после обнаружения ошибки исправить сведения и подать правильный расчет.

- Перерасчет вознаграждений обоснован законодательно. Это произойдет после отзыва сотрудника из отпуска, если работник уволился, отпуск перенесен по причине опоздания выплаченных вознаграждений. В таком случае суммы включают в отчет того периода, когда перерасчет выполнен. Эта норма определена в БС 4-11-9248.

Что отличает отпускные и больничные по части НДФЛ?

В форму 6-НДФЛ наряду с обычными выплатами, облагаемыми налогом на доходы физлиц, попадают отпускные и больничные. В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют:

отпускные — при оформлении отпуска с выплатой не позже 3 календарных дней до его начала (ст. 136 ТК РФ);

ВНИМАНИЕ! Чтобы не ошибиться с датой выплаты отпускных и не попасть на штраф от трудовой инспекции и на проценты за просрочку выплат работникам, прочтите нашу публикацию «Если отпуск с понедельника, выдать отпускные в пятницу нельзя». больничные — в течение 10 календарных дней после получения от работника соответствующего документа и выплачивают вместе с ближайшей зарплатой (п

1 ст. 15 закона РФ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ»)

больничные — в течение 10 календарных дней после получения от работника соответствующего документа и выплачивают вместе с ближайшей зарплатой (п. 1 ст. 15 закона РФ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ»).

ВАЖНО! Работодатель с 2021 года оплачивает только первые 3 дня больничных и некоторые пособия. Остальные выплаты осуществляет ФСС напрямую, т.к

с 2021 года по всей России действует пилотный проект.

При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

- даты признания дохода полученным для целей расчета НДФЛ — он соответствует дате выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ);

- срока для уплаты НДФЛ — ей является последняя дата месяца, в котором сделаны выплаты (п. 6 ст. 226 НК РФ).

В части последнего срока отпускные и больничные отличаются от всех прочих доходов, НДФЛ с которых должен платиться не позже первого рабочего дня, наступающего за днем выплаты (п. 6 ст. 226 НК РФ).

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат.

Об особенностях учета в 6-НДФЛ авансов по зарплате читайте в статье «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Сроки перечисления, оплаты и дата удержания

В законодательстве прописан конкретный срок, в течение которого начальство должно произвести отпускные. Он зарегистрирован в Трудовом кодексе.

Так, срок выплаты составляет 3 дня до того, как начался отпуск. К сожалению, не каждый работник знает о том, что отпускные должны быть переведены в течение трех именно календарных, а не рабочих дней.

Работнику следует знать, что если срок выплат приходится на выходные или праздничные, то отпускные должны быть переведены заранее. Причем такое правило касается выплаты не только наличных денег, но и перевода на банковскую карту. Если же банк в день перевода не работает, то деньги также должны быть переведены заранее.

В этом случае нужно поступить следующим образом: сначала рассчитать ЗП за предыдущий месяц, а уже затем выполнить расчет отпускных. Если же текущая ЗП будет серьезно отличаться от предыдущей, то в дальнейшем будет выполнен перерасчет с удержанием излишков или доплатой недостающих средств.

Что же до удержания, то в налоговой считают, что датой признания отпускных как дохода должен быть тот день, когда фактически осуществлены выплаты. При этом подчеркивается, что отпускные – это не доход от выполнения обязанностей, прописанных в договоре. Отпускные нельзя сравнивать с ЗП, ведь отпуск – это как раз то время, когда работник отдыхает от своих обязанностей.

Отражение в 6-НДФЛ доплат в связи с уточнением среднего заработка

Оплату отпуска производят не позднее чем за три дня до его начала (ст. 136 ТК РФ). Расчет среднего заработка для оплаты ежегодного отпуска (ст. 139 ТК РФ) производится исходя из фактически начисленной работнику заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя зарплата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно).

Вместе с тем в приведенном примере дата окончания расчетного периода для исчисления среднего заработка для оплаты ежегодного отпуска (30.06.2016) наступила уже после срока оплаты отпуска. В связи с чем после окончания календарного месяца средний заработок пересчитывают, а работнику в ближайший день выплаты зарплаты производят соответствующую доплату.

Единовременная выплата к отпуску в 6-НДФЛ

Положением об оплате труда организации может быть предусмотрена единовременная выплата к ежегодному отпуску. Данная выплата не является материальной помощью (социальной выплатой), а представляет собой, по сути, поощрительную (стимулирующую) выплату, которая начисляется и выплачивается одновременно с отпускными выплатами и в полном объеме облагается НДФЛ.

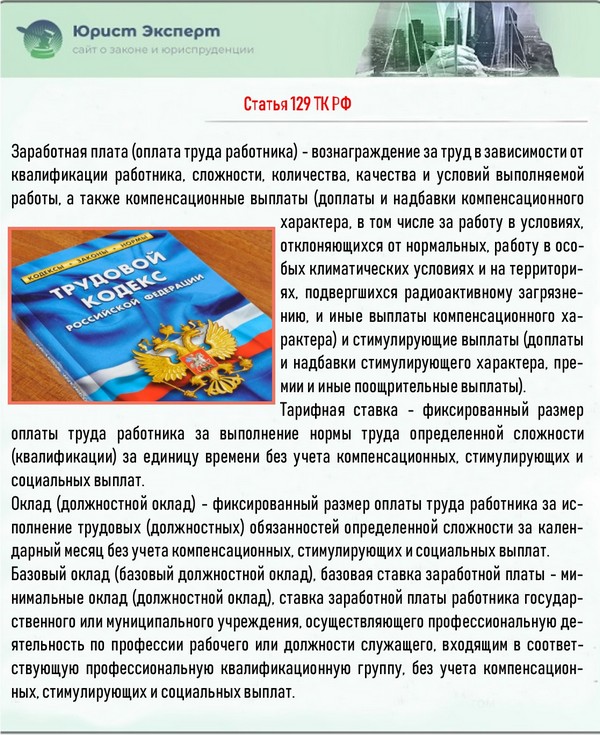

Статья 129 Трудового кодекса определяет стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) как один из элементов заработной платы (оплаты труда работника).

В целях исчисления НДФЛ в отношении дохода в виде оплаты труда предусмотрено специальное положение ( НК РФ), согласно которому датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). При этом под доходом в виде оплаты труда понимается непосредственно вознаграждение за выполненные трудовые обязанности (письмо Минфина России от 12.11.2007 № 03-04-06-01/383).

В связи с этим дата фактического получения дохода в виде стимулирующей выплаты должна определяться как день выплаты этого дохода ( НК РФ). Указанная позиция подтверждена Минфином России (письмо Минфина России от 27.03.2015 № 03-04-07/17028).

Отсюда можно сделать вывод, что единовременная выплата к отпуску, носящая стимулирующий, поощрительный характер, в целях главы 23 Налогового кодекса не может быть отнесена к виду дохода с кодом 2000 «Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера)».

Какого-либо особого порядка исчисления, удержания и уплаты НДФЛ, а также отдельного кода для такого вида дохода, как единовременная выплата к ежегодному отпуску, предусмотренная Положением об оплате труда, нет. По мнению автора, рассматриваемая единовременная выплата может быть отнесена к иным доходам по коду дохода 4800.

В связи с тем, что положениями главы 23 Налогового кодекса установлены различные сроки перечисления налога с доходов в виде отпускных выплат и в виде поощрительных (стимулирующих) выплат, отнесение данной единовременной выплаты к виду дохода «Суммы отпускных выплат» может повлечь некорректное заполнение строки 120 раздела 2 расчета 6-НДФЛ. При этом в разделе 2 формы 6-НДФЛ применительно к такому доходу отражают следующие даты:

-

по строке 100 раздела 2 «Дата фактического получения дохода» указывают день выплаты (перечисления) единовременной выплаты к отпуску ( НК РФ);

-

по строке 110 раздела 2 «Дата удержания налога» — ту же дату, что и в строке 100, то есть дату выплаты ( НК РФ);

-

по строке 120 раздела 2 «Срок перечисления налога» — день, следующий за датой выплаты рассматриваемого дохода ( НК РФ).

Перерасчет и удержание налога. Ответственность за несвоевременное удержание НДФЛ

В январе 2021 года работник сообщил, что в 2020 году он перестал быть резидентом, поскольку пробыл на территории России меньше 90 дней (работал удаленно). Заработная плата за 2020 год выплачена полностью, НДФЛ был удержан по ставке 13 %. Бухгалтер пересчитал НДФЛ и будет представлять в налоговую инспекцию справку 2-НДФЛ по ставке 30 %. Может ли организация удерживать долг работника по НДФЛ из доходов 2021 года? Предусмотрено ли наказание для организации за несвоевременное удержание налога по ставке 30 %? Нужно ли указать неудержанную сумму налога в 6-НДФЛ?

Если сотрудник стал нерезидентом, компания должна пересчитать НДФЛ по ставке 30 % (п. ст. 224 НК РФ). Если компания узнала о смене налогового статуса сотрудника только в 2021 году, удерживать НДФЛ из доходов 2021 года не надо. Налоговым периодом по НДФЛ признается календарный год (ст. НК РФ), и НДФЛ удерживают из доходов того налогового периода, в котором поменялся налоговый статус (письмо Минфина РФ от 21.04.2014 № 03-04-06/18215). Если в течение налогового периода невозможно удержать у налогоплательщика исчисленную сумму налога (по п. ст. 226 НК РФ), налоговый агент обязан не позднее 1 марта года, следующего за истекшим налоговым периодом, письменно сообщить налогоплательщику и налоговому органу:

- о невозможности удержать налог;

- о суммах дохода, с которого не удержан налог;

- о сумме неудержанного налога.

Поскольку по итогам 2020 года за работником остается долг по НДФЛ, компания должна направить в налоговую инспекцию не позднее 1 марта 2021 года справку 2-НДФЛ с признаком «2». Такую же справку надо выдать работнику. На основании полученных сведений налоговая инспекция выставит работнику налоговое уведомление на уплату НДФЛ. Работник должен уплатить его самостоятельно не позднее 1 декабря 2021 года (п. ст. 228 НК РФ).

Компания может быть привлечена к ответственности согласно п. ст. 126 НК РФ, потому что установление налогового статуса работника возлагается на организацию как налогового агента по НДФЛ.

Поскольку пересчет НДФЛ по доходам, полученным в 2020 году, осуществляется в начале 2021 года, то в годовой форме 6-НДФЛ это отражается в следующем порядке:

- в строке 010 — 30 %;

- в строке 020 — сумма начисленного за год дохода;

- в строке 040 — сумма НДФЛ, рассчитанного по ставке 30 %;

- в строке 070 — сумма фактически удержанного НДФЛ, в том числе по ставке 13 %;

- в строке 080 — сумма НДФЛ, не удержанная налоговым агентом (разница между суммой исчисленного и фактически удержанного НДФЛ);

- в строках 100–140 — данные о произведенных выплатах и суммах НДФЛ.

Подача декларации при перерасчёте дохода

Как и для любой другой декларации, для 6-НДФЛ предусмотрена подача уточняющего расчёта.

Поводом к этому может послужить:

- Ошибка бухгалтера в исчислении налога и заполнении расчёта. После выявления искажения отчётности необходимо исправить декларацию и в самые короткие сроки направить её в фискальные органы.

- Необходимость обоснованного перерасчёта вознаграждения вследствие обнаружения излишне выплаченных отпускных при увольнении, переносе отпуска или его досрочном прерывании. Сведения об этих операциях включаются в отчёт того квартала, когда работодатель фактически пересчитывал доход.