Как почистить кредитную историю?

Содержание:

- Как исправить кредитную историю: ТОП-10 лучших способов

- Полезные советы

- Насколько безнадежна ситуация?

- Варианты улучшения финансовой репутации

- Как часто происходит обновление

- Что такое кредитная история?

- Мошеннические действия

- Исправление некорректной информации в кредитной истории

- Основные причины ухудшения кредитной истории

- Как улучшить кредитную историю?

- Как удалить кредитную историю

- Возможные неточности и ошибки

Как исправить кредитную историю: ТОП-10 лучших способов

История о кредитах в БКИ формируется на основании данных, передаваемых кредитными организациями. Внести в нее корректировку не получиться. Но существует несколько полностью законных способов улучшить кредитную историю после просрочек и добиться хорошего кредитного рейтинга, позволяющего снова брать кредиты и ссуды без существенных ограничений.

Все существующие способы улучшения КИ можно разделить на 2 группы – позволяющие скорректировать уже имеющуюся в отчете информацию и предназначенные для создания новых положительных записей, снижающих влияние старых просрочек.

Оформление в МФО микрозайма онлайн

Если не дадут кредит в банке, то человек может получить микрозаем в МФО, исправляющий КИ. Получить такую ссуду можно полностью через интернет. При этом микрофинансовые организации передают данные о погашении задолженности в БКИ и если заем погашен своевременно, то это положительно влияет на кредитный рейтинг и КИ в целом.

Микрофинансовые компании и сервисы, куда обратиться можно для улучшения КИ

- Platiza. Компания предлагает займы в сумме 3000-30000 р. на срок до 30 дней под 0.5-1% в день. Есть возможность просматривать кредитный рейтинг и следить за его улучшением при своевременном погашении задолженности.

- Займер. Робот по выдаче микрозаймов на сумму 2000-30000 р. на срок до 30 дней со ставкой до 1% в сутки. Доступно улучшение кредитной истории.

- eKapusta. Сервис по предоставлению займов на 100-30000 р. со сроком до 21 дня и ставкой от 0 до 0,99%. Передача данных о погашении долга осуществляется в НБКИ и другие крупнейшие БКИ, что позволяет улучшать КИ.

Небольшой потребительский кредит наличными в банке

Оформление небольшого кредита в банке позволяет улучшать или формировать положительную КИ. Клиенту не надо особенно задумываться, что сделать для исправления КИ. Достаточно просто своевременно погашать задолженность.

Банки, исправляющие кредитную историю при оформлении потребительских кредитов: УБРиР, Тинькофф, Ренессанс Кредит.

Все предоставляемые ими потребительские кредиты имеют следующие особенности:

- Отсутствие необходимости предоставлять обеспечение.

- Нецелевой характер ссуды, т. е. полученные деньги можно тратить по своему усмотрению.

- Быстрое оформление – получение денег происходит в день первого обращения или максимум на следующий день.

- Длительные сроки кредитования, которые могут достигать 3-5, а иногда и 7 лет.

Суммы, ставки каждый банк определяет самостоятельно. Часто они устанавливаются даже индивидуально для конкретного клиента после анализа заявки и других данных.

Кредитная карта с небольшим лимитом

Получить кредитную карту проще, чем кредит наличными. Она также позволяет как исправить кредитную историю после просрочек, так и сформировать новую КИ. Часто изначально лимит будет одобрен совсем небольшой. Если клиент активно пользуется кредитной карточкой, то постепенно банк будет увеличивать для него доступный кредитный лимит, а испорченная кредитная история будет улучшаться.

Особенности кредитных карт

- Наличие льготного периода. Он обычно составляет 50-60 дней, но в некоторых банках может достигать 100-240 дней. Если долг погашен полностью до конца льготного периода, то процентов по кредиту платить не надо.

- Возможность получать кэшбэк деньгами, бонусами или милями. Они начисляются за покупки по карте и позволяют экономить. В сочетании со льготным периодом кэшбэк позволяет получать прибыль от использования кредитки.

- Доступ к дополнительным привилегиям. Их перечень зависит от выбранного банка для оформления кредитки и категории пластика. Наибольшие привилегии доступны для премиум-карт.

Полезные советы

- Проверяйте КИ. Даже надежные клиенты могут заиметь испорченное досье по чьей-то ошибки. К тому же, получить кредитный отчет можно быстро в режиме онлайн. На сайте ➥ БКИ24.инфо такая услуга предоставляется без регистрации и подтверждения личности. Стоимость в 340 р. выходит дешевле, чем заказывать бесплатный отчет в БКИ.

- Как заемщик Вы имеете право отказаться и не передавать согласие владельца КИ на ее проверку при оформлении кредита. Но тогда велика вероятность, что банк откажет в кредите или завысит ставки.

- Никогда не обращайтесь к помощи тех, кто гарантирует удаление или очищение КИ.

- Не пытайтесь и сами очистить кредитную историю. Это чревато ответственностью перед законом.

Пробуйте только законные способы и помните – улучшение целиком зависит от Вас.

Насколько безнадежна ситуация?

О необходимости улучшить историю выплат клиенты обычно задумываются, когда им нигде не одобряют кредит. Отказного решения стоит ожидать, если у человека были множественные просрочки или сейчас есть проблемная задолженность. Многие задумываются о том, как удалить данные в БКИ, но, к сожалению, такой возможности нет.

Улучшение кредитной истории происходит только в результате исправной выплаты в течение длительного времени. Информация в БКИ хранится 10 лет, потом данные удаляются. Если просрочки были давно, можно просто подождать, пока сведения в кредитном досье обновятся, и тогда уже подавать заявку на оформление займа. Если не дают кредиты, но ждать невозможно, воспользуйтесь нашими советами, как восстановить кредитную историю.

- Закройте все имеющиеся кредиты. Безусловно, при наличии крупной задолженности вернуть всю сумму сразу не получится. Отдавайте долги постепенно, тем самым повышая шансы на оформление нового займа.

- Если у вас есть сложности с выплатой, не доводите дело до судебного взыскания. Лучше самостоятельно обратиться в банк и попросить отсрочку. Изменение графика платежей не отразится в кредитном досье, а рейтинг заемщика останется на прежнем уровне. Правда, в этом случае вам нужно подтвердить сложное финансовое положение. К примеру, при появлении ребенка предоставьте в банк свидетельство о рождении, при длительной нетрудоспособности – выписку из амбулаторной карты или справку от врача.

- При наличии кредитки воспользуйтесь ею как средством, чтобы восстановить кредитную историю. Если не одобряют ссуду, делайте покупки по карте и вовремя погашайте задолженность. Так в досье появится несколько новых положительных записей, которые выровняют банковский рейтинг.

- В некоторых банках есть программы по улучшению кредитной истории. Они заключаются в пошаговом кредитовании человека. Сначала выдают небольшие суммы, при успешном погашении размер займа постепенно увеличивается. После прохождения всех этапов программы следует проверить, улучшили историю или нет. Если рейтинг повысился, можно подавать заявку на крупный кредит.

- Если не одобряют ссуду в банке, не стоит прибегать к услугам МФО. Для банка это «звоночек», что клиент не умеет планировать бюджет, значит, является потенциальным должником. К тому же люди с чистой кредитной историей обычно избегают микрозаймов, предпочитая взаимодействовать с проверенными банками.

Следует понимать, что выше приведены работающие методы, но только в отношении незначительно испорченной кредитной истории. Если банки подавали исковые заявления с целью истребовать долг или человек объявил себя банкротом, повысить рейтинг заемщика будет практически невозможно. В этом случае остается только дожидаться обновления информации в БКИ. Восстановить кредитную историю за пару месяцев не получится, это долгий и кропотливый процесс, требующий больших усилий.

Варианты улучшения финансовой репутации

Законный и самый верный способ — это оформление новых ссуд и своевременная уплата взносов по ним. Для получения нужного результата рекомендуем последовательно заключать новые кредитные договоры на небольшие суммы. То есть, когда закрыли один контракт, в ближайшее время открывайте новый.

Чтобы не погрязнуть в долгах и не разориться, старайтесь брать кредиты на небольшие суммы и на короткий срок. В процессе погашения долговых обязательств сведения в базе данных Бюро будут обновляться. В результате чего банковские учреждения и микрофинансовые организации будут видеть ваш новый статус, а это значит, что вероятность одобрения новой ссуды сразу будет повышаться.

Мы собрали полный список способов восстановления кредитной истории. Давайте разберём его:

Оформить кредитный пластик. Большинство кредитных организаций выдает карту без предварительной проверки сведений из Бюро Кредитных Историй. К таким банкам относятся: Альфа-банк, Газпромбанк, Тинькофф и прочие. К тому же человеку вовсе не обязательно брать пластик с высоким кредитным лимитом для улучшения досье

Здесь важно именно пользоваться им на постоянной основе и вовремя пополнять баланс. Спустя два-три месяца активного пользования ваши данные обновятся в базе

Если заёмщик впоследствии планирует оформить кредит на гораздо более крупную сумму, то кредитную карту желательно приобрести именно в том банке, где вы хотите заключить договор. В этом случае шансы на получение крупной ссуды будут намного выше.

Взять займ в микрофинансовой организации. Исправить финансовую репутацию с помощью небольших займов путём обращения в микрофинансовую организацию тоже можно. Такой вариант подходит для тех, кто хочет получить результат в кратчайшие сроки. Давайте разберём алгоритм по исправлению плохой истории при помощи МФО. Изучите предложения по небольшим займам на рынке:

- Заключите договор в отделении микрофинансовой организации или непосредственно на её сайте.

- Закройте задолженность согласно сроку, прописанному в контракте.

- Снова возьмите микрокредит. И так сделать необходимо несколько раз. При поиске предложений ориентируйтесь на те организации, которые предлагают взять первый займ на беспроцентной основе. Благодаря этому вы с небольшими финансовыми затратами можете улучшить свою кредитную историю. Тем более, для новых клиентов микрофинансовые организации придумывают различные привлекательные условия кредитования. В этом случае есть смысл брать микрокредит в разных учреждениях. К примеру, микрокредит в банковском учреждении. Каждый банк имеет минимальный порог денежной суммы, передаваемой в качестве ссуды. Есть учреждения, которые предлагают своим клиентам оформить небольшой кредит наличными (до десяти тысяч рублей) на короткий период. Но здесь процентная ставка в большинстве случаев крайне высока. Данный способ улучшения финансового досье считается неправильным.

- Специальные программы. В некоторых кредитных организациях и МФО создаются специальные программы, направленные на улучшение финансовой репутации населения. Одной из таких программ является программа «Кредитный доктор». У неё имеется два тарифа, которые отличаются по размеру взяток ссуды: 4999 и 9999 рублей. Период закрытия долга составляет от трёх до девяти месяцев. Процентная ставка — 33 процента.

- Рефинансирование или реструктуризация задолженности. Практически в каждом банковском учреждении и микрофинансовых организациях существуют программы по рефинансированию и реструктуризации кредитов. Цель таких программ — увеличить период кредитования благодаря уменьшению ежемесячных платежей. Такой способ поможет заёмщику оформить новый займ, но уже на более выгодных для него условиях. А также у него не будет просрочек, из-за которых впоследствии может испортиться его досье в БКИ.

- Приобретение товаров в рассрочку. Сейчас многие торговые площадки предлагают своим покупателям приобрести товары в рассрочку. Под ней понимается заключение договора с одним из банков, который будет готов оплатить покупку клиента. При этом ему не нужно дополнительно уплачивать проценты по рассрочке. То есть, заплатить нужно будет только за товар. Лицам с отрицательной кредитной историей большую покупку оформить в рассрочку не получится. Но купить товар на сумму 5000-10000 рублей вполне возможно.

- Открыть депозит. Данный способ может доказать банку платёжеспособность человека. Открывать депозит в том банке, где вы в дальнейшем хотите брать ссуду, желательно, но необязательно.

Как часто происходит обновление

Регламент, как часто обновляется кредитная история в БКИ, зафиксирован в положениях закона № 218-ФЗ от 03 августа 2018 г. В пункте 5 ст. 5 указанного закона указано, что запись в КИ должна появляться не позже 5 дней после события (платежа, оформления кредита и т.д.).

Помимо информации о платежах по кредитам от банков или МФО, в КИ присутствуют сведения от поставщиков коммунальных услуг, операторов связи, судебных приставов.

Основанием для обновления КИ служит:

- любое изменение персональных данных (данных паспорта, ФИО, адреса);

- увеличение или уменьшение кредитной задолженности;

- появление принудительных взысканий;

- выявление ошибок в текущей кредитной истории.

Чтобы откорректировать ошибочную запись (например, несуществующий долг или просрочка), заемщик обращается в банк, который обязан передать в БКИ запрос на исправление. Если в течение месяца КИ не обновлена, заемщик вправе обратиться с иском в судебную инстанцию.

Что такое кредитная история?

Кредитная история – это история долговых обязательств гражданина, которая отображает актуальные или ранее использованные кредитные услуги.

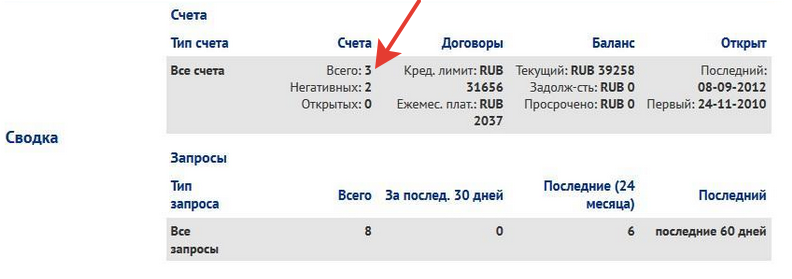

Кредитная история содержит следующую информацию:

- Рейтинг кредитуемого лица, который определяется количеством скоринговых баллов. Как правило, при выдаче кредитных продуктов финансовые организации отталкиваются от рейтинга. Уровень баллов определяет возможность одобрения заявки, а также условия предоставления кредитных услуг. Чем выше рейтинг заёмщика, тем более выгодные условия кредитования могут быть предоставлены, к примеру низкая процентная ставка или более крупная сумма денежных средств.

- Раздел «Кредитные договоры», в котором определены действующие и закрытые договоры кредитования между финансовой организацией и гражданином. Каждый договор содержит наименование банка-кредитора, статус кредитной услуги, кредитный лимит, наличие или отсутствие задолженности и платёжный статус.

- Раздел «Заявления на кредит» – обращения гражданина в финансовые организации с целью получения кредитных услуг. Каждое обращение содержит наименование банка, статус кредитной услуги, размер (лимит) кредитования, а также решение по заявке (отказ или одобрение). Наличие одобренных заявок не определяет наличие действующих кредитных договоров, так как заёмщик имел возможность отказаться от предоставленного займа.

- Раздел «Кто запрашивал мою кредитную историю?» содержит список финансовых организаций, которые запрашивали кредитную историю гражданина, а также дату формирования каждого запроса.

- Раздел «Судебные решения» – наличие или отсутствие судебных решений.

Мошеннические действия

Кредитная история может быть испорчена еще вследствие противозаконных действий мошенников, которые каким-то образом получили доступ к вашим паспортным данным. К сожалению, в России еще есть кредиторы, готовые оказывать свои услуги, не требуя оригинала паспорта. Преступники, воспользовавшись скан-копией, берут на чужое имя кредит, а отвечать приходится их жертве.

Если в скором времени обнаружить при проверке КИ наличие ссуд, которые вы не брали, вероятность найти мошенников будет больше. Поэтому старайтесь чаще обращаться в БКИ. При возникновении данной проблемы нужно в кредитной истории посмотреть, сколько и где открывались займы, затем обратиться в эти учреждения с претензией. Заявление должно поступить в службу безопасности организации. После разбирательств негативные данные из кредитной истории исчезнут.

В завершение

Исправить кредитную историю, если она испорчена, не так уж и просто. Сам процесс требует немало времени и упирается в финансовые затраты. Поэтому к ней следует относиться бережливо. Хотя даже в тяжелых случаях можно найти выход, все же лучше к финансовым обязательствам подходить ответственно. Добросовестные заемщики всегда имеют больше преимуществ: более высокие кредитные лимиты, быстрое оформление без проволочек, получение бонусов, кредитование по низким ставкам.

Также хорошая КИ играет немаловажную роль при взаимоотношениях со страховыми компаниями, отдельными работодателями и некоторыми государственными органами. Вряд ли доверят работу с деньгами человеку, который зарекомендовал себя не лучшим образом. И помните, запятнанную кредитную историю вам никто не удалит. Нельзя вот так просто начать с чистого листа. Свою репутацию нужно исправлять. Тогда вам откроется доступ к большим возможностям и выгодным кредитам.

Что такое кредитная история, кому и для чего она нужна

Как только человек начинает взаимодействовать с кредиторами, покупать в рассрочку, у него появляется кредитная история, в дальнейшем сопровождающая всю его жизнь. Накопление данных о финансовом досье заемщиков ввели в практику американцы в 70-х гг. ХХ …Продолжить

Подробно рассказываем, как очистить кредитную историю

В современном мире мы привыкли пользоваться кредитными средствами. Но не каждый заемщик реально оценивает свои силы, поэтому допускает просрочки или вовсе отказывается от погашения долга. Могут быть предпосылками таких действий и уважительные причины: болезнь, увольнение, …Продолжить

Как узнать кредитную историю онлайн, бесплатно и платно

Физические лица, желающие узнать кредитную историю, могут сделать это несколькими способами: отправив запрос в БКИ, получить КИ, воспользовавшись услугами специальных сервисов. Использование новых технологий упрощает процедуру выдачи сведений клиенту о его платежной репутации. Обычно за …Продолжить

Исправление некорректной информации в кредитной истории

Каким образом может в кредитную историю попасть информация, не отражающая действительность? Вариантов достаточно много:

- технический сбой оборудования;

- в кредитную историю попадает информация о лице с похожей фамилией, именем и отчеством;

- как было сказано выше – мошенничество;

- информация о погашении обязательств по кредиту не передана в бюро.

Гражданину необходимо сообщить информацию кредитору. Написав заявление, или просто позвонив по телефонам организации, необходимо уточнить информацию по кредитованию. Несколько копеек недоплаченных при перерасчете процентов могут стать причиной функционирования займа, про который соискатель думает, что он уже закрыт.

В случае если кредитор сообщает информацию, которая актуальна для заемщика – ошибка содержится в Бюро. Поэтому обращаться далее следует именно туда.

Обращение возможно двумя способами:

- нотариально заверенная форма отправляется почтовой службой;

- соискатель самостоятельно обращается в Бюро, предоставляя все актуальные сведения по исправлению.

Но существуют и те сведения, которые соответствуют действительности, исправить их невозможно. Что же делать в таком случае? Как исправить плохую кредитную историю, чтобы стать желанным клиентов в банках и у кредиторов?

Основные причины ухудшения кредитной истории

Существует три основных причины, влияющих на ухудшение КИ. Это просрочки по платежам, задержка банковских операций и мошенничество. Именно в этих случая клиенты чаще всего интересуются, как исправить кредитную историю бесплатно по фамилии. В первом случае вина полностью ложится на плечи заемщика, поскольку он допустил несвоевременную или неполную оплату платежей. Во втором случае клиент виновен частично из-за того, что не учел сроки осуществления операции в банке.

Банковские системы могут проводить платеж в течение трех рабочих дней, поэтому происходят задержки. В третьем случае виноваты лица, которые использовали личные данные заемщика, взяли на его имя кредит и исчезли, испортив человеку репутацию. Столкнувшись с такой ситуацией, сделать кредитную историю положительной можно только через суд.

Чтобы не искать варианты, как избавиться от плохой кредитной истории, нужно очень ответственно относиться к оформлению кредитов. Сотрудничать только с проверенными организациями, которые работают легально, заботиться о сохранности личных данных и не передавать свои документы третьим лицам.

Изучив информацию, как сделать кредитную историю лучше, необходимо действовать быстро, не откладывая этот вопрос на потом, поскольку для реабилитации КИ может понадобиться от нескольких месяцев до нескольких лет. Все зависит от принятых мер и обновляемых списков БКИ.

Несвоевременное или неполное внесение платежей

Самой распространенной причиной, которая может подпортить КИ, является просрочка платежей или внесение неполной суммы. Оформляя кредит, банк или МФО выдают заемщику график, согласно которому необходимо внести оплату. Изменения в сроках выплат или пролонгации возможны лишь после согласования таких моментов с компанией-кредитором

Поэтому очень важно осуществлять обязательные платежи в срок, не задерживая их даже на один день

Заемщики, которые погасили долг позже или отказались выполнять обязательства, получают в своих данных отрицательную КИ. Актуальным становится вопрос, как улучшить кредитную историю с помощью займа онлайн или товарного кредита. Исправление кредитной истории через суд невозможно, поскольку решение будет приято не в пользу кредитозаемщика.

Искать варианты, как можно улучшить кредитную историю искусственно, не стоит. Чаще всего такие услуги повышения рейтинга предлагают мошенники, которые хотят нажиться на отчаявшихся клиентах банков. Поэтому таких предложений стоит опасаться.

Технический сбой

Технические ошибки в системе банковских расчетов также становятся причиной просроченных платежей. Длительная обработка данных или перечисление по другим реквизитам встречаются редко, однако могут стать проблемой для дисциплинированных заемщиков. Исправить плохую кредитную историю в таком случае можно, обратившись в банк или МФО с чеками или квитанциями, подтверждающими своевременные выплаты.

Если кредитор откажет или сможет найти способ, как исправить ошибку в кредитной истории, придется начинать судебное разбирательство. В суде необходимо будет представить договор по кредиту и поднять квитанции, которые доказывают внесение платежей в срок. Суд длится не слишком долго, на время решения вопроса влияет позиция кредитора и его явка на заседания. Поправить КИ удается сразу после вынесения положительного решения.

Мошенничество

В сфере кредитования встречаются факты мошенничества, когда третьи лица получают копию паспорта и берут кредиты по этому документу. Часто подобное случается в МФО, где займы выдаются по одному лишь паспорту. Чтобы избежать таких ситуаций, некоторые микрофинансовые компании (например, сервис Е капуста) просят заемщиков прислать фото с паспортом в руках, чтобы убедиться в подлинности документа. Если клиент игнорирует такие условия, в кредите будет отказано.

Некоторые компании-кредиторы не хотят усложнять процедуру и довольствуются лишь паспортными данными. Тогда и появляются лазейки для мошенников, которые в обход закона пытаются получить деньги и исчезнуть. Чтобы не стать жертвой подобных действий и сохранить высокий кредитный рейтинг, выбирайте банки и МФО, гарантирующие конфиденциальность и сохранность личных данных.

Если избежать таких неприятностей не удалось, стоит уточнить способы исправления кредитной истории. Вероятно, придется обратиться в суд, где исправить кредитную историю и доказать свою невиновность будет проще всего.

Как улучшить кредитную историю?

Существуют следующие способы, которые помогут улучшить КИ заёмщика:

- Оформление микрозайма в МФО – клиент оформляет микрозайм на короткий срок в микрофинансовой организации, после чего возвращает требуемую денежную сумму в установленный срок и закрывает договор. В дальнейшем необходимо аналогичным способом оформлять микрозаймы и закрывать договоры после выполнения соответствующих условий. Спустя несколько месяцев КИ обновится с новыми показателями. Стоит отметить, что многие МФО предлагают выгодные условия оформления микрозайма для новых клиентов под 0 %. Таким образом заёмщик сможет повысить КИ без дополнительных денежных затрат.

- Оформление микрокредита – некоторые финансовые организации предоставляют кредит с высокой процентной ставкой на короткий срок.

- Оформление кредитной карты – многие российские банки оформляют кредитные карты без проверки КИ. Для этого клиенту необходимо оформить пластиковую карту с небольшим кредитным лимитом. На протяжении нескольких месяцев клиент совершает покупки с помощью кредитки, после чего кредитные данные обновляются, а рейтинг заёмщика повышается.

- Некоторые банки предлагают особую услугу кредитования, которая позволяет клиенту улучшить КИ с помощью оформления пластика. Клиент оформляет кредитную карту с лимитом 0 рублей, которую требуется пополнять собственными денежными средствами. Клиент систематично совершает различные покупки с помощью пластика и тем самым повышает рейтинг. Благодаря этой системе банк не несёт каких-либо финансовых рисков в предоставлении кредита. В дальнейшем клиент имеет возможность получить реальный кредитный лимит со стороны банка.

- Некоторые банки предлагают специальные программы, направленные на повышение рейтинга клиента. Банк заключает договор кредитования с заёмщиком на несколько месяцев и предоставляет незначительную денежную сумму размером до 10 тысяч рублей. Процентная ставка по кредиту, как правило, высокая.

- Рефинансирование – услуга направлена на переоформление действующего договора кредитования. Как правило, рефинансирование предлагают сторонние банки для привлечения новых клиентов. Услуга рефинансирования заключается в получении более удобных и/или выгодных условий, например увеличения срока кредитования или снижения процентной ставки. Стоит отметить, что заёмщик имеет возможность погасить несколько долговых обязательств и объединить их в один с помощью рефинансирования.

- Совершение покупок с помощью рассрочки.

- Открытие депозита.

Как удалить кредитную историю

Как стереть кредитную историю? Любой, задающийся этим вопросом гражданин, должен понимать, что законное аннулирование КИ возможно только в нескольких случаях, о которых говорится ниже. Неофициальные методы считаются незаконными, а также высока вероятность столкнуться с мошенниками.

В общей базе данных

К законным способам удаления кредитной истории можно отнести следующие:

- При подписании кредитного договора можно отказать сотруднику банка в проверке кредитной истории. Здесь есть два варианта исхода событий: первый – заявителю откажут в ссуде, второй – сотрудники пойдут навстречу клиенту, но с условием наличия высокой процентной ставки, а также минимальных сроков на выплату ссуды.

- Можно отправить запрос в ЦККИ и изучить выписку на наличие ошибок. Если неточности будут обнаружены, необходимо заняться их устранением, настояв на корректировке.

- Обратиться в суд с заявлением об удалении кредитного договора. При составлении иска нужно ссылаться на нормы законодательства. Что касается практики, то даже если подобные дела встречаются, они не приводят к успеху. Причиной этому становится подписанное заявителем разрешение на просмотр КИ.

Неофициальные методы

Сейчас в интернете можно найти множество предложений, в которых говорится о полном удалении кредитной истории. Но не стоит прибегать к этим услугам, так как все они являются незаконными. На данный момент существует несколько неофициальных методов:

- Взлом базы БКИ с целью удаления сведений о клиенте. Суть в том, что сделать это практически невозможно. Гражданин отдает мошенникам денежные средства, но они даже не предпринимают никаких попыток по удалению кредитной истории. Если человека поймают на попытке взлома, то ему грозит лишение свободы на срок до четырех лет.

- Взятка сотрудникам БКИ. Некоторые сотрудники могут обнулить кредитную историю, но за крупную сумму. Перед этим клиент должен понимать, что идя на этот шаг, он совершает уголовное преступление.

- Использование услуг сторонних компаний. Для этого нужно представить сотрудникам следующие бумаги: копию кредитного договора, выписку из БКИ, выписку по счету, доверенность на полное удаление досье или же его корректировку. После этого юристы будут заниматься удалением негативных сведений о клиенте из базы. За данную услугу потребуется отдать немаленькую сумму – от 200 000 тыс. до 1 млн рублей.

Возможные неточности и ошибки

Сегодня можно выявить несколько видов неточностей в клиентском реестре:

- Ошибки в паспортных или контактных данных.

- Наличие невыплаченных займов, которых не было. В большинстве случаев появляются из-за ошибок банковского сотрудника.

- Сведения о непогашенной ссуде. Бывают случаи, когда банк не передал в БКИ факт выплаты долга, что делает их клиента неплательщиком.

Чтобы исправить любые неточности и ошибки, следует подать в бюро письменное заявление и подкрепить его доказательствами (справки, документы и пр.). Все копии и подписи должны быть заверены нотариально.

Бюро обязано провести проверку в течение 30 дней с момента получения уведомления, и при необходимости, может привлечь к разбирательству финансовую организацию-кредитора.

Итогом разбирательства считается выдача письменного заключения. Если результаты расследования не удовлетворительны, можно попытаться решить ситуацию в судебном порядке.