Как очистить кредитную историю в общей базе?

Содержание:

- Существует ли неофициальный способ избавиться от плохой кредитной истории?

- Советы заемщикам: как формировать хорошую кредитную историю

- Законные способы чистки

- Два способа исправления кредитной истории

- В каком случае можно аннулировать информацию в КИ

- Как удалить кредитную историю из базы данных: как она формируется и на что влияет

- Помощь микрофинансовых организаций

- Причины плохой кредитной истории

- Как удалить сведения о себе из общей базы?

- Как улучшить свою кредитную историю

Существует ли неофициальный способ избавиться от плохой кредитной истории?

Есть только одна возможность удаления в кредитной истории части записей, которые не соответствуют действительности. Законный способ улучшить свое положение, повысив шансы на выгодные кредиты, заключается в следующем. Каждый человек, обнаруживший ошибки в КИ, вправе потребовать бесплатно удалить неверные факты из биографии, которую содержит база, если:

- обнаружились ошибки при переносе информации от банка в БКИ по несуществующим просрочкам или неполной оплате обязательного взноса;

- перепутаны имена заемщиков со сходными ФИО;

- банк выдал кредит по подложным документам на имя заемщика;

- неверно указаны общие данные о кредите и т. д.

Возникновением ошибок при занесении записей заемщик «обязан» техническим сбоям при отправке и человеческому фактору с банальными ручным опечатками и неправильными цифрами.

Чтобы попытаться исправить ситуацию, обладателю испорченной КИ необходимо действовать следующим образом:

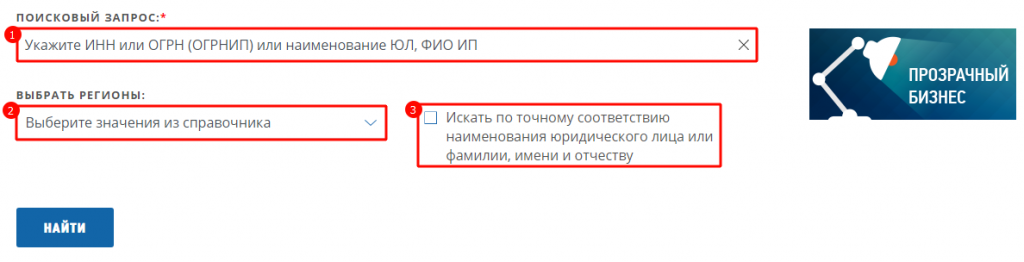

- Подать запрос в банк с просьбой сообщить личный код кредитной истории.

- Обратиться в НБКИ (расшифровывается как Национальное бюро КИ) или иную организацию для выдачи выписки.

- Проанализировать записи и найти ошибки (если есть).

- Подать заявление в банк, по которому обнаружена ошибка, с просьбой откорректировать запись согласно представленным доказательствам (личные документы, информация из кредитного договора, квитанции о своевременной оплате).

- Банк обязан в 30-дневный срок рассмотреть обращение и принять меры по ликвидации ошибки, подав соответствующие данные в БКИ.

Если банк настаивает, что данные переданы верно, возможно, придется обращаться в суд с иском, в котором нужно сообщить аналогичные сведения о выявленной ошибке и доказательствах своей невиновности. Если суд выносит решение в пользу заемщика, Национальное бюро КИ обязано внести исправления и удалить негативные записи.

Если нет желания погружаться в сложные судебные разбирательства или заемщик признал правоту банка, имеет смысл подумать о ином способе финансирования, пока не истечет 10–15 лет. Если без кредитных средств никак не обойтись, заблаговременно предпринимают меры по «обелению» истории путем участия в специальных кредитных программах (например, «Кредитный доктор» от «Совкомбанка») и ожидания того, когда новые положительные записи позволят рассчитывать на согласование банковского займа.

Когда предлагают неофициально исправить записи, стоит задуматься, почему услуга оказывается на правах анонимности и за отдельную плату

Удаление КИ могут предложить только мошенники и недобросовестные сотрудники банков, пытающиеся подработать на доступе к важной информации. Помимо отсутствия гарантий по исправлению, заемщик рискует оказаться вовлеченным в уголовно наказуемые действия, и тогда о кредите можно забыть на ближайшие десятилетия

Советы заемщикам: как формировать хорошую кредитную историю

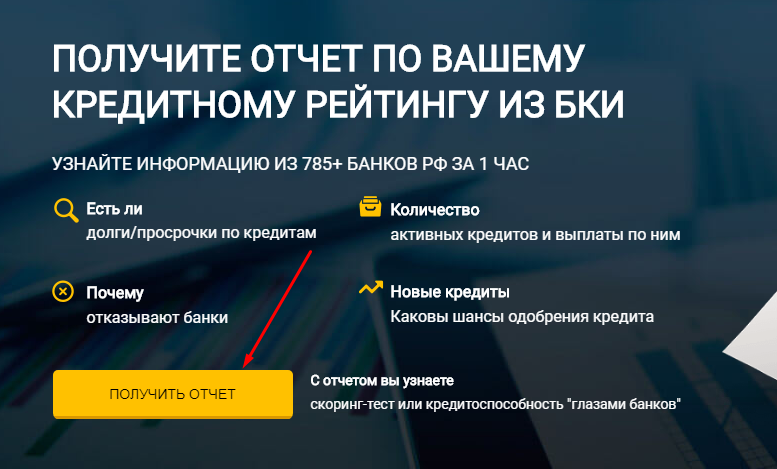

Для улучшения кредитной истории необходимо регулярно проверять ее. Поможет в этом сервис service-ki.com. Сотрудники вышлют подробный отчет в течение часа, в этом преимущество перед другими способами, требующими больших затрат времени.

Что в него входит:

- 5 страниц со скоринговым баллом, анализом по оплате кредитов, их полная стоимость, количество займов.

- Рекомендации как очистить или исправить историю.

- Причины, влияющие на результат проверки.

- Проверка паспортных сведений, не находится ли документ в черном списке и многое другое.

Цена – 340 рублей. Пользователю потребуется заполнить анкету на сайте с личными сведениями и электронной почтой.

Заемщиков, просрочивших оплату кредита, банки заносят в черный список. Для формирования положительной КИ рекомендуется вносить средства в срок, использовать досрочное погашение, пользоваться рассрочкой и картами, использовать законные способы, чтобы очистить историю.

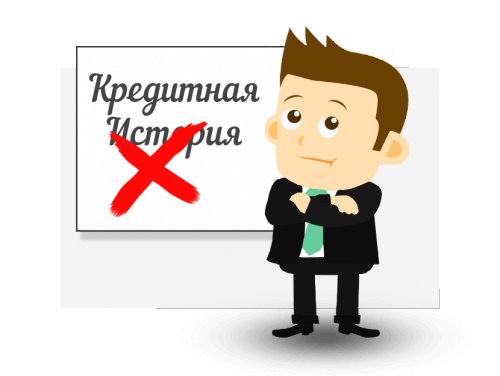

Законные способы чистки

По закону КИ сохраняется в базе в течение 10-летнего периода времени. Когда он истекает, данные автоматически обновляются. Можно выждать это время, а потом снова подавать заявку на кредитование. Если ждать 10 лет – не ваш вариант, то можно воспользоваться одним из законных способов улучшения данных в истории ваших займов. Исправить КИ, сформировав о себе положительное и благонадежное мнение, как о потенциальном заемщике, можно посредством внесения свежих сведений о новых кредитах и их своевременных погашениях.

Кредитка

Бессмысленно рассчитывать на ипотеку или долгосрочный потребительский заем при плохой КИ. А вот оформить кредитку – реально действующий способ оздоровить свою историю кредитов. При этом стоит учесть:

- Финансовых затрат можно успешно избежать, если грамотно использовать возможности беспроцентных периодов.

- Если ответственно исполнять обязательства по кредитке, не просрочивать обязательные платежи, то банк повысит лимит по карточке.

- Чем больше положительных сведений по платежам будет в вашей КИ, тем лучше. Потому не нужно стараться погасить задолженности раньше срока.

Кредитки банками выдаются гораздо охотнее, нежели займы наличными, причем даже с не очень хорошей историей. Потому этот способ вполне действенный.

Депозит

Еще один работающий метод оздоровления истории займов – открытие банковского вклада. Этот шаг не просто позволит сохранить имеющиеся средства, но и сделать накопления. Мало того, наличие депозитного счета сделает клиенту положительный образ, придаст надежности, докажет отсутствие проблем со средствами.

Реструктуризация или рефинансирование

Если у гражданина есть несколько кредитов, оформленных в разных банковских организациях, то задержки по выплатам практически неизбежны. Причем виной может стать не столько финансовая несостоятельность, сколько банальная путаница с долгами, сроками, т. е. человеческий фактор. В подобной ситуации стоит воспользоваться возможностью реструктуризации или рефинансирования займов.

- Рефинансирование поможет объединить все обязательства в один заем с удобным сроком погашения и посильным размером ежемесячного платежа.

- Реструктуризация предполагает изменение некоторых условий по кредитному договору с целью облегчения выплаты долга для заемщика.

Если клиент будет ответственно выполнять все обязательства после проведенных изменений, то уровень доверия к нему существенно возрастет.

Банковский микрокредит

Как вариант, можно воспользоваться микрокредитованием в банке. Сегодня даже крупные финансовые организации предоставляют услуги по экспресс-финансированию. Оформить подобный займ можно быстро и с минимальным набором документации.

МФО займ

Очень любят клиентов с плохими кредитными историями разнообразные микрофинансовые организации. Они дают кредиты практически всем обратившимся. У МФО в данном вопросе своя выгода:

- выдают займы под высоченные проценты;

- нет необходимости подтверждать платежеспособность;

- КИ не проверяют.

В целом обращаться в МФО не рекомендуется из-за грабительских процентных ставок по займам. Но если это единственная возможность почистить КИ, то стоит ей воспользоваться. Но здесь следует грамотно подходить к выбору микрофинансовой организации, искать предложения с пониженными ставками. Некоторые МФО снижают процент после своевременно погашенного кредита.

После погашения займа МФО берите в организации справку, что качественно и своевременно выполнили обязательства по кредиту. Набрав порядка 5 таких справочек, можно смело предъявить их в банке в качестве доказательства вашей благонадежности и платежеспособности.

Приобретение товара в кредит

Сегодня все периодически приобретают какие-то товары в кредит. Это может быть техника в дом либо мебель и пр. Обычно при подобном кредитовании банковские сотрудники не тратят время на проверку истории клиента. Потому приобрести товар в кредит вполне реально даже при не очень хорошей КИ.

Воспользовавшись такой возможностью, клиент приобретает нужный ему товар, оздоравливая при этом кредитную историю. Но нужно учесть, что выплачивать взносы по такому займу нужно в срок, а лучше немного заранее, чтобы в истории не было новых негативных сведений о платежах.

Два способа исправления кредитной истории

Способ 1. Консервативный:

Необходимо несколько раз получить кредит и успешно выполнить все обязательства по нему.

Хотя банки вам уже не дают кредиты, можно присмотреться к микрофинансовому сектору: МФК тоже передают сведения в БКИ, но к кредитным историям своих клиентов относятся не так жестко, как банки. Спасти ситуацию помогут новые займы и аккуратные выплаты по ним.

Можно, например, кредитоваться в торговых точках, чтобы погашать задолженности в строгом соответствии с графиком платежей или досрочно. Это подтвердит вашу платежеспособность, и после 3-4 займов и успешного погашения всех обязательств по ним, уже можно будет обратиться в банк. Ваша репутация заметно улучшится и есть надежда, что в каком-то банке вы не получите отказ.

Способ 2. Радикальный: банкротство.

Можно списать свои долги и начать жизнь с чистого листа — пройти процедуру банкротства. Конечно, отметка об этом в кредитной истории сохранится на долгие 7 лет. Но, возможно для кого-то такой путь проще и легче, чем копить средства на возврат всей той просрочки, что у них образовалась.

С 2015 года человек может стать банкротом через подачу иска о признании своей неплатежеспособности в Арбитражный суд.

Для признания банкротом в судебном порядке гражданин должен соответствовать следующим условиям:

- общий размер долга должен быть от 350 тыс. рублей;

- допущена просрочка по уплате долга более чем на 90 дней;

- у истца должны быть деньги на оплату работы финуправляющего и на покрытие судебных издержек.

Для признания банкротом во внесудебном порядке гражданин должен соответствовать следующим условиям:

- общий размер денежных обязательств составляет не менее 50 тыс. и не более 500 тысяч рублей;

- просрочка более чем на 90 дней;

- Гражданин должен представить список всех известных ему кредиторов.

- Против человека должно быть возбуждено судебное производство по факту неуплаты долга, и оно уже должно быть закрыто судебными приставами по причине отсутствия у человека имущества, пригодного для реализации в целях уплаты задолженности.

Для внесудебного банкротства можно самостоятельно подать заявление в МФЦ по месту жительства или пребывания. МФЦ после проверки в течение трех рабочих дней включит сведения о возбуждении процедуры внесудебного банкротства гражданина в Единый федеральный реестр сведений о банкротстве, либо возвратит ему заявление в указанный срок.

Основанием возврата может стать, например, неоконченное исполнительное производство в отношении заявителя.

Негативные последствия банкротства для кредитной истории — в течение многих лет банки будут иметь информацию о статусе банкрота и, скорее всего, не предоставят новых займов.

В каком случае можно аннулировать информацию в КИ

Можно ли очистить кредитную историю законно? Да, избавиться от КИ и аннулировать ее в соответствии с действующим законодательством можно. Но избавляться возможно не от реальных правильных данных, а только от недостоверных, не соответствующих действительности и внесенных ошибочно. Ниже рассмотрено три случая.

После истечения срока хранения кредитной истории

КИ в бюро хранятся 10 лет, причем отсчет ведется не с даты формирования (первого обращения за займом или кредитом), а со дня последнего действия заемщика: внесения последнего платежа, любого официального взаимодействия с кредитором или взимающей задолженности организацией, окончательного закрытия счета.

То есть, чтобы избавиться от плохой репутации, нужно в течение десяти лет не совершать никаких действий:

- не обращаться в финансовые организации за деньгами (подаваемые заявки также отражаются в истории);

- не предоставлять сотрудникам личные данные;

- не выходить на связь с кредиторами по поводу взысканий задолженностей (но такое поведение чревато проблемами с судебными приставами);

- не иметь задолженностей по оплате жилья, коммунальным услугам, платежам за связь, а также алиментным обязательствам.

При полном бездействии КИ без участия ее субъекта удаляется. При первом действии она формируется снова, а старые данные уже не отображаются.

По запросу в БКИ

Как почистить кредитную историю в России бесплатно, обратившись в бюро? Этим методом возможно аннулирование или исправление недостоверной и недействительной информации, например, ошибочных переданных сотрудниками финансовых организаций сведений, фактов оформленных мошенниками кредитов.

Как убрать кредитную историю, не являющуюся актуальной и реальной? Нужно собрать все доказательства недействительности данных (чеки и выписки из финансовых организаций об отсутствии долгов) и направить запрос в бюро лично или дистанционно (онлайн с дополнением усиленной цифровой подписью или по почте после нотариального заверения).

Сколько исправление займет времени? БКИ в течение 30-и дней проведет проверку и свяжется со всеми источниками формирования КИ (кредиторами и прочими организациями, долги перед которыми имеются). Источники должны дать ответы в течение четырнадцати рабочих дней. Если выявлены ошибки и несоответствия, они исправляются. Полностью сведения удаляются, если вся кредитная история оказалась неверной.

По решению суда

Можно ли удалить кредитную историю через судебные органы? Да, например, если заемщик обратится в суд с иском об оспаривании КИ по причине ее недостоверности. Обычно обращения в такие инстанции инициируются после проверок кредитных историй бюро, результаты которых не удовлетворяют заемщиков. Так, если субъект КИ уверен в неверности данных, но БКИ отказало в их корректировке, то суд при предоставлении доказательств недостоверности наверняка примет решение в пользу истца.

Как удалить кредитную историю из базы данных: как она формируется и на что влияет

Основная цель ее создания – выявление недобросовестных кредитозаемщиков. Таким людям отказывают в получении нового займа даже в самых маленьких размерах, а если и выдают, то на особых условиях с завышенной ставкой. Попасть в «черный список» неплательщиков можно в следующих случаях:

Должник просрочил платеж более чем на 30 дней. Но в случае непредвиденных обстоятельств (болезнь, несчастный случай и пр.), банки идут навстречу своим клиентам и не вносят материалы в реестр. Но для этого необходимо представить подтверждающие документы (больничный лист, например).

Грубое нарушение – полное непогашение ссуды.

Многоразовые просрочки платежа на срок от 5 до 30 дней

Но даже в таких ситуациях многие финансовые организации не берут во внимание незначительную просрочку, особенно если заемщик в итоге полностью погасил микрозайм.

Даже КИ, в которой говорится о небольшой просрочке по платежам (не более 5 дней), считается подпорченной, хотя ее не всегда учитывают при выдаче нового микрокредита. Но при этом многие люди пытаются исправить ситуацию.

Также попасть в «черный список» можно по вине стороннего лица или невнимательности:

- Заем был погашен посредствам банковского перевода, и человек не учел комиссию. То есть займ остался открытым, хоть и с долгом в несколько рублей/копеек, а отсутствие платежей по нему делает из клиента неплательщика. Кроме того, даже незначительный долг считается поводом наложения штрафных санкций, которые будут увеличиваться. Во избежание таких ситуаций следует проверить свой баланс и запросить информацию о его состоянии через несколько дней после последнего платежа.

- Некомпетентность банковского сотрудника также может негативно повлиять на рейтинг. Из-за неправильно рассчитанной суммы последнего платежа ссуда не будет выплачена, следовательно, появится просрочка.

- Нюансы банковского перевода или технический форс-мажор. Например, последний платеж осуществлен в последний день, указанный в договоре, еще и в пятницу. Согласно специфике банковской работы, средства будут зачислены на счет только в понедельник, то есть появится просрочка, хоть и не большая.

Также существуют факторы, не связанные с погашением долга, но выступающие причиной для попадания в «черный список»:

- иски против лица о различных мелких нарушениях;

- судебные разбирательства против получателя ссуды;

- уголовные дела против заемщика.

Такие факторы оказывают негативное влияние на положение человека, даже если ранее он исправно исполнял все условия.

Помощь микрофинансовых организаций

МФО — это точное такие же кредиторы, что и банки, просто их продукты несколько отличаются. Микрокредитные компании также работают с БКИ, подавая в них информацию о заемщиках и совершая запросы кредитных досье граждан, которые обращаются за кредитом.

Можно использовать несколько следующих методов исправления досье.

Просто обратиться за микрокредитом

Вы можете выбрать любую МФО и подать заявку на выдачу займа. Такие компании выдают займы гражданам с негативным досье, но не все они настолько лояльные. Прежде чем подать заявку на микрокредит, посмотрите на сайте МФО условия предоставления займов, там указывается, работает ли организация с гражданами, имеющими негативную репутацию.

Если вы нашли такого кредитора, направьте ему заявку на получение микрокредита. Выбирайте небольшую сумму, все-таки вы берете на себя обязательство просто ради того, чтобы улучшить кредитную истории. При отказе одной МФО, обращайтесь в другую. Если вы получите деньги в долг, обязательно погасите заем без нареканий, за счет этого ваше досье станет лучше.

ТОП-10 беспроцентных займов 2021 года:

- Юником24 >>> — 39 предложений по микрозаймам с одобрением до 85% заявок. Сумма займа: от 500 рублей. Срок займа: от 1 дня. Процентная ставка: от 0% в день.

- Займер >>> — Сумма займа: 2 — 30 тысяч рублей. Срок займа: 7 — 30 дней. Процентная ставка: 1% в день. Первый займ до 30000 рублей на срок до 30 дней бесплатно!

- MoneyMan >>> — Сумма займа: 1,5 — 80 тысяч рублей. Срок займа: 5 дней — 18 недель. Процентная ставка: 0,5% — 1% в день. Первый займ до 30000 рублей сроком до 21 дня — бесплатно!

- еКапуста >>> — Сумма займа: 100 — 30000 рублей. Срок займа: 7 — 21 день. Процентная ставка: 0.99% в день. Первый займ до 30000 рублей на срок до 21 дней бесплатно!

- Lime >>> — Сумма займа: 2 — 70 тысяч рублей. Срок займа: 10 дней — 24 недели. Процентная ставка: от 0.34% в день на повторные займы. Первый займ до 20000 рублей на срок до 15 дней бесплатно!

- Надо Денег >>> — Сумма займа: 1 — 30 тысяч рублей. Срок займа: 7 — 30 дней. Процентная ставка: 1% в день. Первый займ до 30000 рублей на срок до 10 дней бесплатно!

- Belka Credit >>> — Сумма займа: 1 — 30 тысяч рублей. Срок займа: 7 — 30 дней. Процентная ставка: 1% в день. Первый займ до 30000 рублей на срок до 10 дней бесплатно!

- Credit7 >>> — Сумма займа: 1 — 30 тысяч рублей. Срок займа: 7 — 30 дней. Процентная ставка: 1% в день. Первый займ до 30000 рублей на срок до 10 дней бесплатно!

- Cash-U Finance >>> — Сумма займа: 3 — 30 тысяч рублей. Срок займа: 5 — 25 дней. Процентная ставка: 1% в день. Первый займ до 5000 рублей на срок до 7 дней бесплатно!

- СрочноДеньги >>> — Сумма займа: 2 — 100 тысяч рублей. Срок займа: 1 — 180 дней. Процентная ставка: 1% в день. Первый займ под 0% при соблюдении акционных условий.

Специальная услуга МФО по улучшению кредитной истории

Некоторые МФО ввели в свою продуктовую линейку такую услугу. Они по бумагам выдают гражданину заем, но по факту займа не существует. Далее этот заем словно гасится, а информация от этом направляется в БКИ. За услугу микрокредитная организация берет определенную плату.

МФО с услугами по исправлению кредитной истории:

- Прогресскард >>> — Проверка кредитной истории и её исправление (выдаются два займа по 3500 рублей на полтора месяца каждый, при погашении которых, создаётся хорошая кредитная история). В конце программы подбираются кредиторы с наибольшей вероятностью одобрения.

Причины плохой кредитной истории

Кредитная история – это личный финансовый рейтинг гражданина, который содержит сведения о его взаимоотношениях с банками. Если она испорчена, получение нового займа становится затруднительным, даже если заявка будет одобрена, денежные средства будут выданы под высокие проценты.

При принятии отрицательного решения, банки не указывают причину, но есть стандартный список, который стоит проанализировать перед новым обращением за ссудой.

Просрочки

В финансовой статистике фиксируется любая задолженность, даже если речь идет всего об одном дне задержки и сумме в несколько копеек. Чтобы в будущем не задаваться вопросом, как исправить кредитную историю, следует вносить ежемесячные платежи за 5 дней до указанной в графике даты.

Банковские ошибки

Например, информация о закрытии долга может быть внесена в чужое досье. В результате заемщик обращается за новой ссудой, будучи уверенным в собственной репутации и получает отказ. Если проблема в ошибке банковского работника, следует обратиться в финансовую организацию с заявлением о корректировке данных. Они обязаны внести изменения в течение 5 рабочих дней.

Частые обращения за займом

Чтобы не задаваться вопросом, как восстановить кредитную историю, следует учитывать, что в досье фиксируется любое взаимодействие с финансовой организацией. Это значит, что в него попадет также информация об отказах. Если гражданин после получения отрицательного решения сразу подал несколько заявок подряд, это может быть расценено как наличие существенных проблем или мошенничество.

Частая смена личных данных

В любой заявке на займ нужно указывать информацию о себе: ФИО, номер телефона, паспортные реквизиты. Если эти сведения меняются слишком часто, это может насторожить финансовую организацию и привести к отказу.

Закредитованность

Главное требование банка – наличие стабильного дохода, позволяющего регулярно вносить платежи. Если у заемщика слишком много кредитов, на которые уходить основная часть доходов – это основание для отказа в новой ссуде.

Частое оформление микрозаймов

Этот вид кредитования предполагает высокие проценты и короткий срок, а данные по нему также попадают в досье. Вопрос, можно ли исправить кредитную историю, может возникнуть у гражданина, который регулярно обращается за микрозаймами, так как это может расцениваться как низкая финансовая грамотность.

Поручительство

Участвуя в качестве третьего лица в банковской сделке, нужно учитывать, что если заемщик не будет платить по долгу, требование о его погашении будет выставлено поручителю. Если последний не сможет (или не захочет) гасить займ, его финансовая статистика также станет негативной.

Судебные разбирательства

Исправление кредитной истории станет актуальной, если в досье есть информация о судебных спорах с любой финансовой организацией. Это характеризует клиента как конфликтного и негативно влияет на отношение банка к нему. Также финансовая статистика будет испорчена при наличии судимости за мошенничество.

Небанковские долги

Вопрос, как можно исправить кредитную историю, актуален для граждан, которые вовремя не оплачивают услуги связи, интернет, ЖКХ, налоговые взносы и т.д. Информация о таких долгах также включается в досье и влияет на вероятность одобрения заявки.

Банкротство

Если гражданин списал свои долги, объявив себя банкротом, эта информация фиксируется в финансовом досье. Кроме того, в любой анкете на заявку есть вопрос о том, проходил ли клиент процедуру банкротства за последние 5 лет. Вероятность получения займа небольшая, даже если после суда прошло указанное количество времени, так как у банка сформируется мнение о том, что заемщик сможет снова воспользоваться правом на аннулирование задолженности.

Таким образом, причин, по которым может потребоваться восстановление кредитной истории, множество. Поэтому перед обращением за займом, стоит заказать свою статистику и самостоятельно проанализировать ее.

Финансовые досье хранятся в Бюро кредитных историй. На сегодняшний день на территории РФ действует более 10 БКИ, у каждой из которых своя база.

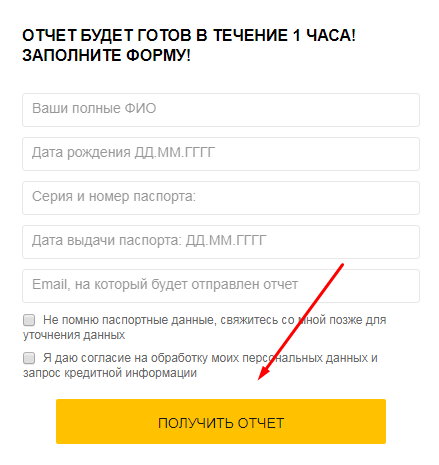

Один из вариантов быстро получить отчет по кредитной истории – заказать ее онлайн в БКИ24. Для этого нужно:

-

- перейти на сайт https://www.bki24.info/;

- нажать на вкладку получения отчета;

Финансовый отчет придет на указанную почту в течение 5 минут. Также будет определен скоринг-балл, который определяет шансы на получение кредита – чем выше балл, тем больше вероятность принятия положительного ответа по заявке.

Как удалить сведения о себе из общей базы?

Начнем с главного. Никакой общей базы нет. Соответственно, и данные стирать негде

Если говорить о желании очистить плохую кредитную историю, важно выделить способы законные и не очень

Мошеннические варианты удаления сведений из КИ

В интернете значатся десятки компаний, предлагающих за определенное вознаграждение сделать КИ кристально чистой

Если есть лишние деньги и не на что их потратить, можно обратить внимание на эти предложения. В среднем предлагается заплатить 10 тысяч рублей и получить новенькую историю без единого «пятнышка»

Заказчику выдается некая выписка из БКИ, в которой якобы нет ничего отрицательного. О том, что это был обман, заемщик узнает в банке, когда обращается с заявкой на получение определенной суммы. Здесь выясняется, что кредитная история никуда не делась, данные остались, а деньги заплачены мошенникам.

Другой вариант физического удаления КИ основан на использовании человеческого фактора. Всегда есть вероятность, что в Бюро кредитных историй или банке найдется человек, согласный за некоторое вознаграждение стереть негативную информацию. Но и здесь есть «подводные камни» и очень большие.

Не стоит забывать, что банк работает не с одним Бюро, а с 3-4 и более. БКИ — солидные организации. Если они не могут обеспечить сохранность данных, кто с ними захочет работать

Охране, безопасности серверов уделяется значительное внимание. В 2018 году Эквифакс Кредит Сервисиз подверглась атаке хакеров

Но руководство потом долго уверяло, что их клиентам не причинен ущерб.

Если и удастся удалить информацию физически, всегда остается риск получить уголовное дело в придачу по обвинению в мошенничестве. После этого ни один банк точно не захочет с вами сотрудничать.

Законные способы очистки кредитной истории

Важно: вариантов, как почистить кредитную историю, законно нет. Речь может идти не о физическом удалении информации, а о внесении положительных записей, способных закрыть ранее внесенный негатив

Исправление возможно, но в очень ограниченном количестве ситуаций:

Исправление возможно, но в очень ограниченном количестве ситуаций:

- в кредитной истории допущены ошибки, касающиеся персональных данных заемщика: даты рождения, номера паспорта и т. д. В большинстве случаев подобные недочеты исправляются БКИ после проверки предоставленных документов без лишних проволочек;

- заемщик узнает о том, что на нем числятся те кредиты, которых он не получал. Лучше обратиться в тот, банк, который внес подобную информацию. Если это — просто невнимательность служащих, ошибка исправляется достаточно просто. Если кредит действительно кому-то выдан, в договоре значатся ваши паспортные данные, разрешить ситуацию будет непросто. Придется обращаться в правоохранительные органы и суд, писать претензии и т. д.;

- давно погашенные займы и кредиты значатся действующими. По разным причинам (халатность, отзыв лицензии у банка и т. д.) сведения о закрытии задолженности не переданы в БКИ.

Если выявлены подобные проблемы, стоит переслать нужную информацию в БКИ, подкрепив ее соответствующими справками и документами.

Бюро кредитных историй дается ровно месяц на то, чтобы проверить предоставленные сведения и дать ответ. Если заемщик полагает, что его проблема не исправлена, остается писать заявление в суд. Речь идет об исправлении исключительно технических ошибок. Отрицательные записи, отражающие реальность, удалить не удастся.

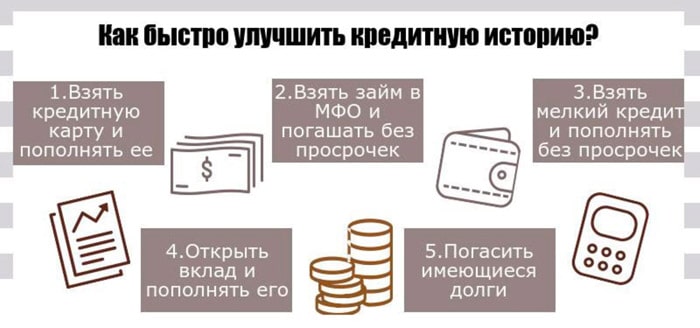

Как улучшить свою кредитную историю

Теоретически исправить свою кредитную историю можно. Обязательным условием при этом является погашение всех имеющихся задолженностей, включая начисленные штрафные санкции. Улучшить свою КИ сложно и это достаточно длительный процесс. Многое также зависит от того, какие были допущены просрочки. Например, если, гражданин намеренно брал кредиты, но не погашал их вовсе. Такой заемщик практически безнадежен, он числится как злостный неплательщик, с которым не будет связываться ни одна кредитная организация. При этом банк все равно получит свои средства через суд, у клиента могут арестовать часть имущества и счета в счет погашения долга.

Если клиент погашал займы, но с задержками, то его кредитная репутация также будет негативной, но ее еще есть шанс исправить. Существуют реальнее законные варианты, как в исправить свою КИ, чтобы в дальнейшем можно было пользоваться кредитами.

Оформление займа у микрокредитора

Сейчас, получить средства взаймы с плохой КИ можно только в микрофинансовой организации. Эти кредиты выдаются на краткий срок и имеют довольно высокие проценты.

Недавно МФО начали предлагать свои услуги по улучшению КИ. Суть в том, что эти организации так же как и банки сотрудничают с БКИ и передают туда данные о своих заемщиках. Заемщик с плохой КИ должен периодично брать займы в МФО и своевременно их погашать. В таком случае заемщик постепенно будет исправлять свою КИ.

Потребительский кредит на товар

Товарные кредиты менее выгодны, нежели денежные ссуды. Однако, кредиторы часто выдают займ на покупку товара людям с проблемной кредитной историей. Это обусловлено тем, что такие виды займов оформляются в более краткие сроки и проверка данных проводится менее тщательно.

Клиент может взять последовательно несколько товарных кредитов и досрочно их погасить. Соответственно, информация о том, что платежи вносились своевременно улучшит картину общей кредитной историю.

Получение нескольких кредитных карт

Менее затратный вариант, это оформление нескольких кредитных карт. Подойдут карты даже с минимальным кредитным лимитом.

Схема такова:

- Следует перевести с одной карты средства на другую (можно онлайн-перводом). Т.е требуется, чтобы на одной карте образовалась задолженность.

- Затем требуется выждать льготный период и погасить долг в установленный срок по графику без задержек.

- Такие операции можно проводить с карты на карту, бесчисленное множество раз. Для удобства можно заиметь электронный кошелек и средства с карт временно размещать на этом счету.

Свободными средствами можно пользоваться. Следует учитывать что по кредитным картам взимается плата за ежемесячное (ежегодное) обслуживание, обычно эта сумма колеблется от 500 до 1000 рублей за год.

Оформление депозита

Постоянным клиентам банка всегда идут на уступки. Если у гражданина в определенном банке открыт депозит или размещен зарплатный проект, то как лояльному клиенту ему могут сделать исключение. В качестве гарантии выступает тот же депозит или же зарплатный счет. Кстати, можно написать заявление о том, чтобы платежи по кредиту снимали сразу после поступления зарплаты.

Предоставление документов в банк о платежеспособности

Если у клиента нет возможности гасить кредит, по объективным причинам, то иногда кредитор готов пойти на уступки (сделать реструктуризацию или пролонгацию ссуды). К примеру, если гражданин был уволен с работы или пребывал на больничном и это стало причиной задержки платежей. Заемщику достаточно предъявить в банк документы (трудовая книжка больничный лист), указывающие на то, что задержка случилась по установленным причинам.

При оформлении нового кредита, следует предъявить документы, свидетельствующие о текущей платежеспособности. К ним могут отнести:

- справка о доходах с места трудоустройства;

- выписка со счета по начислению заработной платы;

- квитанции об исправном внесении коммунальных платежей;

- документы, свидетельствующие о наличии личной собственности у заемщика (дом, участок, автомобиль).

В некоторых случаях заемщик соглашается предоставить свое имущество в залог по кредитному договору. Это выступает гарантией погашения долга.

В годы кризиса, многие Россияне имели проблемы с погашением задолженности по кредитам (особенно по валютным ипотекам). Теперь эти заемщики являются владельцами негативной кредитной истории. Чем больше срок задержки, тем сложнее в будущем будет исправить КИ. Для ряда случаев очистить эти данные будет уже невозможно, остается только ждать, пока сведения перенесут в архив (по истечении 15 лет).