Как улучшить кредитную историю, если она испорчена

Содержание:

- Способы проверки КИ

- Основные причины ухудшения кредитной истории

- Ограничение финансовых аппетитов

- Интересуйтесь собственной кредитной историей

- Как начать кредитную историю с нуля?

- Как понять, что кредитная история является плохой

- Как сформировать кредитную историю

- Когда обновляется кредитная история?

- С какого возраста лучше начинать кредитную историю

- Зачем банку кредитная история будущего клиента

Способы проверки КИ

В ответе ЦККИ будут перечислены все бюро, имеющие сведения о заявителе. После этого переходим к истребованию непосредственно кредитного отчёта.

БКИ обязано предоставить кредитный отчёт по заявке субъекта КИ. Отчёт может быть предоставлен в двух вариантах:

- на бумажном носителе с подписью руководителя (заместителя руководителя) БКИ и оттиском печати организации;

- в электронном виде с электронной подписью или иным аналогом подписи.

В заявке на предоставление информации должны быть указаны:

- фамилия, имя, отчество (при наличии);

- серия и номер документа, удостоверяющего личность;

- дата рождения;

- почтовый или электронный адрес, по которому следует направить ответ.

Запрос в БКИ может быть направлен несколькими способами.

Как узнать КИ бесплатно по фамилии через интернет

В сети иногда попадаются сообщения или реклама организаций, предлагающих оформить запрос в БКИ в онлайн-режиме бесплатно через специальные сервисы. Обращаться к услугам подобных сайтов не стоит, так как, согласно действующему законодательству, такие услуги не могут оказываться третьими лицами, а официальные партнёры не оказывают услуги на безвозмездной основе. При передаче личной информации на такие сайты высок риск того, что эти данные будут использованы в противоправных целях. В лучшем случае вам пришлют на электронную почту скоринговый отчёт, который по большому счёту не имеет практического значения и не содержит информации о конкретных обязательствах. В скоринговом отчёте указывается так называемый скоринговый балл, который субъективно отражает вероятность одобрения кредита в условном банке.

Реальные сайты-посредники, например, БКИ24, действуют на платной основе, стоимость услуг от 300 рублей. Если всё-таки решите действовать через посредника, убедитесь в том, что это действительно партнёр БКИ. Проверить информацию о партнёрах можно на официальном сайте бюро. Далее мы рассмотрим, в каких случаях можно обратиться за помощью к интернету.

Как проверить КИ бесплатно через портал госуслуг

Ответ аналогичен предыдущему — никак. Несмотря на все свои достоинства и обширные возможности, подобные услуги портал не оказывает. Через портал можно лишь получить информацию о бюро, где находится кредитная история, и далее контактировать напрямую с ними.

Как проверить КИ через Сбербанк

Сбербанк пошёл по пути формирования собственного БКИ. Информацию о своих клиентах Сбербанк передаёт только в ЗАО «ОКБ», в других БКИ сведений о сбербанковских кредитах, скорее всего, получить не удастся. Но ЗАО «ОКБ» не ограничивается лишь обслуживанием интересов своего фактического учредителя. Информация о субъектах поступает и из других источников.

У Сбербанка есть платная услуга по предоставлению кредитной истории из АО «ОКБ»

КИ предоставляется из АО «ОКБ». Услуга платная, стоимость составляет 580 рублей. Деньги будут списаны с карты. Количество обращений не ограничено.

Как проверить КИ, обратившись в бюро

Проще всего получить кредитную историю можно непосредственно в конкретном БКИ при личном обращении. Отчёт предоставляется бесплатно дважды в год в течение нескольких минут, но в виде документа субъект вправе получить отчёт только один раз в год. При втором обращении информация будет передана в электронной форме.

Но этот способ неудобен. БКИ не имеют филиалов и представительств по стране, и для личного обращения придётся ехать в Москву или другой город, где фактически находится организация.

Запрос в БКИ можно направить по почте, но для этого потребуется нотариальное удостоверение подписи. Форму запроса следует скачать с сайта БКИ. Удостоверение подписи у нотариуса обойдётся в 200 рублей, но, скорее всего, нотариус навяжет какие-нибудь дополнительные услуги на 500–1000 рублей вроде подготовки и распечатки заявки.

Заявку можно также направить телеграммой с заверенной подписью в таком же порядке, как и заявку на предоставление информации о БКИ. Стоимость такой телеграммы составляет около 300 рублей. Заверить подпись в телеграмме можно только при личном посещении почтового отделения при предъявлении паспорта (иного удостоверяющего личность документа).

Основные причины ухудшения кредитной истории

Существует три основных причины, влияющих на ухудшение КИ. Это просрочки по платежам, задержка банковских операций и мошенничество. Именно в этих случая клиенты чаще всего интересуются, как исправить кредитную историю бесплатно по фамилии. В первом случае вина полностью ложится на плечи заемщика, поскольку он допустил несвоевременную или неполную оплату платежей. Во втором случае клиент виновен частично из-за того, что не учел сроки осуществления операции в банке.

Банковские системы могут проводить платеж в течение трех рабочих дней, поэтому происходят задержки. В третьем случае виноваты лица, которые использовали личные данные заемщика, взяли на его имя кредит и исчезли, испортив человеку репутацию. Столкнувшись с такой ситуацией, сделать кредитную историю положительной можно только через суд.

Чтобы не искать варианты, как избавиться от плохой кредитной истории, нужно очень ответственно относиться к оформлению кредитов. Сотрудничать только с проверенными организациями, которые работают легально, заботиться о сохранности личных данных и не передавать свои документы третьим лицам.

Изучив информацию, как сделать кредитную историю лучше, необходимо действовать быстро, не откладывая этот вопрос на потом, поскольку для реабилитации КИ может понадобиться от нескольких месяцев до нескольких лет. Все зависит от принятых мер и обновляемых списков БКИ.

Несвоевременное или неполное внесение платежей

Самой распространенной причиной, которая может подпортить КИ, является просрочка платежей или внесение неполной суммы. Оформляя кредит, банк или МФО выдают заемщику график, согласно которому необходимо внести оплату. Изменения в сроках выплат или пролонгации возможны лишь после согласования таких моментов с компанией-кредитором

Поэтому очень важно осуществлять обязательные платежи в срок, не задерживая их даже на один день

Заемщики, которые погасили долг позже или отказались выполнять обязательства, получают в своих данных отрицательную КИ. Актуальным становится вопрос, как улучшить кредитную историю с помощью займа онлайн или товарного кредита. Исправление кредитной истории через суд невозможно, поскольку решение будет приято не в пользу кредитозаемщика.

Искать варианты, как можно улучшить кредитную историю искусственно, не стоит. Чаще всего такие услуги повышения рейтинга предлагают мошенники, которые хотят нажиться на отчаявшихся клиентах банков. Поэтому таких предложений стоит опасаться.

Технический сбой

Технические ошибки в системе банковских расчетов также становятся причиной просроченных платежей. Длительная обработка данных или перечисление по другим реквизитам встречаются редко, однако могут стать проблемой для дисциплинированных заемщиков. Исправить плохую кредитную историю в таком случае можно, обратившись в банк или МФО с чеками или квитанциями, подтверждающими своевременные выплаты.

Если кредитор откажет или сможет найти способ, как исправить ошибку в кредитной истории, придется начинать судебное разбирательство. В суде необходимо будет представить договор по кредиту и поднять квитанции, которые доказывают внесение платежей в срок. Суд длится не слишком долго, на время решения вопроса влияет позиция кредитора и его явка на заседания. Поправить КИ удается сразу после вынесения положительного решения.

Мошенничество

В сфере кредитования встречаются факты мошенничества, когда третьи лица получают копию паспорта и берут кредиты по этому документу. Часто подобное случается в МФО, где займы выдаются по одному лишь паспорту. Чтобы избежать таких ситуаций, некоторые микрофинансовые компании (например, сервис Е капуста) просят заемщиков прислать фото с паспортом в руках, чтобы убедиться в подлинности документа. Если клиент игнорирует такие условия, в кредите будет отказано.

Некоторые компании-кредиторы не хотят усложнять процедуру и довольствуются лишь паспортными данными. Тогда и появляются лазейки для мошенников, которые в обход закона пытаются получить деньги и исчезнуть. Чтобы не стать жертвой подобных действий и сохранить высокий кредитный рейтинг, выбирайте банки и МФО, гарантирующие конфиденциальность и сохранность личных данных.

Если избежать таких неприятностей не удалось, стоит уточнить способы исправления кредитной истории. Вероятно, придется обратиться в суд, где исправить кредитную историю и доказать свою невиновность будет проще всего.

Ограничение финансовых аппетитов

Негласным видится правило кредитования: потенциальному заёмщику следует занимать ровно такую сумму, исходя из расчёта которой, являются подъёмными платежи каждый месяц графика покрытия. Заимствование средств по умолчанию означает для будущих ссудодателей и кредиторов, что перед ними выступает ответственный заёмщик.

Соответственно занимать деньги (получать новые кредиты) всегда проще, когда заёмщик демонстрирует способности брать взаймы ровно столько, сколько способен вернуть (с учётом процентов). Мало того, только начисление кредита, которое заёмщик можете себе позволить, — гарантия избежать чрезмерного долга.

Соизмерять собственные возможности с финансовыми потребностями в деле оформления ссуды — вот главное правило потенциального заёмщика финансовых средств

Цель достижения наилучшего результата по выводу финансов с карт (достижения максимума) — это безответственное действие, особенно если заёмщик не планирует полностью погасить остаток в течение месяца.

Кредиторам хорошо известно: заёмщики, максимально использующие полученные ссудные карты, часто сталкиваются с трудностями погашения заимствованных средств. Поддержание баланса ниже 30% от установленного лимита видится оптимальным значением. Однако чем ниже, тем лучше.

Аналогичная ситуация касается непосредственных кредитов. Брать рекомендуется столько денег, сколько заёмщик может позволить себе, независимо предложений кредитором существенно большей суммы. Прежде чем получать кредит под совершение покупки, рекомендуется проанализировать бюджет с учётом того, какой ежемесячный платёж можете себе позволить заёмщик.

Интересуйтесь собственной кредитной историей

Федеральное законодательство предусматривает сохранность сведений, составляющих кредитную историю в течение пятнадцати лет. Сама информация собирается и каталогизируется в Бюро кредитных историй, которые получают лицензию на ведения деятельности от государственных органов и Центрального банка.

На сегодняшний день в стране более полутора десятков Бюро, которые внесены в специализированный реестр. Деятельность их контролируется законодательно, информация, предоставляемая бюро используется банковскими и кредитными организациями для составления финансового портрета будущего заемщика.

Чтобы заемщику точно понимать свое положение – необходимо периодически интересоваться сведениями, находящимися в кредитной истории. Прежде чем что-то исправлять, надо – изучить ситуацию «сегодняшнего дня»:

- Во-первых, необходимо поинтересоваться местоположением сведений по кредитной истории.

- Во-вторых, сделать соответствующий запрос.

Несмотря на большое количество специализированных организаций, большая часть сведений стекается в одно из трех наиболее значимых Бюро:

- Национальное бюро кредитных историй;

- Объединенное бюро кредитных историй;

- ЭКС (кредитный сервис).

Остальные бюро можно узнать, посетив официальный портал Центрального банка и, зайдя в необходимый раздел, определиться со списком. Запрос кредитной истории в Бюро – процесс несложный. Ежегодно любой гражданин может получить сведений о собственной кредитной истории на безвозмездной основе. Правда произойти это может не более одного раза. Остальные запросы должны быть оплачены. Пошлина за каждый запрос составляет около пятисот рублей.

Получить сведения можно при личном посещении Бюро или сформировав письменный запрос – телеграммой, в которой будут указаны данные запросившего, а также заверенная работником телеграфа подпись, либо формой, заполненной в соответствии с указаниями на сайте Бюро. Форма должна быть нотариально заверена после того, как в нее будут внесены все необходимые данные о соискателе.

Отчет о кредитной истории содержит следующую информацию:

- все данные соискателя, включая налоговый номер, номер социального страхования, актуальную прописку и данные из паспорта;

- информация о кредитных обязательствах, завершенных и текущих, с указанием данных о кредиторе;

- запросы от организаций на получение информации о финансовом прошлом соискателя;

- заявки на кредитование, принятые и получившие отказ;

- все судебные дела, касающиеся гражданина и его финансовой деятельности.

Гражданина должна интересовать та часть, что содержит информацию непосредственно по кредитам – есть ли открытые займы, по которым не до конца совершена выплата

Особое внимание стоит уделить тем займам, которые причислены к соискателю, но он не брал их

Как начать кредитную историю с нуля?

Хотя банкам не нравится работать с заемщиками, прошлое которых не содержит информации об их отношении к финансовым обязательствам, существует несколько лазеек, помогающих накопить необходимый опыт.

Чтобы открыть кредитную историю, заемщики прибегают к оформлению краткосрочных кредитных программ, где требования и риски банков минимальны:

- нецелевой потребзаем;

- покупка техники и дорогого товара в кредит;

- выпуск кредитки;

- выплата 2–4 микрозаймов.

Если нет желания переплачивать высокие проценты для формирования кредитной истории, ее успешно заменяют подтвержденные факты открытия в том же банке депозита или участие в иных финансовых программах. Отсутствие опыта играет роль только тогда, когда заемщик запрашивает крупную сумму, а для мелких займов часто это требование игнорируется.

Небольшой кредит на товар

Многие заемщики со стажем когда-то начинали с покупки техники или дорогостоящих приобретений в рамках товарного кредита. В салонах сотовой связи часто встречаются программы с рассрочкой оплаты. Такие варианты также подходят для формирования КИ. Начинающие заемщики находятся в более выгодном положении, когда хотят согласовать самую низкую ставку с максимальным лимитом. Секрет прост: такие клиенты действуют осознанно, формируя положительную кредитную историю, оплачивая без задержек и в

полном объеме.

Создавая новую КИ за счет товарных кредитов, заемщик решает 2 проблемы одновременно:

- получает на выгодных условиях тот товар, который не мог себе позволить;

- путем распределения стоимости на несколько кредитных платежей формирует позитивный профиль.

На оформление понадобится минимум бумаг: часто обходится предъявлением 1 паспорта, но при показе справке о заработке увеличиваются шансы на оптимальное предложение. Чем меньше ставка по первому кредиту, тем ниже переплачивают за формирование КИ.

Взять займ в МФО

Бывает так, что клиенту нет необходимости в товарном кредите либо параметры заемщика не отвечают требованиям кредитора. Остается не менее эффективный вариант, как наработать стаж кредитования и получить положительные отзывы кредитных организаций. При рассмотрении заявок МФО выдвигают минимум

требований. Иногда достаточно иметь паспорт и быть совершеннолетним, чтобы получить доступ к первому кредитному опыту.

Получив и выплатив в срок 2–3 микрозайма, клиент МФО быстро достигает нужного результата. Остается закрыть микрокредиты и получить от МФО подтверждение об отсутствии финансовых претензий в связи с полной выплатой.

Есть важный нюанс при сотрудничестве с микрокредиторами: не всегда отзывы от них поступают в БКИ. Второй минус — серьезные процентные переплаты, достигающие 100 % от одолженной суммы за месяц. Третья опасность — сложности закрытия кредита: допустив просрочку в 1 день, можно получить штраф, сопоставимый с суммами платежа. Как только все деньги выплачены строго по договору, необходимо получить бумагу об снятии всех финансовых претензий.

Открыть кредитную карту

Оформление кредитки не всегда влечет за собой переплату по процентам. Выбрав пластик с льготным периодом обслуживания, заемщик может активно расплачиваться в магазинах, а к окончанию льготного периода полностью восстанавливать баланс. Несколько месяцев своевременных выплат с учетом необходимых ежемесячных списаний — и человек может сделать хорошую кредитную историю, не потратив лишней копейки.

Преимуществ у такого способа несколько:

- Отсутствуют жесткие требования. Получить в долг могут почти все трудоустроенные граждане, достигшие 20 лет. Некоторые кредиторы снижают возрастной порог до 18 лет.

- Многие карты предполагают начисление бонусов и возврат кешбэка. Помимо позитивной КИ, клиент зарабатывает и получает скидки от партнерских сетей кредиторов.

- Начинающему заемщику доступно безналичное управление кредитным счетом, а также операции с валютой, если выпущена кредитка международных платежных систем.

Если заемщик ни разу не брал кредит, банк может попросить справку о зарплате, чтобы убедиться в достаточной платежеспособности

Для предосторожности необходимо внимательно знакомиться с условиями выпуска, перевыпуска, стоимости обслуживания. Предлагая повышенный кешбэк, банк не преминет шансом заработать на списании платы за годовое обслуживание

Как понять, что кредитная история является плохой

Как возможно сделать хорошую кредитную историю? Для начала выясните, что её может портить. Это:

- Просрочки. Чем их больше, и чем задержки длительнее, тем меньше вероятность, что кредитная история останется хорошей.

- Многочисленные долги. Сделать хорошей кредитную историю не удастся, если вы набрали кредитов и с трудом погашаете их. Большое количество задолженностей увеличивает кредитную нагрузку, ухудшая репутацию заёмщика.

- Невыплаченные кредиты, по фактам которых банки обращались в судебные органы.

- Слишком часто подаваемые заявки. Они тоже отражаются в кредитной истории и не позволяют ей оставаться хорошей, ведь если гражданин пытается получить займы у разных кредиторов, это подозрительно.

- Мошеннические кредиты, оформленные от вашего имени. Они возможны при утере или краже документов: злоумышленник, завладевший гражданским паспортом, может осуществить попытку взять деньги. Если аферист после получения перестанет выполнять обязательства, они автоматически возлагаются на вас: но вы можете быть не в курсе кредита, что повлечёт просрочки.

Получаем свою кредитную историю

Как быстро сформировать и получить кредитную историю? Проведите самостоятельную проверку, чтобы выяснить, хорошая КИ или испорченная. Обратиться за ней нужно в БКИ, выяснив, в каком именно информация хранится. Список удастся получить только в Центральном каталоге кредитных историй. Для ответа из ЦККИ заходите в раздел КИ на сайте российского Центробанка и используйте опцию запроса данных посредством заполнения формы.

Для дистанционного обращения в ЦККИ потребуется ваш код субъекта, присвоенный при получении первого кредита (он обычно прописывается в договоре и хранится в выдававшей деньги организации). При отсутствии такового запрашивайте из ЦККИ перечень, придя в оснащённое телеграфом отделение почты, в банк, к нотариусу или в бюро.

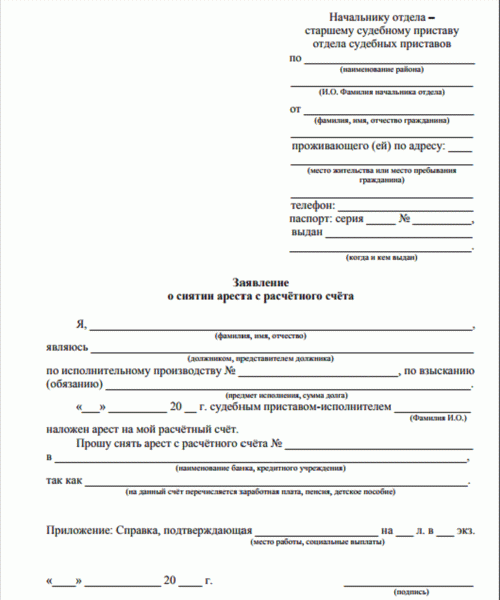

Запрос в бюро

Когда ответ от ЦККИ получен, делайте запрос в бюро удобным способом:

- Посещение офиса. Приходите туда лично, пишите заявление и предъявляйте паспорт. Отчёт будет создан в этот же день.

- Письмо. Вкладывайте в конверт подписанный вами запрос с просьбой о выдаче кредитной истории и всеми персональными данными. Подпись обязательно заверьте, обратившись к нотариусу.

- Телеграмма. Оператор связи, оказывающий услугу, должен заверить факт предъявления удостоверяющих личность документов и личную подпись. В тексте обязательно наличие информации: персональной и контактной.

- Онлайн-заявка. Направить её возможно в бюро, имеющее онлайн-портал или сервис. Запрос предполагает регистрацию с идентификацией, последующую авторизацию и внесение оплаты.

- Использование сервисов, таких как ➥ «БКИ24.инфо». Его партнёр – «Национальное бюро кредитных историй», являющееся одним из нескольких крупных российских БКИ. Запрос направляется за несколько шагов: заполнение специальной формы на сайте, оплата, заказ и получения готового отчёта на электронную почту. Вы узнаете не только, хорошая кредитная история или нет, но и просмотрите все свои долговые обязательства, узнаете причины отклонённых заявок, увидите повлиявшие на КИ факторы и получите экспертные мнения и советы.

- Обращение к посредникам. С БКИ наладили партнёрское сотрудничество некоторые банки, операторы связи, микрофинансовые организации. Услуги будут платными.

Важно! Один раз за год кредитная история непосредственно из бюро по запросу выдаётся бесплатно, и право получить её законом закреплено за каждым заёмщиком. Но даже при первом обращении могут возникать расходы, например, на услуги почтовой связи или нотариуса.

Как сформировать кредитную историю

На самом деле отсутствие кредитной истории не является препятствием для получения кредита. Речь больше идет о привлекательных условиях. Банки, предлагающие хорошие, конкурентоспособные условия, обычно не имеют проблем с клиентами, поэтому могут отказывать тем, кто впервые хочет воспользоваться кредитными средствами.

Поэтому, если в будущем планируется оформление крупного кредита, например, ипотека, а в прошлом ни одного случая кредитования, то о хорошей кредитной истории стоит побеспокоиться заранее.

Совкомбанк предлагает молодым и активным людям, которые ранее не брали кредиты в банках и которые заинтересованы в формировании положительной кредитной истории, продукт под названием «Кредитный фитнес». Сумма кредита — 4 999 рублей, Срок кредита — 3 или 6 месяцев (Возможно оформление без официального трудоустройства).

Сформировать историю проще всего, оформив один или несколько небольших кредитов и погасив их в срок, желательно досрочно. Достаточно легко можно получить займ в микрофинансовой организации. Такие учреждения часто выдают средства даже тем заемщикам, которые ранее имели некоторые проблемы с возвратом кредитов.

На получение такого кредита не требуется много времени. Сегодня нет необходимости собирать для этого пакет документов и идти в банк. Заявка заполняется в интернете, деньги зачисляются на карту. Но такой способ, несмотря на всю привлекательность, имеет и свои недостатки. Прежде всего – это стоимость такого займа, когда процентная ставка по ним достигает 2-2,5 % в день. Если заемщик забудет вовремя внести платеж и сделает это хотя бы на пару дней позже, то это для него может вылиться в немаленькую сумму штрафа. К выбору такой организации стоит подойти очень тщательно и заранее узнать, подает ли она информацию в БКИ.

- не снимать всю сумму кредита, лучше использовать не более 30% средств;

- не снимать наличные средства, а использовать кредитную карту только при расчетах в торговой сети;

- возвращать деньги до истечения беспроцентного периода.

Такой способ формирования истории самый подходящий. Помимо основной цели, владелец карты может получить дополнительные бонусы в виде кэш-бэка и скидки от партнеров банка.

В большинстве случаев достаточно только оформления и хорошего обслуживания кредитной карты. Но иногда, когда кредитная история играет решающую роль, можно еще оформить и потребительский кредит на более значимую сумму в банке. Если погасить его за несколько месяцев, это не потребует больших финансовых затрат.

Когда обновляется кредитная история?

В каких случаях происходит обновление кредитной истории? Чтобы понять это, вникнем в суть КИ. Она представляет собой подробное и полное досье любого российского заемщика, состоящее из четырех частей.

В первой титульной части находятся личные сведения субъекта.

Во второй основной описываются долговые обязательства: взятые займы и кредиты с указанием итоговых стоимостей, дат оформления и закрытия договоров, внесение платежей (своевременных и с просрочками). Сюда же входят не кредитные задолженности: по алиментам, оплате связи, жилья и коммунальных услуг.

Третья закрытая (дополнительная) часть содержит данные обо всех кредиторах и пользователях кредитной истории – запрашивавших ее организациях и юридических лицах. Четвертая информационная часть включает упоминания о поданных заемщиком заявках на займы и кредиты: как одобренных, так и отклоненных (иногда с указанием причин отказа). Тут же отображаются признаки невыполнения долговых обязательств, если два или больше платежей подряд отсутствуют в течение 120-и дней.

Обновление КИ происходит при поступлении любой информации в БКИ от источников формирования, государственных органов или от самого субъекта – заемщика. То есть кредитная история меняется при:

- изменении персональных данных: смене фамилии или имени, адреса регистрации, при замене паспорта;

- оформлении новых кредитов или займов;

- подаче заявок в банки или микрофинансовые организации (даже если они были отклонены);

- внесении регулярных платежей (каждая выплата отображается в КИ);

- возникновении не кредитных задолженностей, взимаемых органами власти (если организация подала на должника в суд, судья принял решение о взыскании и передал постановление в Федеральную службу судебных приставов);

- изменении условий договора кредита или займа (например, при реструктуризации);

- рефинансировании (в КИ фиксируются факты досрочного погашения старого кредита или нескольких займов и оформления нового договора);

- исправлении ошибок в КИ (при выявлении несоответствий или неточностей сам заемщик обращается в БКИ с запросом, бюро проводит проверку и по необходимости вносит корректировки).

Обновляется ли кредитная история, если человек не погашает кредит и не заключает новые договоры? Нет, она остается прежней. Но когда гражданин подаст заявку в финансовую организацию, его КИ автоматически обновится, даже если заемные средства получены не были.

С какого возраста лучше начинать кредитную историю

Законодательство разрешает начать кредитную историю с 18 лет. Именно с этого возраста россияне могут брать кредиты и займы. Но на практике молодым клиентам нередко финансовые учреждения отказывают в выдаче денег в долг именно из-за возраста.

Откладывать начало формирования КИ надолго не стоит. В дальнейшем могут появиться вопросы плана, почему столь долго человек не пользовался кредитными продуктами, а теперь хочет взять деньги в долг. Идеально начинать КИ в 20 лет или чуть позже.

Начать кредитную историю можно различными способами. Оптимально первым делом взять кредитку с небольшим лимитом и пользоваться ей активно, погашая долг в грейс-период. Но при необходимости можно пользоваться и другими вариантами для формирования КИ. Главное, ответственно подходить к выполнению обязательств по кредитным договорам и не допускать просрочек.

Зачем банку кредитная история будущего клиента

Банки ежегодно, а то и чаще, запускают рекламные кампании по популяризации очередного кредитного продукта. Низкие ставки, лояльное отношение кредитора и многое другое завлекает в банк огромное количество людей.

Тем не менее банковские служащие понимают, что выдавать кредиты абсолютно всем – дело рискованное. Ведь среди потенциальных заемщиков могут оказаться неплатежеспособные лица, неблагонадежные плательщики, финансово неграмотные люди, которые могут стать причиной серьезных убытков. И здесь в игру вступает она – кредитная история.

Стремясь оградить себя от возможных проблем, банк рассматривает отсутствие кредитного опыта как негативный фактор. Ведь ему попросту не на чем выстроить представление о финансовой дисциплине потенциального заемщика. Стало быть, о привлекательных условиях кредитования речи вестись не может. А если человек к тому же испытывает сложности при подтверждении своего дохода, например, если работает неофициально, то кредитным специалистам ничего не остается кроме как развести руками и отказать в выдаче наличных.