Финансовая деятельность

Содержание:

- Четыре основных показателя финансового состояния

- Финансовая устойчивость

- Анализ финансово-хозяйственной деятельности состоит из следующих этапов:

- Учет финансовых результатов от обычных видов деятельности

- Задачи финансового состояния компании

- Главные отчеты для предпринимателя

- Цели финансового анализа организации

- Принципы организации финансов предприятий

- Оценка ФХД

- Бухгалтерская отчетность бюджетных организаций

- Задачи финансового управления

- Этапы проведения финансового анализа предприятия

- Что значит “управлять финансами”?

Четыре основных показателя финансового состояния

Основным требованием безубыточного функционирования предприятия в условиях рыночных отношений является хозяйственная и другая деятельность, обеспечивающая рентабельность и прибыльность. Хозяйственные мероприятия направлены на возмещение расходов полученными доходами, получение прибыли для удовлетворения экономических и социальных потребностей членов коллектива и материальных интересов собственника. Показателей для характеристики деятельности существует множество, в частности к ним относят валовой доход, товарооборот, рентабельность, прибыль, издержки, налоги и другие характеристики. Для всех видов предприятий выделены основные финансовые показатели деятельности организации:

- финансовая устойчивость;

- ликвидность;

- рентабельность;

- деловая активность.

Финансовая устойчивость

Целью управления финансами предприятия является в конечном счете обеспечение и поддержание его финансовой устойчивости в долгосрочной перспективе. Под финансовой устойчивостью предприятия в широком смысле понимается его способность функционировать, получая достаточную для собственного воспроизводства прибыль и своевременно выполняя все обязательства по платежам. В этом смысле финансово устойчивым является предприятие, деятельность которого обеспечивает:

- доходность активов не ниже ставки процента по банковским кредитам;

- доходность собственного капитала не ниже рентабельности активов;

- сбалансированность поступлении и платежей (входящих и исходящих финансовых потоков) или положительный чистый денежный поток в среднесрочном периоде;

- достаточную массу чистой прибыли и амортизации (в том числе в части социального обеспечения и развития трудовых ресурсов) для обеспечения воспроизводства производительного потенциала предприятия.

Финансовая устойчивость является интегральным, обобщающим показателем. отражающим состояние и результаты деятельности предприятия.

Для каждого конкретного предприятия можно сформулировать систему требований (в виде набора количественных параметров), которым должно удовлетворять данное предприятие, чтобы быть финансово устойчивым

Это очень важно именно в практическом плане, поскольку без этого, в сущности, и финансовый анализ, и финансовое планирование, и в целом управление финансами предприятия утрачивают ориентиры и, стало быть, смысл

Но с чем сравнивать фактические показатели, характеризующие финансовое состояние и результаты деятельности предприятия, какая ситуация может считаться “нормальной”.

Очевидно, что оценка финансовой устойчивости предприятия в различных временных разрезах может быть разной, В самом деле, наличие в структуре его оборотных активов значительного объема денежных средств является важнейшим фактором краткосрочной финансовой устойчивости предприятия, однако денежные активы, как известно, не являются прибыльными (из-за временной стоимости денег, инфляции) и, стало быть, отрицательно влияющими на общую рентабельность активов и инвестиционную привлекательность предприятия. В свою очередь, высокий уровень доходности может обеспечиваться, например, за счет опережающего роста дебиторской задолженности, что приносит, как известно, ущерб текущей платежеспособности предприятия. Разграничение факторов. влияющих на кратко-, средне- и долгосрочную финансовую устойчивость предприятия, позволяет установить приоритеты в управлении финансами предприятия в зависимости от конкретных обстоятельств.

Анализ финансово-хозяйственной деятельности состоит из следующих этапов:

Анализ имущества и источников его формирования предполагает анализ структуры активов и источников их финансирования (собственных и заемных), а также их динамики.При анализе активов и источников финансирования оценивается:

- их доля в валюте баланса,

- абсолютное и относительное изменение структуры баланса. То есть изменение денежных средств, изменение заемных средств по сравнению с собственными средствами, изменение нераспределенной прибыли и ее динамика и т.д.

Результатом проведения вертикального и горизонтального анализа является определение имущественного и финансового положения предприятия в прошедшем периоде и выявление его возможностей в будущих периодах.

Анализ показателей дает возможность понять целостное состояние организации как на текущий момент времени, так и в динамике за несколько лет. Финансовые коэффициенты помогают увидеть сильные и слабые стороны финансово-хозяйственной деятельности предприятия. Основная часть финансовых коэффициентов представляет собой относительные величины. Это дает возможность сравнивать предприятия различного масштаба, а также сравнивать показатели со среднеотраслевыми показателями.

Существует огромное количество финансовых коэффициентов, которые могут быть применены для исследования деятельности предприятия. Но на практике используется несколько основных коэффициентов, которые объединяют в 4 группы по основным аспектам хозяйственной деятельности:

- ликвидность,

- финансовая устойчивость,

- деловая активность,

- рентабельность.

2.1.Показатели ликвидности

Показатели ликвидности определяют способность организации с помощью своих активов покрывать обязательства перед кредиторами. То есть определяют, хватит ли у компании денег, чтобы расплатиться с долгами. Для анализа ликвидности проводится анализ ликвидности баланса, а также рассчитываются относительные показатели ликвидности:

- абсолютной ликвидности,

- быстрой ликвидности,

- текущей ликвидности,

- Общий показатель ликвидности баланса и др.

2.2.Показатели финансовой устойчивости

Показатели финансовой устойчивости определяют способность предприятия погашать свои обязательства в долгосрочной перспективе. Такой анализ сводится к расчету коэффициентов финансовой устойчивости:

- автономии,

- капитализации,

- обеспеченности собственными оборотными средствами,

- маневренности собственных оборотных средств,

- чистый оборотный капитал и др.

2.3. Показатели деловой активности

Показатели деловой активности определяют скорость и размер оборота средств. Чем быстрее оборот, тем меньше на каждый оборот приходится издержек. Основными показателями являются:

- коэффициенты оборачиваемости: активов, текущих активов, запасов, дебиторской и кредиторской задолженности, денежных средств, Фондоотдача, собственного и заемного капитала;

- период оборота указанных активов и ресурсов.

2.4. Показатели рентабельности

Показатели рентабельности показывают экономическую эффективность использования материальных, трудовых и финансовых ресурсов. Они отражают эффективность деятельности предприятия. Коэффициенты рентабельности показывают:

- прибыль на единицу вложенных активов (рентабельность активов в целом и по группам);

- прибыль на единицу источников их финансирования (рентабельность собственного и заемного капитала),

- эффективность деятельности (показатель общей рентабельности, рентабельности продаж и производства)

Полный анализ финансовых показателей

Чтобы провести полный анализ финансовых показателей предприятия, необходимо:

- Иметь полное описание деятельности компании, а также бухгалтерскую отчетность за анализируемый период;

- Сопоставить показатели финансовой деятельности за разные периоды. Сравнить со среднеотраслевыми значениями, результатами предприятий-конкурентов, а также с рекомендуемыми значениями;

- Провести анализ показателей в комплексе. Например, коэффициент рентабельности сам по себе не слишком информативен. Чтобы получить объективную картину, его необходимо анализировать в разрезе рыночных показателей в сравнении с конкурентами.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии и оценить его перспективы. Грамотный анализ позволит правильно выстроить стратегию развития, улучшить концепции управления активами и привлеченными средствами компании.

Учет финансовых результатов от обычных видов деятельности

В основном формирование финансового результата идет из двух составляющих:

- Прибыль предприятия в отчетный период.

- Уровень рентабельности предприятия.

Прибыль может возникать из различных источников: это разница между стоимостью реализованной продукции или оказанных услуг и их себестоимостью производства. При этом в результат от обычных видов деятельности входит только прибыль от уставных видов предпринимательства, а все побочные доходы (от консультативной помощи, предоставления в аренду помещений или производственных мощностей) в финансовый результат не включаются.

Второй важный показатель – это уровень рентабельности. Поскольку прибыль обеспечивается реализованной продукцией или оказанными услугами, важным показателем для анализа становится соотношение размеров чистой прибыли с количеством проданных товаров. Уровень рентабельности можно представить как количество прибыли, полученной с единицы реализованной продукции.

Задачи финансового состояния компании

В настоящее время в экономике не всегда складывается простая ситуация. На деятельность организации влияет множество негативных факторов и грамотные управленцы и экономисты должны уметь справляться с ними.

Именно поэтому перед финансовым анализом ставятся непростые задачи.

ВАЖНО! Оценка отчетности для принятия корректных управленческих решений является главной задачей анализа

Финансовый анализ решает и более тривиальные задачи:

- Привлечение займов и инвестиций

- Повышение доли компании на рынке

- Определение степени эффективности использования ресурсов организации

- Выявление негативных факторов, которые влияют на финансовые стороны деятельности организации

- Определение возможных резервов, которые могут помочь поправить положение организации при необходимости

- Составление плана действий, при реализации которого можно улучшить финансовое положение фирмы

- Определение прогноза развития предприятия, а также закономерностей в его деятельности

Для того чтобы задачи могли быть решены, необходимо иметь данные аналитического учета, а также иметь возможность беспрепятственно получать всю необходимую информацию, которая касается деятельности предприятия.

Мероприятия по проведению анализа можно проводить по каждой задаче в отдельности, а потом сводить их в общий вывод.

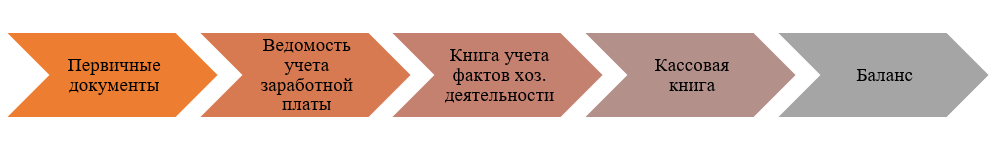

Главные отчеты для предпринимателя

Финансовый учет помогает успешно осуществлять ежедневный контроль, управление, анализ и планирование. Главными отчетами на предприятии должны быть такие документы:

- движение денег в организации;

- подсчет прибыли и убытков;

- подведение итогового баланса.

Движение средств организации (ДДС) показывает расходную и приходную части предприятия за конкретный срок. В такой отчет вносят каждую операцию, с указанием того, от кого и когда поступил доход, или на что компания потратилась (сырье, зарплата, оплата бытовых услуг, зарплата в общих цифрах, помощь работникам и т. д.). В отчет о движении средств вносятся все доходы, расходы, сделанные за определенный период – день, неделя, месяц. Такой документ примерно может выглядеть так:

| Начальная сумма (в рублях) | 1 000 000 | |

| 1 марта | Вложения по предоплате | 500 000 |

| 2 марта | Аренда помещения | -105 000 |

| 3 марта | Закупка сырья | -100 000 |

| 4 марта | Оплата коммунальных услуг | — 5000 |

| 5 марта | Кредит собственнику | 50 000 |

| 6 марта | Аванс сотрудникам | -500 000 |

| Конечная сумма | 840 000 |

В лист ДДС вносятся платежи клиентов, расчеты с поставщиками, различные переводы. Благодаря тому, что документ имеет дату, всегда видно кому и когда компания заплатила, или от кого поступили деньги.

Отчет по подсчету прибыли и убытков (второе его название, принятое в бизнес-кругах: «пиэнэль» ОПУ) позволяет сделать оценку прибыльности компании – наращивание дохода или несение убытков. Здесь происходит анализ обязательств предприятия, и что может произойти с его средствами далее. Пример такого документа представлен в таблице:

| Вырученный доход | 50 000 ₽ |

| Себестоимость производства | 20 000 ₽ |

| Прибыль до налога | 30 000 ₽ |

| Налоговая выплата | -4000 ₽ |

| Прибыль в чистом виде | 26 000 ₽ |

Отчет по подведению итогового баланса. Для этого берется определенный отрезок времени (период) и производится расчет. В таком документе видны пассивные и активные средства компании, которые при подсчете должны приводить к равенству между ними. Ликвидность актива определяется вложениями, а пассива – срочностью. Баланс между ними позволяет определить состояние средств. Примерная таблица балансового отчета выглядит так:

| Активы в обороте | Обязательства | |

| Деньги в кассе | 100 000 ₽ | Задолженность по кредиту |

| Сырье | 300 000 ₽ | |

| Текущие расходы | 100 000 ₽ | |

| Основные средства | Капитал и резервный фонд | |

| Перерабатывающая машина | 400 000 ₽ | Собственный капитал |

| Очиститель ленты | 200 000 ₽ | Прибыль, которую не распределили |

| Активные средства | 1 100 000 ₽ | Пассивные средства |

Цели финансового анализа организации

Финансовый анализ, проводимый в организации – это инструмент, который позволяет выявить сильные и слабые стороны организации и подскажет как можно поправить создавшееся положение.

Поскольку цифры беспристрастны, анализ ключевых показателей дает объективную картину развития компании.

Обычно на проведение финансового анализа на предприятии затрачивается достаточно большое количество времени и усилий.

Целью таких мероприятий является определение состояния компании, его финансовой устойчивости. Кроме того, анализ должен дать руководство к действию по улучшению положения организации, при этом осуществляя грамотные финансовые операции. Проведение любых подобных мероприятий тщательно продумывается и просчитывается, составляется финансовая политика.

Именно финансовый анализ призван выявить все сильные и слабые стороны в работе, оптимизировать активы и пассивы. Главная цель проводимых мероприятий – получить в конечном итоге конкурентоспособное, платежеспособное и финансово устойчивое предприятие.

Принципы организации финансов предприятий

В Советском энциклопедическом словаре принцип трактуется как основное исходное положение какой-либо науки или как основа устройства или действия какого-либо прибора, машины и тёп. Применительно к финансам предприятий под принципами их организации следует, на наш взгляд, понимать основы финансовых отношений, без которых не может осуществляться их реализация. В литературе называют несколько принципов организации финансов предприятий. Наиболее часто рассматриваются следующие.

1. Самоокупаемость и самофинансирование (коммерческий расчёт). При реализации этого принципа доходы и расходы соизмеряются в денежной форме. Полное покрытие расходов означает самоокупаемость, а получение прибыли и рентабельности в размере, достаточном для расширения деятельности и социального развития предприятия – самофинансирование.

2. Финансовая самостоятельность и независимость предприятий. Предприятия самостоятельно (но в рамках законодательства и установленных нормативов) определяют пропорции распределения выручки от реализации и внереализационных доходов, чистой прибыли, изыскивают источники развития производства на финансовом рынке, определяют объёмы формируемых фондов денежных средств и направления их использования. Принцип финансовой самостоятельности и независимости усиливается в условиях рыночных отношений. Ранее многие финансовые отношения предприятий жёстко регулировались государством. Финансовый рынок отсутствовал, фонды материального стимулирования и социальные фонды формировались по установленным государством нормативам, предприятия не имели самостоятельности в распределении выручки и даже чистой прибыли.

3. Финансовая ответственность за результаты деятельности. Предприятие несёт ответственность за выполнение своих финансовых обязательств перед государством, банками, поставщиками и потребителями, своими работниками. За невыполнение обязательств предприятия уплачивают штрафы, пени и неустойки, а конечной стадией может явиться применение к предприятию процедуры банкротства. Предприятие обязано за свой счёт покрывать свои потери и убытки, возмещать обществу ущерб, причинённый окружающей среде, нести ответственность за нарушение правил техники безопасности производства, санитарно-гигиенических норм и правил, нерациональное использование природных ресурсов.

4. Материальная заинтересованность в улучшении финансовых результатов деятельности. Этот принцип выполняется посредством внедрения различных форм и систем оплаты труда, выплаты премий, вознаграждений, дивидендов, участия в прибылях и тёп.

Оценка ФХД

Для того чтобы сделать комплексную оценку ФХД, аналитик проводит комплексное исследование. Во время этого исследования детально изучаются показатели, которые имеют прямое отношение к хозяйственной деятельности. После этого формируется оценочная характеристика ФХД.

Учитываются такие три типа ресурсов:

- трудовые

- материальные

- финансовые

При оценке ФХД используются разные методы (например, ретроспективный, сравнительный и т.д.). С помощью этих способов аналитики оценивают рентабельность работы конкретной организации. После проведения оценки ФХД можно увидеть позитивные или негативные моменты в развитии организации. Более того, на основе результатов оценочного исследования можно составить план дальнейшего развития, который сможет повысить уровень рентабельности производства, и увидеть возможные риски.

При оценке ФХД используются разные методы (например, ретроспективный, сравнительный и т.д.). С помощью этих способов аналитики оценивают рентабельность работы конкретной организации. После проведения оценки ФХД можно увидеть позитивные или негативные моменты в развитии организации. Более того, на основе результатов оценочного исследования можно составить план дальнейшего развития, который сможет повысить уровень рентабельности производства, и увидеть возможные риски.

Бухгалтерская отчетность бюджетных организаций

Отчетность бюджетных, автономных и казенных учреждений регулируется отдельными нормативными актами. Она отличается от отчетности коммерческих компаний. Более того — для разных типов бюджетных учреждений эта отчетность тоже разная, хотя и имеет схожие принципы и черты.

Бюджетные и автономные учреждения составляют и представляют бухгалтерскую отчетность в соответствии с Инструкцией о порядке составления и представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений, утвержденной Приказом Минфина России от 25.03.2011 № 33н.

Казенные учреждения при составлении отчетности руководствуются другим документом — Инструкцией о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы РФ, утвержденной Приказом Минфина России от 28.12.2010 № 191н.

Общие требования к отчетности для бюджетных, автономных и казенных учреждений таковы:

- Отчетность составляется по итогам календарного года.

- Данные, отраженные в отчетности, должны быть подтверждены результатами проведенной инвентаризации активов и обязательств.

- Отчет должен быть подписан руководителем и главным бухгалтером и может быть сдан как на бумаге, так и в электронном виде.

Отчетность необходимо сдавать по следующим формам:

- Баланс учреждения (форма 0503730 — для бюджетных и автономных, форма 0503130 — для казенных учреждений)

- Справка по консолидируемым расчетам (форма 0503710 — для бюджетных и автономных, форма 0503125 — для казенных учреждений)

- Справка по заключению счетов бюджетного учета (форма 0503725 — для бюджетных и автономных, формы 0503110 и 0503111 — для казенных учреждений)

- Отчет об исполнении плана/бюджета (форма 0503737 — для бюджетных и автономных, формы 0503127, 0503317 и 0503117 — для казенных учреждений)

- Отчет о принятых учреждением обязательствах (форма 0503738 — для бюджетных и автономных, форма 0503128 — для казенных учреждений)

- Отчет о финансовых результатах деятельности (форма 0503721 — для бюджетных и автономных, форма 0503121 — для казенных учреждений)

- Пояснительная записка (форма 0503760 — для бюджетных и автономных, форма 0503160 — для казенных учреждений)

- Справка о суммах консолидируемых поступлений, подлежащих зачислению на счет бюджета (форма 0503184 — только для казенных учреждений)

- Баланс исполнения бюджета (форма 0503120 — только для казенных учреждений)

- Отчет о движении денежных средств (форма 0503123 — только для казенных учреждений)

- Отчет о кассовом поступлении и выбытии денежных средств (форма 0503124 — только для казенных учреждений)

- Разделительный баланс (форма 0503230 — только для казенных учреждений)

- Консолидированный отчет о финансовых результатах (форма 0503321 — только для казенных учреждений)

- Консолидированный отчет о движении денежных средств (форма 0503323 — только для казенных учреждений)

Задачи финансового управления

Достижение целей подразумевает решение следующих ключевых задач:

— Формирование сбалансированного движения материальных, денежных средств.

— Формирование необходимого в данный период времени количества финансовых ресурсов.

— Эффективное использование ресурсов во всех сферах деятельности организации.

— Обеспечение финансовой устойчивости.

— Достижение финансовой независимости.

— Поддержание платежеспособности.

-Ликвидация неэффективных направлений деятельности.

— Максимизация прибыли.

— Минимизация рисков.

— Обеспечение постоянного развития.

— Оценка финансовых возможностей.

— Оценка правильности принимаемых решений.

— Антикризисное управление (с целью избегания банкротства).

— Организация системы показателей эффективности, которая является залогом финансовой устойчивости.

Оценка финансовых возможностей

Этапы проведения финансового анализа предприятия

1. Описание цели анализа, его формата

На этом этапе обычно привлекаются аналитики, которые на основе круга вопросов, на которые надо получить ответы, подбирают методы, которыми можно получить нужную информацию.

Уже на этом этапе необходимо понимать:

- кто будет использовать данные финансового анализа, в какой форме должны быть поданы результаты, какова часть конфиденциальной информации;

- промежуток времени, за который понадобятся данные;

- перечень документов, из которых черпают нужную информацию.

2. Предварительный обзор состояния предприятия

Собираются данные о том, каковы ключевые показатели деятельности компании на момент проведения анализа. Обязательно надо зафиксировать такие данные:

- условия работы компании;

- результаты, которых добилось предприятие;

- имущественное положение на начало и конец отчетного периода;

- перспективы.

3. Проверка имущественного и финансового состояния организации

На этом этапе проверяется рациональность вложения денежных средств в активы. Также оцениваются платежеспособность и ликвидность организации.

Обычно рассчитываются такие показатели.

Коэффициенты ликвидности

Обеспечивают понимание способности компании отвечать по краткосрочным обязательствам. В идеале — досрочно. В пессимистичном варианте — с нарушением сроков.

Показатели структуры капитала

На основании приведенных ниже коэффициентов можно понять, насколько компания стабильна в долгосрочной перспективе. Практика показывает, что рассматривать эти показатели необходимо в динамике.

При этом постоянный рост заемного капитала — неблагоприятный фактор. Если в динамике и в сравнении с коэффициентом маневренности собственного капитала заемные средства периодически уменьшаются, это может быть свидетельством особенностей компании (например, сезонности)

Также при оценке структуры капитала важно учитывать репутацию компании, источники привлечения средств

4. Анализ результатов финансово-хозяйственной деятельности

На этом этапе оцениваются и интерпретируются данные таких параметров.

Эффективность использования ресурсов предприятия

Анализируется на основе коэффициентов, приведенных ниже. Практика показывает, что от скорости оборота средств зависит годовой финансовый оборот.

Прослеживается закономерность: ускорение оборота на одном участке ведет к тому же на других. То есть: средства, вложенные в активы, быстрее становятся реальными денежными средствами.

Соответствие плановым показателям

Они задаются внутри компании (реже — вышестоящими организациями). Есть случаи, когда отклонение от плана не говорит о неполадках в работе. Если есть данные о том, что ресурсы перераспределены для достижения высоких результатов в других направлениях, то отставание от плана в определенном сегменте может быть оправданным и нормальным.

Рентабельность

Этот показатель — комплексная оценка степени эффективности применения разных видов ресурсов предприятия.

5. Анализ структуры баланса

На этом этапе проверяется риск несостоятельности предприятия и возможности ее преодолеть. Обычно рассчитывается коэффициент утраты (или восстановления) платежеспособности. Покажет реальные перспективы компании:

Результат, который меньше 1 — опасный признак. Говорит о том, что в ближайшее время структура баланса может стать неудовлетворительной.

Результат, который больше 1 — свидетельство того, что на протяжении полугода компания может стать платежеспособной.

Оба показателя — вероятностные. Чтобы сделать картину достовернее, можно взять для расчетов не 2, а 4 временных отрезка (и даже более).

Что значит “управлять финансами”?

Региональные финансовые кризисы. которые все чаше потрясают в последнее время мировую экономику, имеют и свои позитивные стороны

Например, они на уровне национальных экономик наглядно демонстрируют важность сбалансированности бюджета, опасность (рискованность) появления большого количества “коротких долгов” и т.п

Отдельное предприятие в этом смысле представляет собой “государство в миниатюре”, с той лишь разницей, что уменьшение размеров влечет за собой увеличение рисков. Российский финансовый кризис подтвердил это весьма наглядно.

Основное предназначение управления финансами предприятия и финансового планирования состоит в том, чтобы:

- обеспечить рациональную сбалансированность активов (средств) и пассивов (источников финансирования) предприятия. Иначе говоря, обеспечить устойчивое и экономически оправданное соответствие источников финансирования активам;

- сбалансировать поступления и выплаты платежного оборота, т.е. обеспечить достаточность платежных средств для исполнения всех обязательств предприятия как по срокам. так и по величине.

Текущие и капитальные активные операции формируют потребность в объемах и характере финансирования . Задача финансового управления – обеспечить эти активные операции соответствующими им по природе и структуре источниками финансирования. Вторая из перечисленных выше задач теснейшим образом взаимосвязана с первой, С точки зрения текущей деятельности (текущих операции) в центре внимания управляющего финансами находится именно сбалансированность платежного оборота, но в основе ее – соответствие активов предприятия его обязательствам. Нельзя, невозможно правильно сформировать платежный оборот без баланса активов и пассивов и. в первую очередь, оборотных активов и текущих обязательств, и главным образом счетов к получению и счетов к оплате (дебиторской и кредиторской задолженности).

“Двойное” содержание финансового планирования (планирование активов и пассивов и поступлений и платежей) отражает то, что существует два объекта финансирования: активы и операции.

Источниками финансирования активов являются пассивы, т.е обязательства. возникающие у предприятия как субъекта гражданского права перед владельцами ресурсов, используемых предприятием в своей деятельности, Эти обязательства могут быть долговыми , подлежащими возврату по истечении срока их предоставления, и долевыми . формирующими обязательства предприятия перед его юридическими владельцами ).

Источниками финансирования операций являются ликвидные активы, которые могут быть использованы в качестве платежных средств (в нормальной экономической системе источниками финансирования операций являются денежные средства и коммерческие векселя).