Счет-фактуру и накладную можно заменить универсальным передаточным документом

Содержание:

- Кто и когда использует УПД

- Зачем нужен: применение универсального передаточного документа, сокращенно называемого УПД

- Как заполнить универсальный передаточный документ на услуги

- Цель использования УПД в бухгалтерии

- Бланк УПД

- Заполнение УПД в 1С

- Первичная документация — как все запомнить?

- Как исправить ошибку в УПД

- Применение УПД для подтверждения расходов на УСН и ЕСХН

- Кто обязан применять УПД

- УПД покупателям

- Новый счет-фактура и УПД с 1 июля 2021

- Что такое первичная документация в бухгалтерии

- Инструкция по заполнению

- Как заполнять электронный файл документа, зависит от его функции

- Как заполняется универсальный передаточный документ?

Кто и когда использует УПД

Универсальную первичку вправе применять любые организации и ИП, и даже бюджетники. Нет никакой разницы, какой режим налогообложения применяет экономический субъект. Организационно-правовая форма, как и форма собственности, тоже не имеет значения. Используйте УПД при оформлении операций:

- Реализация. Например, если организация реализует товары, продукцию, услуги, работы.

- Передача имущественных прав по собственным активам компании.

- Оформление сделок в части посреднических операций.

Перечень отдельных операций и сделок закреплен в письме ФНС от 21.10.2013 № ММВ-20-3/.

Зачем нужен: применение универсального передаточного документа, сокращенно называемого УПД

Его нельзя называть обязательным файлом для всех предприятий. Каждый налогоплательщик вправе сам определиться, нужно ли ему им пользоваться. Есть несколько популярных ситуаций, когда он актуален:

- отгружаются товары;

- передаются итоги по работам, которые были выполнены;

- компания выполняет услуги посредника;

- передаются имущественные права как в исключительном случае, так и по договору лицензии.

Главное — помнить, что для начала его использования требуется закрепить его в политике фирмы. А, кроме того, необходимо, чтобы руководитель организации составил распоряжение, в котором утверждает определенный бланк.

Как заполнить универсальный передаточный документ на услуги

Подробные правила составления документа приводятся ФНС в приложениях к Письму. Внесение данных начинается с указания кода статуса формы. Если заполнить код «1», УПД заменяет счет-фактуру и первичный акт. Если же указать код «2», документ имеет статус первичного и не является основанием для отражения в учете НДС. Во втором случае требуется дополнительно оформить отдельный счет-фактуру при необходимости. Когда исполнитель не платит НДС (из-за спецрежима или по причине освобождения по стат. 145 НК), выписывать счет-фактуру не нужно.

Поскольку УПД приравнивается контрольными органами к первичной документации, в нем следует отразить все обязательные реквизиты по п. 2 стат. 9 Закона № 402-ФЗ. Этот перечень является закрытым и может быть изменен только в сторону дополнения сведений. В частности, речь идет о следующей обязательной информации:

- Название формы и дата ее заполнения.

- Название компании-составителя УПД.

- Сведения о виде услуг.

- Сведения об измерении (натуральном и денежном) услуг.

- Должности сотрудников, ответственных за оказание услуг.

- Должности сотрудников, ответственных за оформление услуг.

- Подписи уполномоченных лиц.

Как становится понятно, не все реквизиты в УПД относятся к обязательным. К примеру, по желанию проставляется код товара (работ, услуг) в УПД. В части услуг этот показатель предназначен для внесения кода ОКВЭД, а до 01.01.17 г. – кода ОКУН. Значение указывается для идентификации вида оказываемых услуг при использовании спецрежимов и в других целях.

Цель использования УПД в бухгалтерии

Использование УПБ позволяет:

- Использовать такой универсальный документ в бухгалтерском учете, уменьшая его документооборот;

- Иметь документальное подтверждение тех затрат, которые используются для расчета налогооблагаемой базы для налога на прибыль;

- Оформлять и заявлять налоговый вычет по налогу на добавленную стоимость.

И последние два значения УПД очень важны для предприятий, желающих не иметь проблем с налоговой инспекцией. Но сама ФНС предугадала опасения предприятий и дала пояснения к использованию УПД, объясняя данную норму. УПД может быть использован для подтверждения затрат в налоговом учете, в том числе и при использовании упрощенной системы налогообложения, единого сельского налога для субъектов предпринимательства, вне зависимости от масштабов деятельности.

В свою очередь, такое мнение фискальных органов подтвердило и Министерство финансов, которое также дало пояснение о том, что УПД может в любом случае использоваться для того, чтобы заявить вычет по НДС. Но при этом есть и спорная нома: УПД является лишь уточняющей или дополняющей формой, которая содержит информацию счет-фактуры и товарной накладной. Из этого пояснения можно подумать, что предприятию необходимы все три документа, но тогда теряется цель применения УПД.

На основании же практических результатов деятельности компаний было принято все-таки решение об упразднении документооборота и использования УПД, но только не для всех, а для избранных операций.

При каких операциях может быть использован УПД:

- При отгрузке любых товаров покупателю. Допускается использовать документ как при отгрузке товара без транспортировки, так и с транспортировкой;

- При оказании определенных услуг;

- При отгрузке товаров не покупателям, а комиссионерам;

- При передаче прав на имущество предприятия.

Кстати, изначально предполагалось, что УПД будет использоваться исключительно для отгрузки товаров и предоставления услуг. Но на практике, как мы видим, оказалось по-другому. Перечень операций был расширен.

Таким образом, установленная форма такого документа может быть использована и как первичный документ, так и как обобщающий документ. Главное необходимо понять, что УПД – это ни одно и то же, что и счет-фактура. Именно поэтому, когда компания получает некий аванс от покупателя, или получает оплату за те товары, которые уже были реализованы, то необходимо использовать исключительно счет-фактуру, а не УПД. То же самое касается и случая, когда компания исполняет функции налогового агента.

В зависимости от того, как будет использоваться форма УПД, необходимо указывать и разный статус документа: 1 или 2:

- Статус 1. Свидетельствует о том, что документ используется для комплексной замены двух документов, то есть вместо товарной накладной и счет-фактуры. Такой документ необходим как для отгрузки товара, так и для определения суммы НДС. В случае использования такого варианта, все поля документа должны быть заполнены обязательно;

- Статус 2. Говорит о том, что УПД используется только для отгрузки товара. Такая форма чаще всего используется теми субъектами, которые работают на упрощенной системе налогообложения, то есть теми, кому не принципиально потом заявлять на возврат НДС.

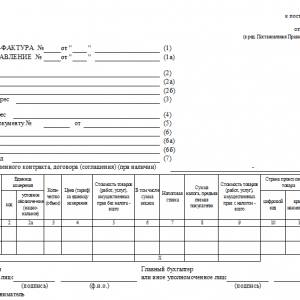

Бланк УПД

Правильное заполнение всех реквизитов УПД, установленных законом в качестве обязательных для первичных документов и для счетов-фактур, позволяет использовать его одновременно в целях исчисления налога на прибыль и расчетов с бюджетом по НДС. Форма УПД примерная и ее можно менять с учетом изменений законодательства и вносить необходимые пункты.

Как заполнить?

Все зависит от того будет применяться УПД как один документ, объединяющий счет-фактуру и накладную, или только в качестве первичного документа.

Если УПД применяется в форме единого документа, статус выбирается «1», в ином случае – «2». Рассмотрим порядок заполнения для документа со статусом «1». Строки (1) – (7) заполняются обязательно:

- Строка (1) – указывается порядковый номер и дата составления документа.

- (1а) – заполняется в случае, если вносятся исправления в ранее составленный документ.

- (2) – пишется полное наименование Продавца, в соответствии с учредительной документацией. Например, «Общество с ограниченной ответственностью «Радуга».

- (2а) – адрес Продавца, с указанием индекса, субъекта РФ, города, улицы, дома, строения. Адрес должен соответствовать заявленному в ЕГРЮЛ.

- (2б) – ИНН/КПП.

- (3) – заполняется в случае, если Продавец и Грузоотправитель разные лица. Если одно и то же, проставляется «Он же».

- (4) – пишем наименование Грузополучателя и его адрес.

- (5) – заполняем, если имеются реквизиты платежного документа. Если нет проставляем «от».

- (6) – наименование Покупателя.

- (6а) – его адрес.

- (6б) – его ИНН/КПП.

- (7) – валюту, в которой составляется УПД и ее код. Для рубля пишем «Российский рубль», код «643».

Далее заполняем табличную часть:

- В графе «А» – проставляем порядковый номер.

- «Б» – код товара, работы или услуг.

- В графу «1» прописываем наименование товара.

- «2» и «2а» – код единицы измерения и ее обозначение. Например, «т», «шт», «л».

- «3» – отпускаемое количество или объем.

- «4» – цена за единицу измерения.

- «5» – стоимость товара, услуг. Указываем без налога.

- «6» – выделяем акциз. Если он не применяется, указываем «без акциза».

- «7» – налоговая ставка НДС – «10%» или «18%».

- «8» – сумма налога.

- «9» – стоимость товаров, услуг с учетом налога.

- «10», «10а», «11» – заполняются, если товар ввезен из другой страны. Указывается код и наименование страны, номер таможенной декларации. В остальных случаях проставляются прочерки.

Под табличкой прописываются наименование должности руководителя организации, главного бухгалтера или уполномоченных лиц, индивидуального предпринимателя.

Заполняем строки:

- (8) – указывается основание передачи товара, работ. Это может быть договор, соглашение, доверенность. Прописываются их наименование и реквизиты.

- (9) – заполняется в случае доставки груза транспортной компанией, экспедитором. Это необязательная для заполнения строка.

- (10) – (14) – указываются данные для Грузоотправителя – составителя документа. Он подписывается должностными лицами, проставляется печать в месте «М.П.», если таковая имеется.

- (15) – (19) – в таком же порядке указываются данные Покупателя.

Внимание! Организации и предприниматели, не являющиеся плательщиками НДС, должны быть внимательны при заполнении сумм налога. Для того чтобы не возникла обязанность по начислению и оплате НДС

В этих графах нужно поставить прочерки.

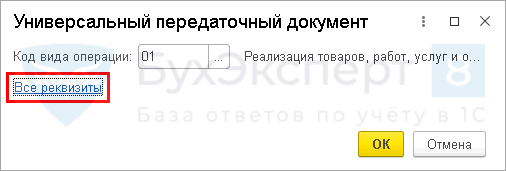

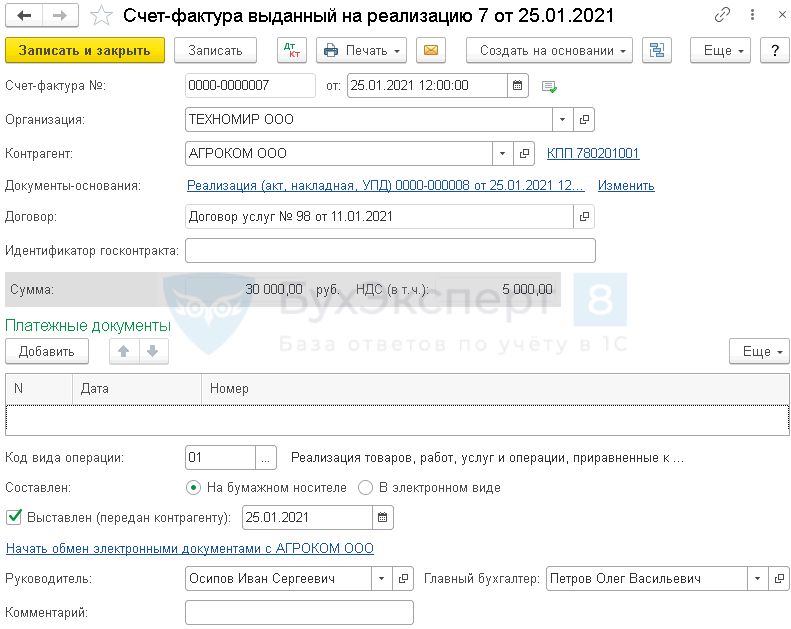

Заполнение УПД в 1С

Пользователи программного обеспечения для ведения бухгалтерской отчетности уже сейчас могут заполнить УПД в 1с. Сейчас это возможно практически во всех версиях программы «1С:Предприятие». В этой программе можно выписать УПД на печать. Как же выписать УПД в 1с 8.3?

Если нужен документ со статусом 1, то его можно получить на основании внесенного в базу программы счета-фактуры. При нажатии на печать выбираем нужный акт, и программа автоматически соберет все необходимые сведения из имеющегося документа, но некоторые реквизиты придется редактировать самостоятельно.

Исправление УПД в «1С:Бухгалтерия 8.3»

Если в тексте акта есть ошибка, формируется документ «Корректировка реализации» на исправление в первичных документах. Изменения вносятся, исправленный счет-фактура регистрируется и отправляется на печать как УПД или счет-фактура. Данные об изменении внесутся в строку 1а автоматически.

Корректировка реализации и УПД

Сегодня нет формы, согласно которой проводится корректировка первичной документации, но налоговые органы РФ сообщают о том, что данная форма находится на стадии разработки. Поэтому сегодня для корректировки и используют счет-фактуру. А чтобы изменения верно отображались и в первичном документе, основанием для исправлений становится дополнительное соглашение, присоединяемое к договору.

В 1С есть форма соглашения об изменении цены, которую при желании можно использовать для внесения изменений.

Введение УПД в документооборот положительно сказывается на бухучете:

- сокращается количество документов;

- объединяются бухгалтерский и налоговый учет;

- процесс передачи информации по каналам связи оптимизируется.

Первичная документация — как все запомнить?

Как можно выучить все названия первичных документов? Для начала запомните, что основных первичных документов немного. Вероятно, их штук двадцать не наберется. Как вариант помощи себе, можно сделать так: для каждого участка бухгалтерского учета выписать основные «Хозяйственные операции» и к ним — названия «Первичных документов».

Безусловно, замечательным способом ненавязчего запоминания «Хозяйственных операций» и «Первичных документов» служить наработка практического навыка «Составления проводок» и «Практического ведения бухучета», используя реальные задачи. Так происходит на наших занятиях. Там мы учимся составлять проводки и отрабатывать основные модели ведения бухучета, до получения отчетов в ОСВ.

Не все «Первичные документы» делают проводки, есть исключения. Самые распространенные первичные документы не делающие проводок, но именно их чаще всего использует предприятие — «Счет на оплату», «Платежное поручение», «Доверенность». Запомните – эти документы никогда не делают проводок. Их задача – сообщить, информировать.

Как исправить ошибку в УПД

Ошибки в УПД нужно исправить по правилам, которые прописаны в приложении 7 к письму ФНС России от 17 октября 2014 г. № ММВ-20-15/86. Порядок зависит от статуса УПД. Если используете УПД и как первичный документ, и как счет-фактуру, исправляйте ошибки и по правилам постановления Правительства РФ от 26 декабря 2011 г. № 1137, и по правилам Закона от 6 декабря 2011 г. № 402-ФЗ. А если УПД только первичный документ, руководствуйтесь Законом от 6 декабря 2011 г. № 402-ФЗ.

УПД со статусом 1

Если ошиблись в показателях, которые относятся и к первичному документу, и к счету-фактуре, составьте новый УПД. Его заполните в зависимости от вида ошибки.

Первый вид: ошибка помешает принять НДС к вычету. В этом случае составьте новый УПД. В строке (1а) укажите порядковый номер и дату исправления. В новом УПД проставьте статус 1, а документ составьте по правилам пункта 7 раздела II приложения 1 к постановлению Правительства РФ № 1137.

Второй вид: ошибка позволит принять к вычету НДС. Чтобы исправить ошибку, составьте новый УПД и присвойте ему статус 2 независимо от статуса первоначального. В строке (1а) укажите порядковый номер и дату исправления. Исправляйте УПД по правилам статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Такой документ не регистрируйте в журнале учета полученных и выставленных счетов-фактур, в книге покупок и книге продаж.

Если ошиблись в показателях, которые относятся только к первичному документу и не затрагивают показатели счета-фактуры, ошибку исправьте по правилам Закона от 6 декабря 2011 г. № 402-ФЗ:

- либо составьте новый УПД со статусом 2;

- либо исправьте первичный УПД.

УПД со статусом 2

Когда УПД используете только как первичный документ, ошибку исправляйте по Закону от 6 декабря 2011 г. № 402-ФЗ. Есть два способа:

- составьте новый УПД с верными данными;

- исправьте первичный УПД.

Применение УПД для подтверждения расходов на УСН и ЕСХН

По вопросу применения универсального передаточного документа на основе счета-фактуры (далее — УПД) для подтверждения расходов в целях налогообложения ФНС РФ сообщает следующее.

Согласно статье 252 Налогового кодекса РФ (далее — НК РФ) расходами в целях налогообложения признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ.

Статьей 313 НК РФ определено, что подтверждением данных налогового учета являются, в том числе, первичные учетные документы (включая справку бухгалтера).

Состав обязательных реквизитов УПД, предложенного ФНС России к применению хозяйствующими субъектами, соответствует всем требованиям Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», предъявляемым к первичному учетному документу.

Поэтому, УПД — универсальный передаточный документ можно использовать для подтверждения затрат, учитываемых при исчислении налога на прибыль организаций.

В соответствии с положениями пункта 3 статьи 346.5 и пункта 2 статьи 346.16 НК РФ расходы, учитываемые в целях налогообложения единым сельскохозяйственным налогом и налогом, уплачиваемым при применении упрощенной системы налогообложения, принимаются при условии их соответствия критериям, указанным в пункте 1 статьи 252 НК РФ. Таким образом, расходы, подтвержденные УПД, учитываются при формировании налоговой базы в целях исчисления вышеуказанных налогов в общеустановленном порядке.

Кто обязан применять УПД

Работать с данным документом вправе предприятия любых форм собственности, систем налогообложения и видов деятельности. Никаких ограничений ФНС не устанавливает. Как понятно из Письма, составление формы носит добровольный характер. В том числе ее могут использовать в качестве подтверждения операций хоздеятельности неплательщики НДС. К примеру, это фирмы на ЕНВД, УСН или пользующиеся правом на освобождение от НДС по стат. 145 НК. В этом случае некоторые строки бланка не заполняются.

Если компания приняла решение работать с УПД, это нужно отразить в учетной политике. Такой порядок может распространяться на все виды операций или только на отдельные из них. Предположим, фирма намеревается перевести на универсальный документ посреднические сделки, а обычную реализацию оформлять с использованием счет-фактур и накладных. Тогда в учетной политике четко прописывается, какие документы и по каким сделкам оформляются. Также ФНС не запрещает выписывать смешанные формы в рамках одной сделки, то есть по частям поставки. Разъяснения налоговиков по этому вопросу даны в Письме № ГД-4-3/8963 от 27.05.15 г.

УПД покупателям

Для всех видов документов реализации из раздела Продажи — Реализация (акты, накладные, УПД) добавлен признак УПД.

Если установлен признак УПД в нижней части формы документа, то в качестве номера и даты УПД указываются номер и дата документа Счет-фактура выданный на реализацию, номер которому присваивается в хронологическом порядке в соответствии с нумерацией выданных СФ и может не совпадать с документом реализации.

Если выставлен УПД, список документов для печати ограничен: нет возможности печати акта, накладной и счет-фактуры.

Программа запоминает настройки для контрагента и договора, и в следующем документе реализации по данному договору признак УПД установится автоматически.

В журнале документов Реализация товаров и услуг выводится колонка с номерами выставленных СФ и УПД.

Новый счет-фактура и УПД с 1 июля 2021

Многие бухгалтеры слышали, что универсальный передаточный документ (УПД) с 1 июля 2021 года и образец его заполнения изменились. Правда ли это? Обязателен или рекомендован новый бланк УПД, который включает в себя реквизиты счета-фактуры и товарной накладной?

Ответим на эти и другие вопросы. Также вы сможете бесплатно скачать заполненный образец бланка универсального передаточного документа, который можно применять с 1 июля 2021 года (по новой форме).

При отгрузке товаров или передаче работ, услуг, имущественных прав налогоплательщики вправе не выставлять как самостоятельные документы счет-фактуру и передаточный документ (товарную накладную, акт и прочее).

Универсальный передаточный документ — это документ, который выставляется при передаче услуг, работ, имущественных прав или отгрузке товара и объединяет счет-фактуру и передаточные документы (акты, товарные накладные и т. д.). Форма УПД разработана ФНС России (Приложение 1 к Письму ФНС от 21.10.2013г. № ММВ-20-3/96). В документе присутствует три вида реквизитов:

- реквизиты универсального передаточного документа;

- реквизиты первичного учетного документа;

- реквизиты счета-фактуры.

Форма документа рекомендованная — ее допускается дорабатывать, добавляя необходимые столбцы и графы. Удалять же реквизиты из бланка нельзя.

УПД не является обязательным документом. Организации и предприниматели вправе использовать его или придерживаться, привычных правил оформления первичной документации и выписывать счета-фактуры и передаточные документы по отдельности. Применение универсального передаточного документа упрощает и ускоряет процесс первичного документооборота, налогового и бухгалтерского учета, снижает риск ошибок, ведь вместо двух документов оформляется только один.

С 1 января 2021 г. всем компаниям, обменивающимся электронными документами, необходимо выставлять УПД в новом формате, утвержденном приказом ФНС от 19.12.2018 № ММВ-7-15/ Документы в старом формате, утвержденном приказом ФНС от 24.03.2016 № ММВ-7-15/ больше не принимаются. Исключение только для УПД, выставленных до 2020 г. — их будут принимать в электронном виде вплоть до конца 2022 г. (а дальше только в печатном формате).

Существует два варианта применения УПД:

- вместо счета-фактуры и передаточных документов. В этом случае при передаче товаров, услуг или работ оформляется только универсальный передаточный документ. Он используется и для расчетов по налогу на добавленную стоимость, и для признания расходов при налогообложении прибыли. Документу присваивается статус 1, он должен оформляться в бумажном и, при необходимости, электронном виде.

- вместо передаточных документов. В этом случае УПД используется только для признания расходов, счет-фактура выписывается отдельно. Документу присваивается статус 2, его допускается оформлять только в электронном виде.

Согласно Постановлению Правительства РФ № 625 от 25.05.2017 года, с 1 июля 2021 года в России используется новая форма счета-фактуры — в ней появилась строка для идентификатора государственного контракта. Новый формат заполнения счета-фактуры приведен в Приказе от 24.03.2016г. № ММВ-7-15/155.

Так как универсальный передаточный документ включает реквизиты счета-фактуры, его бланк тоже претерпел изменения — в нем появилась графа 8 для указания идентификатора государственного контракта. Она заполняется в том случае, если организации или предприниматель выполняют работы или поставляют товары по государственному заказу. В остальных случаях в графе ставится прочерк.

ВНИМАНИЕ! Если вы или ваши контрагенты продолжаете использовать старые бланки счета-фактуры и универсального передаточного документа после 01.10.2017 года, вы рискуете не получить вычеты по НДС. Налоговые инспекторы не примут предоставленные вами документы

Предлагаем бесплатно заполнения и новый бланк универсального передаточного документа от 01.10.2017 года.

Что такое первичная документация в бухгалтерии

Пример «первички» в бухучете — любой документ, подтверждающий сделки налогоплательщика. Речь идет о сделках, которые связаны с хоздеятельностью организации и имеют экономический смысл.

Вся первичная документация бухгалтерского учета описана в ФЗ №402-ФЗ «О бухгалтерском учете». Документы нужно собирать и оформлять в соответствии с этим законом, чтобы подтвердить расходы и доказать ФНС правильность расчета налоговой базы.

Составлять первичный документ нужно в момент осуществления хозоперации, так как документ подтверждают ее совершение. Как правило, это делает поставщик. Перечень первичной документации в бухгалтерии, сопровождающих сделку, зависит от типа сделки и может отличаться. Особо внимательно нужно относиться к документам по сделкам, в которых вы выступаете покупателем, так как это ваши расходы и вы больше поставщика заинтересованы в правильном оформлении документов. Налоговая может не зачесть «первичку» с ошибками.

Инструкция по заполнению

Порядок и правила оформления формуляра закреплены во втором приложении письма ФНС. Приведем правила заполнения УПД в 2021 году построчно в таблице:

|

Строка УПД |

Содержание и рекомендации по заполнению |

|---|---|

|

Статус документа |

Предусмотрены два варианта заполнения:

|

|

Строчки со 2 по 7 |

Регистрируем идентификационную информацию о заказчике и исполнителе по договору. Фиксируем наименование сторон, ИНН и КПП, адреса. При необходимости заполняем сведения о грузоотправителе. |

|

Единица измерения |

Указываем код 643 — российский рубль. Все операции в бухучете отражаются в рублевом эквиваленте! |

|

Таблица |

Детализируем сведения о предмете договора. Например, если между сторонами заключен договор поставки, то необходимо обозначить информацию о товаре. Для договора подряда или оказания услуг фиксируем сведения об оказанных услугах, работах. В обновленной рекомендованной форме появилась графа «Код вида товара» — 1а. В нормативах Внешнеэкономической деятельности (ВЭД) разъясняется, где взять код вида товара в УПД, — в справочнике кодов ТН ВЭД ЕАЭС, который утвержден решением Совета Евразийской экономической комиссии № 54 от 16.07.2012. Код обязателен для товаров, экспортируемых из России в государства ЕАЭС. Если информации для заполнения нет, поставьте прочерк. |

|

Подписи ответственных работников |

Эту часть УПД обязаны заверить руководитель и главбух организации. Либо иные лица, уполномоченные на совершение таких действий, по доверенности. |

|

Документ-основание |

Это договор, контракт или соглашение. Впишите его реквизиты и дату подписания. |

|

Подписи сторон |

В инструкции ФНС указано, как правильно подписывать УПД, — ответственные лица со стороны заказчика и исполнителя проставляют подписи. Тем самым подтверждают факт передачи товара, оказания услуги, выполнения работы. Указывается дата подписания, Ф.И.О. и должность ответственного работника каждой стороны. Печать на универсальный передаточный документ ставить не обязательно. |

Так выглядит правильно оформленный УПД в 2021 году:

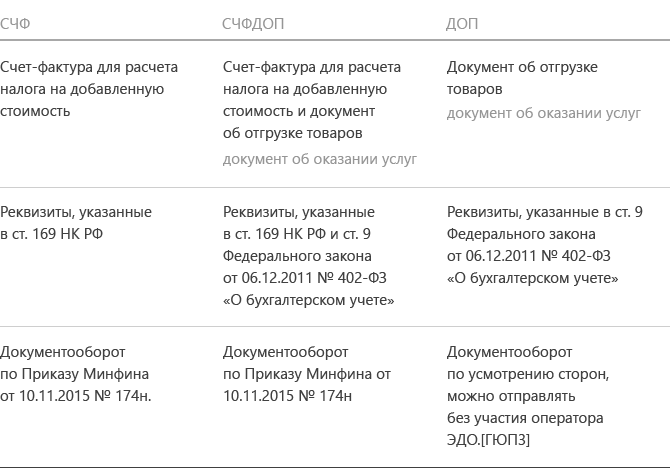

Как заполнять электронный файл документа, зависит от его функции

Функция — СЧФ

Реквизиты, которые необходимо заполнить, определены п. 5 ст. 169 НК РФ:

- порядковый номер документа, число, месяц и год его формирования;

- название, адрес, ИНН обеих сторон сделки;

- названия и адреса отправителя и получателя груза;

- номер документа, который фиксирует аванс в счет предстоящих поставок;

- состав поставки, если возможно — единица измерения содержимого;

- количество содержимого поставки в единицах измерения, названных ранее; валюта;

- цена за единицу измерения поставки, не учитывая налог (исключение — государственная регулируемая цена, включающая налог);

- стоимость поставки или имущественных прав без налога;

- акциз, где это необходимо;

- налоговая ставка;

- налог для покупателя по действующим налоговым ставкам;

- стоимость поставки с учетом налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза для товаров, вывезенных за пределы РФ на территорию Евразийского экономического союза.

В электронном формате появляется новое обязательное для заполнения поле — название субъекта, составившего файл продавца. Если продавец и составитель — разные субъекты, то второй заполняет поле «Основание, по которому экономический субъект является составителем файла обмена счета-фактуры (информации продавца)»

Это важно для аутсорсеров и агентов

Функция — ДОП

В файле документа нужно заполнить реквизиты, названные в ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»:

- название документа;

- число, месяц, год его создания;

- экономический субъект, который сформировал документ;

- суть сделки;

- сумма или объем поставки;

- ФИО и подписи ответственных лиц.

Функция — СЧФДОП

В файле документа должны быть все сведения, перечисленные выше.

Наши эксперты 24/7 помогают разбираться в вопросах ЭДО

Как заполняется универсальный передаточный документ?

УПД можно оформлять как в бумажном виде, так и в электронном. Если нужно откорректировать информацию в уже зарегистрированном документе, составляется исправление. Рекомендованная форма УПД и исправления к нему утверждены письмом ФНС РФ № ММВ-20-3/96@ от 21.10.2013 г. Электронная форма УПД введена в действие с 01.07.2017 года Приказом ФНС №ММВ-7-15/155@ от 24.03.2016 г.

В УПД должны быть включены все обязательные реквизиты счета-фактуры. Также в него может вноситься другая информация, необходимая в бухгалтерском учете. В соответствии с рекомендованной формой в УПД включаются данные:

- о продавце и покупателе (их адреса, регистрационные коды и платежные реквизиты);

- наименование каждой позиции продукции и ее код (кодировка товаров указывается в соответствии с расшифровкой Классификатора ТН ВЭД);

- страна происхождения (цифровой код и наименование);

- количество и единица измерения;

- информация о платежном документе, по которому оплачивался товар (полностью или частично);

- цена за единицу и общая стоимость;

- данные о договоре и доверенности;

- данные товарно-транспортной накладной на перевозку;

- сведения о лице, сдавшем товар, и о лице, принявшем его.

Как следует из обязательных реквизитов, на момент составления УПД поставщик и покупатель должны:

- заключить между собой договор (поставки, выполнения работ и т.д.);

- определить порядок оплаты и транспортировки товара;

- назначить ответственных должностных лиц за ведение хозяйственной операции.

Порядок действий следующий:

- ответственное должностное лицо поставщика формирует УПД, вносит все необходимые данные и подписывает документ;

- осуществляется фактическое выполнение поставки;

- ответственное лицо получателя товаров/услуг проверяет всю внесенную информацию, сверяет с фактической операцией, подписывает документ со своей стороны;

- если во время приемки возникли расхождения с фактической операцией, стороны составляют и подписывают исправление.

Чтобы при оформлении операции не возникало разногласий с партнерами, рекомендуется на этапе заключения контракта дополнительно договориться про возможность применения УПД для документирования поставок. Также можно согласовать образцы актов сверки взаимных расчетов, доверенностей и другой исполнительной документации по сделке.