Порядок заполнения бухгалтерского баланса по общей форме. пример

Содержание:

Что это – краткосрочные обязательства в балансе

Обязательства, отраженные в бухгалтерском балансе, признаются краткосрочными в том случае, если срок их погашения оказывается более 1 года (отсчет начинается с отчетной даты). К таковым можно отнести кредиторскую задолженность перед:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

- заимодавцами, кредиторами;

- внебюджетными фондами и бюджетом;

- учредителями предприятия;

- сотрудниками организации;

- потребителями (задолженности по полученным авансовым платежам);

- поставщиками (товаров, работ, услуг).

Задолженности со сжатым сроком погашения включают в себя следующие составляющие:

- долги со сроком погашения не более 1 года;

- условная оплата;

- займы по векселям, которые требуется погасить менее чем за год;

- деньги, взятые в кредит на долгое время, но часть которых требуют выплатить обратно в течение 12 месяцев;

- дивиденды держателям акций;

- кредиторская задолженность;

- платежи по налогам;

- неполученные доходы;

- депозиты на срок до 1 года, подлежащие возврату;

- заемные средства “до востребования”.

Рассмотрим особенности, которыми характеризуются краткосрочные обязательства предприятий:

- Совокупный объем заемного финансирования в значительной степени влияет на длительность производственного цикла компании. Чем больше на балансе компании обязательств с коротким сроком погашения, тем меньше средств она готова изыскивать с целью оплаты текущих затрат в ходе предпринимательской деятельности.

- Величину долгов со сжатым сроком погашения сложно оценить в перспективе, поскольку не получится с точностью вычислить сумму, лежащую в основе обязательств по задолженностям.

- Долги со сроком погашения до 1 года служат заменой бесплатному источнику заемного финансирования.

- Объем краткосрочных долгов варьируется в зависимости от частоты выплат по ним, а это позволяет оперативно работать с источниками финансирования в ходе предпринимательства.

- Совокупный объем долговых обязательств зачастую определяется степенью успеха в реализации фирмой произведенных ею товаров. Компания, которая функционирует активно, все время тратит средства и привлекает новые заемные финансы.

- Иногда долги со сроком выплат до 1 года можно выплатить за счет средств текущих активов. Эти деньги требуются для осуществления оперативной деятельности, и чтобы пустить их на выплату краткосрочных долгов, нужно вернуть их в оборот в течение 1 года с момента формирования долга.

- Краткосрочные долги в Балансе – это Пассив.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Как заполнить строки

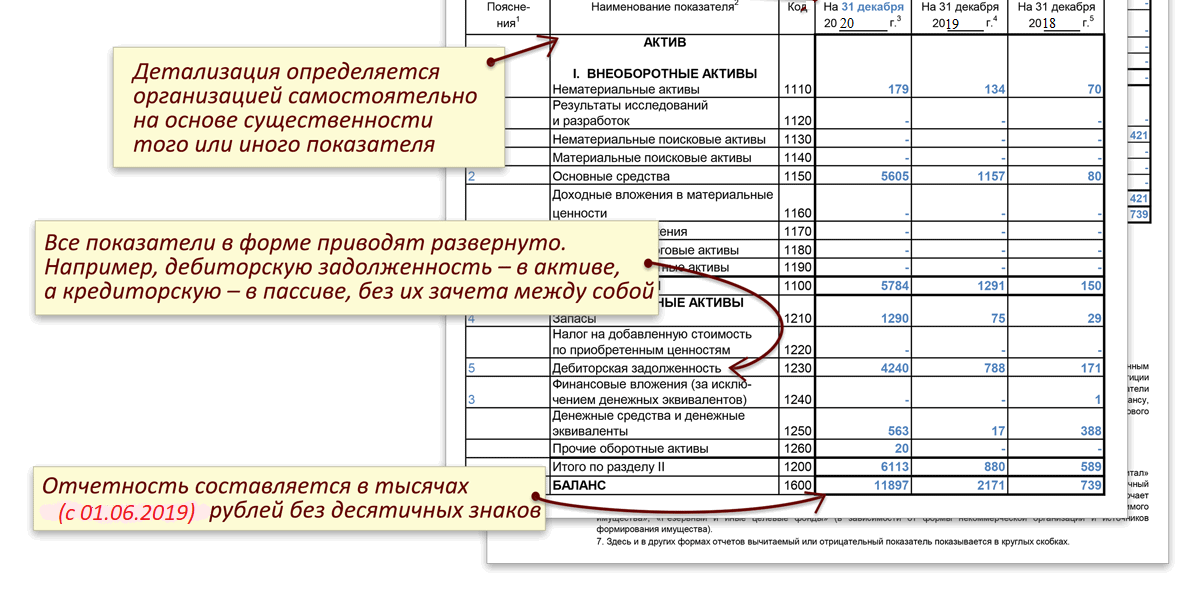

Рассмотрим, какие счета и каким образом используются при формировании баланса, в соответствии с Планом счетов БУ (приказ Минфина № 94н).

Актив

Так заполняется 1-й раздел актива баланса «Внеоборотные активы»:

- Нематериальные активы (НМА), стр. 1110. Дт 04 – Кт 05. Издержки на исследования и разработки НИОКР не показываются.

- Результаты исследований и разработок, стр. 1120. Дт 04 в части НИОКР.

- Нематериальные поисковые активы (ПА), стр. 1130. Дт 08 – Кт 05 (оба счета берутся в части нематериальных ПА).

- Материальные ПА, стр. 1140. Дт 08 – Кт 02 (оба счета берутся в части материальных ПА).

- Основные средства, стр. 1150. Дт 01 – Кт 02 (исключая амортизацию доходных вложений в мат. ценности).

- Доходные вложения в мат. ценности, стр. 1160. Дт 03 – Кт 02 (исключая амортизацию ОС).

- Финансовые вложения, стр. 1170. Дт 58 – Кт 59 (только по долгосрочным вложениям финансов) + Дт 73/1 (только по процентным займам долгосрочного характера, счет 73/1 — расчеты с сотрудниками по выданным займам).

- Отложенные налоговые активы (ОНА), стр. 1180. Дт 09.

- Прочие внеоборотные активы, стр. 1190. Дт 07 + Дт 08 (за исключением поисковых активов) + Дт 97 (издержки со сроком списания свыше 12 месяцев после отчетной даты).

Порядок заполнения 2-й раздела актива баланса «Оборотные активы»:

- Запасы, стр. 1210. Дт 10 + Дт 11 – Кт 14 + Дт 15 + Дт 16 + Дт 20 + Дт 21 + Дт 23 +Дт 28 + Дт 29 + Дт 41 – Кт 42 + Дт 43 + Дт 44 + Дт 45 + Дт 97 (по расходам со сроком списания не выше 12 месяцев после отчетной даты).

- НДС по приобретенным ценностям, стр. 1220. Дт 19.

- Дебиторская задолженность, стр. 1230. Дт 46 + Дт 60 + Дт 62 – Кт 63 + Дт 68 + Дт 69 + Дт 70 + Дт 71 + Дт 73 (субсчет 73-1 не берется) + Дт 75 + Дт 76 (исключается отраженный на счетах учета расчетов НДС с выданных и полученных авансов).

- Финансовые вложения (без денежных эквивалентов), стр. 1240. Дт 58 – Кт 59 (только по краткосрочным финансовым вложениям) + Дт 55/3 (счет 55/3 – депозитные счета) + Дт 73/1 (только по краткосрочным процентным займам).

- Денежные средства и денежные эквиваленты, стр. 1250. Дт 50 + Дт 51 + Дт 52 + Дт 55 + Дт 57. Не берется субсчет 50/3 и сальдо по субсчету 55/3.

- Прочие оборотные активы, стр. 1260. Дт 50/3 + Дт 94.

Пассив

Так заполняется 3-й раздел пассива баланса «Капитал и резервы»:

- Уставный капитал (и его законодательно закрепленные разновидности), стр. 1310. Кт 80.

- Собственные акции, выкупленные у акционеров, стр. 1320. Дт 81 (указывается в скобках, вычитаемый или отрицательный показатель).

- Переоценка внеоборотных активов, стр. 1340. Кт 83 (на сумму дооценки ВНА).

- Добавочный капитал (без переоценки), стр. 1350. Кт 83 (без дооценки ВНА).

- Резервный капитал, стр. 1360. Кт 82.

- Нераспределенная прибыль (непокрытый убыток), стр. 1370. Кт 99 + Кт 84 (либо Дт 99 + Дт 84, берется в скобки; Кт 84 – Дт 99, Кт 99 – Дт 84 если получен минус, берется в скобки).

Порядок заполнения 4-го раздела пассива баланса «Долгосрочные обязательства»:

- Заемные средства, стр. 1410. Кт 67 (период погашения задолженности на отчетную дату не выше 12 месяцев).

- Отложенные налоговые обязательства (ОНО), стр. 1420. Кт 77.

- Оценочные обязательства, стр. 1430. Кт 96 (только обязательства со сроком исполнения более 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1450. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 76 + Кт 86 (долгосрочная задолженность по всем счетам).

Приведен порядок заполнения 5-го раздела пассива баланса «Краткосрочные обязательства»:

- Заемные средства, стр. 1510. Кт 66 + Кт 67 (если на счете есть задолженность со сроком погашения не выше 12 месяцев на отчетную дату).

- Кредиторская задолженность, стр. 1520. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 70 + Кт 71 + Кт 73 + Кт 75 + Кт 76 (только задолженность краткосрочного характера, исключается учтенный на счетах учета расчетов НДС с выданных и полученных авансов).

- Доходы будущих периодов, стр. 1530. Кт 98.

- Оценочные обязательства, стр. 1540. Кт 96 (только обязательства со сроком исполнения не выше 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1550. Кт 86 (только краткосрочные обязательства).

Коды строк баланса проставляются согласно приказу Минфина № 66н от 02/07/10 г. в ред. от 19/04/19 г. (п. 5). Они перечислены в приложении № 4.

В приведенной схеме задействованы типовые счета, как правило, используемые для заполнения тех или иных строк баланса. Учетной политикой фирмы, рабочим планом счетов в стандартную схему могут вноситься изменения.

Активы и пассивы в бухгалтерском балансе

Формирование финансовой бухгалтерской отчетности — прямая обязанность всех экономических субъектов, ведущих бухучет. Некоторые компании и организации вправе вести учет в упрощенном виде, а некоторые вовсе освобождены. Например, индивидуальные предприниматели вправе вовсе отказаться от ведения бухгалтерского учета. Но если на предприятии бухучет ведется, то составление отчетности становится неизбежным.

Формирование отчетности необходимо для получения актуальной информации о деятельности, имущественном положении и обязательствах субъекта. Анализ полученных сведений позволяет оперативно и своевременно принимать верные управленческие решения, тем самым позволяя предприятию функционировать бесперебойно, извлекать прибыль, выполнять функции и полномочия, для исполнения которых оно было создано.

По сути, отчетность — это отражение имущества и капиталов, а также источников, за счет которых они были получены, только в денежном выражении. Ключевая форма финансовой отчетности — это бухгалтерский баланс, унифицированная форма которого утверждена Приказом Минфина № 66н. Для учреждений бюджетной сферы действуют иные формы отчетов: Приказы Минфина № 33н и 191н. Однако независимо от типа организации структура бухгалтерского баланса практически не отличается, то есть бланки включают актив и пассив бухгалтерского баланса.

Типовая структура бухгалтерского баланса содержит следующие числовые показатели.

Актив. Раздел 1. Внеоборотные активы.

- Нематериальные активы: права на объекты интеллектуальной собственности; патенты, торговые знаки, знаки обслуживания, организационные расходы; деловая репутация организации.

- Основные средства: земельные участки и объекты природопользования; здания, машины, оборудование, незавершенное строительство.

- Доходные вложения в материальные ценности: имущество для передачи в лизинг, предоставляемое по договору проката.

- Финансовые вложения: инвестиции в дочерние общества, в зависимые общества; займы, предоставленные организации на срок более 12 месяцев; прочие финансовые вложения.

Раздел 2. Оборотные активы.

- Запасы: сырье, материалы и аналогичные ценности; затраты в незавершенном производстве; готовая продукция, товары для перепродажи и отгруженные; расходы будущих периодов.

- Дебиторская задолженность: покупатели и заказчики; векселя к получению; задолженность дочерних и зависимых обществ; задолженность участников по вкладам в уставный капитал.

- Финансовые вложения: займы, предоставленные организацией на срок менее 12 месяцев; собственные акции, выкупленные у акционеров; финансовые вложения.

- Денежные средства: расчетные счета; валютные счета; денежные средства.

Пассив. Раздел 1. Капитал и резервы.

- Уставной капитал.

- Добавочный капитал.

- Резервный капитал: резервы, образованные в соответствии с законодательством и учредительными документами.

- Нераспределенная прибыль.

Раздел 2. Долгосрочные обязательства.

- Заемные средства: кредиты, подлежащие погашению более чем через 12 месяцев после отчетной даты; займы, подлежащие погашению более чем через 12 месяцев после отчетной даты.

- Прочие обязательства.

Раздел 3. Краткосрочные обязательства.

- Заемные средства: кредиты, подлежащие погашению в течение 12 месяцев после отчетной даты; займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

- Кредиторская задолженность: поставщики и подрядчики; векселя к уплате; задолженность перед дочерними и зависимыми обществами; перед персоналом организации; перед бюджетом и государственными внебюджетными фондами; перед участниками по выплате доходов; полученные авансы.

- Доходы будущих периодов: резервы предстоящих расходов и платежей.

Баланс всегда составляется на определенную дату, то есть на первое число, следующее за отчетным числом месяца, квартала, года. Баланс показывает состояние средств и их источников на конец отчетного периода. Элементами актива и пассива баланса являются статьи, сгруппированные в разделы, то есть каждая строчка баланса – статья баланса.

Проводки по налогу на прибыль — популярные вопросы

Если вместо прибыли у компании образовался убыток, то при умножении на налоговую ставку он считается условным доходом по налогу на прибыль (УДНП).

Разницы бывают разные

Разница в данных образуется всякий раз, когда поступление или затрата отражаются в БУ и НУ различными способами. Бухгалтеру нужно понимать, какое расхождение он учитывает, так как проводки при этом тоже отличаются.

Бывает два вида разниц:

- временные;

- постоянные.

Временные называются так, потому что сглаживаются с течением времени. Они возникают, при учёте бухгалтерских и налоговых сведений о денежных затратах или поступлениях в разное время, но в одной и той же сумме. И, в конечном итоге, при полном списании средств со счетов, сводятся к нулю.

Постоянные разницы не сглаживаются никогда. Постоянным бывает несовпадение денежных сумм, когда некий расход или доход фиксируется только в одном учёте: или налоговом, или бухгалтерском.

Что такое ОНА и ОНО

Временная разница в свою очередь делиться на:

- вычитаемую;

- налогооблагаемую.

Чтобы определить, какую из них составляет сумма, посчитайте итоговую прибыль. Если выручка по НУ больше, чем по БУ, то разница вычитаемая (вы заплатите налог с большей суммы, чем реально получили, и у вас останется налоговый «запас»). Если бухгалтерская выручка больше налоговой, разница налогооблагаемая (налог платится с меньшей суммы, чем реальная прибыль, поэтому перед бюджетом у вас останется долг).

ОНА расшифровывается как отложенный налоговый актив. Это и есть так называемый «запас», который образуется при вычитаемой разнице. Актив вычисляется по формуле: разница между налоговой и бухгалтерской прибылью умножить на ставку налога.

При проводке ОНА отражается в строках счётов:

ОНО — отложенное налоговое обязательство. Долг, который у вас остаётся, если бухгалтерская прибыль превышает налоговую.

ОНО отражается в проводке:

Отложенное обязательство считается по формуле: налогооблагаемая разница (бухгалтерская прибыль минус налоговая) умножить на ставку налога.

Что значит ПНО и ПНА

Сокращения ПНО и ПНА используются для проводок при постоянной разнице, которая тоже делится на:

- положительную (налоговая прибыль больше бухгалтерской);

- отрицательную (наоборот).

ПНА — постоянный налоговый актив.

ПНО — постоянное налоговое обязательство.

Полная аналогия с отложенными активом и обязательством (ОНА, ОНО)

В проводках:

—

Какие счета формируют проводки

Начисление налога всегда отображается по кредиту счёта 68. Чтобы отражать все операции, к нему открывают специальный субсчёт — он нужен для приведения бухгалтерской и налоговой прибыли к единому показателю при расхождении сумм. По окончании отчётного периода суммы налога отраженные в декларации и бухучёте должны совпасть. Субсчёт носит название » расчёты по налогу на прибыль». По кредиту счёта 68 отражаются проводки УРНП, ОНА, ПНО. По дебету — УДНП, ОНО, ПНА.

Примеры

- Как возникла временная разница: ООО «Карма» ввело ОС стоимостью 220 000 рублей в эксплуатацию. Срок полезного использования 10 лет. Для НУ применяется линейная амортизация, а для бухучёта стоимость ОС списывается в пропорции объему произведенного товара. Величина отчислений на амортизацию отличается от сумм бухучёта, каждый месяц образуется разница. Через 10 лет, когда закончится срок использования, стоимость спишется полностью и в налоговом, и в бухгалтерском учёте. Поэтому расхождение является временным.

- Как возникла постоянная разница: Затраты на рекламу при налогообложении вычитаются только в пределах 1% выручки от продажи. Если ООО «Карма» вкладывает в рекламу 300 000 рублей, в бухгалтерском учёте этот расход отражается полностью. Допустим, процент от продажи составит 100 000 рублей. В налоговом учёте фиксируется только эта сумма. Значит разница составит 300 000 — 100 000 = 200 000 рублей. Оставшиеся 200 000 рублей, затраченные на рекламу, не будут списаны в НУ никогда. Разница сохранится, то есть она — постоянная.

- Как совместить УРПН и ТНП: Прибыль ООО «Карма» по бухучёту — 1 700 000 рублей.

УРПН составит:

Прибыль по НУ — 1 200 000 рублей.

ТНП равен:

Если за период возникла постоянная отрицательная разница 300 000 рублей, и временная вычитаемая разница 200 000 рублей, то проводки таковы:

ДЕБЕТ 99 КРЕДИТ 68 (субсчёт «расчёты по налогу на прибыль») — 340 000 рублей — отражён УРНП

ДЕБЕТ 68 (субсчёт «расчёты по налогу на прибыль») КРЕДИТ 99 — отражён ПНА

ДЕБЕТ 09 КРЕДИТ 68 (субсчёт «расчёты по налогу на прибыль») — отражён ОНА

По КРЕДИТУ счёта 68 (субсчёт «расчёты по налогу на прибыль») в итоге образуется сальдо:

340 000 — 60 000 — 40 000 = 240 000 рублей

Теперь величина совпадет с текущим налогом (ТНП), которая также равна 240 000 рублей.

Краткосрочные обязательства в балансе: разновидности

Задолженности с коротким сроком погашения можно разделить на 3 группы:

| Разновидность краткосрочных обязательств | Подробные сведения |

| Задолженности, которые нужно выплатить в течение 1 года | Отсчет 12 месяцев начинается со дня формирования отчетности. |

| Операционные | Сюда можно отнести: – налоговые платежи,

– полученные авансы, – текущие платежи в бюджет, – арендные отчисления, – выплаченные авансы, – долги за полученные материалы для производственной деятельности, – начисленная заработная плата персоналу (еще не выплаченная). |

| Деньги на выплату долгов с периодом погашения до 1 года | К данной группе можно отнести: – отпускные выплаты персонала,

– бонусы к зарплатам, – иные краткосрочные долги. |

Пример. Заполнение бухгалтерского баланса

ООО, зарегистрированное в 2015 г., применяет упрощенную систему налогообложения. Показатели регистров бухгалтерского учета на 31 декабря 2015 г. приведены в таблице:

Таблица

Остатки (Кт — кредитовые, Дт — дебетовые) на счетах

бухгалтерского учета на 31 декабря 2015 года

ООО

|

Сальдо |

Сумма, руб. |

Сальдо |

Сумма, руб. |

|

Дт |

600 000 |

Дт |

150 000 |

|

Кт |

20 040 |

Кт |

150 000 |

|

Дт |

100 000 |

Кт (субсчет «Авансы») |

505 620 |

|

Кт |

3340 |

||

|

Дт |

17 000 |

Кт |

89 000 |

|

Дт |

6000 |

Кт |

250 000 |

|

Дт |

90 000 |

Кт |

50 000 |

|

Дт |

15 000 |

Кт |

10 000 |

|

Дт |

250 000 |

Кт |

150 000 |

На основании имеющихся данных бухгалтер составил бухгалтерский баланс за 2015 г. по общей форме:

Графа 4 — единственная, которая требует заполнения вновь созданной организацией. В указанной графе отражают данные на 31 декабря отчетного года, то есть 2015 г.

Также добавляется графа 3 — для указания кодов строк.

Показатель строки 1110 «Нематериальные активы» бухгалтер определил следующим образом: из дебетового сальдо счета вычитается кредитовое сальдо счета .

Итого получаем 96 660 руб. (100 000 руб. — 3340 руб.). Все значения в бухгалтерском балансе указаны в целых тысячах, поэтому в строке 1110 записано 97.

Показатель строки 1150 «Основные средства» определен так: дебетовое сальдо счета — кредитовое сальдо счета . Результат — 579 960 руб. (600 000 руб. — 20 040 руб.). В баланс записано 580.

В строку 1170 «Финансовые вложения» вписано дебетовое сальдо счета — 150 тыс. руб. (то есть считается, что все вложения долгосрочные).

Итог по сводной строке 1100: 827 тыс. руб. (97 тыс. руб. (строка 1110) + 580 тыс. руб. (строка 1150) + 150 тыс. руб. (строка 1170)).

Теперь очередь оборотных активов. Значение строки 1210 «Запасы» определено так: дебетовое сальдо счета + дебетовое сальдо счета . Итог — 107 тыс. руб. (17 тыс. руб. + 90 тыс. руб.).

Показатель строки 1220 «Налог на добавленную стоимость по приобретенным ценностям» равен дебетовому сальдо счета , поэтому в баланс бухгалтер внес 6 тыс. руб.

Показатель строки 1250 «Денежные средства и денежные эквиваленты» найден путем сложения дебетового сальдо счета и дебетового сальдо счета . Результат — 265 тыс. руб. (15 тыс. руб. + 250 тыс. руб.). В строке записано 265.

Итог по сводной строке 1200: 378 тыс. руб. (107 тыс. руб. (строка 1210) + 6 тыс. руб. (строка 1220) + 265 тыс. руб. (строка 1250)).

По итоговой строке 1600 показана сумма показателей строк 1100 и 1200. То есть 1205 тыс. руб. (827 тыс. руб. + 378 тыс. руб.).

В остальных строках графы 4 проставлены прочерки.

Переходим к пассиву баланса. Показатель по строке 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» равен кредитовому сальдо счета , то есть в балансе стоит 50 тыс. руб.

Строка 1360 «Резервный капитал» — кредитовое сальдо счета . В нашем случае это 10 тыс. руб.

В строке 1370 «Нераспределенная прибыль (непокрытый убыток)» показано сальдо счета . Оно кредитовое. Значит, организация на конец года имеет прибыль. Ее значение — 150 тыс. руб. Брать показатель в скобки не нужно.

Показатель сводной строки 1300 равен 210 тыс. руб. (50 тыс. руб. (строка 1310) + 10 тыс. руб. (строка 1360) + 150 тыс. руб. (строка 1370)).

Показатель для строки 1520 «Кредиторская задолженность» (бухгалтер посчитал, что вся задолженность краткосрочная) определен следующим образом: кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета . Результат — 995 тыс. руб. (150 тыс. руб. + 506 тыс. руб. + 89 тыс. руб. + 250 тыс. руб.).

В строку 1500 бухгалтер перенес значение из строки 1520, так как другие строки разд. V баланса не заполнялись.

Показатель итоговой строки 1700 равен сумме строк 1300 и 1500. Полученное значение составляет 1205 тыс. руб. (210 тыс. руб. + 995 тыс. руб.).

Остальные строки пассива по причине отсутствия соответствующих данных прочеркнуты.

Показатели итоговых строк 1600 и 1700 равны. И в той, и в другой строке значение — 1205 тыс. руб. Баланс сошелся — значит, форму можно считать составленной верно.

Итоги

К оборотным производственным фондам относится стоимость активов, которыми предприятие располагает для выпуска продукции (оказания услуг, выполнения работ) и которые имеют непосредственное отношение к производству. Структура оборотных фондов производства состоит из трех элементов: запасов производства, незавершенного производства, расходов будущих периодов.

Рациональное управление оборотными фондами в производстве имеет для предприятия высокую важность, так как данный вид активов имеет особенность накапливаться, выводя из оборота денежные средства. Это негативно сказывается на финансовом состоянии компании, так как снижаются показатели оборачиваемости оборотных активов. Оборотные средства предприятия― это совокупность оборотных фондов и фондов обращения

Оборотные средства предприятия― это совокупность оборотных фондов и фондов обращения.

Оборотные фонды предприятияпредставляют собой часть средств производства, которые принимают участие в одном производственном цикле и при этом переносят всю свою стоимость на стоимость готовой продукции, а также меняют свою натуральную форму (Это материалы, конструкции, детали и т.д.).

Фонды обращения― это часть оборотных средств в виде товарно-материальных ценностей и денежных средств предприятия, которые функционируют в сфере оборота, обеспечивая непрерывность процесса производства.

Что бы лучше понять сущность оборотных фондов и фондов обращения, рассмотрим их структуру.

К оборотным фондам относятся следующие элементы:

І. Производственные запасы

, которые необходимы для обеспечения процесса производства сырьем и материалами. К производственным запасам относятся:

1) основные материалы, сырье, конструкции и детали, которые непосредственно будут брать участие в процессе производства и именно из которых изготавливается продукция;

2) вспомогательные материалы, конструкции и детали, которые не связаны непосредственно с изготовлением продукции, но необходимы для производственного процесса (смазочные материалы, топливо, запчасти для оборудования и т.д.).

3) малоценные инвентарь, инструменты, которые быстро изнашиваются (срок годности до 1 года). Также спецодежда, обувь и др. защитные приспособления независимо от срока эксплуатации и стоимости.

ІІ. Незавершенное производство

. Это предметы труда, обработку которых не завершило предприятие. Незавершенное производство характерно для предприятий, у которых производственный цикл больше одного дня.

ІІІ. Затраты будущих периодов

. К ним относятся: затраты на выполнение научно-исследовательских, рационализаторских работ; освоение новой техники; арендная плата и т.д., которые осуществляются в течение года, а на себестоимость продукции будут отнесены в следующем периоде.

ІV. Остатки готовой продукции на складе

. К этим оборотным фондам относится продукция, которая есть на складе предприятия на конец отчетного периода, однако не оплачена заказчиком, то есть еще не продана.

Соотношение между отдельными группами оборотных производственных фондов, выраженное в процентах, составляет их структуру.

В обеспечении нормальной производственно-хозяйственной деятельности предприятия, в использовании поставочно-сбытовых операций, в расчетах с работниками, а также в удовлетворении других производственных и хозяйственных требований, важную роль играют финансовые ресурсы, которые находятся в сфере оборота. Эти ресурсы и создают фонды обращения, к которым относятся:

1) товарно-материальные ценности;

2) денежные средства на расчетном счете предприятия в банке;

3) деньги в кассе предприятия;

4) деньги в расчетах с заказчиками (дебиторская задолженность);

5) отгруженные товары, оказанные услуги.

Фонды обращения― это те оборотные средства, которые в денежной или натуральной форме находятся на предприятии и которые в любой момент могут стать свободными деньгами предприятия.

Оборотные средства предприятия классифицируются по следующим признакам:

От места и роли в процессе производства оборотных средств делятся на оборотные фонды и фонды обращения, про которые мы уже говорили.