Пониженные тарифы уплаты страховых взносов — статья 427

Содержание:

- С какими вопросами не работает ЛК

- Кто относится к субъектам МСП и как подтвердить этот статус?

- Субъекты малого и среднего бизнеса могут платить страховые взносы по пониженным тарифам в 2020 году.

- Статья 427 НК РФ в действующей редакции

- Статья 427 НК РФ в действующей редакции

- Особенность НК РФ

- Для кого предназначен пониженный тариф страховых взносов в 2017 году

- Порядок востребования документов

- Порядок оказания услуги ЛК

С какими вопросами не работает ЛК

— Как мне лучше поступить;

— Какой вариант выбрать;

— Как снизить налоговые риски;

— Как избежать проблем…

- Вопросы, затрагивающие очень большие деньги.

- Вопросы, при ответе на которые необходима особая квалификация экспертов (например, МСФО, ВЭД, миграционное законодательство, таможенное право, банковская деятельность, сфера госзакупок, бюджетный учет).

- Прогноз позиции контролирующих органов и органов судебной власти в случае разбирательств.

- В рамках услуги ЛК не проводится экспертиза договоров и других документов клиента, не берутся какие-либо первичные документы.

- Эксперты в рамках ЛК не участвуют в переговорах с контрагентами и госорганами, не берутся за ведение споров в суде.

- Эксперты в рамках ЛК не предоставляют: документы, содержащие конфиденциальную информацию, правовые акты, относящиеся к законодательству иностранных государств.

- Эксперты в рамках ЛК не считают налоги, не пишут бухгалтерские проводки с конкретными цифрами.

Кто относится к субъектам МСП и как подтвердить этот статус?

Субъекты малого и среднего предпринимательства — это хозяйствующие субъекты (юридические лица и индивидуальные предприниматели), отнесенные в соответствии с условиями, установленными Федеральным законом от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации», к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, сведения о которых внесены в единый реестр субъектов малого и среднего предпринимательства (п. 1 ст. 3 Закона N 209-ФЗ).

То есть, чтобы уверенно относить себя к СМСП нужно удостовериться, что вы включены в реестр субъектов малого и среднего предпринимательства. Адрес Реестра субъектов малого и среднего предпринимательства:

Если по тем или иным причинам Вашей организации или ИП нет в реестре, то вы можете направить заявку на включение в него:

Письмо ФНС России от 02.06.2020 N БС-4-11/9090@ разъяснило:

Плательщики страховых взносов вправе применять пониженные тарифы страховых взносов с 1-го числа месяца, в котором сведения о них внесены в реестр МСП, но не ранее чем с 1 апреля 2020 года.

В случае исключения плательщиков страховых взносов из реестра МСП пониженные тарифы страховых взносов не применяются с 1-го числа месяца, в котором плательщики страховых взносов были исключены из реестра МСП.

Основные критерии для отнесения к соответствующей категории СМСП указаны в таблице:

| Условие | Микропредприятие | Малое предприятие | Среднее предприятие |

| Суммарная доля участия РФ, субъектов РФ, муниципальных образований, общественных и религиозных организаций, благотворительных и иных фондов в уставном капитале | Не более 25% | Не более 25% | Не более 25% |

| Суммарная доля участия иностранных юридических лиц и (или) юридических лиц, не являющихся субъектами малого и среднего предпринимательства | Не более 49% | Не более 49% | Не более 49% |

| Среднесписочная численность работников организации за предшествующий календарный год | До 15 человек | До 100 человек | До 250 человек |

| Доход за предшествующий календарный год (без учета НДС) | Не более 120 млн руб. | Не более 800 млн руб. | Не более 2 млрд. руб. |

Обратите внимание, что показатели Доход и Среднесписочная численность работников определяются за предшествующий календарный год. То есть, эти показатели текущего года могут повлиять на статус субъекта МСП следующего года, но не текущего

Подробнее:

Примечания

1) Разъяснение о порядке применения пониженного тарифа страховых взносов для СМСП приведено в Письме ФНС России от 07.04.2020 N БС-4-11/5850@ «О пониженных тарифах страховых взносов для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства»

2) Подробнее в статье: Минфин разъяснил применение пониженного тарифа страховых взносов (15%) субъектами МСП >

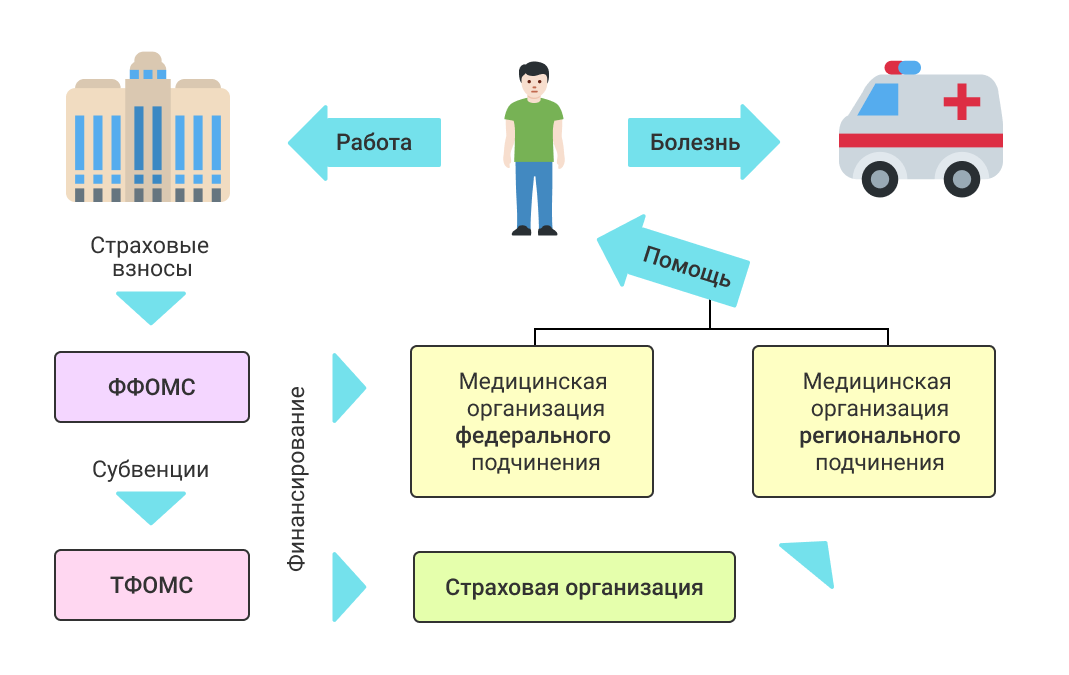

Субъекты малого и среднего бизнеса могут платить страховые взносы по пониженным тарифам в 2020 году.

Комментарий

В целях поддержки предпринимательства в условиях сложившейся неблагоприятной экономической ситуации в связи с угрозой распространении коронавируса принят Федеральный закон от 01.04.2020 № 102-ФЗ с рядом поправок в нормативно-правовые акты, регулирующие уплату страховых взносов.

Право платить взносы по пониженным тарифам (в совокупности 15% вместо 30%) получили организации и ИП на том основании, что они относятся к категории малого или среднего предпринимательства (далее — МСП). Подробнее об этой категории см. в Бизнес-справочнике.

Пониженные тарифы такие плательщики могут применять не ко всем выплатам в пользу физлиц, а только к той их части в месяц, которая превышает федеральный МРОТ, действующий с начала календарного года.

Тарифы взносов составляют (ст. 6 Закона № 102-ФЗ):

- на пенсионное страхование – 10 % (с выплат, не превышающих предельный размер базы по взносам) и 10 % (с выплат свыше предельного размера базы по взносам);

- на медицинское страхование – 5 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством (на случай ВНиМ) – 0 %.

На выплаты в пользу физлиц в части, не превышающей МРОТ, взносы начисляются по общим тарифам, а именно (ст. 425 НК РФ):

- на пенсионное страхование – 22 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5,1 %;

- на социальное страхование на случай ВНиМ – 2,9 % (на выплаты, не превышающие предельный размер базы по взносам) или 1,8 % (на выплаты отдельным категориям физлиц, например, временно пребывающим иностранцам).

Платить взносы по новым сниженным тарифам правомерно с 1 января 2021 года. Это связано с тем, что акты законодательства, регулирующие порядок исчисления и уплаты страховых взносов, вступают в силу по истечении месяца с даты официального опубликования, но не ранее 1-го числа очередного расчетного периода (абз. 3 п. 1 ст. 5 НК РФ).

Однако субъектам МСП такое право статьей 6 Закона № 102-ФЗ предоставлено уже с 1 апреля 2020 года и до окончания 2020 года. То есть впервые по пониженным тарифам они могут рассчитать взносы с выплат, начисленных в апреле 2020 года.

Рассмотрим порядок расчета взносов в 2020 году.

МРОТ с 01.01.2020 составляет 12 130 руб. Допустим, ежемесячная зарплата работника у ИП – 45 000 руб.

Следовательно, с платежа по взносам за апрель 2020 года нужно руководствоваться следующим правилом.

На заработную плату в размере 12 130 руб. взносы начисляются по общим тарифам, установленным ст. 425 НК РФ. См. об этом статью справочника «Страховые взносы (с 2017 года)».

На заработную плату в размере 32 870 руб. взносы начисляются по пониженным тарифам, предусмотренным для СМСП новыми пп. 16 п. 1, п. 2.1 ст. 427 НК РФ.

С 01.01.2021 нужно рассчитывать страховые взносы по этому же алгоритму, но учитывая новый МРОТ, который будет действовать с указанной даты. Заметим, что период, на который для субъектов МСП установлены пониженные тарифы взносов, временными рамками не ограничен. Таким образом, это мера поддержки, будет действовать длительно, а не только в период введенного карантина.

Что касается взносов «на травматизм», законопроект не предусматривает каких-либо конкретных льгот. Однако Федеральный закон от 24.07.1998 № 125-ФЗ дополнен положениями о том, что Правительство РФ наделено правом издавать нормативные акты. В частности:

- о продлении сроков уплаты взносов «на травматизм» и подачи отчетности по этим взносам;

- о продлении сроков исполнения требований об уплате недоимки по взносам «на травматизм», пеней и штрафов;

- дополнительные основания получения отсрочки и рассрочки по уплате взносов «на травматизм», пеней и штрафов.

При этом уточнено, что перечисленные меры должны действовать с 01.01.2020 по 31.12.2020 (ст. 3 Закона № 102-ФЗ).

Вероятнее всего, в ближайшее время следует ожидать принятия Правительством РФ постановлений или распоряжений о преференциях для определенных категорий плательщиков взносов «на травматизм».

Статья 427 НК РФ в действующей редакции

В статье представлены все льготы по страховым взносам (не только для УСН — пп. 5 п. 1 ст. 427, но и для других)

Статья изменилась. Коды представлены с учетом изменений.

Льготная ставка 20% применяется для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, основным видом экономической деятельности (классифицируемым на основании кодов видов деятельности в соответствии с Общероссийским классификатором видов экономической деятельности) которых являются:

- производство пищевых продуктов;

- производство безалкогольных напитков, производство минеральных вод и прочих питьевых вод в бутылках;

- производство текстильных изделий;

- производство одежды;

- производство кожи и изделий из кожи;

- обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения;

- производство бумаги и бумажных изделий;

- производство химических веществ и химических продуктов;

- производство лекарственных средств и материалов, применяемых в медицинских целях;

- производство резиновых и пластмассовых изделий;

- производство прочей неметаллической минеральной продукции;

- производство профилей с помощью холодной штамповки или гибки;

- производство проволоки методом холодного волочения;

- производство готовых металлических изделий, кроме машин и оборудования;

- производство компьютеров, электронных и оптических изделий;

- производство электрического оборудования;

- производство машин и оборудования, не включенных в другие группировки;

- производство автотранспортных средств, прицепов и полуприцепов;

- производство прочих транспортных средств и оборудования;

- производство мебели;

- производство музыкальных инструментов;

- производство спортивных товаров;

- производство игр и игрушек;

- производство медицинских инструментов и оборудования;

- производство изделий, не включенных в другие группировки;

- ремонт и монтаж машин и оборудования;

- сбор и обработка сточных вод;

- сбор, обработка и утилизация отходов; обработка вторичного сырья;

- строительство зданий;

- строительство инженерных сооружений;

- работы строительные специализированные;

- техническое обслуживание и ремонт автотранспортных средств;

- торговля розничная лекарственными средствами в специализированных магазинах (аптеках);

- торговля розничная изделиями, применяемыми в медицинских целях, ортопедическими изделиями в специализированных магазинах;

- деятельность сухопутного и трубопроводного транспорта;

- деятельность водного транспорта;

- деятельность воздушного и космического транспорта;

- складское хозяйство и вспомогательная транспортная деятельность;

- деятельность почтовой связи и курьерская деятельность;

- производство кинофильмов, видеофильмов и телевизионных программ;

- деятельность в области телевизионного и радиовещания;

- деятельность в сфере телекоммуникаций;

- разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги, за исключением организаций и индивидуальных предпринимателей, указанных в подпунктах 2 и 3 настоящего пункта;

- деятельность в области информационных технологий, за исключением организаций и индивидуальных предпринимателей, указанных в подпунктах 2 и 3 настоящего пункта;

- управление недвижимым имуществом за вознаграждение или на договорной основе;

- научные исследования и разработки;

- деятельность ветеринарная;

- деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма;

- деятельность по обслуживанию зданий и территорий;

- образование;

- деятельность в области здравоохранения;

- деятельность по уходу с обеспечением проживания;

- предоставление социальных услуг без обеспечения проживания;

- деятельность учреждений культуры и искусства;

- деятельность библиотек, архивов, музеев и прочих объектов культуры;

- деятельность спортивных объектов;

- деятельность спортивных клубов;

- деятельность фитнес-центров;

- деятельность в области спорта прочая;

- ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения;

- деятельность по предоставлению прочих персональных услуг

Статья 427 НК РФ в действующей редакции

Статья изменилась. Коды представлены с учетом изменений.

Льготная ставка 20% применяется для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, основным видом экономической деятельности (классифицируемым на основании кодов видов деятельности в соответствии с Общероссийским классификатором видов экономической деятельности) которых являются:

- производство пищевых продуктов;

- производство безалкогольных напитков, производство минеральных вод и прочих питьевых вод в бутылках;

- производство текстильных изделий;

- производство одежды;

- производство кожи и изделий из кожи;

- обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения;

- производство бумаги и бумажных изделий;

- производство химических веществ и химических продуктов;

- производство лекарственных средств и материалов, применяемых в медицинских целях;

- производство резиновых и пластмассовых изделий;

- производство прочей неметаллической минеральной продукции;

- производство профилей с помощью холодной штамповки или гибки;

- производство проволоки методом холодного волочения;

- производство готовых металлических изделий, кроме машин и оборудования;

- производство компьютеров, электронных и оптических изделий;

- производство электрического оборудования;

- производство машин и оборудования, не включенных в другие группировки;

- производство автотранспортных средств, прицепов и полуприцепов;

- производство прочих транспортных средств и оборудования;

- производство мебели;

- производство музыкальных инструментов;

- производство спортивных товаров;

- производство игр и игрушек;

- производство медицинских инструментов и оборудования;

- производство изделий, не включенных в другие группировки;

- ремонт и монтаж машин и оборудования;

- сбор и обработка сточных вод;

- сбор, обработка и утилизация отходов; обработка вторичного сырья;

- строительство зданий;

- строительство инженерных сооружений;

- работы строительные специализированные;

- техническое обслуживание и ремонт автотранспортных средств;

- торговля розничная лекарственными средствами в специализированных магазинах (аптеках);

- торговля розничная изделиями, применяемыми в медицинских целях, ортопедическими изделиями в специализированных магазинах;

- деятельность сухопутного и трубопроводного транспорта;

- деятельность водного транспорта;

- деятельность воздушного и космического транспорта;

- складское хозяйство и вспомогательная транспортная деятельность;

- деятельность почтовой связи и курьерская деятельность;

- производство кинофильмов, видеофильмов и телевизионных программ;

- деятельность в области телевизионного и радиовещания;

- деятельность в сфере телекоммуникаций;

- разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги, за исключением организаций и индивидуальных предпринимателей, указанных в подпунктах 2 и 3 настоящего пункта;

- деятельность в области информационных технологий, за исключением организаций и индивидуальных предпринимателей, указанных в подпунктах 2 и 3 настоящего пункта;

- управление недвижимым имуществом за вознаграждение или на договорной основе;

- научные исследования и разработки;

- деятельность ветеринарная;

- деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма;

- деятельность по обслуживанию зданий и территорий;

- образование;

- деятельность в области здравоохранения;

- деятельность по уходу с обеспечением проживания;

- предоставление социальных услуг без обеспечения проживания;

- деятельность учреждений культуры и искусства;

- деятельность библиотек, архивов, музеев и прочих объектов культуры;

- деятельность спортивных объектов;

- деятельность спортивных клубов;

- деятельность фитнес-центров;

- деятельность в области спорта прочая;

- ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения;

- деятельность по предоставлению прочих персональных услуг

Особенность НК РФ

НК РФ составлен с включением статей по следующим направлениям:

- видам налоговых платежей, взимаемых с граждан и организаций;

- основаниям по назначению и сбору налоговых отчислений;

- принципам установления, ввода и отмены налогов;

- правам и обязанностям плательщиков;

- формам и методам контроля исполнения налогового законодательства;

- ответственности за недобросовестное выполнение установленных требований;

- особенностям процедуры обжалования незаконных действий представителей государственных контролирующих органов.

Вопросам уплаты страховых взносов посвящен одиннадцатый раздел документа.

Для кого предназначен пониженный тариф страховых взносов в 2017 году

Проценты для вычисления налогов в части страхования регламентируются ст. 426-429 Кодекса. По статье 427 пониженные тарифы страховых взносов разработаны по отраслям деятельности бизнеса, а также для упрощенцев с соблюдением обязательных условий (п. 4-10 ст. 427). В процессе установления правомерности работы, когда используются пониженные тарифы страховых взносов с 2021 г. руководствоваться следует Классификатором ОКВЭД-2.

Условия применения пониженного тарифа страховых взносов фирм на УСН

(требования ст. 427):

- Объем доходов по льготному ОКВЭД должен минимально составлять 70% от совокупных объемов выручки предприятия (п. 6).

- Итоговые доходы упрощенца за текущий налоговый период должны быть ниже 79 000 000 руб. (подп. 3 п. 2).

Таблица актуальных показателей в части сниженных ставок:

| Плательщики (по нормам ст. 427) | ОКВЭД 2 | Ставки, в процентах | ||

| ОПС | ФСС | ОМС | ||

| Упрощенцы, ведущие льготную хоздеятельность согласно подп. 5 п. 1. (К этой категории причислены и ТСЖ – пониженный тариф страховых взносов используется в ситуации, когда ведущим кодом считается управление всевозможным недвижимым имуществом). | 13-16 и остальные | 20 | — | — |

| Вмененщики-фармацевтики | 47.73, 46.46.1, 46.18.1 и остальные | 20 | — | — |

| ИП, применяющие разрешение-патент (подп. 9 п. 1) | 74.20, 75.0 и т.д. | 20 | — | — |

| Упрощенцы-благотворительные структуры (подп. 8 п. 1) | 88.10 или 64.9 и т.д. | 20 | — | — |

| Упрощенцы-НКО (подп. 7 п. 1) | 86-88, 37 и др. | 20 | — | — |

| Компании, занятые в сфере IT (подп. 3 п. 1) | 63, 62 | 8 | 2 | 4 |

| Упрощенцы, занятые интеллектуальной хоздеятельностью по подп. 1 п. 1 | 72 | 8 | 2 | 4 |

| Субъекты, подписавшие соглашение с управленческими органами ОЭЗ (подп. 2 п. 1 ст. 427) | 62.0, 79.1 | 8 | 2 | 4 |

| Налогоплательщики, выдающие вознаграждение экипажам тех судов, которые прошли регистрационные процедуры по внесению в международный реестр (подп. 4 п. 1) | 50 | — | — | — |

| Фирмы-участники специальных территорий (подп. 11-13 п. 1) | Регулируются в особом порядке | 6 | 1,5 | 0,1 |

Порядок востребования документов

Так как никаких запросов и уведомлений применение пониженных тарифов страховых взносов не требует, то и ИФНС оповещать не нужно. Владельцы бизнеса, которые на основании действующего законодательства вправе использовать пониженные взносы, могут сами рассчитывать платежи по льготным тарифам.

В связи с этим, в спорных случаях, сотрудники ФНС могут запросить документы, подтверждающие возможность использования пониженных тарифных ставок. Но такие требования налоговые служащие могут предъявить только в момент проверки сданных отчетов.

Кроме того, чтобы их запрос был законным, Федеральная налоговая служба должна направить требования по форме, утвержденной приказом ФНС от 8 мая 2020 года, № MMB-7-2/189. Устный запрос является нарушением и может быть проигнорирован.

Документы, по усмотрению налогового инспектора, представляются в электронном или бумажном виде. Во втором случае они должны быть заверены подписью руководства компании, а также печатью. На предоставление необходимых бумаг плательщику дается десять дней. Отчет начинается со следующего дня после вручения документов уполномоченному лицу.

Список необходимых налоговикам документов разный и зависит, в первую очередь, от сферы деятельности плательщика, региона и самого инспектора

Важно отметить, что сотрудники ИФНС в году не вправе отказывать в приеме страховых расчетов по сниженной ставке из-за отсутствия заблаговременного предоставления документов, подтверждающих право плательщиков на льготы. Это делается лишь в момент проверки отчета

Порядок оказания услуги ЛК

Вопросы принимаются в письменной форме.

Каналы обращения:

— Сайт ООО «Центр Ф1»

— Электронный адрес Горячей линии –;

— Ваш сопровождающий специалист;

— Кнопка в системе «»;

— Телефон Горячей линии-34-999-24.

- Время обращения с вопросами: с понедельника по пятницу 9.00 — 18.00.

- Требование к обращению:

— ФИО;

— должность;

— название организации;

— телефон;

— адрес электронной почты.

Срок предоставления ответа: в течение двух рабочих дней, не считая день обращения.

Гарантированный минимум для клиента – две консультации в месяц. Сверх этого – по персональной договоренности с ООО «Центр Ф1».