Учет спецодежды в бухгалтерском и налоговом учете в 2017 году

Содержание:

- Порядок списания

- Проводки по списанию спецодежды

- Важно

- Закрытие месяца и распределение РБП

- Законные основания

- Списание спецодежды в бухгалтерском учете

- Списание спецодежды в 1С 8.3 пошаговая инструкция

- Заметки

- Реквизиты документа

- Бухгалтерский и налоговый учет спецодежды

- Учет форменной одежды в 1С

- Учет и списание спецодежды в 1С 8.3

Порядок списания

Методические указания содержат информацию о порядке учета спецодежды, в том числе и списания. Причинами к списанию могут быть:

- продажа;

- безвозмездная передача работнику или иному лицу, согласно договору;

- моральный или физический износ;

- приведение комплекта в негодность в следствие аварии, стихийного бедствия и других ЧС;

- передача в качестве вклада в уставный капитал другой организации.

Если стоимость спецодежды к моменту списания перенесена на расходы, то дополнительных записей и проводок не делается, все отражается только в аналитическом учете. В том случае, когда спецодежда пришла в негодность раньше установленного срока, ее тоже можно списать, но для этого придется собрать комиссию и составить соответствующий акт. Эта ситуация рассмотрена в 39 пункте методических указаний, для этого следует сделать следующие проводки:

Д-т 94 «Недостачи и потери от порчи» — К-т 10-11 «Списание остаточной стоимости».

В случае, если в одежде обнаружен брак и порча произошла по причине некачественного производства изделия, производится запись:

Д-т 91-2 – К-т 94.

Для определения пригодности для дальнейшего использования спецодежды собирается инвентаризационная комиссия, составляется акт на списание. Сделать это можно благодаря установленным и утвержденным Постановлением Госкомстата РФ № 71а от 30 октября 1997 формам:

- акт выбытия малоценных и быстроизнашивающихся предметов (ф. № МБ-4);

- акт на списание (ф. №МБ-8);

- самостоятельно разработанная форма для списания подобных материалов согласно 129-ФЗ.

Все доходы и расходы, которые так или иначе связаны с предметами спецодежды, в бухучете должны отражаться в виде «Прочих расходов и доходов» именно в том периоде, к которому относятся.

В случае умышленной порчи одежды или халатного отношения стоимость может быть вычтена из зарплаты работника, для этого делаются следующие записи:

- Д-т 94 – К-т 10-11 недостача спецодежды;

- Д-т 73-2 – К-т 94 предъявление ущерба;

- Д-т 70 – К-т 73-2 удержание стоимости;

- Д-т 77 – К-т 99 списание сальдо ОНО;

- Д-т 99 – К-т 68 корректировка расчетов с бюджетом.

Если не сделать последнюю проводку и отразить компенсацию убытков, то могут возникнуть судебные разбирательства с ФНС. Часто такие споры разрешаются в пользу налогоплательщиков, но не все предприятия готовы отстаивать свои права в суде.

При возникновении необходимости списать спецодежду, пришедшую в негодность по вине производителя, следует сделать следующие записи:

- Д-т 94 – К-т 10-11 остаточная стоимость;

- Д-т 91-2 – К-т 94 прочие расходы;

- Д-т 77 – К-т 99 сальдо ОНО;

- Д-т 99 – К-т 68 расчеты с бюджетом.

Списанная спецодежда может применяться для ремонта другой, эксплуатируемой, или использована в качестве ветоши для иных нужд. Для этого после списания робу необходимо поставить на приход на склад в качестве вторичного сырья.

Важным в процессе списания является пункт отнесения изношенной спецодежды к отходам. В этом случае стоит помнить об экологическом законодательстве и соблюдать его. Для оприходования ветоши используется бухгалтерская запись:

Д-т 10-6 – К-т 20.

Часто предприниматели закупают спецодежду за счет собственных средств, но существует возможность компенсировать все затраты или часть с помощью Фонда социального страхования РФ. Деньги Фонд не перечислит, а вот страховые взносы можно значительно сократить. Для этого следует до 1 августа текущего года подать соответствующее заявление с комплектом документов, который утвердил Минтруд.

В случае если ФСС подтвердит возможность компенсации:

- потребуется предоставить документы, которые подтвердят расходы на покупку спецодежды;

- взносы по травматизму, которые будут начислены, следует учитывать в расходах в пользу налога на прибыль полностью;

- такая помощь Фонда не отражается в доходах на прибыль, а стоимость одежды – в расходах.

Стоит придерживаться установленного лимита списания спецодежды во избежание лишних вопросов от налоговых органов.

Проводки по списанию спецодежды

Проводки будут зависеть от того, как она была учтена при поступлении. Методические указания №135н — документ Минфина от 26/12/02 г. — содержат рекомендацию учитывать спецодежду в составе МПЗ, на счете «Материалы», вне зависимости от срока ее использования. Вместе с тем организации предоставлено право при соответствующих условиях (по ПБУ 6/01) учитывать спецодежду и в составе основных средств.

Целесообразно применять учет в составе ОС в отношении дорогостоящей спецодежды, стоимостью более 100 тыс. руб. (минимальная первоначальная стоимость в НУ). В ином случае придется учитывать временные разницы между БУ и НУ – первоначальная стоимость ОС в бухучете от 40 тыс. руб.

Проводки отражают варианты учета спецодежды в организации.

Срок использования спецодежды в составе МПЗ менее года

Спецодежда списывается сразу в момент передачи к использованию (п. 21 указаний) со склада проводками: Дт 20, 23, 25, 26, 44 Кт 10-10. За балансом учитывается использование спецкомплектов работниками (п. 23 указаний). Если фирма признает такой учет целесообразным, вводится специальный забалансовый счет.

Спецодежда учтена в составе ОС

Ее стоимость погашается ежемесячными амортизационными отчислениями в течение срока использования: Дт 20, 23, 25, 26, 44 Кт 02.

Пример. Слесарю-ремонтнику котельной в организации приобретен комплект спецодежды, состоящий из рабочего комбинезона (2500 руб.) и куртки (2000 руб.). Срок их эксплуатации по действующим нормам менее 12 месяцев.

При поступлении на учет бухгалтер сделает проводку: Дт 10-10 Кт 60 (76) 4500,00 руб. В день выдачи слесарю комплект будет полностью списан на затраты вспомогательного производства: Дт 23 Кт 10-10 4500,00 руб.

Важно

Приобретение, аренда специальной одежды, не имеющей декларации о соответствии и (или) сертификата соответствия либо имеющей декларацию (сертификат) с истекшим сроком действия, не допускаются.

| Профессия или должность | Выполняемые работы | Наименование средства индивидуальной защиты | Норма выдачи на год |

| Изготовитель пищевых полуфабрикатов | Чистка корнеплодов | Фартук прорезиненный с нагрудником | 1 шт. |

| Мойка картофеля | Галоши резиновые (выдаются дополнительно к фартуку) | 1 пара | |

| Кухонный рабочий | – | Рукавицы комбинированные | 2 пары |

| Мойщик посуды | – | Фартук прорезиненный с нагрудником | 1 шт. |

| Мойка котлов | Перчатки резиновые (выдаются дополнительно к фартуку) | Дежурные | |

| Рабочий | Мойка котлов | Фартук прорезиненный с нагрудником | 1 шт. |

| Перчатки резиновые | Дежурные |

- буфетчик;

- изготовитель пищевых полуфабрикатов из мяса, рыбы, овощей;

- кладовщик;

- подсобный рабочий;

- работник, выполняющий работу по сбору посуды со столов.

Согласно п. 14 Межотраслевых правил № 290н при выдаче работникам СИЗ работодатель руководствуется типовыми нормами, соответствующими его виду деятельности (то есть типовыми отраслевыми нормами).

В свою очередь, в Типовых отраслевых нормах № 68 наименования профессий соответствуют наименованиям, приведенным в Едином тарифно-квалификационном справочнике работ и профессий рабочих, выпуск 51, а данные по работникам торговли и общественного питания в этом справочнике объединены в один общий раздел.

Поэтому предприятия общепита вполне могут использовать при установлении норм выдачи спецодежды и другие разделы приложения 7. В частности, в разделе I «Торгово-складские организации» представлены нормы выдачи спецодежды для продавца продовольственных товаров и буфетчика.

| Выполняемые продавцом продовольственных товаров, буфетчиком работы | Наименование средства индивидуальной защиты | Норма выдачи на год |

| Продажа мясных и рыбных товаров | Фартук прорезиненный | 1 шт. |

| Продажа картофеля и овощей | Фартук прорезиненный | 1 шт. |

| Нарукавники прорезиненные | 1 пара | |

| Постоянная работа в неотапливаемых палатках, киосках, ларьках либо разносная или развозная торговля на наружных работах зимой | Куртка на утепленной прокладке | По поясам* |

| Валенки | По поясам** | |

| Непосредственное обслуживание населения в осенне-зимний период на открытом воздухе или в неотапливаемых помещениях на ярмарках, уличных базарах, выставках-продажах | Куртка на утепленной прокладке | Дежурная |

| Валенки | По поясам** | |

| Галоши на валенки | 1 пара |

Не учитывается как специальное оборудование технологическое оборудование для выполнения типовых (стандартных) операций по механической, термической, гальванической и иной обработке деталей и изделий, стандартное испытательное оборудование для проверки покупных полуфабрикатов, комплектующих изделий и материалов, а также иное оборудование общего применения (п. 5, 6 методических указаний).

В учётной политике организации для целей бухгалтерского учёта должен быть отражён выбор метода учёта специальной оснастки, а также определено, к какой категории имущества спецоснастка относится — материально-производственным запасам или объектам основных средств.

К этому подводят и методические указания, ведь они посвящены порядку учёта специфичных активов в составе материально-производственных запасов, а не основных средств.

Если оснастка изготовлена силами самой организации, то затраты по её изготовлению предварительно группируются на счетах учёта производственных затрат (23 «Вспомогательные производства», 20 «Основное производство» и др.), после чего формируется её стоимость.

Списание стоимости специальной оснастки при использовании линейного способа осуществляется исходя из её фактической себестоимости и нормы, исчисленной из её срока полезного использования. автор — Евгений ПЕТРОВ, налоговый консультант

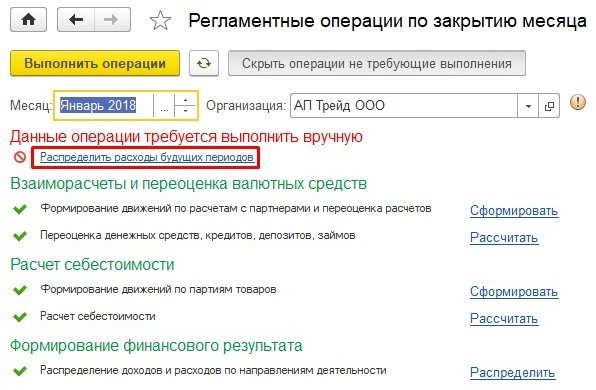

Закрытие месяца и распределение РБП

Себестоимость переданной спецодежды пока не рассчитана. Поэтому, прежде чем распределять расходы будущих периодов, следует произвести регламентное закрытие месяца. При этом рассчитается себестоимость, которая и подлежит распределению.

Выполним закрытие текущего месяца. После успешного завершения в форме отобразился раздел «Данные операции требуется выполнить вручную», со ссылкой «Распределить расходы будущих периодов».

Теперь можно выполнить распределение РБП.

Перейдем в это рабочее место.

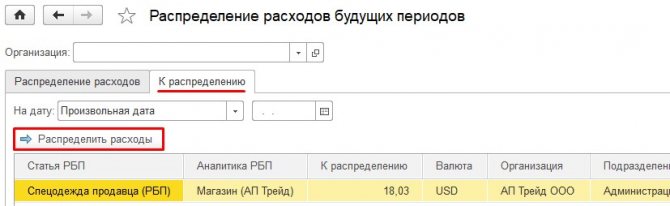

На вкладке «К распределению» отображается статья, аналитика и сумма (в валюте управленческого учета) расходов будущих периодов, которые необходимо распределить. В примере – статья «Спецодежда продавца (РБП)».

Выделим строку и нажмем «Распределить расходы».

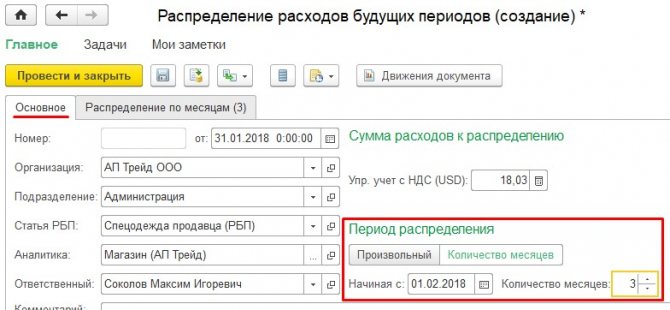

Создан документ «Распределение расходов будущих периодов». Основные значения (организация, подразделение, статья РБП, аналитика) заполнены автоматически. Укажем период распределения (в примере – 3 месяца) и дату начала распределения (в примере – 1 февраля).

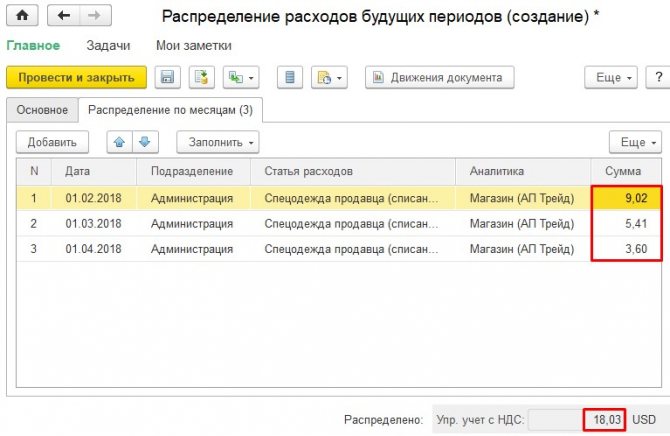

На вкладке «Распределение по месяцам» нажмем «Заполнить – Распределение по месяцам». Сумма расходов автоматически распределена поровну на 3 месяца.

Однако, в нашем примере суммы должны распределяться по месяцам неравномерно: 50%, 30% и 20%. Исправим суммы вручную согласно долям, при этом итоговая сумма расходов должна остаться неизменной.

После заполнения проведем и закроем документ. Расходы будущих периодов распределены.

Для погашения РБП выполним закрытие месяца, начиная с которого должны распределяться расходы (в примере – февраль). Распределенная на этот месяц сумма списана. При закрытии следующих месяцев также будут списаны назначенные суммы РБП.

Законные основания

Бланк, предназначенный для оформления списания спецодежды, содержит ссылку на Постановление Госкомстата. Здесь указано, что именно этот бланк рекомендован к использованию в данной ситуации. Если тщательно ознакомиться с постановлением, можно узнать нюансы и ситуации, при которых следует применять эту форму.

Непосредственно списать одежду можно только после того, как в организации будет проведена инвентаризация. Документ необходимо оформить в двух экземплярах. Одна копия поступает в бухгалтерский отдел для проверки и обработки. Вторая копия остается у заполнителя, который и является ответственным за спецодежду и ее правильное списание.

Форма акта

Начиная с 1997 года, для оформления такого акта использовалась обязательная форма МБ-4. Однако сегодня она не является обязательной. Организации имеют право разработать собственный бланк, который должен быть принят учетной политикой. Хотя практика показывает, стандартный бланк МБ-4 не утратил свою актуальность и по сегодняшний день. Удобную и многим знакомую форму используют практически все компании. Кроме простоты, следует отметить универсальность такого бланка. Его можно использовать не только в том случае, когда спецодежда пришла в негодность. Форма применяется при утере, порче, поломке. При помощи такого бланка оформляется не только списание одежды. Он позволяет официально обязать виновника компенсировать нанесенный ущерб.

Где он применяется

Закон обязывает работодателей, предоставлять специальную защитную одежду сотрудникам, которые трудятся в опасных и вредных условиях. Если руководство организации отказывает в выдаче спецодежды, сотрудник может вообще не выполнять свои прямые обязательства. При этом рабочая смена ему засчитывается. По сути, у работника был вынужденный простой, который случился по вине работодателя. Если работодатель откажется произвести такую выплату, работник имеет право обратиться в суд. Но практика показывает, до судебных разбирательств практически не доходит. Ведь работодатель понимает, в такой ситуации он нарушает закон, за что может понести административное наказание.

Если сотрудник все-таки приступил к выполнению своих обязательств без спецодежды, и при этом с ним случилось происшествие, такие ситуации рассматриваются особо тщательно. Если выяснится, что наличие спецодежды предотвратило бы несчастный случай, работодателю будет грозить ответственность уголовная.

(Видео: «Бухгалтерский и налоговый учет спецодежды. Документы учета спецодежды»)

Порядок списания СИЗ

Как и любое имущество, находящееся на балансе организации, средства индивидуальной защиты находятся на учете у бухгалтерского отдела. Если они не пригодны для дальнейшего использования, их необходимо списать. Для этой процедуры существует определенный порядок.

Создание комиссии

Руководитель организации должен издать приказ, при помощи которого назначаются члены проверяющей группы. Именно они должны будут проверять СИЗ, подтверждая необходимость их списания. В состав комиссии запрещено включать сотрудников, которые несут материальную ответственность за списываемую спецодежду.

Списание спецодежды в бухгалтерском учете

Спецодежда может относиться на предприятии как к основным фондам, так и к МПЗ (см. → учет материально производственных запасов). Поэтому ее списание будет отражаться на счетах бухучета по-разному.

Когда спецодежда относится к МПЗ, то списание отражается следующим образом:

|

Корреспонденция счетов |

Содержание операции | Примечание | |

|

Дебет |

Кредит |

||

|

20 (23,25,26,29,44) |

10 |

Списана стоимость | Когда спецодежда списывается единовременно, то проводка выполняется один раз в месяце выдачи ее рабочему. При списании стоимости линейным методом проводка повторяется ежемесячно. |

|

20 (23,25,26,29,44) |

02 |

Списывается стоимость путем начисления амортизации | Когда спецодежда числится среди основных фондов |

| 02 | 01 | Списывается стоимость спецодежды |

При выбытии спецодежды, когда она числится как основное средство |

При списании стоимости спецодежды сразу за один раз, следует контролировать ее дальнейшую эксплуатацию с помощью специальной ведомости. При обнаружении недостачи виновник должен возместить ущерб.

Спецодежду, срок эксплуатации которой истек, необходимо списать актом. Этот документ разрешается составить в произвольной форме, если сохранятся необходимые для него реквизиты. Форма его в обязательном порядке утверждается руководителем предприятия в приказе к учетной политике.

Пример #1. Бухгалтерский учет спецодежды в организации: проводки

Этот комплект был сразу же выдан работнику. Учетной политикой предприятия зафиксировано, что предметы, стоимостью до 40000 рублей относятся к производственным запасам, а стоимость предметов, срок эксплуатации которых составляет менее года, можно списать сразу на издержки производства.

Отражение движения спецодежды бухгалтером:

- Дт 10 Кт60 = 3897 (на стоимость купленной спецодежды без НДС)

- Дт 19 Кт 60 = 703 (входной НДС)

- Дт 68 Кт 19 = 703 (на НДС, подлежащий вычету)

- Дт 10/11 Кт 10/10 = 3897 (при отпуске спецодежды работнику)

- Дт 20 Кт 10/1 = 847 (на стоимость костюма)

- Дт 20 Кт 10/1 = 127 (ежемесячно на протяжении 24 месяцев списывается стоимость куртки)

Поскольку комбинезон имеет срок службы 1 год, стоимость его списывается сразу при выдаче рабочему. Куртка используется более одного года, но поскольку ее стоимость не превысила 40000 рублей, числится она как МПЗ и списывается равными долями на протяжении службы.

Пример #2. Списание спецодежды (касок) в бухучете

Рабочему выдана со склада каска (срок эксплуатации 24 месяца, цена 1500 рублей), рабочий комбинезон (срок 12 месяцев, цена 1300 рублей) и 2 пары перчаток (срок 3 месяца, цена единицы 100 рублей).

В бухучете нужно сделать следующие записи:

- Дт 10 «Спецодежда в эксплуатации» Кт 10 «Спецодежда на складе» = 3000

- Дт 20 кт 10 = 1500 (отнесены на затраты стоимость комбинезона и перчаток)

- Дт 20 кт 10 = 62,5 (каждый месяц на протяжении двух лет равными долями от стоимости каски)

Порядок списания спецодежды, числящейся в составе основных фондов, отличается. Первичным документом для оформления таких операций является акт списания основных средств форма ОС-4.

Списание в этом случае отражается следующей проводкой:

Дебет 02 Кредит 01 – списана спецодежда

Списание спецодежды в 1С 8.3 пошаговая инструкция

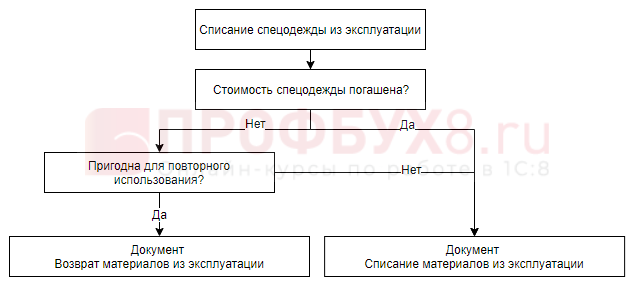

Шаг 1. Проверьте полностью ли погашена стоимость.

Для контроля сформируйте отчет Оборотно-сальдовая ведомость по счету 10.11.1 в разделе Отчеты.

Шаг 2. Определитесь будет ли повторно использована спецодежда.

Шаг 3. Спишите спецодежду согласно выбранному варианту.

Спецодежда пригодна для дальнейшего использования и стоимость полностью не погашена

Разберем подробно действия бухгалтера при списании спецодежды в 1С 8.3 из эксплуатации и возвращении ее на склад.

Введите документ Возврат материалов из эксплуатации вручную или из документа выдачи формы сотруднику для эксплуатации.

Во избежание ошибок и для автоматического заполнения вкладки Спецодежда воспользуйтесь кнопкой Заполнить – Заполнить по остаткам. При необходимости удалите не нужные строки. Если, например, на остатке 10 позиций, а возвращают только 5 из них.

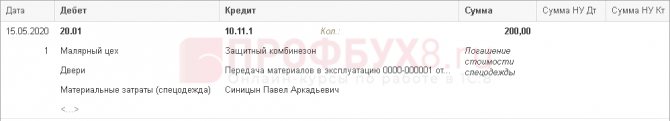

Проводки

Разберем подробно проводки и суммы по ним:

- затратный счет отражается только в том случае, если сумма по БУ или НУ не погашена полностью.

- оприходование спецодежды на склад осуществляется по остаточной стоимости.

- возвращенная спецодежда на склад больше не закреплена за материальным лицом.

Спецодежда не используется повторно или стоимость погашена полностью

Разберем подробно действия бухгалтера при списании спецодежды в 1С 8.3, когда она стала непригодной или срок ее использования закончился.

Введите документ Списание материалов из эксплуатации вручную или из документа выдачи формы сотруднику для эксплуатации.

Во избежание ошибок и для автоматического заполнения вкладки Спецодежда воспользуйтесь кнопкой Заполнить – По остаткам или По остаткам с истекшим сроком. При необходимости удалите не нужные строки. Если, например, на остатке 20 позиций, а списывают только 10 из них.

Если сумма погашена не полностью и ее необходимо учесть в расходах, отличных от первоначально заданной аналитики, то заполните Счет дебета на вкладке Списание расходов.

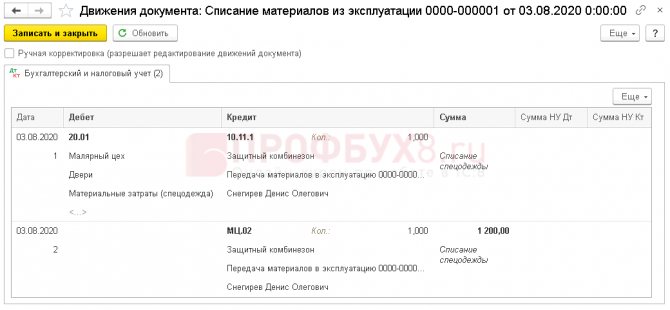

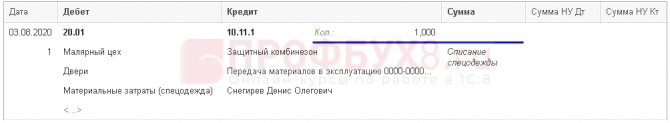

Проводки

Разберем их подробно:

- списание только в количественном выражении, т.к. сумма погашена;

- если сумма не погашена полностью, то будет 2 проводки:

И последняя проводка:

возвращенная спецодежда на склад больше не закреплена за материальным лицом.

Мы на схеме и с подробностями разобрались, как оформить списание спецодежды в 1С 8.3 Бухгалтерия. Теперь спокойно можем приступать к отражению таких операций в своей базе.

Заметки

В зависимости от климатического пояса срок носки валенок составляет 2; 2,5; 3 или 4 года.

Далее, если в типовых отраслевых нормах нужные профессии и должности отсутствуют, спецодежду нужно выдавать в соответствии с типовыми нормами для работников сквозных профессий и должностей всех отраслей экономики (таковые утверждены Приказом Минтруда РФ от 09.12.2014 № 997н).

Если и в этих типовых нормах нет искомого, тогда уже следует обратиться к типовым нормам для работников, профессии (должности) которых характерны для выполняемых работ (абз. 2 п. 14 Межотраслевых правил № 290н в редакции Приказа Минтруда РФ от 12.01.2015 № 2н).

Также нужно учитывать, что работодателю предоставлено право с учетом мнения выборного органа первичной профсоюзной организации или иного уполномоченного работниками представительного органа заменить один вид СИЗ, предусмотренных типовыми нормами, аналогичным. Главное, чтобы он (аналог) обеспечивал равноценную защиту от опасных и вредных производственных факторов (п. 7 Межотраслевых правил № 290н).

В итоге, как указано в п. 8 Методических указаний, конкретный перечень специальной одежды организация определяет с учетом особенностей технологического процесса в соответствующей отрасли экономики (и результатов проведения специальной оценки условий труда – п. 5 Межотраслевых правил № 290н).

Реквизиты документа

Образец можно разработать самостоятельно, используя вариант, предложенный законодателем.

Обязательные реквизиты:

- наименование предметов, которые списываются, их характеристики и качества, количество;

- фактическая себестоимость продукции;

- срок эксплуатации, установленный производителем;

- дата передачи в эксплуатацию;

- причина непригодности, вследствие чего предметы списываются;

- иная важная информация.

Образец приказа на списание спецодежды 2020 г.ничем не отличается от стандартного документа, никаких изменений в нормативные документы в текущем году внесено не было.

Акт

Окончила Уральскую государственную юридическую академию в 2001 году. Работала в государственных органах и коммерческих организациях, веду частную практику.

Все статьи автора

Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» используется по отношению к индивидуальной защите сотрудников компании. В эту категорию входит как одежда, так и спецобувь и другие приспособления, выполняющие защитную функцию.

Нормативные акты, регламентирующие вопрос:

- Налоговый кодекс;

- Приказ Минфина №135н;

- Справка о нормах выдачи спецодежды и других средств защиты сотрудникам бесплатно;

- Трудовой кодекс в статьях 221 и 209;

- Приказ Минтруда №997н;

- Кодекс административных правонарушений.

Действующие правовые документы предусматривают штрафы при несоблюдении правил выдачи спецодежды. Для должностных лиц предусмотрены санкции в размере 20 000 – 30 000 рублей, а для самих компаний в 130 000 – 150 000 рублей, рассчитываемые из расчета на каждого сотрудника.

Представители отдельных видов профессий и сотрудники ряда предприятий получают спецодежду в соответствие с действующими законодательными нормами. Положения регламентируют как сроки использования предметов, так и количество получаемой рабочими униформы. Порядок выдачи определяется действующими отраслевыми нормами или существующими типовыми правилами. Базовым требованием выступает бесплатная выдача спецодежды. При этом предметы продолжают оставаться в собственности компании и числиться на балансе предприятия, которое несет затраты по чистке и стирке. Обязательным моментом выступает сертификация одежды.

Базовым документом, регламентирующим вопрос, стал приказ Минфина под номером 135н. В рамках этого нормативного акта учет спецодежды должен был проводиться аналогично с оборотными средствами. Для этого нужно было открыть два субсчета для материалов на складе (10.10) и для используемых сотрудниками (10.11).

Затем произошло изменение регламентов и сегодня допускается использование ПБУ 6/01, распространяемое на «Учет основных средств»

Важно учитывать, что речь идет о спецодежде, используемой свыше года. Кроме того, критерии стоимости должны соответствовать требованиям основных средств.

Для подробного рассмотрения правил оформления учета и списания остановимся на нормах, используемых при «традиционном» подходе. Речь идет о внесении спецодежды на 10-ый счет. Корректно выполнять списание позволяет понимание стоимости предметов и плановых сроков использования. Таким образом можно выбирать из нескольких вариантов:

- При эксплуатации менее года затраты в бухгалтерском учете вносят в расходы при передачи сотрудникам;

- При использовании свыше года учет проводится при помощи линейных способов списания на протяжение времени использования одежды.

Правила налогового учета предусматривают, что стоимость спецодежды сразу же вносится в расходы, в соответствие со статье 254 в пункте 1. Таким образом при расчете налога на прибыль возникает временная разница.

Важно понимать, что за налогоплательщиком остается право не списывать стоимость в налоговом учете сразу. Расходы можно отразить и в нескольких отчетных периодах

При ведении бухгалтерского учета тоже возможен вариант списывания стоимости спецодежды не сразу. Такие проводки возможны при использовании предметов менее года. В этом случае применяется линейный метод и затраты вносятся на протяжение всего срока использования. Но выбранный порядок обязательно закрепляется в учетной политике.

Спецодежда, используемая сотрудниками свыше года, оформляется на счете 10.11. При этом износ списывается в затраты ежемесячно. Обязательным моментом является ведение забалансового учета для каждой выданной единицы. Списание возможно по причине износа или с учетом других факторов. Организация забалансового учета в 1С организована на счете МЦ.02, получившем название Спецодежда в эксплуатации.

После списания стоимости материалов с бухгалтерского учета в затраты стоимость предметов на счете 10.11 списывается по причине износа. При условии увольнения работника или переходе на другую должность, спецодежда сдается ответственным лицам компании.

Учет форменной одежды в 1С

Отметим, что форменная одежда несколько отличается от специальной. Последняя служит средством защиты, а нормы учета четко прописаны во множестве законодательных документов. Несколько иначе обстоит ситуация с форменной одеждой. Этот формат спецформы используется для идентификации сотрудников определенной профессии или работающих в некоторой компании. Ряд фирм используют на рабочих местах форму для повышения имиджа или же ускорения скорости и качества обслуживания клиентов.

Однако вопросы учета форменной одежды не расписаны в налоговом кодексе. По этой причине позиция проверяющих органов может быть не всегда слаженной

Важно выделить два главных момента:

- Форма является собственностью фирмы и выдается на время работы;

- При выдаче сотруднику форма становится собственностью работника и остается в его распоряжении и после увольнения.

При этом, когда форма рассматривается как собственность предприятия речь идет о материальных затратах, тогда как при передаче одежды сотруднику необходимо внести этот параметр параллельно с оплатой труда и обязательно начислить НДФЛ. При условии, что выдача формы предусматривается законодательными нормами страховые начисления будут не нужны. Однако, если в отношении предприятия такие правила не действуют, необходимо начислить страховые взносы.

Остались вопросы по учёту и списанию спецодежды в 1С? Закажите консультацию наших специалистов!

Остатки отпусков в 1С:ЗУП 8.3

Учет ГСМ в 1С 8.3: пошаговая инструкция

Учет и списание спецодежды в 1С 8.3

Приход спецодежды после поставки происходит в соответствие с положениями, применяемыми при оформлении других видов материальных ценностей. Главным требованием выступает правильный выбор типа материалов в справочнике номенклатуры, где необходимо найти Спецодежду. В этом случае приход сразу же будет оформлен на счет 10.10.

Оформление передачи спецодежды сотрудникам производится посредством перехода в нужный пункт меню. Для этого нужно открыть «Склад», выбрать «Спецодежду и инвентарь» и перейти к пункту «Передача материалов в эксплуатацию». Как это проводится показано на рисунке 4. В дальнейшем пункты меню и работа с ними будут рассмотрены подробнее.

Получить корректные проводки позволяет правильное заполнение раздела «Назначение использования»

Важно каждый вид номенклатуры вводить отдельно. Не стоит думать, что речь идет об ошибке, таковы правила.

Для проведения костюмов выбираются пункты из справочника «Линейный способ погашения стоимости» и дополнительно «Способ отражения расходов». В последнем случае можно выбрать счет 20.01 или же варианты из счетов 23, 26, 25, 44.

Для защитных очков необходимо выбирать другой способ погашения стоимости. В этом случае используется вариант «при передаче в эксплуатацию».

При условии выдачи пары перчаток сверх нормы, расходы записываются в другом счете – 91.02

Важно понимать, что этот параметр не будет использоваться при расчете налога на прибыль. Таким образом в бухгалтерии появится постоянная разница в 30 рублей и расчеты будут выглядеть так: 150 рублей х20%.

Следующим шагом станет внесение в категорию «Способ отражения расходов» еще одного пункта с расходами по спецодежде, используемой сверх нормы. В этом случае необходимо указать тип расходов, а затем снять галочку рядом с пунктом учитывать в налоговом учете.

Для учета затрат используется счет 91.02

Заполнив документ, останется проверить корректность внесенных данных. В выполненных проводках будут отражаться следующие моменты:

- Первоначально все позиции записываются на счет под номером 10.11.1;

- Списываемые единовременно позиции списываются в бухгалтерском учете на указанные счета 20.01 и 91.02;

- Налоговом учете стоимость защитных костюмов списывается и при этом образуются временные разницы;

- Для защитных костюмов в бухгалтерском учете списание не проводилось;

- Для одежды сверх норм просчитывается постоянная разница. Одновременно произошло заполнение забалансового счета с номером МЦ.02.

После внесения всех данных можно создать оборотно-сальдовую ведомость для конкретного месяца до его закрытия.

При необходимости можно просмотреть аналитику забалансового счета.

Карточки позволяют увидеть какой сотрудник получил спецформу, благодаря чему облегчается и упрощается контроль за материальными ценностями.

Карточки позволяют увидеть какой сотрудник получил спецформу, благодаря чему облегчается и упрощается контроль за материальными ценностями. При закрытии месяца фиксируется ОНО, составляющее 400 рублей, формируемое так: 2 000 рублей х 20%.

В тоже время пока не проводились списания расходов при использовании защитных костюмов. Благодаря использованию стандартного функционала 1С:Бухгалтерия списание линейной амортизации для различных видов спецодежды производится каждый месяц, начиная со следующего после начала использования. Однако настолько тонкие методологические моменты не отражаются в законодательстве. Поэтому бухгалтер может просто воспользоваться предложенным решением, закрепив алгоритм. Таким образом можно будет избежать возможных разногласий с представителями проверяющих органов.

Рассмотрим как закрыть следующий месяц. Для этого откроем форму «Закрытие месяца». Теперь в этом меню появился пункт о необходимости погашения стоимости спецформы.

Все требуемые суммы спишутся на 20-й счет.

Следующим шагом будет списание ОНО в соответствие с расчетами 111,22 рублей х 20% = 22,22 рубля.

При этом на забалансовом счете компании под номером МЦ.02 спецформа числится все время, пока не будет списана. Это происходит по завершению 18 месяцев.

Произведем списание пришедшей в негодность или прошедшей срок амортизации формы.

Облегчить заполнение документации позволяет создание документа «Списание материалов из эксплуатации». Форма создается на основании ранее полученных ведомостей о передаче предметов сотрудникам. Так очки и перчатки можно списывать уже после года эксплуатации. Однако чтобы показать наглядно проводку этого процесса отразим списание всех позиций в рамках одного базового документа.

Заполнить таблицу данных можно выбрав пункт «По остаткам».

После проведения будут доступны все проводки

При этом забалансовый счет обнулится