Как снимать деньги с расчетного счета ип и что указывать в платежке

Содержание:

- Можно ли ИП снимать наличку с расчетного счета на собственные нужды

- Другие легальные способы обналичивания

- Как ИП вывести деньги с расчётного счёта на личные нужды

- Как участнику легально получить прибыль от бизнеса

- Блокировка счета государством

- Деньги под отчет и представительские расходы

- Обзор банков с точки зрения выгодности тарифов на снятие наличных

- Как обналичить денежные средства без дополнительных комиссий и затрат

- Что нужно знать при снятии денег с расчетного счета ИП

- Выручка поступила через терминал

- ○ Способы снятия наличных с расчетного счета ИП?

- Как выводить деньги

Можно ли ИП снимать наличку с расчетного счета на собственные нужды

Сразу нужно понять большущий плюс ИП перед ООО: все, что предприниматель заработал, он может без проблем и ограничений тратить на свои нужды. Конечно, если у него нет задолженности перед бюджетом. Никаких «зарплатных» отчислений, как с выплат работникам, никаких налогов на дивиденды предпринимателю платить с этих сумм не нужно.

Авансовых отчетов также не требуется. Если возникнут какие-либо ограничения со стороны банка или налоговой в этом вопросе можно предъявить:

- Письмо Центрального банка РФ от 2 августа 2012 г. N 29-1-2/5603;

- Письмо Минфина от 11 августа 2014 г. N 03-04-05/39905

Поэтому снимать деньги для себя предприниматель может. Но только правильно! Иначе неприятностей не избежать.

Другие легальные способы обналичивания

Конечно, естественным будет вопрос — как вывести деньги с компании без дополнительных затрат? Если говорить о законных способах, которые не повлекут ответственность за уклонение от налогов, то их не существует. На практике широко применяются другие варианты распоряжения наличными средствами предприятия, однако их нельзя признать именно выводом денег из бизнеса.

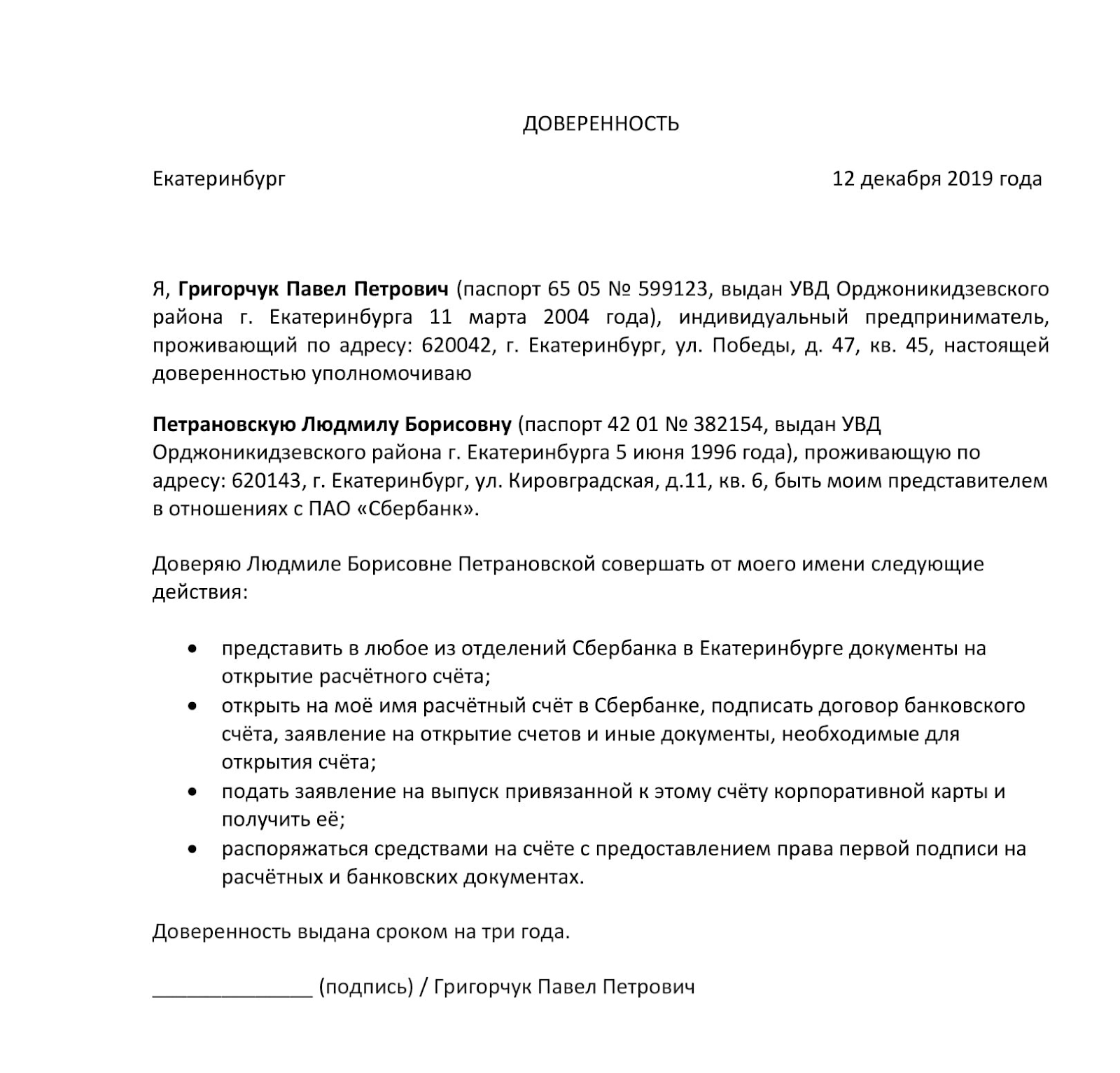

Выдача подотчётных. Наличные из кассы под отчёт выдаются работникам, поэтому учредитель оформляется в штат организации. Полученную наличность он вправе тратить на хозяйственные расходы, командировки, закупку ТМЦ. Все произведённые затраты должны подтверждаться документально и соответствовать целевому назначению. То есть учредитель распоряжается наличными временно и должен отчитаться за них или вернуть неизрасходованную сумму.

Оформление беспроцентного займа. Учредитель может получить через ООО беспроцентный заём. Его, разумеется, надо будет вернуть в указанный в договоре срок. Кроме того, учредитель в этом случае получает материальную выгоду в размере той суммы процентов, которую он выплатил, если бы они взимались. Материальная выгода рассчитывается как 2/3 ставки рефинансирования ЦБ РФ, на эту сумму начислят НДФЛ – 35%.

Оплата представительских расходов. Собственник, если он оформлен в штат, может получить деньги с ООО на представительские расходы: поездки, рестораны, гостиницы и даже на дорогую одежду. Главное – доказать перед налоговой инспекций, что эти расходы действительно имеют деловой, а не развлекательный характер.

Оказание управленческих услуг своей компании

Этот способ не является запрещённым, но находится под пристальным вниманием налоговых органов. Суть его заключается в том, что учредитель ООО, имея статус индивидуального предпринимателя, заключает гражданско-правовой договор на оказание управленческих услуг своей компании

Как правило, такие ИП работают на УСН Доходы, поэтому со своего вознаграждения управляющий платит всего 6% налога, что в два раза меньше налоговой ставки на дивиденды. Некоторые учредители не видят в этой схеме ничего криминального (ведь прямого запрета в законе на такой вариант нет), поэтому переводят себе в качестве вознаграждения всю прибыль компании. Это гарантированный способ оказаться под подозрением в уклонении от налогов и подмене трудовых отношений гражданско-правовыми. Если вы используете такой вариант, то надо правильно составлять договор на управление и обосновывать размер вознаграждения реальными высокими финансовыми показателями.

Все остальные способы вывода денег со счетов ООО считаются нелегальными. Мы категорически не советуем их использовать в связи с налоговой и уголовной ответственностью за незаконные способы вывода активов.

Как ИП вывести деньги с расчётного счёта на личные нужды

Деньги, полученные от бизнеса, ИП может тратить на личные нужды без ограничений и дополнительного налогообложения. Этим индивидуальный предприниматель принципиально отличается от учредителя ООО. Собственник компании доход от дела может получить только в виде дивидендов, заплатив ещё и налог по ставке 13%.

Приведём две цитаты, явно подтверждающие право предпринимателя распоряжаться полученным им доходом в 2019 году на своё усмотрение:

«Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели. Налогообложение сумм денежных средств, переведенных с расчётного счёта индивидуального предпринимателя на счёт физического лица, Кодексом не предусмотрено» (из письма Минфина России от г. N /39905).

«Наличные деньги, полученные индивидуальным предпринимателем с банковского счёта, могут без ограничений расходоваться им на личные нужды. Составление авансового отчета о суммах наличных денег, израсходованных непосредственно индивидуальным предпринимателем на любые цели, не производится» (из письма Банка России от г. N 29-1-2/5603).

Перевести деньги с расчётного счёта ИП на личные нужды в 2019 году можно тремя способами.

Получить наличные деньги в кассе банка по чеку или платёжному поручению. Этот способ мало отличается от того, когда предприниматель снимает наличность для расчёта с контрагентами или работниками. Наличные деньги так же приходуются в кассу ИП по приходному ордеру, а выдаются по расходному ордеру. Чтобы не переплачивать банку комиссию, некоторые предприниматели указывают в назначении платежа «Зарплата индивидуального предпринимателя». Это неправильно. ИП не может сам себе платить зарплату, о чем неоднократно высказывались Роструд, Минфин, ФНС. Банк вправе отказаться выполнять такое платёжное поручение, поэтому при переводе средств ИП на личные нужды надо так и указывать: «Перевод собственных средств» или «Выдача денежных средств на личные нужды».

Перевести наличные на текущий счёт физического лица и привязанную к нему карту. В этом случае наличные деньги сразу с расчётного счёта предприниматель не снимает, поэтому банк не взимает комиссию за обналичивание, и кассовые документы оформлять не требуется. Далее деньги с карты снимаются уже в банкомате обычным способом

Очень важно, чтобы карта, на которую переводятся деньги, снятые на личные нужды ИП, была оформлена на самого предпринимателя, а не на другое лицо, например, супруга. Если же вы проведете такую транзакцию, то деньги, переведённые на карту другого лица, облагаются налогом, а предприниматель, как налоговый агент, должен удержать и перечислить НДФЛ в бюджет

Обратите внимание: если вы оформили карту не в том банке, где у вас открыт расчётный счёт, то в некоторых случаях при переводе денег на вашу карту в другом банке может взиматься комиссия.

Перевести деньги на банковский вклад физического лица. Предприниматель может иметь не только расчётный и текущий счёт, но и накопительный или депозитный

На этот счёт тоже можно переводить деньги, а затем получить их наличными деньгами после закрытия депозита.

Таким образом, самый простой способ снятия денег ИП на личные нужды, не требующий комиссии на обналичивание и оформления кассовых документов, – это перевод денег на карту физического лица. Именно его мы и рекомендуем нашим пользователям.

Собираетесь открыть расчётный счёт? Откройте расчётный счёт в надёжном банке — Альфа-Банке и получите бесплатно:

- бесплатное открытие счёта

- скидка 50% на 3 месяца обслуживания

- заверение документов

- интернет-банк

- и многое другое

Как участнику легально получить прибыль от бизнеса

- Получение дивидендов. Это единственный ответ на вопрос, как вывести деньги с компании легально. Дивиденды выплачиваются из чистой прибыли общества, которая распределяется между участниками не чаще раза в квартал. Ставка налога на дивиденды для физических лиц в 2021 году здесь такая же, как при выплате зарплаты – 13%. Дивиденды нельзя выплатить сразу из имеющейся наличной выручки, а можно лишь снять со счёта и получить в кассе банка. Проще перевести эту сумму на платёжную карту физлица, чем выдавать наличными.

- Получение зарплаты. Большая часть коммерческих организаций управляется одним из участников. Если фирма успешно работает, то зарплата топ-руководителей может быть очень высокой. Конечно, без налогов и здесь не обойтись. С зарплаты и премий директора удерживается 13% НДФЛ плюс на суммы выплат начисляются страховые взносы. Зарплата может выдаваться из кассы, в том числе из наличной выручки, или переводиться на карту директора.

Как видим, оба способа получить деньги с ООО связаны с выплатой учредителем дополнительных налогов: на дивиденды и зарплату. А до этого доходы организации облагаются согласно выбранному режиму. Например, с полученного миллиона рублей выручки фирма на УСН Доходы должна заплатить 6% и только после этого распределять прибыль. Тем не менее, такая ситуация не признается двойным налогообложением, ведь налогом на УСН облагается юридическое лицо, а не его участник.

Блокировка счета государством

Да, власти также имеют право закрыть р\с предпринимателей. Росфинмониторинг дает такое распоряжение, если имеются подозрения насчет бизнесмена. Например, администрация думает он террорист, связан как-то с продажей незаконных товаров или отмывает деньги. Основанием служит ФЗ-115.

О подозрениях в возможном терроризме предприниматель узнает раньше закрытия. Попасть в список террористов или же экстремистов могут люди, находящиеся пока под следствием, также осужденные. Если им предъявлены определенные статьи УК РФ. Данные о таких людях передаются в систему Росфинмонтиринга, она велит учреждению заблокировать все вклады. На практике подобное редко происходит.

Отмывание денег или укрывательство предпринимателя от налогов происходит чаще. Популярная причина – ИП сначала пополнил счет на 600000 или больше. Такие операции проверяются Росфинмониторингом.

Использовать средства нельзя, пока организация не выяснит, откуда они, также куда будут потрачены предпринимателем. Чтобы остановить ИП, используется блокировка.

Для разбирательств, бизнесмену придется передать документы. После проверки, финансовое учреждение сообщит Росфинмониторингу результаты. Тот вынесет решение: проверять дальше или разблокировать вклад.

Деньги под отчет и представительские расходы

Получение денег под отчет и на представительские расходы некоторые источники тоже называют вариантом получением прибыли из ООО, но это не так. Эти деньги могут быть потрачены только на интересы самой организации, а расходы должны иметь экономическое обоснование и документально подтверждены. Кроме того, на представительские расходы устанавливается норма – не более 4% от суммы расходов на оплату труда за отчетный или налоговый период.

Таким образом, основной способ получения прибыли из ООО – это дивиденды, при выплате которых с учредителя удерживается налог. Другие легальные варианты (займ, зарплата или вознаграждение) тоже требуют уплаты налогов, поэтому не могут быть альтернативой дивидендов.

Обзор банков с точки зрения выгодности тарифов на снятие наличных

Выбор того, как обналичить деньги с расчетного счета, в значительной степени зависит от тарифов за снятие наличных и переводы, предлагаемых для ИП обслуживающим банком.

Рассмотрим, какие тарифы предлагают предпринимателям крупные государственные и частные банки в 2017 г. В данном случае нужно учитывать, как комиссию за снятие именно наличных средств, так и за перевод на личный счет ИП. Кроме того, следует иметь в виду и возможность бесплатного перевода на личный счет предпринимателя определенной суммы в месяц. Сколько можно снять бесплатно или с минимальной комиссией наличных денег – в значительной степени зависит от тарифного плана. Поэтому для сопоставимости рассмотрим по каждому банку минимальный тариф, предназначенный для начинающих предпринимателей

| Банк / Тариф | Выдача наличных | Бесплатный перевод на личную карту в месяц | |

| Сбербанк /Легкий старт | 5% | до 150 тыс. руб. | от 150 до 300 тыс. руб. – 0,5%, от 300 до 1500 тыс. руб. – 1,1%, от 1500 до 5000 тыс. руб. – 5%, свыше 5000 тыс. руб. – 4% |

| ВТБ-24 / Бизнес-старт | до 500 тыс. руб. – 1,2%, от 500 до 1000 тыс. руб. – 2%, от 1000 до 3000 тыс. руб. – 3% , от 3000 до 10000 тыс. руб. – 6%, свыше 10000 тыс. руб. – 10% |

до 150 тыс. руб. | от 150 тыс. руб. до 6000 тыс. руб. – 1,5%, свыше 6000 тыс. руб. – 10,0% |

| Альфа-банк / На старт |

До 100 тыс. руб. – 1,5% , от 100 до 250 тыс. руб. – 2%, от 250 до 750 тыс. руб. – 5%, от 750 до 1 500 тыс. руб. – 7%, свыше 1 500 тыс. руб. – 11% |

до 100 тыс. руб. | от 100 до 500 тыс. руб. – 1%, от 500 до 2000 тыс. руб. – 1,5%, от 2000 до 6000 тыс. руб. – 3%, свыше 6000 тыс. руб. – 10% |

| Промсвязьбанк /Бизнес-старт | До 100 тыс. руб. – 1% , от 100 до 300 тыс. руб. – 1,4%, от 300 до 500 тыс. руб. – 5% , свыше 500 тыс. руб. – 15% |

до 75 тыс. руб. – 0,1% от суммы | от 75 до 300 тыс. руб. – 1%, свыше 300 тыс. руб. – 10% |

| ФК Открытие (филиал Точка) / Лоукост | До 100 тыс. руб. – бесплатно, от 100 до 200 тыс. руб. – 0,5%, свыше 200 тыс. руб. – 3 % |

до 100 тыс. руб. | от 100 до 200 тыс. руб. – 0,5%, свыше 200 тыс. руб. – 3% |

| Тинькофф банк / Простой | До 400 тыс. руб. – 1,5%+99 руб., от 400 до 1000 тыс. руб. – 5%+99 руб., свыше 1000 тыс. руб. – 15%+99 руб. |

до 150 тыс. руб. | от 150 до 400 тыс. руб. – 1,5%, от 400 до 1000 тыс. руб. – 5%, от 1000 тыс. руб. – 15% |

Из таблицы видно, что при небольших суммах более выгодным вариантом является перевод на личную банковскую карту, принадлежащую предпринимателю. Большинство из рассмотренных банков предусматривают бесплатный перевод средств в сумме до 100-150 тыс. руб. в месяц, что вполне достаточно для начинающего бизнесмена.

Самая низкая комиссия обычно взимается банками за перечисление заработной платы, поэтому некоторые предприниматели, желая сэкономить, указывают в назначении платежа «заработная плата индивидуального предпринимателя». Это неверно – ИП не может выплачивать заработную плату самому себе, т.к. предпринимательская деятельность не является работой по найму. Эта позиция отражена, например, в письме Роструда от 27.02.2009 г. № 358-6-1 и в письме Минфина от 16.01.2015 г. N 03-11-11/665. Поэтому банк имеет право отказать в проведении платежа по этим основаниям и снизить затраты на комиссию таким способом вряд ли удастся.

Если же есть потребность в получении более крупных сумм, то нужно внимательно изучить тарифы, исходя из предполагаемых объемов снятия (перевода) средств. Банки предлагают различные линейки тарифов и каждый предприниматель может выбрать тот, который позволяет оптимизировать расходы с учетом особенностей его бизнеса. В некоторых случаях может быть выгодно часть денег снимать наличными, а часть – переводить на карту или даже открыть несколько счетов в разных банках, предлагающих максимально удобные варианты для вывода денежных средств.

Как обналичить денежные средства без дополнительных комиссий и затрат

В том случае, когда необходимо перевести деньги на банковскую карту индивидуальному предпринимателю, дополнительный комиссионный сбор может не сниматься (за исключением случаев совершения платежей на сумму от двадцати до восьмидесяти рублей) или взиматься в минимальном размере. Это является основным преимуществом, играющим роль при открытии предпринимателем счета для физических лиц. Основным условием является его открытие в одном банке с расчетным счетом. Есть определенная категория финансовых учреждений, которые осуществляют переводы на счета физических лиц в сторонние банки. Учитывая все это, следует определиться с выбором, где лучше открыть расчетный счет для ИП.

В различных банках тарифные планы ограничены по сумме переводов, при превышении которых взимается комиссия. В некоторых крупных учреждениях разрешенные лимиты на снятие ограничиваются в 100-150 тысяч рублей. Банки поменьше допускают переводы, которые не облагаются комиссией, на общую сумму не более 250 тысяч рублей за 4 недели. В случае превышения установленных лимитов хотя бы на один рубль со всего перевода будет снята комиссия.

Как ИП выводит деньги с расчетного счета, чтобы это обошлось дешевле и не привлекло повышенное внимание? Для снятия больших сумм денежных средств без комиссионных сборов индивидуальные предприниматели идут на хитрость и открывают счета в разных банках, что обеспечивает обналичивание как можно в более сжатые сроки. Для примера: необходимо произвести вывод 1 миллиона рублей за одни сутки

Большинство банков считают такие операции подозрительными. Снимая по 150-250 тысяч рублей со счетов в различных учреждениях, у ИП получится избежать лишних затруднений и выполнить поставленную задачу.

Нельзя забывать, что банки взимают комиссионный сбор за платежные поручения. Иногда в рамках проведения акций банками на некоторых тарифах в первые месяцы плата за них сниматься не будет. Можно воспользоваться пакетами услуг, в которые включены бесплатные платежные поручения, но стоит помнить, что цена на них будет выше.

Кроме того, некоторые тарифные планы предлагают выполнять некоторое количество переводов бесплатно. Например, расчетный счет для ИП «ВТБ-банка» дает возможность перевести до 25 платежей в месяц без комиссии. Однако эти тарифы требуют ежемесячной оплаты и имеют другие нюансы, способные повлечь множество затрат.

Что нужно знать при снятии денег с расчетного счета ИП

При снятии предпринимателем денег с расчетного счета нужно помнить о нескольких важных моментах:

- при снятии денег с расчетного счета банк берет комиссию. В некоторых случаях она бывает весьма небольшой, например, 1% при получении денег на выплату зарплаты. При получении денег на иные цели ИП придется заплатить комиссию в большем размере — 2% или 3% в зависимости от суммы. Центробанком установлено ограничение по размеру взимаемой комиссии — не более 8% с одной операции. Как правило, максимальная ставка используется для снятия наличных денег в большом объеме;

- оформление вывода денег производится на основании внутренней локальной документации кредитного учреждения. Хотя сама процедура подчинена требованиям Центробанка РФ, банки имеют право проводить операции по упрощенной схеме с минимальным количеством документов. Впоследствии недостаток банковских документов может обернуться неприятными «сюрпризами» при разбирательстве с налоговыми органами или в суде;

- при частом снятии крупных сумм (минимум 100 тыс. руб.) кредитные организации могут запросить у предпринимателя документы, подтверждающие расходование денежных средств. Эти операции могут подтверждаться различными первичными документами — квитанциями, чеками, счетами-фактурами, договорами и т.д.;

- желательно, чтобы на расчетном счете предпринимателя имелся запас денежных средств, которые могут быть использованы для оплаты комиссий, штрафов, непредвиденных платежей. Иными словами, при поступлении выручки на расчетный счет не нужно использовать ее «под ноль», поскольку для бизнеса очень важна финансовая подушка безопасности;

- с целью минимизации риска блокировки расчетного счета не нужно сразу же снимать с расчетного счета поступившую выручку. В этом случае целесообразно подождать около 5 дней, чтобы банк не расценил такие операции как работу компании-однодневки.

Выручка поступила через терминал

Вместо ежедневных поездок в банк для сдачи наличных денег можно вносить их в банковский терминал. Для этого фирма заключает договор с банком, который выдает ей специальный код доступа, который кассир вводит при сдаче наличных.

Когда выручка на счет поступает через терминал, то нужно задействовать счет 57 «Переводы в пути». Он служит для отражения информации о движении средств, которые еще не зачислены на расчетный счет организации.

Проводки в этом случае будут следующими:

- Дебет 57 «Переводы в пути» Кредит 62

- поступила оплата за продукцию (работу, услугу) через терминал или банковскую карту;

Дебет 51 Кредит 57

денежные средства зачислены на расчетный счет.

При этом способе зачисления выручки банк взимает комиссию, которая начисляется проводкой:

Дебет 91 «Прочие доходы и расходы» Кредит 57 .

Как видно, на расчетный счет деньги поступают за вычетом этой комиссии.

○ Способы снятия наличных с расчетного счета ИП?

Существует четыре способа для снятия наличных с расчетного счета ИП:

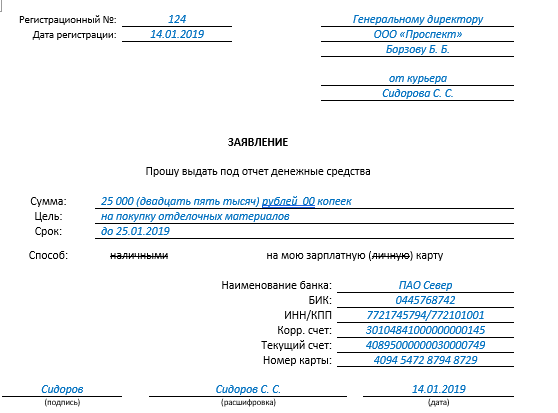

- Использование кэш-карты (корпоративной карты).

- Посредством чековой книжки.

- Через кассу банковской организации.

- Путем перечисления на дебетовую карту физического лица.

Иных вариантов не предусмотрено. Рассмотрим каждый из них подробнее.

Корпоративная карта.

При открытии расчетного счета менеджер банка предлагает предпринимателю оформить корпоративную карту. Она привязывается к расчетному счету и позволяет снимать наличные в банкомате без каких-либо дополнительных шагов.

Главный плюс использования корпоративной карты – отсутствие дополнительных манипуляций для снятия денег с расчетного счета. Однако за эту услугу как правило взимается дополнительная комиссия. Условия необходимо уточнять у менеджера банка.

Чековая книжка.

Использование чековой книжки уже практически кануло в Лету. Тем не менее, кто-то еще пользуется таким способом снятия наличных.

Плюс этого способа – доступность в любое время. Увы, больше положительных сторон нет. На обналичивание чека приходится тратить 1-3 дня. Кроме того, подобные операции облагаются НДС. При этом плата за снятие списывается с расчетного счета автоматически. После этого банк предоставляет предпринимателю счет-фактуру для обоснования списания.

Касса банковской организации.

Снятие наличных средств с расчетного счета через банковскую кассу позволяет избежать необходимости оплачивать комиссию. Однако такой способ подразумевает определенные сложности.

Чтобы получить средства через кассу необходимо обратиться в отделение банка, в котором открыт расчетный счет, и написать заявление. В тексте прописываются данные индивидуального предпринимателя и назначение платежа (к примеру, «на личные нужды»).

На основании заявления и при условии наличия общегражданского паспорта кассир выдаст вам запрашиваемую сумму. Все происходит достаточно быстро.

Дебетовая карта физлица.

Этот способ используется ИП довольно часто. Он удобен при наличии удаленного доступа к управлению своим расчетным счетом.

С расчетного счета оформляется перевод на личную банковскую карту предпринимателя как физического лица. При этом взимается минимальная комиссия.

Существенный минус – получить средства моментально не получится. Придется подождать примерно один банковский день. Кроме того, на перевод средств устанавливается определенный лимит, сверх которого снять деньги таким способом не получится.

Как выводить деньги

Есть четыре законных способа вывести деньги с расчётного счёта ИП.

1. Получить наличные в кассе банка. Для этого нужно заполнить платёжное поручение или чековую книжку, в назначении платежа написать «на личные нужды предпринимателя».

За обналичивание денег придётся заплатить комиссию — 2% или больше. Некоторые предприниматели пытаются сэкономить. Чтобы не платить комиссию банку, они переводят деньги себе как сотруднику, а в назначении платежа пишут «Зарплата ИП». Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

2. Использовать кэш-карту. Это карта, которая привязывается к расчётному счёту. По ней можно снимать наличные с расчётного счёта в банкомате. Чаще всего банк устанавливает для таких карт комиссии, ограничения по сумме, плату за обслуживание. Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.

4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придётся заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчётного счёта на карту другого человека, придётся заплатить НДФЛ 13%.

Переводить деньги с расчётного счёта на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчётный счёт.