Как отразить в бухгалтерском учете продажу товаров в розницу

Содержание:

- Основные правила формирования проводок при реализации продукции

- Оформляем корректировку реализации, проводки

- Реализация ТМЦ в рознице

- Отражение отгруженного товара в учете

- Какими бухгалтерскими проводками отражается передача товара для дальнейшей реализации?

- Учет услуг у заказчика

- Проводки по учету реализации готовой продукции

- Реализация товара: проводки

- Бухгалтерские проводки по реализации товаров и услуг

- Проводки по реализации имущества, не предназначавшегося для продажи

- Поступление оплаты от покупателя в 1С 8.3

Основные правила формирования проводок при реализации продукции

Порядок формирования проводок по реализации готовой продукции зависит от двух обстоятельств:

- Первой операцией была отгрузка;

- Первой операцией была оплата.

Первый вариант влечет за собой возникновение дебиторской задолженности у производителя, поскольку момент оплаты за продукцию возникает позже, нежели была его фактическая отгрузка.

Второй вариант демонстрирует возникновение кредиторской задолженности со стороны производителя, так как отгрузка осуществляется гораздо позже произведенной оплаты.

Обратите внимание, что порядок списания готовой продукции зависит от избранного метода:

- по фактической себестоимости;

- по плановой (нормативной) себестоимости.

Оформляем корректировку реализации, проводки

Нередко в деятельности компаний встречаются такие ситуации, при которых необходимо сделать корректировку операций по продажам прошлых периодов. К примеру:

- покупатель затребовал снизить цену из-за выявления несоответствий характеристик уже отгруженного и оплаченного товара;

- осуществлен возврат некачественной или бракованной продукции прошлых месяцев;

- выявлены неточности и ошибки в учете, допущенные по вине ответственных лиц;

- компании договорились о предоставлении дополнительных скидок после оплаты и отгрузки ТМЦ, оказания услуг;

- не оговоренные договором скидки были предоставлены по ошибке менеджеров.

В таких случаях бухгалтеру следует составить специальные бухгалтерские записи. Причем исправления следует вносить, учитывая результат реализации. То есть при корректировке в сторону увеличения вносятся записи доначисления, аналогичные указанным выше, а если производится корректировка в сторону уменьшения, то будет иной порядок.

Реализация ТМЦ в рознице

Розничная продажа товаров имеет свои особенности. Согласно ст. 493 ГК РФ сделка считается состоявшейся при выдаче покупателю документа об оплате товара.

Порядок отражения розничной реализации проводками зависит от учетной цены товара. П. 13 ПБУ 5/01 дает право выбрать, по каким ценам учитывать товары в розничной торговле — продажным или покупным.

В первом случае задействуется счет 42 «Торговая наценка». Отражается реализация ТМЦ проводками:

|

Дт |

Кт |

Операция |

|

При передаче товаров в розничную торговлю |

||

|

41-2 |

42 |

Начислена торговая наценка |

|

При продаже товаров |

||

|

50 (57) |

90-1 |

Начислена выручка |

|

90-3 |

68-2 |

Начислен НДС |

|

90-2 |

41-2 |

Списаны товары по учетной цене |

|

90-2 |

42 |

СТОРНО: наценка на проданный товар |

Реализация учитываемых по закупочным ценам товаров отражается записями:

|

Дт |

Кт |

Операция |

|

50 (57) |

90-1 |

Начислена выручка |

|

90-3 |

68-2 |

Начислен НДС |

|

90-2 |

41-2 |

Учтена себестоимость товара |

Закрытие счета 90 производится в порядке, аналогичном вышеуказанному.

***

Реализация товаров учитывается на счете 90. Для структурирования информации о продажах к счету 90 открываются субсчета, на которых в течение года собираются суммы выручки и расходов. На отчетную дату счет 90 сальдо не имеет, поскольку ежемесячно закрывается в корреспонденции со счетом 99.

В общем случае выручка в бухучете признается в момент отгрузки товара. Законом или договором общеустановленные нормы могут быть изменены. Тогда признание выручки в учете продавца происходит при наступлении оговоренных обстоятельств.

***

Уверены, вам будет интересно ознакомиться и с другими материалами, которые мы написали специально для нашего .

Отражение отгруженного товара в учете

В бухучете стоимость отгруженных изделий относится к разделу запасов, где подлежит отражению и готовая продукция иного рода. Отражение (по сч. 45) производится по фактической или плановой себестоимости с учетом реализационных затрат.

Момент поступления выручки (оплаты) фиксируется в учете продавцом при отгрузке изделия с передачей права собственности на предмет сделки. Для компаний, использующих упрощенную систему налогообложения, выручка фиксируется после фактической оплаты продукта.

В момент признания выручки в учете подлежат отображению траты, связанные с изготовлением и реализацией продукта (ПБУ 10/99; приказ МФ РФ № 119н, 28.12.2001).

При переходе права собственности на продукт после окончательного расчета и определении базы для НДС после отгрузки предмета сделки учетные операции выглядят следующим образом:

- Дебет сч. 45 / Кредит сч. 41 (отгрузка изделия исходя из его фактической себестоимости).

- Дебет сч. 45 / Кредит сч. 44 (списание иных расходов, понесенных по отгрузке).

- Дебет сч. 90 / Кредит сч. 45 (признание факта реализации после проведения оплаты).

- Дебет сч. 45 / Кредит сч. 68 (начисление НДС по отгруженным изделиям).

При изменении права собственности и его переходе к приобретателю имеет место реализация, соответственно, поступления и траты подлежат учету на сч. 90 на основании первичных документов (ФЗ №402, 06.12.2011).

При продаже продукции за наличный расчет в учете выполняется проводка: Дебет сч. 50 / Кредит сч. 90.1, при безналичном расчете: Дебет сч. 62 / Кредит сч. 90.1.

К сведению! Фактическая себестоимость реализации должна списываться в порядке, учитывающем метод оформления предприятием готового товара (по фактической или нормативной себестоимости).

Определение стоимости подлежащей списанию в расходы продукции производится одним из способов:

- по себестоимости (единицы запасов);

- по методу ФИФО;

- по усредненной себестоимости.

Выбор метода оценки должен быть закреплен в учетной политике предприятия (приказ МФ РФ №119, 28.12.2001; письмо МФ РФ №07-05-14/298, 16.11.2004; ПБУ 5/01).

Какими бухгалтерскими проводками отражается передача товара для дальнейшей реализации?

Общие положения:

В соответствии с положениями п. 1 ст. 865 Гражданского кодекса РК (особенная часть) по договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени за счет комитента.

Т.е. в данной ситуации имеет место договор комиссии, по которому ТОО выступает комитентом, а агент – комиссионером.

ЭСФ:

В соответствии с положениями пп. 5) п. 1 и п. 2 ст. 412 Налогового кодекса РК при совершении оборота по реализации товаров, работ, услуг обязаны выписать счет-фактуру в электронной форме в т.ч. налогоплательщики в случае реализации импортированных товаров.

Т.к. ТОО-неплательщик НДС реализует импортированный товар, то ТОО обязано выписывать ЭСФ.

Согласно положениям ст. 416 Налогового кодекса РК размер оборота в счете-фактуре, выписываемом комитентом комиссионеру, указывается исходя из стоимости товаров, работ, услуг, по которой они предоставлены комиссионеру с целью реализации.

Т.е. ТОО-комитент обязано выписывать ЭСФ на весь объем передаваемого комиссионеру (агенту) товара для дальнейшей реализации.

Учет:

В соответствии с положениями п. 34 МСФО (IAS) 2 «Запасы» при продаже запасов балансовая стоимость этих запасов должна быть признана в качестве расходов в том периоде, в котором признается соответствующая выручка.

Т.е. при передаче товара от ТОО-комитента в адрес комиссионера (агента) для дальнейшей реализации – это еще не продажа товара и он принадлежит всё еще ТОО, соответственно, эти товары не должны списываться с баланса ТОО. Товары, переданные комиссионеру, должны дальше учитываться в составе запасов ТОО (на отдельном субсчете, например, 1331) пока комиссионер (агент) их не продаст.

Бухгалтерские проводки:

1. При передаче товара от ТОО-комитента в адрес комиссионера (агента) для дальнейшей реализации:

— Дебет 1331 (Товары, переданные комиссионеру) Кредит 1330 (Товары на складе) – товары со склада списываются в момент передачи комиссионеру и учитываются на отдельном субсчете 1331;

2. По факту реализации товара комиссионером (агентом):

— Дебет 1210 Кредит 6010 – признание дохода от реализации товара ТОО по факту продажи товара комиссионером (агентом);

— Дебет 7010 Кредит 1331 (Товары, переданные комиссионеру) – списание себестоимости реализованного комиссионером товара на расходы ТОО-комитента;

3. На сумму комиссионного вознаграждения комиссионера (агента):

— Дебет 7110 Кредит 3310 – отражение расходов по комиссионному вознаграждению комиссионера (агента);

— Дебет 3310 Кредит 1030 или Дебет 3310 Кредит 1210 – перечисление комиссионного вознаграждения или взаимозачет задолженностей, если комиссионер перечисляет ТОО сумму за реализованный товар за минусом своей комиссии.

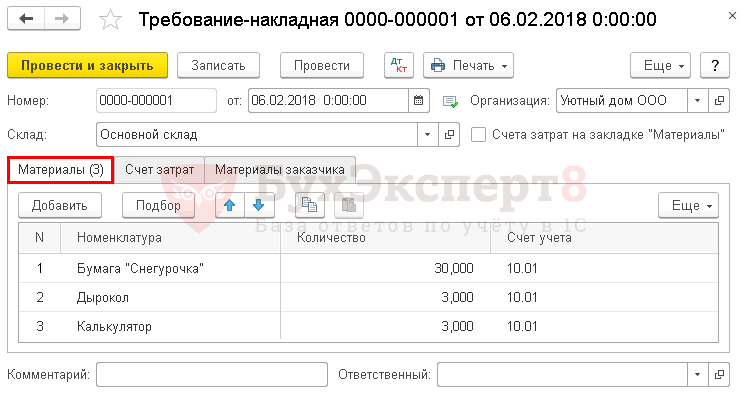

Учет услуг у заказчика

Услуги являются расходами предприятия-заказчика и чаще всего относятся на затратные счета 20 (23, 25, 26, 44).

Продолжим пример

Бухгалтер ООО «Ассорти» сделает в учете следующие проводки:

- Дт 60 Кт 51 — 38 335 руб. — оплачены рекламные .

- Дт 44 Кт 60 — 32 487,29 руб. — приняты к учету затраты на рекламу.

- Дт 19 Кт 60 — 5 847,71 руб. — учтен входящий НДС.

Однако некоторые услуги могут увеличивать стоимость покупных товаров или основных средств (п. 11 ФСБУ 5/2019 (до 01.01.2021 — п. 6 ПБУ 5/01), п. 8 ПБУ 6/01), например транспортные или информационные. В таком случае их отражение осуществляется следующим образом:

Дт 08 (10, 41) Кт 60 — увеличена стоимость ОС (МПЗ, ТМЦ) на сумму транспортных или иных услуг, подлежащих включению в стоимость.

Порядок формирования стоимости ОС и ТМЦ см. в статьях:

- «Основные средства в бухгалтерском учете (нюансы)»;

- «Какими проводками отражаются транспортные расходы?».

Хотите знать, какие могут быть риски у заказчика при заключении договора возмездного оказания услуг? Оформите бесплатный пробный доступ к системе КонсультантПлюс и переходите к Путеводителю по договорной работе.

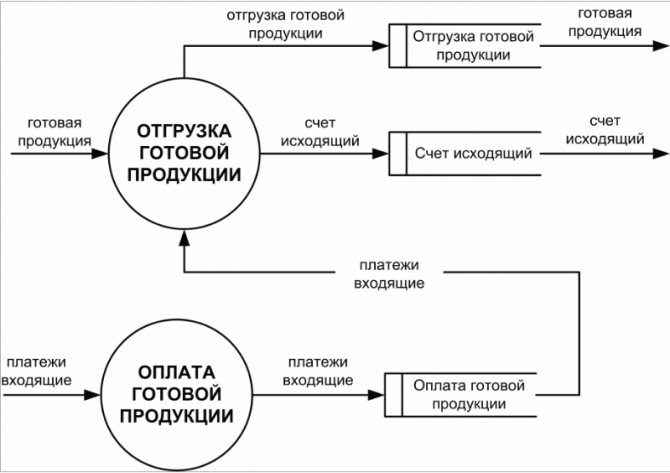

Проводки по учету реализации готовой продукции

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Реализация готовой продукции после оплаты | ||||

| Списание по фактической себестоимости | ||||

| 62 | 90-1 | 93 600,00 | Отгружена (реализована) готовая продукция покупателю проводка | Расходная (товарная) накладная, акт приема-передачи |

| 90-3 | 68 | 16 848,00 | Отражена начисленная сумма НДС | Счет |

| 90-2 | 43 | 52 000,00 | Списание готовой продукции по ее фактической себестоимости | Расходная (товарная) накладная, акт приема-передачи |

| 90-2 | 44 | 10 000,00 | Списание других коммерческих расходов связанных с реализацией продукции | Счет, накладная |

| 51 | 62 | 93 600,00 | Получена выручка от реализации продукции проводка | Банковская выписка |

| 90-9 | 99 | 14 752,00 | Начислена прибыль от реализации готовой продукции | |

| Списание по нормативной себестоимости | ||||

| 43 | 40 | 52 000,00 | Готовая продукция принята к учету по плановой себестоимости | |

| 90-2 | 43 | 52 000,00 | Списание готовой продукции по плановой себестоимости | Расходная (товарная) накладная, акт приема-передачи |

| 40 | 20 | 48 000,00 | Начисление фактической себестоимости реализованной продукции | |

| 90-2 | 40 | 4 000,00 | Списание отклонения – факт «минус» норма (если было отклонение в пользу экономии, то методом красного сторно) | |

| Отгрузка готовой продукции по предоплате | ||||

| 51 (50) | 62 | 46 800,00 | Получена 50% предоплата от покупателя | Банковская выписка |

| 76АВ | 68-02 | 8 424,00 | Отражена начисленная сумма НДС | Счет |

| 90-2 | 43 | 52 000,00 | Списание готовой продукции по ее фактической себестоимости | Расходная (товарная) накладная, акт приема-передачи |

| 90-2 | 44 | 10 000,00 | Списание других коммерческих расходов связанных с реализацией продукции | Счет, накладная |

| 62 | 90-1 | 93 600,00 | Отгружена (реализована) готовая продукция проводка | Расходная (товарная) накладная, акт приема-передачи |

| 90-3 | 68-02 | 16 848,00 | Отражена начисленная сумма НДС | Счет |

| 62-02 | 62-01 | 46 800,00 | Зачисление полученной предоплаты | Бухгалтерская справка |

| 68-02 | 76АВ | 8 424,00 | Учет НДС по предварительной предоплате | Счет |

| Передача готовой продукции на склад или розничный магазин | ||||

| 43 | 20 | 250 000,00 | Оприходование готовой продукции на склад | Приходная накладная |

| 43-1 | 43 | 150 000,00 | Передана часть готовой продукции на реализацию в розничный магазин | |

| 62 | 90-1 | 205 000,00 | Оптом отгружена (реализована) готовая продукция | Расходная (товарная) накладная, акт приема-передачи |

| 90-3 | 68 | 36 900,00 | Отражена начисленная сумма НДС | Счет |

| 90-2 | 43 | 100 000,00 | Списание себестоимости готовой продукции реализованной оптом | Расходная (товарная) накладная, акт приема-передачи |

| 90-9 | 99 | 68 100,00 | Начислена прибыль от реализации готовой продукции | |

| 50 | 90-1 | 300 000,00 | В розничном магазине реализована готовая продукция | Расходная (товарная) накладная, акт приема-передачи |

| 90-3 | 68 | 45 000,00 | Отражена начисленная сумма НДС | Счет |

| 90-2 | 43-1 | 150 000,00 | Списание себестоимости готовой продукции реализованной в розницу | Расходная (товарная) накладная, акт приема-передачи |

| 90-2 | 44 | 20 000,00 | Списание других коммерческих Списание расходов магазина | Счет, накладная |

| 90-9 | 99 | 85 000,00 | Начислена прибыль от реализации готовой продукции |

Реализация товара: проводки

Любая российская компания обязана организовать достоверный учет всех фактов хозяйственной деятельности, особенно в части операций по реализации товаров и услуг. О том, какими бухгалтерскими записями отражать такие операции, расскажем в нашей статье.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

В соответствии с действующими ПБУ, бухпроводки по реализации товаров, работ или услуг следует отражать в корреспонденции со счетом 90 «Продажи». Так как реализационный процесс является многоэтапным и затрагивает не только доходные показатели бухучета, но и расходные, к данному бухсчету целесообразно создавать отдельные субсчета:

- 90-1 «Выручка продаж/реализации»;

- 90-2 «Себестоимость продаж»;

- 90-3 «НДС»;

- 90-4 «Акцизы»;

- 90-9 «Прибыль/убыток от продаж».

Допустимо открытие специальных субсчетов, которые необходимы для детализации бухгалтерского учета в зависимости от специфики деятельности компании.

Также по счету 90 для эффективного контроля, анализа и управления преимущественно создать аналитический учет в разрезе видов реализуемой продукции и услуг.

Такая детализация позволит контролировать прибыльность и убыточность в разрезе каждой номенклатуры.

Работа с бухсчетом продаж организуется следующим образом:

- В течение одного отчетного месяца показатели аккумулируются на открытых субсчетах (90-1, 90-2, 90-3 и т. д.).

- По итогам месяца кредитовые обороты субсчета 90-1 «Выручка» сравниваются с суммарными дебетовыми оборотами по субсчетам 90-2 «Себестоимость», 90-3 «НДС» и другими при наличии показателей.

- Затем результаты отражаются на субсчете 90-9. Если показатели выручки превысили затраты предприятия на себестоимость продукции и налоги, то формируется прибыль, в противном случае — убыток.

Бухпроводки по реализации услуг

В учете операций по реализации работ или услуг имеются свои нюансы. Так, например, моментом признания услуг считается день ее фактического выполнения (оказания). Причем затраты, связанные с оказанием каких-либо услуг собираются на счете 20 «Основное производство» и счетах прочих производств 23, 29, а затем списываются на 90 счет без формирования промежуточных записей на счетах 41, 44.

|

Операция |

Дебет |

Кредит |

|

Выручка от оказанных услуг отражена в учете |

62 |

90-1 |

|

Списана себестоимость услуги |

90-2 |

20, 23, 29 |

|

Начислен НДС на стоимость оказанных услуг |

90-3 |

68 |

|

Списаны затраты, связанные с продажами |

90-5 |

44 |

|

На расчетный счет поступила оплата |

51 |

62 |

Оформляем корректировку реализации, проводки

Нередко в деятельности компаний встречаются такие ситуации, при которых необходимо сделать корректировку операций по продажам прошлых периодов. К примеру:

- покупатель затребовал снизить цену из-за выявления несоответствий характеристик уже отгруженного и оплаченного товара;

- осуществлен возврат некачественной или бракованной продукции прошлых месяцев;

- выявлены неточности и ошибки в учете, допущенные по вине ответственных лиц;

- компании договорились о предоставлении дополнительных скидок после оплаты и отгрузки ТМЦ, оказания услуг;

- не оговоренные договором скидки были предоставлены по ошибке менеджеров.

В таких случаях бухгалтеру следует составить специальные бухгалтерские записи. Причем исправления следует вносить, учитывая результат реализации. То есть при корректировке в сторону увеличения вносятся записи доначисления, аналогичные указанным выше, а если производится корректировка в сторону уменьшения, то будет иной порядок.

Корректировка реализации в сторону уменьшения, проводки

Покажем на примере. ООО «Весна» оказало услуги по ремонту на сумму 236 000 руб., в том числе НДС 36 000 руб. в декабре 2021 года. В марте 2021 года заказчик обнаружил, что часть работ не выполнена на сумму 18 000 рублей, в том числе НДС 2746 рублей. Заказчик выступил с требованием вернуть деньги.

|

Операция |

Дебет |

Кредит |

Сумма, руб. |

|

Декабрь 2021 года |

|||

|

Отражена выручка от оказания ремонтных работ |

62 |

90-1 |

236 000 |

|

Начислен НДС |

90-3 |

68 |

36 000 |

|

Поступила оплата от заказчика на расчетный счет |

51 |

62 |

236 000 |

|

Корректировка, март 2021 года |

|||

|

Отражено уменьшение выручки от реализации |

91-2 |

62 |

15 254 |

|

Отражен НДС к уменьшению |

68 |

62 |

2746 |

|

Средства за невыполненные работы перечислены заказчику |

62 |

51 |

18 000 |

Бухгалтерские проводки по реализации товаров и услуг

Популярен вопрос, как составляются проводки по реализации товаров и услуг с учетом налога на добавленную стоимость. Главным счетом для учета факта продажи продукции согласно Плану счетов является 90 (Продажи). На нем происходит отражение средств, полученных после исполнения обязательства, и расходы, которые возникли в результате продажи объектов.

Распространенные

операции и записи при учете продаж:

- ДТ62КТ90

– отражение выручки от реализации; - ДТ90КТ41

– списание себестоимости реализованного

объекта; - ДТ90КТ68

– начисление сбора с цены продукции

(работ); - ДТ90КТ44

– списание расходов, возникших в

результате продажи; - ДТ51

(52) КТ62 – получение оплаты по реализуемому

объекту.

При составлении данных записей предполагается, что выручка признается при отгрузке ТМЦ. Но может быть так, что согласно контракту, переход права собственности выполняется при оплате. Тогда выручка при отгрузке не будет признанной, так как не выполняется условие по признанию перехода права на собственность. Но, так как товар по факту убывает со склада и происходит списание, применяется счет 45.

Какие

проводки могут применяться:

- ДТ45КТ41–

отгрузка объекта покупателю с особым

условием перехода собственности (только

после внесения средств); - ДТ76КТ68

– начисление сбора; - ДТ51

(52) КТ62 – поступление платежа; - ДТ62КТ90

– признание выручки; - ДТ90КТ45

– списание себестоимости; - ДТ90КТ76

– учет налога при отгрузке; - ДТ90КТ44

– списание расходов, появившихся в

результате исполнения обязательства

перед контрагентом.

В

некоторых случаях под реализацией

подразумевается безвозмездная передача

продукции. Расходы, которые имеют связь

с продажей, не учитываются на 90 счете.

Актуально применение 91 счета.

Есть

некоторые особенности при учете продажи

услуг. Затраты, которые связаны с

оказанием, отображаются на счетах

20,23,29. В целом записи составляются

аналогично тем, которые отражают

исполнение обязанностей по контракту.

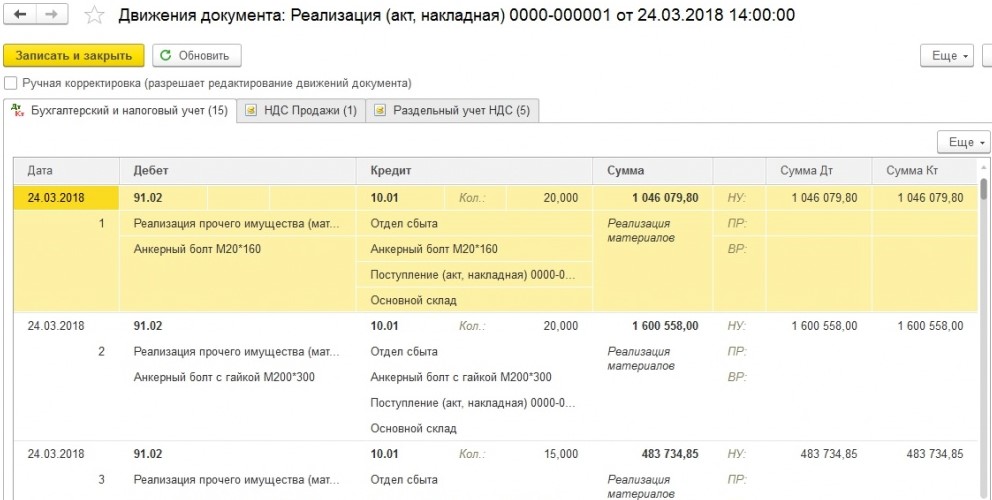

Проводки по реализации имущества, не предназначавшегося для продажи

В отношении прочих продаж (не входящих в число связанных с основной деятельностью) проводки по реализации в бухгалтерском учете делаются с использованием счета 91. Обычно сюда попадают доходы от сдачи в аренду и продажи имущества, приобретенного в качестве необходимого для обеспечения функционирования юрлица, но в силу каких-либо причин оказавшегося на реализации.

На счете 91 тоже должна быть организована аналитика по видам продаж. Финрезультат от них сформируется по такому же принципу, что и на счете 90:

- по кредиту счета отразится доход в его полной сумме (Дт 62 Кт 91);

- по дебету возникнут:

- НДС, вошедший в сумму дохода (Дт 91 Кт 68);

- учетная стоимость продаваемого имущества (Дт 91 Кт 10 (01, 04, 07, 08, 58));

- расходы, сопутствующие реализации (Дт 91 Кт 23 (70, 71, 76)).

Однако к продаже товара такие проводки отношения иметь не будут, поскольку товар представляет собой имущество, изначально предназначаемое для продажи, и приобретают его с этой целью организации торговой направленности, т. е. те, для которых торговля является основным видом деятельности.

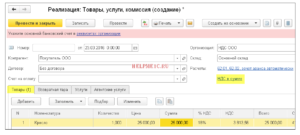

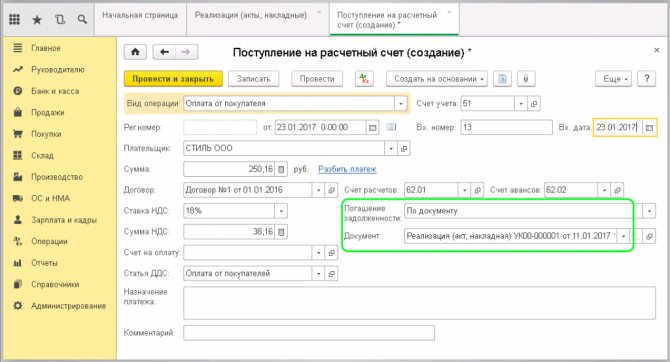

Поступление оплаты от покупателя в 1С 8.3

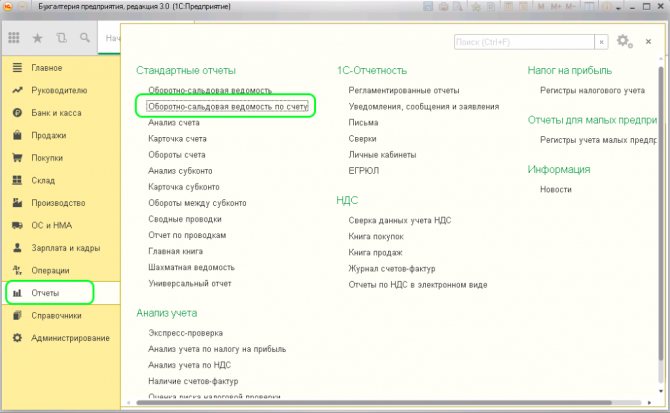

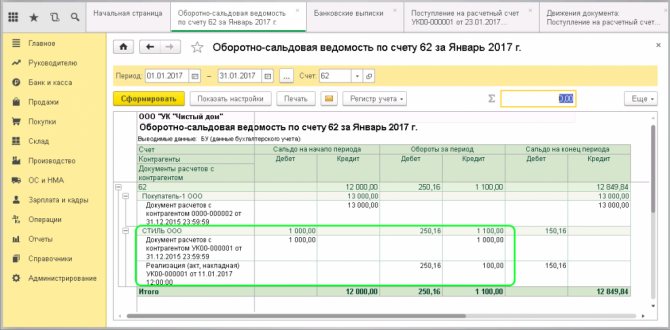

Иногда возникают ситуации, что после проводки документа «Поступление товаров и обнаруживаются расхождения по оплате. Посмотреть эти расхождения можно в оборотно-сальдовой ведомости. Находится она в пункте меню «Отчёты» раздел «Стандартные отчёты». Выбираем «Оборотно-сальдовая ведомость по счёту».

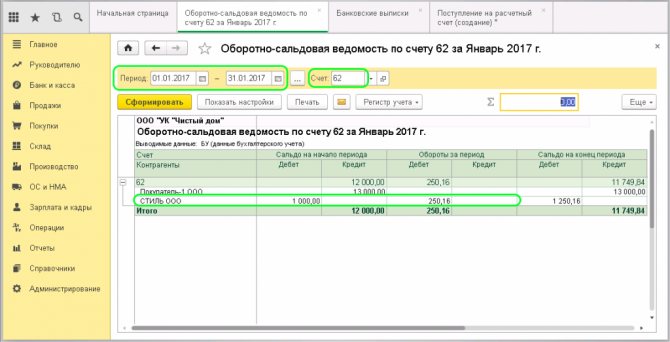

В поле «Период» вводим с какое по какое число нужно сформировать отчёт. В поле «Счет» выбираем 62 – «Расчеты с покупателями и заказчиками». Нажимаем клавишу «Сформировать» и смотрим по какому контрагенту какие расхождения:

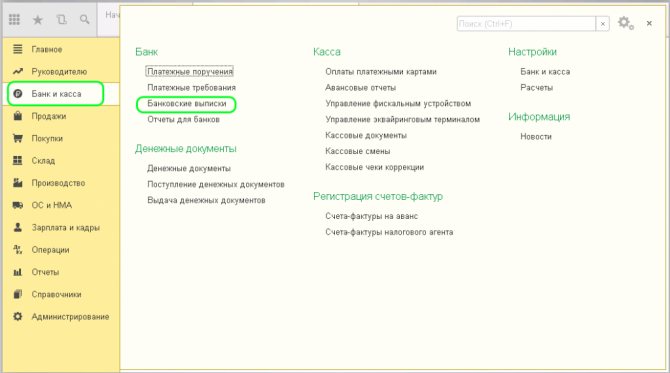

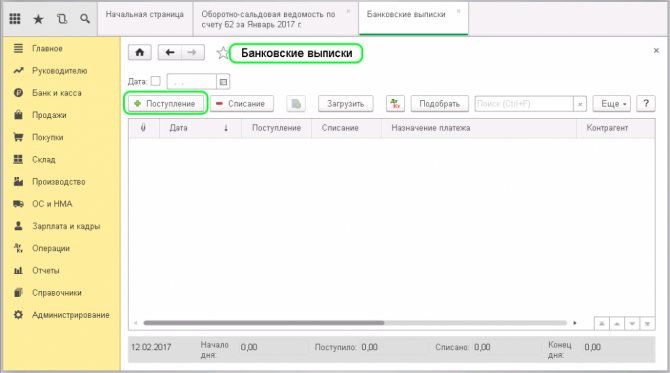

Допустим, по какому-то клиенту в отчёте выявлено расхождение – его оплата не учтена в системе по одному из документов. Убрать это расхождение можно документом «Поступление денежных средств на расчетный счёт». Для этого найдем в меню пункт «Банк и касса», далее раздел «Банк» и зайдем в журнал «Банковские выписки».

Все поступления денег на расчетный счет организации можно сделать в автоматическом режиме через подключенный «Клиент-банк».

На данный момент рассмотрим заполнение документа «Поступление на расчётный счёт» вручную. Нажимаем кнопку «Поступление».

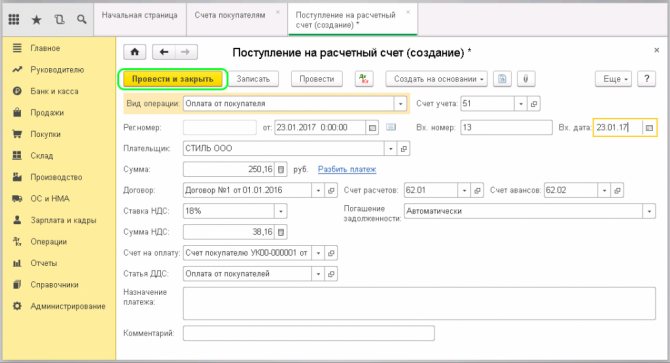

Здесь находятся следующие поля:

- «Вид операции» — выбираем из списка Оплата от покупателя.

- «Плательщик» — клиент, по которому не учтена оплата.

- «Плательщик» — клиент, по которому не учтена оплата.

- Поля «Договор», «Ставка НДС» и «Сумма НДС» заполняются автоматически после выбора контрагента, на основании введенных данных.

- «Счет на оплату» в данном случае заполнять не надо.

- «Статья ДДС» заполняется тоже автоматически на основании договора.

- «Назначение платежа» — указывается обязательно.

- «Счет учета» — для таких операций указываем 51, если валютное поступление — 52.

- «Входящий номер» и «Входящая дата»- это номер и дата платежного поручения, который сформировал Клиент-банк контрагента.

- «Счёт расчета» — 62.01 (с покупателями и заказчиками)

- «Счёт авансов» — 62.02

- «Погашение задолженности» — очень важный пункт, он определяет методику погашения задолженности в зависимости от выбранного вида. Всего вида три: автоматически, по документу и не погашать.

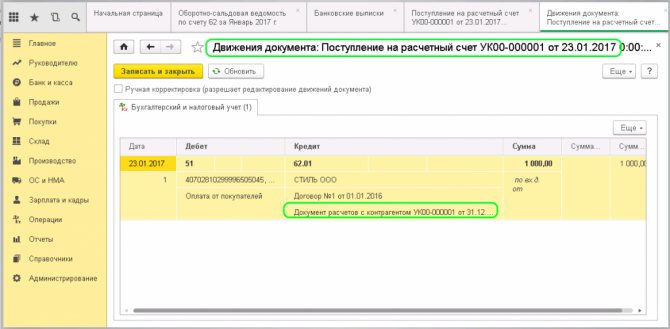

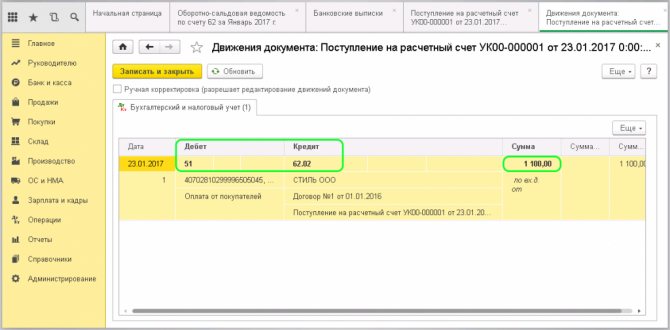

Давайте рассмотрим все поочередно. Если выбрать «Погашение задолженности» автоматически и провести документ, то образуется проводка Дт 51 — Кт 62.01 – система распределила сумму на один документ.

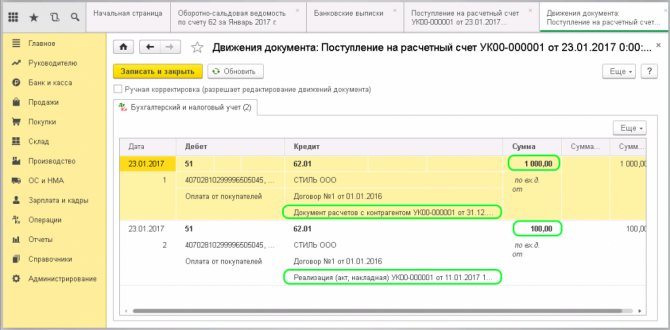

Допустим, нужно провести оплату от покупателя больше, чем неучтенная в отчёте по данному контрагенту. Тогда формируются две проводки Дт 51 — Кт 62.01 с распределением на два документа:

Это распределение можно увидеть в оборотно-сальдовой ведомости, если в отчёте нажать кнопку «Показать настройки» и отметить галочкой пункт «Документы расчетов с контрагентами». Нажимаем «Сформировать».

Видим, что также отображается распределение суммы на два документа.

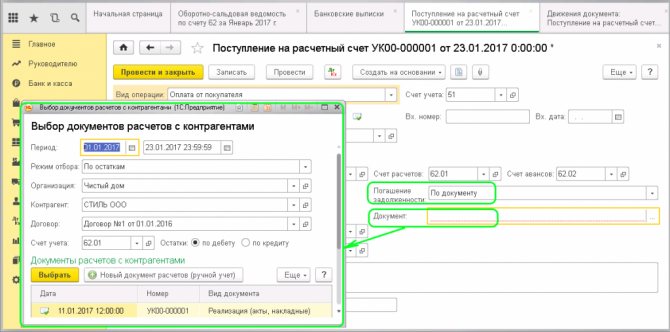

Теперь рассмотрим второй вид погашения задолженности – по документу. Выбираем из списка документ, на который будем вешать задолженность. Для этого способа погашения становится активным пункт «Документ», расположенный ниже. При нажатии появляется окно, в интерфейсе которого можно выбрать нужный документ.

Третий вид погашения задолженности – не погашать. В этом случае вся сумма ляжет на счет аванса. Сформируется проводка Дт 51 — Кт 62.02:

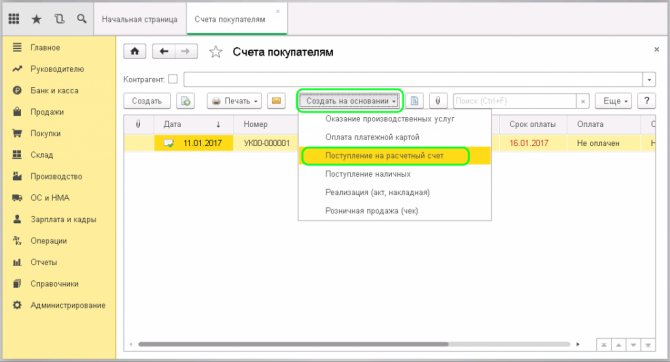

А теперь рассмотрим еще один вариант: «Поступление оплаты от покупателя» на основании счёта, который мы выставляли клиенту. Заходим в журнал «Счета покупателям».

Находим в списке необходимый счёт и через клавишу «Создать на основании» выбираем из списка «Поступление на расчетный счет»:

Формируется абсолютно такой же документ, как рассматривали ранее, но уже полностью заполненный. Указываем дату поступления, «Входящий номер» и «Входящую дату» платежного поручения. Больше ничего вводить и изменять не нужно. Остается только провести:

>

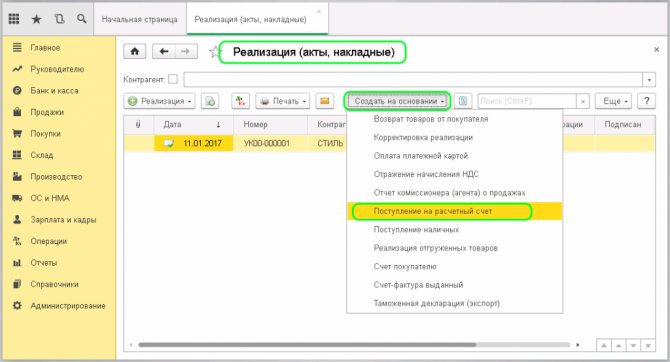

Точно также можно создать «Поступление оплаты от покупателя» на основании «Реализации». Для этого заходим в журнал «Реализация (акты, накладные)», находим в списке нужный документ, также нажимаем «Создать на основании» и выбираем из выпадающего списка «Поступление на расчетный счет»:

Отличается от предыдущего способа тем, что здесь в пункте «Погашение задолженности» проставляется вид «По документу» и автоматически подставляется сам документ – «Реализация»:

Менять здесь также ничего не нужно. Просто проводим.