Осуществление учета процесса производства и выпуска продукции (работ, услуг)

Содержание:

- Все, что нужно знать, о приватизации садового участка

- Бухгалтерский и налоговый учет

- Если председатель СНТ хочет уйти с поста, а замены нет

- Бухучет вспомогательных производств

- Калькулирование себестоимости: какой выбрать метод?

- Списание затрат

- Проводки в производстве: пример их использования в бухучете

- Учет отгрузки и реализации продукции (услуг и работ)

- Распределение расходов

- Решаем организационные вопросы

- Понятие и основные задачи учета процесса производства

- Планирование себестоимости: спецификации

Все, что нужно знать, о приватизации садового участка

Цена определяется в соответствии с минимальной налоговой ставкой в конкретном районе. Также она может меняться с течением времени. Точкой отсчета остается дата подачи заявления, которое рассматривается Росреестром на протяжении двух недель. При решении вопроса в судебном порядке стоимость может быть немного снижена.

В марте 2020 года Земельный кодекс пополнился новыми нормами. Они затронули граждан, которые имеют земли в СНТ и дачном кооперативе. Согласно новшествам дачная амнистия, окончание которой было намечено на 2020 год, продлена. В настоящее время сделать заявку можно до 2020 года.

Бухгалтерский и налоговый учет

Бухгалтерский учет поддерживается по всем разделам учета

Включает в себя

- Новый план счетов бухгалтерского учета

- Оперативную поддержку последних изменений налогового и бухгалтерского законодательства

- Подробный аналитический учет (многомерный и многоуровневый)

- Многоуровневый синтетический учет

- Автоматическое формирование проводок по первичным документам

- Возможность формирования произвольных ручных проводок

- Формирование бухгалтерской и налоговой отчетности

Основные разделы учета

- Учет расчетов с подотчетными лицами

- Учет начисления и выплаты заработной платы

- Учет операций на валютном счете и курсовой разницы

- Расчеты с бюджетом

- Учет основных средств и нематериальных активов

- Учет операций по банку и кассе

Взаимосвязь оперативного и бухгалтерского учета

Данные бухгалтерского учета используются для автоматического расчета полной себестоимости продукции (включая косвенные затраты) и определения финансового результата. Все операции оперативного учета автоматически отражаются в бухгалтерском учете за произвольный период. Возможно детальное формирование проводок по каждой хозяйственной операции и сводных проводок за период

Налоговый учет реализован в соответствии с требованиями главы 25 НК РФ

Включает в себя

- порядок определения и классификацию доходов;

- порядок определения и классификацию расходов;

- порядок организации ведения налогового учета доходов и расходов;

- порядок определения и расчета налоговой базы;

- ведение (формирование) аналитических регистров налогового учета.

При регистрации хозяйственных операций в налоговом учете в программе используются данные бухгалтерского учета. Это позволяет избежать повторного ввода данных вручную. Кроме отражения отдельных хозяйственных операций для целей налогового учета в конфигурации реализовано автоматическое выполнение многих регламентных операций. Формирование налоговых регистров по порядку ведения и составу показателей соответствует рекомендациям МНС РФ. В состав конфигурации включена декларация по налогу на прибыль организаций, которая автоматически заполняется по данным налогового учета. На всех этапах подготовки, ведения налогового учета и формирования декларации возможна ручная корректировка данных. Реализация налогового учета ориентирована главным образом на предприятия, ведущие учет по методу начисления.

Если председатель СНТ хочет уйти с поста, а замены нет

После 10 семинаров в подряд за неделю на тему «Что изменится в финансово-хозяйственной деятельности СНТ в связи с вступлением в силу 217-ФЗ…» на вопрос, что делать, если хочется уйти из председателей, а заменить никто не хочет, пришлось ответить 10 раз! И еще 5 в частной беседе с опоздавшими.

1. Садоводы действительно не знают, чем занимается председатель.

В понимании 90% садоводов быть председателем – значит выполнять чисто организационные работы в сезон. Заказать вывоз мусора, покос травы… На практике это не совсем так, потому что: найди того, кто покосит траву, заключи с ним договор ГПХ, подпиши акт по выполнению работ (сам его и составь), выплати вознаграждение, начисли и выплати все причитающиеся налоги, отрази их корректно в отчетности – ежемесячной, ежеквартальной, ежегодной… И так по любому поводу. Со следующего года такой схемы работы точно не избежать! Сделал по закону – плохо. Сэкономил – тоже не угодил.

Бухучет вспомогательных производств

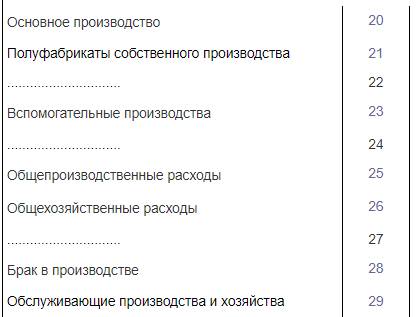

Для отражения в бухгалтерском учете затрат, осуществляемых вспомогательными производствами в соответствии с положениями Приказа Минфина № 94н от 31.10.2000 г. применяется синтетический счет 23 «Вспомогательные производства». В дебетовых оборотах показываются:

- прямые затраты, которые оказывают непосредственное влияние на изготовление продукции и процесс оказания услуг;

- косвенный тип затрат, которые связаны с управленческими функциями и обслуживанием технологических линий, потерями от бракованных изделий.

ЗАПОМНИТЕ! Конечное сальдо по счету отражает денежную оценку стоимости производства, оставшегося незавершенным на отчетную дату.

Счет 23 причисляется законодателями к группе активных счетов, по дебету проводятся расходные операции, по кредиту отражается выход готовых изделий или объем произведенных работ. Аналитика ведется по отдельным вспомогательным производствам путем открытия для каждого из них своего субсчета.

Калькулирование себестоимости: какой выбрать метод?

Для расчета себестоимости готовой продукции существует несколько методов. Каждый из них зависит от продукции, которую производит предприятие. Можно выделить 3 метода калькулирования:

- Позаказный используется тогда, когда для каждого заказа составляется свой расчет себестоимости продукции. Сюда относятся: выпуск технически сложных изделий с длительным производственным циклом (машиностроение, кораблестроение), строительство и пр.

- Попередельный используется, когда исходное сырье проходит несколько стадий переработки (пищевая, нефтедобывающая промышленность). Калькуляция рассчитывается на каждом промежуточном этапе.

- Котловой означает, что все затраты учитываются все вместе. Себестоимость продукции получается при помощи деления всех затрат на объем выпуска.

Списание затрат

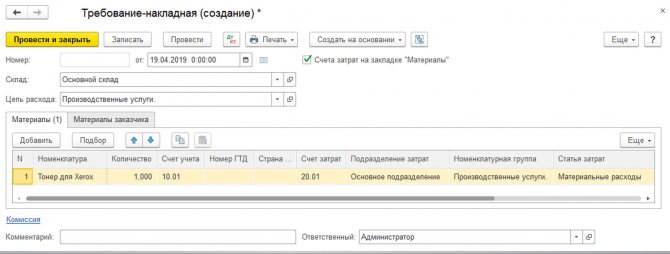

Создадим на «Требование-накладную» (Рис. 11 выше). Как мы видим, в документ автоматически переносятся данные из нашей спецификации. Нам необходимо лишь заполнить склад, с которого будет произведено списание расходных материалов, и указать цель расходов. В нашем примере мы так и написали – «Производственные услуги».

Рис.14 Содержание Требование-накладная

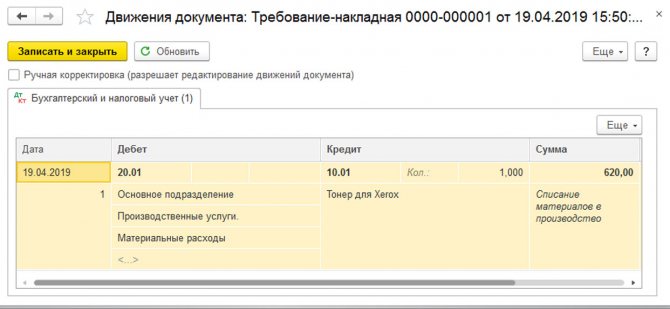

Посмотрим результат проведения документа.

Рис.15 Результат проведения документа

В Дт счета 20.01 «Основное производство» у нас списаны расходные материалы по оказанной ). Если бы мы не заполняли спецификацию к номенклатуре, то мы могли бы самостоятельно заполнить документ «Требование-накладная» и списать необходимые материалы.

Проводки в производстве: пример их использования в бухучете

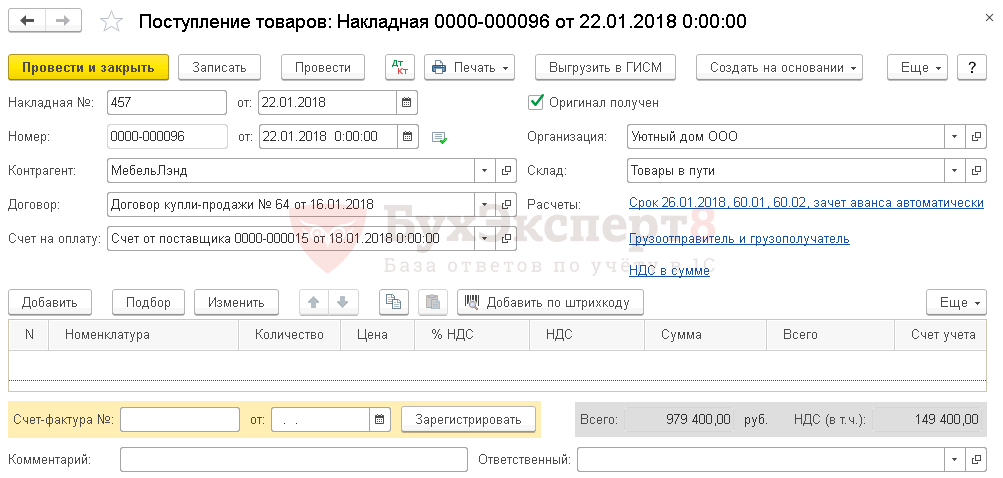

Первая стадия большинства производства — покупка основного средства. Как правило, здесь образуются 3 основные хозяйственные операции.

Прежде всего, это учет счета на оплату основного средства у поставщика — без НДС. Он отражается проводкой по Дебету счета 08 и Кредиту 60. В свою очередь, НДС отражается с помощью Дебета счета 19 и Кредита 60. Факт оплаты оборудования отражается проводкой по Дебету счета 68 и Кредиту 19.

Принятие НДС к вычету — по Дебету 68, Кредиту 19. Факт ввода основных средств в эксплуатацию отражается проводкой по Дебету счета 01, Кредиту 08.

Следующая производственная операция — покупка материалов. Она состоит из таких хозяйственных операций как:

— учет счета за материалы от поставщика (Дебет 10, Кредит 60);

— отражение НДС по поставке (Дебет 19, Кредит 60);

— отражение факта оплаты счета от поставщика (Дебет 60, Кредит 51);

— отражение НДС к вычету (Дебет 68, Кредит 19).

Бухгалтерский учет на производстве предполагает также начисление амортизации основных фондов:

— по основному производству (Дебет 20, Кредит 02);

— по вспомогательному (Дебет 23, Кредит 02);

— по общепроизводственным, а также общехозяйственным объектам (соответственно, Дебет 25, 26, Кредит 02).

Отпуск материалов в производство отражается проводками: для основного производства — Дебет 20, Кредит 10, для вспомогательного — Дебет 23, Кредит 10. Начисление заплаты сотрудникам производственных цехов, а также социальных взносов на оплату труда отражается проводками:

— для сотрудников основного производства — Дебет 20, Кредит 70 (для социальных взносов — 69);

— для работников вспомогательных цехов — Дебет 23, Кредит 70 (для социальных взносов — 69).

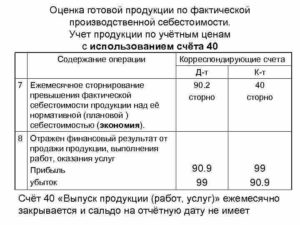

Передача готовых товаров на склад оформляется проводкой с применением Дебета счета 43, Кредита 20. Продажа выпущенной продукции предполагает отражение в бухучете следующих хозяйственных операций:

— отгрузки (Дебет 62, Кредит 90.1);

— списания себестоимости товаров (Дебет 90.2, Кредит 43);

— отражения НДС (Дебет 90.3, Кредит 68);

— фиксации прибыли от продажи — как финансового результата (Дебет 90.9, Кредит 99);

— отражения оплаты за товары от покупателя (Дебет 51, Кредит 62).

Безусловно, это не исчерпывающий перечень проводок, характеризующих хозяйственные операции при выпуске товаров, бухгалтерский учет затрат на производство. Задачи, которые может решать бухгалтер промышленной фирмы, существенно шире рассмотренного нами примера. Однако отмеченные нами хозяйственные операции можно назвать типичными, общераспространенными для сферы производства.

Учет отгрузки и реализации продукции (услуг и работ)

Продажа готовой продукции является завершающим этапом кругооборота средств организации. Момент реализации – дата зачисления на расчетный счет платы от покупателя или дата отгрузки товаров. Операции по отпуску и отгрузке оформляются приказами-накладными. Содержание документа хозяйствующий субъект определяет самостоятельно. Как правило, в нем фиксируются данные о количестве отправленных мест, массе груза, стоимости оплаченного тарифа за доставку товара.

Определение 1

Процесс реализации – это совокупность хозяйственных операций, которые связаны со сбытом и продажей продукции, услуг, работ. Отгрузка готовых изделий осуществляется в соответствии с планом отгрузки и договором поставки.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

В бухгалтерском учете используется счет-фактура по НДС формы ФС-1. Этот документ составляется после выполнения работ и услуг. Он фиксирует факт совершения хозяйственной операции. На основе ФС-1 покупатель выполняет принятие к вычету сумм налога на добавленную стоимость. Счет-фактура регистрируется в книге покупок с присвоением номера. Информация отражается на счете 18, к которому принято открывать аналитические счета и субсчета.

На рисунке представлен алгоритм реализации и применяемая в его процессе документация:

Обстоятельства, по которым бухгалтерия не составляет счет-фактуру:

- операции с ценными бумагами;

- выполнение работ за наличный расчет населению;

- работы подразделений МВД, МЧС, военизированной пожарной службы;

- оказание услуг по техническому обслуживанию и ремонту автомобильного транспорта с оформлением заказа-наряда (форма ЗН-1);

- импортируемые работы;

- услуги банков, страховых организаций по операциям, которые освобождены в соответствии с законом о НДС №190-з от 29.12.2006 г.

Процесс продажи учитывается на счетах 45 «Товары отгруженные», 90 «Реализация», 99 «Прибыли и убытки», 44 «Расходы на реализацию». Активный счет 45 используется, если учет выручки ведется по моменту оплаты. В этом случае право владения и распоряжения товарами не переходит к покупателю в момент сдачи к транспортировке, а только после выполнения оплаты согласно договору поставки. На дебете счета 45 отражается фактическая себестоимость отгруженных изделий, на кредите – списание фактической себестоимости отгруженной продукции.

Работа со счетом 90 ведется, если учет реализации производится по моменту отгрузки. К счету открываются субсчета 90-1 «Выручка от реализации», 90-2 «Себестоимость реализации продукции, работ, услуг», 90-3 «НДС», 90-4 «Акцизы», 90-5 «Прочие налоги и сборы от выручки», 90-6 «Экспортные пошлины», 90-9 «Прибыли и убытки от реализации». Компании вправе самостоятельно выбрать один из методов подсчета стоимости выручки от реализации готовой продукции по моменту отгрузки или оплаты.

Записи, которые проводятся в бухгалтерских документах в ходе продажи, показаны в таблице №2:

При использовании метода по оплате предприятие после истечения 60 дней со дня отгрузки продукции оплачивает авансовый платеж по НДС и составляет корреспонденцию: Дт счетов 76, 97, 98 Кт счета 68 – начислен авансовый платеж по НДС. После поступления денег от покупателя корреспонденция сторнируется и НДС уплачивается и рассчитывается в установленном порядке. Корреспонденция счетов показана в таблице №3:

Пример 2

За отчетный период ООО «Профиль» отгрузило готовой продукции на сумму 26 000 руб. (НДС – 3966 руб.). Себестоимость отгруженных товаров составила 14 000 руб. Сумма расходов на затаривание на складах предприятия – 1 800 руб. Бухгалтерией составлены проводки:

- Дт счета 62-1 «Расчеты с покупателями и заказчиками».

- Кт счета 90 «Продажи», субсчет «Выручка» на сумму договорной стоимости отгруженной продукции – 26 000руб.

- Дт счета 90 «Продажи», субсчет «НДС».

- Кт счета 43 «Готовая продукция» – на сумму себестоимости готовой продукции – 14 000руб.

- Дт счета 90 «Продажи», субсчет «Себестоимость продаж».

- Кт счета 44 «Расходы на продажу» – на сумму расходов на затаривание – 1 800 руб.

- Дт счета 90 «Продажи», субсчет «Прибыли и убытки от продаж».

- Кт счета 99 «Прибыли и убытки» – на сумму прибыли от продажи продукции – 6 234 руб. (26 000 руб.- 3966руб. — 14 000руб. — 1800руб.).

Выпуск готовой продукции и ее реализация представляет собой ключевой этап деятельности предприятия. Грамотный учет хозяйственных операций на стадии подготовки и продажи выпущенного товара – гарантия правильного начисления прибыли, от размера которой зависит эффективное и успешное функционирование компании.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Распределение расходов

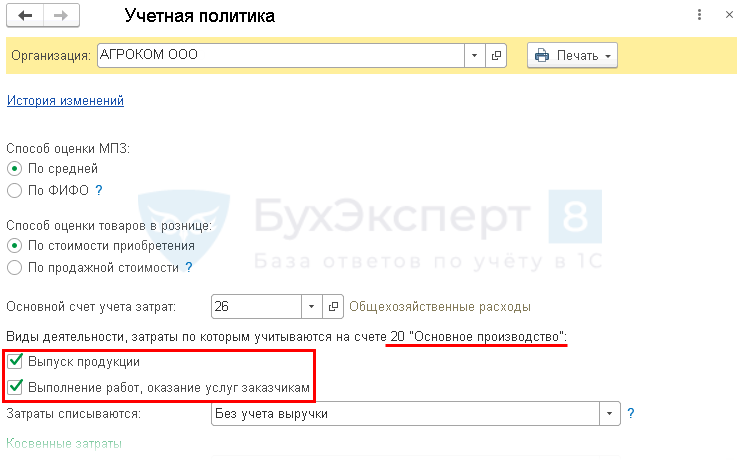

Общепроизводственные и общехозяйственные расходы связаны с выпуском разных видов продукции (работ, услуг), а также обеспечивают работу организации в целом. Поэтому в отличие от прямых (основных) затрат эти расходы считаются косвенными (накладными).

В конце отчетного периода счета 25 и 26 закрываются. Накопленные на них расходы списываются в дебет счетов: 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства» или 90 «Продажи» пропорционально показателям, которые должны быть установлены в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

Базой для распределения косвенных расходов между основным, вспомогательным и обслуживающим производствами могут быть, например, следующие показатели:

заработная плата основных производственных рабочих;

прямые затраты при цеховой структуре организации;

количество отработанных машино-часов работы оборудования;

размер производственных площадей;

материальные затраты;

объем выработки в натуральных или стоимостных показателях.

Например, в производствах со значительной долей расходов на оплату труда косвенные расходы целесообразно распределять пропорционально зарплате основных производственных рабочих. Косвенные расходы распределите пропорционально материальным затратам (стоимость сырья, материалов, запасных частей и т. д.) в том случае, если они составляют значительную долю в себестоимости произведенной продукции.

Пример распределения косвенных расходов, связанных с выполнением производственного заказа. Организация применяет позаказный метод калькулирования себестоимости

В апреле ООО «Производственная фирма «Мастер»» приняло и выполнило два производственных заказа (№ 1 и № 2) на изготовление специального транспортного оборудования. Учетной политикой «Мастера» предусмотрено, что общепроизводственные и общехозяйственные расходы распределяются пропорционально зарплате производственных рабочих, занятых в выполнении каждого заказа.

В апреле фактическая сумма расходов составила:

- общепроизводственных – 100 000 руб.;

- общехозяйственных – 125 000 руб.

Прямые расходы по заказу № 1 составили:

- стоимость израсходованных материалов – 82 300 руб.;

- зарплата производственных рабочих – 68 500 руб.;

- сумма взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний с зарплаты производственных рабочих – 20 687 руб.

Итого по заказу № 1 – 171 487 руб.

Прямые расходы по заказу № 2 составили:

- стоимость израсходованных материалов – 151 500 руб.;

- сумма начисленной заработной платы производственных рабочих – 55 000 руб.;

- сумма взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний с зарплаты производственных рабочих – 16 610 руб.

Итого по заказу № 2 – 223 110 руб.

Общая сумма зарплаты производственных рабочих по обоим заказам составила 123 500 руб. (68 500 руб. + 55 000 руб.).

Доля зарплаты производственных рабочих в общей сумме их зарплаты равна:

- по заказу № 1 – 55% (68 500 руб. : 123 500 руб.);

- по заказу № 2 – 45% (55 000 руб. : 123 500 руб.).

На себестоимость заказа № 1 отнесены:

- часть общепроизводственных расходов в сумме 55 000 руб. (100 000 руб. × 55%);

- часть общехозяйственных расходов в сумме 68 750 руб. (125 000 руб. × 55%).

Фактическая себестоимость заказа № 1 составила: 171 487 руб. + 55 000 руб. + 68 750 руб. = 295 237 руб.

На себестоимость заказа № 2 отнесены:

- часть общепроизводственных расходов в сумме 45 000 руб. (100 000 руб. – 55 000 руб.);

- часть общехозяйственных расходов в сумме 56 250 руб. (125 000 руб. – 68 750 руб.).

Фактическая себестоимость заказа № 2 составила: 223 110 руб. + 45 000 руб. + 56 250 руб. = 324 360 руб.

Решаем организационные вопросы

Помимо осуществления самого производственно-технологического процесса на предприятии необходимо позаботиться об организации полного и достоверного бухучета всех технологических этапов. Итак, организуя бухгалтерский учет в производстве, с чего начать в таком случае бухгалтеру:

- Подробно изучить производственные процессы предприятия, технологию обработки сырья, особенностей и характеристик продуктов на каждом технологическом этапе.

- Определить способы, нормы и методы бухучета сырья, полуфабрикатов, а также готовой продукции. Данный выбор следует закрепить в учетной политике компании.

- Установить порядок оплаты труда для рабочих и прочего персонала, участвующего в производственных процессах. Такие нормы следует закрепить отдельным приказом или положением по оплате труда.

- Регламентировать перечень вспомогательных производственных затрат (сырье, зарплата, оборудование). Определить порядок отнесения данной категории затрат на основное производство (ОП).

Понятие и основные задачи учета процесса производства

Средства предприятия, участвуя в хозяйственной деятельности, совершают кругооборот. Движение средств определено тремя относительно самостоятельными процессами: снабжение, производство, реализация.

Процесс производства – это процесс в ходе, которого предприятия делают определенные затраты и получают готовую продукцию. Производство при помощи рабочей силы объединяет в себе предметы и средства труда с целью создания товаров, выполнения работ и оказания услуг.

Учет процесса производства является первостепенным звеном формирования бухгалтерской отчетности, так как именно на данной стадии из сырья образуется готовая продукция. Грамотно организованный учет позволяет оценить какие затраты несет предприятие на основное производство, на работу вспомогательных цехов, проводить аналитику динамики данных затрат и своевременно принимать необходимые меры.

Основными задачами учета процесса производства являются:

- Фиксирование в учете всех возникающих затрат;

- Грамотное разделение понесенных затрат между уже готовой продукцией и продукцией, находящейся на стадии незавершенного производства;

- Формирование себестоимости продукции в целом по предприятию и на единицу;

- Проведение трендового анализа с целью определения динамики ключевых показателей, выявления негативных причин изменения себестоимости и формирование соответствующих предложений.

Планирование себестоимости: спецификации

Спецификации продукции предусмотрены для автоматизации списания материалов в производство, а также корректного расчета плановой себестоимости изделия в программе. Спецификация определяет перечень используемых материалов и список выполняемых технологических операций.

Перед тем как создать спецификации, необходимо заполнить в справочнике «Номенклатура» (раздел «Компания» – «Номенклатура»):

-

Продукцию.

-

Материалы.

-

Технологические операции производства.

Теперь откроем карточку продукции в справочнике «Номенклатура» и перейдем к вводу спецификации по одноименной ссылке.

Технологические операции, которые необходимы при производстве для данной продукции, можно указать на вкладке «Операции».

В программе реализована возможность создать несколько спецификаций для одной номенклатурной позиции.

Для того чтобы получить плановую себестоимость продукции, необходимо к каждому материалу и каждой операции в спецификации добавить закупочную цену.

Аналогичным образом назначим учетные цены для технологических операций (номенклатура с видом «Операция»). Только в этом случае в качестве цены введите тариф для сотрудника за выполнение операции.

Отчет «Нормативный состав изделия» позволит узнать плановую себестоимость продукции (раздел «Производство» – «Отчеты»).