Сколько процентов составляет ндфл в россии?

Содержание:

- Порядок уплаты НДФЛ в 2021 году

- Сроки возврата удержанного налога с заработной платы

- НДФЛ 9%

- Как правильно рассчитать

- Можно ли вернуть налог с зарплаты на работе и как это сделать

- Способы возврата подоходного налога (НДФЛ) в 2021 году

- Как рассчитать подоходный налог с зарплаты

- Доходы, которые не подлежат налогообложению

- Сроки и порядок уплаты подоходного налога с зарплаты в 2021 году

- Ставки НДФЛ в России

- Общие рекомендации по порядку расчёта налога на доходы с физических лиц

- Как уменьшить подоходный налог с помощью вычета

- Как посчитать подоходный налог с зарплаты?

Порядок уплаты НДФЛ в 2021 году

Что будет за несвоевременное исчисление НДФЛ

Данное правонарушение чревато такими правовыми последствиями:

- Штраф в размере 20% за несвоевременное перечисление в бюджет подоходного налога, без уважительных причин;

- Штраф в размере 100 000-300 000 рублей за уклонение от уплаты НДФЛ, совершённое в особо крупном размере;

- Арест на полгода или лишение свободы до 2-х лет, за рассмотренное выше деяние.

Нужно ли платить НДФЛ совместителям

Да, нужно. Единственное исключение из этого правила — неофициальное трудоустройство. Однако за такой вид трудовой деятельности предусматривается административная ответственность.

Что делать в случае смерти работника

Согласно действующему законодательству, смерть физического лица освобождает его от уплаты налога. Основанием для этого является п.3 ст.44 Налогового Кодекса.

Удерживается ли НДФЛ с минималки

Да, удерживается. Подоходный налог рассчитывается в процентном соотношении от суммы заработка, при этом минимальный и максимальный размер зарплаты законодатель не устанавливает.

Нужно ли платить подоходный налог с аванса

Согласно установленным правилам, зарплата выплачивается не реже 2-х раз в месяц, условно разделяясь на аванс и основную часть. При этом закон определяет дату фактического получения дохода последний день месяца. Отсюда следует, что непосредственно с аванса НДФЛ платить не нужно, однако эта часть также учитывается при исчислении подоходного налога.

https://youtube.com/watch?v=56CDzGVkE3w%3F

Сроки возврата удержанного налога с заработной платы

Сроки возврата НДФЛ 13%

В 2021 году доступен возврат НДФЛ с заработной платы за 3 предшествующих года: 2020, 2019 и 2018 год. При этом деньги будут возвращены только при условии, что в этом периоде был уплачен налог на доходы физического лица по ставке 13%.

После получения декларации 3-НДФЛ налоговая служба проводит по ней камеральную проверку. Она может длиться до 3 месяцев. В это время ИФНС имеет право запросить у налогоплательщика дополнительные документы.

После этого завершения всех необходимых процедур будет принято решение о предоставлении возврата или отказе в нем. Если результат проверки положительный, деньги должны будут отправить в течение 1 месяца. Они зачисляются на счет налогоплательщика, указанный в заявлении.

Если гражданин не получил возврат в течение 4 месяцев, ему следует обратиться в ИФНС. Сотрудники проверят информацию по заявлению и сообщат причину задержки, а также проинструктируют по дальнейшим действиям.

В российском законодательстве достаточно вариантов, как вернуть подоходный налог с зарплаты. Пользуясь ими, можно ежегодно экономить десятки тысяч рублей. Главное, заранее разобраться в своих правах и направить заявление вместе с декларацией в налоговую службу.

НДФЛ 9%

Минимальная ставка НДФЛ 9% уплачивается резидентами РФ. Она касается нескольких видов доходов:

- Прибыль от владения долей компании, представленная дивидендами.

- Доходы от оформления сертификатов на ипотечное кредитования, которые получают ответственные за доверительное управление.

- Проценты, полученные в результате различных действий с купонными и бескупонными облигациями.

- Ипотечных кредитов.

Особенности уплаты НДФЛ для обладателей первого вида прибыли раскрыты в документе в статье 214 Налогового кодекса РФ. В остальных случаях гражданин ведет учет и уплачивает налог по стандартной форме.

Как правильно рассчитать

Подоходные налоги отчисляются с зарплаты каждый месяц, что создает иллюзию о сложившейся норме. На самом деле данные отчисления согласно законодательству осуществляются один раз в год.

Существует специальный калькулятор НДФЛ. При помощи него можно точно рассчитать подоходный налог. Чтобы осуществить расчет, нужно иметь данные о сумме зарплаты за исчисляемый период времени.

Пошаговый расчет на калькуляторе выглядит таким образом:

- Вписать сумму дохода. Это может быть размер, получен до вычитания налоговой ставки. Можно ввести средства, полученные на руки, чтобы понять, сколько было вычтено с заработной платы.

- Избирается налоговая ставка.

После данных действий нужно нажать на кнопку вычисления. Результат расчетов предоставляется снизу в разных строках.

У каждой строки есть свое значение общий размер, сумма налога, размер доходов, которые работник получит на руки.

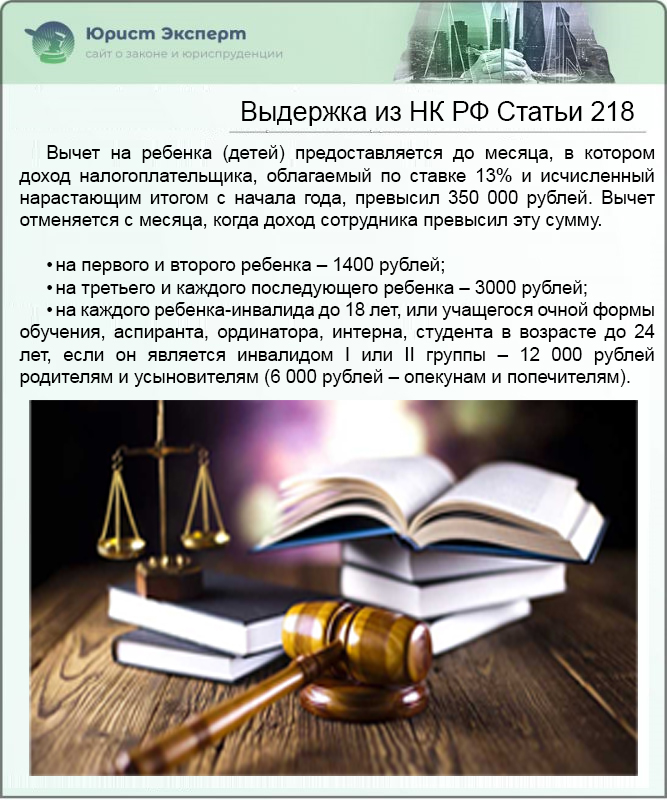

При наличии ребенка

При наличии ребенка работнику полагается налоговый вычет. При расчете налога в данном случае используется формула расчета базового налога, а потом отнимается налоговый вычет.

Вычет на одного либо нескольких детей определяется НК РФ, и его сумма зависит от числа иждивенцев. Льготы могут использовать оба родителя, а также опекуны и усыновители.

Порядок начисления и суммы выплат отражаются в ст. 218 НК России. Сумма стандартного льготного вычета равняется:

- Для 1 и 2-го ребенка – 1400 рублей.

- На 3 детей – 3000 рублей.

- Для ребенка-инвалида – 12 тысяч руб. Опекунам и попечителям засчитывается только 6 000 руб.

Необходимо понимать, что средства не возвращаются налогоплательщику, с этой суммы просто не вычитается НДФЛ.

Снизить налог могут не только родители несовершеннолетних детей. Вычетом могут воспользоваться и родители, дети которых достигли совершеннолетия, но учатся в ВУЗе.

Ограниченный законодательством возраст в данной ситуации составит 24 года. На обязательный вычет имеют право оба родителя и получают его в одно время.

В данной ситуации право на вычет действительно с января по сентябрь, в остальные месяцы налогом облагается вся заработная плата.

С резидентов

Работодатель для удобства работника часто называет сумму зарплаты уже после удержания подоходного налога.

Определить сумму отчисления можно при помощи двух формул:

- С вычетом налога при ставке 13 % сотрудник получает 87 %. При этом зарплата = выданная на руки сумма / 87%.

- Определить сумму налога можно, умножив на 0.13 деньги, полученные на руки.

С нерезидентов

Обложение налогом нерезидентов совершается с учетом межправительственного договора по устранению двойного налогообложения, которое существует между РФ и государством, в котором физическое лицо является резидентом.

Правила возвращения излишне оплаченного налога прописываются в ст. 232 НК РФ. для этого физлицу необходимо приложить такие документы:

- Свидетельство, что человек резидент государства, с которым у России есть соглашение.

- Справку о доходе, по которому плательщик желает освободиться от выплаты налога.

- Свидетельство выплаты налога с данной суммы в государстве резидента.

Документы должны быть поданы на протяжении года после окончания налогового периода, за который плательщик хочет получить возвращение излишне оплаченного налога.

Рассчитывая НДФЛ для иностранного гражданина-патентника, бухгалтер компании должен сделать запрос в фискальные органы, что он может снизить сумму налога на размер оплаченного раньше аванса.

Если ответ уполномоченной организации будет положительным, можно снизить подоходный налог на стоимость патента.

Подоходный налог иностранных сотрудников платится в том же порядке, что и для граждан России. Если человек работает по найму в компании, последняя выполняет функции фискального агента: считает и отправляет НДФЛ.

Дедлайны перечисления денег в бюджет зависят от типа полученного дохода:

| Оклад | В день осуществления выплаты по безналичному расчету либо снятия наличных в кредитной компании |

| Отпускные и листы неработоспособности | Не позже завершения месяца, в котором были оплачены соответственные суммы |

| Доход в натуральном виде | На следующий день после передачи работнику продуктов либо предоставления услуги |

Компании, которые перечисляют иностранным гражданам дивиденды, исполняют роль налоговых агентов.

Они должны удержать и перевести налог в государственную казну не позже дня, который следует за оплатой дохода.

По осуществленным начислениям и платежам налоговые агенты отчитываются в ИФНС, подавая справки 2-НДФЛ

При заполнении отчетных документов важно верно избрать статус иностранного гражданина

Можно ли вернуть налог с зарплаты на работе и как это сделать

Перечень всех ситуаций, когда допустимо возмещение НДФЛ, указан в Налоговом кодексе РФ. Ежемесячно работодатель удерживает с дохода сотрудников 13% и перечисляет в виде налогов. В каких ситуациях физлицу полагается вычет?

- Работодатель удерживает налогов больше, нежели необходимо. Такое зачастую происходит по ошибке бухгалтера при начислении зарплаты.

- Сотрудник понес расходы, на которые полагаются налоговые вычеты (покупка недвижимости, оплата лечения и т.д.).

- Работник направил часть средств в пенсионный либо благотворительный фонды.

Кто возвращает НДФЛ, уплаченный в чрезмерном объеме? Здесь все зависит от обстоятельств. Удержанные средства может возместить как работодатель, так и налоговая инспекция.

Сумма, подлежащая возмещению, определяется категорией отчислений. К примеру, социальные льготы на несовершеннолетних детей составляют 1,4 тыс. рублей за одного, 3 тыс. рублей – за двух.

Для получения возврата требуется:

- доказать облагаемый доход;

- уплатить все налоги;

- удостовериться в праве претендовать на вычет;

- обратиться в инспекцию с пакетом документации.

Далее останется только дождаться решения уполномоченного органа.

Кто имеет право на возврат отчислений

Список категорий граждан, которые вправе претендовать на выплаты, не прописан на законодательном уровне. Однако, согласно порядку налогообложения, платить НДФЛ обязаны резиденты Российской Федерации. Следовательно, за возвращением могут обращаться все, кто исправно делал отчисления с дохода.

При этом в налоговом кодексе РФ предусмотрено освобождение от уплаты пошлин по определенным статьям доходов. К примеру, студенты, обучающиеся на очной форме и имеющие государственную стипендию, не смогут запросить возмещение НДФЛ. Разумеется, если у них нет иного официального источника заработка.

За что получают льготу

Причины, на основании которых физическое лицо может запросить возврат подоходного налога:

- особые условия трудовых и гражданско-правовых контрактов;

- приобретение дорогостоящих лекарств или оплата медуслуг;

- проведение сделок купли-продажи с недвижимостью;

- манипуляции с ценными бумагами и прочими финансовыми инструментами;

- оплата обучения, образовательных курсов.

В отдельных случаях на возмещение могут рассчитывать лица, которым присвоен специальный статус.

Способы возврата подоходного налога (НДФЛ) в 2021 году

Государство предлагает снизить налоговую нагрузку на физических лиц с помощью налоговых вычетов. Они уменьшают сумму НДФЛ, подлежащую уплате. При этом если деньги уже удержаны работодателем и перечислены в бюджет, их можно вернуть.

НК РФ предусматривает несколько вариантов, за что можно вернуть подоходный налог. Желательно знать их все.

Стандартный налоговый вычет (за детей)

Чаще всего стандартный вычет предоставляют родителям детей. Его размеры составляют:

- на 1 ребенка – 1400 рублей;

- на 2 детей — 2800 рублей (1400 р. за первого и столько же за второго);

- на 3 детей — 5800 р. (по 1400 р. на первых двух и 3000 на третьего).

За каждого последующего ребенка к вычету прибавляют 3000 р. Иногда он положен и на самого налогоплательщика. Применяют льготы, пока общая зарплата в календарном году не достигнет суммы 350 тысяч рублей. На следующий год право на вычет возобновляется.

Рассказать, как работнику вернуть уплаченные 13% с зарплаты могут в бухгалтерии. По общему правилу достаточно написать заявление и приложить свидетельства о рождении на всех детей, в т. ч. и уже совершеннолетних. Сумму вычета в этом случае работодатель не будет удерживать при выплате зарплаты. Если вычет не был получен таким способом, его можно оформить через ИФНС.

Подробнее об этом способе возврата читайте в нашей статье: Как получить стандартный налоговый вычет на детей в 2021: кому положен, пошаговая инструкция и необходимые документы

Имущественный налоговый вычет (за покупку недвижимости)

Покупка жилья — еще один вариант, за что можно вернуть подоходный налог. С расходов на недвижимость можно вернуть до 260 тысяч рублей. Размер вычета составит в этом случае 2 млн рублей. При ипотеке можно получить еще вычет на проценты по ней. Его размер ограничен 3 млн рублей или суммой в 390000 р. к возврату.

При оформлении вычета к заявлению прикладывают: договоры и платежные документы. Предоставляют вычет 1 раз в жизни, но можно получать по нескольким объектам, пока не выбрана вся сумма вычета.

Подробнее об этом мы уже писали — Налоговый вычет при покупке квартиры в 2021 году.

Социальный налоговый вычет (за лечение и обучение)

Сумма вычета за расходы на обучение, лечение, пенсионное, медицинское страхование и благотворительную деятельность ограничена суммой в 120 тысяч рублей в год. Дополнительно можно получать социальный вычет на обучение детей в сумме до 50 тысяч рублей в год за каждого из них и на дорогостоящее лечение без ограничений.

Вместе с заявлением потребуется представить документы, подтверждающие расходы: договор, платежные поручения, чеки и тд.

Инвестиционный налоговый вычет (за инвестиции)

Вкладывая деньги в ценные бумаги, можно получить право на вычет по НДФЛ. Для этого достаточно открыть индивидуальный инвестиционный счет (ИИС), положить на него деньги и не снимать их в течение 3 лет. Максимальная сумма вычета — 400 тысяч рублей в год, а возврата — 52 тысячи рублей в год. Существует и второй вариант вычета. Он предусматривает освобождение от налога по бумагам, купленным на ИИС.

Для получения вычета потребуется приложить к заявлению договор на обслуживание ИИС или заявление на присоединение к нему и документы о зачислении средств на счет, например, платежное поручение.

Где лучше открыть ИИС, чтобы вернуть НДФЛ уплаченный с зарплаты

Сегодня очень много брокерских компаний, где можно открыть ИИС. Но большинство из них не всегда подходят для новичков с точки зрения удобства и простоты

Мы рекомендуем обратить внимание сервис Тинькофф Инвестиции, где можно бесплатно и не выходя из дома открыть ИИС и тем самым возвращать НДФЛ с зарплаты.

Профессиональный налоговый вычет

Профессиональный налоговый вычет могут получить ИП, нотариусы, адвокаты, авторы различных произведений и граждане, получающие доход по договорам ГПХ. По общим правилам сумма вычета равна сумме документально подтвержденных расходов на ведение деятельности. Но иногда допускается получение вычета по нормативам, например, для ИП — в сумме 20% от доходов.

Для получения профессионального вычета к заявлению нужно приложить документы, подтверждающие расходы. Это могут быть накладные, акты выполненных работ, договора и т. д.

Как рассчитать подоходный налог с зарплаты

С заработка каждого официально трудоустроенного налогоплательщика взимается подоходный налог

Важно отметить, что данное правило действует даже в отношении тех лиц, чей заработок ниже установленного значения МРОТ. Здесь следует отметить, что труженики с низким уровнем дохода также имеют право на использование вышеописанных льгот

Следует отметить, что действующие правила запрещают суммирование нескольких видов льгот. Единственным исключением являются стандартные вычеты на детей.

Расчет подоходного налога с заработной платы осуществляется сотрудниками бухгалтерского отдела. Это означает, что работник получает выплату, из которой уже вычтены все обязательные платежи. При составлении расчетов не учитываются такие расходы, как оплата кредитов и выплаты алиментов. Это означает, что данные издержки не входят в состав налогооблагаемой базы. Ниже мы предлагаем рассмотреть несколько примеров расчета величины налоговых выплат.

Процентные ставки подоходного налога находятся в прямой зависимости от такого фактора, как статус налогоплательщика

Процентные ставки подоходного налога находятся в прямой зависимости от такого фактора, как статус налогоплательщика

Без учета вычетов

Итак, давайте представим работника, оклад которого равен сумме в пятьдесят тысяч рублей. Помимо этого, данный работник получил премию в размере десяти тысяч. Как мы уже говорили выше, все доходы граждан облагаются рассматриваемым налогом. Это означает, что премиальные выплаты входят в состав налогооблагаемой базы.

При составлении расчетов, бухгалтеру компании необходимо суммировать оклад работника и премиальные выплаты. Для того чтобы определить размер отчислений в бюджет, необходимо разделить полученный результат на тринадцать процентов. В расчетном месяце, компании необходимо перечислить в бюджет, сумму равную 7 800 рублей. Оставшиеся средства выдаются работнику в кассе предприятия или перечисляются на банковскую карту.

С зарплаты работников, имеющих детей

Отдельного внимания заслуживает ситуация, в которой труженику положены стандартные льготы. Для начала бухгалтеру нужно рассчитать налоговый вычет из зарплаты работника. Наличие двух несовершеннолетних детей позволяет получить вычет в размере двух тысяч восьмисот рублей. Данные вычеты являются единственной льготой, размер которой прямо пропорционален количеству детей.

После того как «льготная сумма» будет вычтена из оклада работника, необходимо рассчитать размер платежа. Если оклад труженика равен сумме в 50 000 рублей, то сам налог будет рассчитываться из суммы в 47 200 рублей (благодаря вычету за двух детей). Эту сумму необходимо разделить на ставку по рассматриваемому налогу. В рассматриваемом примере, объем отчислений в государственный бюджет составит 6 136 рублей.

С дохода после всех удержаний

Многие работодатели часто озвучивают своим работникам те суммы заработка, из которых уже вычтен рассматриваемый налог. Такой подход объясняется необходимостью создания условий, позволяющих избежать путаницы в расчетах денежных средств. Для того чтобы рассчитать размер отчислений в государственный бюджет на основе объема полученных денежных средств, применяются разные формулы.

Так как ставка по данному налогу составляет тринадцать процентов от дохода плательщика, то сумма денежных средств, полученных на руки, равна восьмидесяти семи процентам от начисленных средств. Для того чтобы опередить размер выплат в бюджет, необходимо умножить данную сумму на тринадцать процентов.

Для того чтобы лучше понимать порядок составления расчетов, рассмотрим еще один практический пример. В этом примере сотрудник компании получает ежемесячно сумму в размере сорока тысяч рублей. Для того чтобы узнать начисленную ему сумму и размер налоговых отчислений, необходимо умножить эту сумму на тринадцать процентов. В данном случае, размер выплат по подоходному налогу составит пять тысяч двести рублей. Для того чтобы узнать объем денежных средств, начисленных работнику, необходимо прибавить эту сумму к объему денежных средств, полученных от работодателя.

Доходы, которые не подлежат налогообложению

Несмотря на то, что НДФЛ облагаются любые средства, подходящие под определение «доход», НК России включает в себя конкретный список доходов, которые налогом не облагаются. Получает ли эти доходы резидент или нерезидент страны – в данном случае роли не играет. В перечень таких доходов относят:

- Денежные пособия по беременности и родам, алименты.

- Пенсионные начисления лицам, достигшим законодательно установленного возраста для выхода на пенсию или признанным нетрудоспособными экспертизой.

- Компенсация за ущерб здоровью работника.

- Подарки стоимостью менее 4 000 рублей, полученные сотрудником или бывшим сотрудником (пенсионером) от работодателя.

- Материальная помощь в размере менее, чем 4000 рублей, полученная сотрудником или бывшим сотрудником (пенсионером) от работодателя.

- Материальная помощь малообеспеченным семьям, статус которых подтверждён государством.

- Оплата из чистой прибыли работодателя медицинской помощи для своего сотрудника или членов его семьи.

- Вознаграждения донорам крови.

- Компенсация за ущерб здоровью работника.

- Компенсация стоимости путёвок в санатории и прочие учреждения, связанные с оздоровлением граждан (кроме туристических).

- Расходы на повышение профессиональной квалификации сотрудника.

- Оплата переподготовки, получения образования или профессиональной подготовки сотрудника.

- Стипендии, получаемые студентами высших образовательных учреждений.

- Гранты на образовательную или научную деятельность.

- Компенсация в связи с увольнением, сумма которой не больше, чем троекратный размер среднемесячной зарплаты (шестикратный размер для жителей Крайнего Севера).

- Материальная помощь семье умершего сотрудника.

- Материальная помощь, выплаченная гражданам, пострадавшим от стихийного бедствия или иной чрезвычайной ситуации.

- Денежные средства, переданные пострадавшим от террористических нападений.

- Компенсация сотруднику расходов по уплате процентов по кредиту на строительство или покупку недвижимости.

Сроки и порядок уплаты подоходного налога с зарплаты в 2021 году

Ответы на вопрос взыскания и уплаты этого налога отражены в 23 главе НК, в частности:

- ст. 226 – для подчиненных, налог за которых уплачивает налоговый агент-наниматель;

- ст. 227 – для ИП, адвокатов и нотариусов, иностранных физлиц;

- ст. 228 – для физлиц, получающих средства не от работодателей.

Срок перечисления в бюджет подоходного налога коррелирует с типом доходов:

- налог с вознаграждения за труд, выданного либо через кассу, либо перечисленного на карту, а также дивидендов уплачивается в следующий за расчетным рабочий день;

- с доходов ИП – не позднее 15.07 следующего года с обязательной уплатой на протяжении предыдущих 12 мес. авансовых платежей;

- с больничных и отпускных – в последний рабочий день расчетного месяца.

Уплачивать налог с дивидендов налоговый агент должен из средств физлиц, но не из своих собственных (ст.226 НК). То есть, в случае ошибочной выплаты дивидендов в полном размере, без удержания налога, следует либо затребовать от лица возврата суммы налога, либо удержать ее из следующего платежа (с учетом законодательно обусловленных ограничений).

НДФЛ с доходов ИП уплачивается ими согласно данным годовой декларации не позднее 15 июля следующего за отчетным года (ст. 227). В течение отчетного периода им приходят уведомления от налоговых органов с рассчитанными авансовыми платежами и требованием уплатить:

- 50 % годового размера средств – до 15.07;

- 25 % – до 15.10;

- 25 % – до15.01 года, следующего за отчетным.

Особое внимание следует уделять расчету налога с больничных и отпускных.Так, если отпуск начинается 17.10. этого года, а заканчивается 08.11., отпускные выдаются подчиненному за три дня до его начала, то есть 13.10 (с учетом нерабочих дней)

А вот перечислить налог следует до 31.10.

Если сотрудник взял больничный с 18.10 по 26.10 этого года и вышел на работу 27.10, предоставив в этот день листок нетрудоспособности в качестве подтверждающего документа, он вправе получить пособие в ближайший зарплатный день (исходя из коллективного договора, это – 31.10), а работодатель может рассчитаться с государством по налогу вплоть до 31.11.

Перечислять налог следует в орган по месту налогового учета платежным документом с указанием указаны КБК, периода оплаты, основания (если имеется).

При наличии у налогового агента обособленных подразделений, НДФЛ с трудоустроенных там физлиц платится по месту нахождения (ст. 226 НК).

Для понимания порядка определения расчетных сроков по НДФЛ следует ознакомиться с примером.

В октябре 2019 г. размер вознаграждения за труд коллектива компании «Альфа и Омега» составил 379.000 руб., начисленного НДФЛ – 48.178 руб. 25 числа выплачивается аванс – 160.000 руб.

31 числа начисляется вознаграждение за труд (379.000 руб.) и налог. 10 ноября выплачивается вторая часть зарплаты, составляющая 170.822 руб. (379.000-160.000-48.178), а НДФЛ уплачивается 13 ноября.

Ставки НДФЛ в России

Для резидентов РФ

| Виды денежных поступлений | Подоходный налог, проценты |

| Поступления от трудовой деятельности (зарплата, оплата в отпуске и прочее) | 13 % |

| Доходы индивидуальных предпринимателей от бизнеса | 13 % |

| Дивиденды | 13 % |

| Выручка от продажи недвижимости и прочего имущества | 13 % |

| Проценты по банковским вкладам | 35 % |

| Выигрыши и призы в лотереях, розыгрышах, викторинах (более 4000 рублей) | 35 % |

| Доходы от экономии на процентах при получении займа (к примеру, беспроцентный займ) | 35 % |

Для нерезидентов России

| Виды денежных поступлений | Налог на доход, проценты |

Поступления от трудовой деятельности (зарплата) для:

|

13 % |

| Доходы индивидуальных предпринимателей от бизнеса | 30 % |

| Дивиденды | 15 % |

| Выручка от продажи недвижимости и прочего имущества | 30 % |

| Доход от процентов по банковским вкладам | 30 % |

| Выигрыши и призы в лотереях, розыгрышах, викторинах (более 4000 рублей) | 30 % |

| Доходы от экономии на процентах при получении займа (к примеру, беспроцентный займ) | 30 % |

| Поступления от трудовой деятельности (зарплата) для прочих иностранцев | 30 % |

Отвечают эксперты специально для сайта Сашки Букашки:Правильно ли, что в России НДФЛ платят работодатели?

Константин Человечков генеральный директор компании Сайтоник (Екатеринбург)

На мой взгляд, это пережиток. При современным уровне автоматизации, вполне можно передать обязанность по оплате НДФЛ работникам. По аналогии с тем, как сейчас вводят налог на самозанятых. Это повысит сознательность населения как налогоплательщиков и упростит жизнь малому и среднему бизнесу — будет меньше затрат на бухучет, меньше поводов для «наездов» со стороны налоговой.

Александр Данилов генеральный директор ООО «Коворкинг Вест»

Для работодателей такое положение создает лишнюю нагрузку. Ведь нужно контролировать:

- Сроки выплат НДФЛ в бюджет, они не должны отличаться от даты выплаты зарплаты более чем на 1 день.

- Сроки предоставления справки в ФНС о выплаченных суммах, при нарушении которых начисляется штрафные санкции.

- Предоставлять работникам справки 2-НДФЛ.

- Учитывать в начислениях НДФЛ льготы и вычеты, предоставленные работникам по закону.

Для работников, за которых выплачивается НДФЛ, это также невыгодно — ведь они распоряжаются меньшими суммами, чем могли бы. Однако для государства такое администрирование поступлений в бюджет средств ООО и ИП, которых насчитывается 7989717 шт легче, чем для 78 миллионов работающих.

Дмитрий Лицентов директор ТД Галерея (Москва)

Я, как директор предприятия, считаю, что это неправильно, когда работодатель платит налоги за сотрудника. Налоги с зарплаты должен платить сам сотрудник.

Во-первых, сотрудник будет видеть, сколько он тратит на «пенсию», «медицину», «страховку» и так далее.

Во вторых, это снимет часть нагрузки с работодателя, по расчету, контролю, оплате отчислений с зарплаты.

Как следствие, снимет с предпринимателей ответственность и множество походов по налоговым органам.

Уж поверьте, нам, предпринимателям: у нас есть чем заняться. Я часто слышу, что медицина в России бесплатная, но по факту это совсем не так: каждый работающий человек платит за «бесплатную» медицину из своего кармана и, даже при средней зарплате, в год получается не маленькая сумма. Я бы искренне хотел, чтобы сотрудники платили сами налоги с зарплаты и видели, во сколько реально они обходиться работодателю.

Общие рекомендации по порядку расчёта налога на доходы с физических лиц

Для правильного расчёта НДФЛ, необходимо использовать нормы, прописанные в двести двадцать пятой статье Налогового кодекса. Расчетные мероприятия налога на доходы осуществляются следующим образом:

- Первым действием для вычисления НДФЛ должно стать определение общего дохода, из которого будет исчисляться подоходный налог.

- Затем следует по каждому типу имеющегося дохода уточнить ставку, применив для этого статью двести двадцать четыре Налогового кодекса РФ.

- Следующим шагом должно стать исчисление налога на доходы в разрезе каждого отдельного вида дохода. Помимо этого обособлено нужно высчитать налоговую базу, которую образуют доходы, полученные от долевого участия, учитывая требования прописанные в статье двести семьдесят пять НК РФ.

- • Заключительным этапом станет вычисление налога на доходы физических лиц.

Для этих целей существует следующая формула: Размер НДФЛ = Налогооблагаемая база * Соответствующую виду дохода налоговую ставку.

При этом надо отметить, что вычисленную математическим путём сумму налога надо округлить до полного рубля в большую сторону. Сложив результаты вычислений по каждому наименованию дохода, в итоге, мы получим НДФЛ, который и следует к оплате в бюджет. Операциями по удержанию и перечислению причитающихся размеров подоходного налога занимается организация-работодатель.

Как уменьшить подоходный налог с помощью вычета

Физические лица, относящиеся к категории резидентов Российской Федерации, имеют возможность использовать такой путь уменьшения налогового сбора, как вычет. Подразумевается, что если в вашей жизни имеются особые обстоятельства, вы можете уменьшить выплаты в казну следующим образом:

- уменьшив налоговую базу и снизив тем самым конечную сумму выплат;

- получив вычет уже после выплаты налогов ввиду того, что вам пришлось понести некоторые расходы, которые входят в перечень компенсирующихся государством.

Можно в любой момент уменьшить величину налогового сбора, при наличии у вас соответствующих обстоятельств, применив такой способ возврата средств, как налоговый вычет

В первую категорию входит практически всем известный вычет на ребенка, когда до расчета 13% с ваших доходов налоговая база гражданина, то есть его заработная плата, уменьшается на определенную сумму, назначенную государством на каждого из детей лица.

Выдержка из НК РФ Статьи 218

Что касается налоговых вычетов второй категории, при которых можно вернуть ранее уплаченные 13%, то тут речь идет о таких расходах, как:

- покупка жилья;

- оплата образовательных услуг;

- получение платного лечения и т.д.

Перечисленные вычеты входят в разные категории (имущественную и социальную), и, тем не менее, их получение производится по одному и тому же пути.

Чтобы вернуть свои законные 13%, необходимо предоставить на рассмотрение в Федеральную налоговую службу декларацию соответствующего содержания по форме 3-НДФЛ, а также документы, которые обосновывают ваше требование по возврату денежных средств.

Декларация 3-НДФЛ

Некоторые разновидности вычетов могут быть получены как непосредственно напрямую из Федеральной налоговой службы полной суммой выплаты, так и от работодателя, но уже в виде частичных выплат, производящихся каждый месяц.

Получить налоговый вычет можно как через работодателя, так и непосредственно путем получения перевода на банковский счет

Как посчитать подоходный налог с зарплаты?

Существует несколько разновидностей налогооблагаемой базы, которые напрямую влияют на ставку исчисления НДФЛ:

- Зарплата наемных работников-граждан Российской Федерации;

- Доход учредителей, акционеров предприятий, фирм;

- Заработок лиц, находящихся в пределах страны менее полугода, так называемых нерезидентов;

- Прибыль от вкладов в банках, выигрышей в лотереи или получения иных денежных призов.

Можно ли самостоятельно произвести подсчет суммы взноса НДФЛ и составить декларацию о доходах? Для этого необходимо предельно точно высчитать все доходы за весь налоговый период.

Если общий доход, полученный за календарный год менее, чем 280000 рублей, таким налогоплательщикам законом предусмотрены налоговые преимущества — вычеты на несовершеннолетних детей, возврат средств за покупку имущества и некоторые другие. Эти суммы вычитаются из общей, а получившийся остаток и берется в качестве налогооблагаемой базы.

Сколько процентов от зарплаты составляет подоходный налог?

В нашей стране НДФЛ с зарплаты, полученной прибыли от имущественных сделок и доходов с дивидендов составляет 13% для граждан РФ и 30% для населения, не имеющего Российского гражданства. Эти цифры закреплены в налоговом законодательстве.

Многие граждане пользуются налоговыми льготами. Самая распространенная из них — льгота на детей, применение которой регламентируется ст. 218 НК России.

Налоговые скидки на детей могут получить как родные, так и приемные родители. Данная льгота предоставляется и попечителям ребенка до восемнадцати лет. Работники предоставляют в организацию, где они трудятся, документы ребенка и правильно составленное заявление на налоговые льготы. В подавляющем большинстве случаев, работодатель самостоятельно подает данные о сотрудниках-льготниках в налоговую и пенсионный фонд.

На ребенка, достигшего совершеннолетия, но продолжающего очное обучение в любом учебном заведении, вычет также распространяется. Для этого нужно ежегодно подавать в бухгалтерию предприятия справку с места учебы, которая удостоверяет статус студента. При изменениях, связанных с окончанием учебы, льгота перестает быть актуальной.

Матери-одиночке полагается двойной вычет. Эта же ставка может быть применена к одному из родителей (опекунов) детей, если второй по месту работы не платит данный налоговый вычет.

Срок перечисления подоходного налога с заработной платы

Налог с заработной платы удерживается бухгалтерами организации

Важно, чтобы средства со счета предприятия вовремя попали в бюджет, поскольку нарушения сроков караются, согласно ст. 123 Налогового Кодекса, пенями и штрафами

Подоходный налог, как и сама зарплата, начисляется раз в месяц. С 01.01.2016 г. вступили в силу изменения в ст. 223 и 226 НК РФ. Теперь сборы с доходов физлиц должны быть перечислены в бюджет не позже, чем в день, следующий за датой реальных выплат заработной платы. Крайний срок перечисления платежей с отпускных и листов нетрудоспособности — последний календарный день месяца их исчисления. НДФЛ с авансов не выплачивается.

Какая сумма не облагается налогом при расчете зарплаты?

Налогом не облагаются следующие начисления:

- Пособия сотрудницам по беременности и родам;

- Всевозможные дотации;

- Выплаты по уходу за ребенком до полутора лет декретницам;

- Материальная помощь до четырех тысяч рублей в год;

- Алименты, выплачиваемые на основании судебного решения;

- Командировочные расходы и суточные компенсации;

- Стипендии;

- Пособия по безработице;

- Социальные пенсии и прочие доплаты.

НДФЛ с листков временной нетрудоспособности, а также с отпускных, исчисляют, взяв за основу средний заработок работника.

Налоги с аванса по зарплате

Здесь нужно понять разницу между двумя понятиями — дата получения заработной платы и дата фактической уплаты дохода.

В первом случае речь идет о дне, когда произведен окончательный расчет дохода за календарный месяц. Во втором — день фактического поступления денег на счет сотрудника или получения зарплаты в кассе предприятия.

Статья 226 НК России гласит, что удержания налогов производятся из фактически выплаченных сумм. Однако, из разъяснений чиновников следует, что данные вычеты должны осуществляться лишь раз в месяц. Таким образом, аванс, если только дата его оплаты не совпадает с последним днем текущего месяца, не подлежит уплате НДФЛ .