Особенности учета нематериальных активов

Содержание:

- Бухучет нематериальных активов

- Основные операции с нематериальными активами

- Списание НМА до окончания СПИ.

- Срок полезного использования НМА

- Доработка и усовершенствование объектов НМА

- НМА, приобретенные при объединении бизнеса

- I. Общие положения

- Какие активы относятся к нематериальным в бюджетной среде

- Характеристики нематериальных активов

- НМА в бюджетном учете

- Почему выбывают НМА из организации?

Бухучет нематериальных активов

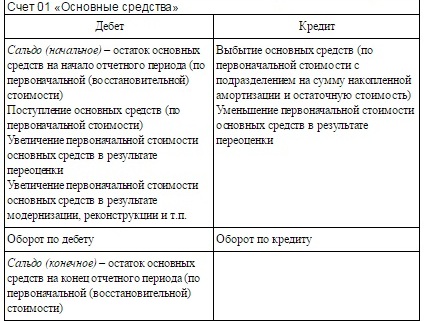

НМА в бухгалтерском учете – это объекты интеллектуальной собственности, компьютерные программы, изобретения, производственные секреты, патенты, имущественные и авторские права, товарные марки и бренды. Учет этих активов осуществляется по аналогии с учетом основных фондов. Их стоимостное выражение фиксируется по дебету счета 04 «НМА», при поступлении подобного имущества оформляется учетная карточка на объект НМА, а на ввод его в эксплуатацию оформляют акт приема-передачи имущества. Как и ОС, объекты НМА подвержены изнашиванию и отражается износ накоплением расчетных сумм по кредиту сч. 05 «Амортизация НМА».

Нематериальные активы принимаются к бухгалтерскому учету по критерию эффективности их использования в производственном процессе, что означает непосредственную полезность актива для фирмы. Опираясь на этот фактор, комиссия, утвержденная руководством компании, определяет ожидаемую выгоду от использования объекта НМА и сроки его продуктивной работы.

Единицей бухгалтерского учета нематериальных активов является отдельный объект НМА. Т.е. на каждый объект комиссией составляется протокол, заводится карточка с указанием характеристик, стоимости, СПИ и нормы амортизационных отчислений. Все изменения, например, внутренние движения, продажа, реконструкция, находят отражение в этом учетном документе.

Основные операции с нематериальными активами

Для учета объектов НМА и проведения операций по их поступлению, внутреннему движению и выбытию используются аналитические счета. Счета учета нематериальных активов подразделяются:

- на 0 102 20 000 — имущество, относящееся к особо ценному;

- 0 102 30 000 — собственность госучреждения, не считающаяся ценной;

- 0 102 40 000 — активы, оформленные по договору лизинга.

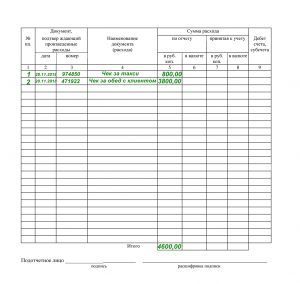

Учет НМА по каждому объекту бухгалтер должен проводить в карточке учета НМА (форма № НМА-1 утверждена постановлением Госкомстата РФ от 30.10.1997 № 71а). Все хозяйственные действия, связанные с НМА, записываются в журнал операций и оформляются на основании первичных документов и в соответствии с Инструкцией № 157н, содержащей общие требования для разных типов госучреждений, и инструкцией для бюджетных учреждений, утвержденной приказом Минфина от 16.12.2010 № 174н.

При наличии всех необходимых бухгалтерских бумаг делается проводка по дебету аналитического учета счета 0 102 00 000 «Нематериальные активы» и кредиту счета 0 106 02 000 «Нефинансовые активы».

Что такое нефинансовые активы, узнайте из статьи «Нефинансовые активы в бюджетном учете — это…».

Движение объектов нематериальных активов внутри бюджетного учреждения оформляется документами на внутреннее перемещение и записывается по дебету и кредиту счета НМА на соответствующих аналитических счетах.

Порядок, которому необходимо следовать при начислении амортизации на нематериальное имущество, описан в пп. 84–91 Инструкции № 157н.

- Для расчета применяется линейный способ, который исчисляется исходя из балансовой стоимости и срока полезного действия, установленного специальной комиссией.

- Списание (выбытие) объектов НМА может происходить по разным причинам. В зависимости от этого оформляются нужные первичные документы, и на основании решения постояннодействующей комиссии выбытие проводится по методу остаточной стоимости (с учетом накопленной амортизации).

- Все действия по движению НМА регистрируются в журнале операций по выбытию и перемещению нематериальных активов.

Списание НМА до окончания СПИ.

Согласно НК РФ к расходам, связанным с производством и (или) реализацией, относятся в том числе суммы начисленной амортизации.

Как отмечено в Письме Минфина России от 12.08.2019 № 03‑03‑06/1/60597, расходы на списание нематериальных активов, включая суммы амортизации, недоначисленной в соответствии с установленным сроком полезного использования, могут быть учтены в составе внереализационных расходов на основании НК РФ.

Реализация НМА.

При реализации объекта интеллектуальной собственности по договору отчуждения исключительных прав выручка от реализации признается на дату перехода исключительного права от правообладателя к приобретателю независимо от факта оплаты. Следовательно, если договор об отчуждении исключительного права подлежит государственной регистрации, то доход от реализации учитывается в целях налогообложения на дату такой регистрации, если не подлежит – в момент заключения договора (если стороны не договорятся об ином) (п. 3 ст. 271, НК РФ, ГК РФ).

Финансовый результат будет определяться в налоговом учете в соответствии с НК РФ. Данной нормой предусмотрено, что доходы от реализации амортизируемого имущества налогоплательщик вправе уменьшить на его остаточную стоимость, определяемую по НК РФ, а также на сумму расходов, непосредственно связанных с такой реализацией (например, на сумму пошлины за государственную регистрацию договора, если расходы на ее уплату в соответствии с договором несет правообладатель). Если в результате такого уменьшения в налоговом учете образуется убыток, он отражается в составе прочих расходов равными частями в течение времени, рассчитанного как разница между сроком полезного использования НМА и сроком его фактического использования (п. 3 ст. 268, ст. 323 НК РФ).

Срок полезного использования НМА

Для НМА должен быть определен срок полезного использования. При этом сроки могут быть конечными (составляет определенный период), либо неопределенными.

Срок полезного использования считается неопределенным, если все факторы указывают на отсутствие ограничения по периоду, в течение которого актив будет приносить для предприятия приток денежных средств.

НМА, у которого срок полезного использования является конечным, подлежит амортизации.

Важно!

НМА с неопределенным сроком полезного использования не амортизируется.

НМА начинает амортизироваться с момента, когда актив становится доступным для использования.

Применяемый метод амортизации должен отражать характер потребления предприятием будущих экономических выгод от актива.

Возможны следующие методы:

прямолинейный;

метод уменьшающегося остатка;

метод единиц продукции.

Если указанный характер потребления нельзя надежно определить, — используется прямолинейный метод.

Амортизируемая стоимость НМА определяется за вычетом его остаточной стоимости. Остаточная стоимость НМА, отличная от нуля, подразумевает, что предприятие ожидает реализовать данный актив до окончания экономического срока его службы.

Важно!

Остаточная стоимость НМА должна анализироваться не реже одного раза в год, так же анализироваться должен и применяемый метод начисления амортизации.

НМА с неопределенным сроком использования не подлежит амортизации, однако такой актив необходимо тестировать на предмет обесценения путем сопоставления его возмещаемой величины с балансовой стоимостью. Тестирование производится ежегодно, а также в случае, когда возникают признаки возможного обесценения.

НМА прекращает признаваться в случая его выбытия, а также когда от его использования не ожидается никаких будущих экономических выгод. Выбытие НМА происходит при его продаже, заключении договора финансовой аренда, дарении и т.д.

Доработка и усовершенствование объектов НМА

Для нематериальных активов, в отличие от основных средств, понятие «модернизация» отсутствует. Как в этом случае учитывать расходы, например, на обновление (переработку) программного обеспечения, являющегося нематериальным активом?

В бухгалтерском учете согласно п. 16 ПБУ 14/2007 изменение фактической (первоначальной) стоимости НМА, по которой он принят к бухгалтерскому учету, допускается только в случаях переоценки и обесценения. Таким образом, расходы, связанные с модернизацией (модификацией, доработкой, усовершенствованием) нематериального актива, не увеличивают его первоначальную стоимость. Такие расходы нужно учитывать в составе расходов по обычным видам деятельности (п.п. 5, 7, 19 ПБУ 10/99. Согласно позиции Минфина России, затраты, относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе как расходы будущих периодов и подлежат списанию путем их обоснованного распределения между отчетными периодами в порядке, установленном организацией, в течение периода, к которому они относятся (письмо от 12.01.2012 № 07-02-06/5).

В налоговом учете также не предусматривается увеличение первоначальной стоимости нематериальных активов в связи с улучшением (изменением) их качеств (не предусматривается и переоценка (уценка) стоимости НМА до рыночной стоимости). Затраты на усовершенствование НМА можно учесть как прочие расходы, связанные с производством и реализацией в соответствии с пп. 26 или пп.49 пункта 1 статьи 264 НК РФ. В некоторых рекомендациях Минфин России высказывает точку зрения, что указанные расходы налогоплательщику следует распределять в соответствии с принципом равномерности признания доходов и расходов, при этом, организация вправе самостоятельно определить период, в течение которого будет признавать такие расходы (письмо от 06.11.2012 № 03-03-06/1/572).

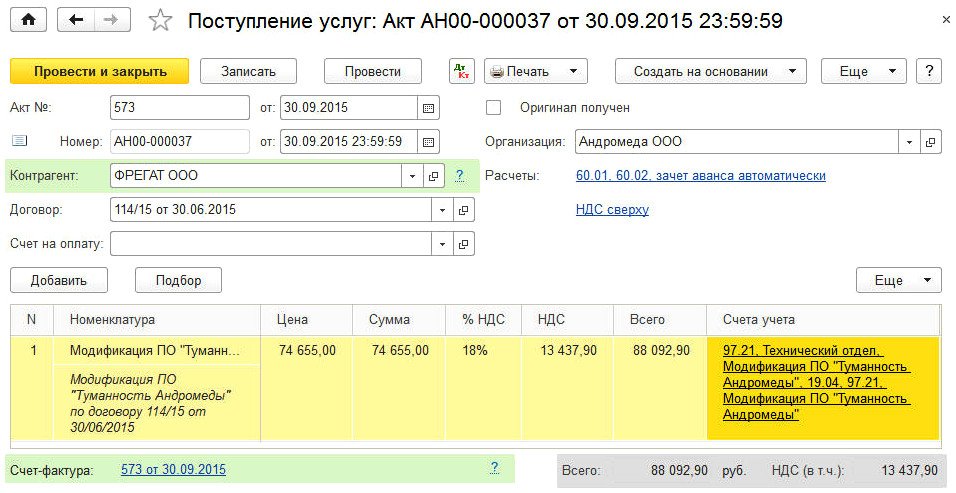

Пример 3

|

В связи с производственной необходимостью ООО «Андромеда» заключило договор со сторонней организацией на модификацию программного обеспечения «Туманность Андромеды», учитываемого организацией в составе НМА. В сентябре 2015 года работы по модификации были приняты. Стоимость работ составила 88 092,90 руб. (в т.ч. НДС — 18 %). Учетной политикой организации определено, что расходы на модификацию для целей бухгалтерского и налогового учета будут признаваться равномерно в течение срока полезного использования программного продукта. |

Для равномерного распределения расходов по доработке НМА в соответствии с позицией Минфина в программе доступен механизм расходов будущих периодов для целей бухгалтерского и налогового учета.

Поступление работ по модификации регистрируется документом Поступление (акт, накладная) с видом операции Услуги (рис. 7).

Рис. 7. Учет расходов по модификации НМА

При заполнении поля Счета учета следует перейти по гиперссылке в одноименную форму и указать (для целей бухгалтерского и налогового учетов):

- счет затрат (97.21 «Прочие расходы будущих периодов»);

- наименование расхода будущих периодов — Модификация ПО «Туманность Андромеды» (выбирается из справочника Расходы будущих периодов);

- подразделение затрат;

- счет учета НДС.

В форме элемента справочника Расходы будущих периодов, кроме наименования, необходимо заполнить следующие реквизиты (рис. 8):

- вид расхода для целей налогообложения;

- вид актива в балансе;

- сумму РБП (справочно);

- порядок признания расходов;

- даты начала и окончания списания;

- счет затрат и аналитику списания затрат.

Рис. 8. Заполнение элемента справочника «Расходы будущих периодов»

Что касается входного НДС, то его можно принять к вычету единовременно в полной сумме в момент принятия к учету затрат по модификации НМА, поскольку НК РФ не содержит указаний на необходимость принятия НДС к вычету равными долями.

В результате проведения документа сформируются следующие бухгалтерские проводки (в том числе записи в ресурсах Сумма НУ Дт и Сумма НУ Кт):

- Дебет 97.21 Кредит 60.01

- — на стоимость работ по модификации программного обеспечения без НДС;

- Дебет 19.04 Кредит 60.01

- — на сумму НДС по приобретенным работам.

Начиная с октября 2015 года после выполнения регламентной операции Списание расходов будущих периодов стоимость работ по модификации НМА будет ежемесячно включаться в состав расходов равными долями.

ИС 1С:ИТС

Подробнее об отражении в учете операций с нематериальными активами см. в «Справочнике хозяйственных операций» в разделе «Бухгалтерский и налоговый учет» на .

НМА, приобретенные при объединении бизнеса

Одним из видов НМА является гудвилл – оцененная стоимость деловой репутации предприятия, возникшая в результате объединения предпринимательских структур. Обычно объединение связано с использованием известности на международных и внутренних рынках бренда компании и может принести значительное увеличение доходов.

Кроме деловой репутации при объединении бизнес-структур могут возникать другие новые отдельные нематериальные активы:

- научно-исследовательские разработки

- квоты, лицензии с незавершенным сроком использования, передаваемые в

- объединенный бизнес по наследству

- клиентская база и пакеты постоянных заказов

I. Общие положения

1. Настоящее Положение устанавливает правила формирования в бухгалтерском учете и бухгалтерской отчетности информации о нематериальных активах организаций, являющихся юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций и бюджетных учреждений).

2. Настоящее Положение не применяется в отношении:

- а) не давших положительного результата научно-исследовательских, опытно-конструкторских и технологических работ;

- б) не законченных и не оформленных в установленном законодательством порядке научно-исследовательских, опытно-конструкторских и технологических работ;

- в) материальных носителей (вещей), в которых выражены результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (далее — средства индивидуализации);

- г) финансовых вложений.

3. Для принятия к бухгалтерскому учету объекта в качестве нематериального актива необходимо единовременное выполнение следующих условий:

- а) объект способен приносить организации экономические выгоды в будущем, в частности, объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для использования в деятельности, направленной на достижение целей создания некоммерческой организации (в том числе в предпринимательской деятельности, осуществляемой в соответствии с законодательством Российской Федерации);

- б) организация имеет право на получение экономических выгод, которые данный объект способен приносить в будущем (в том числе организация имеет надлежаще оформленные документы, подтверждающие существование самого актива и права данной организации на результат интеллектуальной деятельности или средство индивидуализации — патенты, свидетельства, другие охранные документы, договор об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации, документы, подтверждающие переход исключительного права без договора и т.п.), а также имеются ограничения доступа иных лиц к таким экономическим выгодам (далее — контроль над объектом);

- в) возможность выделения или отделения (идентификации) объекта от других активов;

- г) объект предназначен для использования в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- д) организацией не предполагается продажа объекта в течение 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- е) фактическая (первоначальная) стоимость объекта может быть достоверно определена;

- ж) отсутствие у объекта материально-вещественной формы.

4. При выполнении условий, установленных в пункте 3 настоящего Положения, к нематериальным активам относятся, например, произведения науки, литературы и искусства; программы для электронных вычислительных машин; изобретения; полезные модели; селекционные достижения; секреты производства (ноу-хау); товарные знаки и знаки обслуживания.

В составе нематериальных активов учитывается также деловая репутация, возникшая в связи с приобретением предприятия как имущественного комплекса (в целом или его части).

Нематериальными активами не являются: расходы, связанные с образованием юридического лица (организационные расходы); интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду.

5. Единицей бухгалтерского учета нематериальных активов является инвентарный объект.

Инвентарным объектом нематериальных активов признается совокупность прав, возникающих из одного патента, свидетельства, договора об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации либо в ином установленном законом порядке, предназначенных для выполнения определенных самостоятельных функций. В качестве инвентарного объекта нематериальных активов также может признаваться сложный объект, включающий несколько охраняемых результатов интеллектуальной деятельности (кинофильм, иное аудиовизуальное произведение, театрально-зрелищное представление, мультимедийный продукт, единая технология).

Какие активы относятся к нематериальным в бюджетной среде

В бухгалтерском учете государственных организаций нематериальным признается нефинансовый актив многоразового или постоянного использования, подходящий под следующие условия (п. 56 инструкции по применению Единого плана счетов, утвержденного приказом Минфина РФ от 01.12.2010 № 157н ):

- предназначен для получения прибыли в будущем;

- не имеет физического выражения;

- его можно отделить от других объектов как самостоятельную единицу;

- имеет срок службы (предположительный срок применения) более 12 месяцев;

- не планируется его дальнейшая перепродажа;

- имеются документы, подтверждающие фактическое существование актива и право госорганизации на его использование.

В п. 57 дан точный перечень тех вложений, которые не могут считаться нематериальными активами:

- законченные научные исследования, работы опытно-конструкторских отделов, не приведшие к запланированному результату;

- исследования научного характера, находящиеся на стадии разработок и не поставленные на учет из-за отсутствия необходимых документов;

- физические объекты, содержащие результаты интеллектуального труда.

Узнать особенности бухучета в государственной организации можно из статьи «Ведение бухгалтерского учета в бюджетных учреждениях».

Итак, что такое нематериальные активы и что к ним относится?

Нематериальные активы (НМА) — это результаты интеллектуальной деятельности и средства индивидуализации, на которые у учреждения есть исключительные права.

Характеристики нематериальных активов

Основными характеристиками НМА, согласно МСФО 38, являются:

идентифицируемость;

наличие контроля над активом;

будущие экономические выгоды.

Идентифицируемость актива

Актив является идентифицируемым при его соответствии одному из следующих условий:

является отделимым (для последующей продажи, передачи, сдачи в аренду, обмена, лицензирования);

является результатом договорных или других юридических прав, независимо от того, можно ли эти права передавать или отделять от предприятия или от других прав и обязательств.

Идентифицируемость рассматривается не только как возможность физически отделить НМА от иных активов компании. Это также способность актива быть самостоятельным объектом сделок, а также возможность компании точно определить приходящиеся именно на данный актив будущие экономические выгоды.

Контролируемость актива

Контролируемость НМА означает, что компания имеет право на получение будущих экономических выгод от данного актива и возможность ограничения доступа других лиц к данным выгодам.

Будущие экономические выгоды от актива

Возможность контроля будущих экономических выгод от НМА зачастую следует исходя из юридических прав, которые могут быть принудительно осуществлены в судебном порядке. Однако возможность принудительного осуществления юридических прав в судебном порядке не является обязательным условием контроля, поскольку предприятие может иметь возможность контролировать будущие экономические выгоды каким-либо иным способом.

К будущим экономическим выгодам от НМА могут относиться: выручка от продажи продуктов или услуг, снижение затрат или другие. В качестве примера в МСФО 38 приведена ситуация, когда использование интеллектуальной собственности в производственном процессе может сократить будущие производственные затраты, а не увеличить будущие доходы.

НМА в бюджетном учете

В России для бюджетных учреждений, государственных организаций планируется утвердить специальный стандарт для учета НМА. В состав бюджетных НМА планируется ввести права:

- пользования по арендным договорам

- на государственную символику

По основным принципам и параметрам бюджетный учет аналогичен общим требованиям положений ПБУ МСФО. В плане счетов бюджетные организации для учета затрат на приобретение НМА используют счет 106 02. При принятии к учету инвентарных объектов счет 102 00. Списание объектов отражается по счету 172.

В современной экономике интеллектуальная составляющая в виде индивидуальных научных разработок, новых программ, промышленных образцов, технологий, торговых марок дает владельцам бизнеса решающее конкурентное преимущество и способно принести значительную прибыль в будущем. В связи с этим верная классификация, учет НМА приобретает большое значение.

Почему выбывают НМА из организации?

Если у объекта нематериальных активов завершился регламентированный период эксплуатации, а он не выбывает и по-прежнему приносит фактическую пользу (экономическую выгоду) организации-правообладателю, необходимость в его списании отсутствует.

Иными словами, наличие на хозяйственном балансе предприятия НМА с остаточной стоимостью, равной нулю, считается нормальной ситуацией.

Иными словами, наличие на хозяйственном балансе предприятия НМА с остаточной стоимостью, равной нулю, считается нормальной ситуацией.

Аналогичный принцип, как известно, действует и для основных средств, также относящихся к внеоборотным активам компании.

Таким образом, нулевая остаточная стоимость у нематериальных активов не является обязательным основанием для безусловного списания таких активов в бухучете.

Способы

Надо отметить, что перечень возможных способов выбытия нематериальных активов с хозяйственного учета является открытым.

Стандарт ПБУ-14/2007 предполагает следующие допустимые варианты:

- Инвентаризация (проверка, ревизия) обнаружила недостачу НМА, что обуславливает необходимость надлежащего списания недостающих объектов.

- Соответствующий актив вносится в качестве вклада по соглашению о совместной деятельности.

- Актив передается сторонним субъектам по соглашению о дарении (дарственной).

- Актив передается сторонним субъектам по договору обмена (соглашение о мене).

- Актив передается как вклад в уставный капитал иной компании.

- Объект перестал эксплуатироваться по причине морального износа.

- Исключительное право переходит к иным субъектам без оформления какого-либо соглашения (к примеру, наложение взыскания на нематериальный имущественный объект, стандартное правопреемство собственности).

- В отношении средства индивидуализации или продукта интеллектуальной деятельности производится отчуждение исключительного права по соответствующему соглашению, что обуславливает передачу такого права стороннему субъекту.

- Для средства индивидуализации или иного продукта интеллектуальной деятельности завершился период действия соответствующего права, законно предоставленного предприятию.

- Иные легальные основания.

Документальное оформление

Если нематериальный актив списывается, данный факт не просто отражается в бухучете предприятия.

Если нематериальный актив списывается, данный факт не просто отражается в бухучете предприятия.

Он обязательно оформляется соответствующими документами.

Прежде всего, издается распорядительный акт руководства организации – приказ.

Помимо этого, составляется специальная бумага, официально удостоверяющая факт списания данного актива.

Речь идет о так называемом акте на списание, в котором четко указывается, почему НМА выбывает с предприятия.

Отметка списания вносится специалистами бухгалтерского подразделения.

Продажа нематериальных активов оформляется на предприятии следующими документами:

- карточка учета для конкретного объекта НМА, в которой обозначается причина его выбытия;

- акт, документирующий факт выбытия нематериального актива;

- счет-фактура реализованного актива;

- соглашение об отчуждении актива.

Если НМА передается предприятием-правообладателем в уставный фонд иной организации, данная процедура документируется следующими бумагами:

- карточка учета;

- акт выбытия;

- решение сообщества учредителей;

- соглашение со стоимостной оценкой нематериального актива.

Если НМА передается стороннему субъекту безвозмездно, предприятием составляются и заполняются следующие бумаги:

- вносится соответствующая отметка в учетную карточку;

- счет-фактура бесплатного актива;

- акт выбытия;

- соглашение о дарении;

- документальное подтверждение принятия.

Как оформляется акт приема-передачи?

В обоих случаях происходит выбытие актива.

Данный факт зачастую подтверждается заполнением акта приема-передачи, в котором должны присутствовать следующие обязательные реквизиты:

Данный факт зачастую подтверждается заполнением акта приема-передачи, в котором должны присутствовать следующие обязательные реквизиты:

- наименование организации;

- дата составления;

- кто передал (предприятие, подразделение);

- кто получил (предприятие, подразделение);

- проводка бухучета (дебет/кредит);

- первичная стоимость объекта;

- регламентированный период эксплуатации НМА;

- амортизационная норма для нематериального актива;

- наименование и краткое описание НМА;

- ссылка на правоустанавливающую бумагу;

- подписи, согласования.