Кто может использовать усн в 2020 году: правила перехода и применения

Содержание:

Максимальный оборот у ИП

Когда речь идёт о максимальной сумме оборота у ИП, подразумевается конкретная цифра, после наступления которой предприниматель теряет право использовать льготный налоговый режим. Это требование в той или иной степени актуально для:

Естественно, в каждом конкретно взятом случае есть свои нюансы. И с ними обязательно нужно разобраться.

Максимальный оборот при УСН

С максимальным оборотом при упрощёнке всё достаточно конкретно регламентировано. Ограничения установлены в статье 346.12 НК РФ. Там сказано, в частности, что годовой оборот не должен быть больше 150 миллионов рублей. Эта сумма остаётся актуальной и для 2019 года.

Для организаций, которые решили перейти на спецрежим, существуют дополнительные ограничения. У них, в частности, проверяют оборот за 9 месяцев. Но если вы наткнулись где-то на такое требование, помните: оно не касается ИП!

Максимальный оборот в год для ИП рассчитывается достаточно просто

Для этого налоговая принимает во внимание все кассовые операции. Кроме того, авансы тоже учитываются

Обратите внимание на то, что требование придерживаться максимального оборота касается любого варианта УСН. То есть вы можете выбрать ставку 6% от валового дохода или же 15% – принципиальной разницы всё равно нет

Максимальный оборот при Патенте

С понятием максимального оборота для ИП приходится сталкиваться и тем, кто находится на патенте. Здесь ограничения ещё более жёсткие: 60 миллионов в год (актуально и в 2019). Если вы превысите этот показатель, то вам дадут выбрать между УСН или же ОСНО. Причём со стороны ФНС РФ такая возможность – большое послабление, до 2017 года всех автоматически переводили на общий налоговый режим.

С 2019 года можно будет брать один патент на несколько видов деятельности сразу. С одной стороны, это существенная экономия. Но с другой – ограничение по максимальному обороту тоже надо будет рассчитывать сразу по всем видам деятельности, на которые распространяется патент.

Максимальный оборот на ЕНВД

Многих также интересует максимальный годовой оборот для ИП на ЕНВД. Тут всё просто: конкретных ограничений по суммам нет. Это налоговый режим не могут применять крупнейшие налогоплательщики. Однако к большинству индивидуальных предпринимателей данное понятие не относится.

Нужно учесть, что с 2019 года ЕНВД планировали отменить. Но действие режима продлили до 2021 года включительно. Тем не менее понятно, что пользоваться им осталось недолго.

Особенности применения лимитов для УСН

Обратите внимание на некоторые особенности применения ограничений для УСН:

- Для УСН-2021 лимит доходов касается именно тех доходов, которые отражаются в книге доходов и расходов. Это доходы от реализации, входящие авансы и внереализационные доходы (ст. 346.15 НК РФ).

- В среднюю численность сотрудников включаются работники, отношения с которыми оформлены трудовыми договорами или договорами гражданско-правового характера, а также внешние совместители.

- Ставки налога увеличиваются в том квартале, в котором произошло превышение лимитов (ст. 346.13 НК РФ). Рассчитывать налог по повышенным процентам придется и в следующем отчетном периоде. Право применять упрощенную систему налогообложения утрачивается, соответственно, в квартале увеличения показателей относительно предела.

- Все лимиты по УСН относятся в равной степени как к юридическим лицам, так и к индивидуальным предпринимателям. Исключением являются критерии, касающиеся доли в уставном капитале и наличия филиалов. Это обусловлено практической невозможностью их наличия у ИП.

Ряд компаний ни при каких условиях не могут применять УСН (п. 3 ст. 346.12 НК РФ). К таким относятся, например, иностранные, микрофинансовые, бюджетные организации, банки, нотариусы. Также невозможно совмещать упрощенку с ЕСХН и деятельностью по соглашению о разделе продукции.

Узнайте подробнее о возможности совмещения УСН и ОСНО.

Пример превышения лимитов по численности сотрудников

ООО «Южный бриз» в 2021 году применяет упрощенную систему налогообложения, объект налогообложения — «доходы минус расходы» (ставка налога составляет 15%).

Доход в 1-м квартале 2021 года равен 10 млн руб., признаваемые расходы — 4 млн руб., средняя численность сотрудников 95 человек. Доход во 2-м квартале — 13 млн руб., расходы — 7 млн руб., средняя численность работников за полугодие — 102 человека. В 3-м квартале в компании произошло значительное расширение производства. Доход в 3-м квартале — 27 млн руб., расходы — 19 млн руб., в штат было принято 57 человек, средняя численность работников составила 138 человек.

Расчет налога и авансовых платежей за 2021 год у ООО «Южный бриз» выглядит следующим образом.

1 квартал 2021 года:

(10 000 000 – 4 000 000)× 15% = 900 000 руб. — расчет авансового платежа за 1 квартал.

Авансовый платеж за 1 квартал подлежит уплате в размере 900 тыс. руб.

2 квартал 2021 года:

По итогам за полугодие средняя численность работников превысила лимит по УСН на 2 человека. В связи с этим организация начиная со 2 квартала 2021 года начисляет налог и уплачивает авансовые платежи исходя из ставки 20%.

10 000 000 + 13 000 000 = 23 000 000 руб. — доход нарастающим итогом за полугодие 2021 года.

4 000 000 + 7 000 000 = 11 000 000 руб. — расходы нарастающим итогом за полугодие 2021 года.

(23 000 000 – 11 000 000) × 20% = 4 400 000 руб. — расчет налога за полугодие 2021 года.

4 400 000 – 900 000 = 3 500 000 руб. — учтен авансовый платеж, уплаченный за 1 квартал 2021 года.

Авансовый платеж за 2 квартал должен быть уплачен в размере 3,5 млн руб.

Пояснение: если бы средняя численность работников компании осталась в пределах 100 человек, авансовый платеж составил бы:

(23 000 000 – 11 000 000) ×15% –900 000 = 2 400 000 руб.

Это на 1,1 млн руб. меньше налога, рассчитанного по фактическим данным.

3 квартал 2021 года:

По итогам за 9 месяцев 2021 года средняя численность работников составила 138 человек, превысив лимит по УСН на 38 единиц. В связи с этим организация потеряла статус упрощенца и обязана уведомить ИФНС о переходе на общий режим до 15.10.2021.

***

Динамика в расширении возможностей для российских предприятий положительная. Законодатель видоизменил ограничения: увеличил пределы дохода и средней численности, установил связь лимитов и ставок. При превышении доходов на 50 млн руб., а средней численности работников на 30 человек будут действовать повышенные ставки — 8% для доходов и 20% для доходов минус расходы. Несомненно, увеличение лимитов позволит компаниям увереннее вести свой бизнес, не боясь слететь с упрощенки.

Еще больше материалов по теме — в рубрике «УСН».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как остаться на УСН

Иногда компании получают значительный объем выручки, но уходить с УСН не хотят. В этом случае можно воспользоваться одним из способов, позволяющих не переходить на ОСНО, когда выручка компании уже подходит к «критическому значению», то есть к 150 млн. рублей:

- Не допустить превышения лимита. При таком способе компания может принять от контрагентов только те денежные средства, которые не приведет к превышению установленного лимита. По некоторым сделкам оплату можно перенести на следующий год.

- Оформление договора займа. Например, покупателю отгружена продукция, то оплата за него может быть получена как возврат займа. При этом происходит оформление условного кредита своему контрагенту, оплачивающему поставку. Займы при УСН как доходы не рассматриваются, поэтому увеличение дохода не произойдет и превышение лимита не будет.

- Оформление комиссионного соглашения. За оказанные услуги (выполненную работы) с контрагента можно взять комиссию. Поданному соглашению комиссионные соглашения не будут учитываться как доходы компании.

Платежи по обязательному страхованию

Индивидуальные предприниматели, ведущие свой бизнес без наемных работников, производят обязательные фиксированные платежи на свое страхование или взносы за себя. Сумму фиксированного платежа надо рассчитать, как процент от годовой суммы минимальной величины оплаты труда (МРОТ). Этот размер утверждается правительством в начале года. На текущий год принят размер МРОТ 7500 рублей.

Таблица 2. Фиксированные платежи

| Наименование платежа | Размер МРОТ | Месяцы в году | Процент отчисления | Годовая сумма фиксированного платежа |

| ОПС | 7 500 | 12 | 26,0 | 7500*12*0,26 = 23 400 |

| ОМС | 7 500 | 12 | 5,1 | 7500*12*0,051 = 4 590 |

Итого, за полный 2018 год предприниматель должен уплатить за себя минимум 27 990 рублей в виде взносов на свое пенсионное и медицинское страхование.

Если ИП с УСН зарегистрировано в течение года и работает не с 1 января, то при расчете фиксированных платежей берется фактическое количество месяцев, а также учитываются дни неполного месяца. Также поступают и при ликвидации бизнеса: расчет ведется по тот месяц включительно, в котором ИП исключено из государственного реестра.

Пример 2. Правдин А. Б. зарегистрировал ИП и начал работать с 1 марта 2018 года. Фиксированный платеж будет следующим:

ОПС: 7 500 * 10 * 0,26 = 19 500 (рублей).

ОМС: 7 500 * 10 * 0,051 = 3 825 (рублей).

Общая сумма взносов за себя: 19 500 + 3 825 = 23 325 (рублей).

Все эти расчеты применяются к предпринимателям, чей доход за календарный год не превысил триста тысяч рублей. С каждого рубля свыше этого дохода индивидуальный предприниматель платит дополнительно 1%.

Правительство меняет величину МРОТ, поэтому предпринимателям следует внимательно следить за этими изменениями, чтобы начинать новый хозяйственный год с правильными расчетами и платить налоги и взносы вовремя.

В законе установлено ограничение: сумма платежей на обязательное пенсионное страхование не должна превышать восьми годовых ставок: 7500 * 8 * 12 * 0,26 = 187 200 рублей. Если общая сумма страхового платежа больше этой суммы, то предприниматель все равно перечисляет только 187 200 рублей.

Фиксированные взносы можно перечислить один раз в любое время, важно только успеть это сделать до последнего дня в текущем году. Более рационально производить отчисления поквартально:

- до 31 марта;

- до 30 июня;

- до 30 сентября;

- окончательный платеж – не позже 31 декабря.

В этом случае уплаченные за себя в течение квартала взносы предприниматель может сразу вычитать из авансового платежа, а не запрашивать возврат или зачет переплаченного налога по итогам года. Что касается дополнительного 1% с доходов свыше 300 000 рублей, то его можно оплатить до 1 апреля следующего года.

При перечислении страховых платежей индивидуальному предпринимателю надо помнить, что с этого года все взносы контролируются Федеральной налоговой службой, а не фондами. А это значит, что изменилась кодировка бюджетной классификации (КБК).

При формировании платежных документов надо правильно указывать КБК, иначе деньги уйдут не по назначению, а это грозит большими неприятностями (потеря средств, нарушение сроков платежей и прочее):

- КБК для ОПС, в том числе и для 1% дополнительного взноса с дохода свыше 300 000 рублей — 182 1 02 02140 06 1110 160;

- КБК для ОМС — 182 1 02 02103 08 1013 160.

Налоговые платежи

Если платежи по страхованию разрешается проводить один раз в год, то налоги ИП надо платить строго по отчетным периодам, то есть, ежеквартально. Авансовые платежи выполняются в следующие сроки:

- за первый квартал — не позже 25 апреля;

- за полугодие — до 25 июля;

- за 9 месяцев — до 25 октября.

Итоговая сумма перечисляется в бюджет не позже 30 апреля следующего года, до сдачи налоговой декларации.

Пример 3. Индивидуальный предприниматель Солнцев А.А. получил за отчетный год доход в сумме 1 800 000 рублей. Работает он по системе УСН Доходы, работников не нанимает. В течение 2018 года им были уплачены взносы за себя:

на обязательное пенсионное страхование – 23,4 тысячи рублей;

на обязательное медицинское страхование – 4,59 тысячи рублей.

Единый налог при таком годовом доходе составил 108 тысяч рублей (1 800 000 * 0,06). Однако, учитывая, что предприниматель вправе уменьшать налог к уплате за счет уплаченных за себя взносов, всего за год налоговых платежей получилось 108 000 – 27 990 = 80 100 рублей.

Дополнительный взнос на пенсионное страхование (1% с дохода свыше 300 000 рублей), равный 15 000 рублям, предприниматель уплатит уже в 2018 году, потому что его разрешено внести до 1 апреля текущего года. Соответственно, и учитывать этот взнос можно будет уже только при расчете налоговых платежей за 2018 год.

Запланированные изменения УСН в 2020 году

Информация ниже основана как на уже принятых изменениях налогового законодательства, так и на законопроектах, находящихся на момент публикации статьи на стадии утверждения. Если какие-то из рассматриваемых законопроектов не будут приняты или же будут приняты какие-либо другие, мы своевременно внесем изменения в эту страницу.

Изменение лимитов для перехода на УСН

Согласно действующему в данный момент законодательству, для перехода на УСН доход ИП и организаций по результатам девяти месяцев должен быть до 112,5 млн. рублей, по результатам года — до 150 млн. рублей. Власти планируют оставить эти лимиты в силе, но при этом в этой сфере вводятся другие существенные изменения.

Минфин РФ подготовил изменения НК РФ, вносящие существенные изменения в правила применения УСН. Министерство предлагает ввести переходный период для субъектов предпринимательства, превысивших установленные лимиты доходов и численности сотрудников. По замыслу властей, это позволит предпринимателям работать на УСН даже после превышения лимитов, заплатив налог по повышенной ставке. Рассматриваемые изменения УСН в 2020 году предполагают введение двухуровневой системы лимитов:

- нижний уровень лимита доходов за год останется на прежнем уровне — 150 млн. рублей;

- второй уровень лимита доходов составит 200 млн. рублей.

Если годовой доход субъекта предпринимательской деятельности составит от 150 до 200 млн. рублей, он сможет и далее применять УСН, но ставка налогообложения для него будет повышена. В свою очередь, утрата права применения УСН происходит в случае, если годовой объем доходов составит более 200 млн. рублей.

Аналогичная система предложена и для лимита численности работников:

- нижний уровень лимита остается прежним — до 100 человек;

- второй уровень лимита составит 130 человек.

При среднесписочной численности работников между 100 и 130 человек к субъекту применяется повышенная налоговая ставка. Утрата права применения УСН происходит в случае, если среднесписочная численность работников составит более 130 человек.

Ставка УСН в 2020 году

В связи с вышеописанными нововведениями ожидается изменение налоговой ставки УСН в следующем порядке:

- на УСН «Доходы» сохранится прежняя ставка 6%, которая может быть понижена региональными властями до 1%. Если же субъект предпринимательской деятельности выйдет за пределы нижнего уровня лимитов по доходам и/или по численности работников (доходы между 150 и 200 млн. рублей; численность работников между 100 и 130 человек), к нему будет применена налоговая ставка в размере 8%.

- на УСН «Доходы минус расходы» сохранится ставка 15% с правом региональных властей снижать ее до 5%. В случае выхода за пределы нижнего уровня лимитов по доходам и/или численности сотрудников, к предпринимателю будет применена ставка 20%.

Переход на повышенные ставки произойдет с начала того квартала, в котором произойдет превышение нижнего предела лимитов.

Например, ИП или юридическое лицо, применяющее УСН «Доходы» получил 175 миллионов рублей в виде дохода в 2020 году. Причем превышение было зафиксировано в 3 квартале 2020 года. В этой ситуации к субъекту предпринимательской деятельности повышенная налоговая ставка 8% будет применена с начала 3 квартала 2020 года. Если до конца 2020 года он не выйдет за пределы 200 млн. рублей, за ним сохранится право применения УСН, а также ставка 8%. Причем повышенная налоговая ставка будет применяться не только до конца 2020 года, но и для расчета авансовых платежей в течение 2021 года.

Если же по результатам 2021 года нижний лимит превышен не будет, то по итогам 2021 года налог будет пересчитан по стандартной ставке 6%.

В свою очередь, превышение второго уровня лимитов по доходам и/или численности персонала, приведет к утрате права применения УСН с того квартала, в котором произойдет превышение.

Отмена деклараций по УСН с 2020 года

Не менее яркие изменения УСН в 2020 году могут произойти в сфере сдачи отчетности. Власти планируют отменить обязанность сдачи налоговых деклараций для ИП, работающих на УСН «Доходы» и применяющих онлайн-кассы. По словам главы ФНС РФ, использование онлайн-касс позволяет налоговикам получать все необходимую информацию о доходах ИП в режиме реального времени. Дублировать эти сведения отчетом нет необходимости.

К сожалению, предпринимателей, занятых в сферах, где не предполагается использование онлайн-кассы, а также лиц, работающих на УСН «Доходы минус расходы» это нововведением не затронет. Очевидно, что онлайн-касса не дает возможности установить объем расходов, необходимый для исчисления налогов. Поэтому таким субъектам предпринимательской деятельности по-прежнему необходимо будет сдавать декларацию по УСН.

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

Бухгалтерские услуги — для ИП и ТОО

Теперь давайте подробно разберемся, как я составлял эту форму. Мы уже знаем, что максимальный доход для расчета ОПВ с 2017 года ограничивается 75 МЗП, а в случае получения в месяце дохода, который меньше размера МЗП индивидуальный предприниматель ВПРАВЕ рассчитать ОПВ с 1 МЗП или вовсе не рассчитывать . Рассчитаем обязательные пенсионные взносы и социальные отчисления по ИП за 1-ое полугодие 2017 года, если: Полученный доход помесячно по бухгалтерским документам составил (графа 1 и 2 таблицы 1) Таблица 2 Теперь определимся с доходом, который будет использован для расчета СО (графа 5 таблицы 3). Мы знаем, что максимальный размер дохода, который используется для расчета СО ограничивается 10 МЗП, а минимальный:

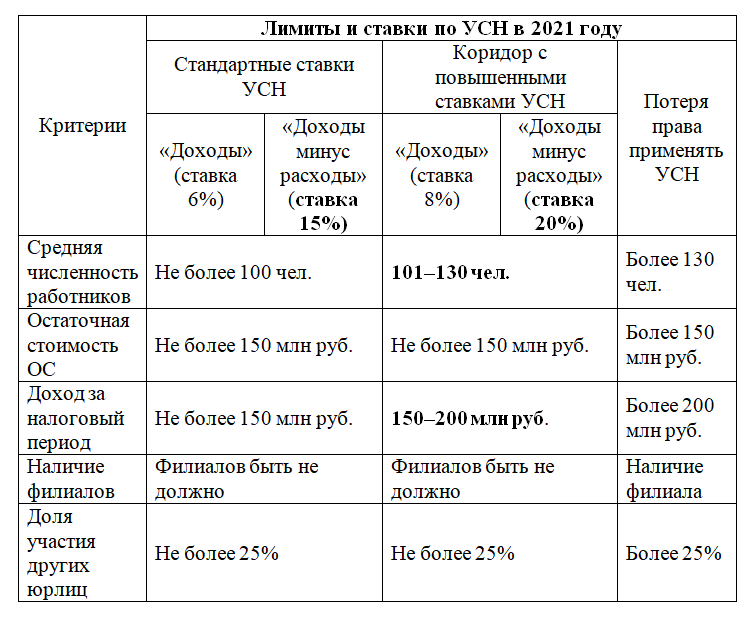

Взаимосвязь лимитов и ставок УСН

Законодатель не просто увеличил показатели лимитов, он установил обязанность оплаты за пользование спецрежимом при превышении существующих пределов. Так в упрощенной системе налогообложения образуется вилка ставок.

Лимиты и ставки по УСН в 2021 году собраны в таблице: Как видно из таблицы, стандартные лимиты, действующие на данный момент, позволят сохранить ставки без изменений. Но, превысив их, хозяйствующий субъект будет обязан уплачивать повышенный налог, не меняя при этом системы налогообложения. Такая возможность дана до определенного предела, после превышения которого придется попрощаться со статусом упрощенца.

Как видно из таблицы, стандартные лимиты, действующие на данный момент, позволят сохранить ставки без изменений. Но, превысив их, хозяйствующий субъект будет обязан уплачивать повышенный налог, не меняя при этом системы налогообложения. Такая возможность дана до определенного предела, после превышения которого придется попрощаться со статусом упрощенца.

Напомним, что по доходам ставка равна 6%, а по доходам за вычетом расходов — 15%. Но эти значения могут быть уменьшены региональными властями. Например, в Ростовской области действует пониженная ставка для компаний, являющихся субъектами малого предпринимательства: доходы минус расходы — 10% (п. 1 ст. 11 Областного закона от 10.05.2012 № 843-ЗС).

Как только показатели у предприятия увеличатся и попадут в так называемый коридор, налог следует начислять уже по повышенным ставкам, не дожидаясь конца года. То есть начиная с квартала, в котором доход организации превысит 150 млн руб., но не более чем на 50 млн руб., и/или средняя численность сотрудников будет в диапазоне 101–130 чел., компания обязана начислять сумму авансовых платежей по налогу по новым ставкам.

Для чего устанавливают такие правила? Данные меры позволят многим компаниям удержаться в статусе упрощенца, заплатив при этом налогов чуть больше, чем обычно, но значительно меньше, чем организации на общем режиме.

Как учесть при налогообложении расходы, которые возникают в связи с пандемией COVID-19, рассказали в готовом решении эксперты «КонсультантПлюс». Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Рассмотрим на примере, как реализуется взаимосвязь ставки налога и лимита по УСН на 2021 год для ООО.

Пример

ООО «Северный ветер» в 2021 году является упрощенцем, объект налогообложения — «доходы» (льготы не применяются). На балансе несколько земельных участков и зданий, вид деятельности — оказание услуг по аренде. Численность сотрудников 50 человек.

Доход за 1 квартал 2021 года — 50 млн руб., сумма страховых взносов — 150 тыс. руб. Доход за 2 квартал — 40 млн руб., страховые взносы — 200 тыс. руб. Сумма страховых взносов за 3 квартал —170 тыс. руб. В июле 2021 года компания продала земельный участок за 89 млн руб. Полная оплата за участок поступила на расчетный счет 21 июля 2021 года. Общая сумма доходов на 21 июля 2021 года составляет 179 млн руб., что выше предела доходов УСН на 29 млн руб. За 3 квартал организация должна исчислить сумму авансовых платежей по налогу, исходя из ставки 8%.

Расчет налога и авансовых платежей за 2021 год у ООО «Северный ветер» будет выглядеть так:

1 квартал 2021 года:

50 000 000× 6% = 3 000 000руб. — расчет налога.

3 000 000– 150 000 = 2 850 000 руб. — применен налоговый вычет в размере 150 тыс. руб.

Авансовый платеж за 1-й квартал подлежит к уплате в размере 2,85 млн руб.

2 квартал 2021 года:

(50 000 000 + 40 000 000)× 6% = 5 400 000 руб. — расчет налога за полугодие 2020 года.

5 400 000 – (150 000 + 200 000) = 5 050 000 руб. — применен налоговый вычет в размере 350 тыс. руб. за полугодие 2021 года.

5 050 000 – 2 850 000 = 2 200 000 руб. — учтен авансовый платеж, уплаченный за 1 квартал 2021 года.

Авансовый платеж за 2 квартал подлежит к уплате в размере 2,2 млн руб.

3 квартал 2021 года:

Подпишитесь на рассылку

179 000 000 × 8% = 14 320 000 руб.

14 320 000руб. – 520 000 = 13 800 000 руб. — был применен налоговый вычет в размере 0,52 млн руб. за 3 квартала 2021 года.

13 800 000 – 2 850 000 – 2 200 000 руб. = 8 750 000 руб. — учтены авансовые платежи, уплаченные за 1 и 2 кварталы 2021 года.

Авансовый платеж за 3 квартал в размере 8,75 млн руб. подлежит уплате до 26.10.2021.

Методику и нюансы расчетов авансовых платежей при УСН посмотрите в нашей статье.