Как исчисляется и что показывает коэффициент финансирования

Содержание:

- Группа коэффициентов финансовой устойчивости

- Коэффициенты финансовой устойчивости предприятия, их анализ

- Какие бывают коэффициенты финансовой устойчивости предприятия

- Пример расчета

- Как определить величину собственного капитала?

- Формулы основных финансовых коэффициентов

- Группы показателей

- Объяснение сущности показателя

- Особенности анализа финансовой автономности

- Определение

- Финансовая устойчивость и платежеспособность

- Формула коэффициента финансирования

- Какие основные показатели характеризуют деятельность предприятия?

- Расчет коэффициента обеспеченности запасов собственными средствами в Excel

- Выводы по результатам расчета показателей финансовой устойчивости

Группа коэффициентов финансовой устойчивости

Несмотря на то, что существует специальный коэффициент финансовой устойчивости, в финансово-экономическом анализе есть целая группа коэффициентов, которые описывают устойчивость организации. Каждый из этих коэффициентов имеет свою специфику и по-своему характеризует финансовую устойчивость.

Во некоторые из них:

- Коэффициент автономии

- Коэффициент соотношения заемных и собственных средств

- Коэффициент маневренности собственных средств

- Коэффициент соотношения оборотных и внеоборотных активов

- Коэффициент обеспеченности материальных запасов собственными средствами

Коэффициенты финансовой устойчивости предприятия, их анализ

Для оценки финансовой устойчивости предприятия применяется набор или система коэффициентов. Таких коэффициентов очень много, они отражают разные стороны состояния активов и пассивов предприятия.

Приемлемость значений коэффициентов, оценка их динамики и направлений изменения могут быть установлены только для конкретного предприятия с учетом условий его деятельности. сауны воронеж адреса и цены воронеж

Большое количество коэффициентов служит для оценки с разных сторон структуры капитала предприятия. Для оценки этой группы коэффициентов есть один критерий, универсальный по отношению ко всем предприятиям: владельцы предприятия предпочитают разумный рост доли заемных средств; наоборот, кредиторы отдают предпочтение предприятиям, где велика доля собственного капитала, то есть выше уровень финансовой автономии.

Можно ограничиться следующими семи показателями:

1) коэффициент соотношения заемных и собственных средств;

2) коэффициент прогноза банкротства;

) коэффициент автономии;

) коэффициент имущества производственного назначения;

) коэффициент маневренности собственных средств;

) коэффициент соотношения мобильных и иммобилизованных активов; финансовый устойчивость заемный собственный средство

7) коэффициент обеспеченности оборотного капитала собственными источниками финансирования.

Коэффициенты финансовой устойчивости, их характеристики, формулы расчета и рекомендуемые критерии

Коэффициент соотношения заемных и собственных средств

Рекомендуемый критерий <0,7.

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов.

Коэффициент прогноза банкротства

Рекомендуемый критерий <0,5.

Этот коэффициент показывает долю чистых оборотных активов в стоимости всех средств предприятия. При снижении показателя, организация испытывает финансовые затруднения.

Коэффициент автономии

Рекомендуемый критерий >0,5.

Коэффициент характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие.

Коэффициент имущественного производственного назначения

Рекомендуемый критерий ≥0,5.

Этот коэффициент показывает долю имущества производственного назначения в активах предприятия.

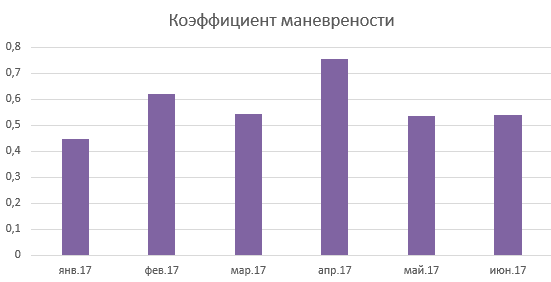

Коэффициент маневренности собственных средств

Рекомендуемый критерий 0,2 — 0,5.

Коэффициент показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств. Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования.

Коэффициент соотношения мобильных и иммобилизованных активов

Показывает, сколько внеоборотных активов приходится на каждый рубль оборотных активов.

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Рекомендуемый критерий ≥0,1.

Этот коэффициент показывает наличие у предприятия собственных средств, необходимых для его финансовой устойчивости.

Видно, что большое количество коэффициентов служит для оценки с разных сторон структуры капитала предприятия. Для оценки этой группы коэффициентов есть один критерий, универсальный по отношению ко всем предприятиям: владельцы предприятия предпочитают разумный рост доли заемных средств; наоборот, кредиторы отдают предпочтение предприятиям, где велика доля собственного капитала, то есть выше уровень финансовой автономии.

Расчет показателей финансовой устойчивости дает менеджеру часть информации, необходимой для принятия решения о целесообразности привлечения дополнительных заемных средств

Наряду с этим менеджеру важно знать, как компания может расти без привлечения источников финансирования

Перейти на страницу: 1

Какие бывают коэффициенты финансовой устойчивости предприятия

Для оценки зависимости по каждой составляющей активов компании и имуществу в целом используются различные коэффициенты финансовой устойчивости. В зависимости от формул и аналитической составляющей выделяют простые и сложные коэффициенты.

1. К самым простым коэффициентам финансовой устойчивости относятся те, которые определяют степень автономии компании. Они не учитывают структуру активов и обязательств. Самую суть значения автономии (финансовой независимости) отражает коэффициент Кфн, показывающий концентрацию собственного капитала.

Его рассчитывают по формуле:

Кфн = стр. 1300 / стр. 1600.

Его нормативное значение находится в пределах 0,5–0,7.

2. К другой группе (учитывающей структуру капитала и вид ссуд) относится коэффициент, определяющий финансовую зависимость компании. Его рассчитывают по формуле:

Кфинз = (Обдс + Обкс – Дуч + Дбуд + Рпр) / Побщ,

где: Обдс — долгосрочные займы и кредиты (обязательства);

Обкс — краткосрочные ссуды и обязательства;

Дуч — долги перед участниками;

Дбуд — доходы, ожидаемые в будущем;

Рпр — резервы ожидаемых расходов;

Побщ — итого по пассивам.

Формула по балансу будет иметь следующий вид (приведены номера строк из формы 1):

Кфинз = (стр. 1400 + стр. 1500 – стр. 1450 – стр. 1530 – стр. 1540) / стр. 1700.

Нормативное значение для этого коэффициента составит 0,5, а рекомендуемым будет 0,8.

3. Коэффициент соотношения привлеченных и собственных средств (Ксзс) даст самую реальную оценку устойчивости компании в финансовом плане. Он укажет, сколько заимствованных у кредиторов рублей приходится на 1 руб. собственных средств.

Его формула по балансу выглядит так:

Ксзс = (стр. 1400 + стр. 1500) / стр. 1300.

Нормативным значением для данного коэффициента будет число меньше 0,7. Динамический рост показателя скажет о том, что усиливается зависимость компании от кредиторов.

4. Коэффициент маневренности своих активов (Кман) укажет на то, сколько собственных средств находится в обороте. Его нормативное значение находится в пределах 0,2–0,5. Он рассчитывается по такой формуле:

Кман = (Ксоб – Вна) / Ксоб,

где: Ксоб — собственный капитал, включающий и имеющиеся резервы;

Вна — суммарное значение внеоборотных активов.

Или по балансу:

Кман = (стр. 1300 – стр. 1100) / стр. 1300.

5. Коэффициент соотношения оборотных и внеоборотных активов (Ксова) указывает количество рублей внеоборотных активов, приходящееся на 1 руб. оборотных.

Ксова = стр. 1200 / стр. 1100.

Нормативного значения для этого показателя не установлено.

6. Коэффициент покрытия оборотного капитала (Кпокр) своими источниками финансирования. Его нормативное значение должно быть больше 0,1. Формула следующая:

Кпокр = (Ксоб – Вна) / Оба,

где: Оба — оборотные активы.

Или по балансу:

Кпокр = (стр. 1300 – стр. 1100) / стр. 1200.

7. Коэффициент обеспеченности запасов своими средствами (Кобзс) имеет нормативное значение, которое должно находиться в пределах 0,6–0,8. Определяется по формуле:

Кобзс = (Ксоб + Обдс – Вна) / Запасы.

Или по балансу:

Кобзс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Пример расчета

Исходные данные для расчета КФ в ПАО « Промтехника» представлены в таблице 1.

|

Наименование вида источников |

Строка баланса |

Сумма на начало периода, тыс. рублей |

Сумма к окончанию периода, тыс. рублей. |

|

Собственный капитал |

1300 |

150 000 |

155 000 |

|

Долгосрочные займы и прочие обязательства |

1400 |

30 000 |

35 000 |

|

Краткосрочные займы, кредиты |

1510 |

25 000 |

24 000 |

|

Общая кредиторская задолженность |

1520 |

65 000 |

68 000 |

|

Прочие краткосрочные обязательства |

1550 |

15 000 |

14 000 |

Сделаем расчет КФ на отчетные даты:

- На начало КФ = 150 000 / (30 000 + 25 000 + 65 000 + 15 000) = 1,111

- На конец года КФ = 155 000 / (35 000 + 24 000 + 68 000 + 14 000) = 1,099

Сравнение показателя на отчетные даты свидетельствует о минимальном снижении его значений. В целом КФ ПАО «Промтехника» показывает его удовлетворительную степень финансовой независимости.

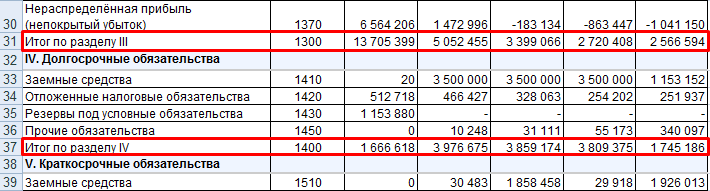

Как определить величину собственного капитала?

По данным бухгалтерского баланса величине собственного капитала организации соответствует сальдо строки 1300 «Итого по разделу III», т. е. итоговая сумма по разделу III «Капитал и резервы» бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н, п. 66 Приказа Минфина от 29.07.1998 № 34н).

Напомним, что сальдо капитала и резервов в бухгалтерском балансе определяется так:

строка 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)»

строка 1320 «Собственные акции, выкупленные у акционеров»

строка 1340 «Переоценка внеоборотных активов»

строка 1350 «Добавочный капитал (без переоценки)»

строка 1360 «Резервный капитал»

строка 1370 «Нераспределенная прибыль (непокрытый убыток)»

Именно за счет собственного капитала организации производится выплата дивидендов участникам. И при прекращении деятельности организации размер ее собственного капитала будет показывать величину средств, которая подлежит распределению между участниками. Однако необходимо понимать, что собственный капитал может быть и отрицательным. Это возможно в случае, когда организация работает с убытком и его накопленная величина превышает сумму других элементов собственного капитала (уставного, добавочного, резервного капитала).

Подробнее о бухгалтерском учете собственного капитала организации мы рассказывали в отдельной консультации.

Обращаем внимание, что если расчет собственного капитала производится для определения предельного размера процентов, учитываемых в расходах по контролируемой задолженности, то величина собственного капитала будет равна сумме сальдо строки 1300 и задолженности по налогам и сборам (п. 4 ст

269 НК РФ).

Подробнее о применении показателя собственного капитала при определении учитываемых в расходах процентов по контролируемой задолженности мы рассказывали здесь.

Формулы основных финансовых коэффициентов

Показателями рыночной (финансовой) устойчивости предприятия являются следующие финансовые коэффициенты:

- Коэффициент обеспеченности запасов собственными оборотными средствами — рассчитывается как соотношение имеющегося в наличии оборотного капитала к величине товарных запасов. Такие финансовые коэффициенты отражают способность организации в сфере торговли покрыть кредиторскую задолженность по товарам. При величине данного показателя менее 0,5 у предприятия могут возникнуть финансовые трудности в случае задержки оплаты от покупателей. Формула расчета этого финансового коэффициента выглядит следующим образом:

Ко = ОК / ТЗ,

где:

Ко — коэффициент обеспеченности;

ОК — собственный оборотный капитал;

ТЗ — сумма товарных запасов.

- Текущий показатель ликвидности — при помощи этого финансового коэффициента оценивается платежеспособность организации на текущий момент. Значение выше 1,5–2 отражает достаточную платежеспособность субъекта без рисков образования просроченной задолженности.

Ктл = ОК / К,

где:

Ктл — коэффициент текущей ликвидности;

ОК — размер оборотного капитала без учета долгосрочной дебиторской задолженности (величина товарных запасов, денежные активы, краткосрочная дебиторская задолженность);

К — размер краткосрочных обязательств.

Подробнее о кредиторской задолженности см. в материале «Оборачиваемость кредиторской задолженности (нюансы)».

- В полной степени отразить способность предприятия отвечать по имеющимся обязательствам может финансовый коэффициент абсолютной ликвидности. Он показывает степень готовности субъекта быстро рассчитаться по долгам. Нормальным значением абсолютной ликвидности принято считать показатель от 0,2. Слишком высокий уровень свидетельствует о нерациональном использовании свободных в обращении денежных активов.

Ка = Кдк / Кт,

где:

Ка — коэффициент абсолютной ликвидности;

Кдк — размер денежных средств и краткосрочных вложений;

Кт — размер текущих обязательств.

- Еще одним из основных финансовых коэффициентов является показатель восстановления платежеспособности субъекта. Он используется для получения информации о восстановлении текущей ликвидности в течение полугода после отчетной даты.

Кв = (Ктлк + 6 / Т(Ктлк – Ктлн)) / 2,

где:

Кв — коэффициент восстановления платежеспособности;

Ктлк― коэффициент текущей ликвидности на конец отчетной даты;

Ктлн― коэффициент текущей ликвидности на начало отчетной даты;

Т — период в месяцах.

Значение данного финансового коэффициента выше 1 дает представление о перспективах роста и восстановления платежеспособности организации.

При сопоставлении полученных данных на основании расчетов финансовых коэффициентов следует учесть тот факт, что каждому предприятию присущи свои показатели в зависимости от особенностей видов деятельности.

Пробный бесплатный доступ к системе на 2 дня.

Группы показателей

Существует условное деление показателей, по которым оценивают эффективность применения ОС, на две группы.

- Обобщающие показатели – эти факторы оценивают эффективность ОС на любом экономическом уровне, от макроэкономического – всего народного хозяйства в его совокупности – до каждой конкретной организации. Они затрагивают разнообразные аспекты функционирования фондов.

- Частные показатели – помогают уточнить рентабельность применения основных фондов непосредственно на данном предприятии. Они отражают конкретные уровни влияние того или иного показателя на результативность функционирования ОС (в основном, это касается оборудования и площадей, отданных под производство).

Объяснение сущности показателя

Показатель финансовой автономии – один из наиболее важных коэффициентов финансовой устойчивости. Он равен соотношению собственного капитала компании к всем финансовым ресурсам. Значение показателя говорит о том, какую часть своих активов компания способна профинансировать за счет собственных финансовых ресурсов. Например, если коэффициент равен 0,48, то это значит, что компания способна профинансировать 48 % активов за счет собственного капитала.

Этот показатель важен как для собственников, так и для кредиторов компании. Низкое значение показателя будет сигнализировать о высоком уровне рисков и низкой устойчивости компании в среднесрочной перспективе. Например, если компания способна генерировать прибыль и является платежеспособной в текущих условиях, то это не значит, что компания сможет стабильно действовать при изменении рыночной ситуации. Низкая доля собственного капитала, обычно, сопровождается значительными финансовыми расходами (процентные платежи, прочие расходы на привлечение и использование заемных средств). Поэтому изменение рыночной ситуации может привести к ситуации, когда сумма операционных расходов и финансовых расходов будет превышать финансовый результат компании. Длительное влияние такого фактора, безусловно, приведет к банкротству.

Собственников также волнует перспектива работы компании в ближайшие 3-10 лет. Однако их интересует и другой аспект, который показывает коэффициент финансовой автономии. Низкая доля собственного капитала при высокой рентабельности будет говорить об эффективном использовании средств собственников и высокой их доходности. Например, если компания использует 100 тыс. руб. собственников, то она может производить и продавать 100 единиц товара и получать прибыль 20 тыс. руб., а при привлечении дополнительных 100 тыс. руб. заемных средств, сможет производить и продавать 200 единиц товара и получать прибыль 50 тыс. руб. с учетом финансовых расходов. В первом случае рентабельность капитала собственников составила только 20 % годовых, а во втором – 50 % годовых.

Менеджменту компании необходимо найти золотую середину между обеспечением интересов собственников и обеспечением финансовой устойчивости компании.

Особенности анализа финансовой автономности

Операционное управление компанией любой организационно-правовой формы требует четкого представления финансовой картины. Для этого рассчитывается ряд финансовых показателей, анализируется бухгалтерский баланс фирмы. На их основании осуществляется финансовое моделирование, принимаются важные управленческие решения.

Формула расчета КФУ

Чтобы рассчитать коэффициент финансовой устойчивости, применяется формула:

КФУ = Собственный капитал/Пассивы

Но КФУ часто считают и по такой формуле:

КФУ = (Собственный капитал + Долгосрочные финансовые обязательства)/Итоговая сумма пассивов

Где:

- собственный капитал – это уставный фонд организации и оплаченный капитал (внесенный инвесторами за акции, облигации, другие ценные бумаги). А также безвозмездно пережданные компании материальные ценности (здания, сооружения, оборудование, транспортные средства, товары, сырье, земельные участки и пр.). В эту же статью входят нераспределенная прибыль, с которой вычтены расходы, безвозмездно переданные сторонними лицами ценности, резервные и специальные фонды и пр.;

- долгосрочные финансовые обязательства – это займы, которые нужно отдать не раньше, чем через 12 месяцев. Их наличие в большинстве случаев считается положительным фактором, т.к. компания использует дополнительные возможности для повышения рентабельности (если кредиты направлены на модернизацию производства, разработку новых товаров или услуг, оптимизацию бизнес-процессов и пр.). К долгосрочным финансовым обязательствам относятся не только кредиты банков, но ссуды небанковских организаций, векселя или долгосрочные облигации, лизинговые обязательства и пр.;

- пассивы – это уставной и акционерный капитал, краткосрочные и долгосрочные обязательства. К краткосрочным обязательствам относятся задолженность по заработной плате персонала, кредиты со сроком погашения до 12 месяцев. Долгосрочные обязательства – ссуды и кредиты со сроком возврата больше года, отложенные налоговые обязательства и др.

Нормальные показатели финансовой автономности

Нет точного определения, каким должен быть показатель финансовой независимости, т. к. нет идеального рецепта для разных компаний. Оптимальный показатель может сильно отличаться не только для разных отраслей, но и в рамках одной узкой ниши. Нужно делать анализ хозяйственной и финансовой деятельности конкретного предприятия, а также учитывать его стратегические цели и задачи, план развития.

В среднем, эксперты оценивают показатель КФУ = 0,5 — 0,8, как оптимальный. Чем ниже эта цифра, тем менее устойчиво положение организации. Минимальным порогом (в некоторых странах эта цифра даже регламентирована действующим законодательством) является коэффициент 0,4 . Нельзя допускать большего снижения, иначе возникнет не только дефицит денежных средств для покрытия обязательных текущих расходов, но и появится вероятность банкротства компании. Если показатель имеет отрицательное значение, значит, собственник финансирует компанию полностью за счет заемных средств и фактически не владеет нею.

Если же показатель составляет больше 0,8, это значит, что фирма пользуется собственными средствами практически полностью и привлекает займы, упуская дополнительные возможности развития

Это особенно важно для высокотехнологичных отраслей, где нормальной считается ситуация с низкой степенью автономии. Для таких сфер необходимо постоянно развиваться и разрабатывать новые продукты, иначе можно оказаться далеко позади конкурентов

И поэтому привлекать кредиты и ссуды вполне нормально.

Кроме расчета КФУ и его анализа, нужно также делать сравнительный анализ за разные периоды. Например, в одной и той же отрасли работают две компании. Средний показатель КФУ по отрасли – 0,6. Но у одной фирмы показатель в течение квартала колеблется в пределах 0,5–0,7, а у другой почти не меняется и находится в диапазоне 0,6–0,65. Вроде бы все в пределах нормы. Но здесь можно увидеть, что у первой компании ситуация гораздо хуже, по сравнению со второй т. к. плавность изменения КФУ может свидетельствовать об отсутствии системности финансовой политики.

Коэффициент долговой нагрузки

Этот показатель необходимо изучать для понимания, насколько предприятие зависит от кредиторов, а также того, как оно справляется со своими долгами.

КДН рассчитывается, как соотношение общей суммы долгов к чистой прибыли до вычета процентов и налогов. Нормальным считается показатель 2–2,5 (долгосрочные займы), не более трех (с учетом краткосрочных кредитов).

Определение

Чистый рабочий (оборотный, функционирующий) капитал (NWC — Net Working Capital) — это размер долгосрочного капитала организации, оставшегося для финансирования его текущей деятельности (т.е. приобретения оборотных активов для производственного цикла), после финансирования внеоборотных активов.

Рассчитать его можно двумя способами:

- Сложить собственный капитал и долгосрочные обязательства и из суммы вычесть внеоборотные активы.

- Или из оборотных активов вычесть краткосрочные обязательства.

Результат будет одинаковый, хотя второй способ и кажется обычно непонятным.

Возможен альтернативный более точный вариант расчёта, когда используются показатели , , , , но на практике его не применяют.

Данный показатель одновременно можно считать и показателем ликвидности, и показателем финансовой устойчивости.

Ликвидность он характеризует, поскольку показывает величину долгосрочного капитала, используемого для финансирования краткосрочных производственных нужд, то есть фактически величину долгосрочного капитала используемого в текущих активах.

Финансовую устойчивость он характеризует, поскольку показывает возможность и размер обеспечения долговременного финансирования краткосрочных финансовых нужд.

Финансовая устойчивость и платежеспособность

Платежеспособность означает способность компании выполнять свои долгосрочные долговые обязательства. Оценка способности компании выплатить свои долгосрочные обязательства (т.е. погасить проценты и основной кредит), как правило, включает в себя углубленный анализ компонентов ее финансовой структуры. Коэффициенты финансовой устойчивости предоставляют информацию об относительной сумме долга в структуре капитала компании и достаточности прибыли и денежного потока для покрытия процентных расходов и других фиксированных расходов.

Аналитики пытаются понять использование компанией долга по нескольким основным причинам

Одной из причин является то, что сумма долга в структуре капитала компании имеет важное значение для оценки риска и доходности компании, в частности, ее финансового рычага. Рычаг (левередж) имеет увеличительный эффект, который возникает из-за наличия постоянных расходов (расходы, которые остаются неизменными в пределах некоторого диапазона активности)

Рычаг может принимать две формы: операционный леверидж и финансовый леверидж.

Операционный рычаг увеличивает влияние изменений объема продаж на операционную прибыль. Прибыльные компании могут использовать операционные рычаги, потому что когда их доходы увеличиваются, за счет операционного рычага происходит повышение операционной прибыли. Это связано с тем, что хотя переменные издержки будут расти пропорционально доходу, постоянные издержки не будут увеличиваться.

При финансировании фирмы (т.е. привлечении капитала для нее) использование долга приводит к использованию финансового рычага. Каждый привлеченный рубль кредита приводит не только к увеличению процентных обязательств, но и росту прибыли до налогообложения компании. Если учесть, что компания может заработать больше на полученные средства, чем он платит в виде процентов по этим средствам, то привлечение некоторого уровня долга в структуру капитала компании может увеличить прибыльность капитала акционеров.

Тем не менее, более высокий уровень долга в структуре капитала компании увеличивает риск дефолта и приводит к увеличению стоимости заимствований для компании, чтобы компенсировать кредиторам взятый ими более высокий кредитный риск.

Начиная с работ Модильяни и Миллера, значительное количество исследований было сосредоточено на оптимальной структуре капитала компании и этот вопрос все еще остается важным в области корпоративных финансов. При анализе финансовых отчетов аналитик стремится понять уровень и тенденцию в использовании компанией финансового рычага – как в прошлом, так и по отношению к компаниям-аналогам. Аналитики также должны быть осведомлены о взаимосвязи между операционным рычагом и финансовым рычагом. Операционный леверидж может ограничить способность компании использовать финансовый рычаг.

Относительная платежеспособность компании является основой для оценки ее долговых ценных бумаг и кредитоспособности. И, наконец, понимание использования компанией долга может предоставить аналитикам понимание будущих перспектив бизнеса компании, так как решения руководства о финансировании часто сигнализируют о представлениях управленцев о будущем компании.

Также говоря о долгосрочной перспективе развития компании, следует помнить, что финансовая устойчивость зависит и от соотношения доходов и расходов. Даже если в компании есть определенные проблемы с текущей платежеспособностью, в будущем положительный финансовый результат позволит сбалансировать входящие и исходящие денежные потоки, сделает компанию финансово устойчивой. Из этого следует, что высокая рентабельность компании положительно влияет на способность компании проводить стабильную деятельность.

Значительное влияние на финансовую устойчивость имеет также размер заемного капитала по отношению к собственному капиталу или общей сумме финансовых ресурсов. Компания может стабильно функционировать в условиях высокой финансовой зависимости от средств кредиторов. Однако изменение рыночной ситуации, другие негативные воздействия внешней и внутренней среды могут привести к тому, что компания не сможет отвечать по процентным обязательствам и обязательствам по возврату тела кредита. Поэтому высокая доля обязательств создает угрозы финансовой устойчивости компании в средне- и долгосрочной перспективах.

Формула коэффициента финансирования

Итак, формулу оговариваемого показателя представим в следующем виде:

Кф = Кск / Кзк,

где:

Кф — искомый коэффициент финансирования,

Кск — собственный капитал,

Кзк — заемный капитал.

Если подставить соответствующие элементам формулы строки баланса, то получим следующее выражение:

Кф = ст. 1300 / (ст. 1400 + ст. 1510 + ст. 1520 + ст. 1550).

Напомним, что:

строка 1300 — собственный капитал (сюда сводятся итоги по резервам и капиталу);

строка 1400 — обязательства долгосрочного характера;

строка 1510 — краткосрочные кредиты и займы;

строка 1520 — кредиторская задолженность;

строка 1550 — прочие обязательства.

Проиллюстрируем расчет показателя на примере:

По итогам 2016 года бухгалтер ООО «Корн» отразил в балансе следующие цифры:

ст. 1300 — 2 500 000

ст. 1400 — 300 000

ст. 1510 — 800 000

ст. 1520 — 1 900 000

ст. 1550 — 125 000.

Расчет коэффициента будет выглядеть так:

Кф = 2 500 000 / (300 000 + 800 000 + 1 900 000 + 125 000) = 0,8

ВАЖНО! Компания должна стремиться к значению коэффициента не меньше единицы, чтобы не сильно зависеть от поступления финансов извне и не быть под угрозой внешнего давления и даже банкротства

Какие основные показатели характеризуют деятельность предприятия?

Деятельность практически каждого хозяйственного субъекта направлена на извлечение прибыли

Но при этом большое внимание должно уделяться непосредственно экономической устойчивости организации на рынке с сохранением должного уровня платежеспособности, ликвидности и рентабельности

Подробнее о рентабельности см. в материале «Показатель рентабельности — коэффициент и уровень».

Показатели финансовых коэффициентов составляют основу финансового анализа, который дает представление о состоянии активов и имеющихся обязательствах организации, выявляет риски возможного банкротства.

Финансовый анализ и соотношения данных финансовых коэффициентов также необходимы в работе внешних специалистов — аудиторов, оценщиков.

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Из актива баланса нужны следующие цифры:

Из пассива такие строки, как:

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

Выводы по результатам расчета показателей финансовой устойчивости

Если показатели финансовой устойчивости, находящихся в рамках нормативных значений, это свидетельствует о высокой независимости от внешних источников привлечения финансовых ресурсов, низкой вероятности банкротства, способности быстро приспособиться к изменению конъюнктуры рынка и т.д. В то же время чрезмерно высокие значения показателей, например, показателя финансовой автономии может свидетельствовать о том, что организация использует имеющийся потенциал частично.

Экономическое содержание и нормативные значения показателей следующие:

— Сумма собственных оборотных средств — этот показатель указывает на ту часть оборотных активов предприятия, которую можно финансировать за счет своих финансовых ресурсов. Нормативным показателем является наличие на предприятии суммы собственных оборотных средств в положительном размере.

— Коэффициент обеспечения оборотных активов собственными средствами говорит о способности предприятия финансировать оборотные активы за счет собственных средств. Нормативным значением является 0,1 и выше. В случае низкого значения необходимо привлекать дополнительные средства для покрытия разрывов в платежном календаре.

— Маневренность рабочего капитала — этот показатель указывает на часть запасов предприятия, которые финансируются за счет собственных оборотных средств. Способность покрывать объем запасов за счет собственных средств свидетельствует о хороших перспективах развития предприятия, низкой потребности в дополнительном привлечении заемных средств и потенциально низком объеме финансовых затрат. Положительным является уменьшение значения показателя.

— Маневренность собственных оборотных средств указывает, какая часть собственных оборотных средств находится в денежной форме. Высокое значение показателя свидетельствует о способности быстро отвечать по своим краткосрочным обязательствам за счет собственного капитала.

— Коэффициент обеспечения собственными оборотными средствами запасов свидетельствует об уровне финансирования запасов за счет долгосрочных источников финансовых ресурсов. Положительной динамикой является увеличение показателя.

— Коэффициент покрытия запасов указывает, какая часть запасов обеспечена нормальными источниками финансирования запасов. Положительной динамикой является повышение значения этого коэффициента.

— Коэффициент финансовой независимости указывает, какую часть активов предприятие способно профинансировать за счет собственного капитала. Нормативным значением показателя является 0,4 — 0,6. Значение ниже свидетельствует о высоком уровне финансовых рисков, а значение выше может означать, что имеет место неполное использование потенциала (в случае положительного показателя эффективного финансового левериджа).

— Обратным к предыдущему является коэффициент финансовой зависимости, а его нормативное значение — около 2.

— Коэффициент маневренности собственного капитала позволяет определить долю собственного капитала, направленную на финансирование оборотных активов. Положительное значение свидетельствует о достаточности собственных финансовых ресурсов для финансирования внеоборотных активов и части оборотных. Положительной динамикой является увеличение показателя, а нормативным значением — 0,1 и выше.

— Коэффициент концентрации заемного капитала противоположен коэффициенту автономии и позволяет определить долю активов предприятия, которая финансируется за счет долгосрочных и краткосрочных заемных ресурсов. Нормативным значением соответственно является 0,4-0,6.

— Показатель финансовой стабильности — свидетельствует о соотношении собственных и заемных средств, а нормативным значением является единица.

— Коэффициент финансовой устойчивости позволяет указать, какая часть активов финансируется за счет долгосрочных источников финансирования — собственного капитала и долгосрочных заемных финансовых ресурсов. Высокое значение показателя свидетельствует о низком уровне риска потери платежеспособности и хороших перспективах функционирования предприятия. В частности о том, что банкротство в текущем году субъекту хозяйствования не угрожает. Нормативным является значение 0,7-0,9.

Список использованных источников

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.