Как правильно закрыть карту тинькофф банка

Содержание:

- Зачем нужно подготавливать карту к закрытию

- Банк может затянуть закрытие

- Способы закрытия дебетовой карты Тинькофф

- Способы закрытия дебетовой карты от Тинькофф

- Продукты брокера

- Как закрыть дебетовую карту Тинькофф Блэк

- Как правильно закрыть кредитную карту Тинькофф Платинум

- Пошаговая инструкция

- Преимущества открытия расчетного счета в Тинькофф банке

Зачем нужно подготавливать карту к закрытию

Карту нужно подготовить к закрытию. Это самый затяжной этап, после чего следует простое заполнение заявление и непосредственно само закрытие счета.

Почему нужно обеспокоиться предварительной подготовкой: открытый счет блокируется не сразу, т. к. банк просчитывает процент за годовое обслуживание наперед. То же самое касается и мобильного банка, если вы его подключали.

Основные принципы подготовки карты к закрытию:

- Оплатите все имеющиеся долги по счету карты. Позвоните на горячую линию или уточните информацию в интернет-банке об имеющихся долгах. Сумма, которая указана в онлайн-банкинге, может отличаться от данных оператора. Уточните насчет процентов за пользование кредитом, по возможности оплатите их наперед. Чтобы ничего лишнего не начислялось, карту можно заблокировать, после того как погашен весь долг. Отключите СМС-оповещения – это 59 рублей каждый месяц, независимо от того, пользуетесь вы картой или нет.

- Убедитесь в сроке действия кредитки. Если остался всего месяц, банк автоматически просчитает плату за обслуживание на год вперед.

- Если на карте остались собственные средства, банк по вашему распоряжению обязуется их вернуть. Сделать это можно почтовым переводом, где 2% взимается комиссия. Если их не вернуть, то они по прошествии времени становятся собственностью банка.

- Оставить заявку на закрытие, посредством звонка или письма в банк. За месяц до закрытия карточного счета вы должны расторгнуть договор с банком. В течение этих же 30 дней вы можете отозвать заявление, если передумали. Для этого нужно позвонить на горячую линию банка или написать письмо.

- Проверить, закрыта ли карта. Позвоните в горячую линию банка или найдите у себя в личном кабинете мобильного приложения данные об активных счетах. Закрытая карта должна отображаться как неактивная.

- Хранение пластика. Неактивные карты банки разрезают пополам при вашем присутствии. Это необязательная процедура, т. к. после расторжения договора она становится неактивной. Подождите несколько месяцев, затем ее можно разрезать самостоятельно или просто отложить на дальнюю полку.

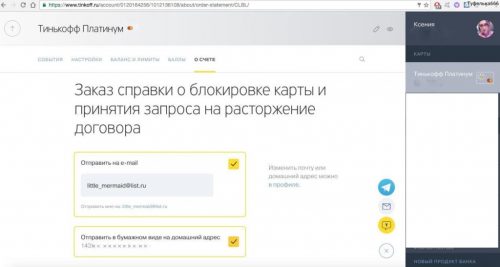

Если вам нужна справка о закрытых счетах для какой-либо отчетности, вы можете получить справку о закрытии счета с цветной печатью посредством курьера или письма в почтовый ящик. Заказать ее можно по телефону горячей линии.

Погашение долгов по кредитной карте – это ответственный момент, к которому нужно подойти со всей серьезностью. Если про долги забыть, банк будет вам об этом напоминать вплоть до судебного иска.

Банк может затянуть закрытие

Когда вы полностью расплатились за кредит, автоматического закрытия счета не происходит. Недостаточно избавиться от долгов с начисленными процентами, чтобы закрыть неактивный счет займа. От клиента потребуется не только вернуть банку всю сумму, но и получить официальное подтверждение о выполненных обязательствах.

Счет, с которого производилось погашение кредита, действует до момента закрытия ссуды. В обязанности кредитора входит аннулирование таких неактивных счетов и отправка извещения клиенту. На практике многие банки этим пренебрегают, закрытие происходит только после обращения бывшего заемщика.

По какой причине в Тинькофф Банке не закрываются ссудные счета? Зачастую это связано с фиктивным улучшением объема кредитного портфеля банка и статистической отчетности перед вышестоящими организациями.

Клиенты, имеющие опыт общения с Тинькофф Банком, говорят о том, что финансовая организация намеренно оставляет копейки на счету. После на «просрочку» начисляются огромные штрафы и пени. Чтобы защитить себя от подобных проблем, следует знать и отстаивать свои права заемщика.

Способы закрытия дебетовой карты Тинькофф

Расторгнуть договор беспроблемно может клиент, у которого нет задолженности перед организацией и личный баланс на счету обнулен. Перед проведением процедуры ему нужно вывести все оставшиеся деньги.

Заказ на аннулирование дебетовой карточки проходит на официальном сайте двумя способами:

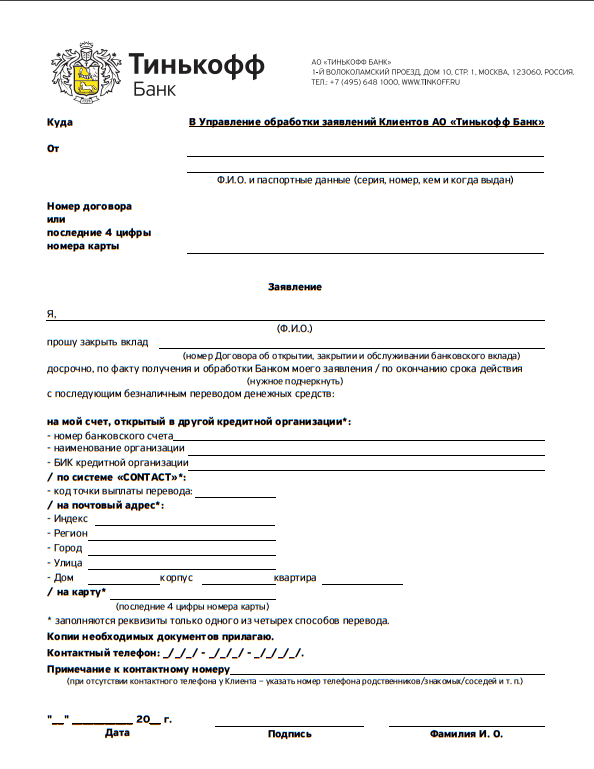

- После входа в пользовательский кабинет нужно нажать на блок «контакты», спуститься вниз страницы и в «образцах документов» найти специальную форму заявления о закрытии. Бумагу распечатывают, заполняют и подписывают собственноручно. Готовую документацию отправляют по факсу, на электронную почту или юридический адрес (информация о реквизитах указана на сайте).

- После входа на странице «контакты» выбирают функционал «написать в банк». В появившейся форме обращения вносят тему и личную информацию. Потом вводится само сообщение, к которому прилагаются ксерокопии бумаг. После подтверждения письмо направится в отделение финансовой организации.

Закрытие через интернет экономит много времени

Кроме блокирования через официальную страницу, можно воспользоваться приостановкой функционала с помощью мобильного приложения. Порядок действий зависит от операционной системы и может отличаться:

- При Эпле нужно авторизоваться в программе, перейти в подраздел активных карт и выбрать блокировку. Для подтверждения вводят пин-код. Если к сервису были привязаны другие носители, то пользователю придется повторно вводить о них информацию в приложение.

- При Андроиде процедура не имеет существенных отличий и проходит по вышеуказанному алгоритму. Последовательность действий отменить нельзя.

- При Виндовс после открытия приложения перемещаются в личный кабинет, заходят в блок активных карт. В ней ищут функцию «заблокировать», на запрос системы вводят пин-код.

Если процесс останавливается на одном из пунктов, то клиент должен обратиться за помощью к сотрудникам технической поддержки.

Для остановки работы карточки через СМС не нужен доступ к интернету или положительный баланс на сим-карте. Достаточно отправить текстовое сообщение. Он набирается в одном из представленных вариантов:

- блокировка1234;

- блок1234;

- Blok1234.

1234 – это последние цифры из номера носителя. Запрос отправляется на номер 2273, в ответ должно прийти сообщение о выполненной операции.

Последний вариант, позволяющий заблокировать пластик – это звонок на один из указанных вариантов:

- 8-800-755-25-50;

- 8-800-555-25-50.

Сотрудники рекомендуют делать звонок с телефона, который использовался при активации карточки. Работник поинтересуется причинами отказа от сотрудничества, может попросить данные с паспорта и кодовое слово, которое устанавливалось для включения носителя.

Блокировка носителя доступна на вебресурсе банка и в приложении

Способы закрытия дебетовой карты от Тинькофф

Разобравшись с вопросом сохранения средств, приступим к детальному изучению способов для выполнения процедуры закрытия счета. Вам не требуется оформлять письменные заявления, все гораздо проще, а достижение требуемого результата не отнимет много времени. Процедура производится совершенно бесплатно и требует соблюдения пошаговой инструкции.

По телефону

Самый простой способ для расторжения договора обслуживания – связь с квалифицированным специалистом службы обслуживания клиентов оператора. Для этого действует единый номер по всей России 8800-555-777-1 (также предусмотрены и альтернативные варианты, полный список которых можно получить на официальном сайте оператора).

Предварительно подготовьте паспорт: для удостоверения статуса владельца карты потребуется сообщить некоторую информацию. Специалист проверит наличие средств, задолженности и выполнения условий перед банком.

Отправив СМС

Для удобства клиентов также была предусмотрена система SMS-команд, ускоряющая процесс деактивации карты и освобождающая от необходимости прохождения дополнительной процедуры подтверждения. Для этого достаточно:

- Открыть функцию отправки SMS на вашем смартфоне;

- В поле для текста укажите «Блок0000» или «Blok0000», где 0000 – 4 последних цифры вашей карты;

- В качестве получателя сообщения укажите номер 2273>;

- Отправьте SMS и ожидайте получения оповещения об успешном выполнении процедуры.

Дополнительное требование – сообщение должно быть отправлено с номера, который указывался в качестве основного при заключении договора обслуживания.

В приложении

Одной из современных разработок банковской организации выступает функциональное мобильное приложение для смартфонов на базе Android или iOS. Скачать ПО можно с соответствующей страницы официального сайта или маркета. Выполнив установку, вам будет предложено зарегистрировать профиль или пройти процесс авторизации. Правильная работа с системой возможна только при наличии стабильного соединения с интернетом.

Дальнейшие действия строятся следующим образом:

- Пройдите процесс авторизации;

- Найдите список ваших активных пластиковых карт;

- Выберите требуемое дебетовое решение;

- Кликните на пункт «Блокировка»;

- Укажите PIN-код для подтверждения своих действий;

- Сохраните изменения.

Как закрыть дебетовую карту Тинькофф в личном кабинете

Рассматривая как закрыть карту Тинькофф через интернет, аналогичный вышеуказанному порядок действий можно выделить и в личном кабинете, вход в который осуществляется через WEB-интерфейс соответствующей страницы официального сайта. Здесь вам также потребуется:

- Зарегистрироваться или авторизоваться в системе;

- Перейти в раздел действующих дебетовых или кредитных карт;

- Найти кнопку «Закрыть» и нажать на нее;

- Ввести защитный PIN-код и подтвердить свои действия.

В отделении банка

Так как Тинькофф банк обслуживает своих клиентов в режиме онлайн, закрыть карту непосредственно в банковском отделении невозможно. Вышеуказанные способы позволяют значительно быстрее получить желаемый результат и не сопровождаются дополнительными финансовыми отчислениями.

Продукты брокера

Тинькофф предлагает держателям брокерского счета самостоятельно торговать через собственный интерактивный терминал, или воспользоваться услугами аналитического сопровождения. Для клиентов со статусом Инвестор и Трейдер Робот- советник помогает подобрать оптимальный портфель, руководствуясь рисковым типом клиента.

Клиентов Премиум уровня сопровождают личные консультанты и аналитики Тинькофф, что также способствует максимально возможной выгоде от сделок.

Для клиентов с брокерским счетом банк разработал специальное приложение, в котором в виде новостной ленты отображаются вся свежая информация (в том числе аналитика Форекс) и рекомендации, дивидендный календарь.

Структурные продукты

Расширенный список инвестиций, куда входят большое количество ПИФов и etf, доступен только клиентам, оформившим тариф Премиум. Если начинающие пользователи не знают что это такое, объясняем: ПИФ — паевой инвестиционный фонд, etf — готовые наборы ценных бумаг.

Ipo

Брокерское направление Тинькофф позволяет участвовать в ipo (первые публичные торги) только квалифицированным участникам, которые подключили тарифный план «Премиум».

Как закрыть дебетовую карту Тинькофф Блэк

В первую очередь клиент узнает баланс счёта. Для этого есть несколько способов:

- В интернет – банке.

- В мобильном приложении «Тинькофф».

- Через СМС на короткий номер 2273. В тексте сообщения следует указать слово «Баланс» и четыре последние цифры номера карточки.

Если денег на пластике больше, чем нужно на оплату услуг, вторым шагом идёт оформление запроса на вывод средств. Заполняется соответствующее заявление и ожидается ответ.

Для подачи заявки можно использовать любой вариант:

- позвонить в Тинькофф банк;

- выбрать команду в Личном кабинете пользователя.

Рекомендуется заранее отключить опцию СМС – информирования, чтобы за неё не начислялся долг. Сделать это достаточно просто через Личный кабинет. Если к счёту дебетовой была выпущена дополнительная карта, она тоже будет аннулирована по истечению 30 дней с момента получения соответствующего запроса банком.

Как правильно закрыть кредитную карту Тинькофф Платинум

Тем, кто решил отказаться от кредитной карты банка, важно соблюдать одно правило: нельзя выбрасывать или разрезать карточку, пока не получено официальное заявление, что договор расторгнут!

Инструкция по деактивации пластика:

-

Необходимо проверить погашен ли займ. Для этого нужно позвонить в банк, и получить всю информацию у специалиста. Способ проверки баланса через интернет – банк в таком случае не подходит, так в онлайн – режиме отображается сумма на настоящий момент. А так как договор будет расторгнут только через 30 дней, может произойти очередное снятие за дополнительные услуги.

Долг даже в 1 рубль не позволит избавиться от карты, а значит на неё будут начисляться проценты и штрафы. Подсчитать размер платежа сможет только сотрудник Тинькофф банка.

Горячая служба поддержки клиентов работает в круглосуточном режиме. Телефон для связи 8 800 555 22 77. Оператору нужно будет сообщить о своём желании, досрочно погасить кредит и закрыть счёт, а также назвать паспортные данные, номер договора и кодовое слово для подтверждения личности.

- Вторым шагом идёт внесение озвученной суммы. Перевести деньги на счёт можно любым из предложенных банком способов: через банкомат, терминал, салон связи, с другого счёта.

После того, как долг погашен, и все дополнительные опции отключены, можно переходить к отказу от карты. Сделать это можно одним из двух вариантов:

- через интернет;

- через колл – центр.

Через Личный кабинет

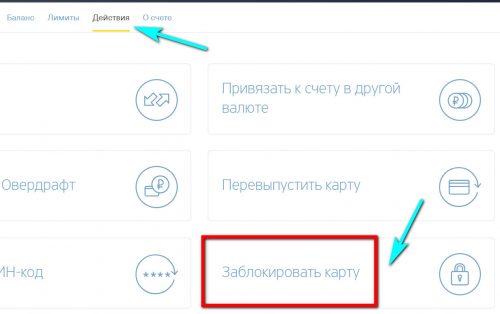

Так как у банка Тинькофф нет отдельных офисов для работы с клиентами, все финансовые операции выполняются через интернет. Чтобы заблокировать кредитку следует выполнить несколько шагов:

После чего, заёмщику будет предложено заполнить специальное заявление, и отправить его в банк. Далее специалист контактного центра свяжется с человеком для подтверждения полученных данных.

Через колл – центр

Специалист Тинькофф банка поможет расторгнуть договор на обслуживание, если позвонить по номеру 8 800 555 77 78. Так же, как и при любом ином обращении, потребуется подтверждение личности (паспортные данные, номер карты, кодовое слово из соглашения).

Через месяц, когда банк подтвердит аннулирование счёта, необходимо ещё раз обратиться к сотрудникам компании с просьбой направить документ на адрес клиента с информацией об отсутствии долга, и расторжении договора.

Пошаговая инструкция

Мы подготовил подробный план блокировки карты. Серьезно отнеситесь к процедуре блокировки карты, так как если закрыть ее не удастся, это может привести к возникновению задолженности.

1. Полностью погасите имеющуюся задолженность на карте

Кредитная карта — это лишь инструмент для доступа к банковскому счету. Таким образом, если вы уничтожите саму карту или просто выбросите ее, банковский счет, на котором размещены предоставленные банком средства и информация по состоянию задолженности, не аннулируется.

Сначала следует оплатить долг. Выяснить сумму задолженности можно обратившись в службу поддержки либо в личном кабинете на сайте или в мобильном приложении.

Сумма, которая отображается в личном кабинете или мобильном банке может не совпадать с реальной задолженностью, поскольку не всегда учитывает плату за отдельные услуги или годовое обслуживание. Поэтому целесообразно удостовериться, связавшись с оператором.

Оплатить задолженность можно следующими способами:

- Перевод с карты. С карты Тинькофф это будет бесплатно, при оплате с карт других банков скорее всего снимут комиссию, размер которой можно уточнить в самом банке.

- Наличными через терминал, почтовые отделения или салоны связи.

- Банковским переводом на сайте или в отделении банка.

После оплаты лучше убедиться в полном погашении долга, обратившись в службу поддержки.

2. Если нет долга, то снимите все личные средства (не кредитные)

Обычно кредитные карты применяются для совершения покупок или оплаты услуг, а для пополнения счета и снятия наличных используются дебетовые карты.

Однако, если вы размещали собственные денежные средства, иными словами, в данный момент на кредитной карте есть ваши деньги, сверх предоставленного банком лимита, то перед закрытием карты не забудьте их забрать обратно. Снятие наличных с кредитки в банкомате запросит комиссию или же установленный процент от снимаемой суммы, поэтому лучше на эти деньги совершить покупку или подать заявление на возврат денежных средств на другую карту или банковский счет.

3. Отключите смс-оповещение

Существует множество операций по сопровождению клиента: смс-оповещение, рассылки, страхование и прочие неявные услуги, о подключении которых легко забыть. Однако за их предоставление также начисляются пусть и небольшие суммы, но достаточные для того, чтобы это помешало закрытию карты.

- Для отключения услуг и подписок заходим в личный кабинет, выбираем вкладку “Управление услугами”, далее напротив каждой из них устанавливаем флажок «Отключено».

- Опция отключения смс-оповещения находится в разделе “Настройки”.

Выполнив самостоятельно отключение всех услуг, свяжитесь с оператором и удостоверьтесь, что отключили все опции в полном объеме.

Вы погасили задолженность, отключили мобильный банк и задумались оставить карту на всякий случай, “просто, чтобы была”. Однако, не рекомендуется так поступать, потому что реквизиты карты могут попасть к злоумышленникам. В отсутствии смс-оповещений вы не сразу узнаете, что с вашим счетом происходит какая-то активность, что может привести к значительным убыткам. Поэтому следующим шагом необходимо выполнить блокировку карты.

4. Блокируем карту (варианты как заблокировать карту, короткие инструкции)

Заблокировать карту можно тремя способами:

- В Личном кабинете на сайте или в мобильном приложении: выбираем карту, заходим во вкладку “Действия”, нажимаем на кнопку “Заблокировать карту”.

- Через смс: отправляем сообщение на номер 2273 с текстом: Block + последние 4 цифры номера вашей карты.

- Обратившись в службу поддержки банка по номеру 8-800-333-77-73.

5. Расторжение договора (обязательно убедиться в расторжении договора).

На рассмотрение заявления и аннулирование карты у банка есть 30 дней, в то же время и у вас есть точно такой же срок, чтобы отозвать своё решение о блокировке.

По истечении данного периода банк должен уведомить вас о расторжении договора. Если этого не произошло обязательно свяжитесь с клиентской службой с требованием направить вам справку о расторжении договора и закрытии счета.

Уведомление должно быть направлено почтой на бумажном носителе, иметь печать и подпись, а также продублировано в электронном виде. Такая справка будет гарантировать вам защиту в случае возникновения в дальнейшем претензий со стороны банка.

После закрытия карту лучше уничтожить физически, например, воспользовавшись ножницами.

Преимущества открытия расчетного счета в Тинькофф банке

Если вы не являетесь действующим клиентом описываемой банковской структуры и лишь планируете им стать, то вам полезно будет узнать преимущества открытия расчетного счета в Тинькофф банке. Среди основных достоинств вам полезно будет узнать про следующие:

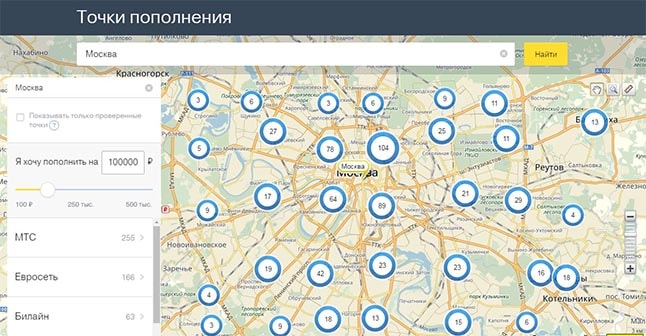

Оперативность открытия расчетного счета. Так как счет открывается дистанционно, вам не потребуется тратить время на посещение филиала банка. Кроме того, счет станет вам доступен практически сразу после оформления заявки на его открытие. Возможность дистанционного управления счетом. Все операции с расчетным счетом выполняются в дистанционном режиме. После открытия счета договор на обслуживание будет доставлен курьером по указанному вами адресу. Услуги персонального менеджера. За каждым клиентом банковской структуры закрепляется персональный менеджер, который будет оперативно решать все возникающие в процессе сотрудничества вопросы. Продолжительный операционный день. Транзакции на счета сторонних банковских структур вы сможете оформлять ежедневно с 01-00 до 20-00 по московскому времени. При этом внутрибанковские операции вы сможете выполнять круглосуточно. Возможность пользоваться услугами мобильного банка. Управлять расчетным счетом вы можете как при помощи личного кабинета в онлайн-сервисе, так и при помощи приложения «Мобильный банк», которое устанавливается на смартфон. Клиентам описываемый банковской структуры доступен сервис онлайн-бухгалтерия, который интегрирован в личный кабинет. Данный сервис можно использовать для расчета налогов по ЕНВД и УСН, а также для оформления платежек и деклараций. Кроме того, при помощи этого сервиса вы сможете создавать отчеты. Возможность проверки контрагентов экспертами банковской структуры. Тинькофф банк предупреждает своих клиентов, если они оформляют транзакции на счета подозрительных контрагентов, обладающих плохой репутацией. Возможность получения разнообразных бонусов и участия в акциях. Постоянные клиенты могут рассчитывать на получение партнерских скидок. Максимально удобная система оформления платежей. При отправке счетов контрагентам система автоматически рассчитывает НДС. Кроме того, в истории отображается динамика движения средств и статистика платежных операций. Возможность получения дополнительного дохода. Независимо от того, какому именно тарифному плану вы примите решение отдать предпочтение, вы сможете рассчитывать на получение дополнительного дохода в виде 6% годовых на минимальный остаток на счете. Возможность пополнения расчетного счета наличными при помощи банкоматов, принадлежащих партнерам описываемой банковской структуры. Если вы ранее не сотрудничали с описываемой банковской структурой, то сможете рассчитывать на 6 месяцев бесплатного обслуживания

Важно отметить, что данный бонус предоставляется лишь начинающим предпринимателям, которые только встали на налоговый учет